Händlergebühren sind Gebühren, die Unternehmen zahlen müssen, wenn sie elektronische Zahlungsmethoden wie Kreditkarten oder Debitkarten akzeptieren. Diese Gebühren setzen sich aus einer Kombination verschiedener Kosten zusammen und belaufen sich in der Regel auf einen Prozentsatz des Transaktionsbetrags, manchmal auch auf einen zusätzlichen festen Betrag. Auch wenn die Händlergebühren nur einen Bruchteil des gesamten Transaktionspreises ausmachen, summieren sie sich. Laut dem Nilson Report zahlten US-Unternehmen im Jahr 2022 insgesamt 160,7 Milliarden USD an Transaktionsgebühren für die Verarbeitung von Zahlungen im Wert von fast 10,6 Billionen USD.

Im Folgenden gehen wir auf die wichtigsten Elemente von Händlergebühren ein, einschließlich der Arten von Gebühren, die für die meisten Unternehmen anfallen, sowie auf die Möglichkeiten, wie Sie die finanziellen Auswirkungen von Händlergebühren auf Ihr Geschäftsergebnis verringern können, und die Faktoren, die Sie bei der Auswahl eines Zahlungsabwicklers berücksichtigen sollten.

Worum geht es in diesem Artikel?

- Arten von Händlergebühren

- Warum es für Unternehmen so wichtig ist, die Händlergebühren zu kennen

- Methoden zur Minimierung von Händlergebühren und Kosten

- So wählen Sie einen Zahlungsabwickler aus

- Händlergebühren von Stripe

Arten von Händlergebühren

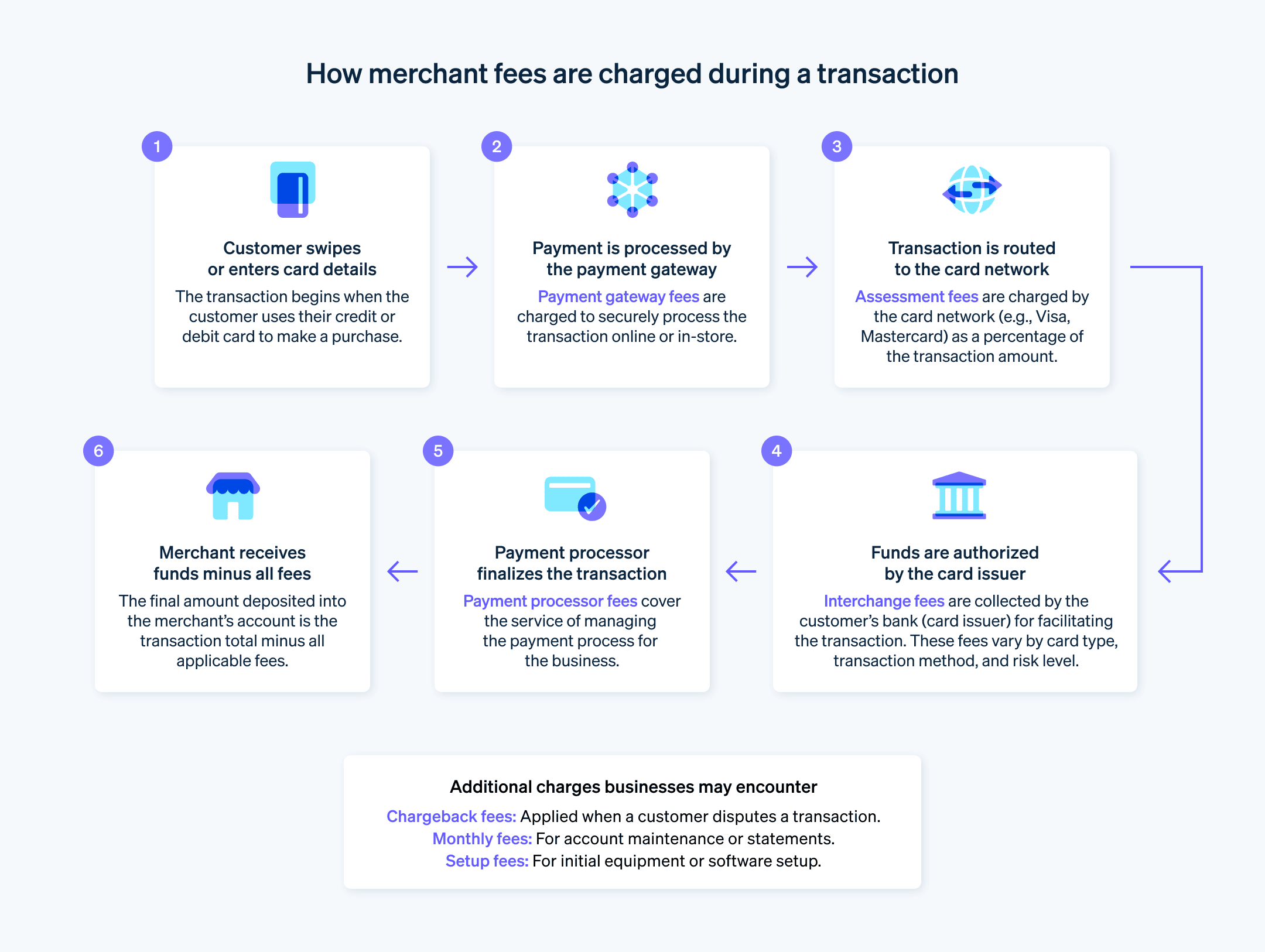

Händlergebühren bestehen aus einer Vielzahl von Gebühren, die Unternehmen bei der Verarbeitung elektronischer Zahlungen, wie beispielsweise Kredit- oder Debitkartentransaktionen, zu entrichten haben. Die wichtigsten Arten von Händlergebühren sind:

Abwicklungsgebühren: Hier handelt es sich um Gebühren, die von der die Kredit- oder Debitkarte der Kundin oder des Kunden ausstellenden Bank erhoben werden. Der Betrag ist ein Prozentsatz des Transaktionswertes und kann eine feste Gebühr enthalten. Abwicklungsgebühren variieren je nach Faktoren wie dem verwendeten Kartentyp, dem Risikograd der Transaktion und ob die Transaktion persönlich oder online durchgeführt wurde.

Assessment-Gebühren: Diese Gebühren, die von den Kreditkartennetzwerken erhoben werden (z. B. Visa, Mastercard, American Express usw.) sind in der Regel ein fester Prozentsatz des Transaktionsbetrags. Diese Gebühren werden von der Bank des Unternehmens an das Kartennetzwerk gezahlt.

Gebühren für Zahlungsabwickler: Diese Gebühren werden von dem Zahlungsabwickler erhoben, der die Transaktion im Auftrag des Unternehmens abwickelt. Sie können auf verschiedene Weise strukturiert sein, z .B. als Prozentsatz jeder Transaktion, als Pauschalgebühr pro Transaktion, als monatliche Gebühr oder als eine Kombination dieser Gebühren.

Gebühren für monatliche Abrechnungen: Einige Zahlungsabwickler erheben eine Gebühr für die Bereitstellung eines monatlichen Transaktionsberichts.

Gebühren für Zahlungsgateways: Unternehmen verwenden für Online-Transaktionen oft ein Zahlungsgateway und dieser Dienst kann mit eigenen Gebühren verbunden sein. Dabei kann es sich um eine Gebühr pro Transaktion, eine monatliche Gebühr oder beides handeln.

Monatliche Mindestgebühren: Einige Zahlungsabwickler erheben eine monatliche Mindestgebühr, d. h. sie legen einen Betrag fest, den ein Unternehmen pro Monat mindestens an Bearbeitungsgebühren zahlen muss. Wenn die Transaktionsgebühren diesen Betrag unterschreiten, zahlt das Unternehmen die Differenz.

Einrichtungs- und Ausstattungsgebühren: Diese Gebühren decken die Einrichtung eines Händlerkontos oder die Anmietung oder den Kauf der erforderlichen Hardware (wie POS-Systeme oder Kartenlesegeräte) ab.

Gebühren für Rückbuchungen: Wenn Kundinnen und Kunden eine Transaktion anfechten, kann dies dazu führen, dass ein Unternehmen Gelder zurückerstatten muss, was als Rückbuchung bezeichnet wird. Wenn eine Rückbuchung erfolgt, wird den Unternehmen oft eine Gebühr berechnet. Diese Gebühr deckt die mit der Bearbeitung der angefochtenen Zahlung verbundenen Verwaltungskosten.

Gebühren für vorzeitige Kündigung: Einige Händlerdienstverträge haben eine Vertragslaufzeit und wenn der Vertrag vorzeitig beendet wird, können dann Gebühren anfallen.

Zusätzliche Gebühren: Diese Gebühren können Gebühren für zusätzliche Dienstleistungen wie z. B. Kontoauszüge in Papierform, Stapelverarbeitungsgebühren oder Gebühren für die Nichteinhaltung von Sicherheitsstandards umfassen.

Warum es für Unternehmen so wichtig ist, die Händlergebühren zu kennen

Händlergebühren wirken sich direkt auf die Rentabilität eines Unternehmens aus. Die Kosten, die bei jedem Durchziehen einer Kredit- oder Debitkarte anfallen, können sich auf das Geschäftsergebnis eines Unternehmens auswirken, wenn sie nicht richtig gehandhabt werden.

Aus den folgenden Gründen ist die Kenntnis der Händlergebühren wichtig:

Sie beeinflussen die Preisgestaltung: Händlergebühren sind Geschäftskosten, genau wie Miete oder die Gehälter von Mitarbeitenden. Um diese Kosten zu decken, müssen die Unternehmen ihre Gewinnmargen entsprechend anpassen oder die Kosten in Form von höheren Preisen an die Kundinnen und Kunden weitergeben. Wenn Sie Ihre Händlergebühren kennen, können Sie fundierte Entscheidungen über Preisstrategien treffen und vermeiden, dass Sie bei Transaktionen Geld verlieren.

Sie können erheblich variieren: Verschiedene Kartentypen, Transaktionsbeträge und Branchen verlangen unterschiedliche Abwicklungsgebühren. So fallen bei Debitkarten in der Regel niedrigere Abwicklungsgebühren an als bei Kreditkarten und bei Online-Transaktionen sind die Gebühren oft höher als bei Einkäufen in Geschäften. Wenn Sie sich mit diesen Variationen vertraut machen, können Sie die Zahlungsmethoden und Abwicklungsoptionen wählen, die für Ihr Unternehmen am kostengünstigsten sind.

Sie können verhandelt werden: Während einige Gebühren, wie z. B. die Abwicklungsgebühren, von den Kartennetzwerken festgelegt werden, können andere, wie beispielsweise die Gebühren für das Händlerkonto, mit Ihrem Zahlungsabwickler ausgehandelt werden. Wenn Sie die verschiedenen Arten von Gebühren und deren Berechnung kennen, haben Sie die Möglichkeit, bessere Tarife auszuhandeln.

Sie können Ihnen helfen, Betrug zu erkennen: Einige Händlergebühren, wie zum Beispiel Rückbuchungsgebühren, fallen an, wenn eine Transaktion von einer Kundin oder einem Kunden angefochten wird. Wenn Sie sich über die mit Rückbuchungen verbundenen Gebühren informieren, können Sie sich auf mögliche Betrugsfälle vorbereiten und verhindern, dass diese Ihren Gewinn schmälern.

Methoden zur Minimierung von Händlergebühren und Kosten

Händlergebühren sind zwar ein unvermeidlicher Bestandteil der Zahlungsabwicklung für moderne Unternehmen, mit der richtigen Strategie können aber diese Kosten gesenkt und Probleme minimiert werden. Dazu möchten wir Ihnen einige wichtige Möglichkeiten vorstellen:

Wählen Sie den richtigen Zahlungsabwickler: Bei der Auswahl eines geeigneten Zahlungsabwicklers müssen Sie dessen Gebührenstrukturen mit den Transaktionsmustern Ihres Unternehmens abgleichen. Zahlungsabwickler gewähren unterschiedliche Konditionen für verschiedene Transaktionsgrößen und -volumina und einige bieten möglicherweise spezielle Vorteile für Ihre Branche.

Verhandeln Sie niedrigere Tarife: Unternehmen mit einem hohen Transaktionsvolumen oder einem etablierten Umsatzverlauf haben die Möglichkeit, mit Zahlungsabwicklern niedrigere Tarife auszuhandeln.

Fördern Sie Zahlungen mit Debitkarten: Bei Transaktionen mit Debitkarten fallen in der Regel niedrigere Transaktionsgebühren an als bei Kreditkarten. Wenn Sie Ihre Kundinnen und Kunden zur Verwendung von Debitkarten bewegen, möglicherweise durch Anreize oder Rabatte, können Sie die Transaktionskosten insgesamt senken.

Verwenden Sie den Adressbestätigungs-Service (Address Verification Service, AVS): Der AVS trägt dazu bei, das Betrugsrisiko bei Online-Transaktionen zu verringern, was wiederum zu niedrigeren Transaktionsgebühren und weniger Rückbuchungen führen kann.

Legen Sie einen Mindestbetrag für Kartentransaktionen fest: Die Einführung eines Mindestbetrags für Kartenzahlungen kann dazu beitragen, die Transaktionsgebühren auszugleichen, was kleine Transaktionen kostengünstiger macht und die Gewinnspannen schützt.

Stapelverarbeitung von Transaktionen: Die Verarbeitung aller Kartentransaktionen in einem Stapel, typischerweise am Ende des Tages, kann kosteneffektiver sein als die Verarbeitung jeder einzelnen Transaktion, sobald diese stattfindet.

Wählen Sie standardisierte Hardware und Software: Die Verwendung von weithin unterstützten und standardisierten Lösungen für die Zahlungsabwicklung kann für Unternehmen wirtschaftlicher sein. Der Einsatz dieser Art von Lösungen bietet Unternehmen auch einen einfacheren Zugang zu Support und Wartung.

Vermeiden Sie Rückbuchungen: Unternehmen können Rückbuchungen durch eindeutige Richtlinien, außergewöhnlichen Kundenservice und umfassende Betrugspräventionsmaßnahmen verringern. Rückbuchungen sind mit zusätzlichen Gebühren verbunden und können die Bearbeitungskosten für ein Unternehmen erhöhen.

Prüfen Sie regelmäßig die Kontoauszüge Ihres Händlerkontos: Die Überprüfung der Kontoauszüge kann Ihnen helfen, unerwartete Gebühren, Abrechnungsfehler oder Änderungen der Gebührenstruktur zu erkennen und zu beheben.

Stellen Sie die PCI-Konformität sicher: Die Einhaltung des Payment Card Industry Data Security Standard (PCI DSS) hilft Ihnen, Gebühren für die Nichteinhaltung zu vermeiden, und schützt Sie vor kostspieligen Datenschutzverletzungen und damit verbundenen Geldstrafen.

Nutzen Sie Verarbeitungszeiten außerhalb der Stoßzeiten: Einige Zahlungsabwickler erheben niedrigere Gebühren für Transaktionen, die außerhalb der Hauptgeschäftszeiten verarbeitet werden, was bei der Stapelverarbeitung Kosten sparen kann.

Nutzen Sie die Vorteile der Technologie für mehr Effizienz: Moderne Point-of-Sale(POS)-Systeme und Zahlungstechnologien können die Transaktionsabwicklung beschleunigen, Fehler reduzieren und wertvolle Einblicke in den Vertrieb und die Kundschaft liefern.

Erwägen Sie alternative Zahlungsmethoden: Das Angebot von alternativen Zahlungsoptionen wie Banküberweisungen oder Digital Wallets kann einen breiteren Kundenstamm anziehen und möglicherweise mit niedrigeren Bearbeitungsgebühren im Vergleich zu herkömmlichen Kreditkartentransaktionen verbunden sein.

So wählen Sie einen Zahlungsabwickler aus

Die Wahl des richtigen Zahlungsabwicklers ist ein wichtiger Schritt für jedes Unternehmen, das persönliche oder Online-Zahlungen akzeptiert. Dies kann Auswirkungen auf alles haben, von der Kundenerfahrung bis hin zu Ihrem Endergebnis. Im Folgenden erfahren Sie, wie das Auswahlverfahren funktioniert:

Erkennen Sie Ihre Bedürfnisse

Transaktionsvolumen: Wie viele Transaktionen werden Sie voraussichtlich monatlich verarbeiten? Ein höheres Volumen erfordert möglicherweise spezielle Kundenbetreuer/innen oder andere Preismodelle.

Unternehmenstyp: Betreiben Sie Ihr Geschäft ausschließlich online, stationär oder gemischt? Jede Kategorie kann bestimmte Funktionen erfordern.

Zahlungsmethoden: Welche Zahlungsmethoden bevorzugen Ihre Kundinnen und Kunden? Kreditkarten, Debitkarten, Digital Wallets, ACH-Überweisungen? Bevorzugen Sie Anbieter, die Ihren Bedürfnissen entsprechen.

Integration: Verfügt Ihr bestehendes Software-/POS-System über kompatible Integrationen mit dem Anbieter? Reibungslose Integration spart Zeit und Ressourcen.

Branchenbezogenheit: Stellen Sie fest, ob Ihre Branche spezielle Bedürfnisse hat. Einige Anbieter sind auf bestimmte Branchen wie E-Commerce, das Gesundheitswesen oder Abonnements spezialisiert.

Rückbuchungsquoten: Bestimmte Branchen besitzen ein höheres Rückbuchungsrisiko. Berücksichtigen Sie die Tools des Anbieters zur Verhinderung von Rückbuchungen und die mit Zahlungsanfechtungen verbundenen Gebühren.

Globale Expansion: Wenn Sie eine internationale Expansion planen, stellen Sie sicher, dass der Anbieter die gewünschten Währungen unterstützt und die regionalen Bestimmungen einhält.

Wiederkehrende Abrechnung: Wenn Sie Abonnements anbieten, wählen Sie einen Anbieter mit Funktionen für wiederkehrende Abrechnung und Berichte.

Suchen Sie nach potenziellen Anbietern

Beliebte Optionen: Informieren Sie sich über die führenden Unternehmen der Branche, um Ihre Optionen vollständig zu kennen.

Kleinere Anbieter: Kleinere Anbieter können Nischenfunktionen anbieten oder auf bestimmte Branchen ausgerichtet sein.

Bewertungen und Funktionen: Prüfen Sie unabhängige Bewertungsportale und vergleichen Sie die Funktionen der in die engere Wahl kommenden Anbieter.

Spezifische Funktionen: Gehen Sie über die Grundfunktionen hinaus und vergleichen Sie spezifische Funktionen wie mobile Zahlungen, Rechnungsstellung, virtuelle Terminals und Datenanalyse.

Nutzererfahrung: Achten Sie auf Nutzerbewertungen und Testdemos, um die Nutzbarkeit der Plattform und der Schnittstelle des Anbieters zu beurteilen.

Sicherheitszertifizierungen: Achten Sie auf branchenweit anerkannte Zertifizierungen wie PCI DSS Level 1 für den sicheren Umgang mit Daten.

Integrationen und Plugins: Prüfen Sie die Kompatibilität mit Ihrer bestehenden Software und allen notwendigen Plugins für zusätzliche Funktionen.

Berücksichtigen Sie diese wichtigen Faktoren

Gebühren und Preise: Vergleichen Sie die Transaktionsgebühren, die monatlichen Gebühren, die Kosten für die PCI-Konformität und mögliche versteckte Kosten. Achten Sie auf Transparenz und flexible Preismodelle.

Sicherheit: Beurteilen Sie die Sicherheitsmaßnahmen des Anbieters, wie z. B. PCI-Konformität, Tools zur Betrugsprävention und Protokolle zur Datenverschlüsselung.

Kundensupport: Prüfen Sie die Verfügbarkeit, die Qualität und die Reaktionszeiten der Kundensupport-Kanäle.

Skalierbarkeit: Kann sich der Anbieter an Ihren zukünftigen Wachstumsbedarf anpassen? Beachten Sie Transaktionslimits, Optionen für die Kontoführung und internationale Möglichkeiten.

Grenzen Sie Ihre Auswahl ein und vergleichen Sie Angebote

Grenzen Sie die Auswahl ein: Wählen Sie zwei bis drei Anbieter aus, die Ihren Bedürfnissen am besten entsprechen.

Holen Sie ein Angebot ein: Fordern Sie detaillierte Angebote an, in denen alle Gebühren und möglichen Kosten aufgeschlüsselt sind.

Seien Sie gewissenhaft: Klären Sie alle Zweifel oder Fragen, die Sie zu den Dienstleistungen des Anbieters haben.

Verhandeln Sie Preise: Verhandeln Sie über die Transaktionsgebühren, vor allem bei großen Volumina oder langfristigen Verpflichtungen.

Testen Sie den Support: Wenden Sie sich mit Fragen an den Kundensupport, um dessen Wissen und Reaktionsfähigkeit zu testen.

Kostenlose Testversionen und Demos: Nutzen Sie die verfügbaren Testzeiträume oder Demos, um die Funktionalität der Plattform und die Kompatibilität mit Ihrem Arbeitsablauf zu testen.

Treffen Sie Ihre Entscheidung

Wägen Sie Ihre Prioritäten ab: Priorisieren Sie Ihre wichtigsten Bedürfnisse, wie Sicherheit, Funktionen oder Kosten, um die endgültige Entscheidung zu treffen.

Lesen Sie Verträge sorgfältig: Achten Sie genau auf Kündigungsklauseln, versteckte Gebühren und Verfahren zur Beilegung einer Zahlungsanfechtung.

Treffen Sie eine Wahl: Wählen Sie den Anbieter mit der besten Kombination aus Funktionen, Sicherheit, Preis und Kundensupport.

Händlergebühren von Stripe

Stripe verwendet ein nutzungsbasiertes Modell ohne Einrichtungsgebühren oder monatliche Kosten. Das bedeutet, dass Unternehmen nur für die Transaktionen zahlen, die sie verarbeiten. Die Gebühren von Stripe werden pro Transaktion zu unterschiedlichen Sätzen berechnet, die von Faktoren wie Standort und Zahlungsmethode (z. B. Kreditkarte, Debitkarte, Banküberweisung, „Jetzt kaufen, später bezahlen“) abhängen. Im Folgenden erhalten Sie eine Aufschlüsselung der Grundgebühren von Stripe.

Andere Gebühren

Rückbuchungen: Stripe berechnet in der Regel einen Pauschalbetrag pro angefochtener Zahlung, der je nach Standort variiert.

Währungsumrechnung: Stripe erhebt eine Gebühr für die Umrechnung von Währungen, deren Höhe vom Standort abhängt.

Radar – Betrugsprävention: Die Betrugserkennungstools von Stripe sind in das System integriert und für Konten mit Standardpreisen werden entsprechende Gebühren erlassen. Einige Unternehmenstarife erfordern jedoch eine erweiterte Sicherheit und sind mit zusätzlichen Gebühren verbunden.

PCI-Konformität: Unternehmen sind für die Einhaltung der PCI-Konformität verantwortlich, was zusätzliche Kosten verursachen kann.

Einige Faktoren, die Ihre Stripe-Gebühren beeinflussen können

Ihr Unternehmenstyp: Einige Branchen haben höhere (von Kartennetzwerken erhobene) Abwicklungsgebühren, die Stripe an Sie weitergibt.

Ihr Transaktionsvolumen: Unternehmen mit hohem Transaktionsvolumen können Anspruch auf ausgehandelte Tarife haben.

Die Art der Karten, die Ihre Kundinnen und Kunden verwenden: Premium-Karten können höhere Abwicklungsgebühren aufweisen.

Erfahren Sie mehr über die Preisgestaltung von Stripe.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.