Les frais de transaction correspondent à des commissions dont les entreprises doivent s'acquitter lorsqu'elles acceptent des moyens de paiement électroniques, telles que les cartes de crédit ou de débit. Ces frais combinent plusieurs coûts différents et prennent généralement la forme d'un pourcentage du montant de la transaction, avec parfois une commission fixe supplémentaire. S'ils ne représentent qu'une fraction du prix total de la transaction, ces frais sont cumulables. Selon le rapport Nilson, les entreprises américaines ont payé en 2022 un total de 160,7 milliards de dollars de frais pour traiter près de 10,6 billions de dollars de paiements.

Cet article rassemble toutes les informations utiles concernant les frais de transaction, notamment les types de frais les plus courants, les moyens de réduire l'impact financier global de ces frais sur votre chiffre d'affaires et les critères à prendre en compte lors du choix d'un fournisseur de services de traitement des paiements.

Sommaire

- Types de frais de transaction

- Intérêt de comprendre le fonctionnement des frais de transaction pour les entreprises

- Mesures d'optimisation des frais et des coûts de transaction

- Choix d'un prestataire de services de traitement des paiements

- Frais de transaction pratiqués par Stripe

Types de frais de transaction

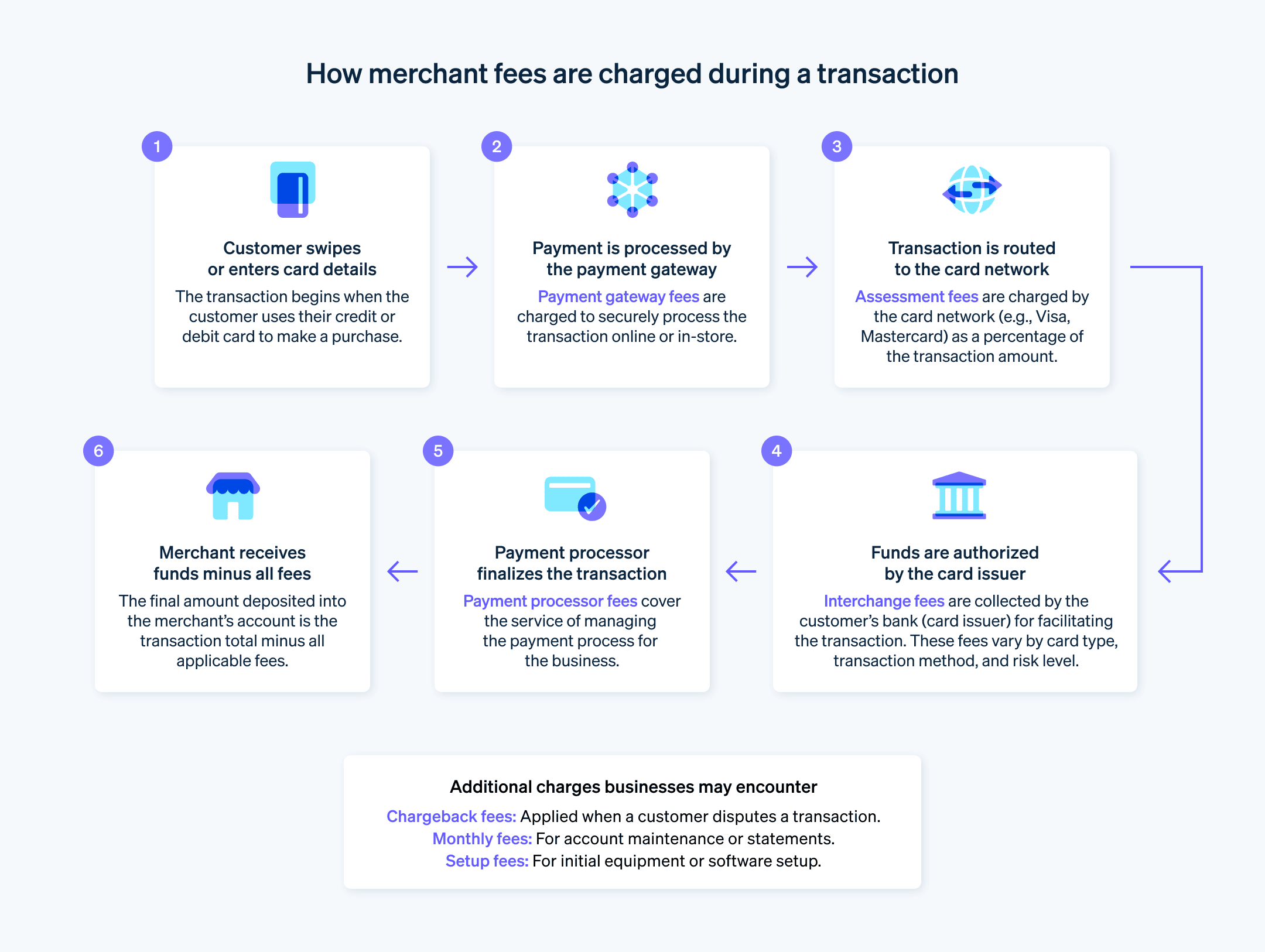

Les frais de transaction englobent toute une série de frais auxquels les entreprises doivent faire face lorsqu'elles traitent des paiements électroniques, tels que les transactions par carte de crédit ou de débit. Ces frais sont principalement les suivants.

Frais d'interchange : ils sont facturés par la banque émettrice de la carte de crédit ou de débit du client. Leur montant équivaut à un certain pourcentage de la valeur de la transaction et peut inclure une commission fixe. Ces frais d'interchange varient en fonction de divers facteurs tels que le type de carte utilisé, le niveau de risque de la transaction et le fait que l'opération soit réalisée en personne ou en ligne.

Frais d'évaluation : ils sont facturés par les réseaux de cartes bancaires (par exemple, Visa, Mastercard, American Express, etc.), correspondent généralement à un pourcentage fixe du montant de la transaction et sont payés par la banque de l'entreprise.

Frais des prestataires de services de paiement : ils sont facturés par les prestataires de services de paiement qui s'occupent du traitement des transactions pour le compte des entreprises. Ils peuvent être structurés de différentes manières, notamment sous la forme d'un pourcentage sur chaque transaction, d'un montant forfaitaire par opération, de commissions mensuelles ou d'une combinaison de ces approches.

Frais de relevé mensuel : certains prestataires de services de paiement facturent des frais pour la fourniture de relevés mensuels des transactions.

Frais des plateformes de paiement : les entreprises ont souvent recours aux plateformes de paiement pour gérer leurs transactions en ligne, des services généralement assortis de leurs propres frais. Ces derniers peuvent prendre la forme d'une commission mensuelle ou par transaction, voire les deux.

Commissions mensuelles minimums : certains prestataires de services de paiement facturent des frais mensuels minimums dont les entreprises doivent forcément s'acquitter pour le traitement de leurs paiements, indépendamment du volume de transactions traitées.

Frais d'installation et d'équipement : ils couvrent la mise en place d'un compte marchand ou encore la location ou l'achat du matériel requis (comme les systèmes PDV ou les lecteurs de carte).

Frais de contestation de paiement : en cas de litige formulé par un client concernant une transaction, l'entreprise peut être amenée à restituer les fonds et à s'acquitter de frais de contestation de paiement. Cette redevance couvre les frais administratifs liés au traitement du litige.

Frais de résiliation anticipée : certains contrats d'utilisation de service sont assortis d'une durée contractuelle, et leur résiliation anticipée peut entraîner des frais.

Frais accessoires : ils peuvent inclure des frais pour des services supplémentaires tels que l'émission de relevés papier, des frais de traitement par lots ou encore des pénalités pour non-conformité aux normes de sécurité.

Intérêt de comprendre le fonctionnement des frais de transaction pour les entreprises

Les frais de transaction ont une incidence directe sur la rentabilité de l'entreprise. S'ils ne sont pas gérés correctement, les coûts liés à chaque utilisation d'une carte de crédit ou de débit peuvent en effet entamer les marges.

L'intérêt de bien comprendre le fonctionnement des frais de transaction s'explique à travers les éléments suivants.

Ils influent sur la tarification. Les frais de transaction constituent une dépense commerciale, à l'image des loyers ou des salaires des employés. La couverture de ces coûts nécessite leur absorption dans les marges bénéficiaires ou leur répercussion sur les clients sous la forme de tarifs plus élevés. La maîtrise des frais de transaction permet de prendre des décisions éclairées quant aux stratégies de tarification et d'éviter de perdre de l'argent inutilement.

Ils peuvent varier considérablement. Les frais d'interchange varient en fonction du type de carte, du montant de la transaction et du secteur d'activité. Par exemple, les cartes de débit sont généralement soumises à des frais d'interchange inférieurs à ceux des cartes de crédit, et les transactions en ligne à des frais plus élevés que les achats en magasin. La connaissance de ces variations permet de choisir les moyens de paiement et les options de traitement les plus rentables.

Ils peuvent être négociés. Si certains frais, notamment d'interchange, sont fixés par les réseaux de cartes, d'autres, tels que les frais de compte marchand, peuvent être négociés avec votre prestataire de services de paiement. La compréhension des différents types de frais et de la manière dont ils sont calculés peut vous armer pour négocier de meilleurs tarifs.

Ils peuvent vous aider à identifier les fraudes. Certains frais de transaction, tels que les frais de contestation de paiement, sont encourus lorsqu'un client signale un litige. Le fait de vous informer quant à ces frais peut vous préparer à faire face à la fraude potentielle et éviter qu'elle n'entame votre chiffre d'affaires.

Mesures d'optimisation des frais et des coûts de transaction

Bien qu'en tant qu'entreprise moderne, les frais de transaction soient indissociables du processus de traitement des paiements, l'élaboration d'une stratégie appropriée peut réduire les coûts et limiter les difficultés. Voici quelques bonnes pratiques utiles à cette entreprise.

Choisissez un prestataire de services de paiement adapté : ce choix implique d'étudier les structures tarifaires proposées en regard des mécanismes de transaction de votre entreprise. Les prestataires de services de paiement appliquent des conditions différentes selon la taille et le volume de transactions, et certains peuvent offrir des avantages spécifiques de votre secteur d'activité.

Négociez des tarifs plus avantageux : les entreprises qui traitent d'importants volumes de transactions ou dont les antécédents commerciaux sont favorables sont susceptibles de pouvoir négocier des tarifs réduits auprès de leur prestataire de services de paiement.

Encouragez les paiements par carte de débit : les transactions par carte de débit entraînent généralement des frais moindres par rapport aux cartes de crédit. Le fait d'encourager les clients à les utiliser, éventuellement par le biais d'avantages ou de réductions, peut contribuer à réduire le coût global des transactions.

Utilisez le service de vérification d'adresse (AVS) : le service AVS contribue à réduire le risque de fraude dans les transactions en ligne, au profit de frais moindres et de la réduction des contestations de paiement.

Fixez un montant minimum pour les transactions par carte : la mise en place d'un montant minimum d'achat pour les paiements par carte peut contribuer à compenser les frais de transaction et ainsi rendre les petites opérations plus rentables et protéger les marges bénéficiaires.

Traitez les transactions par lots : le traitement de toutes les transactions par carte sous la forme d'un seul lot, généralement en fin de journée, peut s'avérer plus rentable que le traitement de chaque transaction au fur et à mesure.

Optez pour du matériel et des logiciels standardisés : l'utilisation de solutions de traitement des paiements standard et largement prises en charge peut s'avérer plus économique pour les entreprises. Par ailleurs, le recours à ces solutions est généralement synonyme d'un accès facile aux services d'assistance ou de maintenance, si nécessaire.

Évitez les contestations de paiement : leur réduction passe notamment par des politiques explicites, un service client de qualité et des mesures exhaustives de prévention de la fraude. En effet, les contestations de paiement s'accompagnent de frais supplémentaires qui peuvent faire grimper les coûts de traitement des transactions.

Vérifiez régulièrement vos relevés de compte marchand : cette analyse peut vous aider à identifier et à traiter les frais inattendus, les erreurs de facturation ou les changements dans les structures de frais.

Veillez au maintien de la conformité PCI : le respect de la norme de sécurité des données de l'industrie des cartes de paiement (PCI DSS) contribue à éviter les frais de non-conformité et vous protège contre les violations de données coûteuses et les amendes qui en découlent.

Préférez les heures creuses : certains prestataires de services de paiement appliquent des frais moins élevés pour les transactions traitées pendant ces horaires, ce qui peut permettre de réaliser des économies dans le cadre du traitement par lots.

Appuyez-vous sur la technologie pour gagner en efficacité : les systèmes modernes de point de vente (PDV) et les technologies de paiement accélèrent le traitement des transactions, réduisent les erreurs et fournissent de précieuses informations sur les ventes et les clients.

Envisagez de multiplier les moyens de paiement que vous proposez : la mise à disposition d'options variées de paiement telles que les virements bancaires ou les portefeuilles électroniques peut attirer une clientèle plus large et s'accompagner de frais de traitement potentiellement moins élevés que pour les transactions traditionnelles par carte de crédit.

Choix d'un prestataire de services de traitement des paiements

Le choix du bon prestataire de services de paiement représente une étape charnière pour toute entreprise qui accepte des paiements en ligne ou par TPE. En effet, cette décision peut se ressentir dans tous les aspects de ses activités, de son expérience client à son chiffre d'affaires. Le processus de sélection se décompose comme suit.

Identification des besoins

Volume de transactions : établissez une estimation mensuelle. Un volume plus important pourra nécessiter le recours à des gestionnaires de comptes dédiés ou plusieurs modèles de tarification.

Type d'entreprise : opérez-vous exclusivement en ligne, en boutique physique ou les deux ? Chacune de ces catégories peut nécessiter des fonctionnalités spécifiques.

Moyens de paiement : identifiez les options privilégiées par vos clients. Utilisent-ils plutôt des cartes de crédit ou de débit, des portefeuilles électroniques, les transferts ACH ? Donnez la priorité aux prestataires de services de paiement qui répondent à vos besoins.

Integration : votre logiciel/système de paiement existant dispose-t-il d'intégrations compatibles avec les services du prestataire choisi ? Une intégration harmonieuse vous permettra de gagner du temps et d'économiser des ressources.

Particularités sectorielles : identifiez s'il existe des besoins spécifiques associés à votre secteur d'activité. Certains prestataires s'adressent à des secteurs spécifiques tels que l'e-commerce, les soins de santé ou les services d'abonnement.

Taux de litiges : certains secteurs présentent des risques de contestation de paiement plus élevés. Tenez compte des outils de prévention proposés et des frais liés aux litiges.

Expansion à l'international : si vous prévoyez de vous développer à l'étranger, assurez-vous que votre prestataire prend en charge les devises pertinentes et qu'il respecte les réglementations régionales.

Facturation récurrente : si vous proposez des abonnements, choisissez un prestataire qui offre des fonctionnalités de facturation récurrente et de reporting.

Recherche des prestataires potentiels

Options populaires : faites des recherches sur les leaders du secteur pour bien comprendre les options qui s'offrent à vous.

Petits acteurs : les petits prestataires peuvent offrir des fonctionnalités de niche ou s'adresser à des secteurs d'activité spécifiques.

Avis et caractéristiques : consultez les sites de notation indépendants et comparez les fonctionnalités des prestataires présélectionnés.

Fonctionnalités spécifiques : allez au-delà des caractéristiques de base et comparez des fonctionnalités spécifiques telles que les paiements mobiles, la facturation, les terminaux virtuels et l'analyse des données.

Expérience utilisateur : recherchez des retours d'expérience et testez les démonstrations pour évaluer la convivialité et l'interface de la plateforme du prestataire.

Certifications de sécurité : tournez-vous vers un prestataire qui dispose de certifications reconnues dans le secteur, du type PCI DSS de niveau 1 afin de garantir le traitement sécurisé des données.

Intégrations et plugins : vérifiez la compatibilité avec votre logiciel en place et la disponibilité d'éventuels plugins pour ajouter des fonctionnalités.

Étude des facteurs clés

Frais et tarifs : comparez les frais de transaction, les commissions mensuelles, les coûts de mise en conformité PCI et les éventuels frais cachés. Recherchez la transparence ainsi que des modèles de tarification flexibles.

Sécurité : évaluez les mesures de sécurité du prestataire, telles que sa conformité PCI, ses outils de prévention de la fraude et ses protocoles de chiffrement des données.

Assistance à la clientèle : vérifiez la disponibilité, la qualité et les délais de réponse des canaux proposés.

Évolutivité : vérifiez que le prestataire est en mesure de s'adapter à l'évolution de vos besoins. Prenez en compte les limites de transaction, les options de gestion de compte et les fonctionnalités internationales.

Élimination des options les moins pertinentes et comparaison des devis

Réduction de votre liste de sélection : sélectionnez les deux ou trois prestataires qui répondent le mieux à vos besoins.

Demande de devis : demandez des devis qui détaillent tous les frais et tous les paiements potentiels.

Diligence : clarifiez vos éventuels doutes ou interrogations sur les services proposés.

Négociation des tarifs : envisagez de négocier les tarifs, en particulier pour les volumes importants ou dans le cadre d'un engagement à long terme.

Test de l'assistance : contactez le service à la clientèle pour lui poser des questions afin d'évaluer son niveau expertise et sa réactivité.

Essais gratuits et démonstrations : profitez des périodes d'essai ou des démonstrations disponibles pour tester les fonctionnalités de la plateforme et sa compatibilité avec votre workflow.

Arrêt d'un choix

Classement des priorités : classez par ordre de priorité vos besoins les plus importants, tels que la sécurité, la présence de certaines fonctionnalités ou le coût, pour prendre votre décision finale.

Lecture attentive des contrats : accordez une attention particulière aux clauses de résiliation, aux frais cachés et aux procédures de résolution des litiges.

Choix final : choisissez le prestataire qui combine le mieux fonctionnalités offertes, mesures de sécurité, prix et assistance à la clientèle.

Frais de transaction pratiqués par Stripe

Stripe utilise un modèle de paiement à l'utilisation, sans frais d'installation ni commission mensuelle. En d'autres termes, vous ne payez que pour les transactions que vous traitez. Les frais Stripe sont facturés par transaction selon différents tarifs qui varient en fonction de plusieurs facteurs comme l'emplacement ou le moyen de paiement (par exemple, carte de crédit, carte de débit, virement bancaire, paiement différé). Voici un aperçu de la façon dont ils s'articulent.

Frais annexes

Contestations de paiement : Stripe facture généralement un tarif fixe par litige, qui varie en fonction du lieu.

Conversion de devises : le taux facturé dépend de la localisation.

Prévention de la fraude avec Radar : nos outils de détection de la fraude sont intégrés à notre système, et une exemption de frais est appliquée aux comptes soumis à une tarification standard. Certaines configurations d'entreprise qui nécessitent toutefois une sécurité plus avancée peuvent se voir appliquer des frais supplémentaires.

Conformité PCI : les entreprises sont responsables du maintien de leur conformité à la norme PCI, ce qui peut entraîner des coûts supplémentaires.

Facteurs susceptibles d'avoir une incidence sur vos frais Stripe

Type d'entreprise : certains secteurs sont associés à des frais d'interchange plus élevés (facturés par les réseaux de cartes), qui sont répercutés par Stripe.

Volume de transactions : les entreprises qui présentent un important volume de transactions peuvent bénéficier de tarifs négociés.

Types de carte utilisés par les clients : les cartes de type Premium peuvent induire des frais d'interchange plus élevés.

Cliquez ici pour en savoir plus sur la structure tarifaire de Stripe.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.