Le commissioni per gli esercenti sono addebiti che le attività devono pagare quando accettano metodi di pagamento elettronici, come carte di credito o di debito. Queste commissioni sono una combinazione di diversi costi e in genere rappresentano una percentuale dell'importo della transazione, a volte con una commissione fissa aggiuntiva. Sebbene le commissioni per gli esercenti siano solo una frazione del prezzo totale della transazione, rappresentano comunque un costo aggiuntivo. Secondo il Nilson Report, nel 2022 le attività statunitensi hanno pagato un totale di 160,7 miliardi di dollari di commissioni per elaborare quasi 10,6 mila miliardi di dollari di pagamenti.

In questo articolo esamineremo gli elementi chiave delle commissioni per gli esercenti, compresi i tipi di commissioni in cui si imbatte la maggior parte delle attività, come si può ridurne l'impatto finanziario complessivo sui profitti e i fattori da considerare quando si sceglie un fornitore di servizi di elaborazione dei pagamenti.

Contenuto dell'articolo

- Tipi di commissioni per gli esercenti

- Perché è così importante per le attività conoscere le commissioni per gli esercenti

- Modi per ridurre al minimo i costi e le commissioni per gli esercenti

- Come scegliere un fornitore di servizi di elaborazione dei pagamenti

- Le commissioni di Stripe per gli esercenti

Tipi di commissioni per gli esercenti

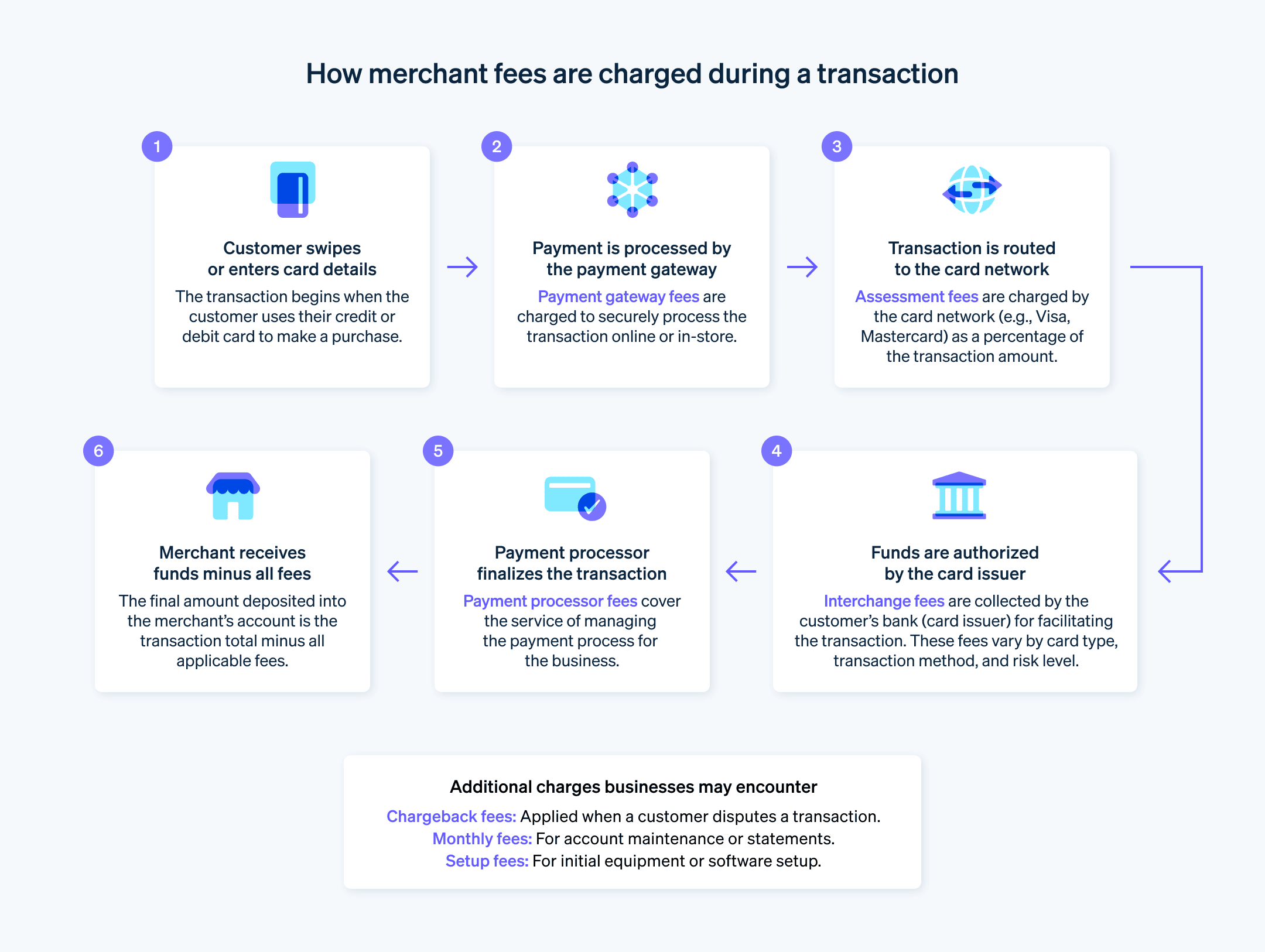

Le commissioni per gli esercenti comprendono una serie di addebiti che le attività devono sostenere durante l'elaborazione dei pagamenti elettronici, come le transazioni con carte di credito o debito. Le tipologie principali includono:

Commissioni d'interscambio: si tratta di commissioni addebitate dalla banca emittente della carta di credito o di debito del cliente. L'importo corrisponde a una percentuale del valore della transazione e può includere una commissione fissa. Le commissioni d'interscambio variano in base a fattori quali il tipo di carta utilizzata, il livello di rischio della transazione e se la transazione è avvenuta di persona oppure online.

Commissioni di valutazione: queste commissioni, addebitate dai circuiti delle carte di credito (ad es. Visa, Mastercard, American Express, ecc.), rappresentano solitamente una percentuale fissa dell'importo della transazione. La banca dell'attività paga le commissioni di valutazione al circuito della carta di credito.

Commissioni degli elaboratori di pagamento: queste commissioni vengono addebitate dall'elaboratore del pagamento che gestisce l'elaborazione delle transazioni per conto dell'attività e possono essere strutturate in vari modi: una percentuale di ogni transazione, una commissione fissa per transazione, tariffe mensili o una combinazione di queste.

Commissioni per l'estratto conto mensile: alcuni elaboratori di pagamento addebitano una commissione per fornire un estratto conto mensile delle transazioni.

Commissioni dei gateway di pagamento: spesso le attività utilizzano un gateway di pagamento per le transazioni online e questo servizio può comportare una serie di commissioni. Queste possono essere commissioni per transazione, tariffe mensili o entrambe.

Commissioni minime mensili: alcuni elaboratori addebitano una commissione minima mensile, ovvero l'importo minimo che un'attività deve pagare ogni mese come commissioni di elaborazione. Se le commissioni sulle transazioni non raggiungono questo importo, l'attività paga la differenza.

Commissioni di attivazione e per apparecchiature: queste coprono l'attivazione di un conto esercente oppure il noleggio o l'acquisto dell'hardware necessario (come sistemi POS o lettori di carte).

Commissioni sugli storni: quando un cliente contesta una transazione l'attività può dover restituire i fondi, operazione nota come storno. Quando si verifica uno storno, alle attività viene spesso addebitata una commissione a copertura dei costi amministrativi associati alla gestione della contestazione.

Commissioni per risoluzione anticipata: alcuni contratti di servizi per esercenti prevedono una determinata durata e la loro risoluzione anticipata può comportare delle commissioni.

Commissioni accessorie: queste possono includere commissioni per servizi aggiuntivi come estratti conto cartacei, per l'elaborazione in batch oppure per la mancata conformità agli standard di sicurezza.

Perché è così importante per le attività conoscere le commissioni per gli esercenti

Le commissioni per gli esercenti influiscono direttamente sulla redditività di un'attività: i costi associati a ogni strisciata di carta di credito o di debito possono erodere i profitti se non vengono gestiti correttamente.

Ecco perché è così importante conoscere le commissioni per gli esercenti:

Influiscono sui prezzi: le commissioni per gli esercenti sono una spesa aziendale, proprio come l'affitto o gli stipendi dei dipendenti. Per coprire questi costi le attività devono assorbirli nei propri margini di profitto o trasferirli ai clienti aumentando i prezzi. Comprendere le commissioni per gli esercenti ti aiuta a prendere decisioni informate sulle strategie di prezzo ed evitare di perdere denaro nelle transazioni.

Possono variare sostanzialmente: le commissioni d'interscambio variano a seconda del tipo di carta, dell'importo delle transazioni e del settore. Ad esempio, le carte di debito hanno in genere commissioni interbancarie inferiori rispetto alle carte di credito, così come le transazioni online comportano spesso commissioni più elevate rispetto agli acquisti in negozio. Conoscere queste variazioni ti consente di scegliere i metodi di pagamento e le opzioni di elaborazione più convenienti per la tua attività.

Possono essere negoziabili: mentre alcune commissioni, come quelle d'interscambio, sono stabilite dai circuiti delle carte di credito, altre possono essere negoziate con l'elaboratore del pagamento, come nel caso delle commissioni per i conti esercente. Comprendere i diversi tipi di commissioni e il modo in cui vengono calcolate può darti la possibilità di negoziare tariffe migliori.

Possono aiutarti a identificare le frodi: alcune commissioni per gli esercenti, come ad esempio le commissioni di storno, vengono addebitate quando un cliente contesta una transazione. La conoscenza di queste commissioni può prepararti ad affrontare potenziali frodi e a impedire che incidano sui tuoi profitti.

Modi per ridurre al minimo i costi e le commissioni per gli esercenti

Sebbene per le attività di oggi le commissioni per gli esercenti siano una parte inevitabile dell'elaborazione dei pagamenti, una giusta strategia può ridurre i costi e ridurre al minimo i problemi. Riportiamo a tale scopo alcuni suggerimenti:

Scegliere il giusto elaboratore di pagamento: per procedere nella scelta dell'elaboratore appropriato devi valutare le sue strutture tariffarie a fronte delle tipologie di transazioni della tua attività. Gli elaboratori applicano termini diversi che variano in base alle dimensioni e ai volumi delle transazioni e alcuni possono offrire vantaggi specifici per il tuo settore.

Negoziare tariffe inferiori: le attività con elevati volumi di transazioni o con una storia consolidata di vendite hanno la possibilità di negoziare tariffe ridotte con gli elaboratori di pagamento.

Incoraggiare i pagamenti con carta di debito: le transazioni con carta di debito in genere comportano commissioni inferiori rispetto a quelle applicate alle carte di credito. Incoraggiare i clienti a utilizzare le carte di debito, magari attraverso incentivi o sconti, può aiutare a ridurre i costi complessivi delle transazioni.

Utilizzare un servizio di verifica dell'indirizzo: un servizio di verifica dell'indirizzo consente di diminuire il rischio di frodi nelle transazioni online, il che può portare a una riduzione degli storni e delle commissioni sulle transazioni.

Stabilire un importo minimo per le transazioni con carta: definendo un requisito di acquisto minimo per i pagamenti con carta può aiutare a compensare le commissioni sulle transazioni, rendendo meno onerose le transazioni di importo minore e proteggendo i margini di profitto.

Elaborare le transazioni in batch: elaborare tutte le transazioni con carta in un unico batch, in genere a fine giornata, può essere più conveniente rispetto all'elaborazione della singola transazione nel momento in cui avviene.

Scegliere hardware e software standardizzati: l'utilizzo di soluzioni standard e ampiamente supportate per l'elaborazione dei pagamenti può essere più economico e inoltre offre alle attività un accesso più semplice ai servizi di assistenza e manutenzione.

Evitare gli storni: le attività possono ridurre gli storni attraverso politiche esplicite, un'assistenza clienti eccellente e misure complete di prevenzione delle frodi. Gli storni comportano commissioni aggiuntive e possono aumentare i costi di elaborazione per un'attività.

Controllare regolarmente gli estratti conto del proprio conto esercente: il controllo degli estratti conto può aiutarti a identificare e intervenire in caso di commissioni impreviste, errori di addebito o cambiamenti nella struttura delle commissioni.

Garantire la conformità alle norme PCI: mantenere la conformità allo standard PCI DSS (Payment Card Industry Data Security Standard) ti consente di evitare commissioni per mancata conformità e protegge da costose violazioni dei dati e relative sanzioni.

Evitare orari di punta per le elaborazioni: alcuni elaboratori di pagamento applicano commissioni inferiori per le transazioni elaborate al di fuori degli orari di punta, il che può rappresentare un'opportunità di risparmio sui costi delle elaborazioni in batch.

Sfruttare la tecnologia per una maggiore efficienza: i sistemi POS e le tecnologie di pagamento di oggi possono accelerare l'elaborazione delle transazioni, ridurre gli errori e fornire preziose informazioni sulle vendite e sui clienti.

Considerare metodi di pagamento alternativi: offrire opzioni di pagamento alternative come bonifici bancari o wallet può attrarre una clientela più ampia e comportare potenzialmente commissioni di elaborazione inferiori rispetto a quelle applicate alle tradizionali transazioni con carta di credito.

Come scegliere un fornitore di servizi di elaborazione dei pagamenti

Per qualsiasi attività che accetta pagamenti online o di persona la scelta del fornitore giusto per l'elaborazione dei pagamenti è un passo importante perché può avere un impatto su tanti fronti, dall'esperienza del cliente ai profitti. Ecco come procedere nel processo di scelta:

Individua le tue esigenze

Volume di transazioni: quante transazioni prevedi di elaborare mensilmente? Un volume maggiore potrebbe richiedere account manager dedicati o modelli tariffari diversi.

Tipo di business: la tua attività è esclusivamente online, fisica o ibrida? Ciascuna categoria può richiedere funzionalità specifiche.

Metodi di pagamento: quali metodi di pagamento preferiscono i tuoi clienti? Carte di credito, carte di debito, wallet, trasferimenti ACH? Dai priorità ai fornitori che supportano le tue esigenze.

Integrazione: il tuo software/sistema POS esistente dispone di integrazioni compatibili con il fornitore? Un'integrazione fluida consente di risparmiare tempo e risorse.

Specificità del settore: individua le eventuali esigenze specifiche del tuo settore. Alcuni fornitori si rivolgono a settori specifici come l'e-commerce, l'assistenza sanitaria o gli abbonamenti.

Tassi di storno: alcuni settori presentano rischi di storno più elevati. Tieni conto degli strumenti di prevenzione degli storni di cui il fornitore dispone e delle commissioni associate alle contestazioni.

Espansione globale: se prevedi un'espansione internazionale, assicurati che il fornitore supporti le valute desiderate e rispetti le normative locali.

Pagamenti ricorrenti: se offri abbonamenti, scegli un fornitore con funzionalità di pagamento ricorrente e di reportistica.

Fai una ricerca di potenziali fornitori

Opzioni popolari: fai una ricerca dei leader del settore per conoscere appieno le opzioni disponibili.

Operatori minori: i fornitori più piccoli potrebbero offrire funzionalità di nicchia o soddisfare settori specifici.

Recensioni e funzionalità: controlla i siti web di recensioni indipendenti e confronta le funzionalità offerte dai fornitori riportati.

Funzionalità specifiche: vai oltre le funzionalità di base e confronta funzionalità specifiche come pagamenti da dispositivo mobile, fatturazione, terminali virtuali e analisi dei dati.

Esperienza d'uso: cerca le recensioni degli utenti e prova le demo per valutare l'usabilità e l'interfaccia della piattaforma del fornitore.

Certificazioni di sicurezza: cerca certificazioni riconosciute nel settore come la conformità agli standard PCI DSS di livello 1 per la gestione sicura dei dati.

Integrazioni e plugin: verifica la compatibilità con il tuo software esistente e tutti i plugin necessari per funzionalità aggiuntive.

Considera questi fattori chiave

Commissioni e tariffe: confronta le commissioni sulle transazioni, le tariffe mensili, i costi per la conformità agli standard PCI ed eventuali addebiti nascosti. Cerca trasparenza e modelli tariffari flessibili.

Sicurezza: valuta le misure di sicurezza del fornitore come la conformità agli standard PCI, gli strumenti di prevenzione delle frodi e i protocolli di crittografia dei dati.

Assistenza clienti: controlla la disponibilità, la qualità e i tempi di risposta dei canali di assistenza clienti.

Possibilità di crescita: il fornitore può adattarsi alle tue esigenze di crescita future? Considera i limiti alle transazioni, le opzioni di account management e le capacità internazionali.

Restringi le scelte e confronta i preventivi

Restringi il campo: scegli due o tre fornitori che meglio soddisfano le tue esigenze.

Ottieni un preventivo: richiedi preventivi dettagliati che riportino in modo chiaro tutte le commissioni e i potenziali addebiti.

Valuta in modo meticoloso: chiarisci eventuali dubbi o domande sui loro servizi.

Negozia le tariffe: preparati a negoziare le tariffe, soprattutto per volumi elevati o impegni a lungo termine.

Testa l'assistenza: contatta l'assistenza clienti e poni domande per valutarne la competenza e la reattività.

Demo e prove gratuite: utilizza i periodi di prova o le demo disponibili per testare la funzionalità della piattaforma e la compatibilità con il tuo flusso di lavoro.

Prendi una decisione

Soppesa le tue priorità: dai priorità alle tue esigenze più importanti, come sicurezza, funzionalità o costi, per prendere la decisione finale.

Leggi attentamente i contratti: presta molta attenzione alle clausole risolutive, alle commissioni nascoste e alle procedure di risoluzione delle contestazioni.

Fai una scelta: opta per il fornitore che offre la migliore combinazione di funzionalità, sicurezza, prezzo e assistenza clienti.

Le commissioni di Stripe per gli esercenti

Stripe utilizza un modello a consumo senza costi di attivazione o addebiti mensili. Questo significa che le attività pagano solo per le transazioni che elaborano. Le commissioni di Stripe vengono addebitate per transazione, applicando tariffe che variano in base a fattori quali la posizione e il metodo di pagamento (ad es. carta di credito, carta di debito, bonifico bancario, pagamento a rate). Ecco un dettaglio delle principali commissioni di Stripe.

Altre commissioni

Storni: Stripe addebita in genere una tariffa fissa per contestazione che varia a seconda della località.

Conversione di valuta: per la conversione di valute Stripe addebita una commissione il cui importo dipende dalla località.

Prevenzione delle frodi tramite Radar: gli strumenti di rilevamento delle frodi di Stripe sono integrati nel sistema e le relative commissioni sono azzerate per gli account con tariffe standard. Alcuni piani aziendali potrebbero tuttavia richiedere una sicurezza più avanzata e comportare commissioni aggiuntive.

Conformità alle norme PCI: il mantenimento della conformità alle norme PCI è responsabilità delle attività e può comportare costi aggiuntivi.

Fattori che possono influire sulle commissioni di Stripe

Tipo di business: per alcuni settori vengono applicate commissioni d'interscambio più elevate (addebitate dai circuiti delle carte di credito), che Stripe trasferisce al cliente.

Volume delle transazioni: le attività con volumi elevati possono beneficiare di tariffe negoziate.

Tipo di carte utilizzate dai clienti: le carte premium potrebbero avere commissioni d'interscambio più elevate.

Scopri di più sulla struttura tariffaria di Stripe.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.