As tarifas do comerciante são cobranças que as empresas devem pagar quando aceitam formas de pagamento eletrônicas, como cartões de crédito ou débito. Essas tarifas são uma combinação de vários custos diferentes e normalmente são uma porcentagem do valor da transação, às vezes com uma tarifa fixa adicional. Embora as tarifas do comerciante sejam apenas uma fração do preço total da transação, elas se somam. De acordo com o Relatório Nilson, as empresas dos EUA pagaram um total de US$ 160,7 bilhões em tarifas para processar quase US$ 10,6 trilhões em pagamentos em 2022.

Abaixo, veremos os principais elementos das tarifas do comerciante, incluindo os tipos de tarifas que a maioria das empresas enfrenta, as maneiras de trabalhar para reduzir o impacto financeiro geral das tarifas do comerciante nos seus resultados financeiros e os fatores a serem considerados ao escolher um provedor de processamento de pagamentos.

Neste artigo:

- Tipos de tarifas do comerciante

- Por que é tão importante que as empresas entendam as tarifas do comerciante

- Formas de minimizar tarifas e custos para comerciantes

- Como escolher um provedor de processamento de pagamentos

- Tarifas do comerciante na Stripe

Tipos de tarifas do comerciante

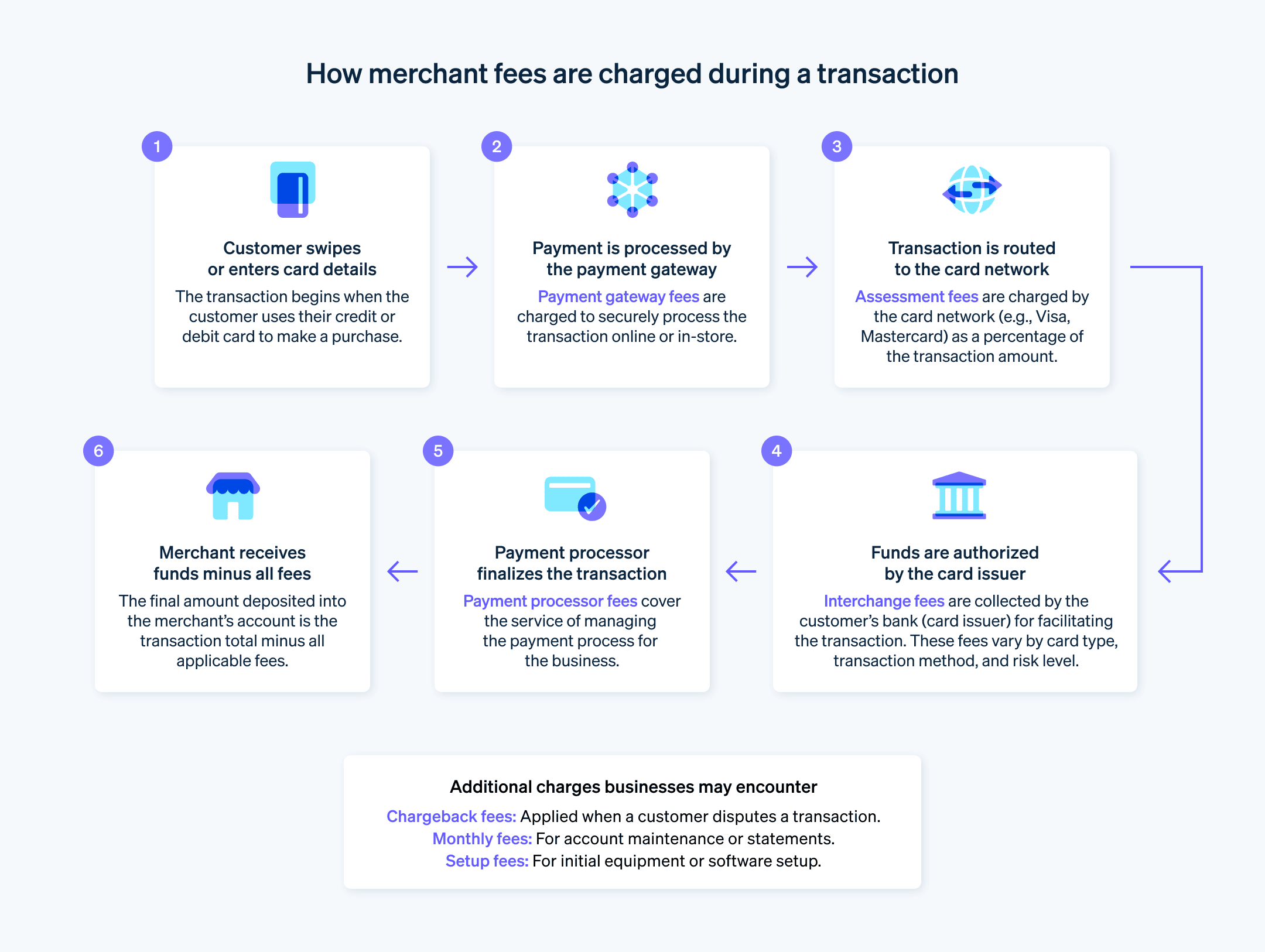

As tarifas do comerciante abrangem uma variedade de cobranças que as empresas enfrentam ao processar pagamentos eletrônicos, como transações com cartão de crédito ou débito. Os principais tipos de tarifas do comerciante:

Comissões interbancárias: Essas são as tarifas cobradas pelo banco emissor do cartão de crédito ou débito do cliente. O custo é uma porcentagem do valor da transação e pode incluir uma tarifa fixa. As comissões interbancárias variam de acordo com fatores como tipo de cartão usado, nível de risco da transação e se a transação foi presencial ou online.

Tarifas de avaliação: Essas tarifas, que são cobradas pelas bandeiras de cartão de crédito (p. ex., Visa, Mastercard, American Express, etc.), geralmente são uma porcentagem fixa do valor da transação. O banco da empresa paga as tarifas de avaliação à bandeira do cartão.

Tarifas do processador de pagamentos: Essas tarifas são cobradas pelo processador de pagamentos responsável pelo processamento de transações em nome da empresa. Elas podem ser estruturadas de diversas maneiras, como porcentagem de cada transação, uma tarifa fixa por transação, tarifas mensais ou uma combinação delas.

Tarifas de extrato mensal: Alguns processadores de pagamentos cobram uma tarifa pelo extrato mensal das transações.

Tarifas de gateways de pagamentos: As empresas costumam usar um gateway de pagamentos para transações online, e este serviço pode vir com seu próprio conjunto de tarifas. Pode ser uma tarifa por transação, uma tarifa mensal ou ambas.

Tarifas mensais mínimas: Alguns processadores cobram uma tarifa mensal mínima, que é o menor valor que uma empresa precisa pagar em tarifas de processamento por mês. Se as tarifas de transação não somam esse valor, a empresa paga a diferença.

Tarifas de configuração e equipamentos: Essas tarifas abrangem a criação de uma conta de comerciante ou o aluguel ou compra de hardware necessário (como sistemas POS ou máquinas de cartão).

Tarifas de estorno: Quando os clientes contestam uma transação, a empresa pode precisar devolver fundos, o que é conhecido como estorno. Quando ocorre um estorno, muitas vezes é cobrada uma tarifa das empresas. Essa tarifa cobre os custos administrativos associados ao tratamento da contestação.

Tarifas de rescisão antecipada: Alguns contratos de serviços comerciais têm um prazo contratual, e a rescisão antecipada do contrato pode resultar em tarifas.

Tarifas acessórias: Essas tarifas podem incluir tarifas por serviços adicionais, como extratos em papel, tarifas de processamento em lote ou tarifas por não conformidade com padrões de segurança.

Por que é tão importante que as empresas entendam as tarifas do comerciante

As tarifas do comerciante afetam diretamente a lucratividade da empresa. O custo que vem com cada golpe de um cartão de crédito ou débito pode consumir os resultados de uma empresa se eles não forem gerenciados corretamente.

Por que entender as tarifas do comerciante é tão importante:

Afetam os preços: As tarifas do comerciante são uma despesa comercial, assim como o aluguel ou os salários dos funcionários. Para cobrir esses custos, as empresas precisam absorvê-los em suas margens de lucro ou repassá-los aos clientes na forma de preços mais altos. Entender as tarifas do comerciante ajuda você a tomar decisões informadas sobre estratégias de preços e evitar perder dinheiro em transações.

Podem variar substancialmente: Diferentes tipos de cartões, valores de transação e setores têm comissões interbancárias diferentes. Por exemplo, cartões de débito normalmente têm comissões interbancárias mais baixas do que cartões de crédito, e transações online costumam ter tarifas mais altas do que compras na loja. Aprender essas variações permite que você escolha as formas de pagamento e as opções de processamento mais econômicas para sua empresa.

Podem ser negociáveis: Enquanto algumas tarifas, como comissões interbancárias, são definidas pelas bandeiras de cartão, outras, como tarifas de conta de comerciante, podem ser negociadas com seu processador de pagamentos. Entender os diferentes tipos de tarifas, e como elas são calculadas, pode lhe dar o poder de negociar por melhores tarifas.

Podem ajudar a identificar fraudes: Algumas tarifas do comerciante, como as de estorno, são incorridas quando um cliente contesta uma transação. Conhecer as tarifas associadas aos estornos pode preparar você para lidar com possíveis fraudes e evitar que isso afete seus lucros.

Formas de minimizar tarifas e custos para comerciantes

Embora as tarifas do comerciante sejam uma parte inevitável do processamento de pagamentos para empresas modernas, a estratégia correta pode reduzir custos e minimizar aborrecimentos. Algumas maneiras de fazer isso:

Escolha o processador de pagamentos certo: Selecionar um processador de pagamentos adequado significa avaliar suas estruturas de tarifas em relação aos padrões de transação da sua empresa. Os processadores têm termos diferentes para tamanhos e volumes de transação, e alguns podem fornecer benefícios específicos para o seu setor.

Negocie tarifas mais baixas: Empresas com grandes volumes de transações ou um histórico estabelecido de vendas podem negociar tarifas reduzidas com processadores de pagamento.

Incentive pagamentos com cartão de débito: As transações com cartão de débito normalmente incorrem em tarifas mais baixas do que as de cartões de crédito. Encorajar os clientes a usar cartões de débito, possivelmente por meio de incentivos ou descontos, pode ajudar a reduzir os custos gerais das transações.

Use o serviço de verificação de endereço (AVS): [AVS]https://stripe.com/resources/more/what-is-address-verification-service "Stripe | What is address verification service (AVS)?") ajuda a reduzir o risco de fraude em transações online, o que pode reduzir as tarifas de transação e os estornos.

Defina um valor mínimo de transação no cartão: A implementação de um requisito mínimo de compras para pagamentos com cartão pode ajudar a compensar as taxas de transação, tornando pequenas transações mais econômicas e protegendo as margens de lucro.

Transações de processo em lote: Processar todas as transações de cartão em um lote, normalmente no final do dia, pode ser mais econômico do que processar cada transação à medida que ocorre.

Escolha hardware e software padronizados: O uso de soluções de processamento de pagamento padrão e com amplo suporte pode ser mais econômico para as empresas. O uso desses tipos de soluções também oferece às empresas acesso mais fácil ao suporte e à manutenção.

Evite estornos: As empresas podem reduzir estornos com políticas explícitas, atendimento ao cliente excepcional e medidas de prevenção de fraudes abrangentes. Estornos vêm com tarifas adicionais e podem aumentar os custos de processamento para uma empresa.

Revise regularmente os extratos da sua conta de comerciante: A análise de extratos da conta pode ajudar a identificar e resolver tarifas inesperadas, erros de cobrança ou alterações nas estruturas de tarifas.

Garantir a conformidade com PCI: A manutenção da conformidade com o Padrão de Segurança de Dados do Setor de Cartões de Pagamento (PCI DSS) ajuda a evitar tarifas por não conformidade e protege contra violações de dados caras e multas relacionadas.

Use tempos de processamento fora de pico: Alguns processadores de pagamentos têm tarifas mais baixas para transações processadas fora do horário de pico, o que pode ser uma oportunidade de economia de custos para o processamento em lote.

Aproveite a tecnologia para a eficiência: Sistemas modernos de ponto de venda (POS) e tecnologias de pagamento podem acelerar o processamento de transações, reduzir erros e fornecer informações valiosas sobre vendas e clientes.

Considere formas de pagamento alternativas: Fornecer opções de pagamento alternativas, como transferências bancárias ou carteiras digitais podem atrair uma base de clientes mais ampla e potencialmente obter tarifas de processamento mais baixas em comparação com as transações tradicionais com cartão de crédito.

Como escolher um provedor de processamento de pagamentos

A escolha do provedor de processamento de pagamentos ideal é uma etapa importante para qualquer empresa que aceita pagamentos online ou presencialmente. Isso pode afetar tudo, desde a experiência do cliente até os resultados financeiros. Veja como funciona o processo seletivo:

Entenda suas necessidades

Volume de transações: Quantas transações você pretende processar mensalmente? Um volume maior pode exigir gerentes de conta exclusivos ou modelos de preços diferentes.

Tipo de negócio: Sua empresa é exclusivamente online, física ou híbrida? Cada categoria pode exigir recursos específicos.

Formas de pagamento: Quais formas de pagamento são preferidas pelos clientes? Cartões de crédito ou débito, carteiras digitais, transferências ACH? Priorize fornecedores que atendam às suas necessidades.

Integração: O seu software/sistema POS tem integrações compatíveis com o provedor? Uma integração bem feita economiza tempo e recursos.

Especificidade do setor: Identifique se o seu setor tem necessidades especializadas. Alguns provedores atendem a setores específicos, como e-commerce, serviços de saúde ou assinaturas.

Taxas de estorno: Alguns setores apresentam riscos maiores de estorno. Considere as ferramentas de prevenção de estornos do provedor e as tarifas associadas a contestações.

Expansão global: Se você planeja uma expansão internacional, verifique se o provedor aceita as moedas desejadas e cumpre as regulamentações regionais.

Cobrança recorrente: Se você oferece assinaturas, escolha um provedor com cobrança recorrente e recursos de relatórios.

Pesquise possíveis provedores

Opções populares: Pesquise com líderes do setor para entender completamente suas opções.

Participantes menores: Provedores menores podem fornecer recursos de nicho ou atender a setores específicos.

Avaliações e recursos: Verifique sites de avaliação independentes e compare recursos fornecidos por provedores pré-selecionados.

Características específicas: Vá além dos recursos básicos e compare funcionalidades específicas, como pagamentos por dispositivos móveis, faturamento, terminais virtuais e análise de dados.

Experiência do usuário: Procure análises de usuários e demonstrações de teste para avaliar a usabilidade e a interface da plataforma do provedor.

Certificações de segurança: Procure certificações reconhecidas no setor, como PCI DSS Nível 1 para tratamento seguro de dados.

Integrações e plugins: Verifique a compatibilidade com seu software existente e quaisquer plugins necessários para funcionalidade adicional.

Considere estes fatores-chave

Tarifas e preços: Compare tarifas de transação, tarifas mensais, custos de conformidade com PCI e possíveis cobranças ocultas. Busque transparência e modelos de preços flexíveis.

Segurança: Avalie as medidas de segurança do provedor, como conformidade com PCI, ferramentas de prevenção de fraude e protocolos de criptografia de dados.

Suporte ao cliente: Verifique a disponibilidade, a qualidade e os tempos de resposta dos canais de atendimento ao cliente.

Escalabilidade: O provedor conseguirá se adaptar às suas necessidades futuras de crescimento? Considere limites de transação, opções de gerenciamento de conta e recursos internacionais.

Restrinja suas opções e compare cotações

Reduza o número de opções: Selecione de dois a três provedores que melhor atendam às suas necessidades.

Faça uma cotação: Solicite orçamentos detalhados que detalham todas as tarifas e possíveis cobranças.

Seja diligente: Esclareça quaisquer dúvidas ou questionamentos que você tenha sobre seus serviços.

Negocie taxas: Conte com a possibilidade de negociar tarifas, especialmente para compromissos de alto volume ou de longo prazo.

Teste o suporte: Entre em contato com o suporte ao cliente com perguntas para avaliar seu conhecimento e capacidade de resposta.

Avaliações gratuitas e demonstrações: Use períodos de avaliação ou demonstrações disponíveis para testar a funcionalidade e compatibilidade da plataforma com seu fluxo de trabalho.

Tome sua decisão

Pese suas prioridades: Priorize suas necessidades mais importantes, como segurança, recursos ou custo, para tomar a decisão final.

Leia os contratos com atenção: Preste muita atenção às cláusulas de rescisão, tarifas ocultas e procedimentos de resolução de disputas.

Faça uma escolha: Escolha o provedor com a melhor combinação de recursos, segurança, preço e suporte ao cliente.

Tarifas do comerciante na Stripe

A Stripe usa um modelo de pagamento conforme o uso, sem tarifas de configuração ou cobranças mensais. Isso significa que as empresas pagam apenas pelas transações que processam. As tarifas da Stripe são cobradas por transação a diferentes taxas definidas, baseadas em fatores como localização e forma de pagamento (por exemplo, cartão de crédito, cartão de débito, transferência bancária, compre agora e pague depois). Aqui está um detalhamento das tarifas principais da Stripe.

Outras tarifas

Estornos: Normalmente, a Stripe cobra uma tarifa fixa por contestação, que varia dependendo do local.

Conversão de moedas: A Stripe cobra uma tarifa, com a taxa dependendo da localização, pela conversão de moedas.

Prevenção de fraudes no Radar: As ferramentas de detecção de fraude da Stripe são incorporadas ao sistema e as tarifas relevantes são dispensadas para contas com preço padrão. No entanto, alguns planos empresariais podem exigir segurança mais avançada e vir com tarifas adicionais.

Conformidade com PCI: As empresas são responsáveis por manter a conformidade com o PCI, o que pode envolver custos adicionais.

Veja alguns fatores que podem afetar suas tarifas na Stripe

Seu tipo de empresa: Alguns setores têm comissões interbancárias (cobradas pelas bandeiras de cartão) mais altas, as quais a Stripe repassa a você.

Seu volume de transações: Empresas de alto volume podem se qualificar para tarifas negociadas.

O tipo de cartões que seus clientes usam: Cartões premium podem ter comissões interbancárias mais altas.

Saiba mais sobre a estrutura de preços da Stripe.

O conteúdo deste artigo é apenas para fins gerais de informação e educação e não deve ser interpretado como aconselhamento jurídico ou tributário. A Stripe não garante a exatidão, integridade, adequação ou atualidade das informações contidas no artigo. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre sua situação particular.