購入者の決済方法に対する好みは絶えず変化しているため、企業は決済処理システムを適合させて競争力を維持する必要があります。十分に考えてクレジットカード処理システムを構築することで、顧客体験を向上させ、業務を効率化し、新たな成長機会を得ることができます。

クレジットカード決済処理システムの設定が不適切だと、追加コストがかかり、業務が非効率になり、決済の不正利用に対する脆弱性が高まる可能性があります。クレジットカード取引処理の仕組みとクレジットカード処理システムの設定方法を理解することが重要です。知っておくべきことをご紹介します。

この記事の内容

- クレジットカード取引処理とは

- クレジットカード取引処理: 主要コンポーネント

- クレジットカード取引処理の仕組み

- 企業のクレジットカード取引処理のコスト

- 企業にとってクレジットカード取引処理が重要な理由

クレジットカード取引処理とは

クレジットカード処理は、クレジットカードによる電子取引のオーソリ、認証、売上処理がカード保有者、企業、各自の金融機関の間で行われるときに発生します。このプロセスによって、企業は商品やサービスのクレジットカード決済を受け付けることができるようになり、企業と購入者の両者にとって容易かつ利便性の高い取引が促進されます。

クレジットカード取引処理: 主要コンポーネント

通常、クレジットカード取引はとてもスピーディに処理されますが、その裏側で行われていることは複雑です。プロセスでは、多数のコンポーネントが相互に連携して売上を安全かつ効率的に移動します。

ここでは、このプロセスに関わる関係者の概要について説明します。

カード保有者

カード保有者とは、クレジットカードを所有し、カードを使用して商品またはサービスを購入する個人のことです。加盟店

加盟店とは、商品やサービスと引き換えに購入者からのクレジットカード決済を受け付ける企業またはサービスプロバイダーのことです。POS システム

POS システムとは、企業がクレジットカード取引の受付と処理に使用するハードウェアおよびソフトウェアのことです。端末、カードリーダー、ソフトウェアアプリケーションなどがあります。ペイメントゲートウェイ

ペイメントゲートウェイとは、企業の POS システムとクレジットカード代行業者の間で取引情報を安全に送信するサービスのことです。クレジットカード代行業者

クレジットカード代行業者 (決済代行業者) とは、カードネットワークやカード発行会社と連携して企業の代わりにクレジットカード取引のオーソリ、認証、売上処理を行う会社のことです。カードネットワーク

カードネットワーク (Visa、Mastercard、アメリカン・エキスプレス、ディスカバーなど) は、クレジットカード代行業者とカード発行会社の間のやり取りを円滑化します。また、取引のルールや標準も設定します。カード発行会社

カード発行会社とは、カード保有者にクレジットカードを発行する金融機関のことです。取引のオーソリや承認を行い、購入資金を提供します。アクワイアリング銀行

アクワイアリング銀行 (アクワイアラーまたは加盟店の銀行) とは、企業と契約関係にあり、クレジットカード取引を受け付けて処理する金融機関のことです。カード発行会社とともに売上処理を行い、企業の口座に売上を入金します。

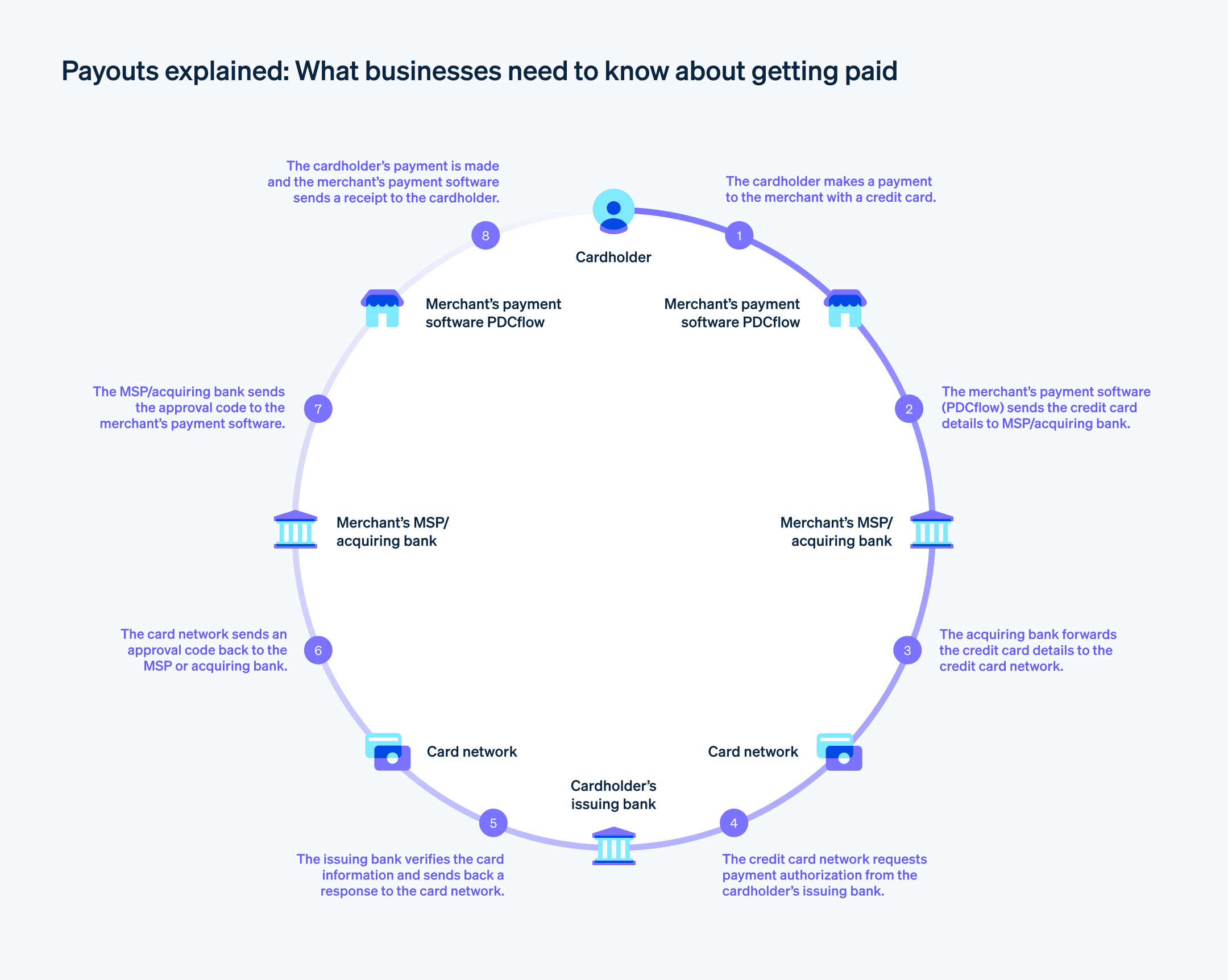

クレジットカード取引処理の仕組み

クレジットカード取引の処理は、取引が行われる場所と使用されるカードの種類によって異なります。たとえば、オンラインでのクレジットカード取引は、対面でのカード取引とは異なる方法で開始されます。同様に、クレジットカードがデジタルウォレット に保存されている場合の対面取引は、顧客が物理的なカードを使用する対面取引とは異なります。

しかし、これらのわずかな違いはあるものの、全体的なクレジットカード取引プロセスは、さまざまな種類の取引でほぼ一貫しています。ここでは、このプロセスの仕組みを簡単に説明します。

1. 開始

カード保有者が企業にクレジットカード情報を提供します。対面取引の場合、これはスワイプ、挿入、またはタップ をカードで受け取ります。オンライン取引の場合、これはカード詳細を手動で入力するか、保存されている支払い方法からカードを選択することを意味します。

2. データ送信

企業の POS システムまたは支払いゲートウェイは、取引詳細をキャプチャし、この情報をクレジットカード処理業者に安全に送信します。

3. 承認要求

クレジットカード処理業者は取引データを適切なカードネットワークに転送し、カードネットワークは承認リクエストをカード発行会社にルーティングします。

4. 承認または拒否

カード発行会社は、カード保有者の口座を確認し、十分な資金がないか、不正使用やセキュリティ上の問題がないかを確認します。この評価に基づいて、銀行は承認または拒否 取引を行い、この決定をカードネットワークに伝達し、カードネットワークは情報をクレジットカード処理業者に中継します。

5. 承認応答

クレジットカード処理業者は、承認または拒否コード —ビジネスの POS システムまたは支払いゲートウェイに送信します。取引が承認されると、企業は販売を完了し、商品やサービスを顧客に提供できます。

6. 売上処理

一日の終わりに、企業は承認されたすべての取引のバッチをクレジットカード処理業者に送信して決済します。また、処理業者は取引の詳細をそれぞれのカードネットワークに転送します。

7. 資金の送金

カードネットワークはカード発行銀行と連携して、各取引の資金をアクワイアリング銀行に送金し、アクワイアリング銀行は加盟店アカウント で資金を受け取ります。その後、アクワイアリング銀行は、処理手数料を差し引いた資金を企業の通常のビジネス用銀行口座に送金します。このプロセス全体は通常 1〜3 営業日かかります。

8. カード保有者への請求

カード発行会社は、取引金額をカード保有者の口座残高に追加し、月次明細書に含めます。カード保有者は、カード契約の条件に従ってクレジットカードの請求額を支払う責任を負います。

企業のクレジットカード取引処理のコスト

クレジットカード取引処理のコストは、クレジットカードの種類、取引量、個々の決済代行業者によって変わることがあります。企業はこれらのコストを理解し、決済処理費用を最小限に抑えられるよう十分な情報に基づいて決断を下す必要があります。

ここでは、主なクレジットカード取引処理のコストについて説明します。

インターチェンジフィー

カード保有者のカード発行会社は、クレジットカード取引ごとにインターチェンジフィーを請求します。インターチェンジフィーは通常、取引金額に応じた一定割合の手数料と取引あたりの固定手数料を合わせた金額になります。正確なインターチェンジフィーは、カードの種類、企業の業種、取引におけるカードの使用方法 (購入者がクレジットカードをスワイプするのか、カード情報を手作業で入力するのかなど) によって異なります。評価手数料

カードネットワークは、決済インフラストラクチャの使用に評価手数料を課すことがよくあります。通常、この手数料は取引金額の数パーセントになりますが、カードネットワークや取引量によって異なります。代行業者マークアップ

クレジットカード代行業者と加盟店サービスプロバイダーは、オーソリ、売上処理、カードネットワークと銀行間のやり取りといったサービスに対してマークアップ手数料を請求します。このマークアップは、取引金額に応じた一定割合の手数料、取引ごとの手数料、または月額料金で請求されます。Stripe の料金体系の詳細については、こちらをご覧ください。ペイメントゲートウェイ手数料

オンライン取引では、企業はペイメントゲートウェイを使用しなければならないことがあります。ペイメントゲートウェイを使用すると、企業のウェブサイトとクレジットカード代行業者の間で取引情報を安全に送信できます。通常、ペイメントゲートウェイプロバイダーは、サービスに対して月額料金または取引ごとの手数料を請求します。端末または機器手数料

企業は、クレジットカード決済を受け付けるために POS 端末、カードリーダー、その他の機器に投資しなければならないことがあります。このようなコストには、機器の購入またはリース料金のほかに継続的なメンテナンスやソフトウェアアップデートにかかる手数料も含まれることがあります。セットアップ手数料、アクティベーション手数料

クレジットカード代行業者によっては、加盟店アカウントを設定したり処理サービスをアクティベーションしたりするのに 1 回限りの手数料を請求することがあります。月額料金、年間料金

代行業者によっては、アカウントの維持管理、レポート作成、追加機能やサービスの利用に月額料金や年間手数料を請求することがあります。チャージバック手数料とリトリーバル手数料

購入者が取引の不正請求を申請すると、代行業者はチャージバックプロセスの手数料を企業に請求することがあります。企業がカード発行会社に取引文書を提供する必要がある場合は、リトリーバル手数料も適用されることがあります。加盟店サービスプロバイダーごとにこのような手数料への対応は異なります。たとえば、Stripe はチャージバック保証を提供しており、チャージバックに関連するすべてのコストが対象となり手数料は免除されます。PCI 準拠手数料

カード保有者に関するデータのセキュリティを確保するために、企業は PCI データセキュリティ基準 (PCI DSS) に準拠する必要があります。PCI 準拠の手数料を課す代行業者もあれば、サービスに含まれている場合もあります。

企業はさまざまなプロバイダーの処理コストを入念に比較して、自社のニーズに合った最もコスト効率の良いソリューションを選ぶ必要があります。料金や手数料を交渉することに加えて、チャージバック率を低く維持し、PCI DSS ガイドラインに準拠することで、クレジットカード取引処理のコストを最小限に抑えることができます。

企業にとってクレジットカード取引処理が重要な理由

クレジットカード取引処理は企業が購入者に便利で安全な支払い方法を提供できるかどうかに直接影響し、その可否が売上、顧客満足度、全体的な成長に影響を及ぼす可能性があります。最適なクレジットカード処理システムが見つかると、以下のようなさまざまなメリットがあります。

顧客体験の向上

シンプルで便利なクレジットカード決済体験を提供することで、購入者の進化するニーズに応えることができ、顧客満足度やロイヤルティの向上につながります。ユニファイドコマースモデルによって、このメリットはさらに大きくなります。このモデルでは、企業がすべての販売チャネル、データ、バックエンドシステムを 1 つのシームレスなプラットフォームに実装します。売上と収益の拡大

クレジットカード決済では、購入時に利用者が直面する障壁が低くなり、企業の売上が増加することがあります。一般的に、購入者は現金に比べてクレジットカードを使用するときの方が消費額が大きくなります。クレジットカードに対応することで、換算の手間をかけずにさまざまな通貨での決済を受け付けられるようにもなり、マーケットリーチがさらに拡大します。キャッシュフローの改善

通常、クレジットカード取引では 1 ~ 3 営業日以内に売上処理が行われて企業の銀行口座に入金されます。そのため、小切手などの他の決済手段に比べて迅速に資金を利用できます。法令を順守した安全な取引

優れたクレジットカード処理システムは、PCI DSS などのセキュリティ標準に準拠することで企業と購入者の両方を不正利用やデータ侵害から保護します。機密性の高い顧客情報を保護し、信頼を維持するためには法令順守が重要です。競争上の優位性

クレジットカード決済を受け付けてシンプルな支払い体験を実現することで、この方法を提供していない競合他社よりも競争上優位に立ち、より多くの利用者を引き付け、市場シェアを拡大できます。コストの最適化

適切なクレジットカード代行業者を慎重に選び、有利な利率や手数料を交渉することで、業務を効率化し、処理費用を最小限に抑え、コストのマージンを最大化することができます。価値あるデータとインサイトへのアクセス

クレジットカード代行業者は、多くの場合、詳細な取引データやとレポートを提供します。これによって、売上を追跡して傾向をつかみ、データに基づいた決断を下して業務やマーケティング戦略を最適化することができます。リスクの低減

クレジットカードに対応することで、多額の現金を処理するときに生じる盗難、紛失、管理ミスなどのリスクを最小限に抑えることができます。適応性

よく考えて設計されたクレジットカード処理システムを導入することで、柔軟性を実現し、非接触型決済やデジタルウォレットといった新たな決済テクノロジーに適応することができます。これにより、業界のトレンドを先取りして、変わり続ける購入者の好みに対応できるようになります。

戦略的な方法でクレジットカード処理システムを設定することで、このようなメリットを利用してより堅牢で適応性の高い基盤を作り、成長と安定性を手に入れることができます。

優れた決済代行業者と連携すると、自社のニーズに合わせてクレジットカード取引処理システムをカスタマイズしながら、安全かつ効率的で法令を順守した顧客体験を実現できます。Stripe のような決済代行業者は設定プロセスをシンプル化して、企業がクレジットカード取引の管理に関する専門技術を直接利用できるようにします。Stripe が支援するクレジットカード取引処理の詳細については、こちらをご覧ください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。