Per essere sempre competitive, le attività devono adattare i loro sistemi di elaborazione dei pagamenti alle preferenze dei clienti, in continua evoluzione. Creando con cura i propri sistemi di elaborazione delle carte di credito, le attività possono migliorare l'esperienza dei clienti, snellire le operazioni e accedere a nuove opportunità di crescita.

Una configurazione errata del sistema di elaborazione dei pagamenti con carta di credito può comportare costi aggiuntivi, inefficienze operative e una maggiore vulnerabilità alle frodi nei pagamenti. È importante capire come funziona l'elaborazione delle transazioni con carta di credito e come configurare un sistema di elaborazione delle carte di credito. Ecco tutto quello che devi sapere.

Contenuto dell'articolo

- Che cos'è l'elaborazione delle transazioni con carta di credito?

- Elaborazione delle transazioni con carta di credito: componenti principali

- Come funziona l'elaborazione delle transazioni con carta di credito?

- Costi dell'elaborazione delle transazioni con carta di credito per le attività

- Perché l'elaborazione delle transazioni con carta di credito è importante per le attività?

Che cos'è l'elaborazione delle transazioni con carta di credito?

L'elaborazione delle carte di credito avviene quando le transazioni elettroniche con carte di credito vengono autorizzate, autenticate e regolate tra il titolare della carta, l'attività e i rispettivi istituti finanziari. Questa procedura consente alle attività di accettare pagamenti con carta di credito per beni o servizi, rendendo le transazioni semplici e comode sia per l'attività che per il cliente.

Elaborazione delle transazioni con carta di credito: componenti principali

Le transazioni con carta di credito in genere vengono elaborate molto rapidamente nonostante la complessità delle operazioni eseguite in background. La procedura richiede la collaborazione di molti componenti per garantire il trasferimento dei fondi in modo sicuro ed efficiente.

Ecco una panoramica delle parti coinvolte in questa procedura:

Titolare della carta

Il titolare della carta è la persona fisica proprietaria della carta di credito con cui acquista beni o servizi.Esercente

L'esercente è l'attività o il fornitore di servizi che accetta pagamenti con carta di credito dai clienti in cambio di beni o servizi.Sistema POS (point of sale)

Il sistema POS (point of sale) è costituito dall'hardware e dal software usati dall'attività per accettare transazioni con carta di credito e include terminali, lettori di carte e applicazioni software.Gateway di pagamento

Il gateway di pagamento è un servizio che trasmette le informazioni sul pagamento in modo sicuro tra il sistema POS dell'attività e l'elaboratore di carte di credito.Elaboratore di carte di credito

L'elaboratore di carte di credito, o "elaboratore di pagamento", è un'azienda che collabora con i circuiti delle carte di credito e le banche emittenti per autorizzare, autenticare e regolare le transazioni con carta di credito per conto dell'attività.Circuiti delle carte di credito

I circuiti delle carte di credito, ad esempio Visa, Mastercard, American Express e Discover, facilitano la comunicazione tra gli elaboratori di carte di credito e le banche emittenti e stabiliscono le regole e gli standard.Banca emittente

La banca emittente, chiamata anche "società emittente di carte di credito" o semplicemente "società emittente", è l'istituto finanziario che rilascia la carta di credito al titolare. Autorizza e approva le transazioni e mette a disposizione i fondi per l'acquisto.Banca acquirente

La banca acquirente, o "banca dell'esercente", è l'istituto finanziario che ha un rapporto contrattuale con l'attività al fine di accettare ed elaborare le transazioni con carta di credito. Regola i fondi con la banca emittente e li deposita sul conto dell'attività.

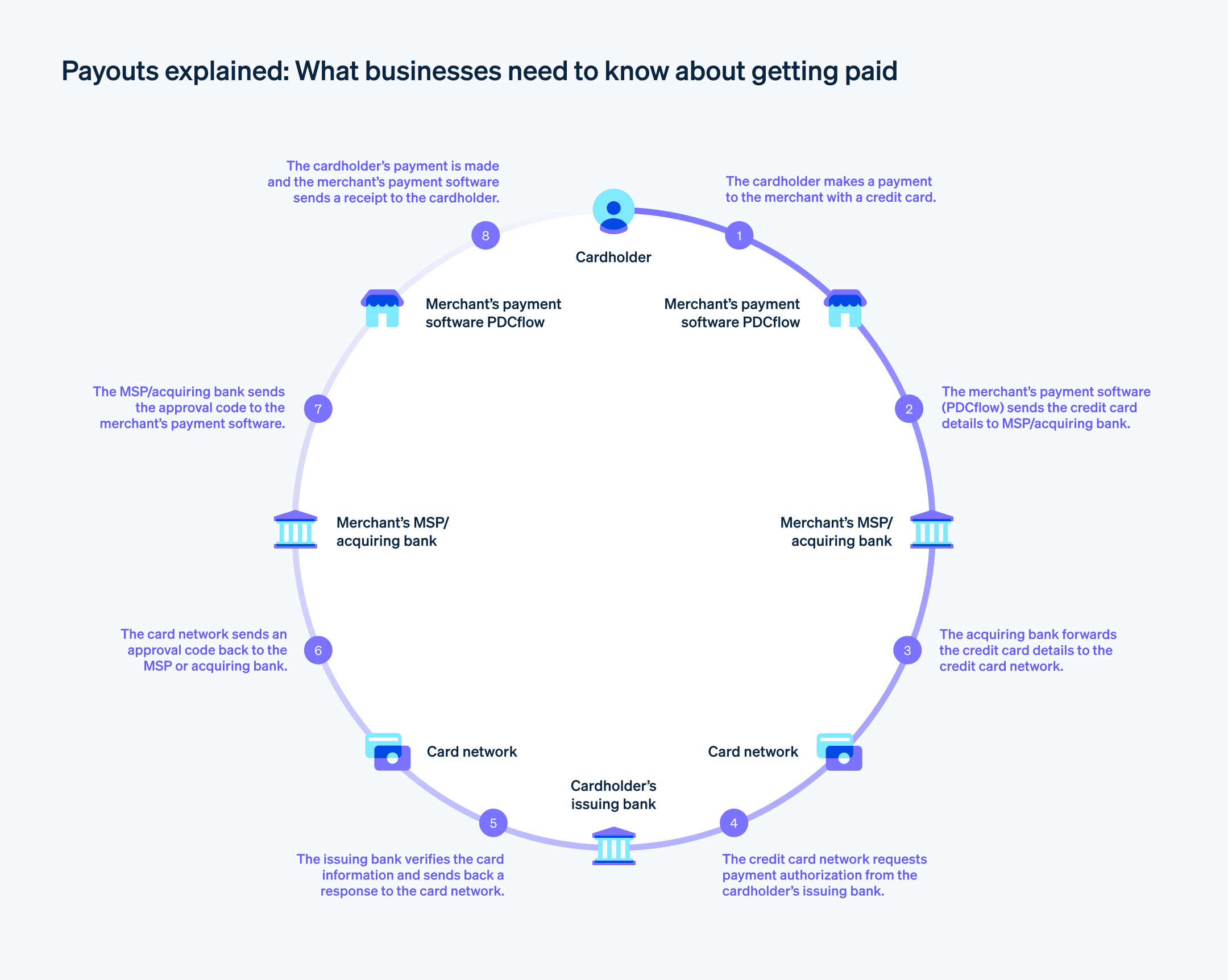

Come funziona l'elaborazione delle transazioni con carta di credito?

L'elaborazione delle transazioni con carta di credito varia a seconda del luogo in cui viene effettuata la transazione e del tipo di carta utilizzata. Ad esempio, una transazione online tramite carta di credito verrà avviata in modo diverso rispetto a una transazione di persona tramite carta. Analogamente, una transazione di persona funzionerà in modo diverso se la carta di credito è in un wallet rispetto a una transazione di persona in cui il cliente utilizza una carta fisica.

Ma anche con queste piccole differenze, il processo complessivo di transazione con carta di credito è per lo più uguale tra i diversi tipi di transazioni. Ecco una panoramica semplificata di come funziona il processo:

1. Avvio

Il titolare della carta fornisce i dati della propria carta di credito all'attività. Per le transazioni di persona, ciò significa strisciare, inserire oppure avvicinare la propria carta. Per le transazioni online, ciò significa inserire manualmente i dati della carta o selezionare una carta tra i metodi di pagamento memorizzati.

2. Trasmissione dei dati

Il sistema POS o il gateway di pagamento dell'attività acquisisce i dati della transazione e li trasmette in modo sicuro all'elaboratore della carta di credito.

3. Richiesta di autorizzazione

L'elaboratore della carta di credito inoltra i dati della transazione al circuito della carta appropriato, che a sua volta inoltra la richiesta di autorizzazione alla banca emittente.

4. Approvazione o rifiuto

La banca emittente verifica il conto del titolare della carta, verificando la presenza di fondi sufficienti ed eventuali frodi o problemi di sicurezza. Sulla base di questa valutazione, la banca approva o rifiuta la transazione e comunica tale decisione al circuito della carta, che trasmette le informazioni all'elaboratore della carta di credito.

5. Risposta di autorizzazione

L'elaboratore della carta di credito invia la risposta di autorizzazione, ovvero un'approvazione o un codice di rifiuto al sistema POS o al gateway di pagamento dell'attività. Se la transazione è approvata, l'attività può completare la vendita e fornire beni o servizi al cliente.

6. Regolamento dei pagamenti

Alla fine della giornata, l'attività invia il batch di tutte le transazioni approvate all'elaboratore della carta di credito per il regolamento. L'elaboratore inoltra poi i dettagli delle transazioni ai rispettivi circuiti delle carte.

7. Trasferimento di fondi

I circuiti delle carte di credito si coordinano con le banche emittenti per trasferire i fondi per ogni transazione alla banca acquirente, che riceve i fondi nell'account esercente. La banca acquirente trasferisce quindi i fondi sul conto aziendale normale dell'attività, meno le eventuali commissioni di elaborazione. L'intera procedura in genere richiede 1-3 giorni lavorativi.

8. Addebito al titolare della carta

La banca emittente aggiunge l'importo della transazione al saldo del conto del titolare della carta e lo include nell'estratto conto mensile. Il titolare della carta è responsabile del pagamento del saldo della carta di credito secondo i termini e le condizioni del contratto della carta.

Costi dell'elaborazione delle transazioni con carta di credito per le attività

I costi dell'elaborazione delle transazioni con carta di credito possono variare a seconda del tipo di carta di credito, del volume delle transazioni e del singolo elaboratore di pagamento. Per poter prendere decisioni informate e ridurre al minimo le spese per l'elaborazione dei pagamenti, è indispensabile che le attività siano a conoscenza di questi costi.

Ecco i tipi principali di costi di elaborazione delle carte di credito:

Commissioni d'interscambio

La banca emittente del titolare della carta addebita le commissioni d'interscambio per ogni transazione effettuata con la carta di credito. Le commissioni d'interscambio in genere sono pari a una percentuale dell'importo della transazione più una commissione fissa per ogni transazione. La cifra esatta delle commissioni d'interscambio dipende dal tipo di carta, dal settore dell'attività e da come il cliente usa la carta durante la transazione, ad esempio se striscia la carta di credito oppure se immette manualmente i dati della carta.Commissioni di valutazione

I circuiti delle carte di credito spesso addebitano commissioni di valutazione per l'utilizzo della loro infrastruttura di pagamento. Queste commissioni corrispondono in genere a una piccola percentuale dell'importo della transazione e possono variare a seconda del circuito della carta e del volume della transazione.Ricarico dell'elaboratore

Gli elaboratori di carte di credito e i fornitori di servizi per esercenti addebitano un ricarico per i loro servizi, che includono la gestione di autorizzazione, regolamento e comunicazioni con i circuiti delle carte di credito e le banche. Il ricarico può corrispondere a una percentuale dell'importo della transazione, a una commissione per transazione o a una commissione mensile. Per informazioni sulla struttura tariffaria di Stripe, visita questa pagina.Commissioni per i gateway di pagamento

Per le transazioni online, le attività potrebbero dover usare un gateway di pagamento, che trasmette in modo sicuro le informazioni sulla transazione tra il sito web dell'attività e l'elaboratore di carte di credito. Solitamente i servizi offerti dai fornitori di gateway di pagamento vengono addebitati con una tariffa mensile o una commissione per ogni transazione.Commissioni per il terminale e le apparecchiature

Le attività potrebbero dover investire in terminali POS, lettori di carte o altre apparecchiature per accettare i pagamenti con carta di credito. Questi costi possono coprire l'acquisto o il leasing dell'apparecchiatura, nonché le spese di ordinaria manutenzione e di aggiornamento del software.Commissioni per la configurazione e l'attivazione

Alcuni elaboratori di carta di credito addebitano una commissione una tantum per la configurazione del conto esercente e l'attivazione del servizio di elaborazione.Costi mensili e annuali

Alcuni elaboratori addebitano costi mensili o annuali per la gestione del conto, la reportistica e l'accesso a funzionalità o servizi aggiuntivi.Commissioni di storno e recupero

Se un cliente contestasse una transazione, l'elaboratore potrebbe addebitare all'attività una commissione per la procedura di storno. Potrebbero essere applicate anche commissioni di recupero se l'attività deve trasmettere la documentazione sulla transazione alla banca emittente. Il modo in cui questi diversi tipi di commissioni vengono applicati dipende dal fornitore di servizi per esercenti. Stripe, ad esempio, offre Chargeback Protection, che copre tutti i costi associati agli storni senza commissioni.Commissioni per la conformità alle norme PCI

Per garantire la sicurezza dei dati del titolare della carta, le attività devono rispettare la conformità con lo standard PCI DSS (Payment Card Industry Data Security Standard). Alcuni elaboratori addebitano una commissione per la conformità alle norme PCI, mentre altri la includono nella loro offerta di servizi.

Le attività, dopo aver confrontato con attenzione i costi delle soluzioni di elaborazione di fornitori diversi, dovrebbero scegliere la più conveniente tra tutte quelle che rispondono alle loro esigenze. Negoziando tariffe e spese, così come mantenendo una bassa percentuale di storni e rispettando le norme PCI DSS, le attività possono ridurre al minimo i costi di elaborazione delle transazioni con carta di credito.

Perché l'elaborazione delle transazioni con carta di credito è importante per le attività?

L'elaborazione delle transazioni con carta di credito influisce direttamente sulla capacità di un'attività di offrire ai clienti opzioni di pagamento pratiche e sicure e di conseguenza sulle vendite, sulla soddisfazione dei clienti e sulla crescita complessiva. Scegliere il sistema ottimale di elaborazione delle carte di credito può offrire diversi vantaggi da questo punto di vista, tra cui:

Esperienza del cliente ottimizzata

Offrendo un'esperienza di pagamento con carta di credito semplice e conveniente, le attività possono soddisfare le esigenze in continua evoluzione dei loro clienti, aumentandone la soddisfazione e la fedeltà. I vantaggi sono ancora maggiori con un modello di commercio unificato, in cui le attività integrano tutti i canali di vendita, i dati e i sistemi back-end in un'unica piattaforma fluida.Incremento di vendite e ricavi

I pagamenti con carta di credito agevolano i clienti nell'acquisto e di conseguenza le attività possono osservare un incremento delle vendite. In genere, i clienti spendono di più con le carte di credito rispetto a quando usano i contanti. Grazie alle carte di credito, le attività possono inoltre accettare pagamenti in valute diverse senza dover effettuare conversioni, espandendo ulteriormente il loro raggio d'azione sul mercato.Flusso di cassa migliorato

Le transazioni con carta di credito vengono in genere regolate e depositate sul conto bancario dell'attività entro 1-3 giorni lavorativi, velocizzando l'accesso ai fondi rispetto ad altri metodi di pagamento, come gli assegni.Transazioni sicure e conformi

Un solido sistema di elaborazione delle carte di credito aiuta a proteggere sia l'attività che i suoi clienti da frodi e violazioni dei dati, aderendo a standard di sicurezza come PCI DSS. La conformità è importante per salvaguardare le informazioni sensibili dei clienti e conservarne la fiducia.Vantaggio competitivo

Accettare pagamenti con carta di credito e offrire un'esperienza di pagamento semplice può assicurare alle attività un vantaggio competitivo rispetto ai concorrenti che non offrono queste opzioni, aiutandole ad attirare ancora più clienti e ad aumentare la loro quota di mercato.Ottimizzazione dei costi

Selezionando con cura il giusto elaboratore di carte di credito e negoziando tariffe e commissioni favorevoli, le attività possono semplificare le operazioni, ridurre al minimo le spese di elaborazione e massimizzare i margini di costo.Accesso a informazioni e dati preziosi

Gli elaboratori di carte di credito spesso forniscono dati e report dettagliati sulle transazioni, che consentono alle attività di monitorare le vendite, identificare le tendenze e prendere decisioni basate sui dati per ottimizzare le operazioni e le strategie di marketing.Rischio ridotto

Accettando le carte di credito, le attività possono ridurre al minimo i rischi di furto, perdita o cattiva gestione, associati alla conservazione di importi in contanti elevati.Adattabilità

Un sistema di elaborazione delle carte di credito progettato con cura consente alle attività di essere più flessibili e di adattarsi alle nuove tecnologie di pagamento, ad esempio i pagamenti contactless o i wallet, per stare al passo con le tendenze del settore e soddisfare le preferenze in continua evoluzione dei clienti.

Configurando in modo strategico un sistema di elaborazione delle carte di credito, le attività potranno sfruttare questi vantaggi per preparare un terreno più solido e adattabile per la crescita e la stabilità.

La collaborazione con un fornitore affidabile di servizi di elaborazione dei pagamenti ti permetterà di assicurarti che il tuo sistema di elaborazione delle transazioni con carta di credito sia adatto alle tue esigenze e di offrire ai tuoi clienti un'esperienza sicura, efficiente e conforme. Un fornitore di servizi di elaborazione dei pagamenti come Stripe può semplificare il processo di configurazione e offrire alla tua attività tutta la sua esperienza nella gestione delle transazioni con carta di credito. Per saperne di più su come Stripe aiuta le attività nell'elaborazione delle transazioni con carta di credito, inizia da qui.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.