ธุรกิจจะต้องปรับระบบประมวลผลการชําระเงินของตนเพื่อให้คงความสามารถในการแข่งขันอยู่เสมอ เนื่องจากความต้องการด้านการชําระเงินของลูกค้าเปลี่ยนแปลงไปเรื่อยๆ ธุรกิจต่างๆ จะสามารถปรับปรุงประสบการณ์ของลูกค้า เพิ่มประสิทธิภาพการดำเนินงาน และเข้าถึงโอกาสการเติบโตใหม่ๆ ได้โดยการสร้างระบบประมวลผลบัตรเครดิตอย่างรอบคอบ

การตั้งค่าระบบประมวลผลการชําระเงินผ่านบัตรเครดิตไม่ถูกต้องอาจส่งผลให้มีค่าใช้จ่ายเพิ่มเติม ความไร้ประสิทธิภาพในการปฏิบัติงาน และเพิ่มช่องโหว่ให้กับการฉ้อโกงการชําระเงิน ดังนั้น การทำความเข้าใจวิธีการทำงานของการประมวลผลธุรกรรมบัตรเครดิตและวิธีการตั้งค่าระบบประมวลผลบัตรเครดิตจึงเป็นสิ่งสำคัญ ต่อไปนี้คือสิ่งที่คุณต้องรู้

บทความนี้ให้ข้อมูลอะไรบ้าง

- การประมวลผลธุรกรรมบัตรเครดิตคืออะไร

- การประมวลผลธุรกรรมบัตรเครดิต: องค์ประกอบหลัก

- การประมวลผลธุรกรรมบัตรเครดิตมีการทํางานอย่างไร

- ค่าใช้จ่ายในการประมวลผลธุรกรรมบัตรเครดิตสําหรับธุรกิจ

- เหตุใดการประมวลผลธุรกรรมบัตรเครดิตจึงมีความสําคัญต่อธุรกิจ

การประมวลผลธุรกรรมบัตรเครดิตคืออะไร

การประมวลผลบัตรเครดิตจะเกิดขึ้นเมื่อธุรกรรมทางอิเล็กทรอนิกส์ที่เกี่ยวข้องกับบัตรเครดิตได้รับการอนุมัติ ตรวจสอบสิทธิ์ และชําระเงินระหว่างเจ้าของบัตร ธุรกิจ และสถาบันทางการเงินที่เกี่ยวข้อง กระบวนการนี้ช่วยให้ธุรกิจสามารถรับชำระเงินด้วยบัตรเครดิตสำหรับสินค้าหรือบริการ อำนวยความสะดวกในธุรกรรมต่างๆ ได้อย่างง่ายดายและสะดวกทั้งสำหรับทั้งธุรกิจและลูกค้า

การประมวลผลธุรกรรมบัตรเครดิต: องค์ประกอบหลัก

แม้ว่าปกติแล้วการทําธุรกรรมผ่านบัตรเครดิตจะได้รับการประมวลผลอย่างรวดเร็ว แต่สิ่งที่เกิดขึ้นเบื้องหลังนั้นเป็นเรื่องที่ซับซ้อน กระบวนการนี้ต้องใช้องค์ประกอบหลายรายการที่ต้องทํางานร่วมกันเพื่อให้แน่ใจว่าเงินจะเคลื่อนย้ายได้อย่างปลอดภัยและมีประสิทธิภาพ

ต่อไปนี้คือภาพรวมของฝ่ายต่างๆ ที่มีส่วนร่วมในกระบวนการนี้

เจ้าของบัตร

เจ้าของบัตรคือบุคคลทั่วไปที่เป็นเจ้าของบัตรเครดิต และใช้บัตรในการซื้อสินค้าหรือบริการผู้ค้า

ผู้ค้าคือธุรกิจหรือผู้ให้บริการที่รับชําระเงินผ่านบัตรเครดิตจากลูกค้าเพื่อแลกกับสินค้าหรือบริการระบบบันทึกการขาย (POS)

ระบบ POS เป็นฮาร์ดแวร์และซอฟต์แวร์ที่ธุรกิจใช้ในการยอมรับและประมวลผลธุรกรรมบัตรเครดิต โดยรวมถึงเทอร์มินัล เครื่องอ่านบัตร และแอปพลิเคชันซอฟต์แวร์เกตเวย์การชําระเงิน

เกตเวย์การชําระเงินคือบริการที่ส่งข้อมูลธุรกรรมระหว่างระบบ POS ของธุรกิจกับผู้ประมวลผลบัตรเครดิตอย่างปลอดภัยผู้ประมวลผลบัตรเครดิต

ผู้ประมวลผลบัตรเครดิตหรือที่เรียกว่า "ผู้ประมวลผลการชําระเงิน" คือบริษัทที่ทํางานร่วมกับเครือข่ายบัตร และธนาคารผู้ออกบัตร เพื่ออนุมัติ ตรวจสอบสิทธิ์ และชําระธุรกรรมบัตรเครดิตในนามของธุรกิจเครือข่ายบัตร

เครือข่ายบัตร เช่น Visa, Mastercard, American Express และ Discover จะอํานวยความสะดวกในการสื่อสารระหว่างผู้ประมวลผลบัตรเครดิตกับธนาคารผู้ออกบัตร รวมถึงกําหนดกฎและมาตรฐานธุรกรรมธนาคารผู้ออกบัตร

ธนาคารผู้ออกบัตร หรือ "ผู้ออกบัตร" หรือ "บริษัทผู้ออกบัตร" คือสถาบันทางการเงินที่ออกบัตรเครดิตให้แก่เจ้าของบัตร โดยจะทำหน้าที่ให้สิทธิ์และอนุมัติธุรกรรม อีกทั้งยังมอบเงินทุนสําหรับการซื้อด้วยธนาคารผู้รับบัตร

ธนาคารผู้รับบัตร หรือ "สถาบันผู้รับบัตร" หรือ "ธนาคารผู้ค้า" คือสถาบันทางการเงินที่มีความสัมพันธ์เชิงสัญญากับธุรกิจเพื่อรับและประมวลผลธุรกรรมบัตรเครดิต โดยจะดำเนินการชําระเงินกับธนาคารที่ออกบัตรแล้วฝากเงินเข้าบัญชีของธุรกิจ

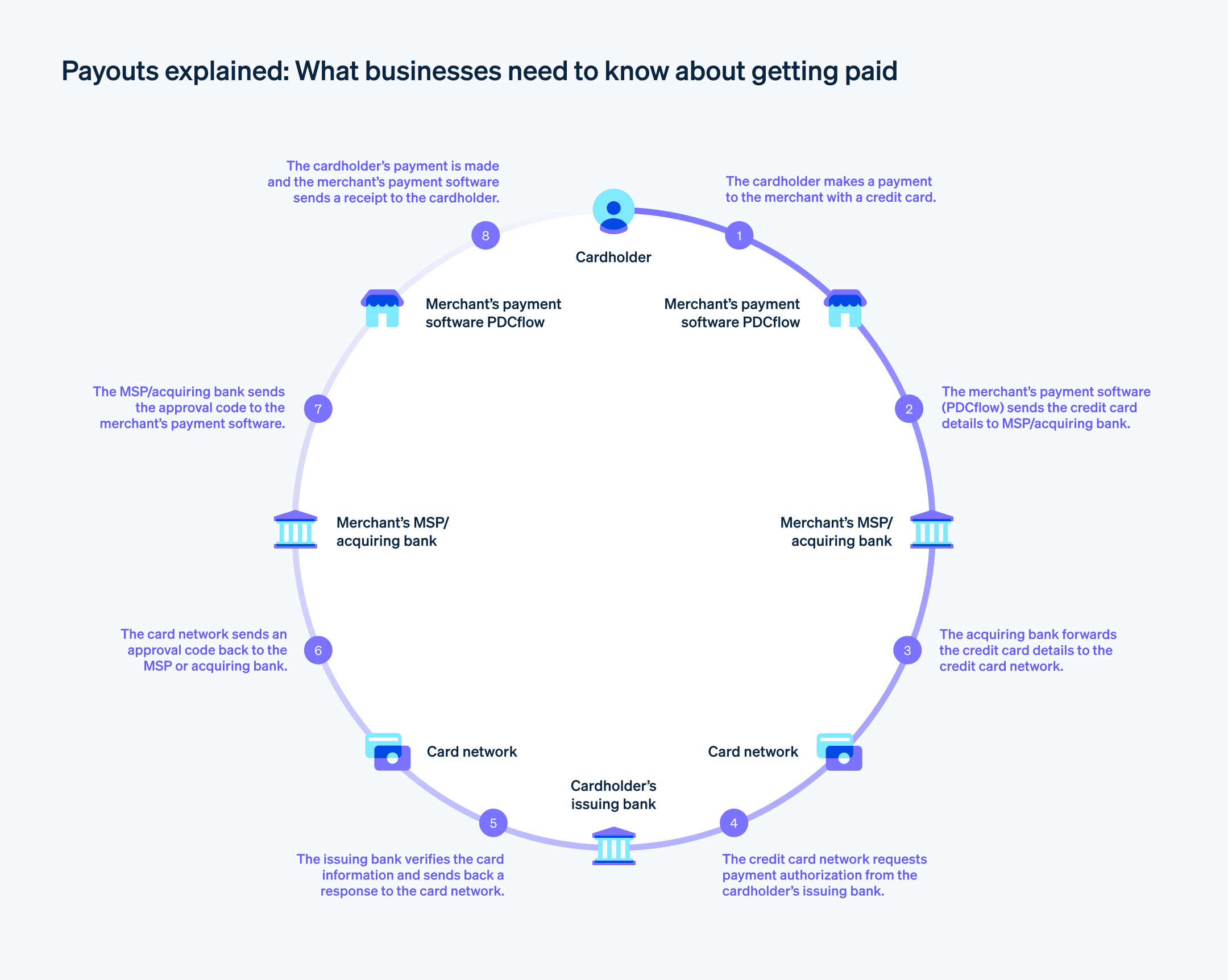

การประมวลผลธุรกรรมบัตรเครดิตมีการทํางานอย่างไร

การประมวลผลธุรกรรมบัตรเครดิตจะแตกต่างกันไปตามสถานที่ที่มีการทําธุรกรรมและประเภทของบัตรที่ใช้ ตัวอย่างเช่น ธุรกรรมบัตรเครดิตออนไลน์จะเริ่มต้นด้วยวิธีอื่นที่ไม่ใช่ธุรกรรมผ่านบัตรที่จุดขาย ในทํานองเดียวกัน ธุรกรรมที่จุดขายจะทํางานแตกต่างออกไป หากจัดเก็บบัตรเครดิตไว้ในกระเป๋าเงินดิจิทัล เมื่อเทียบกับธุรกรรมที่จุดขายซึ่งลูกค้าใช้บัตรใบจริง

แต่ถึงแม้จะมีความแตกต่างกันเล็กน้อย แต่กระบวนการธุรกรรมบัตรเครดิตโดยรวมก็ยังคงสอดคล้องกันในหมู่ธุรกรรมประเภทต่างๆ นี่คือภาพรวมคร่าวๆ ของกระบวนการทํางาน

1. การเริ่มต้น

เจ้าของบัตรจะให้ข้อมูลบัตรเครดิตแก่ธุรกิจ สำหรับการทำธุรกรรมที่จุดขายจะหมายถึงการปัด การสอด หรือการแตะบัตร สําหรับธุรกรรมออนไลน์ หมายถึงการป้อนรายละเอียดของบัตรด้วยตนเองหรือเลือกบัตรจากวิธีการชําระเงินที่จัดเก็บไว้

2. การส่งข้อมูล

ระบบ POS หรือเกตเวย์การชําระเงินของธุรกิจจะบันทึกรายละเอียดธุรกรรมและส่งข้อมูลนี้ไปยังผู้ประมวลผลบัตรเครดิตอย่างปลอดภัย

3. คำขออนุมัติ

ผู้ประมวลผลบัตรเครดิตจะส่งต่อข้อมูลธุรกรรมไปยังเครือข่ายบัตรที่เหมาะสม ซึ่งจะส่งคําขออนุมัติไปยังธนาคารผู้ออกบัตร

4. การอนุมัติหรือการปฏิเสธ

ธนาคารที่ออกบัตรจะยืนยันบัญชีของเจ้าของบัตร โดยตรวจสอบว่ามีเงินทุนเพียงพอหรือไม่ และตรวจหาปัญหาการฉ้อโกงหรือปัญหาด้านความปลอดภัยที่อาจเกิดขึ้น ตามการประเมินนี้ ธนาคารอาจอนุมัติหรือปฏิเสธ แล้วแจ้งการตัดสินใจนี้แก่เครือข่ายบัตร ซึ่งจะเปิดเผยข้อมูลดังกล่าวต่อผู้ประมวลผลบัตรเครดิต

5. การตอบกลับการอนุมัติ

ผู้ประมวลผลบัตรเครดิตจะส่งการตอบกลับ ซึ่งอาจเป็นการอนุมัติหรือรหัสการปฏิเสธไปยังระบบ POS หรือเกตเวย์การชําระเงินของธุรกิจ หากธุรกรรมได้รับการอนุมัติ ธุรกิจจะสามารถทําการขายให้เสร็จสมบูรณ์และส่งมอบสินค้าหรือบริการให้แก่ลูกค้าได้

6. การชําระเงิน

เมื่อสิ้นสุดวัน ธุรกิจจะส่งธุรกรรมที่ได้รับการอนุมัติทั้งหมดให้แก่ผู้ประมวลผลบัตรเครดิตเพื่อทําการชําระเงิน นอกจากนี้ ผู้ประมวลผลยังส่งต่อรายละเอียดธุรกรรมไปยังเครือข่ายบัตรที่เกี่ยวข้อง

7. การโอนเงิน

เครือข่ายบัตรจะประสานงานกับธนาคารที่ออกบัตรเพื่อโอนเงินของธุรกรรมแต่ละรายการไปยังธนาคารผู้รับบัตร ซึ่งจะได้รับเงินในบัญชีผู้ค้า จากนั้นธนาคารผู้รับบัตรจะโอนเงินทุนเข้าสู่บัญชีธนาคารปกติของธุรกิจ โดยหักลบค่าธรรมเนียมการประมวลผลใดๆ กระบวนการทั้งหมดนี้ปกติแล้วจะใช้เวลา 1-3 วันทําการ

8. การเรียกเก็บเงินจากเจ้าของบัตร

ธนาคารผู้ออกบัตรจะเพิ่มจำนวนเงินธุรกรรมลงในยอดคงเหลือในบัญชีของเจ้าของบัตรและรวมไว้ในใบแจ้งยอดรายเดือน เจ้าของบัตรจะรับผิดชอบในการชำระบิลค่าบัตรเครดิตตามข้อกําหนดและเงื่อนไขของข้อตกลงบัตร

ค่าใช้จ่ายในการประมวลผลธุรกรรมบัตรเครดิตสําหรับธุรกิจ

ค่าใช้จ่ายในการประมวลผลธุรกรรมบัตรเครดิตอาจแตกต่างกันไปขึ้นอยู่กับประเภทของบัตรเครดิต ปริมาณธุรกรรม และผู้ประมวลผลการชําระเงินแต่ละราย ธุรกิจต่างๆ ต้องเข้าใจค่าใช้จ่ายเหล่านี้เพื่อทําการตัดสินใจอย่างมีข้อมูลและลดค่าใช้จ่ายในการประมวลผลการชําระเงิน

ต่อไปนี้คือค่าใช้จ่ายในการประมวลผลธุรกรรมบัตรเครดิตประเภทหลักๆ

ธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคาร

ธนาคารที่ออกบัตรจะเรียกเก็บค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารสําหรับธุรกรรมผ่านบัตรเครดิตแต่ละรายการ โดยปกติค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารจะเป็นเปอร์เซ็นต์ของยอดธุรกรรม บวกด้วยค่าธรรมเนียมคงที่ต่อธุรกรรม ค่าธรรมเนียมธุรกรรมผ่านบัตรระหว่างธนาคารที่แน่นอนจะขึ้นอยู่กับประเภทของบัตร อุตสาหกรรมของธุรกิจ และวิธีใช้บัตรในธุรกรรม ตัวอย่างเช่น ลูกค้ารูดบัตรเครดิตหรือป้อนข้อมูลบัตรด้วยตนเองค่าธรรมเนียมการประเมิน

เครือข่ายบัตรมักจะเรียกเก็บค่าธรรมเนียมการประเมินสําหรับการใช้โครงสร้างพื้นฐานการชําระเงิน โดยปกติค่าธรรมเนียมเหล่านี้จะเป็นสัดส่วนเล็กน้อยของจํานวนเงินของธุรกรรม และอาจแตกต่างกันไปขึ้นอยู่กับเครือข่ายบัตรและปริมาณธุรกรรมค่าธรรมเนียมที่ผู้ประมวลผลบวกเพิ่ม

ผู้ประมวลผลบัตรเครดิตและผู้ให้บริการของผู้ค้าจะเรียกเก็บค่าธรรมเนียมเพิ่มเติมสําหรับบริการของผู้ค้า ซึ่งรวมถึงการจัดการการอนุมัติ การชําระเงิน และการสื่อสารกับเครือข่ายบัตรและธนาคาร การบวกเพิ่มนี้อาจเป็นเปอร์เซ็นต์ของยอดธุรกรรม ค่าธรรมเนียมต่อธุรกรรม หรือค่าธรรมเนียมรายเดือน โปรดอ่านที่นี่เพื่อดูข้อมูลเกี่ยวกับโครงสร้างค่าธรรมเนียมของ Stripeค่าธรรมเนียมเกตเวย์การชําระเงิน

สําหรับธุรกรรมออนไลน์ ธุรกิจอาจต้องใช้เกตเวย์การชําระเงินที่ส่งข้อมูลธุรกรรมระหว่างเว็บไซต์ของธุรกิจกับผู้ประมวลผลบัตรเครดิตอย่างปลอดภัย โดยทั่วไปแล้ว ผู้ให้บริการเกตเวย์การชําระเงินจะเรียกเก็บค่าธรรมเนียมรายเดือนหรือค่าธรรมเนียมต่อธุรกรรมสำหรับบริการของตนค่าธรรมเนียมเทอร์มินัลและอุปกรณ์

ธุรกิจอาจต้องลงทุนในเทอร์มินัล POS, เครื่องอ่านบัตร หรืออุปกรณ์อื่นๆ เพื่อรับชําระเงินผ่านบัตรเครดิต ค่าใช้จ่ายเหล่านี้สามารถครอบคลุมการซื้อหรือเช่าอุปกรณ์ รวมถึงค่าธรรมเนียมการบํารุงรักษาและการอัปเดตซอฟต์แวร์อย่างต่อเนื่องค่าธรรมเนียมการตั้งค่าและเปิดใช้งาน

ผู้ประมวลผลบัตรเครดิตบางรายจะเรียกเก็บค่าธรรมเนียมแบบครั้งเดียวสําหรับการตั้งค่าบัญชีผู้ค้าและเปิดใช้งานบริการประมวลผลค่าธรรมเนียมรายเดือนและรายปี

ผู้ประมวลผลบางรายจะเรียกเก็บค่าธรรมเนียมรายเดือนหรือรายปีสําหรับการบํารุงรักษาบัญชี การรายงาน และการเข้าถึงฟีเจอร์หรือบริการเพิ่มเติมค่าธรรมเนียมการดึงเงินคืนและการเรียกคืน

หากลูกค้าโต้แย้งธุรกรรม ผู้ประมวลผลอาจเรียกเก็บค่าธรรมเนียมจากธุรกิจสำหรับกระบวนการการดึงเงินคืน ทั้งนี้ อาจมีค่าธรรมเนียมการเรียกคืนหากธุรกิจจําเป็นต้องส่งเอกสารเกี่ยวกับธุรกรรมไปให้ธนาคารผู้ออกบัตร ผู้ให้บริการผู้ค้าแต่ละรายจะมีวิธีจัดการค่าธรรมเนียมประเภทนี้ที่แตกต่างกันไป ตัวอย่างเช่น Stripe ให้บริการการป้องกันการดึงเงินคืน ซึ่งจะครอบคลุมค่าใช้จ่ายทั้งหมดที่เกี่ยวข้องกับการดึงเงินคืนและยกเว้นค่าธรรมเนียมใดๆค่าธรรมเนียมการปฏิบัติตามข้อกําหนดของ PCI

ธุรกิจต่างๆ ต้องปฏิบัติตามมาตรฐานการรักษาความปลอดภัยข้อมูลสําหรับอุตสาหกรรมบัตรชําระเงิน (PCI DSS) เพื่อให้มั่นใจในความปลอดภัยของข้อมูลเจ้าของบัตร ผู้ประมวลผลบางรายจะเรียกเก็บค่าธรรมเนียมสําหรับการปฏิบัติตามข้อกําหนดของ PCI ในขณะที่ผู้ประมวลผลรายอื่นรวมไว้ในบริการที่เสนอให้อยู่แล้ว

ธุรกิจควรเปรียบเทียบค่าใช้จ่ายในการประมวลผลของผู้ให้บริการแต่ละรายอย่างรอบคอบ พร้อมทั้งเลือกโซลูชันที่มีค่าใช้จ่ายคุ้มค่าที่สุดและตอบโจทย์ความต้องการ การเจรจาบอัตราและค่าธรรมเนียม รวมถึงการดูแลให้อัตราการดึงเงินคืนอยู่ในระดับต่ําและการปฏิบัติตามแนวทาง PCI DSS จะช่วยให้ธุรกิจต่างๆ ลดค่าใช้จ่ายในการประมวลผลธุรกรรมบัตรเครดิตได้

เหตุใดการประมวลผลธุรกรรมบัตรเครดิตจึงมีความสําคัญต่อธุรกิจ

การประมวลผลธุรกรรมบัตรเครดิตส่งผลกระทบโดยตรงต่อความสามารถของธุรกิจในการมอบตัวเลือกการชําระเงินที่สะดวกและปลอดภัยให้แก่ลูกค้า ซึ่งอาจส่งผลต่อยอดขาย ความพึงพอใจของลูกค้า และการเติบโตโดยรวม การค้นหาระบบประมวลผลบัตรเครดิตที่ดีที่สุดนั้นมีประโยชน์หลายประการในแง่ต่อไปนี้

ประสบการณ์ของลูกค้าที่ดีขึ้น

การนำเสนอประสบการณ์การชำระเงินผ่านบัตรเครดิตที่เรียบง่ายและสะดวกสบาย ช่วยให้ธุรกิจต่างๆ ตอบสนองความต้องการที่เปลี่ยนแปลงไปของลูกค้าได้ ส่งผลให้ความพึงพอใจและความภักดีของลูกค้าเพิ่มขึ้น นอกจากนี้ ยังจะได้รับประโยชน์เพิ่มขึ้นด้วยการค้าแบบแพลตฟอร์มรวมที่ช่วยให้ธุรกิจต่างๆ ผสานการทํางานช่องทางการขาย ข้อมูล และระบบแบ็กเอนด์ทั้งหมดเข้าไว้ด้วยกันเป็นแพลตฟอร์มเดียวอย่างราบรื่นยอดขายและรายรับที่เพิ่มขึ้น

การชําระเงินด้วยบัตรเครดิตช่วยเพิ่มยอดขายให้กับธุรกิจได้โดยการลดอุปสรรคที่ลูกค้าต้องเผชิญเมื่อทําการซื้อ โดยทั่วไปแล้ว ลูกค้าจะใช้จ่ายมากขึ้นเมื่อใช้บัตรเครดิตหากเทียบกับเงินสด การรับชําระเงินด้วยบัตรเครดิตยังช่วยให้ธุรกิจรับการชําระเงินในสกุลเงินต่างๆ ได้โดยไม่ต้องจัดการกับอัตราการแปลงสกุลเงินและขยายการเข้าถึงตลาดได้มากขึ้นกระแสเงินสดที่ดีขึ้น

โดยปกติธุรกรรมบัตรเครดิตจะชําระและฝากเข้าบัญชีธนาคารของธุรกิจภายใน 1-3 วันทําการ ทําให้เข้าถึงเงินได้รวดเร็วขึ้นเมื่อเทียบกับวิธีการชําระเงินอื่นๆ เช่น เช็คธุรกรรมที่ปลอดภัยและเป็นไปตามข้อบังคับ

ระบบการประมวลผลบัตรเครดิตที่แข็งแกร่งช่วยปกป้องทั้งธุรกิจและลูกค้าจากการฉ้อโกงและการละเมิดข้อมูล โดยปฏิบัติตามมาตรฐานความปลอดภัย เช่น PCI DSS การปฏิบัติตามข้อกําหนดนี้เป็นสิ่งสําคัญในการป้องกันข้อมูลที่ละเอียดอ่อนของลูกค้าและการรักษาความไว้วางใจข้อได้เปรียบในการแข่งขัน

การยอมรับการชำระเงินด้วยบัตรเครดิตและการมอบประสบการณ์การชำระเงินที่ง่ายดายสามารถสร้างความได้เปรียบทางการแข่งขันเหนือคู่แข่งที่ไม่มีตัวเลือกเหล่านี้ จึงช่วยให้ธุรกิจสามารถดึงดูดลูกค้าได้มากขึ้นและเพิ่มส่วนแบ่งทางการตลาดของตนได้การเพิ่มประสิทธิภาพต้นทุน

เมื่อเลือกผู้ประมวลผลบัตรเครดิตที่เหมาะสมและเจรจาอัตราและค่าธรรมเนียมที่ดี ธุรกิจต่างๆ จะสามารถปรับกระบวนการดำเนินงาน ลดค่าใช้จ่ายในการประมวลผล และเพิ่มอัตราส่วนต่างผลกำไรให้สูงสุดการเข้าถึงข้อมูลและข้อมูลเชิงลึกที่มีคุณค่า

ผู้ประมวลผลบัตรเครดิตมักให้ข้อมูลและรายงานธุรกรรมแบบละเอียด จึงช่วยให้ธุรกิจต่างๆ สามารถติดตามการขาย ระบุแนวโน้ม และตัดสินใจโดยอิงจากข้อมูล ซึ่งจะเพิ่มประสิทธิภาพการดำเนินงานและกลยุทธ์ทางการตลาดได้ความเสี่ยงที่ลดลง

การรับชําระเงินด้วยบัตรเครดิตช่วยให้ธุรกิจสามารถลดความเสี่ยงที่เกี่ยวข้องกับการจัดการเงินสดจํานวนมาก เช่น การโจรกรรม การสูญเสีย หรือการจัดการที่ไม่ถูกต้องความสามารถในการปรับตัว

ระบบการประมวลผลบัตรเครดิตที่ได้รับการออกแบบมาอย่างพิถีพิถันจะช่วยให้ธุรกิจต่างๆ มีความยืดหยุ่นและปรับตัวให้เข้ากับเทคโนโลยีการชำระเงินใหม่ๆ ได้ เช่น การชำระเงินแบบไร้สัมผัสหรือกระเป๋าเงินดิจิทัล ทั้งยังช่วยให้ธุรกิจต่างๆ ก้าวล้ำนำเทรนด์ในอุตสาหกรรมและตอบโจทย์ความต้องการของลูกค้าที่เปลี่ยนแปลงไป

การตั้งค่าระบบการประมวลผลบัตรเครดิตอย่างมีกลยุทธ์ช่วยให้ธุรกิจสามารถเข้าถึงประโยชน์เหล่านี้ รวมทั้งสร้างรากฐานสำหรับการเติบโตและความมั่นคงที่แข็งแกร่งและยืดหยุ่นยิ่งขึ้น

การทํางานร่วมกับผู้ให้บริการประมวลผลการชําระเงินที่มีประสิทธิภาพจะช่วยให้มั่นใจว่าระบบประมวลผลธุรกรรมบัตรเครดิตได้รับการปรับให้เหมาะกับความต้องการของคุณ พร้อมทั้งมอบประสบการณ์ลูกค้าที่ปลอดภัย มีประสิทธิภาพ และเป็นไปตามข้อกําหนด ผู้ให้บริการประมวลผลการชําระเงินอย่าง Stripe จะช่วยให้กระบวนการตั้งค่าง่ายขึ้น และเปิดโอกาสให้ธุรกิจของคุณเข้าถึงความเชี่ยวชาญด้านการจัดการธุรกรรมบัตรเครดิตได้โดยตรง หากต้องการข้อมูลเพิ่มเติมเกี่ยวกับวิธีที่ Stripe ช่วยเหลือธุรกิจด้านการประมวลผลธุรกรรมบัตรเครดิต โปรดเริ่มต้นที่นี่

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ