A medida que las preferencias de pago de los clientes continúen evolucionando, las empresas deben adaptar sus sistemas de procesamiento de pagos para seguir siendo competitivas. Con el desarrollo cuidadoso de sus sistemas de procesamiento de tarjetas de crédito, las empresas pueden mejorar la experiencia del cliente, optimizar las operaciones y acceder a nuevas oportunidades de crecimiento.

La configuración incorrecta de un sistema de procesamiento de pagos con tarjeta de crédito puede dar lugar a costos adicionales, ineficiencias operativas y una mayor vulnerabilidad al fraude de pagos. Es importante entender cómo funciona el procesamiento de transacciones con tarjeta de crédito y cómo configurar un sistema de procesamiento de tarjetas de crédito. Esto es lo que debes saber.

¿Qué contiene este artículo?

- ¿Qué es el procesamiento de transacciones con tarjeta de crédito?

- Procesamiento de transacciones con tarjeta de crédito: componentes clave

- ¿Cómo funciona el procesamiento de transacciones con tarjeta de crédito?

- Costos de procesamiento de transacciones con tarjeta de crédito para empresas

- ¿Por qué es importante para las empresas el procesamiento de transacciones con tarjeta de crédito?

¿Qué es el procesamiento de transacciones con tarjeta de crédito?

El procesamiento de tarjetas de crédito tiene lugar cuando las transacciones electrónicas que incluyen tarjetas de crédito se autorizan, autentican y acreditan entre el titular de tarjeta, la empresa y sus respectivas instituciones financieras. Este proceso permite a las empresas aceptar pagos con tarjeta de crédito para bienes o servicios, lo que posibilita transacciones fáciles y convenientes tanto para la empresa como para el cliente.

Procesamiento de transacciones con tarjeta de crédito: componentes clave

Si bien las transacciones con tarjeta de crédito generalmente se procesan muy rápido, lo que sucede detrás de escena es complejo. El proceso requiere muchos componentes que colaboran entre sí para garantizar que los fondos se muevan de manera segura y eficiente.

A continuación, presentamos un resumen de las partes que participan en este proceso:

Titular de tarjeta

El titular de tarjeta es la persona que es propietaria de la tarjeta de crédito y la utiliza para realizar compras de bienes o servicios.Comerciante

El comerciante es la empresa o el proveedor de servicios que acepta pagos con tarjeta de crédito de los clientes a cambio de bienes o servicios.Sistema de puntos de venta (POS)

El sistema POS es el hardware y el software que utiliza la empresa para aceptar y procesar transacciones con tarjeta de crédito, e incluye terminales, lectores de tarjetas y aplicaciones de software.Pasarela de pagos

La pasarela de pagos es un servicio que transmite de forma segura la información de las transacciones entre el sistema POS de la empresa y el procesador de la tarjeta de crédito.Procesador de tarjetas de crédito

El procesador de tarjetas de crédito, también llamado «procesador de pagos», es una empresa que trabaja con las redes de tarjetas y bancos emisores para autorizar, autenticar y acreditar transacciones con tarjeta de crédito en nombre de la empresa.Redes de tarjetas

Las redes de tarjetas, como Visa, Mastercard, American Express y Discover, facilitan la comunicación entre los procesadores de tarjetas de crédito y los bancos emisores, y establecen reglas y estándares para las transacciones.Banco emisor

El banco emisor, también llamado «emisor» o «emisor de tarjetas», es la institución financiera que emite la tarjeta de crédito al titular de tarjeta. Autoriza y aprueba las transacciones, y proporciona los fondos para la compra.Banco adquirente

El banco adquirente, también conocido como «adquirente» o «banco comercial», es la institución financiera que tiene una relación contractual con la empresa para aceptar y procesar transacciones con tarjeta de crédito. Acredita los fondos con el banco emisor y los deposita en la cuenta de la empresa.

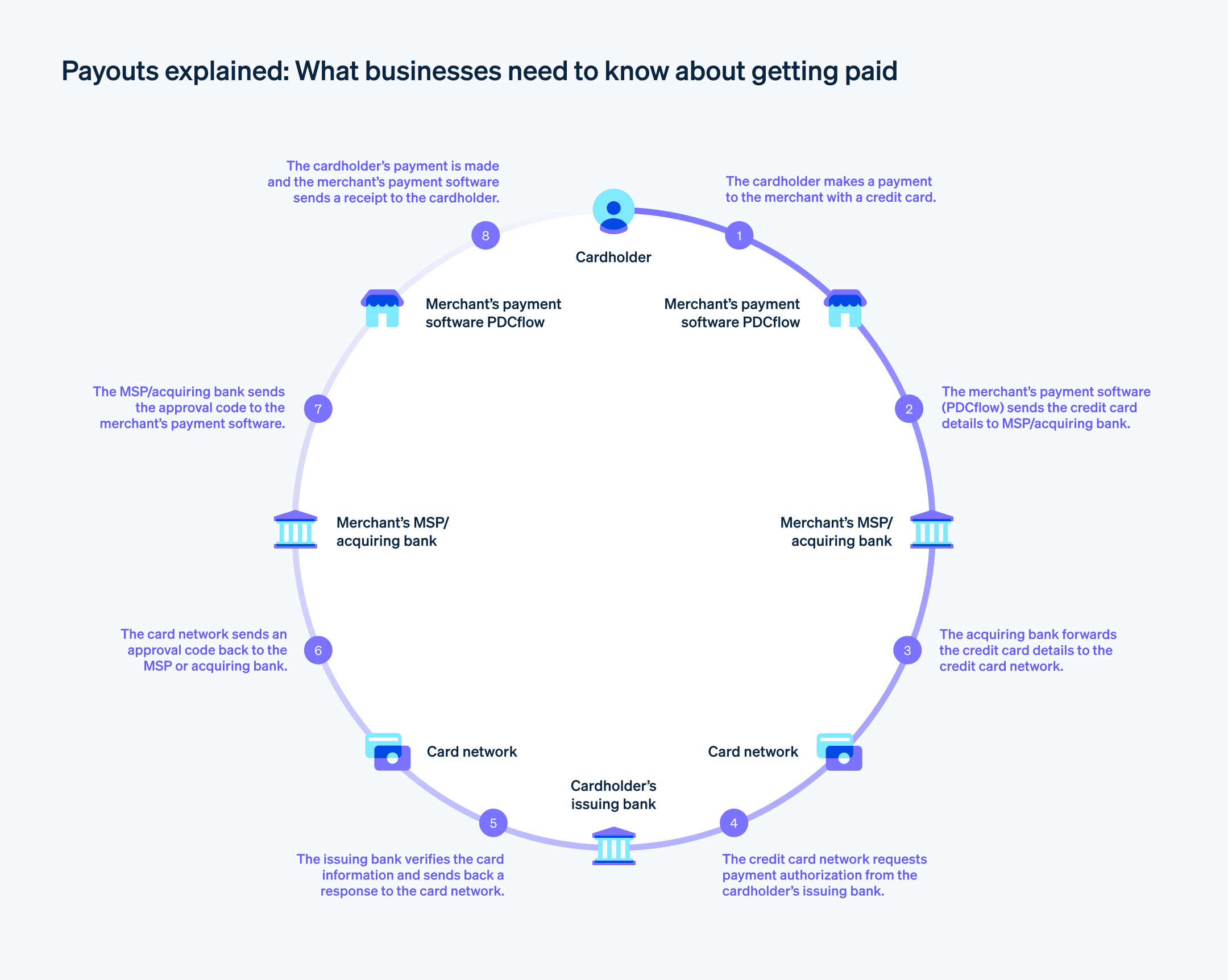

¿Cómo funciona el procesamiento de transacciones con tarjeta de crédito?

El procesamiento de transacciones con tarjeta de crédito varía según dónde se realiza la transacción y qué tipo de tarjeta se utiliza. Por ejemplo, una transacción con tarjeta de crédito en línea se iniciará de una manera diferente a una transacción con tarjeta en persona. Del mismo modo, una transacción en persona funcionará de manera diferente si la tarjeta de crédito se almacena en una cartera digital en comparación con una transacción en persona en la que el cliente usa una tarjeta física.

Pero incluso con estas pequeñas variaciones, el proceso general de transacción con tarjeta de crédito es en su mayoría consistente en diferentes tipos de transacciones. A continuación, se ofrece un resumen simplificado de cómo funciona el proceso:

1. Inicio

El titular de tarjeta proporciona la información de su tarjeta de crédito a la empresa. Para las transacciones en persona, esto significa deslizar, insertar o apoyar la tarjeta. En el caso de las transacciones en línea, esto implica introducir los datos de la tarjeta manualmente o seleccionar una tarjeta de los métodos de pago almacenados.

2. Transmisión de datos

El sistema POS o la pasarela de pagos de la empresa captura los detalles de la transacción y transmite esta información de forma segura al procesador de la tarjeta de crédito.

3. Solicitud de autorización

El procesador de tarjetas de crédito reenvía los datos de la transacción a la red de tarjetas correspondiente, que luego enruta la solicitud de autorización al banco emisor.

4. Aprobación o rechazo

El banco emisor verifica la cuenta del titular de tarjeta, verificando si hay fondos suficientes y cualquier posible fraude o problema de seguridad. Sobre la base de esta evaluación, el banco aprueba o rechaza la transacción y comunica esta decisión a la red de tarjetas, que transmite la información al procesador de la tarjeta de crédito.

5. Respuesta de autorización

El procesador de la tarjeta de crédito envía la respuesta de autorización, ya sea una aprobación o un código de rechazo al sistema POS o a la pasarela de pagos de la empresa. Si se aprueba la transacción, la empresa puede completar la venta y proporcionar los bienes o servicios al cliente.

6. Acreditación

Al final del día, la empresa envía el lote de todas las transacciones aprobadas al procesador de tarjetas de crédito para su acreditación. El procesador también reenvía los datos de la transacción a las respectivas redes de tarjetas.

7. Transferencia de fondos

Las redes de tarjetas coordinan con los bancos emisores para transferir los fondos de cada transacción al banco adquirente, que recibe los fondos en la cuenta de comerciante. Luego, el banco adquirente transfiere los fondos a la cuenta bancaria comercial habitual de la empresa, menos las comisiones por procesamiento. Todo este proceso suele demorar de 1 a 3 días hábiles.

8. Cobro al titular de tarjeta

El banco emisor agrega el importe de la transacción al saldo de la cuenta del titular de tarjeta y lo incluye en el extracto bancario mensual. El titular de tarjeta es responsable de pagar la factura de la tarjeta de crédito de acuerdo con los términos y condiciones de su contrato de tarjeta.

Costos de procesamiento de transacciones con tarjeta de crédito para empresas

Los costos de procesamiento de transacciones con tarjeta de crédito pueden variar según el tipo de tarjeta de crédito, el volumen de transacciones y el procesador de pagos particular. Las empresas deben comprender estos costos para tomar decisiones informadas y minimizar los gastos de procesamiento de pagos.

Estos son los principales tipos de costos de procesamiento de transacciones con tarjeta de crédito:

Tasas de intercambio

El banco emisor del titular de tarjeta cobra tasas de intercambio por cada transacción con tarjeta de crédito. Las tasas de intercambio suelen ser un porcentaje del importe de la transacción, más una comisión fija por transacción. La tasa de intercambio exacta depende del tipo de tarjeta, del sector de la empresa y de cómo se utilice la tarjeta en la transacción; por ejemplo, si el cliente desliza la tarjeta de crédito o introduce la información de su tarjeta manualmente.Comisiones de evaluación

Las redes de tarjetas suelen cobrar comisiones de evaluación por el uso de su infraestructura de pagos. Estas comisiones suelen ser un pequeño porcentaje del importe de la transacción y pueden variar en función de la red de tarjetas y del volumen de la transacción.Recargo del procesador

Los procesadores de tarjetas de crédito y proveedores de servicios comerciales cobran una tarifa de recargo por sus servicios, que incluye la gestión de la autorización, la acreditación y la comunicación con las redes de tarjetas y los bancos. Este recargo puede ser un porcentaje del importe de la transacción, una comisión por transacción o una comisión mensual. Para obtener más información sobre la estructura de comisiones de Stripe, haz clic aquí.Comisiones de la pasarela de pagos

Para las transacciones en línea, es posible que las empresas deban utilizar una pasarela de pagos, que transmite de forma segura la información de la transacción entre el sitio web de la empresa y el procesador de la tarjeta de crédito. Por lo general, los proveedores de pasarelas de pagos cobran una comisión mensual o una tarifa por transacción por sus servicios.Comisiones por terminal y equipo

Es posible que las empresas deban invertir en terminales de punto de venta, lectores de tarjetas u otros equipos para aceptar pagos con tarjeta de crédito. Estos costos pueden cubrir la compra o el arrendamiento del equipo, así como las comisiones continuas de mantenimiento y actualización de software.Costo de instalación y activación

Algunos procesadores de tarjetas de crédito cobran una comisión única por configurar la cuenta de comerciante y activar el servicio de procesamiento.Comisiones mensuales y anuales

Algunos procesadores cobran comisiones mensuales o anuales por el mantenimiento de la cuenta, la elaboración de informes y el acceso a otras funcionalidades u otros servicios.Comisiones de contracargo y recuperación

Si un cliente disputa una transacción, el procesador puede cobrarle a la empresa una comisión por el proceso de contracargo. También se pueden aplicar comisiones de recuperación si la empresa necesita proporcionar documentación de la transacción al banco emisor. Los diferentes proveedores de servicios del comerciante tienen diferentes formas de abordar este tipo de comisiones. Por ejemplo, Stripe ofrece Chargeback Protection, que cubre todos los costos asociados con los contracargos y no cobra comisiones.Comisiones de cumplimiento de la normativa PCI

Para garantizar la seguridad de los datos de los titulares de tarjetas, las empresas deben cumplir con el estándar de seguridad de datos del sector de tarjetas de pago (PCI DSS). Algunos procesadores cobran una comisión por el cumplimiento de la normativa PCI, mientras que otros la incluyen en su oferta de servicios.

Las empresas deben comparar cuidadosamente los costos de procesamiento de diferentes proveedores y elegir la solución más rentable que satisfaga sus necesidades. La negociación de tasas y comisiones, así como el mantenimiento de un número bajo de contracargos y el cumplimiento de la normativa PCI DSS, pueden ayudar a las empresas a minimizar los costos de procesamiento de sus transacciones con tarjeta de crédito.

¿Por qué es importante para las empresas el procesamiento de transacciones con tarjeta de crédito?

El procesamiento de transacciones con tarjeta de crédito afecta directamente la capacidad de una empresa para ofrecer opciones de pago cómodas y seguras a los clientes, lo que puede repercutir en las ventas, la satisfacción del cliente y el crecimiento general. Encontrar el sistema de procesamiento de tarjetas de crédito óptimo ofrece varios beneficios en estas áreas, que incluyen:

Mejora de la experiencia del cliente

Al ofrecer una experiencia de pago con tarjeta de crédito simple y conveniente, las empresas pueden satisfacer las necesidades cambiantes de sus clientes, lo que lleva a una mayor satisfacción y lealtad del cliente. Los beneficios son aún mayores con un modelo de comercio unificado, en el que las empresas integran todos los canales de venta, datos y sistemas back-end en un único modelo sin interrupciones.Aumento de las ventas y los ingresos

Los pagos con tarjeta de crédito pueden impulsar las ventas de las empresas al reducir las barreras a las que se enfrentan los clientes a la hora de realizar una compra. Por lo general, los clientes gastan más cuando usan tarjetas de crédito en comparación con el efectivo. Aceptar tarjetas de crédito también permite a las empresas aceptar pagos en diferentes monedas sin tener que lidiar con la conversión, lo que amplía aún más su alcance en el mercado.Mejora del flujo de caja

Por lo general, las transacciones con tarjeta de crédito se acreditan y depositan en la cuenta bancaria de la empresa en un plazo de 1 a 3 días hábiles, lo que facilita un acceso más rápido a los fondos en comparación con otros métodos de pago, como los cheques.Transacciones seguras y que cumplen con la normativa

Un sistema sólido de procesamiento de tarjetas de crédito ayuda a proteger tanto a la empresa como a sus clientes del fraude y las filtraciones de datos al adherirse a estándares de seguridad como PCI DSS. Este cumplimiento de la normativa es importante para proteger la información confidencial de los clientes y mantener la confianza.Ventaja competitiva

Aceptar pagos con tarjeta de crédito y ofrecer una experiencia de pago sencilla puede dar a las empresas una ventaja competitiva frente a los competidores que no ofrecen estas opciones, ayudándolas a atraer a más clientes y aumentar su cuota de mercado.Optimización de costos

Al seleccionar cuidadosamente el procesador de tarjetas de crédito adecuado y negociar tasas y comisiones favorables, las empresas pueden optimizar las operaciones, minimizar los gastos de procesamiento y maximizar sus márgenes de costos.Acceso a datos e información valiosos

Los procesadores de tarjetas de crédito a menudo proporcionan datos e informes detallados de las transacciones, lo que les permite a las empresas realizar un seguimiento de las ventas, identificar tendencias y tomar decisiones basadas en datos que pueden optimizar sus operaciones y estrategias de marketing.Reducción del riesgo

Si aceptan tarjetas de crédito, las empresas pueden minimizar los riesgos asociados con el manejo de grandes cantidades de efectivo, como robos, pérdidas o mala administración.Adaptabilidad

Un sistema de procesamiento de tarjetas de crédito cuidadosamente diseñado permite a las empresas adoptar flexibilidad y adaptarse a las nuevas tecnologías de pago, como los pagos sin contacto o las carteras digitales, lo que les ayuda a mantenerse a la vanguardia de las tendencias del sector y atender las preferencias cambiantes de los clientes.

Establecer un sistema de procesamiento de tarjetas de crédito de manera estratégica permite a las empresas acceder a estos beneficios y crear una base más sólida y adaptable para el crecimiento y la estabilidad.

Trabajar con un proveedor de procesamiento de pagos sólido te ayudará a garantizar que tu sistema de procesamiento de transacciones con tarjeta de crédito se adapte a tus necesidades y, al mismo tiempo, te permitirá brindar una experiencia de cliente segura, eficiente y que cumpla con las normas. Un proveedor de procesamiento de pagos como Stripe puede simplificar el proceso de configuración y darle a tu empresa acceso directo a su experiencia en la gestión de transacciones con tarjeta de crédito. Para obtener más información sobre cómo Stripe ayuda a las empresas con el procesamiento de transacciones con tarjeta de crédito, empieza aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.