Da sich die Zahlungspräferenzen von Kundinnen und Kunden kontinuierlich weiterentwickeln, müssen Unternehmen ihre Zahlungsverarbeitungssysteme anpassen, um wettbewerbsfähig zu bleiben. Auf der Grundlage eines sorgfältig aufgebauten Systems für die Kreditkartenabwicklung können Unternehmen die Kundenerfahrung optimieren, Abläufe rationalisieren und neue Wachstumsmöglichkeiten erschließen.

Die fehlerhafte Einrichtung eines Systems zur Verarbeitung von Kreditkartenzahlungen kann zusätzliche Kosten, betriebliche Nachteile und eine erhöhte Anfälligkeit für Zahlungsbetrug mit sich bringen. Ein Verständnis für die Abwicklung von Kreditkartentransaktionen und die Einrichtung eines Kreditkartenabrechnungssystems ist unerlässlich. Das müssen Sie wissen.

Worum geht es in diesem Artikel?

- Was ist die Abwicklung von Kreditkartentransaktionen?

- Abwicklung von Kreditkartentransaktionen: Wichtige Komponenten

- Wie funktioniert die Abwicklung von Kreditkartentransaktionen?

- Kosten der Abwicklung von Kreditkartentransaktionen für Unternehmen

- Warum ist die Abwicklung von Kreditkartentransaktionen für Unternehmen wichtig?

Was ist die Abwicklung von Kreditkartentransaktionen?

Bei der Abwicklung von Kreditkartentransaktionen werden elektronische, per Kreditkarte getätigte Transaktionen autorisiert, authentifiziert und zwischen Karteninhaber/in, Unternehmen und den jeweiligen Finanzinstituten abgerechnet. Dank dieses Verfahrens können Unternehmen Kreditkartenzahlungen für Waren oder Dienstleistungen akzeptieren und einfache und bequeme Transaktionen sowohl für das Unternehmen als auch für die Kundschaft ermöglichen.

Abwicklung von Kreditkartentransaktionen: Wichtige Komponenten

Während Kreditkartentransaktionen in der Regel sehr schnell abgewickelt werden, sind die hinter den Kulissen ablaufenden Prozesse recht komplex. Der Prozess beinhaltet mehrere zusammenwirkende Komponenten, mit denen sichergestellt wird, dass die Transaktionen sicher und effizient umgesetzt werden.

Folgende Parteien sind an diesem Prozess beteiligt:

Karteninhaber/in

Die Karteninhaberin/der Karteninhaber ist die Person, die die Kreditkarte besitzt und sie für den Kauf von Waren oder Dienstleistungen verwendet.Händler/in

Der Händler ist das Unternehmen oder der Dienstleistungsanbieter, der Kreditkartenzahlungen von Kundinnen und Kunden im Austausch gegen Waren oder Dienstleistungen annimmt.Point-of-Sale(POS)-System

Das POS-System ist die Hard- und Software, die das Unternehmen verwendet, um Kreditkartentransaktionen zu akzeptieren und zu verarbeiten. Es umfasst Terminals, Kartenlesegeräte und Softwareanwendungen.Zahlungs-Gateway

Das Zahlungs-Gateway ist ein Dienst, der Transaktionsdaten zwischen dem POS-System des Unternehmens und dem Kreditkartenanbieter sicher überträgt.Kreditkartenverarbeitung

Der Kreditkartenabwickler, auch „Zahlungsabwickler“ genannt, ist ein Unternehmen, das in Zusammenarbeit mit Kartennetzwerken und ausstellenden Banken Kreditkartentransaktionen im Namen des Unternehmens autorisiert, zu authentifiziert und abrechnet.Kartennetzwerke

Kartennetzwerke wie Visa, Mastercard, American Express und Discover erleichtern die Kommunikation zwischen den Kreditkartenverarbeitern und den ausstellenden Banken und legen Transaktionsregeln und Standards fest.Ausstellende Bank

Die ausstellende Bank oder der Aussteller ist die Bank oder das Finanzinstitut, das die Kreditkarte an die Karteninhaberin oder den Karteninhaber ausgibt. Es genehmigt und bewilligt Transaktionen und stellt die Mittel für den Einkauf zur Verfügung.Acquirer (Händlerbank)

Die Händlerbank (Acquirer) wissen müssen. Die Händlerbank ist das Finanzinstitut, das für die Verarbeitung und Annahme von Kreditkartentransaktionen eine vertragliche Beziehung mit dem Unternehmen eingeht. Sie übernimmt die Abrechnung mit der ausstellenden Bank und überweist die Gelder auf das Konto des Unternehmens.

Wie funktioniert die Abwicklung von Kreditkartentransaktionen?

Die Abwicklung von Kreditkartentransaktionen hängt davon ab, wo eine Transaktion stattfindet und welche Art von Karte verwendet wird. Beispielsweise wird eine Online-Kreditkartentransaktion auf andere Weise eingeleitet als eine persönliche Kartentransaktion. Anders verhält es sich bei einer persönlichen Transaktion, wenn die Kreditkarte in einer Digital Wallet im Vergleich zu einer persönlichen Transaktion, bei der der Kunde/die Kundin eine physische Karte verwendet.

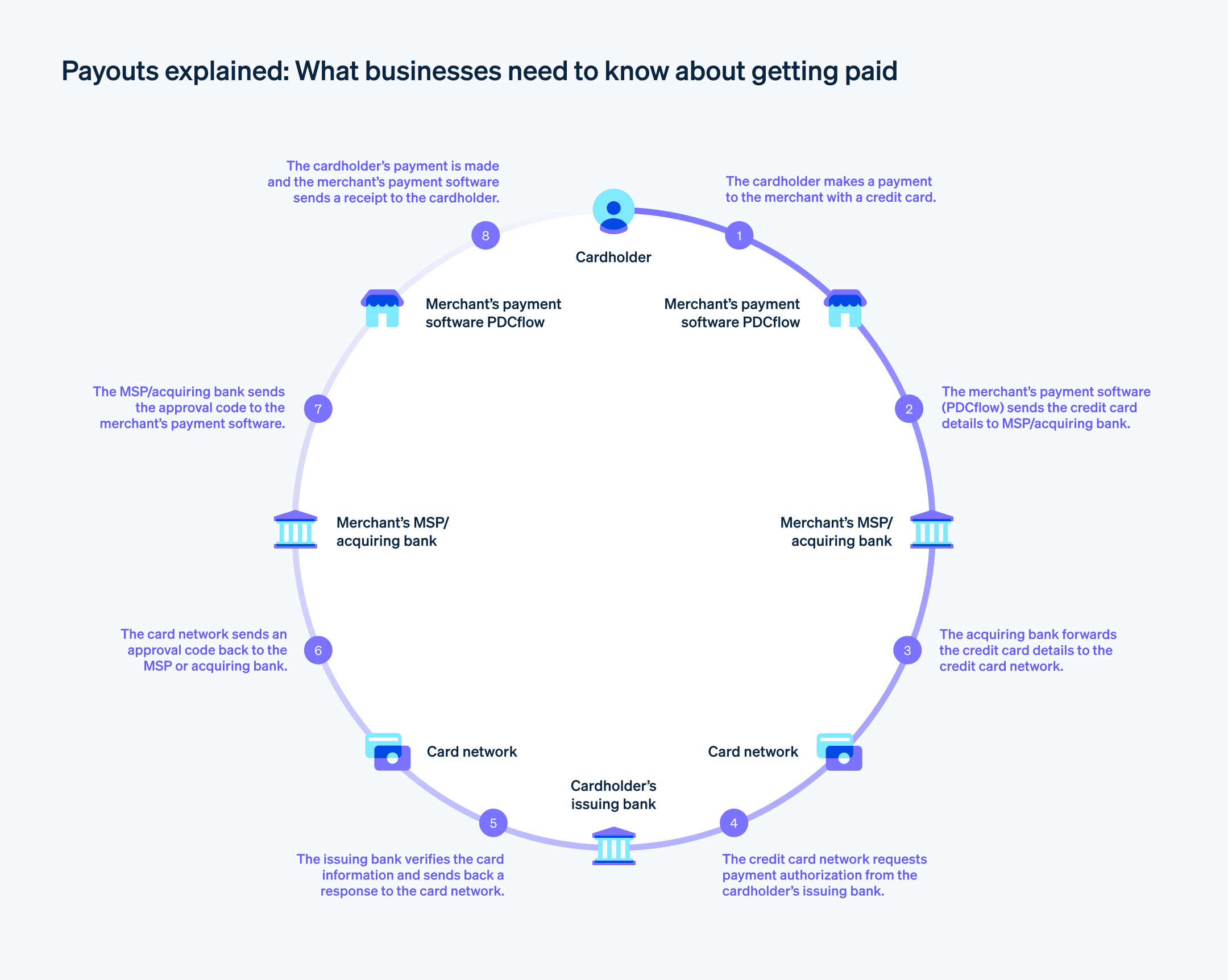

Aber selbst bei diesen kleineren Abweichungen ist der gesamte Prozess der Kreditkartentransaktion bei den verschiedenen Transaktionstypen weitgehend einheitlich. Im Folgenden finden Sie eine vereinfachte Übersicht über den Ablauf:

1. Initiierung

Der/die Karteninhaber/in stellt dem Unternehmen seine/ihre Kreditkarteninformationen zur Verfügung. Bei Transaktionen vor Ort bedeutet dies, dass Sie ihre Karte durchziehen, einstecken oder antippen. Bei Online-Transaktionen müssen die Kartendaten manuell eingegeben oder eine Karte aus den gespeicherten Zahlungsmethoden ausgewählt werden.

2. Datenübertragung

Das POS System oder Zahlungs-Gateway des Unternehmens erfasst die Transaktionsdetails und übermittelt diese Informationen sicher an den Kreditkartenabwickler.

3. Autorisierungsanfrage

Der Kreditkartenabwickler leitet die Transaktionsdaten an das entsprechende Kartennetzwerk weiter, das die Autorisierungsanfrage an die ausstellende Bank weiterleitet.

4. Genehmigung oder Ablehnung

Die ausstellende Bank überprüft das Konto des Karteninhabers/der Karteninhaberin auf ausreichende Deckung sowie auf mögliche Betrugsfälle oder Sicherheitsprobleme. Auf der Grundlage dieser Bewertung genehmigt die Bank entweder oder lehnt ab und teilt die Entscheidung dem Kartennetzwerk mit, das die Informationen an das Kreditkarten-Abwicklungssystem weiterleitet.

5. Autorisierungsantwort

Der Kreditkartenprozessor sendet die Autorisierungsantwort – entweder einen Genehmigungs- oder einen Ablehnungscode an das POS-System oder Zahlungs-Gateway des Unternehmens. Wenn die Transaktion genehmigt wird, kann das Unternehmen den Verkauf abschließen und die Waren oder Dienstleistungen an den Kunden/die Kundin liefern.

6. Abrechnung

Am Ende des Tages übermittelt das Unternehmen die Gesamtheit aller genehmigten Transaktionen an den Kreditkartenabwickler zur Abrechnung. Der Abwickler leitet die Transaktionsdaten auch an die jeweiligen Kartennetzwerke weiter.

7. Geldüberweisung

Die Kartennetzwerke stimmen sich mit den ausstellenden Banken ab, um die Gelder für jede Transaktion an die Händlerbank zu überweisen, die die Gelder auf dem Händlerkonto. Die Händlerbank überweist das Geld dann abzüglich etwaiger Bearbeitungsgebühren auf das reguläre Geschäftskonto des Unternehmens. Dieser gesamte Prozess dauert in der Regel 1 bis 3 Werktage.

8. Abrechnung von Karteninhaber/innen

Die ausstellende Bank fügt den Transaktionsbetrag dem Kontoguthaben des Karteninhabers/der Karteninhaberin hinzu und nimmt ihn in die monatliche Abrechnung auf. Der/die Karteninhaber/in ist für die Zahlung der Kreditkartenrechnung gemäß den Bedingungen seiner/ihrer Kartenvereinbarung verantwortlich.

Kosten der Abwicklung von Kreditkartentransaktionen für Unternehmen

Die Kosten für die Abwicklung von Kreditkartentransaktionen können abhängig von der Art der Kreditkarte, dem Transaktionsvolumen und dem beteiligten Zahlungsabwickler variieren. Es empfiehlt sich für Unternehmen, diese Kosten zu verstehen, damit fundierte Entscheidungen getroffen und die Ausgaben für die Zahlungsabwicklung minimiert werden können.

Die wichtigsten Arten von Kosten für die Verarbeitung von Kreditkartentransaktionen:

Abwicklungsgebühren

Die ausstellende Bank der Karteninhaberin oder des Karteninhabers erhebt für jede Kreditkartentransaktion Abwicklungsgebühren. Diese Abwicklungsgebühren sind in der Regel ein Prozentsatz des Transaktionsbetrags zuzüglich einer festen Gebühr pro Transaktion. Die genaue Höhe der Abwicklungsgebühren hängt von der Art der Karte, der Branche des Unternehmens und Verwendungsweise der Karte bei der Transaktion ab – so kann die Kundin oder der Kunde beispielsweise die Kreditkarte durchziehen oder die Kartendaten manuell eingeben.Assessment-Gebühr

Kartennetzwerke erheben häufig Gebühren für die Nutzung ihrer Zahlungsinfrastruktur. Diese Gebühren betragen in der Regel einen kleinen Prozentsatz des Transaktionsbetrags und können je nach Kartennetzwerk und Transaktionsvolumen variieren.Abwickler-Transaktionsgebühr

Kreditkartenabwickler und Händlerdienstanbieter berechnen eine Transaktionsgebühr für ihre Dienstleistungen. Diese umfassen die Abwicklung der Autorisierung, die Zahlungsabwicklung und die Kommunikation mit den Kartennetzwerken und Banken. Diese Transaktionsgebühr kann einen bestimmten Prozentsatz des Transaktionsbetrags, eine Gebühr pro Transaktion oder eine monatliche Gebühr umfassen. Informationen über die Gebührenstruktur von Stripe finden Sie hier.Gebühren für Zahlungs-Gateway

Für Online-Transaktionen müssen Unternehmen ggf. ein Zahlungs-Gateway verwenden, das die Transaktionsdaten zwischen der Unternehmenswebsite und dem Kreditkartenanbieter sicher überträgt. In der Regel berechnen Anbieter von Zahlungsgateways eine monatliche Gebühr oder eine pro Transaktion anfallende Gebühr für ihre Dienste.Gebühren für Terminals oder Geräte

Unternehmen müssen für die Annahme von Kreditkartenzahlungen möglicherweise in POS-Terminals, Kartenleser oder andere Geräte investieren. Diese Kosten können beispielsweise den Kauf oder das Leasing von Geräten sowie laufende Wartungs- und Software-Update-Gebühren umfassen.Einrichtungs- und Aktivierungsgebühren

Einige Kreditkartenabwickler berechnen eine einmalige Gebühr für die Einrichtung des Händlerkontos und die Aktivierung des Abwicklungsdienstes.Monats- und Jahresgebühren

Einige Abwickler erheben monatliche oder jährliche Gebühren für Kontoführung, Reporting und den Zugang zu zusätzlichen Funktionen oder Services.Rückbuchungs- und Abrufgebühren

Wenn eine Kundin oder ein Kunde eine Transaktion anficht, kann der Abwickler dem Unternehmen eine Gebühr für den Rückbuchungsprozess berechnen. Abrufgebühren können auch anfallen, wenn das Unternehmen der ausstellenden Bank Transaktionsunterlagen vorlegen muss. Die Händlerdienstanbieter handhaben diese Art der Gebühren auf unterschiedliche Weise. So stellt Stripe zum Beispiel einen Rückbuchungsschutz zur Verfügung, der alle bei Rückbuchungen anfallenden Kosten abdeckt und auf jegliche Gebühren verzichtet.PCI-Konformitätsgebühren

Zur Gewährleistung der Sicherheit der Karteninhaberdaten müssen Unternehmen den Payment Card Industry Data Security Standard (PCI DSS) einhalten. Einige Abwickler erheben eine Gebühr für die PCI-Konformität, während sie bei anderen Anbietern im Serviceangebot enthalten sind.

Es empfiehlt sich für Unternehmen, die Abwicklungsgebühren bei verschiedenen Anbietern sorgfältig zu vergleichen und die kostengünstigste, ihren Anforderungen entsprechende Lösung zu wählen. Das Aushandeln von Tarifen und Gebühren sowie die Einhaltung der PCI DSS-Richtlinien können Unternehmen dabei unterstützen, ihre Kosten für die Verarbeitung von Kreditkartentransaktionen zu minimieren.

Warum ist die Abwicklung von Kreditkartentransaktionen für Unternehmen wichtig?

Die Verarbeitung von Kreditkartentransaktionen wirkt sich direkt auf die Möglichkeiten eines Unternehmens aus, seinen Kundinnen und Kunden bequeme und sichere Zahlungsoptionen anzubieten. Dies wiederum kann positive Auswirkungen auf den Umsatz, die Kundenzufriedenheit und das allgemeine Wachstum haben. Die Suche nach einem optimalen System für die Kreditkartenabwicklung bietet mehrere Vorteile in diesen Bereichen, so etwa:

Verbessertes Kundenerlebnis

Durch die Bereitstellung der einfachen und bequemen Zahlung per Kreditkarte können Unternehmen die sich verändernden Bedürfnisse ihrer Kundinnen und Kunden erfüllen, was zu einer höheren Kundenzufriedenheit und -treue führt. Noch mehr Vorteile bietet ein Unified-Commerce-Modell, bei dem Unternehmen alle Vertriebskanäle, Daten und Backend-Systeme in eine einzige nahtlose Plattform integrieren.Verkaufs- und Umsatzsteigerung

Kreditkartenzahlungen können den Umsatz von Unternehmen steigern, wenn Sie den Einkauf für Kundinnen und Kunden möglichst niederschwellig gestalten. Im Allgemeinen geben Kundinnen und Kunden bei der Verwendung von Kreditkarten mehr aus als bei der Barzahlung. Die Annehme von Kreditkartenzahlungen ermöglicht es Unternehmen außerdem, verschiedene Währungen anzunehmen, ohne sich um die Umrechnung kümmern zu müssen – was ihre Marktreichweite weiter erhöht.Bessere Liquiditätslage

Kreditkartentransaktionen werden in der Regel innerhalb von 1–3 Geschäftstagen abgewickelt und auf das Bankkonto des Unternehmens eingezahlt. Im Vergleich zu anderen Zahlungsmethoden wie z. B. Schecks bedeutet dies einen schnelleren Zugriff auf Geldmittel.Sichere und schnelle Transaktionen

Ein leistungsstarkes System für die Kreditkartenabwicklung trägt dazu bei, sowohl das Unternehmen als auch Kundinnen und Kunden vor Betrug und Datenschutzverletzungen zu schützen, da somit automatisch Sicherheitsstandards wie der PCI DSS einhält. Eine solche Konformität ist wichtig, um sensible Kundendaten zu schützen und das Vertrauen aufrechtzuerhalten.Wettbewerbsvorteil

Die Annahme von Kreditkartenzahlungen und die Bereitstellung eines unkomplizierten Zahlungsprozesses können Unternehmen einen Wettbewerbsvorteil gegenüber Konkurrenten verschaffen, die diese Optionen nicht anbieten. So können sie mehr Kundinnen und Kunden gewinnen und ihren Marktanteil erhöhen.Kostenoptimierung

Durch die sorgfältige Auswahl eines geeigneten Kreditkartenanbieters und die Aushandlung günstiger Tarife und Gebühren können Unternehmen ihre Abläufe rationalisieren, die Bearbeitungskosten minimieren und ihre Gewinnspannen maximieren.Zugriff auf wertvolle Daten und Einblicke

Kreditkartenabwickler stellen häufig detaillierte Transaktionsdaten und Berichte zur Verfügung, anhand derer Unternehmen ihren Umsatz verfolgen, Trends erkennen und datengestützte Entscheidungen treffen können, mit denen sie ihre Abläufe und Marketingstrategien optimieren können.Geringere Risiken

Durch die Akzeptanz von Kreditkarten können Unternehmen die mit dem Umgang mit großen Bargeldbeträgen verbundenen Risiken wie Diebstahl, Verlust oder Misswirtschaft minimieren.Flexible Anpassungsmöglichkeiten

Ein intelligentes Kreditkartenabwicklungssystem ermöglicht es Unternehmen, flexibel zu agieren und sich flexibel an neue Zahlungstechnologien wie kontaktlose Zahlungen oder digitale Geldbörsen anzupassen. So können sie den Branchentrends stets einen Schritt voraus sein und den sich verändernden Kundenwünschen gerecht werden.

Mit einem strategisch angelegten Kreditkartenabwicklungssystem können Unternehmen diese Vorteile nutzen und eine robuste und flexible Grundlage für Wachstum und Stabilität schaffen.

Durch die Zusammenarbeit mit einem leistungsstarken Anbieter für die Zahlungsabwicklung können Sie sicherstellen, dass Ihr System für die Abwicklung von Kreditkartentransaktionen auf Ihre individuellen Bedürfnisse zugeschnitten ist und Ihnen zugleich eine sichere, effiziente und gesetzeskonforme Kundenerfahrung ermöglicht. Zahlungsabwicklungsanbieter wie Stripe können den Einrichtungsprozess vereinfachen und Ihrem Unternehmen einen direkten Zugang zu ihrer Fachkompetenz bei der Verwaltung von Kreditkartentransaktionen bieten. Sie möchten mehr darüber erfahren, wie Stripe Unternehmen bei der Abwicklung von Kreditkartentransaktionen unterstützt? Dann starten Sie hier.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.