S 株式会社は、中小企業向けに作られたアメリカ法人の一種で、S Corp と略されることがよくあり、一定の税制上の優遇措置を受けることができます。S Corp として構成されているビジネスは、連邦法人所得税の対象にはならず、企業の利益、損失、控除、与信枠を株主に転嫁できます。これはパススルー課税と呼ばれます。つまり、法人がその利益に対して税金を支払うのではなく、利益と損失が株主個人の確定申告で報告され、税金は個人の所得税率で支払われます。

アメリカでは、どの州でも S Corp として法人を設立できますが、このタイプの法人にすることの意味合いは州によって異なります。ここでは、S Cope を有利な条件で設立できる州と、設立するには不利な州、および設立する手順について説明します。内容は以下のとおりです。

この記事の内容

- S Corp の要件

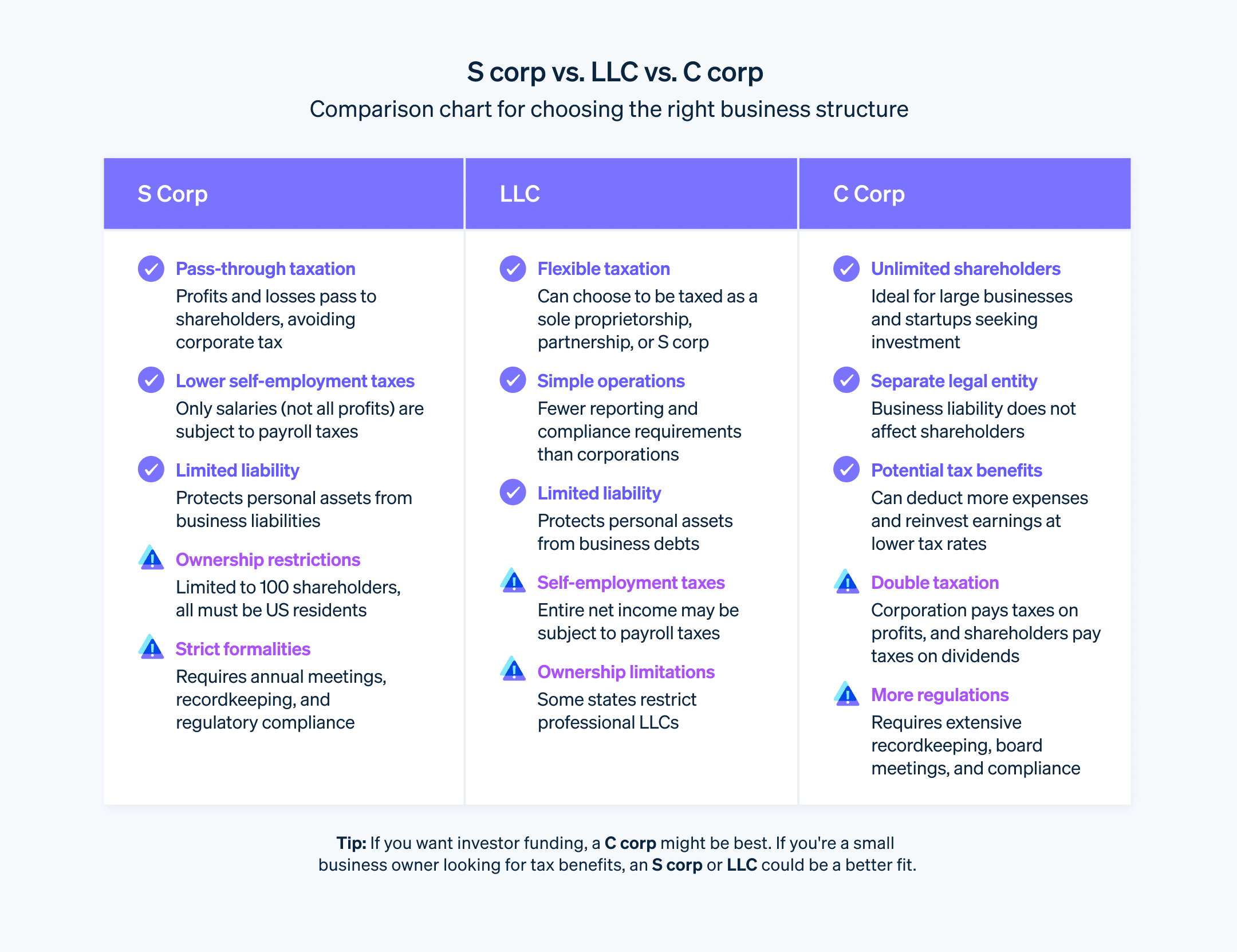

- S Corp と他の事業形態の違い

- 法人設立に適したアメリカの州

- S Corp 設立に不利な州

- 法人を設立する手順

S Corp の要件

S Corp はアメリカで最も一般的な事業形態で、2020 年の法人税申告の 73% を占めています。S Corp になるには、一定の要件を満たさなければなりません。

ビジネスモデル: 金融機関や保険会社など、業種によっては S Corp の法人格を得ることができません。

場所: ビジネスの拠点がアメリカになければなりません。

株主: 株主は 100 人以下で、アメリカ市民またはアメリカ居住者である必要があります。これに個人、特定の信託、遺産財団は含まれますが、共同事業、株式会社、非居住外国人の株主を含めることはできません。

株式: ビジネスは 1 種類の株式しか保有できません。議決権に差がある場合はありますが、分配権、清算権に差が出ることはありません。

S Corp と他の事業形態の違い

S Corp には、他の事業形態との類似点が多くありますが、S Corp の税制、所有権、法令遵守要件は他とは異なります。ここではその概要を説明します。

S 株式会社と C 株式会社の比較

課税

S Corp: S Corp は、税務上パススルー企業であり、利益、損失、控除、与信枠は株主に転嫁され、株主個人の確定申告で報告されます。連邦所得税は支払いません。

C Corp: C Corp は二重課税の対象です。企業は法人所得税を支払い、株主は受け取った配当金に対して税金を支払います。

所有権の制限

S Corp: S Corp では、株主の数と株式の種類に制限があります。株主は最大 100 人で、アメリカ市民または居住者でなければなりません。S Corp を C Corp、他の S Corp、有限会社 (LLC)、共同事業、または特定の信託が所有することはできません。

C Corp: C Corp では株主 (外国人株主を含む) の数に制限はなく、複数の種類の株式を持つことができます。

設立と法令遵守

S Corp と C Corp は、定款を提出することで設立され、会社手続きに関する要件 (年次総会の開催や議事録の作成など) は両者とも同じです。

- S Corp: S Corp の法人格を得るには IRS に追加のフォーム (フォーム 2553) を提出する必要があります。

S 株式会社と LLC の比較

課税

S Corp: 株主レベルのパススルー課税が採用されていますが、IRS によって規定された利用対象になるための要件と基準に従う必要があります。

LLC: LLC でもパススルー課税が採用されていますが、S Corp: よりも柔軟であり、個人事業主、共同事業、S Corp、C Corp のいずれかを選択して税金を申告できます。

所有権と構造

S Corp: 株主の数と種類に制限があり、取締役、役員、株主を含む事業形態の基準に従う必要があります。

LLC: S Corp よりも所有権と経営に柔軟性があります。オーナー (LLC では「メンバー」と呼ばれます) の人数や種類に制限はなく、メンバーによる管理とマネージャーによる管理、いずれかを選ぶことができます。

法令遵守と手続き

S Corp: 年次総会の開催や議事録の作成などの手続きに従う必要があります。

LLC: LLC は規制遵守要件が少なく、通常、S Corp よりも維持管理が容易です。記録保持や会議の義務もそれほど厳しくありません。

法人設立に適したアメリカの州

法人設立に適した州は、それぞれのニーズや状況によって異なりますが、アメリカには、法人設立に有利な条件を備えている州として広く認知されている州があり、国内外から企業が集まっています。

デラウェア州: アメリカの「企業の首都」として知られ、特に大企業やベンチャーキャピタルを求めているスタートアップの法人設立地として人気があります。有利な条件としては、税制上の優遇措置、企業に優しい法律、柔軟な企業経営体制、衡平法裁判所 (ビジネス紛争に特化し、会社法に関する専門性で知られる裁判所) などがあります。

ネバダ州: 法人所得税、フランチャイズ税、個人所得税がないことが人気の理由です。会社役員や取締役のプライバシーも厳重に保護され、法令遵守の要件も比較的シンプルです。

ワイオミング州: ネバダ州と同様、法人所得税、フランチャイズ税、個人所得税がなく、企業に優しい環境で知られています。ビジネスオーナーには、強力な資産保全のメリットとプライバシーも提供されます。

サウスダコタ州: 有利な税制で人気を集め、法人所得税も個人所得税もありません。規制環境も比較的整っています。

テキサス州: 個人所得税がないこと、労働人口が多く、増え続けていること、経済が堅調であることは、ビジネスにとって魅力的ですが、ビジネスの利益に基づいてフランチャイズ税が課されます。

フロリダ州: 個人所得税がなく、経済成長していることから、法人設立地として人気があります。比較的企業に優しい規制環境が整っており、大規模で多様な市場にアクセスできます。

S Corp 設立に不利な州

税制、規制環境、全体的なビジネス環境から、S Corp 設立には不利であると考えられている州もいくつかあります。S Corp は、連邦税制ではパススルー課税のメリットを得られますが、州によっては規則や税制により、このようなメリットが減殺されたり、複雑さがもたらされたりします。

カリフォルニア州: イノベーションと起業家精神の拠点ですが、毎年少なくともフランチャイズ税の最低額を支払う必要があるほか、S 株式会社の純利益に対して 1.5% の税金が追加で課されます。このような税金は、特に小規模の S Corp にとっては大きな負担です。

ニューヨーク州: ニューヨーク州、特にニューヨーク市は税制が複雑で税率が高いため、S Corp にはハードルが高いかもしれません。ニューヨーク州では、S Corp の利益に対して株主レベルで課税されますが、ニューヨーク市では、S Corp の法人格が認められず、法人自体に課税されます。

イリノイ州: S Corp の利益に対して、株主の個人所得税率で課税されますが、法人の利益にも代替税が適用されます。

ニュージャージー州: 税制が複雑で、S Corp の利益は株主に転嫁されますが、州のさまざまな税金や手数料が S Corp の全体的な税負担に影響を及ぼす可能性があります。

ミネソタ州: S Corp に課される州税によって全体的な税負担が増えることがあります。S Corp の利益に対して、法人レベルで課税され (C Corp よりも税率は低くなっていますが)、さらに個人レベルでも課税されます。

テネシー州: 連邦法に基づく S Corp の法人格は認められず、州税法上、通常の会社として扱われます。年間総売上高が 10 万ドル未満の企業については、年間事業税を支払う必要がなくなりましたが、売上高がこれを上回る S Corp にはまだ事業税の納税義務があります。

法人を設立する手順

ここでは、法人設立に必要な手順の概要を説明します。

適切な事業形態の選択

LLC: 柔軟性があり、パススルー課税で運営がよりシンプルになります。形式ばらない業務を求める中小企業に最適です。

S 株式会社: パススルー課税を提供しますが、LLC のような自営業者税はありません。所有権に関する厳しい規制と制限があります。

C 株式会社: 株式公開を予定している企業や大規模な投資を求めている企業に適しています。所有権に関する制限はありませんが、二重課税になります。

法人または LLC の設立

ビジネス名を選択する: ビジネス名は州の規則に準拠し (「Inc.」または「LLC」を含める、など)、その州の既存のビジネスと区別できるものにする必要があります。州の事業者登録簿で、その名前が使用可能かどうかを確認します。

法人を設立する州を選択する: 税制、法的環境、企業に優しいポリシーなどを考慮します。企業によっては地元の州を法人設立地として選ぶでしょう。メリットを得るためにデラウェア州やネバダ州などを選ぶ企業もあるかもしれません。

事業形態を選択する: LLC、S Corp、C Corp のうち、どの事業形態が責任保護、課税、所有権の柔軟性に関するビジネスニーズに最も適しているかを判断します。

定款を提出する: 必要な書類を州の事業申請事務所に提出します。これには通常、ビジネス名、目的、主たる所在地、登録代理人情報、株式の詳細 (該当する場合) などの情報を含めます。

雇用者識別番号 (EIN) を取得する: EIN はビジネスの社会保障番号のようなものです。税務上の目的のため、また会社の銀行口座を開設する際に必要です。EIN は IRS を通じて申請できます。

内部規則または LLC 共同経営契約書を作成する: これらの文書には、取締役や役員の役割、株主の権利、会議の手順など、ビジネスの内部規定を記載します。こうした書類は、必ずしもすべての州で提出が義務付けられているわけではありませんが、ビジネスの内部編成と運営を明確にするうえで有用です。

創立総会を開催する: 法人の場合、この総会で規則の採用、役員の選出、その他組織運営に関するタスクを実施します。LLC は、この総会で運営契約書を承認し、同様の基本事項を決定することができます。

州税と地方税の登録を行う: 場所やビジネスモデルによっては、売上税や失業保険税など、さまざまな州税や地方税の登録が必要になる場合があります。

免許と許可の要件に準拠する: 営業に必要なすべての免許と許可を確実に取得します。

州法と税金の影響の評価

会社法を理解する: 法人を設立した州の会社法をよく理解します。これらの法律は、ビジネスの法的および運営上の枠組みに適用されます。

税務要件を分析する: 所得税、フランチャイズ税、売上税、固定資産税など、税務上の影響を調査します。選択した法人タイプ、特に S Corp のメリットは、州税法の影響を受ける可能性があることを忘れないでください。

Stripe Atlas でできること

Stripe Atlas は、会社の法的基盤を構築し、世界中どこからでも 2 営業日以内に資金調達、銀行口座開設、決済の受け付けを行うことができます。

Y Combinator、a16z、General Catalyst などの一流投資家が支援するスタートアップを含む、Atlas を利用して法人化された 7 万 5,000 以上の企業に参加できます。

Atlas への申し込み

Atlas での会社設立には 10 分もかかりません。会社形態を選択し、会社名が使用可能かどうかを即座に確認し、共同創業者を最大 4 名まで追加します。また、株式の分割方法を決定し、将来の投資家や従業員のために株式のプールを確保し、役員を任命し、すべての書類に電子署名を行います。共同創業者にも電子署名を促すメールが届きます。

EIN が到着する前に決済を受け付け、銀行取引を行う

会社設立後、Atlas は EIN を申請します。アメリカの社会保障番号、住所、携帯電話番号をお持ちの創業者は、IRS の迅速処理を利用できます。その他の創業者は、より時間のかかる通常の手続きを行います。また、Atlas では EIN の取得前決済や銀行取引が可能ですので、EIN 到着前に決済の受け付けや取引を行うことができます。

創業者株式のキャッシュレス購入

創業者は、現金の代わりに知的財産 (著作権や特許など) を使って初期株式を購入することができ、購入証明は Atlas ダッシュボードに保管されます。この機能を利用するには、知的財産の評価額が $100 以下である必要があります。それ以上の知的財産を所有している場合は、手続きを進める前に弁護士にご相談ください。

自動 83(b) 課税選択申請

創業者は 83(b) 課税選択を申請し、個人所得税を軽減することができます。創業者がアメリカ人であっても、アメリカ人でなくても、Atlas が USPS 配達証明付き郵便と追跡サービスで申請を代行します。署名された 83(b) 選択と申請証明は、Stripe ダッシュボードで直接受け取ることができます。

世界クラスの企業法的文書

Atlas は、会社経営に必要なすべての 法的文書 を提供します。Atlas の C corp 文書は、世界有数のベンチャーキャピタル法律事務所である Cooley と共同で作成されています。これらの文書は、すぐに資金調達ができ、会社が法的に保護されるように設計されており、所有権構造、株式分配、税務法令遵守をカバーしています。

Stripe Payments を 1 年間無料でご利用いただけるほか、5 万ドルのパートナークレジットと割引もご利用いただけます

Atlas は トップクラスのパートナー と提携し、創業者限定の割引やクレジットを提供しています。AWS、Carta、Perplexity などの業界最大手による、エンジニアリング、税務、財務、法令遵守、オペレーションに不可欠なツールの割引が含まれます。また、初年度はデラウェア州の登録エージェントを無料で提供します。さらに、Atlas ユーザーであれば、10 万ドルまでの決済量に対して 1 年間無料の決済処理など、Stripe の特典をご利用いただけます。

Atlas がどのように 新規ビジネスの立ち上げを支援 するのか、その詳細をご覧いただき、今すぐ 始める ことができます。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。