Una sociedad de tipo S, con frecuencia denominada S corp o S corporation, es un tipo de sociedad estadounidense que está diseñada para pequeñas y medianas empresas y ofrece algunas ventajas fiscales. Cuando una empresa tiene la estructura de sociedad de tipo S, puede transmitir los beneficios, las pérdidas, las deducciones y los créditos sociales a sus accionistas sin estar sujeta a los impuestos sobre sociedades federales. Esto se denomina tributación de flujo directo y significa que la sociedad no paga impuestos por los beneficios que obtiene. En su lugar, las pérdidas y las ganancias se incluyen en las declaraciones sobre la renta individuales de los accionistas y están sujetas a los tipos de gravamen aplicables a ellas.

En los Estados Unidos, puedes constituir una sociedad de tipo S en cualquier estado, pero las implicaciones de crear una entidad de este tipo en uno u otro varían. A continuación, te explicamos qué estados son más y menos favorables a la constitución de las sociedades de tipo S y qué pasos hay que dar para crear una. Esto es lo que debes saber al respecto.

¿De qué trata este artículo?

- Requisitos de las sociedades de tipo S

- Diferencias entre las sociedades de tipo S y otras estructuras sociales

- Mejores estados de EE. UU. para constituir sociedades

- Estados menos favorables para las sociedades de tipo S

- Pasos para constituir una sociedad

Requisitos de las sociedades de tipo S

Las sociedades de tipo S son la forma más común de estructura empresarial en Estados Unidos, que representan el 73 % de las declaraciones del impuesto sobre sociedades en 2020. Existen una serie de requisitos para constituir una S corp.

Tipo de empresa: algunos tipos de empresas, como algunas entidades financieras y compañías aseguradoras, no pueden optar por ser sociedades de tipo S.

Ubicación: la empresa debe tener su sede en los Estados Unidos.

Accionistas: la empresa no puede tener más de 100 accionistas y todos deben ser ciudadanos o residentes de Estados Unidos. Los accionistas pueden ser personas físicas, algunos fideicomisos y sociedades patrimoniales, pero no pueden ser sociedades colectivas ni mercantiles, ni tampoco extranjeros no residentes.

Acciones: la empresa solo puede tener una clase de acciones. Aunque puede haber diferencias en cuanto a los derechos de voto, no puede haberlas en términos de derechos de distribución y liquidación.

Diferencias entre las sociedades de tipo S y otras estructuras sociales

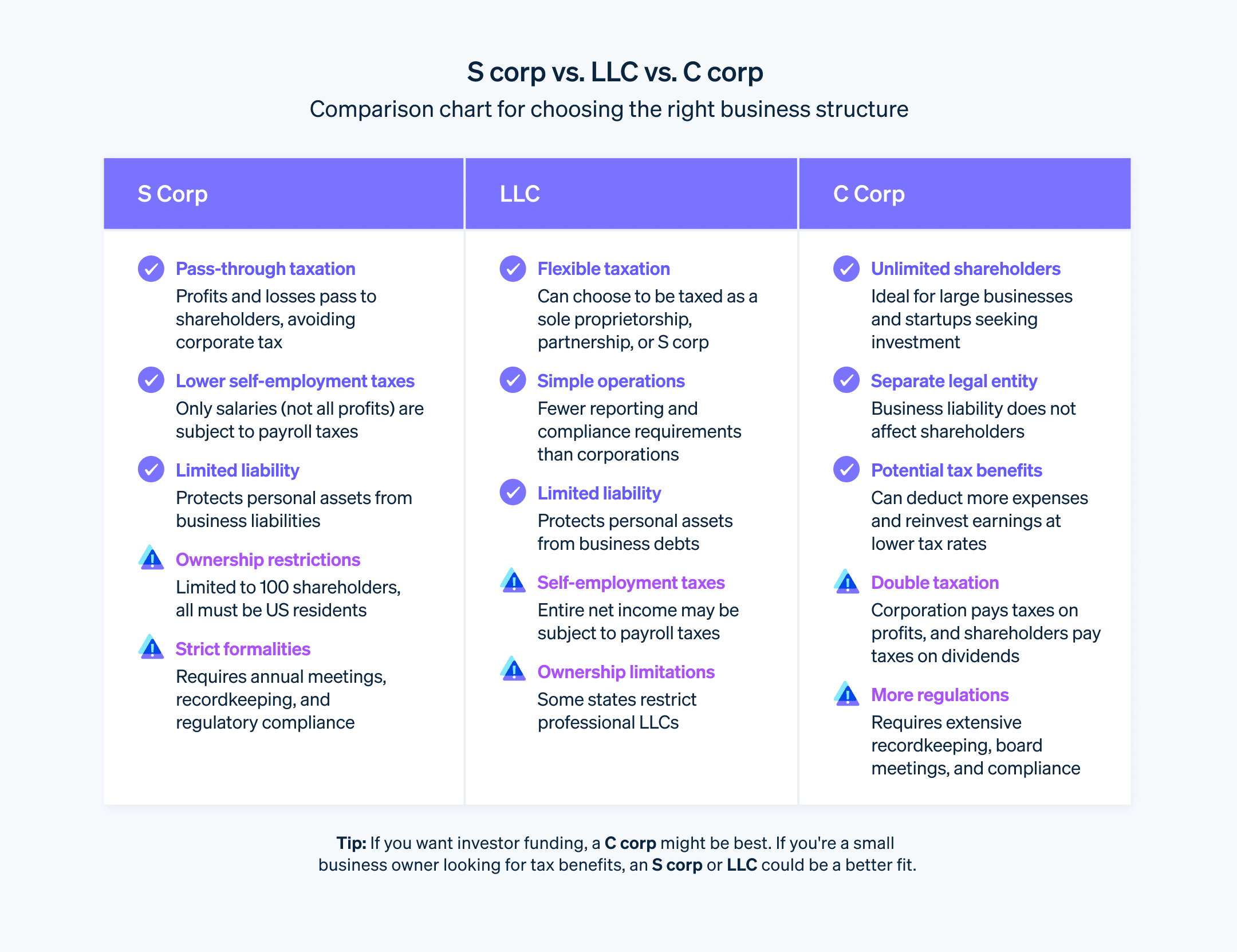

Aunque las sociedades de tipo S tienen muchas características en común con otras estructuras societarias, se diferencian por sus requisitos de tributación, titularidad y cumplimiento de la normativa. Aquí tienes un resumen:

Comparación entre sociedades de tipo S y sociedades de tipo C

Tributación

Sociedades de tipo S: a efectos fiscales, estas entidades son de flujo directo. Esto significa que los beneficios, las pérdidas, las deducciones y los créditos pasan a los accionistas, que los declaran en sus declaraciones de impuestos sobre la renta de las personas físicas. La sociedad de tipo S no paga impuestos federales sobre los beneficios.

Sociedades de tipo C: las sociedades de tipo C están sujetas a doble imposición. La sociedad paga el impuesto sobre sociedades y luego los accionistas vuelven a pagar impuestos sobre los dividendos que reciben.

Restricciones de titularidad

Sociedades de tipo S: están sujetas a restricciones en cuanto al número y tipo de sus accionistas. Pueden tener hasta 100 accionistas y todos ellos deben ser ciudadanos o residentes de los Estados Unidos. Sus propietarios no pueden ser sociedades de tipo C, otras sociedades de tipo S, sociedades de responsabilidad limitada (LLC), sociedades colectivas ni algunos tipos de fideicomisos.

Sociedades de tipo C: pueden tener un número ilimitado de accionistas que pueden ser extranjeros y pueden tener varios tipos de acciones.

Constitución y cumplimiento de la normativa

Las sociedades de tipo S y C se constituyen mediante presentación de la escritura de constitución. Ambas presentan requisitos similares, como celebrar juntas anuales o conservar actas.

- Sociedades de tipo S: deben presentar el (formulario 2553) ante la agencia tributaria estadounidense (IRS) para optar por el estatus de sociedad de tipo S.

Diferencias entre S corp y LLC

Tributación

Sociedades de tipo S: las obligaciones de tributación de estas sociedades se transfieren por flujo directo a sus accionistas, pero deben cumplir los requisitos y los criterios de idoneidad que establece la agencia tributaria estadounidense (IRS).

LLC: la tributación de las sociedades de responsabilidad limitada, o LLC, también es de flujo directo, pero disfrutan de mayor flexibilidad que las sociedades de tipo S. Una LLC puede optar por declarar los impuestos como sociedad unipersonal, colectiva, de tipo S o de tipo C.

Estructura de titularidad

Sociedades de tipo S: están sujetas a restricciones respecto al número y tipo de accionistas y deben cumplir las normas de las estructuras societarias, con un consejo de administración, ejecutivos y accionistas.

Sociedades de responsabilidad limitada: las LLC ofrecen más flexibilidad en cuanto a la titularidad y la gestión que las de tipo S. No se les imponen restricciones en términos del número o el tipo de propietarios (que en las LLC se denominan «socios») y pueden elegir entre una estructura gestionada por socios o una gestionada por directivos.

Cumplimiento de la normativa y trámites

Sociedades de tipo S: están obligadas a cumplir con trámites como celebrar juntas anuales o conservar actas.

LLC: las sociedades de responsabilidad limitada están sujetas a menos requisitos de cumplimiento de la normativa y suelen ser más fáciles de mantener que las sociedades de tipo S, con obligaciones menos estrictas de contabilidad y celebración de reuniones.

Mejores estados de EE. UU. para constituir sociedades

Aunque el mejor estado en el que crear una empresa depende de tus necesidades de y circunstancias, algunos estados de EE. UU. gozan de un amplio reconocimiento por las condiciones de constitución tan favorables que ofrecen. Esto hace que atraigan a empresas de todo el país y de todo el mundo.

Delaware: conocida como la «capital empresarial» de los Estados Unidos, goza de gran popularidad para constituir sociedades, sobre todo grandes empresas y startups en busca de capital de riesgo. Este estado se prefiere por sus ventajas fiscales, legislación favorable a las empresas, flexibilidad respecto a la estructura de gestión societaria y por el Tribunal de Equidad (o «Court of Chancery»), un juzgado específico para disputas empresariales conocido por su especialización en derecho empresarial.

Nevada: es una opción popular porque no aplica los impuestos estatales sobre sociedades, de franquicia ni sobre la renta. También ofrece una estricta protección a los ejecutivos y administradores de las sociedades y sus requisitos de cumplimiento de la normativa son relativamente sencillos.

Wyoming: al igual que Nevada, Wyoming tampoco aplica impuestos estatales sobre sociedades, de franquicia ni sobre la renta de las personas físicas y es famoso por su entorno favorable a las empresas. Además, ofrece grandes ventajas de protección de activos y de la privacidad a los propietarios de las empresas.

Dakota del Sur: adquiere cada vez más popularidad por su entorno fiscal favorable. No aplica impuestos sobre sociedades ni sobre la renta de las personas físicas y su entorno regulador es relativamente sencillo.

Texas: resulta atractivo a las empresas por no aplicar el impuesto sobre la renta de las personas físicas estatal, por su población activa cada vez más numerosa y por una economía fuerte. Sin embargo, sí aplica el impuesto de franquicia según las ganancias de las empresas.

Florida: es una opción popular en la que constituir una sociedad porque no aplica el impuesto sobre la renta de las personas físicas y por el crecimiento de su economía. Ofrece un entorno regulador relativamente favorable a las empresas y acceso a un mercado amplio y diverso.

Estados menos favorables para las sociedades de tipo S

Algunos estados se consideran menos favorables para las sociedades de tipo S por sus políticas fiscales, entornos reguladores y entorno empresarial en general. Aunque las sociedades de tipo S se benefician de la tributación de flujo directo en el sistema fiscal federal, algunos estados tienen normas o estructuras fiscales que reducen estas ventajas o introducen complejidades.

California: aunque es un centro neurálgico de innovación y empresa, aplica un impuesto de franquicia mínimo anual y un impuesto adicional del 1,5 % sobre el beneficio neto de las sociedades de tipo S. Estos impuestos pueden suponer una carga sustancial, sobre todo para las sociedades de tipo S más pequeñas.

Nueva York: el estado en general y la ciudad Nueva York en particular pueden ser difíciles para las sociedades de tipo S debido a la complejidad de su sistema fiscal y los tipos impositivos más altos que aplican. En el estado de Nueva York, se grava a los accionistas de las sociedades de tipo S por los beneficios de estas, pero en la ciudad de Nueva York no se reconoce el régimen de sociedad de tipo S y se cobran los impuestos a la sociedad propiamente dicha.

Illinois: aplica a los beneficios de las sociedades S el tipo impositivo del impuesto sobre la renta de las personas físicas de los accionistas, pero también aplica un impuesto de reemplazo a los beneficios de las sociedades.

Nueva Jersey: cuenta con una estructura fiscal compleja y, aunque las sociedades de tipo S transmiten los beneficios a los accionistas, el estado aplica diversos impuestos y tasas que pueden afectar a la carga tributaria global de este tipo de sociedades.

Minnesota: exige un impuesto estatal a las sociedades de tipo S que puede aumentar la carga fiscal total que tienen que soportar. El estado grava los beneficios de estas empresas con cargo a la propia sociedad (aunque el tipo impositivo es inferior que para las de tipo C) y también a los propietarios individuales.

Tennessee: no reconoce la opción de sociedad de tipo S federal, por lo que trata a estas empresas como sociedades normales a efectos de tributación estatal. Aunque ya no exige el pago del impuesto sociedades a las empresas con ventas brutas anuales inferiores a 100.000 $, las sociedades de tipo S con mayor volumen de ventas sí están sujetas a obligaciones fiscales empresariales.

Pasos para constituir una sociedad

Aquí tienes un resumen de los pasos necesarios para constituir una sociedad:

Elección de la estructura empresarial adecuada

LLC: ofrece flexibilidad y una gestión más sencilla con tributación de flujo directo. Es ideal para empresas más pequeñas que desean estar sujetas a menos trámites.

Sociedad de tipo S: proporciona tributación de flujo directo sin los impuestos al autoempleo de las LLC. Están sometidos a una normativa más estricta y a limitaciones en cuanto a sus propietarios.

Sociedad de tipo C: adecuada para empresas que tienen previsto cotizar en bolsa u obtener inversiones más importantes. No impone limitaciones respecto a los propietarios, pero está sujeta a doble imposición.

Constitución de una sociedad mercantil o LLC

Elige el nombre de la empresa: el nombre de la empresa debe cumplir la normativa del estado (p. ej., incluir los términos «Inc.» o «LLC») y ser diferente del nombre de las demás empresas existentes en el estado. Consulta el registro de entidades del estado para asegurarte de que el nombre esté disponible.

Selecciona el estado en el que constituirla: estudia factores como las implicaciones fiscales, el entorno jurídico o las políticas favorables a las empresas. Algunas empresas deciden constituirse en su estado de origen, mientras que otras prefieren uno como Delaware o Nevada por las ventajas que perciben en ellos.

Elige una estructura empresarial: decide si es mejor una sociedad de responsabilidad limitada, de tipo S o de tipo C para cubrir tus necesidades de protección frente a la responsabilidad, tributación y flexibilidad en cuanto a los propietarios.

Presenta la escritura de constitución: presenta los documentos necesarios ante la oficina de registro de sociedades del estado elegido. Esto suele incluir información sobre el nombre, el objeto, la sede social, los agentes registrados y las acciones y el capital (si procede) de la empresa.

Obtén un número de identificación del empleador (EIN): un EIN es como un número del Seguro Social (SSN) de EE. UU. de la empresa. Se requiere a efectos fiscales y para abrir una cuenta bancaria de empresa. Puedes solicitarlo en el sitio web de la Agencia tributaria estadounidense (IRS).

Crea los estatutos de la empresa o un acuerdo de explotación de sociedad de responsabilidad limitada: en estos documentos se describen las normas de gobernanza de la empresa, tales como las funciones de los administradores y ejecutivos, los derechos de los accionistas y los protocolos en las reuniones. Aunque no todos los estados exigen que se presenten estos documentos, constituyen una herramienta de gran utilidad para definir la estructura y las operaciones internas de la empresa.

Celebra una reunión de organización: en las sociedades mercantiles, en esta reunión se adoptan los estatutos de la empresa, se elige a los ejecutivos y se llevan a cabo otras tareas organizativas. Las LLC pueden utilizar esta reunión para aprobar el acuerdo de explotación y tomar otras decisiones semejantes sobre su fundación.

Inscríbete en los registros de impuestos estatales y locales: según tu ubicación y el tipo de empresa, es posible que debas inscribirte en los registros estatales y locales para distintos impuestos, tales como el impuesto sobre las ventas o el impuesto sobre el seguro de desempleo.

Cumple los requisitos de licencias y permisos: asegúrate de obtener todas las licencias y permisos para ejercer legalmente la actividad de la empresa.

Evaluación de la legislación y de las implicaciones fiscales de cada estado

Comprende la legislación sobre sociedades: familiarízate con la legislación sobre sociedades del estado en el que hayas decidido constituir tu empresa. Estas leyes regirán el marco jurídico y operativo de la sociedad.

Analiza los requisitos fiscales: investiga las implicaciones tributarias, tales como los impuestos sobre la renta, de franquicia, sobre las ventas o sobre el patrimonio. Recuerda que las leyes tributarias del estado pueden afectar a las ventajas del tipo de entidad que hayas elegido, sobre todo en el caso de las sociedades de tipo S.

Cómo puede ayudarte Stripe Atlas

Stripe Atlas establece las bases legales de tu empresa para que puedas recaudar fondos, abrir una cuenta bancaria y aceptar pagos en dos días hábiles desde cualquier parte del mundo.

Únete a más de 75 mil empresas constituidas mediante Atlas, incluidas startups respaldadas por inversores de primera categoría, como Y Combinator, a16z y General Catalyst.

Registro con Atlas

El registro para crear una empresa con Atlas lleva menos de 10 minutos. Elegirás la estructura de tu empresa, confirmarás al instante si el nombre está disponible y podrás añadir hasta cuatro cofundadores. También decidirás cómo dividir el capital, reservarás un fondo para futuros inversores y empleados, nombrarás a los directivos y, luego, firmarás todos tus documentos de forma electrónica. Cada cofundador recibirá un correo electrónico invitándolo a firmar también sus documentos electrónicamente.

Pagos y operaciones bancarias antes de tener el EIN

Después de formar tu empresa, Atlas presenta tus documentos para obtener tu EIN (Número de Identificación Fiscal en EE. UU.). Los fundadores que cuenten con número de la Seguridad Social, dirección y teléfono estadounidenses son elegibles para el proceso acelerado de la agencia tributaria de EE. UU., mientras que otros recibirán el proceso estándar, que puede tardar un poco más. Además, Atlas habilita pagos y operaciones bancarias antes de tener el EIN, para que puedas comenzar a aceptar pagos y realizar transacciones antes de que llegue tu EIN.

Compra de acciones iniciales sin efectivo

Los fundadores pueden comprar acciones iniciales utilizando su propiedad intelectual (por ejemplo, derechos de autor o patentes) en lugar de efectivo, con el comprobante de la transacción almacenado en tu Dashboard de Atlas. Tu IP debe estar valorada en 100 $ o menos para usar esta función; si posees una IP con un valor superior, consulta con un abogado antes de continuar.

Presentación automática de la elección fiscal 83(b)

Los fundadores pueden presentar una elección fiscal 83(b) para reducir los impuestos sobre la renta personal. Atlas la presentará por ti —ya seas fundador de EE. UU. o extranjero— mediante Correo Certificado USPS con seguimiento. Recibirás la elección 83(b) firmada y la prueba de presentación directamente en tu Dashboard de Stripe.

Documentación legal para empresas de primer nivel

Atlas proporciona toda la documentación legal que necesitas para empezar a dirigir tu empresa. La documentación de Atlas C corp se elabora en colaboración con Cooley, uno de los principales bufetes de abogados de capital de riesgo del mundo. Está diseñada para ayudarte a recaudar fondos de inmediato y garantizar que tu empresa esté legalmente protegida, incluyendo aspectos como la estructura de propiedad, la distribución del capital y el cumplimiento de la normativa fiscal.

Un año gratis de Stripe Payments, más 50 000 $ en créditos y descuentos para socios

Atlas colabora con socios de primer nivel para ofrecer a sus fundadores descuentos y créditos exclusivos. Estos incluyen descuentos en herramientas esenciales para ingeniería, impuestos, finanzas, cumplimiento de la normativa y operaciones, de la mano de líderes del sector como AWS, Carta y Perplexity. También te proporcionamos sin coste tu agente registrado en Delaware durante el primer año. Además, como usuario de Atlas, accederás a beneficios Stripe adicionales,como hasta un año de procesamiento de pagos gratuito por un volumen de hasta 100 000 $.

Obtén más información sobre cómo Atlas puede ayudarte a crear tu nueva empresa de forma rápida y sencilla y empieza hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.