Las sociedades de responsabilidad limitada y las sociedades anónimas de tipo S son dos de las entidades comerciales más comunes en EE. UU. Sin embargo, los propietarios de pequeñas empresas a menudo no están seguros de si una LLC o una sociedad anónima de tipo S es la mejor opción, especialmente en lo que respecta a las ventajas fiscales, las protecciones legales y los requisitos administrativos. Dado que tantos empresarios optan por una de estas dos estructuras, es importante comprender las diferencias entre las LLC y las sociedades anónimas de tipo S para elegir la mejor opción para tu negocio.

A continuación, te explicamos detalladamente las principales diferencias entre las LLC y las sociedades anónimas de tipo S, incluido lo que necesitas saber para decidir qué estructura es la adecuada para tu empresa.

¿De qué trata este artículo?

- ¿Qué es una LLC?

- ¿Qué es una sociedad anónima de tipo S?

- ¿Cuál es la diferencia entre una sociedad anónima de tipo S y una sociedad de responsabilidad limitada?

- ¿Una LLC puede ser una sociedad anónima de tipo S?

- ¿Una sociedad anónima de tipo S puede ser propietaria de una LLC?

- ¿Cuándo tienen más sentido las LLC frente a las sociedades anónimas de tipo S?

- Cómo elegir entre una LLC y una sociedad anónima de tipo S

- Cómo puede ayudarte Stripe

¿Qué es una LLC?

Una LLC, o «sociedad de responsabilidad limitada», es un tipo de entidad comercial que combina la protección de responsabilidad limitada de una sociedad anónima con la flexibilidad y los beneficios fiscales de una sociedad colectiva. La formación de una LLC establece una empresa como una entidad legal separada de sus propietarios, que se denominan miembros, lo que significa que no son personalmente responsables de las deudas y obligaciones de la empresa.

Los miembros de las LLC pagan impuestos sobre el trabajo por cuenta propia sobre sus ganancias. Alternativamente, una LLC puede optar por tributar como una sociedad anónima, lo que puede ofrecer diferentes ventajas fiscales según la estructura comercial.

¿Qué es una sociedad anónima de tipo S?

Una sociedad anónima de tipo S es una estructura empresarial que suele ser más apropiada para pequeñas y medianas empresas que quieren evitar la doble imposición que puede ocurrir con una sociedad anónima tradicional.

En una sociedad anónima de tipo S, los ingresos, las deducciones y los créditos de la empresa se transfieren a las declaraciones del impuesto sobre la renta personal de los accionistas, y la propia empresa no paga el impuesto de sociedades federal. Esto significa que los accionistas de la sociedad anónima de tipo S solo tributan una vez por su participación en los beneficios a sus tipos impositivos sobre la renta de las personas físicas, en lugar de dos veces, como empresa y como accionistas.

Para cumplir los requisitos para el estatus de sociedad anónima de tipo S, una empresa debe cumplir con requisitos específicos de la agencia tributaria estadounidense (el IRS), como los siguientes:

- No tener más de 100 accionistas

- Estar organizada como una sociedad nacional

- Permitir solo a los ciudadanos estadounidenses o extranjeros residentes que sean accionistas

- Emitir una clase de acciones (es decir, sin acciones preferentes)

- Cumplir con todos los requisitos de declaración de la opción de sociedad anónima de tipo S ante el IRS

Las sociedades anónimas de tipo S son una opción habitual entre las empresas que quieren la protección de responsabilidad de una sociedad anónima, pero prefieren tributar como una sociedad colectiva o una empresa unipersonal. Sin embargo, las sociedades anónimas de tipo S requieren más trabajo administrativo, como la presentación de informes anuales y el cumplimiento de las obligaciones fiscales de los propietarios.

¿En qué se diferencia una sociedad anónima de tipo S y una sociedad de responsabilidad limitada?

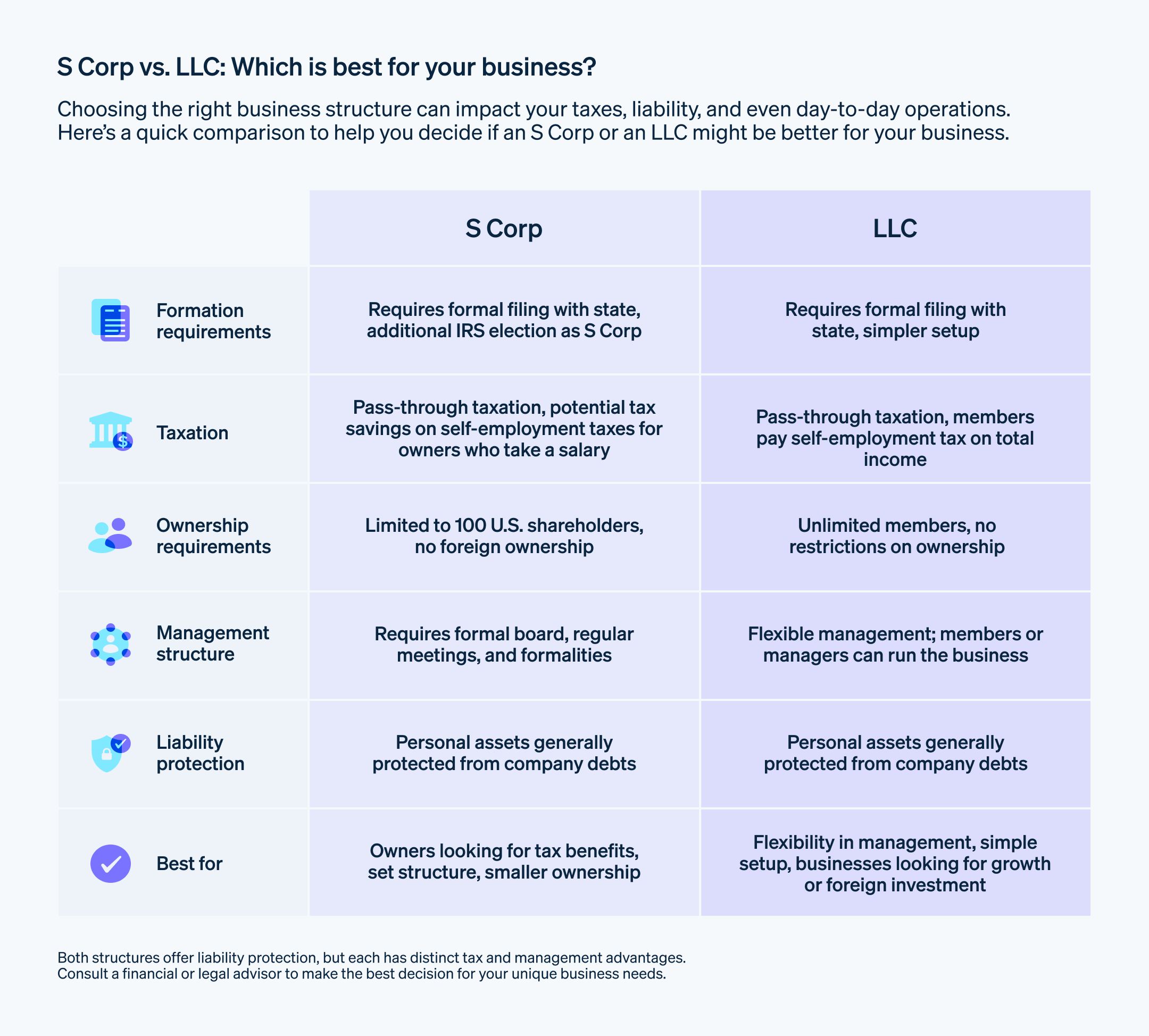

La elección de constituirse como una sociedad anónima de tipo S o una sociedad de responsabilidad limitada (LLC) depende de las necesidades y objetivos específicos de los propietarios de la empresa. Aunque tanto las sociedades anónimas de tipo S como las LLC brindan protección de responsabilidad limitada a sus propietarios, su tratamiento fiscal, su estructura de propiedad y sus requisitos de administración difieren significativamente.

A continuación, se muestra una descripción general de las diferencias clave entre estas dos opciones:

Fiscalidad

De forma predeterminada, las LLC son entidades de transferencia, lo que significa que las ganancias y pérdidas se transfieren a las declaraciones del impuesto sobre la renta personal de los propietarios. Sin embargo, las LLC pueden optar por tributar como una sociedad anónima (sociedad de tipo C o de tipo S) si así lo desean. Las sociedades anónimas de tipo S son siempre entidades de transferencia, lo que significa que evitan la doble imposición a nivel societario. Sin embargo, las sociedades anónimas de tipo S pueden proporcionar ahorros fiscales en los impuestos sobre el trabajo por cuenta propia al permitir que los empleados-propietarios obtengan parte de sus ingresos como distribuciones, que no están sujetas al impuesto sobre la nómina.Titularidad

Las sociedades anónimas de tipo S solo permiten ser accionistas a los ciudadanos o residentes de EE. UU., y no puede haber más de 100 accionistas en total. Las LLC no tienen tales restricciones. Además, las sociedades anónimas de tipo S solo pueden emitir una clase de acciones, mientras que las LLC pueden tener varias clases de intereses de propiedad.Gestión

Las LLC ofrecen más flexibilidad en cuanto a la estructura de gestión, ya que pueden gestionarlas los propietarios («gestionada por miembros») o un gestor designado («gestionada por gestor»). Las sociedades anónimas de tipo S deben tener un consejo de administración, designar responsables y celebrar reuniones periódicas del consejo de administración y de los accionistas.Formalidades

Las sociedades anónimas de tipo S generalmente tienen más formalidades y requisitos de información en comparación con las LLC, como la necesidad de celebrar reuniones periódicas y mantener registros corporativos. Sin embargo, algunos estados requieren que las LLC presenten informes y tarifas anuales.

¿Una LLC puede ser una sociedad anónima de tipo S?

Sí, una LLC puede optar por tributar como una sociedad anónima de tipo S. Esto permite a la empresa beneficiarse de la tributación de transferencia de la que disfrutan las sociedades anónimas de tipo S, manteniendo al mismo tiempo la flexibilidad y la protección de responsabilidad limitada de una LLC. Para poder tributar por sociedades anónimas de tipo S, la LLC debe cumplir ciertos requisitos, entre ellos no tener más de 100 accionistas (todos ellos ciudadanos o residentes estadounidenses), tener una sola clase de acciones y cumplir ciertas restricciones sobre los tipos de accionistas y los tipos de acciones que se pueden emitir.

Aunque una LLC puede optar por tributar como una sociedad anónima de tipo S, sigue estando clasificada como LLC según la ley estatal y debe cumplir con todos los requisitos y regulaciones que rigen las LLC en el estado donde está registrada. Es posible que las empresas que optan por la tributación de las sociedades anónimas de tipo S también tengan que cumplir con otras normativas y requisitos de las mismas, como los siguientes:

- Presentar informes anuales ante agencias estatales y federales

- Mantener registros comerciales precisos

- Seguir las normas del impuesto sobre la nómina para los propietarios-empleados

- Respetar las restricciones impuestas a los accionistas y a las clases de acciones

Puede ser complicado, por lo que es importante que trabajes con un abogado fiscal y un contable para asegurarte de que tu empresa cumpla con las regulaciones del IRS y los requisitos estatales.

¿Una sociedad anónima de tipo S puede ser propietaria de una LLC?

Sí, una sociedad anónima de tipo S puede poseer acciones en otras sociedades anónimas o intereses en otros tipos de empresas, incluidas las LLC. Si una sociedad anónima de tipo S es propietaria de una LLC, la LLC se considera una entidad jurídica separada y la participación de la sociedad anónima de tipo S en la LLC se trata como un activo comercial de la sociedad anónima de tipo S. La sociedad anónima de tipo S informará de su participación en la LLC en su declaración fiscal, y cualquier ingreso o pérdida generados por la LLC pasará a la sociedad anónima de tipo S y se incluirá en su declaración fiscal.

En este escenario, la sociedad anónima de tipo S se consideraría la empresa matriz o sociedad de cartera de la LLC, y la LLC sería una filial o una subsidiaria de propiedad total de la sociedad anónima de tipo S. La sociedad anónima de tipo S tendría el poder de tomar decisiones y adoptar medidas en nombre de la LLC, así como la responsabilidad de cualquier obligación o deuda incurrida por la LLC. Esta estructura puede proporcionar beneficios fiscales y protección de responsabilidad y, al mismo tiempo, mantener a las entidades comerciales diferenciadas desde el punto de vista jurídico.

¿Cuándo tienen más sentido las LLC frente a las sociedades anónimas de tipo S?

Tanto las LLC como las sociedades anónimas de tipo S ofrecen ventajas e inconvenientes, dependiendo de las necesidades específicas del negocio. A continuación, te indicamos algunas situaciones en las que podrías elegir una u otra para tu empresa:

Si te interesa:

- Tener flexibilidad en la propiedad, la estructura de gestión y el estado fiscal, es posible que prefieras una LLC. Las LLC pueden ser propiedad de una o más personas, pueden ser administradas por los propietarios o por un gerente designado, y pueden tributar como una entidad de transferencia o una sociedad anónima.

- Minimizar los requisitos de informes, es posible que prefieras una LLC. Por lo general, las LLC tienen menos formalidades y requisitos de información que las sociedades anónimas de tipo S, lo que puede hacer que su gestión sea más sencilla y menos costosa.

- Pagar impuestos sobre el trabajo por cuenta propia, es posible que prefieras una sociedad anónima de tipo S. Los propietarios de una LLC deben pagar impuestos sobre el trabajo por cuenta propia sobre todas las ganancias, que pueden ser más altos que los impuestos que pagan los accionistas de sociedades anónimas de tipo S. Los propietarios de sociedades anónimas de tipo S pueden evitar algunos impuestos sobre el trabajo por cuenta propia pagándose un salario y accediendo a ganancias adicionales como distribuciones, que no están sujetas a impuestos sobre el trabajo por cuenta propia.

- Prolongar la vida útil de tu empresa, es posible que prefieras una sociedad anónima de tipo S. En algunos estados, las LLC tienen una vida útil limitada y es posible que deban disolverse después de un cierto período de tiempo o después de un evento específico, como la muerte de un propietario.

- Acceder al capital, es posible que prefieras una sociedad anónima de tipo S. En comparación con las sociedades anónimas de tipo S, las LLC pueden tener opciones limitadas para obtener capital, como a través de ofertas de acciones o enfrentando inversores. Las sociedades anónimas de tipo S tienen restricciones sobre quién puede ser accionista y cuántos accionistas puede tener la corporación, lo que puede hacer que esta estructura sea atractiva para las empresas más pequeñas que desean limitar el número de propietarios.

Cómo elegir entre una LLC y una sociedad anónima de tipo S

Es importante que investigues y realices la diligencia debida antes de comprometerte con una estructura empresarial. Considera las opciones para la estructura de la propiedad, la gestión, los impuestos y la protección de la responsabilidad. Piensa de manera holística en tu negocio y en tus objetivos empresariales a largo plazo. ¿Qué aspectos de cada estructura te parecen más importantes como propietario?

A continuación se mostramos unos pasos sencillos que te ayudarán a decidir entre una LLC y una sociedad de tipo S:

- Evalúa las necesidades de tu empresa. Considera el tipo de empresa que diriges, el número de propietarios o accionistas que tienes, el sector en el que operas y tus objetivos a largo plazo para la empresa.

- Comprende las implicaciones fiscales: Compara las ventajas y desventajas fiscales de cada estructura. Entre ellos se encuentran la tributación de transferencia para las LLC y las sociedades anónimas de tipo S, los impuestos sobre el trabajo autónomo para las LLC y la posibilidad de ahorro fiscal con las sociedades anónimas de tipo S. Cualquiera de las dos opciones tiene sus ventajas y desventajas, por lo que las características específicas de tu empresa determinarán cuál es la más adecuada para ti.

- Analiza la protección de responsabilidad: Tanto las LLC como las sociedades anónimas de tipo S ofrecen protección de responsabilidad limitada para los propietarios, pero las LLC pueden proporcionar más flexibilidad en términos de protección de activos personales, especialmente si la empresa tiene varios propietarios.

- Compara las estructuras de gestión. Piensa en el nivel de control y flexibilidad de la gestión que necesitas, incluso si quieres participar activamente en la gestión del negocio o prefieres contratar a un gerente designado.

- Comprende los requisitos de cumplimiento de la normativa: Tanto las LLC como las sociedades anónimas de tipo S tienen requisitos específicos que deben cumplirse, incluidas las reglas sobre la presentación de documentos, la celebración de reuniones periódicas y el mantenimiento de registros precisos. Ten en cuenta el tiempo y los recursos necesarios para cumplir con estas regulaciones.

- Busca asesoramiento profesional: Antes de tomar una decisión, consulta con un abogado o contable calificado que pueda ayudarte a comprender las implicaciones legales y fiscales de cada estructura. Puede ayudarle a tomar una decisión informada.

Cómo puede ayudarte Stripe

Stripe Atlas simplifica la constitución de una LLC o de una sociedad de tipo C y la configuración de tu empresa para que puedas cobrar a los clientes, contratar a tu equipo de trabajo y recaudar fondos lo más rápido posible.

Solicitud a Atlas

Se tarda menos de 10 minutos en presentar la solicitud. Elegirás la estructura de tu empresa (LLC, sociedad anónima de tipo C o subsidiaria) y un nombre para la empresa. Nuestro verificador instantáneo de nombres de empresas te dirá si está disponible antes de enviar tu solicitud. Añadirás una dirección y un número de teléfono y revisarás y firmarás tus documentos legales con un solo clic. Los fundadores pueden optar a una dirección virtual gratuita durante un año.

Constitución de la empresa en Delaware

Atlas revisará tu solicitud y presentará tus documentos de constitución en Delaware en el plazo de un día hábil. Todas las solicitudes de Atlas incluyen un procesamiento acelerado de 24 horas por parte del estado, sin cargo adicional. Atlas cobra 500 $ por la constitución y el primer año de servicios de agente registrado (un requisito de cumplimiento de la normativa estatal), y 100 $ cada año siguiente por mantener a tu agente registrado.

Cómo obtener tu ID fiscal del IRS (EIN)

Una vez que Atlas termine de constituir tu empresa en Delaware, presentará el ID fiscal del IRS, conocido como EIN. Los fundadores que proporcionen una dirección, un teléfono y un número del Seguro Social de EE. UU. cumplen los requisitos para el procesamiento acelerado. Todos los demás usuarios recibirán el procesamiento estándar. Para pedidos estándar, Atlas llama al IRS para obtener el EIN en tu nombre y utiliza datos del IRS en tiempo real para determinar cuándo es probable que tu declaración esté disponible. Puedes leer más sobre cómo Atlas recupera tu EIN.

Ventajas y descuentos de los socios

Atlas se asocia con varias herramientas de terceros para ofrecer precios especiales y promociones a los usuarios. Ofrece descuentos en herramientas de ingeniería, impuestos, finanzas, cumplimiento de la normativa y operaciones, de empresas como OpenAI y Amazon Web Services. Atlas también colabora con Mercury para ofrecer un onboarding automático utilizando tu información empresarial de Atlas, de modo que puedas empezar a realizar operaciones bancarias aún más rápido. Los usuarios de Atlas también pueden acceder a descuentos en otros productos de Stripe, lo que incluye hasta un año de procesamiento de pagos gratuito.

Lee nuestras guías de Atlas para fundadores de startups, obtén más información sobre cómo Atlas puede ayudarte a configurar tu nueva empresa de forma rápida y sencilla, y empieza hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.