Les LLC et les sociétés de type S sont les entités commerciales les plus répandues aux États-Unis. Bien souvent, cependant, les propriétaires de petites entreprises ne savent pas déterminer si une LLC ou une société de type S constitue la meilleure solution, notamment en ce qui concerne les avantages fiscaux, les protections juridiques et les exigences administratives. Avec autant d'entrepreneurs optant pour l'une de ces deux structures, il est important de comprendre ce qui les distingue afin de faire le meilleur choix pour votre entreprise.

Dans cet article, nous vous expliquons en détail les principales différences entre les LLC et les sociétés de type S, ainsi que tout ce que vous devez savoir pour choisir la structure la mieux adaptée à votre entreprise.

Sommaire de cet article

- Qu'est-ce qu'une LLC ?

- Qu'est-ce qu'une société de type S ?

- Quelle est la différence entre une société de type S et une LLC ?

- Une LLC peut-elle être une société de type S ?

- Une société de type S peut-elle posséder une LLC ?

- Quels sont les avantages et les inconvénients d'une LLC par rapport à une société de type S ?

- Comment choisir entre une LLC et une société de type S ?

- Comment Stripe peut vous aider

Qu'est-ce qu'une LLC ?

LLC est l'acronyme de « limited liability company » (société à responsabilité limitée). Il s'agit d'un type d'entité commerciale qui combine la protection de la responsabilité limitée d'une société de capitaux à la flexibilité et aux avantages fiscaux d'une société de personnes. La constitution d'une LLC établit une séparation entre l'entité juridique et ses propriétaires, qui sont appelés des membres, ce qui signifie que ceux-ci ne sont pas personnellement responsables des dettes et des obligations de l'entreprise.

Les membres d'une LLC paient des impôts sur le travail indépendant sur leurs bénéfices. Une LLC peut également choisir d'être imposée comme une société de capitaux, ce qui peut offrir différents avantages fiscaux en fonction de la structure de l'entreprise.

Qu'est-ce qu'une société de type S ?

Une société de type S (S-Corp) est un type de structure d'entreprise généralement mieux adaptée aux petites et moyennes entreprises qui souhaitent éviter la double imposition à laquelle une société de capitaux traditionnelle peut être soumise.

Dans une société de type S, les revenus et les déductions de l'entreprise sont transférés dans les déclarations de revenus personnelles des actionnaires, et l'entreprise elle-même ne paie pas d'impôt fédéral sur le revenu. Cela signifie que les actionnaires de la société de type S ne sont imposés qu'une seule fois sur leur part des bénéfices de l'entreprise, à leurs taux d'imposition sur le revenu, au lieu de deux fois en tant que société et actionnaires.

Pour être admissible au statut de société de type S, une entreprise doit satisfaire à certaines exigences de l'IRS, notamment :

- Ne pas compter plus de 100 actionnaires

- Être organisée sous forme de société américaine

- Autoriser uniquement des citoyens américains ou des étrangers résidents en tant qu'actionnaires

- Émettre une catégorie d'actions (c'est-à-dire qu'il n'y a pas d'actions privilégiées)

- Satisfaire à toutes les exigences de l'IRS en matière de sélection des sociétés de type S

Le statut de société de type S est un choix populaire pour les entreprises qui souhaitent bénéficier de la protection en matière de responsabilité d'une société de capitaux, mais qui préfèrent être soumises à la fiscalité d'une société de personnes ou d'une entreprise individuelle. Cependant, les sociétés de type S demandent plus de travail administratif, tel que le dépôt de rapports annuels et le respect des obligations en matière de charges sociales pour les employés-propriétaires.

Quelle est la différence entre une société de type S et une LLC ?

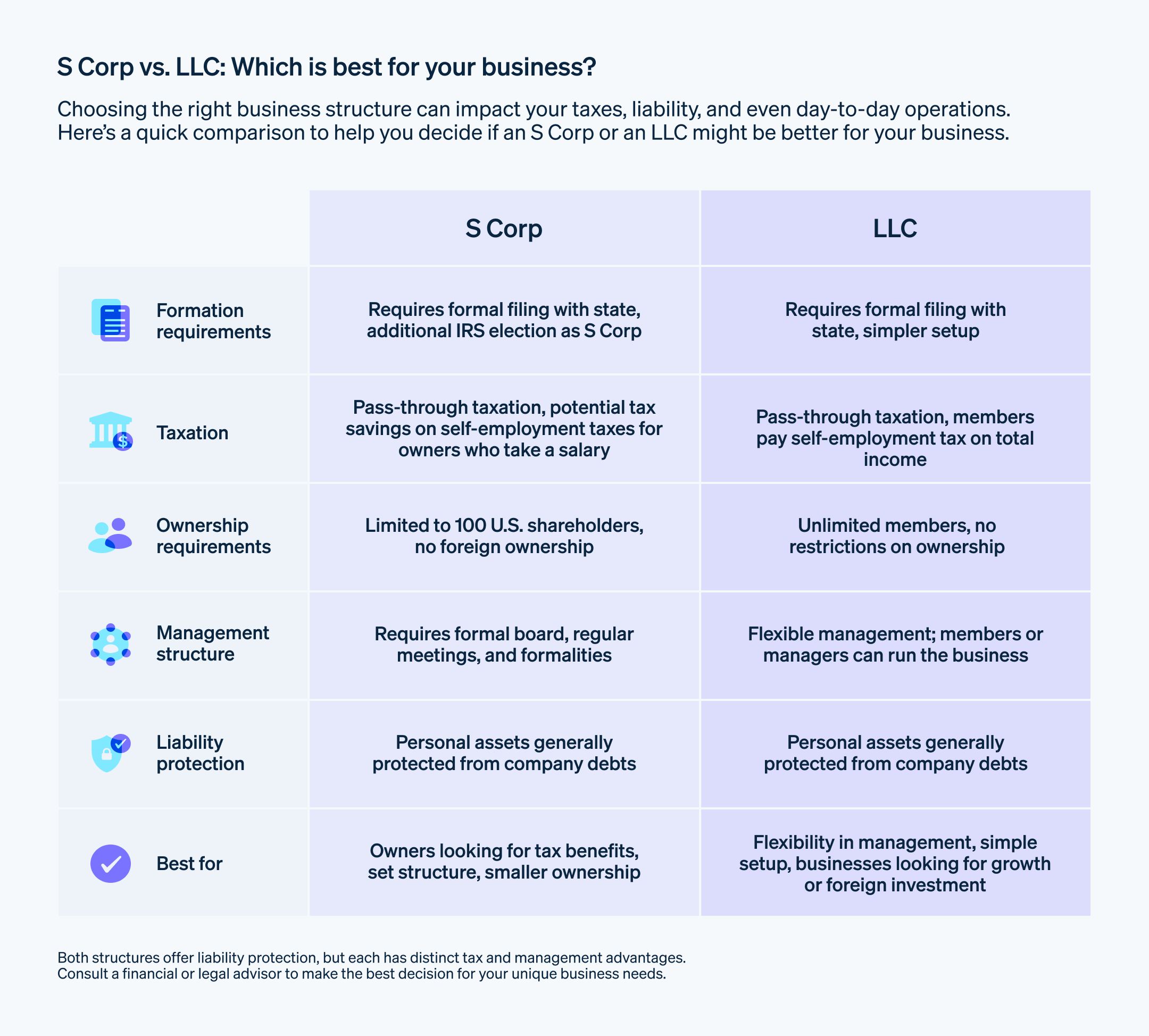

Le choix de s'organiser en tant que société de type S ou LLC dépend des besoins et des objectifs spécifiques des propriétaires de l'entreprise. Bien que les sociétés de type S et les LLC offrent à leurs propriétaires la protection de la responsabilité limitée, leur traitement fiscal, leur structure de propriété et leurs exigences en matière de gestion diffèrent considérablement.

Voici un aperçu des principales différences entre ces deux options :

Fiscalité

Par défaut, les LLC sont des entités intermédiaires, ce qui signifie que les bénéfices et les pertes sont transférés dans les déclarations de revenus personnelles des propriétaires. Cependant, les LLC peuvent choisir d'être soumises à la fiscalité des sociétés de capitaux (sociétés de type C ou S) si elles le souhaitent. Les sociétés de type S sont toujours des entités intermédiaires, ce qui signifie qu'elles évitent la double imposition au niveau de l'entreprise. Toutefois, les sociétés de type S peuvent réduire leurs impôts sur le travail indépendant en permettant aux employés-propriétaires de prélever une partie de leurs revenus sous forme de distributions, qui ne sont pas soumises aux charges sociales.Propriété

Les sociétés de type S sont soumises à des restrictions en ce qui concerne leurs actionnaires, ainsi qu'à une limitation du nombre total d'actionnaires (pas plus de 100, qui doivent être citoyens ou résidents américains). Les LLC, quant à elles, ne sont pas soumises à de telles restrictions. En outre, les sociétés de type S ne peuvent émettre qu'une seule catégorie d'actions, tandis que les LLC peuvent avoir plusieurs catégories de parts.Gestion

Les LLC offrent plus de flexibilité en ce qui concerne la structure de gestion, qui peut être du ressort des propriétaires (« gestion par les membres ») ou d'un gestionnaire désigné (« gestion par des gestionnaires »). Les sociétés de type S sont tenues d'avoir un conseil d'administration, de désigner des dirigeants et de tenir régulièrement des réunions du conseil d'administration et des actionnaires.Formalités

Comparées aux LLC, les sociétés de type S doivent généralement accomplir plus de formalités et sont soumises à davantage d'obligations déclaratives, telles que l'organisation de réunions régulières et la tenue de registres de l'entreprise. Cependant, certains États exigent des LLC qu'elles soumettent des rapports annuels et leur imposent des frais.

Une LLC peut-elle être une société de type S ?

Oui, une LLC peut choisir d'être soumise à une fiscalité identique à celle d'une société de type S. Cela lui permet de bénéficier de la fiscalité applicable aux entités intermédiaires dont bénéficient les sociétés de type S tout en conservant la flexibilité et la protection de la responsabilité limitée d'une LLC. Pour être admissible à la fiscalité applicable aux sociétés de type S, la LLC doit répondre à certaines exigences, notamment ne pas compter plus de 100 actionnaires (qui doivent tous être des citoyens ou des résidents américains), n'avoir qu'une seule catégorie d'actions et respecter certaines restrictions concernant les types d'actionnaires et les types d'actions pouvant être émises.

Même si une LLC peut opter pour la fiscalité applicable à une société de type S, elle est toujours classée comme une LLC en vertu de la loi de l'État dans lequel elle est immatriculée, et elle doit se conformer à toutes les exigences et réglementations qui y régissent les LLC. En plus de cela, les entreprises qui optent pour la fiscalité applicable aux sociétés de type S peuvent également être dans l'obligation de respecter des réglementations et des exigences supplémentaires imposées aux sociétés de type S, notamment :

- Déposer des rapports annuels auprès des organismes étatiques et fédéraux

- Tenir des livres comptables exacts

- Respecter les règles en matière de charges sociales applicables aux employés-propriétaires

- Respecter des restrictions relatives aux actionnaires et aux catégories d'actions

Cela peut devenir compliqué, c'est pourquoi il est important de travailler avec un avocat-fiscaliste et un comptable pour vous assurer que votre entreprise respecte les réglementations de l'IRS et répond aux exigences imposées par les États.

Une société de type S peut-elle posséder une LLC ?

Oui, une société de type S peut posséder ses propres actions dans d'autres sociétés ou détenir des parts dans d'autres types d'entreprises, y compris des LLC. Si une société de type S possède une LLC, cette dernière est considérée comme une entité juridique distincte et la participation de la société de type S dans la LLC est traitée comme un actif de la société de type S. La société de type S intègre sa participation dans la LLC dans sa déclaration de revenus, et l'ensemble des revenus et pertes générés par la LLC sont transférés à la société de type S et intégré à sa déclaration de revenus.

Dans ce scénario, la société de type S est considérée comme la société mère ou la société de portefeuille de la LLC, et cette dernière comme une filiale simple ou en propriété exclusive de la société de type S. La société de type S a le pouvoir de prendre des décisions et d'agir pour le compte de la LLC, ainsi que la responsabilité de toutes les obligations et dettes contractées par la LLC. Cette structure peut permettre de bénéficier d'avantages fiscaux et d'une protection en matière de responsabilité, tout en maintenant la distinction juridique entre les entités commerciales.

Quels sont les avantages et les inconvénients d'une LLC par rapport à une société de type S ?

Les LLC et les sociétés de type S offrent des avantages et des inconvénients, en fonction des besoins spécifiques de l'entreprise. Voici quelques situations dans lesquelles vous pouvez choisir une structure plutôt que l'autre pour votre entreprise :

Si vous vous intéressez aux facteurs suivants :

- Flexibilité en matière de propriété, de structure de gestion et de statut fiscal : vous préférerez peut-être une SARL. Les LLC peuvent appartenir à une ou plusieurs personnes, être gérées par les propriétaires ou par un gestionnaire désigné, et être soumises à la fiscalité applicable aux entités intermédiaires ou aux sociétés de capitaux.

- Réduction des exigences de déclaration : vous préférerez peut-être une LLC. Les formalités et obligations déclaratives qui s'imposent aux LLC sont généralement moins nombreuses que celles des sociétés de type S, ce qui simplifie leur gestion et en allège le coût.

- Impôts sur le travail indépendant : vous préférerez peut-être une société de type S. Les propriétaires d'une LLC doivent payer des impôts sur le travail indépendant, calculés sur tous les bénéfices, et ces impôts peuvent être plus élevés que ceux payés par les actionnaires d'une société de type S. Les propriétaires de sociétés de type S peuvent échapper à une partie de ces impôts sur le travail indépendant en se versant eux-mêmes un salaire et en accédant à des revenus supplémentaires sous forme de distributions, lesquelles ne sont pas soumises à l'impôt sur le travail indépendant.

- Prolongation de la durée de vie de votre entreprise : vous préférerez peut-être une société de type S. Dans certains États, les LLC ont une durée de vie limitée et peuvent devoir être dissoutes après un certain temps ou après un événement particulier, tel que le décès d'un propriétaire.

- Accès au capital : vous préférerez peut-être une société de type S. Comparées aux sociétés de type S, les LLC peuvent n'avoir que des options limitées pour lever des capitaux, par exemple par le biais d'offres d'actions ou en faisant appel à des investisseurs. Les sociétés de type S font l'objet de restrictions quant à la qualification des actionnaires et à leur nombre, ce qui peut rendre cette structure attrayante pour les petites entreprises qui souhaitent limiter le nombre de propriétaires.

Comment choisir entre une LLC et une société de type S ?

Avant de choisir la structure juridique de votre entreprise, il est essentiel de faire des recherches approfondies. Vous devez prendre en compte plusieurs facteurs, comme la structure de propriété, le mode de gestion, les implications fiscales et la protection de responsabilité. Il est important de réfléchir à votre activité dans son ensemble, ainsi qu'à vos objectifs à long terme. Quels aspects de chaque structure vous importent le plus, en tant que propriétaire ?

Voici quelques étapes simples pour vous aider à choisir entre une LLC et une société de type S :

- Évaluez les besoins de votre entreprise : tenez compte du type d'entreprise que vous dirigez, du nombre de propriétaires ou d'actionnaires, du secteur dans lequel vous opérez et de vos objectifs à long terme.

- Comprenez les implications fiscales : comparez les avantages et les inconvénients de chaque structure en matière de fiscalité. Par exemple, l'imposition « pass-through » pour les LLC et les sociétés de type S, l'impôt sur le travail indépendant pour les LLC et les économies d'impôt potentiellement offertes par les sociétés de type S. Chaque option présente ses propres avantages et inconvénients. Par conséquent, ce sont les spécificités de votre entreprise qui devront guider votre choix.

- Tenez compte de la protection de la responsabilité : les propriétaires des LLC et des sociétés de type S jouissent de la protection associée à la responsabilité limitée, mais les LLC offrent davantage de flexibilité quant à la protection des actifs personnels, notamment si l'entreprise est détenue par plusieurs propriétaires.

- Comparez les structures de gestion : réfléchissez au niveau de contrôle de gestion et de flexibilité dont vous avez besoin, notamment si vous souhaitez participer activement à la gestion de l'entreprise ou si vous préférez déléguer cette tâche à un gestionnaire.

- Analysez les exigences de conformité : les LLC et les sociétés de type S doivent respecter des exigences strictes, notamment des règles concernant les formalités administratives liées aux obligations déclaratives, ainsi que la tenue de réunions régulières et de registres à jour. Évaluez le temps et les ressources nécessaires pour vous conformer à ces réglementations.

- Demandez l’avis d’un professionnel : avant de prendre une décision, consultez un avocat ou un expert-comptable qualifié qui vous aidera à comprendre les implications juridiques et fiscales propres à chaque structure. Il vous aidera à prendre une décision éclairée.

Comment Stripe peut vous aider

Stripe Atlas simplifie la constitution et l'établissement de votre LLC ou société de type C afin que vous puissiez commencer à facturer vos clients, à embaucher les membres qui formeront votre équipe et à collecter des fonds le plus rapidement possible.

Demande auprès d'Atlas

Le processus de demande prend moins de 10 minutes. Commencez par choisir la structure de votre entreprise (LLC, société de type C ou filiale), puis le nom que vous souhaitez lui donner. Notre fonctionnalité de vérification des noms de société vous indique immédiatement si le nom renseigné est disponible. Saisissez une adresse et un numéro de téléphone, puis passez en revue et signez vos documents juridiques en un clic. Les fondateurs peuvent bénéficier d'une adresse virtuelle gratuite pendant un an.

Constitution de la société au Delaware

Atlas étudie ensuite votre demande et remplit les documents de création de votre société au Delaware dans un délai d'un jour ouvré. Toutes les demandes soumises à Atlas bénéficient d'un traitement accéléré en 24 heures par l'État, sans frais supplémentaires. Atlas facture 500 $ la première année pour la constitution de votre société et les services de l'agent agréé (obligation légale dans l'État). Ces services seront facturés 100 $ pour les années suivantes.

Obtention de votre numéro fiscal (EIN) auprès de l'IRS

Une fois qu'Atlas aura terminé de constituer votre société dans le Delaware, il se chargera de demander le numéro d'identification fiscale (EIN) auprès de l'IRS. Les fondateurs qui fournissent une adresse, un numéro de téléphone et un numéro de sécurité sociale américains peuvent bénéficier d'un traitement accéléré. Tous les autres utilisateurs bénéficient d'un traitement standard. Pour les demandes standards, Atlas appelle l'IRS pour obtenir votre EIN et s'appuie sur les données fournies par l'IRS en temps réel pour déterminer le moment où votre déclaration sera susceptible d'être disponible. Pour en savoir plus sur la façon dont Atlas récupère votre EIN, consultez cette page.

Avantages et réductions auprès des partenaires

Atlas s'associe à divers outils tiers pour offrir des réductions ou des offres spéciales aux utilisateurs. Bénéficiez de remises sur les outils d'ingénierie, de fiscalité, de finance, de conformité et d'exploitation, auprès d'entreprises telles qu'OpenAI et Amazon Web Services. Atlas collabore aussi avec Mercury pour proposer une inscription automatique des utilisateurs à l'aide des renseignements de votre société Atlas, afin que vous puissiez vous préparer à effectuer vos opérations bancaires encore plus rapidement. Les utilisateurs d'Atlas peuvent également bénéficier de remises sur d'autres produits Stripe, notamment jusqu'à un an de traitement gratuit des paiements.

Consultez nos guides Atlas pour les fondateurs de start-up, découvrez comment Atlas peut vous aider à lancer votre activité rapidement et facilement, et créez votre société dès aujourd'hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.