LLC's en S Corps zijn twee van de meest voorkomende bedrijfsentiteiten in de VS. Eigenaren van kleine bedrijven weten echter vaak niet zeker of een LLC of S corp de beste keuze is, vooral als het gaat om belastingvoordelen, wettelijke bescherming en administratieve vereisten. Met zoveel ondernemers die voor een van deze twee structuren kiezen, is het belangrijk om de verschillen tussen LLC's en S corps te begrijpen om de beste optie voor je bedrijf te kiezen.

Hier volgt een gedetailleerde uitleg van de belangrijkste verschillen tussen LLC's en S corps, inclusief wat je moet weten om te beslissen welke structuur voor jouw bedrijf geschikt is.

Wat staat er in dit artikel?

- Wat is een LLC?

- Wat is een S-corp?

- Wat is het verschil tussen een S-corp en een LLC?

- Kan een LLC een S-corp zijn?

- Kan een S-corp eigenaar zijn van een LLC?

- Wanneer zijn LLC's ten opzichte van S corps het zinvolst?

- Hoe te kiezen tussen een LLC en een S-corp

- Hoe Stripe kan helpen

Wat is een LLC?

LLC, of 'vennootschap met beperkte aansprakelijkheid' is een type bedrijfsentiteit dat de beperkte aansprakelijkheidsbescherming van een bedrijf combineert met de flexibiliteit en belastingvoordelen van een partnerschap. Door een LLC op te richten, wordt een bedrijf opgericht als een afzonderlijke juridische entiteit van de eigenaren, die leden worden genoemd, wat betekent dat ze niet persoonlijk verantwoordelijk zijn voor de schulden en verplichtingen van het bedrijf.

LLC-leden betalen zelfstandigenbelasting over hun resultaten. Als alternatief kan een LLC ervoor kiezen om als bedrijf te worden belast, wat verschillende belastingvoordelen kan bieden, afhankelijk van de bedrijfsstructuur.

Wat is een S-corp?

Een S corporation (S corp) is een bedrijfsstructuur dat doorgaans meer geschikt is voor kleine en middelgrote bedrijven die de dubbele belasting willen vermijden die kan optreden bij een traditioneel bedrijf.

In een S corp gaan inkomsten, aftrekposten en kredieten van het bedrijf door naar de persoonlijke belastingaangiften van de aandeelhouders en betaalt het bedrijf zelf geen federale inkomstenbelasting. Dit betekent dat de aandeelhouders van de S corp slechts één keer worden belast op hun aandeel in de winst tegen hun tarief voor de inkomstenbelasting, in plaats van twee keer, als bedrijf en als aandeelhouders.

Om in aanmerking te komen voor de S corp-status, moet een bedrijf voldoen aan specifieke IRS-vereisten, zoals:

- Niet meer dan 100 aandeelhouders hebben

- Georganiseerd zijn als een binnenlands bedrijf

- Alleen Amerikaanse staatsburgers of ingezeten vreemdelingen als aandeelhouders toestaan

- Uitgifte van één aandelenklasse (d.w.z. geen preferente aandelen)

- Voldoen aan alle vereisten voor het indienen van federale belastingsstatus voor een S corp bij de IRS

S-corps zijn een populaire keuze voor bedrijven die de aansprakelijkheidsbescherming van een bedrijf willen, maar liever worden belast zoals een vennootschap of eenmanszaak. S corps vereisen echter meer administratief werk, zoals het indienen van jaarverslagen en het voldoen aan loonbelastingverplichtingen voor eigenaars-werknemers.

Wat is het verschil tussen een S Corps en een LLC?

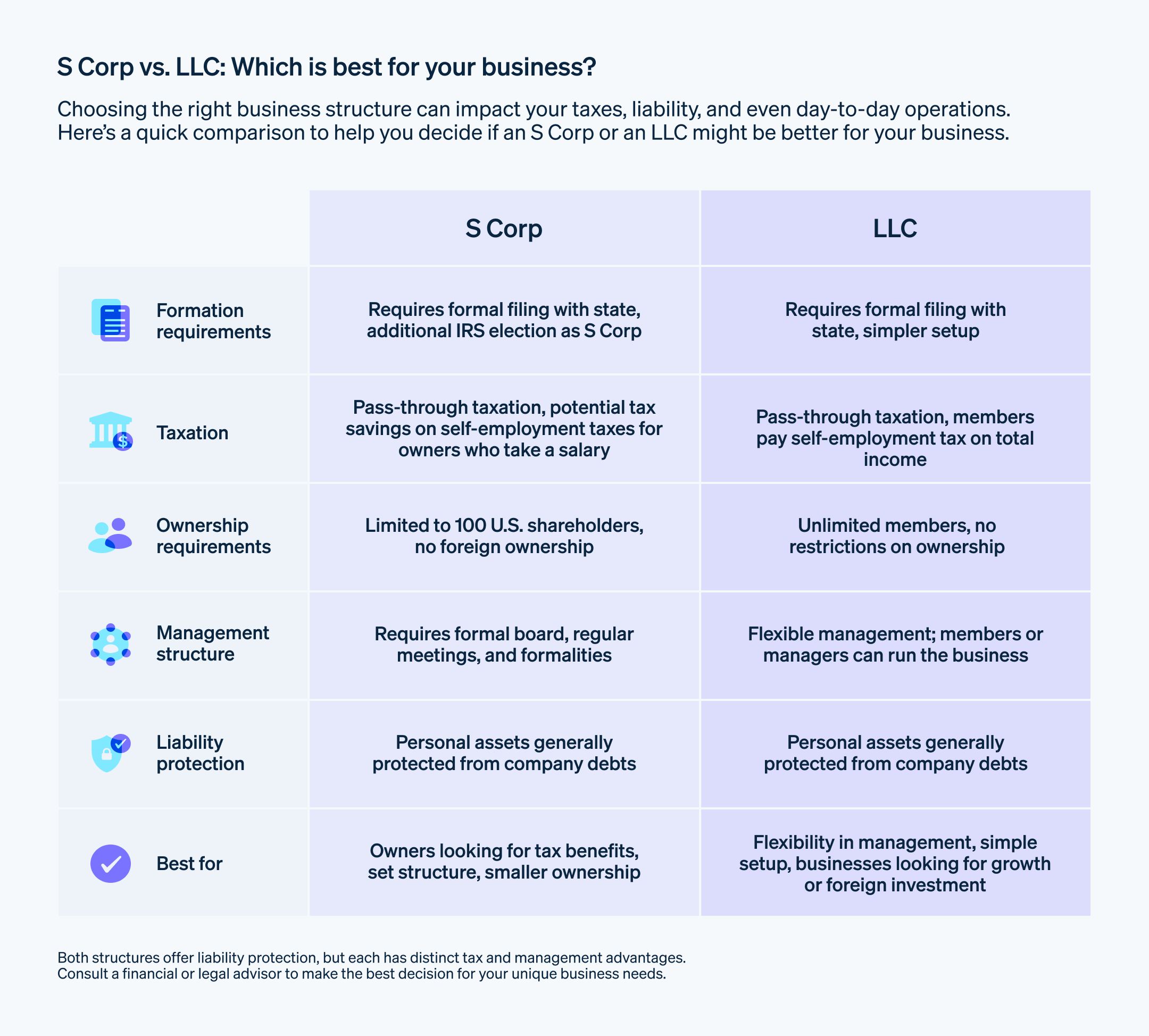

De keuze om zich te organiseren als een S corporation of een LLC hangt af van de specifieke behoeften en doelen van de bedrijfseigenaren. Hoewel zowel S corporations als LLC's beperkte aansprakelijkheidsbescherming bieden aan hun eigenaren, verschillen hun vereisten op het gebied van belasting, eigendomsstructuur en management aanzienlijk.

Hier vind je een overzicht van de belangrijkste verschillen tussen deze twee opties:

Belastingheffing

LLC's zijn standaard doorgifte-entiteiten, wat betekent dat winsten en verliezen door gaan naar de persoonlijke belastingaangiften van eigenaren. LLC's kunnen er echter voor kiezen om desgewenst als bedrijf (C corp of S corp) te worden belast. S corps zijn altijd doorgifte-entiteiten, wat betekent dat ze dubbele belasting op bedrijfsniveau voorkomen. S corps kunnen echter belastingbesparingen opleveren op de belasting van zelfstandigen door eigenaars-werknemers toe te staan een deel van hun inkomen op te nemen als uitkeringen, die niet onderworpen zijn aan loonbelasting.Eigendom

S corps beperken aandeelhouders tot Amerikaanse staatsburgers of ingezetenen. Daarnaast kunnen er in totaal maximaal 100 aandeelhouders zijn. LLC's hebben dergelijke beperkingen niet. Bovendien kunnen S-corporations slechts één klasse aandelen uitgeven, terwijl LLC's meerdere klassen van eigendomsbelangen kunnen hebben.Directie

LLC's bieden meer flexibiliteit wat betreft de managementstructuur, aangezien ze kunnen worden beheerd door de eigenaren ('gemanaged door lid') of door een aangewezen manager ('door manager gemanaged'). S corps zijn verplicht om een raad van bestuur te hebben, functionarissen aan te wijzen en regelmatig bestuurs- en aandeelhoudersvergaderingen te houden.Formaliteiten

S-corporations hebben over het algemeen meer formaliteiten en rapportagevereisten in vergelijking met LLC's, zoals het moeten houden van regelmatige vergaderingen en het bijhouden van bedrijfsgegevens. Sommige staten vereisen echter dat LLC's jaarverslagen en kosten indienen.

Kan een LLC een S-corporation zijn?

Ja, een LLC kan ervoor kiezen om te worden belast als een S Corp. Hierdoor het kan profiteren van de doorgiftebelasting die S corps genieten, terwijl de flexibiliteit en beperkte aansprakelijkheidsbescherming van een LLC behouden blijft. Om in aanmerking te komen voor S Corp-belasting, moet de LLC aan bepaalde vereisten voldoen, waaronder het hebben van niet meer dan 100 aandeelhouders (die allemaal Amerikaanse staatsburgers of ingezetenen zijn), het hebben van slechts één aandelenklasse en het voldoen aan bepaalde beperkingen op de soorten aandeelhouders en soorten aandelen die kunnen worden uitgegeven.

Hoewel een LLC ervoor kan kiezen om te worden belast als een S-corp, is het volgens de staatswet nog steeds geclassificeerd als een LLC en moet het voldoen aan alle vereisten en voorschriften die van toepassing zijn op LLC's in de staat waar het is geregistreerd. Bedrijven die kiezen voor S corp-belasting, moeten mogelijk ook aanvullende voorschriften en vereisten van S corps volgen, zoals:

- Jaarverslagen indienen bij staats- en federale agentschappen

- Nan nauwkeurige bedrijfsgegevens bijhouden

- Volgen van de loonbelastingregels voor eigenaar-werknemers

- Naleving van beperkingen van aandeelhouders en aandelenklassen

Het kan ingewikkeld zijn, daarom is het belangrijk om samen te werken met een belastingadvocaat en accountant om er zeker van te zijn dat je bedrijf voldoet aan IRS-voorschriften en staatsvereisten.

Kan een S-corp eigenaar zijn van een LLC?

Ja, een S-corp kan aandelen in andere bedrijven bezitten of belangen bezitten in andere soorten bedrijven, waaronder LLC's. Als een S corp eigenaar is van een LLC, wordt de LLC beschouwd als een afzonderlijke juridische entiteit en wordt het eigendomsbelang van de S corp in de LLC behandeld als een zakelijke actief van de S corp. De S-corp zal haar eigendomsbelang in de LLC rapporteren op haar belastingaangifte, en alle inkomsten of verliezen die door de LLC worden gegenereerd, zullen doorstromen naar de S-corp en worden gerapporteerd op de belastingaangifte van de S-corp.

In dit scenario zou de S-corp worden beschouwd als de moedermaatschappij of houdstermaatschappij van de LLC, en de LLC zou een dochteronderneming of volledige dochteronderneming van de S-corp zijn. De S-corp zou de bevoegdheid hebben om beslissingen te nemen en acties te ondernemen namens de LLC, evenals de verantwoordelijkheid voor eventuele aansprakelijkheden of schulden van de LLC. Deze structuur kan belastingvoordelen en aansprakelijkheidsbescherming bieden, terwijl ook bedrijfsentiteiten juridisch gescheiden blijven.

Wanneer zijn LLC's ten opzichte van S corps het zinvolst?

Zowel LLC's als S corporations bieden voor- en nadelen, afhankelijk van specifieke zakelijke behoeften. Dit zijn enkele situaties waarin je voor je bedrijf de ene boven de andere kunt kiezen:

Als je het volgende belangrijk vindt:

- Flexibiliteit in eigendom, managementstructuur en belastingstatus, dan geef je misschien de voorkeur aan een LLC. LLC's kunnen eigendom zijn van een of meer personen, kunnen worden beheerd door de eigenaren of door een aangewezen manager en kunnen worden belast als een doorgifte-entiteit of een bedrijf.

- Om de rapportagevereisten tot een minimum te beperken, dan geef je misschien de voorkeur aan een LLC. LLC's hebben over het algemeen minder formaliteiten en rapportagevereisten dan S-corps, waardoor ze gemakkelijker (en goedkoper) te beheren zijn.

- Belastingen voor zelfstandigen, dan geef je misschien de voorkeur aan een S corp. LLC-eigenaren moeten zelfstandigenbelasting betalen over alle winsten, die hoger kunnen zijn dan de belastingen die door aandeelhouders van S Corp worden betaald. Eigenaren van S-corps kunnen sommige zelfstandigenbelastingen vermijden door zichzelf een salaris uit te keren en toegang te krijgen tot extra winst als uitkeringen, die niet onderworpen zijn aan zelfstandigenbelasting.

- Om de levensduur van je bedrijf te verlengen, dan geef je misschien de voorkeur aan S corop. In sommige staten hebben LLC's een beperkte levensduur en moeten ze mogelijk na een bepaalde periode of na een specifieke gebeurtenis, zoals het overlijden van een eigenaar, worden ontbonden.

- Toegang tot kapitaal, misschien geef je de voorkeur aan een S corp. In vergelijking met S Corps hebben LLC's mogelijk beperkte mogelijkheden om kapitaal aan te trekken, bijvoorbeeld door middel van aandelenuitgifte of het aannemen van investeerders. S-corps hebben beperkingen op wie aandeelhouder kan zijn en hoeveel aandeelhouders het bedrijf kan hebben, wat deze structuur aantrekkelijk kan maken voor kleinere bedrijven die het aantal eigenaren willen beperken.

Kiezen tussen een LLC en een S-onderneming

Het is belangrijk om onderzoek en due diligence te doen voordat je een bedrijfsstructuur kiest. Overweeg de opties voor eigendomsstructuur, management, belastingheffing en aansprakelijkheidsbescherming. Denk holistisch na over je bedrijf en de bedrijfsdoelstellingen op lange termijn. Welke aspecten van elke structuur voelen voor jou als eigenaar het belangrijkst?

Hier zijn eenvoudige stappen om je te helpen kiezen tussen een LLC en een S corp:

- Evalueer je zakelijke behoeften: houd rekening met het type bedrijf dat je runt, het aantal eigenaren of aandeelhouders dat je hebt, de branche waarin je actief bent en je langetermijndoelen voor het bedrijf.

- Krijg inzicht in de belastingimplicaties: Vergelijk de fiscale voor- en nadelen van elke structuur. Deze omvatten doorgiftebelasting voor LLC's en S corps, belastingen voor zelfstandigen voor LLC's en het potentieel voor belastingbesparingen met S corps. Er zijn voor- en nadelen aan beide opties, dus de specifieke kenmerken van je bedrijf zullen bepalen welke voor je geschikt is.

- Overweeg aansprakelijkheidsbescherming: zowel LLC's als S corps bieden beperkte aansprakelijkheidsbescherming voor eigenaren, maar LLC's kunnen meer flexibiliteit bieden op het gebied van bescherming van persoonlijke activa, vooral als het bedrijf meerdere eigenaren heeft.

- Vergelijk managementstructuren: denk na over het niveau van managementcontrole en flexibiliteit dat je nodig hebt, inclusief of je actief betrokken wilt zijn bij het runnen van het bedrijf of liever een aangewezen manager inhuurt.

- Zorg dat je de compliancevereisten begrijpt: Zowel LLC's als S corps hebben specifieke vereisten waaraan moet worden voldaan, waaronder regels over het indienen van papierwerk, het houden van regelmatige vergaderingen en het bijhouden van nauwkeurige gegevens. Houd rekening met de tijd en middelen die nodig zijn om aan deze voorschriften te voldoen.

- Vraag professioneel advies: Voordat je een beslissing neemt, raadpleeg een gekwalificeerde advocaat of accountant die je kan helpen de juridische en fiscale implicaties van elke structuur te begrijpen. Zij kunnen je helpen een weloverwogen beslissing te nemen.

Hoe Stripe kan helpen

Stripe Atlas maakt het eenvoudig om een LLC of C corp op te richten en je bedrijf zo in te richten dat je klaar bent om klanten te factureren, personeel te werven en zo snel mogelijk financiering te werven.

Atlas aanvragne

Het duurt minder dan 10 minuten om aan te vragen. Je kiest je bedrijfsstructuur (LLC, C corporatie of dochteronderneming) en kiest een bedrijfsnaam. Onze directe bedrijfsnaamchecker laat je weten of de naam beschikbaar is voordat je de aanvraag indient. Je voegt een adres en telefoonnummer toe en vervolgens controleer en ondertekent je je juridische documenten met één klik. Oprichters komen een jaar lang in aanmerking voor een gratis virtueel adres.

De onderneming oprichten in Delaware

Atlas controleert je aanvraag en dient binnen één werkdag je oprichtingsdocumenten in Delaware in. Alle Atlas-aanvragen hebben een versnelde 24-uurs verwerking door de staat, zonder extra kosten. Atlas brengt $ 500 in rekening voor de oprichting en het eerste jaar van de diensten als geregistreerd vertegenwoordiger (een compliancevereiste van de staat) en $ 100 elk jaar daaropvolgend om je geregistreerde vertegenwoordiger te behouden.

Je belasting-ID (EIN) bij de IRS aanvragen

Nadat Atlas klaar is met het oprichten van je bedrijf in Delaware, vraagt het de IRS-belasting-ID van je bedrijf aan, ook wel EIN genoemd. Oprichters die een adres, telefoonnummer en Social Security Numberr in de Verenigde Staten opgeven, komen in aanmerking voor versnelde verwerking. Alle andere gebruikers krijgen een standaardverwerking. Bij standaardaanvragen belt Atlas de IRS om het EIN voor je op te vragen. Aan de hand van realtime IRS-gegevens wordt bepaald wanneer je indiening waarschijnlijk beschikbaar is. Je kunt meer lezen over hoe Atlas je EIN ophaalt.

Voordelen en kortingen voor partners

Atlas werkt samen met verschillende tools van derden om gebruikers speciale tarieven en promoties aan te bieden. Het biedt kortingen op engineering-, belasting-, financiële, compliance- en operationele tools van bedrijven, waaronder OpenAI en Amazon Web Services. Atlas werkt ook samen met Mercury om automatische onboarding te bieden aan de hand van je Atlas-bedrijfsgegevens, zodat je nog sneller kunt bankieren. Atlas-gebruikers hebben ook toegang tot kortingen op andere Stripe-producten, waaronder tot een jaar gratis betalingsverwerking.

Lees onze Atlas-gidsen voor oprichters van start-ups, kom meer te weten over hoe Atlas je kan helpen snel en eenvoudig je nieuwe bedrijf op te zetten en ga vandaag nog aan de slag.

De inhoud van dit artikel is uitsluitend bedoeld voor algemene informatieve en educatieve doeleinden en mag niet worden opgevat als juridisch of fiscaal advies. Stripe verklaart of garandeert niet dat de informatie in dit artikel nauwkeurig, volledig, adequaat of actueel is. Voor aanbevelingen voor jouw specifieke situatie moet je het advies inwinnen van een bekwame, in je rechtsgebied bevoegde advocaat of accountant.