LLC と S 株式会社はアメリカで最も一般的な会社形態です。しかし、中小企業の経営者は、特に税制上の優遇措置、法的保護、管理要件に関して、LLC と S 株式会社のどちらが最適か迷うことがよくあります。多くの起業家はこの 2 つのどちらかの形態を選んでいるため、自社に最適な会社形態を選べるように、LLC と S 株式会社の違いを理解しておくことが重要です。

ここでは、LLC と S 株式会社の主な違いを、自社に最適な会社形態を判断するために知っておくべきことも含めて詳しくご紹介します。

この記事の内容

- LLC とは

- S 株式会社とは

- S 株式会社と LLC の違い

- LLC を S 株式会社に変更できるか

- S 株式会社は LLC を所有できるか

- LLC と S 株式会社がそれぞれ最も適しているケース

- LLC と S 株式会社の選び方

- Stripe にできること

LLC とは

LLC (有限責任会社) は、株式会社の有限責任保護と、共同経営会社が持つ柔軟性や税務上の優遇措置を兼ね備えた会社形態です。LLC を設立すると、会社はその所有者 (メンバーと呼ばれる) から独立した法人として設立されます。ンバーは会社の債務と義務に対する責任を個人で負わずに済みます。

LLC のメンバーは利益に対する自営業者税を納付します。また、LLC は株式会社として課税を受ける選択をすることができます。会社形態によっては別の税制上の優遇措置を受けられる可能性があります。

S 株式会社とは

S 株式会社とは、従来の株式会社で発生する二重課税を避けたい中小企業に適した会社形態です。

S 株式会社では、会社の所得に対する課税、所得控除、税額控除が株主の個人所得税に転嫁され、会社自体は連邦所得税を納付しません。S 株式会社の株主は、会社と株主として二重に課税されるのではなく、会社の利益の分配額に対して個人所得税率で一度だけ課税されます。

S 株式会社の法人格を得るには、次の IRS 要件を満たしている必要があります。

- 株主が 100 人以下であること

- 内国法人として設立されていること

- 株主になれるのはアメリカ市民またはアメリカ居住外国人だけであること

- 1 種類の株式を発行していること (つまり、優先株なし)

- IRS への S 株式会社選択の申請要件をすべて満たしていること

S 株式会社は、株式会社と同様の責任の保護は受けたいが、共同経営会社または個人事業主と同様の課税方式を希望する企業に人気の選択肢です。しかし、S 株式会社では、年次報告書の提出やオーナー従業員の給与税の納税義務の履行など、より多くの管理業務が必要になります。

S 株式会社と LLC の違い

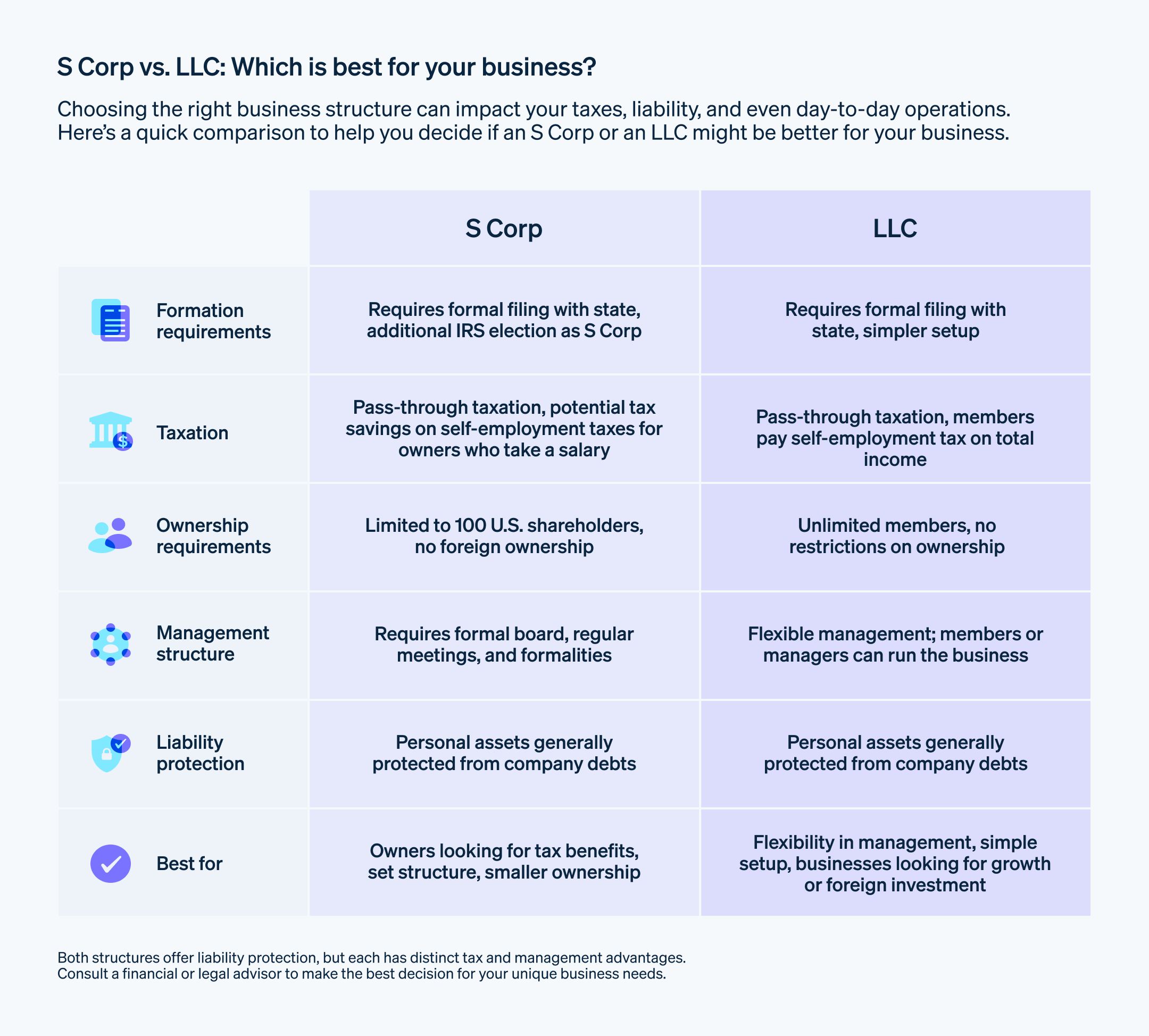

S 株式会社と LLC のどちらとして設立するかは、ビジネスオーナーそれぞれのニーズと目標によって選び方が変わります。S 株式会社と LLC はどちらもオーナーに対して有限責任保護が適用されますが、税務処理、所有構造、管理要件が大きく異なります。

これら 2 つの選択肢の主な違いを大まかにご紹介します。

課税

デフォルトでは、LLC はパススルー企業であり、利益と損失はオーナー個人の納税申告書に転嫁されます。ただし、LLC は希望すれば株式会社 (C 株式会社または S 株式会社) として課税を受けることを選択できます。S 株式会社は常にパススルー企業として課税されるため、企業レベルでの二重課税を回避できます。ただし、S 株式会社は、オーナー従業員が会社の所得の一部を分配として受け取れるようにすることで自営業者税を節税できます。分配金は給与税の対象にはなりません。所有権

S 株式会社の場合、株主はアメリカ市民かアメリカ居住者に制限されており、株主の総数も 100 人までに制限されます。LLC にはそのような制限はありません。また、S 株式会社は 1 種類の株式しか発行できませんが、LLC は複数の種類の所有持分を有することができます。経営

LLC はオーナーが経営する (「メンバー経営」と呼ばれる) か、指定された経営者が経営する (「マネージャー経営」と呼ばれる) かどうかを選べるため、経営体制を柔軟に構築できます。S 株式会社では取締役会と役員会を設けて、定期的に取締役会と株主総会を開催する必要があります。手続き

S 株式会社は LLC よりも必要な手続きや報告要件が多く、定例会議の開催や会社記録の保存などが必要です。ただし、州によっては LLC が年次報告書と手数料を提出する必要があります。

LLC を S 株式会社に変更できるか

できます。LLC は S 株式会社として課税を受ける選択をすることができます。その場合、LLC の柔軟性や有限責任保護はそのまま維持しながら、S 株式会社と同様にパススルー課税の恩恵を受けられます。LLC が S 株式会社として課税を受けるには、株主が 100 人以下である (また、それらの株主全員がアメリカ市民またはアメリカ居住者である) こと、1 種類の株式だけ保有していること、株主の種類と発行できる株式の種類に関する一定の制限を満たしていることなど、特定の要件に適合している必要があります。

LLC は S 株式会社として課税を受ける選択をすることができますが、その場合でも州法に基づいて LLC として分類されます。また、法人登記した州で LLC に適用される要件と規制をすべて満たしている必要があります。S 株式会社として課税を受けることを選択した企業は、LLC の要件に準拠していることに加えて、場合によっては S 株式会社に適用される次のような追加の規制と要件にも従う必要があります。

- 州および連邦機関への年次報告書の提出

- 正確な事業記録の維持

- オーナー従業員に対する給与税ルールへの準拠

- 株主と株式の種類に関する制限の遵守

このように要件が複雑であるため、IRS の既製と州の要件を満たしているかどうかを確認するために、税理士や会計士に相談することが重要です。

S 株式会社は LLC を所有できるか

はい。S 株式会社は他の株式会社の株式や、LLC など種類が異なるビジネスの持分を所有できます。S 株式会社が LLC を所有する場合、その LLC は別の法人と見なされ、その LLC における S 株式会社の所有持分は S 株式会社の資産として扱われます。S 株式会社は自社の納税申告書で LLC の所有持分を申告します。また、LLC によって生じた所得や損失は S 株式会社にフロースルーされ、S 株式会社の納税申告書で申告します。

この場合、S 株式会社は LLC の親会社または持株会社と見なされ、LLC は S 株式会社の子会社または完全子会社と見なされます。S 株式会社は LLC に代わって意思決定や行動をする権利を有します。また、LLC によって生じた債務や負債に対する責任を負います。この形態では、税制上の優遇措置と責任保護が得られることに加えて、両法人を法的に区別することができます。

LLC と S 株式会社がそれぞれ最も適しているケース

ビジネスのニーズによっては、LLC も S 株式会社もそれぞれにメリットとデメリットがあります。ここでは、それぞれの形態を選ぶとよいケースをご紹介します。

次のことを重視している場合:

- 柔軟性: 所有権、経営体制、税務上の取り扱いの面での柔軟性を重視している場合は、LLC が適している可能性があります。LLC は 1 人または複数の人で所有することができ、オーナーが経営するか、指定された経営者が経営することが可能です。また、パススルー企業または株式会社のどちらとして課税を受けるか選択できます。

- 申告要件を最小限に抑える: これを重視している場合は、LLC のほうが適している可能性があります。LLC は S 株式会社と比べると必要な手続きや報告要件が少ないため、S 株式会社より経営が簡単でコストがかかりません。

- 自営業者税: これを重視している場合は、S 株式会社が適している可能性があります。LLC のオーナーは総利益に対する自営業者税を納付する必要があります。この税額は、S 株式会社の株主が納付する税金より高くなる場合があります。S 株式会社のオーナーは、自身に給与を支払い、追加の利益を分配として受け取ることで自営業者税を回避できます。給与は自営業者税の対象にはなりません。

- 事業を長期運営したい: これを重視している場合は、S 株式会社のほうが適している可能性があります。州によっては、LLC の存続期間に制限が設けられており、一定期間が経過した後や特定の事象 (オーナーの死亡など) が発生したときに会社を解散する必要があります。

- 資本の調達しやすさ: これを重視している場合は、S 株式会社のほうが適している可能性があります。S 株式会社と比べると、LLC は株式公開や投資家からの調達といった資金調達方法が制限されていることがあります。S 株式会社には、株主になれる人や株主の人数に制限があります。そのため、オーナーの人数を制限したい中小企業には魅力的でしょう。

LLC と S 株式会社の選び方

会社形態を決める前に、調査とデューデリジェンスを行うことが重要です。所有構造、経営方法、課税方式、責任の保護の選択肢を検討してください。ビジネスと、長期的な目標について総合的に考えましょう。オーナーとして最も重要だと感じるのは、それぞれの形態のどのような面ですか?

LLC と S 株式会社のどちらにするか判断する際の手順をご紹介します。

- ビジネスニーズを考慮する: 経営するビジネスのタイプ、オーナーまたは株主の人数、事業を行う業界、ビジネスの長期的な目標を考慮します。

- 税務上の取り扱いを理解する: それぞれの形態の税務上のメリットとデメリットを比較します。たとえば、LLC と S 株式会社のパススルー課税、LLC の自営業者税や、S 株式会社を選択すると節税になる可能性などが挙げられます。それぞれにメリットとデメリットがあるため、自社のビジネスの特徴を考慮すると最適なほうを選べます。

- 責任保護を考慮する: LLC も S 株式会社も、オーナーに対して有限責任保護がありますが、複数のオーナーがいる場合、LLC のほうが個人資産の保護の面でさらに柔軟になる可能性があります。

- 経営体制を比較する: ビジネスの運営に自分が積極的に関与したいのか、経営者を雇いたいのかなどを含め、経営の管理や柔軟性がどの程度必要か検討します。

- 法令遵守の要件を把握する: LLC にも S 株式会社にも、申告手続き、定例会議の開催、正確な記録の保存に関するルールなど、満たさなくてはならない要件があります。このような規則に準拠するために必要な時間とリソースを考慮します。

- 専門家のアドバイスを求める: 決定する前に、資格を持つ弁護士または会計士に相談して、各形態の法務上および税務上の取り扱いを理解できるよう支援してもらいましょう。収集した情報に基づいて判断を下せるようにサポートしてもらえます。

Stripe にできること

Stripe Atlas を利用すると LLC または C 株式会社の法人化と会社の設立を簡単に行えるようになります。このため、顧客への請求、チームの雇用、資金の調達の準備をスピーディーに進めることができます。

Atlas への申し込み

申し込みには 10 分もかかりません。会社形態 (LLC、C 株式会社、または子会社) と会社名を選択します。申請を提出する前に Stripe の会社名即時チェック機能がその会社名を使用できるかどうかお知らせします。住所と電話番号を追加し、ワンクリックで法的文書を確認して署名します。創業者は無料の仮想の住所を 1 年間保有することができます。

デラウェア州での会社設立

Atlas は申請を審査し、1 営業日以内にデラウェア州に会社の設立の書類を提出します。Atlas による申請にはすべて、デラウェア州によって 24 時間以内に優先的に処理されます。追加手数料はかかりません。Atlas は会社の設立と最初の 1 年間の登記代理人サービス (州の法令遵守要件) に 500 ドルを請求し、その後は登記代理人の継続料として毎年 100 ドルを請求します。

IRS 納税者番号 (EIN) の取得

デラウェア州での会社設立が完了すると、Atlas は会社の IRS 納税者番号 (EIN) を申請します。アメリカ国内の住所、電話番号、社会保障番号を提出した創業者は優先的に処理を受けられます。その他のユーザーはすべて標準どおりに処理されます。標準的な申請の場合、Atlas は IRS のデータをリアルタイムで使用して、申請が有効になる時期を判断し、お客様に代わって IRS に対して請求を行い、EIN を取得します。詳細は Atlas による EIN の取得方法をご覧ください。

パートナー特典と割引

Atlas は多様なサードパーティーツールと提携して、利用者に特別価格やプロモーションを提供しています。OpenAI、Amazon Web Services などの企業の、エンジニアリング、税務、財務、法令準拠、業務のツールの割引をご用意しています。また、Atlas は Mercury と提携し、Atlas の企業情報を使用した自動アカウント登録機能を提供しているため、銀行取引をこれまで以上に早く始められます。さらに Atlas の利用者は、決済処理が最大 1 年間無料になるなど、Stripe の他のプロダクトを割引料金で利用することもできます。

スタートアップ創業者のための Atlas ガイドを読んで、Atlas を利用して新規ビジネスを速やかに負担なく立ち上げる方法の詳細をご覧になり、今すぐ会社を設立しましょう。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。