Peu d’aspects de la vie financière ont autant changé que la façon dont nous effectuons les opérations de paiement. Les entreprises, en particulier celles qui traitent des paiements par carte, sont à l’avant-garde de cette transformation et doivent traiter les données qui sont au cœur du traitement des paiements, y compris les numéros de compte principal (PAN).

Pour les entreprises, l’utilisation sécurisée et efficace des PAN n’est pas une tâche triviale : il s’agit d’un aspect essentiel de leurs opérations, qui peut avoir des implications directes sur la réputation d’une entreprise et la confiance des clients. Pour maintenir des systèmes de paiement robustes et conformes, les entreprises doivent comprendre l’environnement réglementaire, les mesures de sécurité et les considérations pratiques relatives aux numéros d’identification fiscale. Ces connaissances peuvent sembler trop détaillées pour être utiles aux entreprises, mais à mesure que les systèmes de paiement et les efforts de prévention de la fraude deviennent de plus en plus complexes et étendus, la compréhension des principes fondamentaux des paiements deviendra une exigence de base pour toute entreprise qui effectue des transactions par carte.

Ci-dessous, nous examinerons le fonctionnement des PAN, les différences importantes entre les PAN et les autres numéros de compte, les normes qui régissent les PAN et les bonnes pratiques que les entreprises peuvent mettre en œuvre pour protéger et améliorer leur utilisation.

Contenu de cet article

- Qu’est-ce qu’un numéro de compte principal (PAN)?

- Fonctionnement des numéros de compte principal

- Numéros de compte principal et numéros de compte

Qu’est-ce qu’un numéro de compte principal (PAN)?

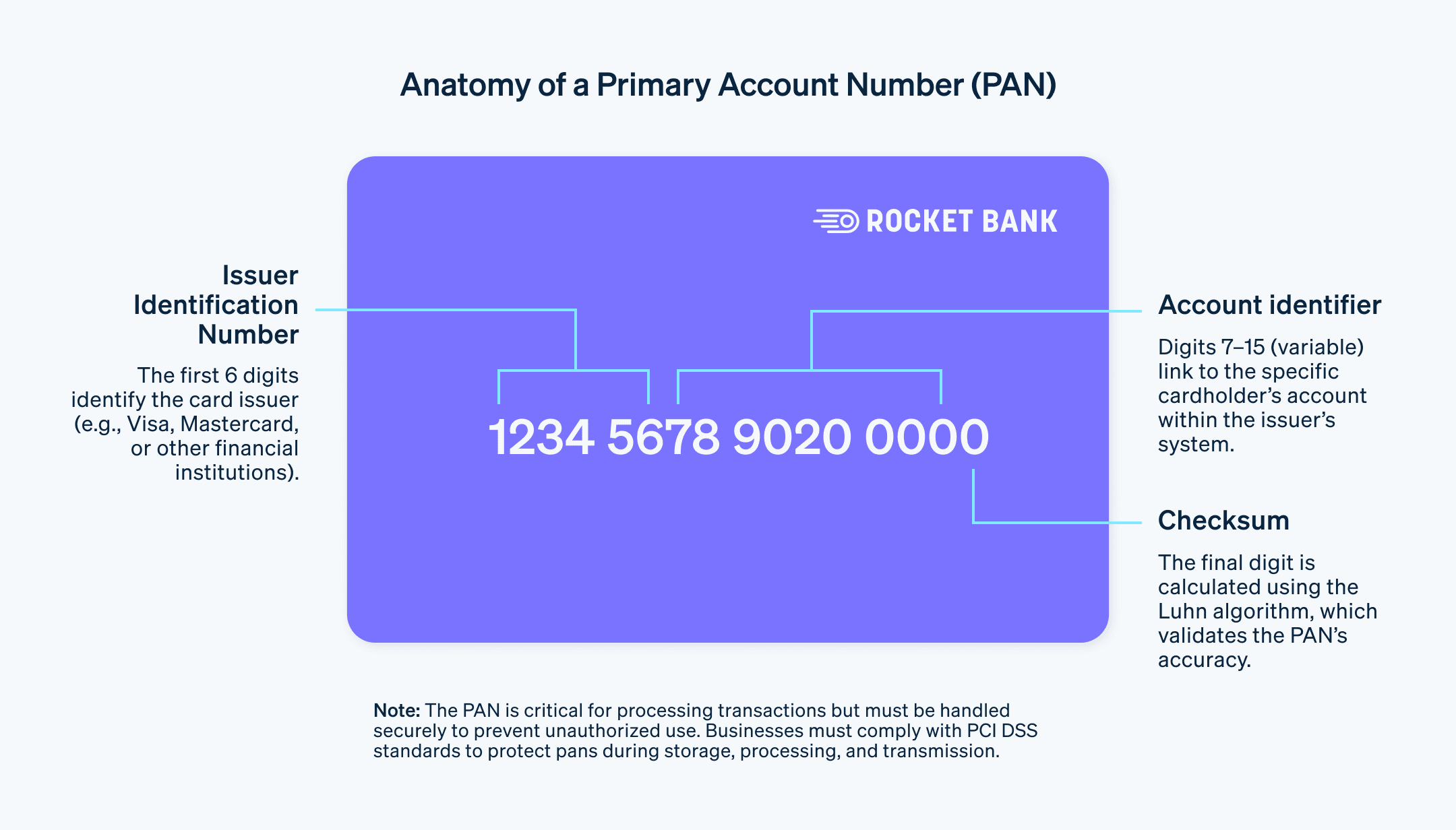

Un numéro de compte principal (PAN) est le terme technique désignant un numéro de carte de paiement, c’est-à-dire la série de chiffres (généralement de 12 à 19) gravés ou codés sur une carte de crédit, de débit ou prépayée qui identifie l'émetteur et un compte spécifique. Attribué par une institution financière à un compte de titulaire de carte, le PAN est une donnée clé qui facilite la communication entre les entités impliquées dans le traitement d’un paiement. Il est important d’assurer la sécurité du PAN, car une utilisation abusive ou un accès non autorisé peut entraîner des transactions frauduleuses ou usurpation d’identité.

Fonctionnement des numéros de compte principal

Comprendre le rôle du numéro de compte principal est important pour toute personne intervenant dans le traitement des paiements. Cet identifiant unique est au cœur des transactions de paiement, reliant les titulaires de carte aux informations de leur compte stockées dans la base de données de l’émetteur.

Les étapes suivantes illustrent le rôle du numéro PAN dans une transaction de paiement par carte :

1. Lancement de la transaction

Lorsqu’un titulaire de carte effectue une transaction, le terminal de paiement lit le numéro PAN de la carte, soit via la bande magnétique, soit via la puce EMV, ou communication en champ proche (NFC) (pour les paiements sans contact.

2. Création de jetons

Création de jetons renforce la sécurité des transactions, en particulier dans les card-not-present (CNP). Ce processus remplace le PAN par un jeton unique pour chaque transaction, protégeant ainsi les détails réels du compte en cas de compromission des données de transaction.

3. Transmission de données

Les informations relatives à la transaction, y compris le numéro PAN, le montant de la transaction et les informations relatives à l’entreprise, sont chiffrées et envoyées à la banque de l’entreprise, également appelée banque acquéreuse ou acquéreur.

4. Transmission d’informations

La banque acquéreuse envoie ensuite ces informations par l’intermédiaire d’un réseau de cartes à la banque du titulaire de la carte, appelée la banque émettrice ou l’émetteur.

5. Contrôles de validation

La banque émettrice utilise le numéro PAN pour consulter le compte du titulaire de la carte et vérifier son solde, sa validité et tout signe de fraude avant d’approuver la transaction.

6. Approbation de la transaction

Une fois la transaction approuvée par la banque émettrice, la réponse est transmise au réseau de cartes à la banque acquéreuse et, en fin de compte, au terminal de l’entreprise, généralement en quelques secondes.

Le PAN joue un rôle fondamental dans le traitement des paiements, et les entreprises doivent prendre au sérieux la sécurité liée au PAN. Les normes de sécurité telles que la norme de sécurité des données de l’industrie des cartes de paiement (PCI DSS) aident à protéger les numéros PAN pendant le stockage, le traitement et la transmission. Parmi ces mesures, on peut citer :

Chiffrement

Ce processus convertit les données PAN en une forme codée, ce qui les rend illisibles pour toute personne sans clé de déchiffrement. Le numéro PAN est chiffré pendant la transmission, depuis le point de transaction (par exemple, un terminal de paiement) jusqu’aux institutions financières concernées. Le chiffrement garantit que même si des fraudeurs interceptent les données de transaction, ils ne peuvent pas les comprendre ou les utiliser.Troncature

La troncature fait référence à la suppression d’une partie du PAN lors de son affichage. Par exemple, sur un reçu ou un écran de confirmation de paiement, il est possible que seuls les quatre derniers chiffres du numéro PAN s’affichent, les autres étant remplacés par des X ou des astérisques. La troncature permet de protéger le numéro PAN en veillant à ce que le numéro complet ne soit pas affiché à des endroits où des acteurs frauduleux pourraient le voir et le copier.Masquage

Semblable à la troncature, le masquage consiste à masquer une partie du PAN, généralement pendant qu’un titulaire de carte saisit le numéro ou lorsque celui-ci est affiché à l’écran. Par exemple, lorsque vous saisissez votre numéro de carte sur un site Web, il est courant de voir chaque chiffre remplacé par un astérisque dès que vous le saisissez. Cela garantit que ni une personne regardant par-dessus votre épaule ni un logiciel de capture d’écran malveillant ne peuvent lire le PAN complet.

Ces mesures contribuent à renforcer la confiance des clients, car elles démontrent que l’entreprise prend au sérieux la sécurité de leurs informations de paiement. Les entreprises qui traitent des paiements par carte sont tenues de se conformer à ces normes, et le non-respect de cette obligation peut entraîner des pénalités.

Numéros de compte principaux et numéros de compte

Les numéros de compte principal et les numéros de compte servent tous deux d’identifiants uniques pour les comptes financiers, mais ils ont des utilisations et des applications différentes, en particulier dans le contexte du traitement des paiements. Voici un récapitulatif des principales distinctions entre eux :

Numéro du compte principal

Un numéro PAN est un numéro de 12 à 19 chiffres qui apparaît sur une carte de crédit, de débit ou prépayée. Il s’agit d’un identifiant émis par la banque ou l’institution financière émettrice de la carte. Le numéro PAN identifie le compte du titulaire de la carte et contient également des informations sur l’émetteur et le type de carte.

Le PAN est utilisé dans les transactions par carte, à la fois sur les terminaux de point de vente (PDV) et pour les paiements en ligne. En raison de la nature sensible du PAN, qui permet la communication entre les entités impliquées dans le traitement d’un paiement, les entreprises doivent traiter ces données clés avec une sécurité élevée. Des normes telles que la norme PCI DSS fournissent des règles sur la manière dont les entreprises doivent protéger les PAN pendant le stockage, le traitement et la transmission.

Numéro de compte

Un numéro de compte est un identifiant unique pour un compte détenu dans une banque ou un autre établissement financier. Contrairement au numéro PAN, le numéro de compte ne contient pas d’informations sur l’émetteur ou le type de carte. Au lieu de cela, il est directement lié au compte d’un particulier ou d’une entreprise et est principalement utilisé pour les transactions directes avec la banque, telles que les dépôts, les retraits ou les virements.

En règle générale, les numéros de compte sont utilisés pour les prélèvements automatiques, virements bancaires et d’autres formes de virements bancaires. Vous pouvez trouver les numéros de compte sur les relevés bancaires ou les obtenir via le portail en ligne de votre banque ou les canaux du service à la clientèle. Bien qu’il soit également important de gérer les numéros de compte en toute sécurité, ils ne sont pas soumis aux mêmes normes PCI DSS strictes que les PAN, car ils ne sont pas utilisés dans les transactions par carte.

Bien que les numéros PAN et les numéros de compte servent tous deux d’identifiants uniques, leurs applications diffèrent. Les entreprises qui traitent des paiements par carte doivent connaître les exigences réglementaires relatives aux numéros PAN et protéger ces données. Bien que les numéros de compte soient plus courants dans les transactions bancaires directes, les entreprises impliquées dans ce type d’activité doivent également s’assurer qu’elles traitent ces numéros en toute sécurité.

Les détails granulaires des paiements par carte, tels que les numéros PAN, peuvent sembler être des préoccupations mineures qui ne devraient pas avoir beaucoup d’importance pour les entreprises. Cependant, à mesure que la technologie modifie la façon dont les paiements par carte sont traités, la compréhension des composants détaillés des transactions par carte peut donner aux entreprises un avantage dans l’adoption et l’amélioration de leur utilisation de la technologie de paiement.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.