マネートランスミッターは、異なる場所間および国境間における資金の送金を円滑に進めます。全世界の送金市場 (国境を越えた送金の合計金額) の規模は、2023 年の終わりまでに 9500 億ドル近くになると推定されています。アナリストたちによると、同市場は 5.68% の年平均成長率 (CAGR) で成長し続け、2028 年までに約 1 兆 2500 億ドルに到達すると予測されています。この領域内で業務を行うビジネスや個人は、法令遵守を確保して新しい市場へと進出するために、マネートランスミッターの複雑な面と規制状況を把握する必要があります。

以下のガイドでは、マネートランスミッターの概要や仕組み、対応している顧客セグメント、遵守する必要のある規制フレームワーク、ビジネスにとっての重要な影響など、マネートランスミッターの詳細について説明します。

この記事の内容

- マネートランスミッターとは?

- マネートランスミッターの業務内容

- マネートランスミッターと決済代行業者

- マネーサービスビジネスとマネートランスミッターの違い

- マネートランスミッターライセンスの要件

マネートランスミッターとは?

マネートランスミッター (「マネーサービスビジネス (MSB)」とも呼ばれる) とは、大抵は地理的に異なる場所間や国境間において、個人や法人から別の個人や法人への資金の送金を円滑に進める企業または個人のことを言います。

こうしたサービスでは一般的に、利用者から資金を受け取った後、指定された受取人に送金します。マネートランスミッターは、電信送金やその他の電子資金移動 (EFT)、モバイルベースの送金、サードパーティーの決済代行業者などを利用したさまざまな送金方法を提供しています。

また、マネーロンダリングやテロリストへの資金供給、その他の違法な活動を防止するために、規制や監視の対象となっています。アメリカを含む多くの国で、マネートランスミッターは金融犯罪取締ネットワーク (FinCEN) や州レベルの機関などの適切な規制当局に登録し、特定の報告要件や順守要件を遵守する必要があります。

マネートランスミッターの業務内容

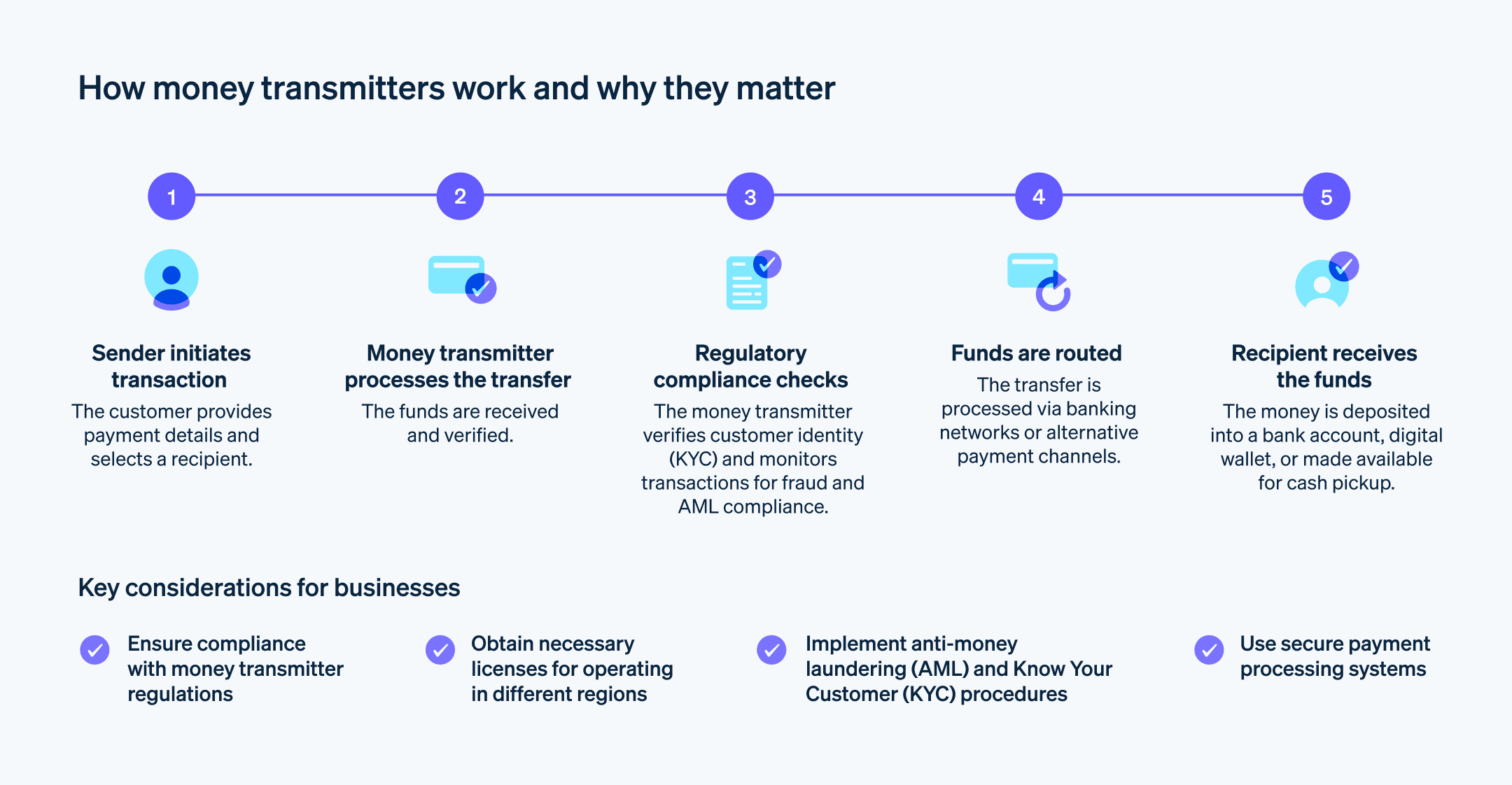

マネートランスミッターは主に、個人やビジネスによる資金の送受信を可能にするサービスを提供しています。仲介業者として機能し、国内間と国際間の両方で、個人およびビジネス間で資金の移動を円滑に進めます。

ここでは、マネートランスミッターによって行われる主な職務や活動をいくつか紹介します。

資金の送金

マネートランスミッターは、ある場所から別の場所への資金の送金を円滑に進めます。送信者 (または送金元) から資金を受け取り、さまざまな手法を使用して受取人 (受益者) に送金します。一般的に、利用できる具体的な手法は、資金の送金元と送金先によって変化します。国際送金

マネートランスミッターは、個人による国境をまたいだ送金を可能にします。また、移民や外国で働く個人が母国の家族やビジネスに送金を行えるようにするサービスを提供しています。決済サービス

マネートランスミッターは多くの場合、決済サービスを提供して、利用者による商品やサービスへの支払いを可能にします。これには、オンライン決済の処理や請求書の支払い、モバイルアプリやその他のデジタルプラットフォームを通じた取引を円滑に進めることが含まれる場合があります。為替

一部のマネートランスミッターは為替サービスを提供しており、利用者がとある通貨を別の通貨に換算できるようにしています。旅行者や国際ビジネス取引に関与する個人にとって、これは特に役立ちます。非銀行利用者層向けの金融サービス

マネートランスミッターは多くの場合、従来のバンキングサービスを利用できない個人の要望に応えています。こうした個人がお金の保管や送金、請求書の支払い、資金の受け取りを行うための手段を提供し、ファイナンシャルインクルージョンおよびアクセシビリティを実現しています。法令遵守と規制

マネートランスミッターは、マネーロンダリングやテロリストへの資金供給、その他の違法な活動を防止するために、規制や監視の対象となっています。適切な規制当局への登録、マネーロンダリング防止 (AML) および本人認証 (KYC) 義務の維持、疑わしい取引の報告などの規制要件を遵守する必要があります。

マネートランスミッターと決済代行業者

マネートランスミッターと決済代行業者はどちらも金銭の取引を処理していますが、これらの具体的な役割、サービス、顧客基盤は異なります。ここでは、両者の違いを簡単に説明します。

取引のタイプ

マネートランスミッターは送信者と受取人の間で資金を移動させますが、こうした取引で資金がやり取りされているのには多種多様な理由があります。これらには個人対個人の送金や納付、ビジネスでの支払いが含まれる場合があります。決済代行業者は買い手と売り手間の取引の決済を処理することに特化しており、ここでは、一方の当事者が他方の当事者に対して商品やサービスと引き換えにお金を渡します。これにはオンライン購入、POS での取引、継続支払い、EC ストアでの取引、クレジットカードやデビットカードを使用した支払い、デジタルウォレットが含まれます。規制監視

マネートランスミッターと決済代行業者の両者は、規制フレームワークの内側で運営されています。マネートランスミッターは特定の規制や監視の対象となっており、FinCEN や州レベルの機関といった規制当局への登録を求められることが多くあります。また、違法な活動を防ぐために、AML と KYC の規制を遵守する必要があります。決済代行業者もまた規制監視の下で運営されていますが、監視のレベルと順守要件は、管轄区域や処理する取引のタイプに基づいて変化する場合があります。また、データセキュリティ基準、決済ネットワークのルール、その他の業界の規制を遵守する必要があります。付加価値サービス

マネートランスミッターは、送金以外のサービスを提供している場合があります。こうしたサービスには、為替、請求書の決済サービス、非銀行利用者層の人たちを対象にしてカスタマイズされた金融サービスなどが含まれます。また、決済代行業者は多くの場合、さまざまな付加価値サービスを提供しています。例としては、不正利用の検知と防止、チャージバックの管理、継続請求ソリューション、詳細な取引の報告などが挙げられます。顧客基盤

マネートランスミッターは特に、国境をまたいだ送金や個人への送金を行う必要があるものの、従来のバンキングサービスを利用できない個人やビジネスの要望に応えています。決済代行業者は、オンラインビジネス、小売業者、サービスプロバイダー、EC プラットフォームなど、幅広い利用者にサービスを提供しています。

安全で効率的な送金体験を創出するには、マネートランスミッターと決済代行業者の違いを理解し、十分な情報を得たうえでビジネスのニーズに最適なサービスを決定する必要があります。

マネーサービスビジネスとマネートランスミッターの違い

特にアメリカにおいて、マネートランスミッターはしばしば「マネーサービスビジネス」 (MSB) と呼ばれます。これらの用語は同じ意味で使用されることもありますが、実際には本質的な違いがあります。MSB とマネートランスミッターの差異を把握することは、規制の遵守や、特定の金融サービスを求める個人またはビジネスにとって重要です。ここでは、知っておくべきことを紹介します。

サービスの範囲

MSB は、資金の送金以外にもさまざまな金融サービスを提供しています。MSB は為替サービスも提供しており、利用者がとある通貨を別の通貨に換算できるようにしています。さらに、MSB は小切手現金化サービスを提供していることも多くあります。一部の MSB はプリペイドカードの提供や、郵便為替 (小切手に類似した決済手段) の発行を行っている場合があります。マネートランスミッターは MSB のサブセットであり、主に資金の送金を円滑に進めることに特化しています。また、MSB の範囲に入るその他のサービスをより幅広く提供している場合もあります。

規制要件

MSB とマネートランスミッターの両者は、違法な活動の防止と利用者の保護のために、規制監視と順守要件の対象になっています。アメリカでは、アメリカ合衆国財務省の支局である FinCEN への登録が MSB に義務付けられています。MSB (マネートランスミッターを含む) は、AML の規制を遵守し、強固な KYC プロコトルを実装して、疑わしい取引を報告する必要があります。

また、マネートランスミッターは、その送金を円滑に進める役割に特化したその他の規制も遵守する必要があります。一般的には、州レベルの規制当局への登録や、適切な資本準備金の維持のほか、特定の報告および法令遵守の手順に従うことが求められます。これらの要件は、資金移動活動の透明性、適法性、安全性を確保することを目的としています。

マネートランスミッターライセンスの要件

マネートランスミッターライセンスの要件は、管轄区域と具体的な実施中の規制によって変化します。ただし、マネートランスミッターのライセンス付与のプロセスには、多くの場合、次の一般的な要件が含まれます。

登録と申請

通常、マネートランスミッターには、適切な規制当局への登録が求められます。これは連邦レベルの機関 (アメリカの FinCEN など) の場合もあれば、マネートランスミッターのライセンスの大部分が発行されている州レベルの機関の場合もあります。申請のプロセスには一般的に、ビジネスとそのオーナー、役員、取締役に関する詳細情報のほか、規制当局によって求められる補足書類の提出が含まれます。財務面の要件

一般的に、マネートランスミッターはライセンスを取得するにあたって、一定の財務面の要件を満たす必要があります。これには、監査済みの財務諸表を提出したり、適切な資本準備金を証明したり、利用者を保護するために保証書やその他の形式で財務面の安全性を維持したりすることが含まれる場合があります。経歴確認

マネートランスミッターとその重要な人員 (オーナー、役員、取締役など) は、経歴確認の対象になることがよくあります。これには、指紋採取、犯罪歴の確認、過去の規制違反や制裁に関する確認が含まれる場合があります。さらに、規制当局では「適格性」基準を査定し、ビジネスに関連した個人の能力、誠実性、財務面の責任を評価する場合があります。法令遵守プログラム

マネートランスミッターは、強固な法令遵守プログラムを実施済みであることを証明する必要があります。これには、マネーロンダリングやテロリストへの資金提供、その他の違法な活動を防ぐためにポリシーや手順を整備することが含まれます。一般的に、法令遵守プログラムには、KYC プロコトルおよびポリシーや取引モニタリングシステムの実装、スタッフのトレーニングや疑わしい活動の入念な報告の実施が含まれます。報告と記録保持

マネートランスミッターは一般的に、取引や顧客情報、その他の関連した書類の詳細な記録を維持する必要があります。報告の要件を遵守しなければならず、これには規制当局への定期的なレポート (取引のレポート、財務面のレポート、疑わしい活動のレポートなど) の提出が含まれる場合があります。継続的な法令遵守と監査

ライセンスが付与されると、マネートランスミッターは継続的な法令遵守の義務を負うことになります。これには、ライセンス付与の要件と適切な規制の継続的な遵守を確認するための定期的な監査や、規制に関する検査または調査が含まれる場合があります。

マネートランスミッターライセンスの取得に関する具体的な要件は、管轄区域によって大きく異なることがあります。マネートランスミッターになることに関心のある個人またはビジネスには、管轄区域の適切な規制当局に相談するか、弁護士に相談して、サービスの範囲、ターゲットとする利用者、関与する主な管轄区域を考慮して課されることになる具体的な要件やプロセスを把握することが求められます。

Who needs a money transmitter license?

In many countries, any individual or company that engages in the business of transmitting money needs a money transmitter license. These are some of the activities that require a license:

Selling or issuing payment instruments: This includes activities like selling or issuing checks, money orders, traveler’s checks, or stored value cards.

Receiving money for transmission: This includes any businesses that accept money from customers for the purpose of transmitting it to another person or location, either domestically or internationally.

Transmitting money: This refers to the process of sending money on behalf of a customer using methods such as wire transfers and electronic funds transfers.

Currency exchange or dealing: This refers to any buying or selling of foreign currencies for customers.

Operating a payment platform: This includes any online platforms or mobile apps that facilitate money transfers between users.

Certain entities are generally exempt from needing a money transmitter license, such as the following:

Banks and credit unions: Banking authorities already regulate these institutions, so these institutions don’t generally need a separate money transmitter license.

Government agencies: Federal, state, and local government agencies are typically exempt from licensing requirements when conducting official business.

Certain agents of licensees: Agents acting on behalf of licensed money transmitters might be exempt from obtaining their own licenses, but they must operate under the supervision and compliance program of the licensed entity.

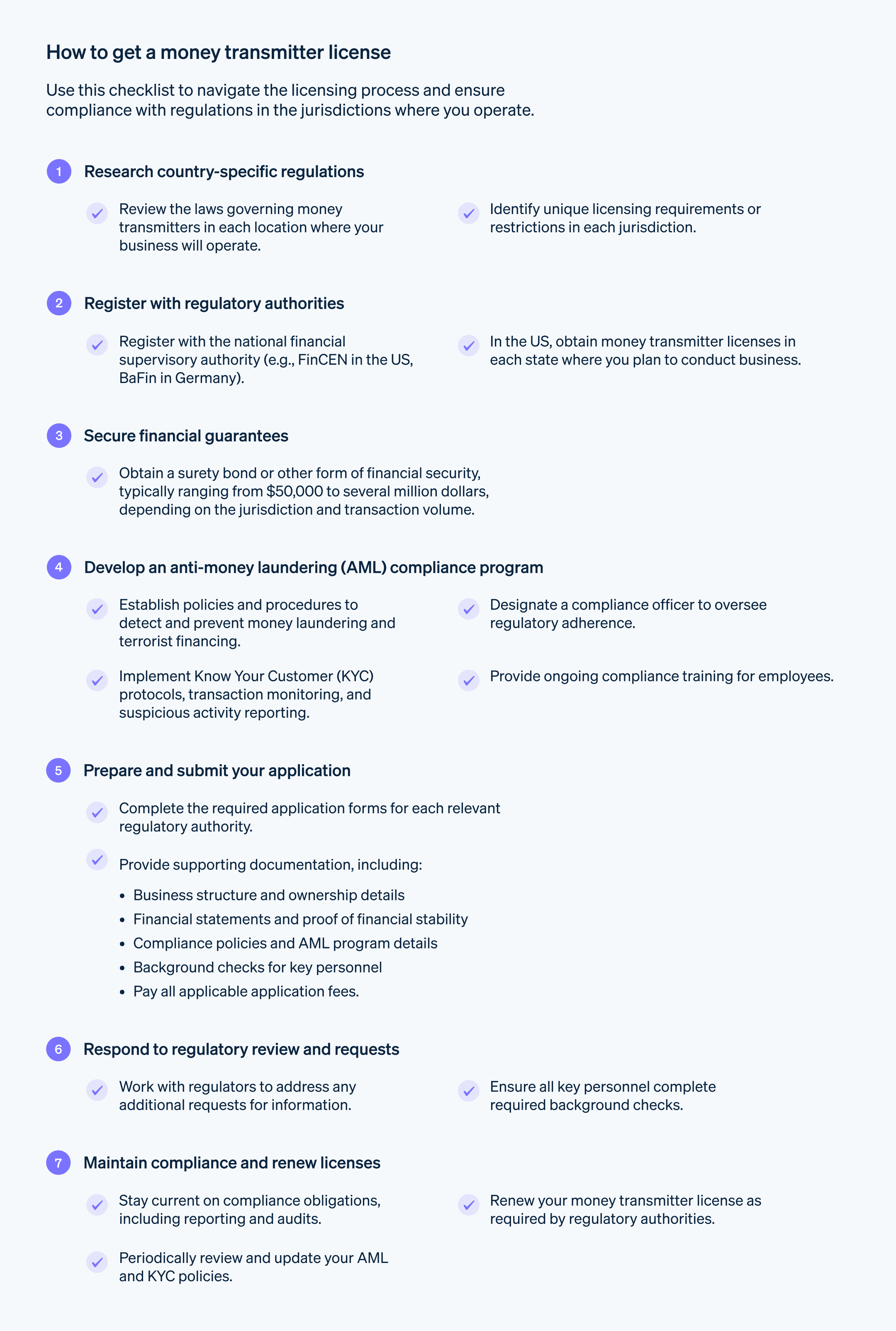

How to get a money transmitter license

Obtaining a money transmitter license is a multistep process that can take several months or longer to complete. Businesses seeking this license typically need to register with federal authorities and secure licenses in each country where they plan to operate. Consider working with legal and compliance professionals to ensure you meet all necessary requirements.

Here’s a step-by-step guide to registering and applying for this license:

Research country-specific regulations: Review the laws, rules, and regulations governing money transmitters in each location where your business operates. Pay close attention to any unique requirements or restrictions.

Register with the authorities: Register with the national financial supervisory authority in each country where you provide services. For example, the US has the Financial Crimes Enforcement Network (FinCEN), and Germany has the Federal Financial Supervisory Authority (BaFin). In the US, money transmitters must also obtain licenses in each state where they plan to conduct business.

Secure a bond or other financial security: Secure a surety bond or other acceptable form of financial security, usually in amounts ranging from $50,000 to several million dollars. The amount depends on the jurisdiction and your anticipated business volume.

Develop an AML compliance program: Establish comprehensive policies, procedures, and controls to prevent money laundering, terrorism financing, and other illicit activities. Designate a compliance officer, conduct ongoing employee training, and implement transaction monitoring and reporting systems.

Submit the application: Submit the completed application package along with all required supporting documentation and fees to the regulatory agency responsible for overseeing money transmitters. The regulatory agency will review your application, conduct background checks, and might request additional information or clarification.

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。