I trasmettitori di denaro facilitano i trasferimenti di fondi tra luoghi diversi e attraverso i confini internazionali. Si prevede che il valore del mercato globale delle rimesse, ovvero l'importo totale di denaro trasferito attraverso le frontiere, raggiunga quasi i 950 miliardi di dollari entro la fine del 2023. Gli analisti prevedono che questo mercato continuerà a crescere e raggiungerà circa 1.250 miliardi di dollari entro il 2028, con un tasso di crescita annuale composto (CAGR) del 5,68%. È importante che le attività o le persone fisiche che operano in questo settore conoscano le complessità dei trasmettitori di denaro e il panorama normativo per garantire la conformità ed espandersi in nuovi mercati.

Di seguito proponiamo una guida al mondo dei trasmettitori di denaro: che cosa sono, come funzionano, a quali segmenti di clientela si rivolgono, il quadro normativo a cui devono attenersi e le implicazioni importanti per le attività.

Contenuto dell'articolo

- Che cos'è un trasmettitore di denaro?

- Cosa fanno i trasmettitori di denaro?

- Differenze tra trasmettitori di denaro ed elaboratori di pagamento

- Differenze tra attività di servizi monetari e trasmettitori di denaro

- Requisiti di licenza per i trasmettitori di denaro

Che cos'è un trasmettitore di denaro?

Un trasmettitore di denaro, spesso noto anche come "attività di servizi monetari", è un'azienda o una persona fisica che facilita il trasferimento di fondi da una persona o un'entità a un'altra, spesso tra località geografiche diverse e attraverso confini internazionali.

Questi servizi prevedono in genere la ricezione di fondi dai clienti e la loro trasmissione a un destinatario designato. I trasmettitori di denaro offrono svariati metodi per trasferire denaro, tra cui bonifici bancari e altri trasferimenti elettronici di fondi (EFT), trasferimenti basati su dispositivi mobili o elaboratori di pagamento terzi.

I trasmettitori di denaro sono soggetti a normative e controlli per prevenire il riciclaggio di denaro, il finanziamento del terrorismo e altre attività illecite. In molti paesi, compresi gli Stati Uniti, i trasmettitori di denaro devono registrarsi presso le autorità di regolamentazione competenti, come la Financial Crimes Enforcement Network (FinCEN) o le agenzie a livello statale, e rispettare specifici requisiti di reportistica e conformità.

Cosa fanno i trasmettitori di denaro?

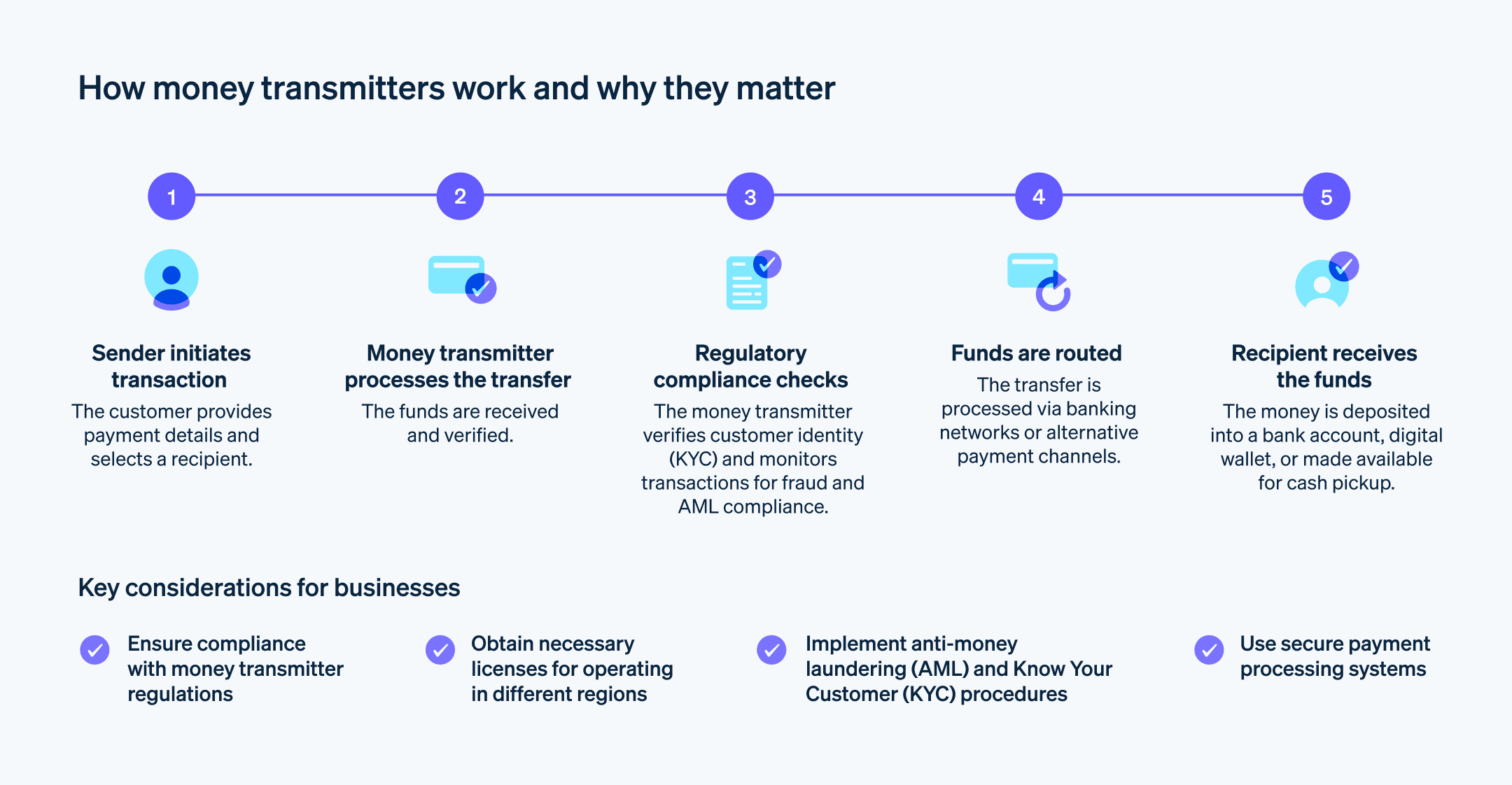

I trasmettitori di denaro forniscono principalmente servizi che consentono a persone fisiche e attività di inviare e ricevere fondi. Operano come intermediari, facilitando il movimento di fondi tra persone fisiche e attività, sia a livello nazionale che internazionale.

Ecco alcune delle principali funzioni e attività svolte dai trasmettitori di denaro:

Trasferimento di fondi

I trasmettitori di denaro facilitano il trasferimento di fondi da un luogo all'altro. Accettano i fondi dal mittente (noto anche come ordinante) e li trasmettono al destinatario (beneficiario) utilizzando diversi metodi, che variano in genere a seconda della provenienza e della destinazione dei fondi.Rimesse internazionali

I trasmettitori di denaro consentono alle persone fisiche di inviare denaro attraverso i confini internazionali. Offrono servizi che consentono agli immigrati e alle persone fisiche che lavorano all'estero di inviare fondi alle loro famiglie o alle loro attività nel paese d'origine.Servizi di pagamento

I trasmettitori di denaro offrono spesso servizi di pagamento, consentendo ai clienti di effettuare pagamenti per beni e servizi. Alcuni esempi di servizi sono l'elaborazione di pagamenti online, il pagamento di bollette e la facilitazione delle transazioni tramite applicazioni mobili o altre piattaforme digitali.Cambio valuta

Alcuni trasmettitori di denaro offrono anche servizi di cambio valuta, particolarmente utili per i viaggiatori o le persone fisiche coinvolte in transazioni aziendali internazionali.Servizi finanziari per le persone non bancarizzate o sottobancarizzate

I trasmettitori di denaro si rivolgono spesso a persone che non hanno accesso ai servizi bancari tradizionali offrendo loro inclusione finanziaria e accessibilità, ovvero un mezzo per conservare e trasferire denaro, pagare bollette o ricevere fondi.Conformità e normative

I trasmettitori di denaro sono soggetti a normative e controlli per prevenire il riciclaggio di denaro, il finanziamento del terrorismo e altre attività illegali. Devono rispettare i requisiti normativi, come la registrazione presso le autorità competenti, l'applicazione di procedure antiriciclaggio (AML) e di adeguata verifica della cliente (KYC) e la segnalazione di transazioni sospette.

Differenze tra trasmettitori di denaro ed elaboratori di pagamento

Anche se i trasmettitori di denaro e gli elaboratori di pagamento gestiscono entrambi transazioni monetarie, sono diversi i ruoli, i servizi e le basi clienti specifici. Ecco una panoramica delle principali differenze:

Tipi di transazioni

I trasmettitori di denaro spostano il denaro tra mittenti e destinatari, ma le ragioni per cui i fondi vengono scambiati in queste transazioni sono molteplici, ad esempio trasferimenti tra persone fisiche, rimesse e pagamenti aziendali. Gli elaboratori di pagamento sono specializzati nell'elaborazione di pagamenti transazionali tra acquirenti e venditori, quando il trasferimento di denaro avviene in cambio di beni e servizi. Sono inclusi gli acquisti online, le transazioni POS (point-of-sale), i pagamenti ricorrenti, le transazioni di e-commerce e i pagamenti effettuati con carte di credito, carte di debito e wallet.Supervisione normativa

Sia i trasmettitori di denaro che gli elaboratori di pagamento operano all'interno di quadri normativi. I trasmettitori di denaro sono soggetti a normative e controlli specifici, che spesso richiedono la registrazione presso autorità di regolamentazione come la FinCEN o agenzie a livello statale. Devono rispettare le normative antiriciclaggio (AML) e KYC per la prevenzione di attività illecite. Anche gli elaboratori di pagamento operano sotto supervisione normativa, anche se il livello di controllo e i requisiti di conformità possono variare in base alla giurisdizione e ai tipi di transazioni gestite. Devono aderire agli standard di sicurezza dei dati, alle regole del circuito di pagamento e ad altre normative del settore.Servizi a valore aggiunto

I trasmettitori di denaro possono offrire altri servizi oltre al trasferimento di fondi, ad esempio il cambio valuta, i servizi di pagamento delle bollette o servizi finanziari su misura per le popolazioni non bancarizzate o sottobancarizzate. Gli elaboratori di pagamento spesso forniscono anche diversi servizi a valore aggiunto: rilevamento e prevenzione delle frodi, gestione degli storni, soluzioni di addebito ricorrente e reportistica dettagliata sulle transazioni.Clientela

I trasmettitori di denaro si rivolgono in particolare a persone fisiche e attività che hanno bisogno di inviare denaro oltre confine o a coloro che non hanno accesso ai servizi bancari tradizionali. Gli elaboratori di pagamento offrono i loro servizi a un'ampia gamma di clienti, tra cui attività online, venditori al dettaglio, fornitori di servizi e piattaforme di e-commerce.

Per creare un'esperienza di trasferimento di fondi sicura ed efficiente, occorre conoscere le differenze tra trasmettitori di denaro ed elaboratori di pagamento, quindi decidere con cognizione di causa quale servizio sia più adatto alle esigenze aziendali.

Differenze tra attività di servizi monetari e trasmettitori di denaro

I trasmettitori di denaro sono spesso definiti "attività di servizi monetari", in particolare negli Stati Uniti. Sebbene questi termini vengano a volte usati in modo intercambiabile, esistono differenze tra le due entità. Capire la distinzione tra attività di servizi monetari e trasmettitori di denaro è importante ai fini della conformità normativa e per coloro che cercano servizi finanziari specifici. Ecco tutto quello che c'è da sapere:

Ambito dei servizi

Le attività di servizi monetari forniscono una serie di servizi finanziari che vanno oltre la trasmissione di denaro, ad esempio servizi di cambio valuta e spesso servizi di incasso assegni. Alcune di queste attività possono offrire carte prepagate o emettere ordini di pagamento, ovvero strumenti di pagamento simili agli assegni. I trasmettitori di denaro sono un sottoinsieme delle attività di servizi monetari, specializzati principalmente nel facilitare il trasferimento di fondi. Possono o meno offrire servizi aggiuntivi che rientrano nell'ambito delle attività di servizi monetari in senso lato.

Requisiti normativi

Sia le attività di servizi monetari che i trasmettitori di denaro sono soggetti a supervisione normativa e a requisiti di conformità per prevenire attività illecite e proteggere i consumatori. Negli Stati Uniti, le attività di servizi monetari sono tenute a registrarsi presso il FinCEN, un ufficio del Dipartimento del Tesoro degli Stati Uniti. Le attività di servizi monetari, compresi i trasmettitori di denaro, devono rispettare le normative antiriciclaggio, applicare solidi protocolli KYC e segnalare le transazioni sospette.

I trasmettitori di denaro devono inoltre rispettare ulteriori normative specifiche per il loro ruolo di facilitatori per i trasferimenti di fondi. In genere sono tenuti a registrarsi presso le autorità di regolamentazione statali, a mantenere adeguate riserve di capitale e a seguire procedure specifiche di reportistica e conformità. Lo scopo di questi requisiti è garantire la trasparenza, la legalità e la sicurezza delle attività di trasferimento di denaro.

Requisiti di licenza per i trasmettitori di denaro

I requisiti di licenza per i trasmettitori di denaro variano a seconda della giurisdizione e delle normative specifiche applicabili. Esistono tuttavia dei requisiti comuni spesso inclusi nel processo di concessione della licenza per i trasmettitori di denaro:

Registrazione e richiesta

I trasmettitori di denaro sono solitamente tenuti a registrarsi presso l'autorità di regolamentazione competente. Ciò può avvenire a livello federale, come la FinCEN negli Stati Uniti, o a livello statale, dove viene rilasciata la maggior parte delle licenze per i trasmettitori di denaro. La procedura di richiesta prevede in genere la presentazione di informazioni dettagliate su attività, titolari, funzionari e amministratori, nonché di qualsiasi documentazione di supporto richiesta dall'autorità di regolamentazione.Requisiti finanziari

Ai trasmettitori di denaro viene generalmente richiesto di soddisfare determinati requisiti finanziari per ottenere una licenza, ad esempio la presentazione di bilanci certificati, adeguate riserve di capitale e una fideiussione o un'altra forma di garanzia finanziaria a tutela dei clienti.Indagini sulla storia personale

I trasmettitori di denaro e il loro personale chiave, come i titolari, i funzionari e i direttori, sono spesso soggetti a indagini sulla storia personale, che possono includere il rilevamento delle impronte digitali, il controllo dei precedenti penali e la verifica di eventuali violazioni o sanzioni. Inoltre, le autorità di regolamentazione possono verificare i requisiti degli esponenti bancari ("fit and proper"), valutando la competenza, l'integrità e la responsabilità finanziaria delle persone fisiche associate all'attività.Programma di conformità

I trasmettitori di denaro devono dimostrare di aver implementato un solido programma di conformità, incluse politiche e procedure per prevenire il riciclaggio di denaro, il finanziamento del terrorismo e altre attività illegali. I programmi di conformità prevedono in genere l'implementazione di protocolli e politiche KYC, sistemi di monitoraggio delle transazioni, formazione del personale e segnalazione diligente di attività sospette.Reportistica e rendicontazione

I trasmettitori di denaro sono generalmente tenuti a tenere registri dettagliati delle transazioni, delle informazioni sui clienti e di altra documentazione pertinente. Devono attenersi ai requisiti di rendicontazione, che possono includere la presentazione di report periodici all'autorità di regolamentazione, come report sulle transazioni, report finanziari o report sulle attività sospette.Obblighi di conformità e audit continuativi

Una volta ottenuta la licenza, i trasmettitori di denaro sono soggetti a obblighi di conformità continuativi, che possono comportare audit periodici, esami normativi o ispezioni per garantire la continua conformità ai requisiti di licenza e alle normative applicabili.

I requisiti specifici per ottenere una licenza di trasmettitore di denaro possono variare in modo significativo, a seconda della giurisdizione. Le persone fisiche o le attività interessate a diventare trasmettitori di denaro dovrebbero consultare le autorità di regolamentazione competenti nella loro giurisdizione o rivolgersi a un consulente legale per raccogliere informazioni sui requisiti e le procedure specifici a cui sarebbero soggette, tenendo conto della portata dei servizi offerti, dei clienti target e delle principali giurisdizioni coinvolte.

Who needs a money transmitter license?

In many countries, any individual or company that engages in the business of transmitting money needs a money transmitter license. These are some of the activities that require a license:

Selling or issuing payment instruments: This includes activities like selling or issuing checks, money orders, traveler’s checks, or stored value cards.

Receiving money for transmission: This includes any businesses that accept money from customers for the purpose of transmitting it to another person or location, either domestically or internationally.

Transmitting money: This refers to the process of sending money on behalf of a customer using methods such as wire transfers and electronic funds transfers.

Currency exchange or dealing: This refers to any buying or selling of foreign currencies for customers.

Operating a payment platform: This includes any online platforms or mobile apps that facilitate money transfers between users.

Certain entities are generally exempt from needing a money transmitter license, such as the following:

Banks and credit unions: Banking authorities already regulate these institutions, so these institutions don’t generally need a separate money transmitter license.

Government agencies: Federal, state, and local government agencies are typically exempt from licensing requirements when conducting official business.

Certain agents of licensees: Agents acting on behalf of licensed money transmitters might be exempt from obtaining their own licenses, but they must operate under the supervision and compliance program of the licensed entity.

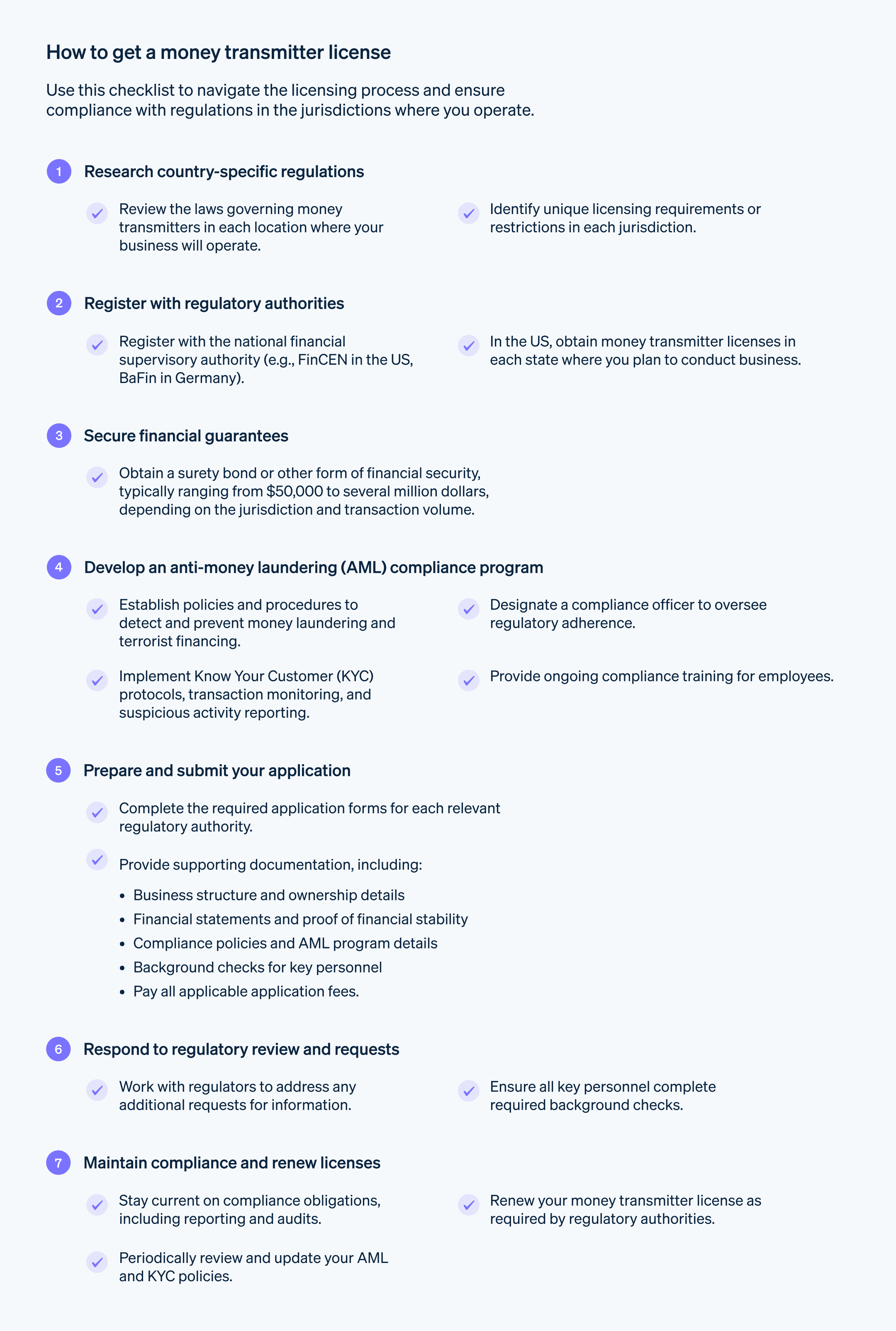

How to get a money transmitter license

Obtaining a money transmitter license is a multistep process that can take several months or longer to complete. Businesses seeking this license typically need to register with federal authorities and secure licenses in each country where they plan to operate. Consider working with legal and compliance professionals to ensure you meet all necessary requirements.

Here’s a step-by-step guide to registering and applying for this license:

Research country-specific regulations: Review the laws, rules, and regulations governing money transmitters in each location where your business operates. Pay close attention to any unique requirements or restrictions.

Register with the authorities: Register with the national financial supervisory authority in each country where you provide services. For example, the US has the Financial Crimes Enforcement Network (FinCEN), and Germany has the Federal Financial Supervisory Authority (BaFin). In the US, money transmitters must also obtain licenses in each state where they plan to conduct business.

Secure a bond or other financial security: Secure a surety bond or other acceptable form of financial security, usually in amounts ranging from $50,000 to several million dollars. The amount depends on the jurisdiction and your anticipated business volume.

Develop an AML compliance program: Establish comprehensive policies, procedures, and controls to prevent money laundering, terrorism financing, and other illicit activities. Designate a compliance officer, conduct ongoing employee training, and implement transaction monitoring and reporting systems.

Submit the application: Submit the completed application package along with all required supporting documentation and fees to the regulatory agency responsible for overseeing money transmitters. The regulatory agency will review your application, conduct background checks, and might request additional information or clarification.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.