Ein Geldtransferdienst (Money Transmitter) ermöglicht die Übertragung von Geldern zwischen verschiedenen Orten und über Landesgrenzen hinweg. Der globale Überweisungsmarkt, d. h. sämtliche grenzüberschreitenden Überweisungen, wird voraussichtlich bis Ende 2023 fast 950 Milliarden US-Dollar wert sein. Analystinnen und Analysten gehen davon aus, dass dieser Markt weiter wachsen und bei einer durchschnittlichen jährlichen Wachstumsrate von 5,68 % bis 2028 einen Gesamtwert von ca. 1.250 Milliarden US-Dollar erreichen wird. Unternehmen oder Einzelpersonen, die in diesem Bereich tätig sind, müssen mit den verschiedenen Aspekten von Geldtransfers und den rechtlichen Rahmenbedingungen vertraut sein, wenn sie die Compliance gewährleisten und in neue Märkte expandieren wollen.

Nachfolgend finden Sie einen Leitfaden rund um Money Transmitter: was sie sind, wie sie funktionieren, welche Kundensegmente sie bedienen, welchen gesetzlichen Bestimmungen sie unterliegen und was es für Unternehmen zu beachten gilt.

Worum geht es in diesem Artikel?

- Was ist ein Geldtransferdienst (Money Transmitter)?

- Was machen Money Transmitter?

- Vergleich Money Transmitter – Zahlungsabwickler

- Vergleich Money Service Business – Money Transmitter

- Voraussetzungen für Geldtransferlizenzen

Was ist ein Geldtransferdienst (Money Transmitter)?

Ein Money Transmitter – oft auch als „Money Service Business“ (MSB, dt. Finanzdienstleistungen) bezeichnet – ist eine Firma oder Einzelperson, die die Übertragung von Geldern von einer Person oder Organisation an eine andere oft auch zwischen verschiedenen Standorten oder über Landesgrenzen hinweg ermöglicht.

In der Regel erhält der Dienstleister dabei Gelder von seinen Kundinnen und Kunden und überträgt diese an bestimmte Empfänger/innen. Money Transmitter bieten verschiedene Übertragungswege an, etwa per Banküberweisung und über andere elektronische Geldüberweisungen (EFTs), mobiltelefonbasierte Zahlungssysteme oder Drittanbieter-Zahlungsabwickler.

Money Transmitter werden reguliert und überwacht, um Geldwäsche, Terrorismusfinanzierung und andere illegale Aktivitäten zu verhindern. In vielen Ländern, einschließlich der USA, müssen sich Money Transmitter bei den zuständigen Aufsichtsbehörden, wie dem Financial Crimes Enforcement Network (FinCEN) oder bundesstaatlichen Behörden, registrieren und bestimmte Meldepflichten und Compliance-Anforderungen erfüllen.

Was machen Money Transmitter?

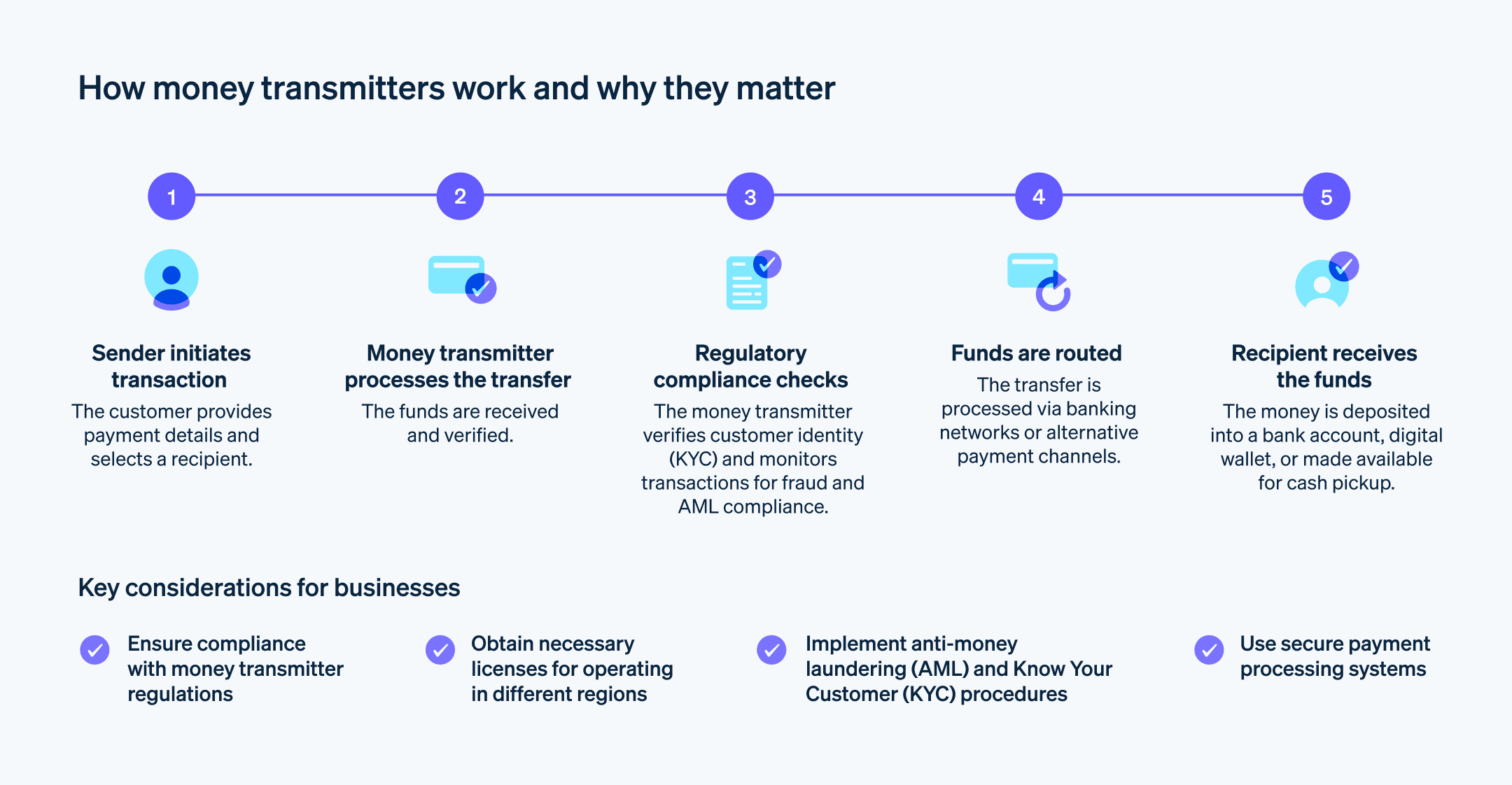

Money Transmitter bieten in erster Linie Dienstleistungen für Einzelpersonen und Unternehmen an, um Gelder zu senden und zu empfangen. Sie agieren als Vermittler für einen vereinfachten nationalen und internationalen Geldverkehr zwischen Einzelpersonen und Unternehmen.

Im Folgenden sind einige der Hauptfunktionen und ‑aktivitäten von Geldtransferdiensten aufgeführt:

Übertragung von Geldern

Money Transmitter ermöglichen die Übertragung von Geldern zwischen verschiedenen Standorten. Sie nehmen Gelder von den Absendern/Absenderinnen (auch als Auftraggeber/innen bezeichnet) an und übermitteln sie auf verschiedenen Wegen an die Empfänger/innen (Begünstigte). Welche Übertragungswege genau angeboten werden, hängt vom Ursprungs- und Zielort der Gelder ab.Internationale Überweisungen

Money Transmitter ermöglichen Einzelpersonen, Geld über Landesgrenzen hinweg zu senden. Mithilfe ihrer Dienstleistungen können etwa eingewanderte oder im Ausland beschäftigte Personen ihren Familien oder Unternehmen im Heimatland Geld zukommen lassen.Zahlungsdienstleistungen

Money Transmitter bieten oftmals Zahlungsdienstleistungen an, über die Kundinnen und Kunden Waren und Dienstleistungen bezahlen können. Das kann auch die Online-Zahlungsabwicklung, Rechnungszahlungen und Transaktionen über mobile Apps oder andere digitale Plattformen umfassen.Währungsumtausch

Einige Money Transmitter bieten ihrer Kundschaft auch den Umtausch einer Währung in eine andere an. Dies ist besonders für Reisende oder im internationalen Geschäftsverkehr nützlich.Finanzdienstleistungen für Personen ohne oder mit eingeschränktem Zugang zu Finanzinstituten

Money Transmitter werden häufig von Personen genutzt, die keinen Zugang zu herkömmlichen Bankdienstleistungen haben. Diesen bieten sie eine Möglichkeit, Geld zu verwahren und zu übertragen, Rechnungen zu bezahlen oder Geld zu erhalten – und somit finanzielle Inklusion.Compliance und Regulierung

Money Transmitter werden reguliert und überwacht, um Geldwäsche, Terrorismusfinanzierung und andere illegale Aktivitäten zu verhindern. Sie müssen aufsichtsrechtliche Bestimmungen einhalten, wie die Registrierung bei den zuständigen Behörden, die Durchführung von Anti-Geldwäsche- und Know-your-customer-Verfahren sowie die Meldung verdächtiger Transaktionen.

Vergleich Money Transmitter – Zahlungsabwickler

Auch wenn sowohl Money Transmitter als auch Zahlungsabwickler Finanztransaktionen ausführen, unterscheiden sie sich in ihrer jeweiligen Funktion, ihren Dienstleistungen und ihrer Kundschaft. Nachfolgend finden Sie einen Überblick über die Unterschiede:

Transaktionstypen

Money Transmitter übertragen Geld zwischen Sendern/Senderinnen und Empfängern/Empfängerinnen. Es gibt jedoch vielfältige Gründe für den Geldverkehr bei diesen Transaktionen. Dies können Übertragungen zwischen Einzelpersonen, Überweisungen und Geschäftszahlungen sein. Zahlungsabwickler sind auf die Verarbeitung von Transaktionszahlungen zwischen Käufer/innen und Verkäufer/innen spezialisiert, bei denen eine Partei der anderen Geld im Austausch für Waren und Dienstleistungen gibt. Dazu gehören Online-Zahlungen, Point-of-Sale-Transaktionen, wiederkehrende Zahlungen, E-Commerce-Zahlungen sowie Zahlungen mit Kreditkarten, Debitkarten und Digital Wallets.Regulatorische Aufsicht

Sowohl Money Transmitter als auch Zahlungsabwickler sind bei ihren Tätigkeiten an regulatorische Rahmenbedingungen gebunden. Geldtransferdienste unterliegen einer speziellen Regulierung und Aufsicht. So müssen sie sich in der Regel bei Aufsichtsbehörden wie dem FinCEN oder bundesstaatlichen Behörden registrieren. Zudem müssen sie sämtliche Anti-Geldwäsche-und Know-your-customer-Bestimmungen einhalten. Zahlungsabwickler stehen ebenfalls unter regulatorischer Aufsicht. Die Strenge der Kontrollen und die Compliance-Anforderungen können jedoch je nach Land und Art der verarbeiteten Transaktionen variieren. Zudem müssen sie Datensicherheitsstandards, Richtlinien für Zahlungsnetzwerke und andere Branchenvorschriften befolgen.Mehrwertdienste

Money Transmitter können zusätzliche Dienstleistungen neben Geldtransfers anbieten. Dabei kann es sich um den Umtausch von Währungen, Rechnungszahlungsdienste oder maßgeschneiderte Finanzdienstleistungen für Personen ohne oder mit eingeschränktem Zugang zu Finanzinstituten handeln. Zahlungsabwickler bieten ebenfalls häufig Mehrwertdienste an, wie Betrugserkennung und -prävention, Rückbuchungsverwaltung, Lösungen für wiederkehrende Abrechnungen und detaillierte Transaktionsberichte.Kundschaft

Money Transmitter richten sich vor allem an Einzelpersonen und Unternehmen, die Geld ins Ausland oder an Personen mit eingeschränktem Zugang zu herkömmlichen Bankdienstleistungen senden möchten. Zahlungsabwickler bedienen verschiedenste Kunden, von Online-Unternehmen über Einzelhändler und Dienstleister bis zu E-Commerce-Plattformen.

Um sichere, effiziente Finanztransfers anzubieten, ist es wichtig, die Unterschiede zwischen einem Money Transmitter und einem Zahlungsabwickler zu kennen. Nur so ist es möglich, eine fundierte Entscheidung bezüglich der richtigen Dienstleistung für den jeweiligen Bedarf zu treffen.

Vergleich Money Service Business – Money Transmitter

Money Transmitter werden insbesondere in den USA häufig auch als „Money Service Business“ (MSB, dt. Finanzdienstleistungsunternehmen) bezeichnet. Auch wenn diese Begriffe gelegentlich synonym verwendet werden, gibt es Unterschiede. Diese zu verstehen, ist nicht nur für die aufsichtsrechtliche Compliance wichtig, sondern auch für Einzelpersonen und Unternehmen, die bestimmte Finanzdienstleistungen wünschen. Das sollten Sie wissen:

Leistungsumfang

MSBs bieten eine ganze Reihe von Finanzdienstleistungen neben Geldüberweisungen an. Dazu gehört etwa der Umtausch von einer Währung in eine andere. Zudem lösen MSBs häufig Schecks für ihre Kundschaft ein. Einige MSBs bieten auch Prepaid-Karten oder Zahlungsanweisungen an, wobei es sich um scheckähnliche Zahlungsinstrumente handelt. Money Transmitter sind eine Form von Money Service Businesses, die auf die Übertragung von Geldern spezialisiert ist. Sie können auch zusätzliche Dienstleistungen anbieten, die unter die Tätigkeiten von MSBs fallen.

Aufsichtsrechtliche Bestimmungen

Sowohl MSBs als auch Money Transmitter unterliegen regulatorischer Aufsicht und Compliance-Anforderungen, um illegale Aktivitäten zu verhindern und die Kundschaft zu schützen. In den USA müssen sich MSBs beim FinCEN, einer Behörde des US-Finanzministeriums, registrieren. MSBs, zu denen auch Money Transmitter gehören, müssen Anti-Geldwäsche- und strenge Know-your-customer-Vorschriften einhalten und verdächtige Transaktionen melden.

Für Money Transmitter gelten darüber hinaus weitere Bestimmungen mit Bezug zu ihrer Rolle als Geldtransferdienst. So müssen sie sich meist bei bundesstaatlichen Aufsichtsbehörden registrieren, genügend Eigenkapital vorhalten und bestimmte Berichts- und Compliance-Verfahren befolgen. Diese Anforderungen sollen die Transparenz, Legalität und Sicherheit von Geldüberweisungen gewährleisten.

Voraussetzungen für Geldtransferlizenzen

Die Voraussetzungen für Geldtransferlizenzen variieren je nach Land und den geltenden Vorschriften. Es gibt jedoch einige Anforderungen, die in vielen Fällen Bestandteil des Lizenzierungsverfahrens für Money Transmitter sind:

Antrag und Registrierung

Money Transmitter müssen sich für gewöhnlich bei der zuständigen Aufsichtsbehörde registrieren. Dies können staatliche Behörden, wie das FinCEN in den USA, oder bundesstaatliche Stellen sein, die die meisten Geldtransferlizenzen ausstellen. Beim Antragsverfahren müssen meist detaillierte Angaben zum Unternehmen, dessen Inhaber/innen, leitenden Angestellten und Vorständen gemacht sowie von der jeweiligen Behörde angeforderte Begleitunterlagen eingereicht werden.Finanzielle Anforderungen

Money Transmitter müssen in der Regel bestimmte finanzielle Anforderungen erfüllen, um eine Lizenz zu erhalten. Zum Beispiel kann es erforderlich sein, dass sie geprüfte Finanzberichte vorlegen, um ausreichendes Eigenkapital nachzuweisen, und zum Schutz ihrer Kundschaft eine Bürgschaft oder andere finanzielle Sicherheiten vorweisen.Hintergrundprüfungen

Money Transmitter und deren Kompetenzträger/innen, wie Inhaber/innen, leitende Angestellte und Vorstände, müssen häufig Hintergrundprüfungen durchlaufen. Dabei können Fingerabdrücke genommen, Führungszeugnisse geprüft und mögliche aufsichtsrechtliche Verstöße oder Sanktionen in der Vergangenheit untersucht werden. Des Weiteren können Aufsichtsbehörden prüfen, ob die mit dem Unternehmen verbundenen Personen Eignungskriterien wie Kompetenz, Integrität und finanzielle Verantwortung erfüllen.Compliance-Programm

Money Transmitter müssen die Einführung eines umfangreichen Compliance-Programms nachweisen. Dazu gehören Richtlinien und Verfahren zur Prävention von Geldwäsche, Terrorismusfinanzierung und anderer illegaler Aktivitäten. Compliance-Programme umfassen üblicherweise auch die Einführung von Know-your-customer-Protokollen und ‑Richtlinien, Transaktionsüberwachungssysteme, Personalschulungen und die konsequente Meldung verdächtiger Aktivitäten.Berichte und Aufzeichnungen

Money Transmitter sind im Allgemeinen verpflichtet, detaillierte Aufzeichnungen zu Transaktionen, Kundendaten und andere relevante Dokumentationen zu pflegen. Auch für die Berichterstattung gelten bestimmte Anforderungen. So müssen sie gegebenenfalls der Aufsichtsbehörde regelmäßig Berichte vorlegen, z. B. zu Transaktionen, Finanzen oder verdächtigen Aktivitäten.Kontinuierliche Compliance und Prüfungen

Auch nach ihrer Lizenzierung müssen Money Transmitter fortwährend Compliance-Verpflichtungen einhalten. Dies können regelmäßige Prüfungen, aufsichtsbehördliche Untersuchungen oder Kontrollen sein, um die kontinuierliche Einhaltung der Lizenzbedingungen und geltenden Bestimmungen zu gewährleisten.

Diese besonderen Voraussetzungen für den Erwerb einer Geldtransferlizenz können sich von Land zu Land stark unterscheiden. Einzelpersonen oder Unternehmen, die sich für eine Tätigkeit als Money Transmitter interessieren, sollten die zuständigen Aufsichtsbehörden vor Ort konsultieren oder juristischen Rat einholen, um sich über die konkreten Anforderungen und Verfahren zu informieren, die sie hinsichtlich der Dienstleistungen, potenziellen Kundschaft und beteiligten Gerichtsbarkeiten einhalten müssen.

Who needs a money transmitter license?

In many countries, any individual or company that engages in the business of transmitting money needs a money transmitter license. These are some of the activities that require a license:

Selling or issuing payment instruments: This includes activities like selling or issuing checks, money orders, traveler’s checks, or stored value cards.

Receiving money for transmission: This includes any businesses that accept money from customers for the purpose of transmitting it to another person or location, either domestically or internationally.

Transmitting money: This refers to the process of sending money on behalf of a customer using methods such as wire transfers and electronic funds transfers.

Currency exchange or dealing: This refers to any buying or selling of foreign currencies for customers.

Operating a payment platform: This includes any online platforms or mobile apps that facilitate money transfers between users.

Certain entities are generally exempt from needing a money transmitter license, such as the following:

Banks and credit unions: Banking authorities already regulate these institutions, so these institutions don’t generally need a separate money transmitter license.

Government agencies: Federal, state, and local government agencies are typically exempt from licensing requirements when conducting official business.

Certain agents of licensees: Agents acting on behalf of licensed money transmitters might be exempt from obtaining their own licenses, but they must operate under the supervision and compliance program of the licensed entity.

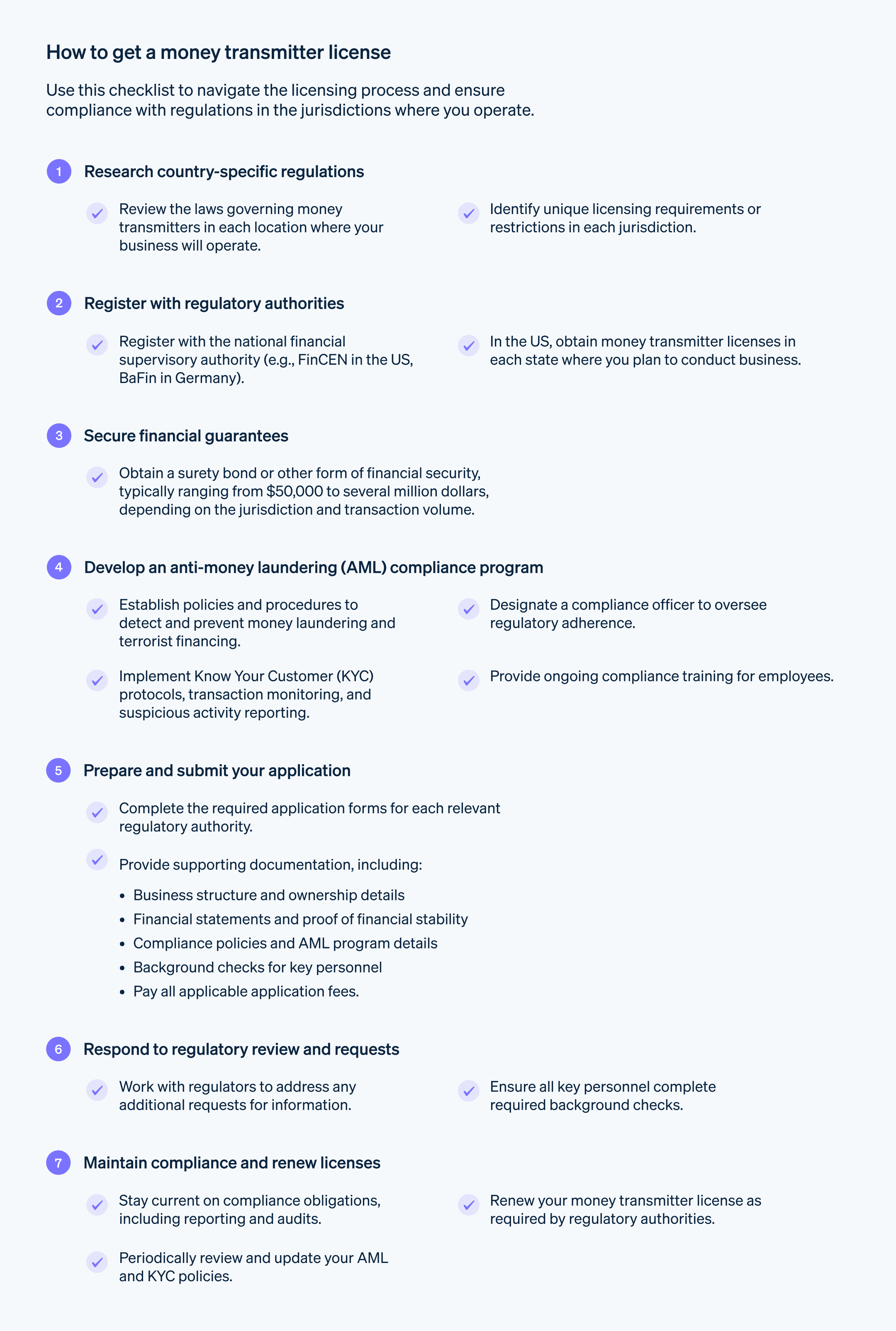

How to get a money transmitter license

Obtaining a money transmitter license is a multistep process that can take several months or longer to complete. Businesses seeking this license typically need to register with federal authorities and secure licenses in each country where they plan to operate. Consider working with legal and compliance professionals to ensure you meet all necessary requirements.

Here’s a step-by-step guide to registering and applying for this license:

Research country-specific regulations: Review the laws, rules, and regulations governing money transmitters in each location where your business operates. Pay close attention to any unique requirements or restrictions.

Register with the authorities: Register with the national financial supervisory authority in each country where you provide services. For example, the US has the Financial Crimes Enforcement Network (FinCEN), and Germany has the Federal Financial Supervisory Authority (BaFin). In the US, money transmitters must also obtain licenses in each state where they plan to conduct business.

Secure a bond or other financial security: Secure a surety bond or other acceptable form of financial security, usually in amounts ranging from $50,000 to several million dollars. The amount depends on the jurisdiction and your anticipated business volume.

Develop an AML compliance program: Establish comprehensive policies, procedures, and controls to prevent money laundering, terrorism financing, and other illicit activities. Designate a compliance officer, conduct ongoing employee training, and implement transaction monitoring and reporting systems.

Submit the application: Submit the completed application package along with all required supporting documentation and fees to the regulatory agency responsible for overseeing money transmitters. The regulatory agency will review your application, conduct background checks, and might request additional information or clarification.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.