ผู้ส่งเงินช่วยอํานวยความสะดวกในการโอนเงินระหว่างตําแหน่งที่ตั้งที่ต่างกันและข้ามเขตแดนระหว่างประเทศ ธุรกิจหรือบุคคลทั่วไปที่ทํางานในพื้นที่นี้จะต้องเข้าใจความซับซ้อนของผู้ส่งเงินและข้อกฎหมายต่างๆ เพื่อให้มั่นใจว่าจะปฏิบัติตามข้อกําหนดและขยายสู่ตลาดใหม่ๆ ได้

ด้านล่างนี้เป็นคู่มือเกี่ยวกับโลกของผู้ส่งเงิน: พวกเขาคือใคร มีวิธีการทํางานอย่างไร ให้บริการลูกค้ากลุ่มใด กรอบการทำงานทางกฎหมายที่ต้องปฏิบัติตาม และผลกระทบที่สําคัญสําหรับธุรกิจ

บทความนี้ให้ข้อมูลอะไรบ้าง

- ผู้ส่งเงินคืออะไร

- ผู้ส่งเงินมีหน้าที่ทําอะไร

- ผู้ส่งเงินเทียบกับผู้ประมวลผลการชําระเงิน

- ธุรกิจบริการด้านการเงินเทียบกับผู้ส่งเงิน

- ข้อกําหนดเกี่ยวกับใบอนุญาตผู้ส่งเงิน

- ใครคือผู้ที่ต้องมีใบอนุญาตผู้ส่งเงิน

- วิธีขอรับใบอนุญาตผู้ส่งเงิน

ผู้ส่งเงินคืออะไร

ผู้ส่งเงิน (MSB) หรือที่มักเรียกว่า "ธุรกิจบริการด้านการเงิน" (MSB) คือบริษัทหรือบุคคลทั่วไปที่ช่วยอํานวยความสะดวกในการโอนเงินจากบุคคลหรือนิติบุคคลหนึ่งไปยังอีกหน่วยหนึ่ง ซึ่งมักดำเนินการระหว่างตําแหน่งที่ตั้งทางภูมิศาสตร์ที่ต่างกันและข้ามเขตแดนระหว่างประเทศ

โดยปกติแล้ว บริการเหล่านี้จะรับเงินจากลูกค้า แล้วส่งไปให้ผู้รับที่กําหนดไว้ ผู้ส่งเงินนำเสนอวิธีการโอนเงินที่หลากหลาย ซึ่งรวมถึงการโอนเงินระหว่างธนาคารและการโอนเงินทางอิเล็กทรอนิกส์ (EFT) การโอนเงินผ่านอุปกรณ์เคลื่อนที่ หรือผู้ประมวลผลการชําระเงินบุคคลที่สาม

ทั้งนี้ ผู้ส่งเงินต้องปฏิบัติตามกฎระเบียบและการกำกับดูแลเพื่อป้องกันการฟอกเงิน การสนับสนุนการก่อการร้าย และกิจกรรมผิดกฎหมายอื่นๆ ในหลายประเทศ รวมถึงสหรัฐอเมริกา ผู้ส่งเงินต้องจดทะเบียนกับหน่วยงานกํากับดูแลที่เหมาะสม เช่น เครือข่ายปราบปรามอาชญากรรมทางการเงิน (FinCEN)หรือหน่วยงานระดับรัฐ รวมทั้งปฏิบัติตามกฎด้านการรายงานและข้อกําหนดบางประการ

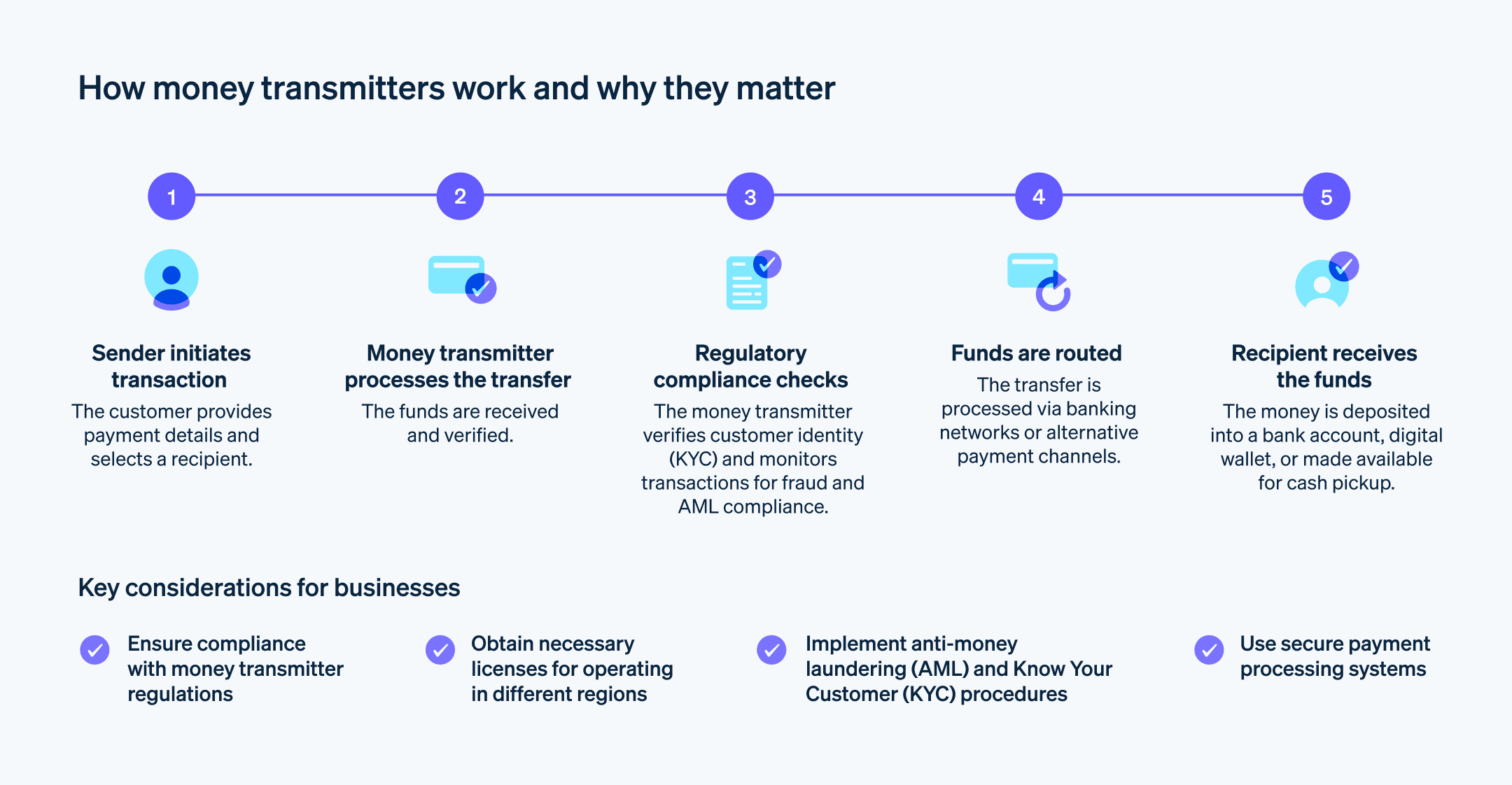

ผู้ส่งเงินมีหน้าที่ทําอะไร

ส่วนใหญ่แล้ว ผู้ส่งเงินจะให้บริการที่ช่วยให้บุคคลและธุรกิจสามารถส่งและรับเงินได้ พวกเขาทําหน้าที่เป็นตัวกลางซึ่งอํานวยความสะดวกในการรับส่งเงินระหว่างบุคคลทั่วไปและธุรกิจทั้งในและต่างประเทศ

ต่อไปนี้คือฟังก์ชันหลักและกิจกรรมบางอย่างที่ดําเนินการโดยผู้ส่งเงิน

การโอนเงิน

ผู้ส่งเงินช่วยอํานวยความสะดวกในการโอนเงินจากตำแหน่งหนึ่งไปยังอีกตำแหน่งหนึ่ง โดยจะรับเงินจากผู้ส่ง (เรียกอีกอย่างว่าผู้ริเริ่ม) และส่งเงินไปยังผู้รับ (ผู้รับผลประโยชน์) ด้วยหลากหลายวิธี วิธีการที่แน่นอนมักจะแตกต่างกันไป ขึ้นอยู่กับว่าเงินถูกส่งมาจากที่ไหนและส่งไปที่ไหนการส่งเงินระหว่างประเทศ

ผู้ส่งเงินช่วยให้บุคคลทั่วไปส่งเงินข้ามพรมแดนระหว่างประเทศได้ โดยเสนอบริการที่ช่วยให้ผู้อพยพและบุคคลทั่วไปที่ทํางานในต่างประเทศส่งเงินไปให้กับครอบครัวหรือธุรกิจในประเทศบ้านเกิดของตนได้บริการชําระเงิน

ผู้ส่งเงินมักให้บริการชําระเงิน ซึ่งจะช่วยให้ลูกค้าชําระเงินค่าสินค้าและบริการได้ ตัวอย่างเช่น การประมวลผลการชําระเงินออนไลน์ การชําระเงินตามใบเรียกเก็บ และการทําธุรกรรมผ่านแอปบนอุปกรณ์เคลื่อนที่หรือแพลตฟอร์มดิจิทัลอื่นๆการแลกเปลี่ยนสกุลเงิน

ผู้ส่งเงินบางรายให้บริการแลกเปลี่ยนสกุลเงิน ซึ่งช่วยให้ลูกค้าแปลงสกุลเงินหนึ่งเป็นอีกสกุลเงินหนึ่งได้ วิธีนี้มีประโยชน์อย่างยิ่งสําหรับนักท่องเที่ยวหรือบุคคลทั่วไปที่ต้องทำธุรกรรมทางธุรกิจระหว่างประเทศบริการทางการเงินสำหรับผู้ที่ไม่มีบัญชีธนาคารหรือเข้าถึงเข้าถึงบัญชีธนาคารได้ลำบาก

ผู้ส่งเงินมักจะให้บริการแก่บุคคลที่ไม่สามารถเข้าถึงบริการธนาคารแบบดั้งเดิมได้ โดยจะมอบช่องทางให้บุคคลเหล่านี้จัดเก็บและโอนเงิน ชำระค่าใช้จ่าย หรือรับเงิน อีกทั้งยังมอบการเข้าถึงและการครอบคลุมทางการเงินอีกด้วยการปฏิบัติตามข้อกําหนดและข้อบังคับ

ทั้งนี้ ผู้ส่งเงินต้องปฏิบัติตามกฎระเบียบและการกำกับดูแลเพื่อป้องกันการฟอกเงิน การสนับสนุนการก่อการร้าย และกิจกรรมผิดกฎหมายอื่นๆ พวกเขาจะต้องปฏิบัติตามข้อกำหนดด้านกฎระเบียบ เช่น การลงทะเบียนกับหน่วยงานที่เกี่ยวข้อง การปฏิบัติตามขั้นตอนการต่อต้านการฟอกเงิน (AML) และการรู้จักลูกค้าของคุณ (KYC) และการรายงานธุรกรรมที่น่าสงสัย

ผู้ส่งเงินเทียบกับผู้ประมวลผลการชําระเงิน

แม้ว่าผู้ส่งเงินและผู้ประมวลผลการชำระเงินจะทำหน้าที่จัดการธุรกรรมทางการเงิน แต่บทบาท บริการ และฐานลูกค้าที่เฉพาะเจาะจงของพวกเขามีความแตกต่างกัน ต่อไปนี้คือภาพรวมของความแตกต่าง

ประเภทธุรกรรม

ผู้ส่งเงินจะโอนเงินระหว่างผู้ส่งและผู้รับ แต่มีเหตุผลมากมายที่ทำให้เกิดการแลกเปลี่ยนเงินในธุรกรรมเหล่านี้ ซึ่งอาจรวมถึงการโอนเงินระหว่างบุคคลกับบุคคล การส่งเงิน และการชําระเงินทางธุรกิจ ผู้ประมวลผลการชําระเงินมีความเชี่ยวชาญในการประมวลผลการชําระเงินทางธุรกรรมระหว่างผู้ซื้อและผู้ขาย ซึ่งฝ่ายหนึ่งจะมอบเงินให้อีกฝ่ายหนึ่งเพื่อแลกกับสินค้าและบริการ โดยรวมถึงการซื้อทางออนไลน์ ธุรกรรมที่จุดขาย (POS) การชําระเงินตามแบบแผนล่วงหน้า ธุรกรรมอีคอมเมิร์ซ และการชําระเงินด้วยบัตรเครดิต บัตรเดบิต และกระเป๋าเงินดิจิทัลการควบคุมดูแลโดยหน่วยงานกํากับดูแล

ทั้งผู้ส่งเงินและผู้ประมวลผลการชำระเงินต่างดำเนินการภายใต้กรอบการกำกับดูแล ผู้ส่งเงินต้องปฏิบัติตามกฎระเบียบและการกำกับดูแลที่เฉพาะเจาะจง โดยมักต้องลงทะเบียนกับหน่วยงานกำกับดูแล เช่น FinCEN หรือหน่วยงานระดับรัฐ โดยต้องดำเนินงานตามกฎระเบียบ AML และ KYC เพื่อป้องกันกิจกรรมผิดกฎหมาย ผู้ประมวลผลการชำระเงินดำเนินการภายใต้การกำกับดูแลของหน่วยงานกำกับดูแลเช่นกัน แม้ว่าระดับของการตรวจสอบและข้อกำหนดการปฏิบัติตามอาจแตกต่างกันไป โดยขึ้นอยู่กับเขตอำนาจศาลและประเภทของธุรกรรมที่พวกเขาจัดการ ทั้งนี้ พวกเขาจะต้องปฏิบัติตามมาตรฐานด้านการรักษาความปลอดภัยของข้อมูล กฎของเครือข่ายการชําระเงิน และระเบียบข้อบังคับอื่นๆ ของอุตสาหกรรมบริการเพิ่มมูลค่า

ผู้ส่งเงินอาจเสนอบริการเพิ่มเติมนอกเหนือจากการโอนเงิน บริการเหล่านี้อาจรวมถึงการแลกเปลี่ยนสกุลเงิน บริการชําระเงินตามใบเรียกเก็บ หรือบริการทางการเงินที่ออกแบบมาเพื่อกลุ่มคนที่ไม่มีบัญชีธนาคารหรือเข้าถึงบริการธนาคารได้ลำบาก ผู้ประมวลผลการชําระเงินมักจะให้บริการที่เพิ่มมูลค่าต่างๆ เช่น การตรวจจับและป้องกันการฉ้อโกง การจัดการการดึงเงินคืน การเรียกเก็บเงินตามแบบแผนล่วงหน้า และการรายงานธุรกรรมแบบละเอียดฐานลูกค้า

ผู้ส่งเงินมักจะให้บริการบุคคลและธุรกิจที่ต้องการส่งเงินข้ามพรมแดนหรือให้กับบุคคลที่ไม่สามารถเข้าถึงบริการธนาคารแบบดั้งเดิมได้ ขณะที่ผู้ประมวลผลการชําระเงินให้บริการลูกค้าในหลากหลายกลุ่ม รวมถึงธุรกิจออนไลน์ ผู้ค้าปลีก ผู้ให้บริการ และแพลตฟอร์มอีคอมเมิร์ซ

การสร้างประสบการณ์การโอนเงินที่ปลอดภัยและมีประสิทธิภาพนั้นต้องอาศัยการทําความเข้าใจถึงข้อแตกต่างระหว่างผู้ส่งเงินกับผู้ประมวลผลการชําระเงิน รวมทั้งทำการตัดสินใจอย่างมีข้อมูลว่าบริการใดเหมาะกับความต้องการทางธุรกิจมากที่สุด

ธุรกิจบริการด้านการเงินเทียบกับผู้ส่งเงิน

ผู้ส่งเงินมักจะถูกเรียกว่า "ธุรกิจบริการด้านการเงิน" โดยเฉพาะในสหรัฐอเมริกา แม้ว่าบางคนจะใช้คำเหล่านี้แทนกันได้ แต่ทั้งสองสิ่งนี้ก็มีความแตกต่างกันอยู่ การทําความเข้าใจความแตกต่างระหว่าง MSB และผู้ส่งเงินเป็นสิ่งสําคัญสําหรับการปฏิบัติตามระเบียบข้อบังคับ และสำหรับบุคคลทั่วไปหรือธุรกิจที่กําลังมองหาบริการทางการเงินเฉพาะทาง ต่อไปนี้คือสิ่งที่คุณควรรู้

ขอบเขตการบริการ

MSB มอบบริการทางการเงินที่หลากหลาย นอกเหนือไปจากการโอนเงิน นอกจากนี้ พวกเขายังอาจเสนอบริการแลกเปลี่ยนสกุลเงินเพื่อให้ลูกค้าแปลงสกุลเงินหนึ่งไปเป็นอีกสกุลได้ นอกจากนี้ MSB มักให้บริการด้านเงินสด MSB บางแห่งอาจเสนอบริการบัตรเติมเงินหรือออกธนาณัติ ซึ่งเป็นเครื่องมือการชำระเงินที่คล้ายกับเช็ค ขณะที่ผู้ส่งเงินนั้นเป็นส่วนย่อยของ MSB และมีความเชี่ยวชาญโดยเฉพาะในการอำนวยความสะดวกด้านการโอนเงิน ทั้งนี้ พวกเขาอาจเสนอหรือไม่เสนอบริการเพิ่มเติมที่อยู่ในขอบเขตของ MSB ที่กว้างขึ้น

ข้อกําหนดด้านการปฏิบัติตามระเบียบข้อบังคับ:

ทั้ง MSB และผู้ส่งเงินต้องปฏิบัติตามข้อกําหนดทางกฎหมายเพื่อป้องกันกิจกรรมที่ผิดกฎหมายและปกป้องผู้บริโภค ในสหรัฐฯ MSB จะต้องจดทะเบียนกับ FinCEN ซึ่งเป็นหน่วยงานของกระทรวงการคลังสหรัฐอเมริกา MSB ซึ่งรวมถึงผู้ส่งเงินต้องปฏิบัติตามระเบียบข้อบังคับของ AML โดยใช้โปรโตคอล KYC ที่มีประสิทธิภาพ และรายงานธุรกรรมที่น่าสงสัย

ผู้ส่งเงินยังต้องปฏิบัติตามกฎระเบียบเพิ่มเติมที่เฉพาะเจาะจงสำหรับบทบาทของตนในการอำนวยความสะดวกในการโอนเงิน โดยทั่วไปแล้ว พวกเขาจะต้องลงทะเบียนกับหน่วยงานกำกับดูแลระดับรัฐ รักษาเงินทุนสำรองไว้ให้เพียงพอ และปฏิบัติตามขั้นตอนการรายงานและการปฏิบัติตามกฎที่เฉพาะเจาะจง ข้อกําหนดเหล่านี้มีจุดมุ่งหมายเพื่อให้มั่นใจว่ากิจกรรมการโอนเงินจะมีความโปร่งใส กฎหมาย และมีความปลอดภัย

ข้อกําหนดเกี่ยวกับใบอนุญาตผู้ส่งเงิน

ข้อกําหนดเกี่ยวกับใบอนุญาตผู้ส่งเงินจะแตกต่างกันไปตามเขตอํานาจศาลและระเบียบข้อบังคับเฉพาะที่มี อย่างไรก็ตาม มีข้อกำหนดทั่วไปที่มักรวมอยู่ในกระบวนการขอใบอนุญาตสำหรับผู้ส่งเงินดังนี้

การจดทะเบียนและการสมัครใช้งาน

โดยปกติแล้วผู้ส่งเงินจะต้องจดทะเบียนกับหน่วยงานกำกับดูแลที่เหมาะสม ซึ่งนี้อาจอยู่ในระดับรัฐบาลกลาง เช่น FinCEN ในสหรัฐอเมริกา หรือในระดับรัฐที่มีการออกใบอนุญาตผู้ส่งเงินส่วนใหญ่ โดยทั่วไปขั้นตอนการสมัครจะประกอบด้วยการส่งข้อมูลโดยละเอียดเกี่ยวกับธุรกิจ เจ้าของ เจ้าหน้าที่ และกรรมการ ตลอดจนเอกสารประกอบใดๆ ที่หน่วยงานกำกับดูแลต้องการข้อกําหนดทางการเงิน

โดยทั่วไปผู้ส่งเงินจะต้องปฏิบัติตามข้อกำหนดทางการเงินบางประการเพื่อขอใบอนุญาต ซึ่งอาจรวมถึงการจัดทำงบการเงินที่ผ่านการตรวจสอบ การแสดงหลักฐานว่ามีเงินทุนสำรองที่เพียงพอ และการรักษาพันธบัตรค้ำประกันหรือการรักษาความปลอดภัยทางการเงินรูปแบบอื่นเพื่อปกป้องลูกค้าการตรวจสอบประวัติ

ผู้ส่งเงินและบุคลากรสำคัญ เช่น เจ้าของ เจ้าหน้าที่ และกรรมการ มักจะต้องได้รับการตรวจสอบประวัติ ซึ่งอาจรวมถึงการพิมพ์ลายนิ้วมือ การตรวจสอบประวัติอาชญากรรม และการตรวจสอบการละเมิดกฎระเบียบหรือการลงโทษในอดีต นอกจากนี้ หน่วยงานกำกับดูแลอาจประเมินเกณฑ์ “ความเหมาะสมและถูกต้อง” โดยประเมินความสามารถ ความซื่อสัตย์ และความรับผิดชอบทางการเงินของบุคคลที่เกี่ยวข้องกับธุรกิจด้วยโปรแกรมการปฏิบัติตามข้อกําหนด

ผู้ส่งเงินจะต้องแสดงให้เห็นว่าพวกเขาได้นำโปรแกรมการปฏิบัติตามกฎที่เข้มงวดมาใช้ ซึ่งรวมถึงการมีนโยบายและขั้นตอนเพื่อป้องกันการฟอกเงิน การสนับสนุนการก่อการร้าย และกิจกรรมผิดกฎหมายอื่นๆ โดยทั่วไปโปรแกรมการปฏิบัติตามจะเกี่ยวข้องกับการนำโปรโตคอลและนโยบาย KYC มาใช้ ระบบการตรวจสอบธุรกรรม การฝึกอบรมพนักงาน และการรายงานกิจกรรมที่น่าสงสัยอย่างรอบคอบการรายงานและการเก็บบันทึก

โดยทั่วไปแล้วผู้ส่งเงินจะต้องรักษาบันทึกโดยละเอียดเกี่ยวกับธุรกรรม ข้อมูลลูกค้า และเอกสารอื่นๆ ที่เกี่ยวข้อง พวกเขาจะต้องปฏิบัติตามข้อกำหนดในการรายงาน ซึ่งอาจรวมถึงการส่งรายงานไปยังหน่วยงานกำกับดูแลเป็นประจำ เช่น รายงานธุรกรรม รายงานทางการเงิน หรือรายงานกิจกรรมที่น่าสงสัยการปฏิบัติตามข้อกําหนดและการตรวจสอบอย่างต่อเนื่อง

เมื่อได้รับใบอนุญาต ผู้ส่งเงินจะต้องปฏิบัติตามข้อกําหนดอย่างต่อเนื่อง โดยอาจต้องมีการตรวจสอบเป็นระยะ การสอบตามกฎระเบียบ หรือการตรวจสอบเพื่อให้แน่ใจว่ามีการปฏิบัติตามข้อกำหนดการออกใบอนุญาตและกฎระเบียบที่เกี่ยวข้องอย่างต่อเนื่อง

ทั้งนี้ ข้อกําหนดเฉพาะสําหรับการขอใบอนุญาตผู้ส่งเงินอาจแตกต่างกันอย่างมาก โดยขึ้นอยู่กับเขตอํานาจศาล บุคคลหรือธุรกิจที่สนใจจะเป็นผู้ส่งเงินควรปรึกษาหน่วยงานกำกับดูแลที่เกี่ยวข้องในเขตอำนาจศาลของตนหรือขอคำแนะนำทางกฎหมาย เพื่อทำความเข้าใจข้อกำหนดและกระบวนการเฉพาะที่พวกเขาจะต้องปฏิบัติตามโดยคำนึงถึงขอบเขตของบริการ ลูกค้าเป้าหมาย และเขตอำนาจศาลหลักที่เกี่ยวข้อง

ใครคือผู้ที่ต้องมีใบอนุญาตผู้ส่งเงิน

ในหลายประเทศ บุคคลหรือบริษัทใดก็ตามที่ประกอบธุรกิจส่งเงินจำเป็นต้องมีใบอนุญาตผู้ส่งเงิน ต่อไปนี้คือกิจกรรมบางส่วนที่ต้องมีใบอนุญาต

การขายหรือการออกเครื่องมือการชําระเงิน: ซึ่งรวมถึงกิจกรรมต่างๆ เช่น การขายหรือการออกเช็ค ธนาณัติ เช็คของเดินทาง หรือบัตรเงินสด

การรับเงินเพื่อทำการส่ง: รวมถึงธุรกิจต่างๆ ที่รับเงินจากลูกค้าเพื่อจุดประสงค์ในการส่งเงินไปยังบุคคลอื่นหรือตําแหน่งที่ตั้งทั้งในและต่างประเทศ

การส่งเงิน: ซึ่งหมายถึงกระบวนการส่งเงินในนามของลูกค้าโดยใช้วิธีการต่างๆ เช่น การโอนเงินระหว่างธนาคารและการโอนเงินทางอิเล็กทรอนิกส์

การแลกเปลี่ยนสกุลเงินหรือการซื้อขาย: หมายถึงการซื้อหรือขายสกุลเงินต่างประเทศของลูกค้า

การดำเนินงานแพลตฟอร์มการชําระเงิน: ซึ่งรวมถึงแพลตฟอร์มออนไลน์หรือแอปพลิเคชันบนอุปกรณ์เคลื่อนที่ที่ช่วยอํานวยความสะดวกในการโอนเงินระหว่างผู้ใช้

โดยทั่วไปแล้ว นิติบุคคลบางแห่งได้รับการยกเว้นไม่ต้องมีใบอนุญาตผู้ส่งเงิน ดังนี้

ธนาคารและเครดิตสหภาพ: หน่วยงานด้านการธนาคารควบคุมสถาบันเหล่านี้แล้ว ดังนั้นจึงไม่จําเป็นต้องมีใบอนุญาตผู้ส่งเงินแยกต่างหาก

หน่วยงานราชการ: หน่วยงานของรัฐบาลกลาง รัฐ และรัฐบาลท้องถิ่นมักจะได้รับการยกเว้นจากข้อกําหนดการออกใบอนุญาตเมื่อดําเนินธุรกิจอย่างเป็นทางการ

ตัวแทนบางรายของผู้รับใบอนุญาต: ตัวแทนที่ดำเนินการในนามของผู้ส่งเงินที่ได้รับใบอนุญาตอาจได้รับการยกเว้นจากการขอใบอนุญาตของตนเอง แต่พวกเขาต้องดำเนินการภายใต้โปรแกรมการกำกับดูแลและการปฏิบัติตามกฎระเบียบของนิติบุคคลที่ได้รับใบอนุญาต

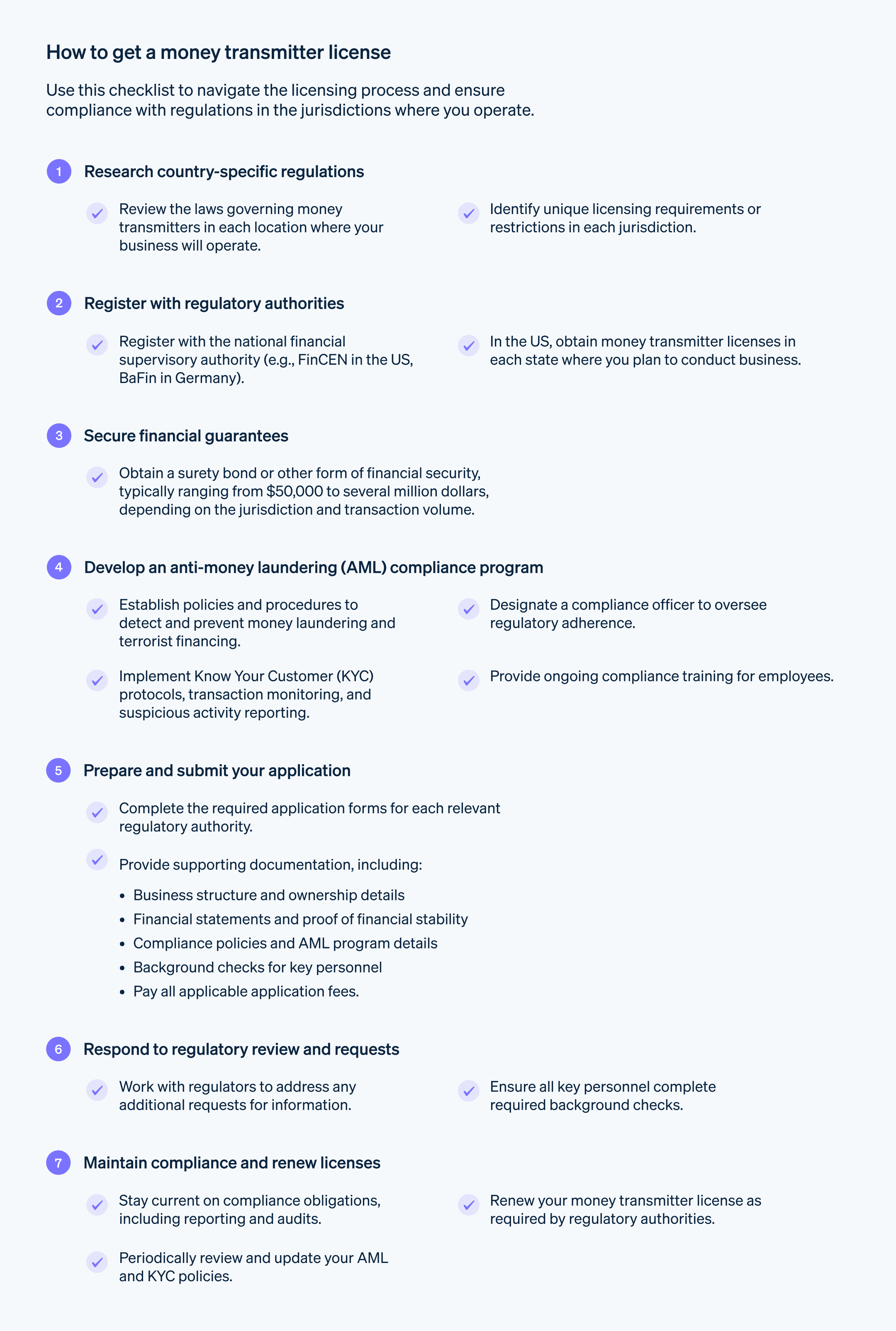

วิธีขอรับใบอนุญาตผู้ส่งเงิน

การขอใบอนุญาตผู้ส่งเงินเป็นกระบวนการหลายขั้นตอนซึ่งอาจใช้เวลานานหลายเดือนหรือมากกว่านั้นจึงจะเสร็จสมบูรณ์ โดยทั่วไป ธุรกิจที่ต้องการใบอนุญาตนี้จะต้องจดทะเบียนกับหน่วยงานรัฐบาลกลางและขอใบอนุญาตในแต่ละประเทศที่พวกเขาวางแผนจะดำเนินธุรกิจ พิจารณาการทำงานร่วมกับผู้เชี่ยวชาญกฎหมายและการปฏิบัติตามข้อกำหนด เพื่อให้แน่ใจว่าคุณปฏิบัติตามข้อกำหนดที่จำเป็นทั้งหมด

ต่อไปนี้คือคําแนะนําแบบทีละขั้นตอนเกี่ยวกับการจดทะเบียนและสมัครขอรับใบอนุญาตนี้

ศึกษาระเบียบข้อบังคับเฉพาะของแต่ละประเทศ: ตรวจสอบกฎหมาย กฎ และข้อบังคับที่กํากับดูแลผู้ให้บริการส่งเงินในแต่ละประเทศที่คุณดําเนินธุรกิจอยู่ โปรดให้ความสําคัญกับข้อกําหนดหรือข้อจํากัดที่เฉพาะตัว

จดทะเบียนกับหน่วยงานที่มีอํานาจ: จดทะเบียนกับหน่วยงานกำกับดูแลการเงินแห่งชาติในแต่ละประเทศที่คุณให้บริการ ตัวอย่างเช่น สหรัฐอเมริกามีเครือข่ายปราบปรามอาชญากรรมทางการเงิน (FinCEN) และเยอรมนีก็มีหน่วยงานกํากับดูแลทางการเงินของรัฐบาลกลาง (BaFin) ในสหรัฐอเมริกา ผู้ส่งเงินจะต้องได้รับใบอนุญาตในแต่ละรัฐที่พวกเขาวางแผนจะทำธุรกิจด้วย

เตรียมพันธบัตรหรือหลักประกันทางการเงินอื่นๆ: รักษาความปลอดภัยด้วยพันธบัตรค้ำประกันหรือรูปแบบอื่นของหลักประกันทางการเงินที่ยอมรับได้ โดยปกติจะมีจำนวนเงินตั้งแต่ $50,000 ไปจนถึงหลายล้านดอลลาร์ จํานวนเงินจะขึ้นอยู่กับเขตอํานาจศาลและปริมาณธุรกิจที่คาดการณ์ไว้

พัฒนาโปรแกรมการปฏิบัติตามข้อกําหนด AML: กําหนดนโยบาย กระบวนการ และการควบคุมที่ครอบคลุมเพื่อป้องกันการฟอกเงิน การจัดหาเงินทุนเพื่อการก่อการร้าย และกิจกรรมผิดกฎหมายอื่นๆ แต่งตั้งเจ้าหน้าที่ปฏิบัติตามกฎหมาย ดำเนินการฝึกอบรมพนักงานอย่างต่อเนื่อง และนำระบบการติดตามและรายงานธุรกรรมมาใช้

ส่งใบสมัคร: ส่งใบสมัครที่กรอกข้อมูลครบถ้วน พร้อมเอกสารสนับสนุนและค่าธรรมเนียมที่จําเป็นทั้งหมดให้กับหน่วยงานกํากับดูแลที่มีหน้าที่ควบคุมดูแลผู้ให้บริการส่งเงิน หน่วยงานกํากับดูแลจะตรวจสอบใบสมัครของคุณ ตรวจสอบภูมิหลัง และอาจขอข้อมูลเพิ่มเติมหรือคําชี้แจง

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ