Os transmissores de valores facilitam transferências de fundos entre locais distintos e entre fronteiras internacionais. As empresas ou indivíduos que trabalham neste espaço devem entender os meandros dos transmissores de valores e o cenário regulatório para garantir a conformidade e expandir para novos mercados.

Abaixo está um guia para o mundo dos transmissores de valores: o que são, como funcionam, a quais segmentos de clientes atendem, a estrutura regulatória que devem aderir e implicações importantes para as empresas.

Neste artigo:

- O que é um transmissor de valores?

- O que os transmissores de valores fazem?

- Transmissor de dinheiro vs. processador de pagamentos

- Negócios de serviços financeiros vs. transmissor de valores

- Requisitos de licença de transmissores de valores

- Quem precisa de uma licença de transmissores de valores?

- Como obter uma licença de transmissor de valores

O que é um transmissor de valores?

Um serviço de transferência monetária, também conhecido como "empresa de serviços monetários" (MSB), é uma empresa ou indivíduo que facilita a transferência de fundos de uma pessoa ou entidade para outra, muitas vezes entre localizações geográficas díspares e através de fronteiras internacionais.

Esses serviços geralmente envolvem o recebimento de fundos dos clientes e depois a transmissão deles para um destinatário designado. Os transmissores de valores oferecem uma variedade de métodos para transferir valores, incluindo por meio de transferências bancárias e outras transferências eletrônicas de fundos (EFTs), transferências baseadas em dispositivos móveis ou processadores de pagamento de terceiros.

Os transmissores de valores estão sujeitos a regulamentos e supervisão para evitar lavagem de dinheiro, financiamento do terrorismo e outras atividades ilícitas. Em muitos países, incluindo os Estados Unidos, os transmissores de valores devem se registrar junto às autoridades regulatórias apropriadas, como a Financial Crimes Enforcement Network (FinCEN) ou agências estaduais, e cumprir requisitos específicos de relatórios e conformidade.

O que os transmissores de valores fazem?

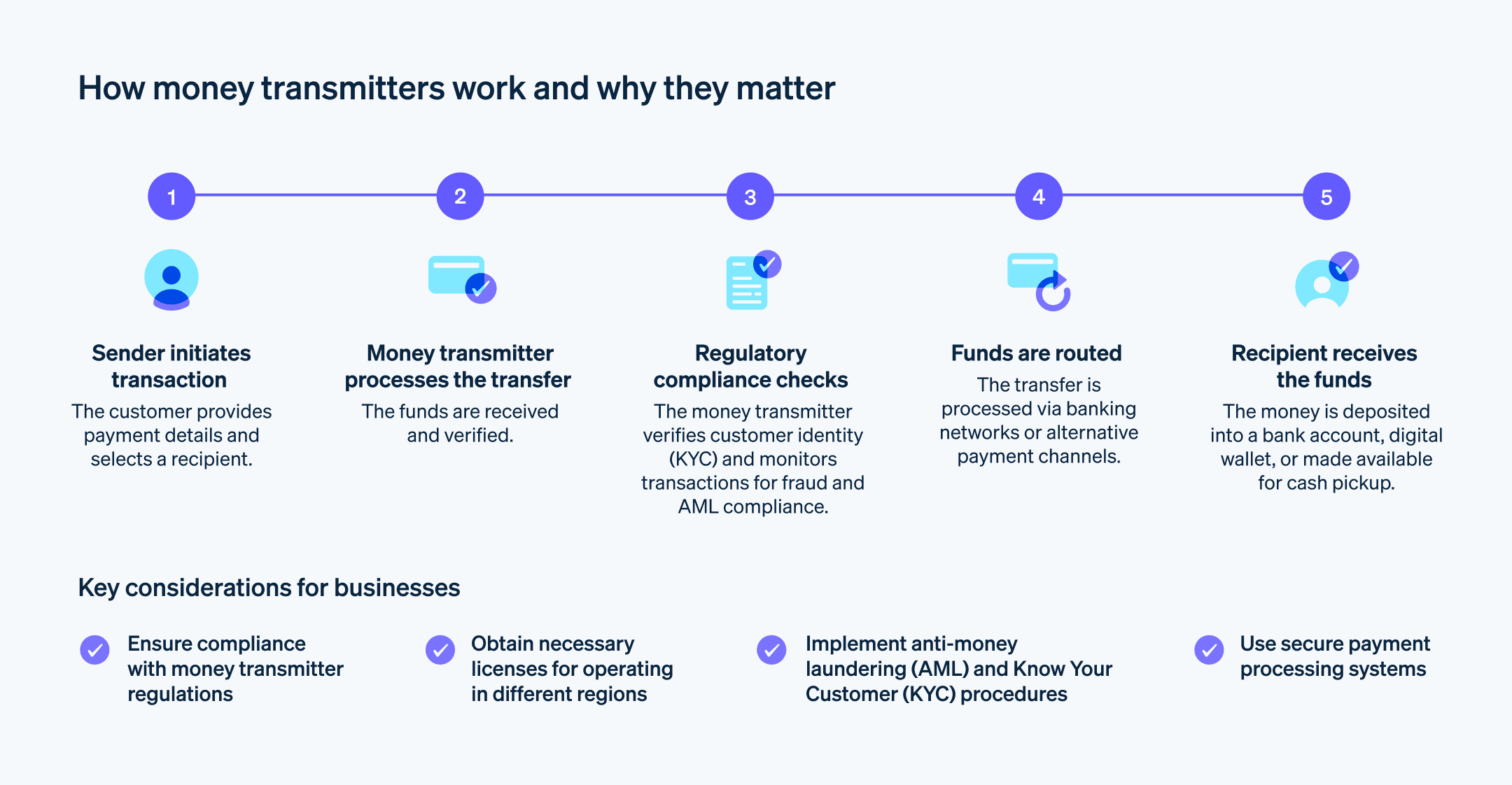

Os transmissores de valores fornecem principalmente serviços que permitem que pessoas físicas e empresas enviem e recebam fundos. Atuam como intermediários, facilitando a movimentação de recursos entre pessoas físicas e jurídicas, tanto nacional quanto internacionalmente.

Aqui estão algumas das principais funções e atividades realizadas pelos transmissores de valores:

Transferência de fundos

Os transmissores de valores facilitam a transferência de fundos de um local para outro. Eles aceitam fundos do remetente (também conhecido como o originador) e os transmitem ao destinatário (beneficiário) usando vários métodos. Os métodos exatos disponíveis geralmente variam dependendo de onde os fundos estão sendo enviados e para onde estão sendo enviados.Remessas internacionais

Os transmissores de valores permitem que pessoas físicas enviem dinheiro através de fronteiras internacionais. Eles oferecem serviços que permitem que imigrantes e indivíduos que trabalham no exterior enviem fundos para suas famílias ou empresas em seus países de origem.Serviços de pagamento

Os transmissores de valores geralmente fornecem serviços de pagamento, permitindo que os clientes façam pagamentos por bens e serviços. Isso pode incluir processamento de pagamentos online, pagamentos de contas e facilitação de transações por meio de aplicativos móveis ou outras plataformas digitais.Câmbio de moeda

Alguns transmissores de valores oferecem serviços de câmbio, permitindo que os clientes convertam uma moeda em outra. Isso é particularmente útil para viajantes ou indivíduos envolvidos em transações comerciais internacionais.Serviços financeiros para desbancarizados ou desbancarizados

Os transmissores de valores geralmente atendem a indivíduos que não têm acesso a serviços bancários tradicionais. Eles fornecem um meio para que esses indivíduos armazenem e transfiram dinheiro, paguem contas ou recebam fundos, oferecendo inclusão financeira e acessibilidade.Conformidade e regulamentação

Os transmissores de valores estão sujeitos a regulamentos e supervisão para evitar lavagem de dinheiro, financiamento do terrorismo e outras atividades ilegais. É preciso cumprir requisitos regulatórios, como cadastro nas autoridades competentes, manutenção de procedimentos de combate à lavagem de dinheiro (AML) e Conheça seu cliente (KYC), além de relatar transações suspeitas.

Transmissor de valores x processador de pagamentos

Embora os transmissores de valores e processadores de pagamentos lidem com transações monetárias, suas funções, serviços e bases de clientes específicos os diferenciam. Aqui está uma visão geral das diferenças entre eles:

Tipos de transação

Os transmissores de valores movimentam dinheiro entre remetentes e destinatários, mas há uma grande variedade de razões pelas quais os fundos estão sendo trocados nessas transações. Podem incluir transferências de pessoa para pessoa, remessas e pagamentos comerciais. Os processadores de pagamentos são especializados no processamento de pagamentos transacionais entre compradores e vendedores, em que uma parte dá dinheiro à outra em troca de bens e serviços. Inclui: compras online, transações de pontos de venda (POS), pagamentos recorrentes, transações de e-commerce e pagamentos feitos com cartões de crédito e débito e carteiras digitais.Supervisão regulatória

Tanto os transmissores de valores quanto os processadores de pagamentos operam dentro de estruturas regulatórias. Os transmissores de valores estão sujeitos a regulamentos e supervisão específicos, muitas vezes exigindo registro em autoridades reguladoras, como FinCEN ou agências estaduais. Eles devem cumprir os regulamentos de AML e KYC para evitar atividades ilícitas. Os processadores de pagamentos também operam sob supervisão regulatória, embora o nível de escrutínio e os requisitos de conformidade possam variar com base na jurisdição e nos tipos de transações que processam. Eles devem seguir os padrões de segurança de dados, rede de pagamento e outros regulamentos do setor.Serviços de valor agregado

Os transmissores de valores podem oferecer serviços adicionais além de transferências de fundos. Esses serviços podem incluir serviços de câmbio, pagamento de contas ou serviços financeiros personalizados direcionados a populações desbancarizadas ou desbancarizadas. Muitas vezes, os processadores de pagamentos também fornecem diferentes serviços de valor agregado: Detecção e prevenção de fraudes, estornos, faturamento recorrente e relatórios detalhados de transações.Base de clientes

Os transmissores de valores atendem especialmente a indivíduos e empresas que precisam enviar dinheiro através fronteiras ou a indivíduos sem acesso a serviços bancários tradicionais. Os processadores de pagamentos atendem a uma grande variedade de clientes, incluindo empresas online, varejistas, provedores de serviços e plataformas de comércio eletrônico.

Criar uma experiência segura e eficiente de transferência de fundos requer entender as diferenças entre transmissores de valores e processadores de pagamento e tomar uma decisão informada sobre qual serviço melhor atende às necessidades comerciais.

Negócios de serviços financeiros vs. transmissores de valores

Os transmissores de valores são muitas vezes referidos como "empresas de serviços monetários", especialmente nos EUA. Embora algumas pessoas usem esses termos de forma intercambiável, há diferenças entre as duas entidades. Entender a distinção entre MSBs e transmissores de valores é importante para a conformidade regulatória e para indivíduos ou empresas que buscam serviços financeiros específicos. Aqui está o que você deve saber:

Escopo dos serviços

Os MSBs fornecem uma gama de serviços financeiros além da transmissão de dinheiro. Eles também podem oferecer serviços de câmbio, permitindo que os clientes convertam uma moeda em outra. Além disso, os MSBs geralmente fornecem serviços de compensação de cheques. Alguns MSBs podem oferecer cartões pré-pagos ou emitir ordens de pagamento, que são instrumentos de pagamento semelhantes a cheques. Os transmissores de valores são um subconjunto de MSBs e se especializam principalmente em facilitar a transferência de fundos. Eles podem ou não oferecer serviços adicionais que se enquadrem no escopo dos MSBs de forma mais ampla.

Requisitos regulatórios

Tanto os MSBs quanto os transmissores de valores estão sujeitos a supervisão regulatória e requisitos de conformidade para evitar atividades ilícitas e proteger os consumidores. Nos EUA, os MSBs são obrigados a se registrar no FinCEN, um escritório do Departamento do Tesouro dos EUA. Os MSBs, incluindo transmissores de valores, devem cumprir os regulamentos de AML, implementar protocolos de KYC robustos e relatar transações suspeitas.

Os transmissores de valores também devem cumprir regulamentos adicionais específicos para sua função na facilitação de transferências de fundos. Normalmente, eles são obrigados a se registrar nas autoridades reguladoras estaduais, manter reservas de capital adequadas e seguir procedimentos específicos de relatórios e conformidade. Esses requisitos visam garantir a transparência, legalidade e segurança das atividades de transmissão de dinheiro.

Requisitos de licença de transmissores de valores

Os requisitos de licença de transmissores de valores variam dependendo da jurisdição e das regulamentações específicas em vigor. No entanto, há requisitos comuns que geralmente são incluídos no processo de licenciamento para transmissores de valores:

Cadastro e inscrição

Os transmissores de valores geralmente são obrigados a se registrar na autoridade reguladora apropriada. Isso pode ser em nível federal, como o FinCEN nos EUA, ou no nível estadual, onde a maioria das licenças de transmissão de dinheiro são emitidas. O processo de inscrição geralmente envolve o envio de informações detalhadas sobre a empresa, seus proprietários, diretores e diretores, além de qualquer documentação de apoio exigida pela autoridade reguladora.Requisitos financeiros

Os transmissores de valores são normalmente obrigados a cumprir certos requisitos financeiros para obter uma licença. Isso pode incluir o fornecimento de demonstrações financeiras auditadas, a demonstração de reservas de capital adequadas e a manutenção de um seguro-garantia ou outra forma de segurança financeira para proteger os clientes.Verificações de antecedentes

Os transmissores de valores e seu pessoal-chave, como proprietários, diretores e diretores, estão frequentemente sujeitos a verificações de antecedentes. Isso pode envolver impressões digitais, verificações de antecedentes criminais e verificações de violações ou sanções regulatórias passadas. Além disso, as autoridades reguladoras podem avaliar os critérios de "adequação e correção", avaliando a competência, integridade e responsabilidade financeira dos indivíduos associados ao negócio.Programa de conformidade

Os transmissores de valores devem demonstrar que implementaram um programa de conformidade sólido. Isso inclui políticas e procedimentos para prevenir a lavagem de dinheiro, o financiamento do terrorismo e outras atividades ilegais. Compliance programas geralmente envolvem a implementação de protocolos e políticas de KYC, sistemas de monitoramento de transações, treinamento de pessoal e relatórios diligentes de atividades suspeitas.Elaboração de relatórios e manutenção de registros

Os transmissores de valores geralmente são obrigados a manter registros detalhados de suas transações, informações de clientes e outros documentos relevantes. Eles devem cumprir requisitos de relatórios, que podem incluir o envio de relatórios regulares à autoridade reguladora, como relatórios de transações, relatórios financeiros ou relatórios de atividades suspeitas.Conformidade e auditorias contínuas

Uma vez licenciados, os transmissores de valores estão sujeitos a obrigações de conformidade contínuas. Isso pode envolver auditorias periódicas, exames regulatórios ou inspeções para garantir a conformidade contínua com os requisitos de licenciamento e regulamentos aplicáveis.

Os requisitos específicos para obter uma licença de transmissores de valores podem variar significativamente, dependendo da jurisdição. Indivíduos ou empresas interessados em se tornar transmissores de valores devem consultar as autoridades regulatórias relevantes em sua jurisdição ou buscar aconselhamento jurídico para entender os requisitos e processos específicos aos quais estariam sujeitos, dado o escopo de serviços, clientes-alvo e as principais jurisdições envolvidas.

Quem precisa de uma licença para transmissores de valores?

Em muitos países, qualquer indivíduo ou empresa que se envolve no negócio de transmissão de dinheiro precisa de uma licença de transmissão de dinheiro. Estas são algumas das atividades que exigem uma licença:

Venda ou emissão de instrumentos de pagamento: isso inclui atividades como vender ou emitir cheques, ordens de pagamento, cheques de viagem ou cartões de valores armazenados.

Recebimento de dinheiro para transmissão: isso inclui qualquer empresa que aceite dinheiro de clientes com a finalidade de transmiti-lo a outra pessoa ou local, nacional ou internacionalmente.

Transmissão de valores: refere-se ao processo de enviar dinheiro em nome de um cliente usando métodos como wire transfers e transferências eletrônicas de fundos.

Câmbio ou negociação de moedas: isso se refere a qualquer compra ou venda de moedas estrangeiras para clientes.

Operação de uma plataforma de pagamentos: isso inclui quaisquer plataformas online ou aplicativos móveis que facilitem transferências de valores entre usuários.

Geralmente, certas entidades estão isentas de precisar de uma licença de transferência de valores, como as seguintes:

Bancos e cooperativas de crédito: as autoridades bancárias já regulam essas instituições, então essas instituições geralmente não precisam de uma licença separada de transmissão de dinheiro.

Órgãos governamentais: agências governamentais federais, estaduais e locais normalmente estão isentas de requisitos de licenciamento ao conduzir negócios oficiais.

Certos agentes de licenciados: agentes que atuam em nome de transmissores de valores licenciados podem estar isentos de obter suas próprias licenças, mas devem operar sob a supervisão e o programa de conformidade da entidade licenciada.

Como obter uma licença de transmissores de valores

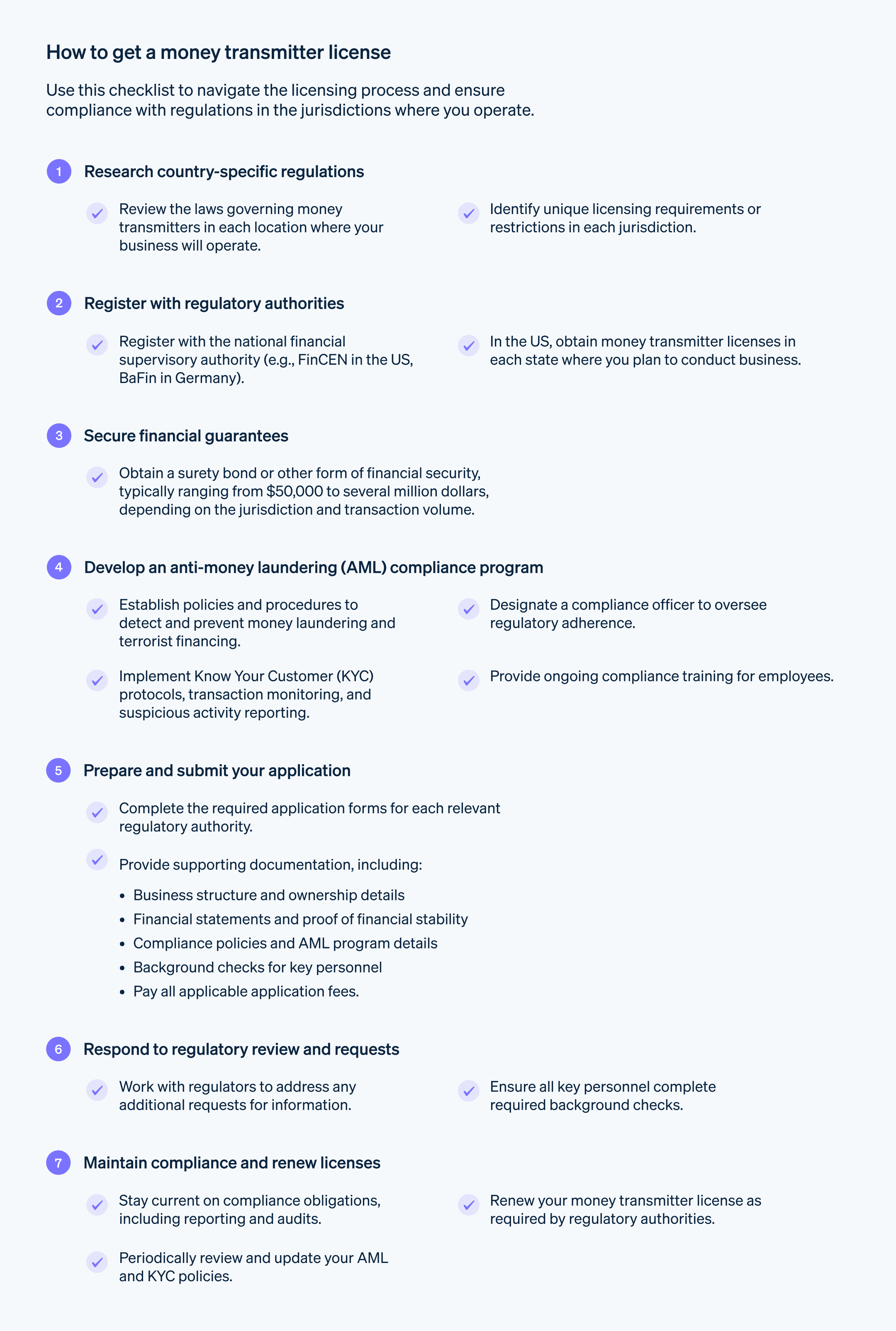

Obter uma licença de transmissores de valores é um processo de várias etapas que pode levar vários meses ou mais para ser concluído. As empresas que buscam essa licença normalmente precisam se registrar junto às autoridades federais e obter licenças em cada país onde planejam operar. Considere trabalhar com profissionais jurídicos e de conformidade para garantir que você cumpra todos os requisitos necessários.

Aqui está um guia passo-a-passo para registrar e solicitar esta licença:

Regulamentos específicos de pesquisa por país: revise as leis, regras e regulamentos que regem os transmissores de valores em cada local onde sua empresa opera. Preste muita atenção a quaisquer requisitos ou restrições exclusivas.

Cadastrar-se junto às autoridades: registar-se junto da autoridade nacional de supervisão financeira em cada país onde presta serviços. Por exemplo, os EUA têm a Financial Crimes Enforcement Network (FinCEN) e a Alemanha tem a Federal Financial Supervisory Authority (BaFin). Nos EUA, os transmissores de valores também devem obter licenças em cada estado onde planejam realizar negócios.

Garantir uma caução ou outra garantia financeira: garanta um seguro-garantia ou outra forma aceitável de garantia financeira, geralmente em valores que variam de US$ 50.000 a vários milhões de dólares. O valor depende da jurisdição e do seu volume de negócios previsto.

Desenvolver um programa de compliance AML: estabelecer políticas, procedimentos e controles abrangentes para prevenir a lavagem de dinheiro, o financiamento do terrorismo e outras atividades ilícitas. Designe um diretor de conformidade, realize treinamento contínuo de funcionários e implemente sistemas de monitoramento e relatórios de transações.

Submeter o pedido: envie o pacote de inscrição completo, juntamente com toda a documentação de suporte e taxas exigidas, à agência reguladora responsável por supervisionar os transmissores de valores. A agência reguladora analisará seu pedido, realizará verificações de antecedentes e poderá solicitar informações ou esclarecimentos adicionais.

O conteúdo deste artigo é apenas para fins gerais de informação e educação e não deve ser interpretado como aconselhamento jurídico ou tributário. A Stripe não garante a exatidão, integridade, adequação ou atualidade das informações contidas no artigo. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre sua situação particular.