Les émetteurs de fonds facilitent les transferts de fonds entre des endroits disparates et au-delà des frontières internationales. Les entreprises ou les personnes travaillant dans ce domaine doivent comprendre les subtilités des émetteurs de fonds et le paysage réglementaire pour assurer la conformité et se développer sur de nouveaux marchés.

Vous trouverez ci-dessous un guide du monde des émetteurs de fonds : ce qu’ils sont, comment ils fonctionnent, à quels segments de clientèle ils s’adressent, le cadre réglementaire auquel ils doivent adhérer et les implications importantes pour les entreprises.

Que contient cet article?

- Qu’est-ce qu’un émetteur de fonds?

- Que font les émetteurs de fonds?

- Émetteur de fonds vs. fournisseur de service de paiement

- Entreprise de services monétaires vs. émetteur de fonds

- Exigences relatives au permis d’émetteur de fonds

- Qui a besoin d’un permis d’émetteur de fonds?

- Comment obtenir un permis d’émetteur de fonds?

Qu’est-ce qu’un émetteur de fonds?

Un émetteur de fonds, aussi souvent appelé "entreprise de services monétaires" (ESM), est une entreprise ou un particulier qui facilite le transfert de fonds d’une personne ou d’une entité à une autre, souvent entre des emplacements géographiques disparates et au-delà des frontières internationales.

Ces services impliquent généralement de recevoir des fonds des clients, puis de les transmettre à un destinataire désigné. Les émetteurs de fonds offrent une variété de méthodes pour transférer de l’argent, y compris via virements bancaires et autres transferts électroniques de fonds (TEF), les transferts mobiles ou les processeurs de paiement tiers.

Les émetteurs de fonds sont soumis à des réglementations et à une surveillance visant à prévenir le blanchiment d’argent, le financement du terrorisme et d’autres activités illicites. Dans de nombreux pays, dont les États-Unis, les émetteurs de fonds doivent s’enregistrer auprès des autorités de réglementation compétentes, telles que le Financial Crimes Enforcement Network (FinCEN) ou des organismes étatiques, et se conformer à des exigences spécifiques en matière de déclaration et de conformité.

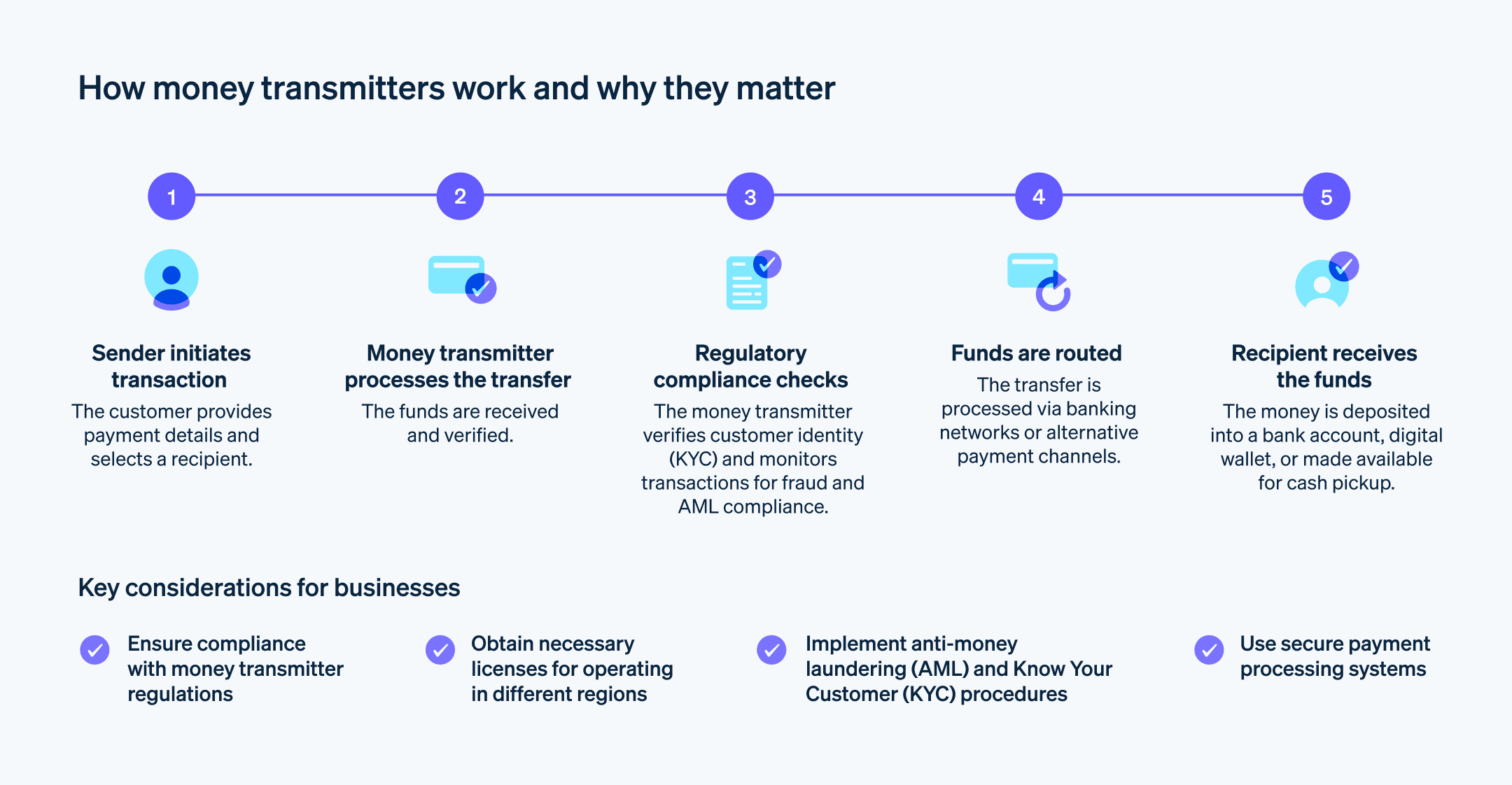

Que font les émetteurs de fonds?

Les émetteurs de fonds fournissent principalement des services qui permettent aux particuliers et aux entreprises d’envoyer et de recevoir des fonds. Ils agissent en tant qu’intermédiaires, facilitant le mouvement de fonds entre les particuliers et les entreprises, tant au pays qu’à l’étranger.

Voici quelques-unes des principales fonctions et activités exercées par les émetteurs de fonds :

Transfert de fonds

Les émetteurs de fonds facilitent le transfert de fonds d’un endroit à un autre. Ils acceptent les fonds de l’expéditeur (également connu sous le nom d’initiateur) et les transmettent au destinataire (bénéficiaire) en utilisant diverses méthodes. Les méthodes exactes disponibles varient généralement en fonction de l’endroit d’où les fonds sont envoyés et de leur destination.Envois de fonds internationaux

Les émetteurs de fonds permettent aux particuliers d’envoyer de l’argent au-delà des frontières internationales. Ils offrent des services qui permettent aux immigrants et aux personnes travaillant à l’étranger d’envoyer des fonds à leur famille ou à leur entreprise dans leur pays d’origine.Services de paiement

Les émetteurs de fonds fournissent souvent des services de paiement, permettant aux clients d’effectuer des paiements pour des biens et des services. Cela peut inclure le traitement des paiements en ligne, le paiement de factures et la facilitation des transactions via des applications mobiles ou d’autres plateformes numériques.Change de devises

Certains émetteurs de fonds offrent des services de change de devises, permettant aux clients de convertir une devise en une autre. Ceci est particulièrement utile pour les voyageurs ou les personnes impliquées dans des transactions commerciales internationales.Services financiers pour les personnes non bancarisées ou sous-bancarisées

Les émetteurs de fonds s’adressent souvent à des personnes qui n’ont pas accès aux services bancaires traditionnels. Ils permettent à ces personnes de stocker et de transférer de l’argent, de payer des factures ou de recevoir des fonds, offrant ainsi une inclusion financière et une accessibilité.Conformité et réglementation

Les émetteurs de fonds sont soumis à une réglementation et à une surveillance visant à prévenir le blanchiment d’argent, le financement du terrorisme et d’autres activités illégales. Ils doivent se conformer aux exigences réglementaires, telles que l’enregistrement auprès des autorités compétentes, le maintien des procédures de lutte contre le blanchiment d’argent (AML), la connaissance du client (KYC) et la déclaration des transactions suspectes.

Émetteur de fonds vs. fournisseur de service de paiement

Bien que les émetteurs de fonds et les fournisseurs de service de paiement gèrent tous deux des transactions monétaires, leurs rôles, leurs services et leurs clientèles spécifiques les distinguent. Voici un aperçu des différences entre eux :

Types de transactions

Les émetteurs d’argent transfèrent de l’argent entre les expéditeurs et les destinataires, mais il existe une grande variété de raisons pour lesquelles des fonds sont échangés dans le cadre de ces transactions. Il peut s’agir de transferts de personne à personne, de versements de fonds et de paiements commerciaux. Les fournisseurs de services de traitement des paiements sont spécialisés dans le traitement des paiements transactionnels entre acheteurs et vendeurs, où une partie donne de l’argent à l’autre partie en échange de biens et de services. Cela inclut les achats en ligne, les transactions au point de vente (PDV), paiements récurrents, les transactions en ligne et les paiements effectués avec cartes de crédit, cartes de débit, et les portefeuilles numériques.Surveillance réglementaire

Les émetteurs de fonds et les fournisseurs de services de paiement opèrent dans des cadres réglementaires. Les émetteurs de fonds sont soumis à des réglementations et à une surveillance spécifiques, qui nécessitent souvent un enregistrement auprès des autorités de réglementation telles que le FinCEN ou d’organismes au niveau de l’État. Ils doivent se conformer aux réglementations en matière de lutte contre le blanchiment d’argent et de connaissance du client afin de prévenir les activités illicites. Les fournisseurs de services de paiement sont également soumis à une surveillance réglementaire, bien que le niveau de surveillance et les exigences de conformité puissent varier en fonction de la juridiction et des types de transactions qu’ils traitent. Ils doivent respecter les normes de sécurité des données, du réseau de paiement et d’autres réglementations du secteur.Services à valeur ajoutée

Les émetteurs de fonds peuvent offrir des services supplémentaires au-delà des transferts de fonds. Ces services peuvent inclure des services de change, des services de paiement de factures ou des services financiers sur mesure ciblant les populations non bancarisées ou sous-bancarisées. De plus, les fournisseurs de services de paiement fournissent souvent différents services à valeur ajoutée : la détection et la prévention de la fraude, chargeback la gestion, la facturation récurrente, ainsi que des rapports détaillés sur les transactions.Base de clients

Les émetteurs de fonds s’adressent particulièrement aux particuliers et aux entreprises qui ont besoin d’envoyer de l’argent à l’étranger ou aux personnes qui n’ont pas accès aux services bancaires traditionnels. Les fournisseurs de services de traitement des paiements sont au service d’un large éventail de clients, notamment les entreprises en ligne, les détaillants, les fournisseurs de services et les plateformes de commerce électronique.

Pour créer une expérience de transfert de fonds sécurisée et efficace, il est nécessaire de comprendre les différences entre les émetteurs de fonds et les fournisseurs de services de paiement, et de prendre une décision éclairée sur le service le mieux adapté aux besoins de l’entreprise.

Entreprise de services monétaires vs. émetteur de fonds

Les émetteurs de fonds sont souvent appelés "entreprises de services monétaires", en particulier aux États-Unis. Bien que certaines personnes utilisent ces termes de manière interchangeable, il existe des différences entre les deux entités. Il est important de comprendre la distinction entre les ESM et les émetteurs de fonds pour assurer la conformité réglementaire et pour les particuliers ou les entreprises à la recherche de services financiers spécifiques. Voici ce que vous devez savoir :

Étendue des services

Les ESM offrent une gamme de services financiers allant au-delà de la transmission d’argent. Ils peuvent également offrir des services de change de devises, permettant aux clients de convertir une devise en une autre. De plus, les ESM offrent souvent des services d’encaissement de chèques. Certaines ESM peuvent offrir des cartes prépayées ou émettre des mandats, qui sont des instruments de paiement semblables à des chèques. Les émetteurs de fonds constituent un sous-ensemble des ESM et se spécialisent principalement dans la facilitation du transfert de fonds. Ils peuvent ou non offrir des services supplémentaires qui entrent dans le champ d’application des ESM de manière plus générale.

Exigences réglementaires

Les ESM et les émetteurs de fonds sont assujettis à une surveillance réglementaire et à des exigences de conformité afin de prévenir les activités illicites et de protéger les consommateurs. Aux États-Unis, les émetteurs de fonds sont tenus de s’enregistrer auprès du FinCEN, un bureau du département du Trésor américain. Les ESM, y compris les émetteurs de fonds, doivent se conformer aux réglementations en matière de lutte contre le blanchiment d’argent, mettre en œuvre des protocoles KYC robustes et signaler les transactions suspectes.

Les émetteurs de fonds doivent également se conformer à des réglementations supplémentaires spécifiques à leur rôle dans la facilitation des transferts de fonds. Ils sont généralement tenus de s’enregistrer auprès des autorités réglementaires étatiques, de maintenir des réserves de capital suffisantes et de suivre des procédures spécifiques de déclaration et de conformité. Ces exigences visent à garantir la transparence, la légalité et la sécurité des activités de transfert d’argent.

Exigences relatives au permis d’émetteur de fonds

Les exigences en matière de permis d’émetteur de fonds varient en fonction du territoire de compétence et de la réglementation en vigueur. Cependant, il existe des exigences communes qui sont souvent incluses dans le processus d’octroi de permis pour les émetteurs de fonds :

Inscription et candidature

Les émetteurs de fonds sont généralement tenus de s’enregistrer auprès de l’autorité de réglementation compétente. Cela peut se faire au niveau fédéral, comme le FinCEN aux États-Unis, ou au niveau des États, où la plupart des permis d’émetteur de fonds sont délivrés. Le processus de demande comprend généralement la soumission de renseignements détaillés sur l’entreprise, ses propriétaires, ses dirigeants et ses administrateurs, ainsi que tout document justificatif exigé par l’organisme de réglementation.Exigences financières

Les émetteurs de fonds sont généralement tenus de répondre à certaines exigences financières pour obtenir un permis. Il peut s’agir de fournir des états financiers vérifiés, de démontrer que les réserves de capital sont adéquates et de maintenir un cautionnement ou une autre forme de garantie financière pour protéger les clients.Vérification des antécédents

Les émetteurs de fonds et leur personnel clé, tels que les propriétaires, les dirigeants et les administrateurs, font souvent l’objet d’une vérification des antécédents. Il peut s’agir de la prise d’empreintes digitales, de vérifications du casier judiciaire et de vérifications des infractions réglementaires ou des sanctions passées. De plus, les autorités réglementaires peuvent évaluer les critères "d’aptitude et de pertinence", évaluant la compétence, l’intégrité et la responsabilité financière des personnes associées à l’entreprise.Programme de conformité

Les émetteurs de fonds doivent démontrer qu’ils ont mis en œuvre un programme de conformité rigoureux. Cela comprend la mise en place de politiques et de procédures pour prévenir le blanchiment d’argent, le financement du terrorisme et d’autres activités illégales. Les programmes de conformité impliquent généralement la mise en œuvre de protocoles et de politiques KYC, de systèmes de surveillance des transactions, de la formation du personnel et du signalement diligent des activités suspectes.Rapports et tenue de dossiers

Les émetteurs de fonds sont généralement tenus de tenir des registres détaillés de leurs transactions, des informations sur les clients et d’autres documents pertinents. Ils doivent se conformer aux exigences en matière de déclaration, ce qui peut inclure la soumission de rapports réguliers à l’autorité de réglementation, tels que des rapports d’opérations, des rapports financiers ou des rapports d’activités suspectes.Conformité et audits continus

Une fois autorisés, les émetteurs de fonds sont soumis à des obligations de conformité continues. Cela peut impliquer des vérifications périodiques, des examens réglementaires ou des inspections pour assurer la conformité continue aux exigences en matière de permis et aux réglementations applicables.

Les exigences spécifiques pour l’obtention d’un permis d’émetteur de fonds peuvent varier considérablement selon le territoire de compétence. Les personnes ou les entreprises qui souhaitent devenir des émetteurs de fonds doivent consulter les autorités réglementaires compétentes de leur territoire ou obtenir des conseils juridiques pour comprendre les exigences et les processus spécifiques auxquels ils seraient assujettis compte tenu de l’étendue des services, des clients cibles et des principaux territoires de compétence concernés.

Qui a besoin d’un permis d’émetteur de fonds?

Dans de nombreux pays, toute personne ou entreprise qui se livre à des activités de transfert d’argent a besoin d’un permis d’émetteur de fonds. Voici quelques-unes des activités qui nécessitent un permis :

Vente ou émission d’instruments de paiement : Cela inclut des activités telles que la vente ou l’émission de chèques, de mandats, de chèques de voyage ou de cartes à valeur stockée.

Recevoir de l’argent pour la transmission : Cela inclut toutes les entreprises qui acceptent de l’argent de clients dans le but de le transmettre à une autre personne ou à un autre endroit, que ce soit au niveau national ou international.

Transmission d’argent : Il s’agit du processus consistant à envoyer de l’argent au nom d’un client à l’aide de méthodes telles que les virements bancaires et les transferts électroniques de fonds.

Change ou transaction de devises : Il s’agit de tout achat ou vente de devises étrangères pour le compte de clients.

Exploitation d’une plateforme de paiement : Cela inclut toutes les plateformes en ligne ou applications mobiles qui facilitent les transferts d’argent entre utilisateurs.

Certaines entités sont généralement exemptées de l’obligation d’obtenir un permis d’émetteur de fonds, comme les suivantes :

Banques et coopératives de crédit : Les autorités bancaires réglementent déjà ces établissements, de sorte qu’ils n’ont généralement pas besoin d’un permis d’émetteur de fonds distinct.

Organismes gouvernementaux : Les organismes gouvernementaux fédéraux, étatiques et locaux sont généralement exemptés des exigences en matière de permis lorsqu’ils exercent des activités officielles.

Certains mandataires de titulaires de permis : Les agents agissant pour le compte d’un émetteur de fonds titulaire d’un permis peuvent être exemptés de l’obtention de leur propre permis, mais ils doivent exercer leurs activités sous la supervision et le programme de conformité de l’entité autorisée.

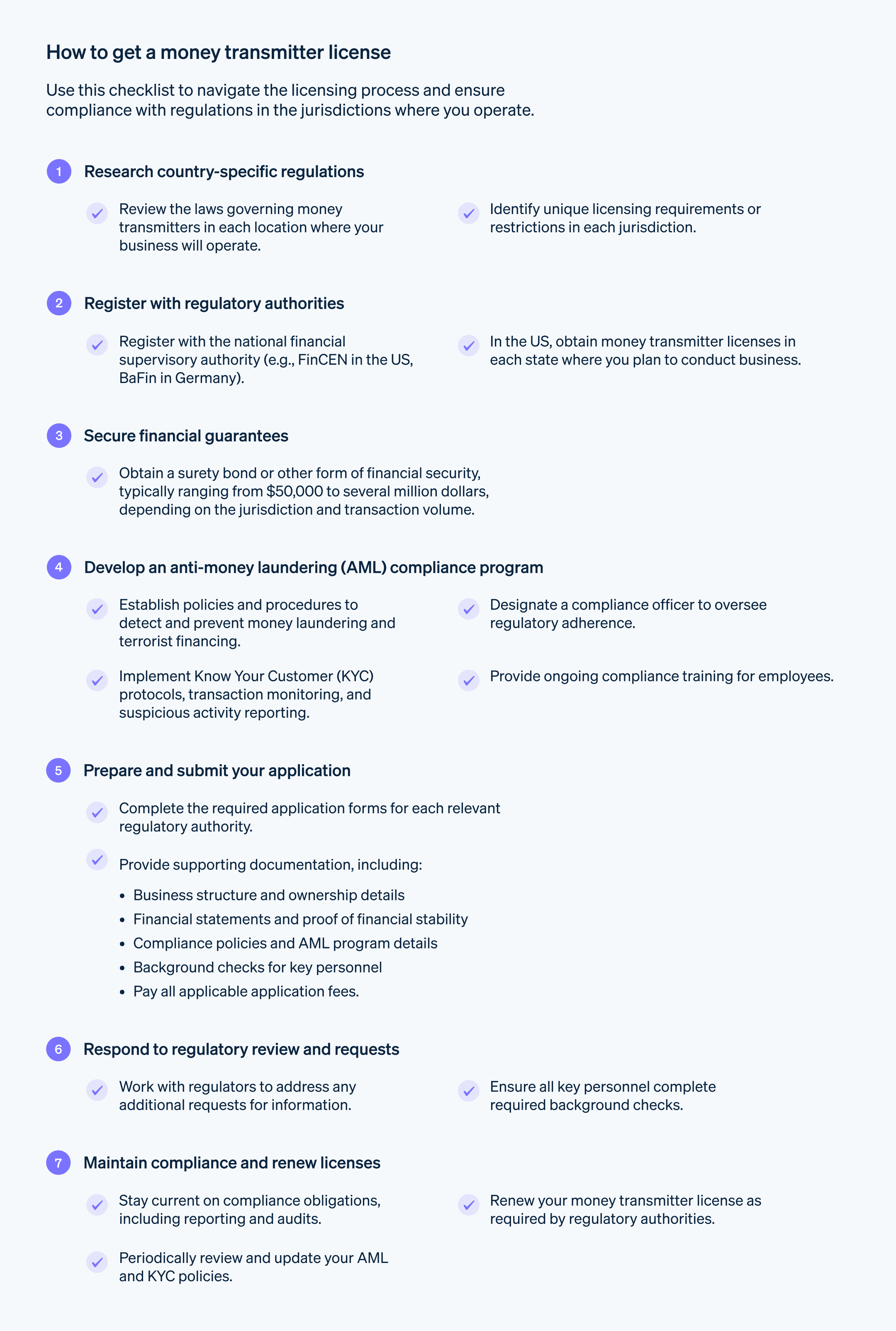

Comment obtenir un permis d’émetteur de fonds?

L’obtention d’un permis d’émetteur de fonds est un processus en plusieurs étapes qui peut prendre plusieurs mois ou plus. Les entreprises qui souhaitent obtenir ce permis doivent généralement s’enregistrer auprès des autorités fédérales et obtenir des permis dans chaque pays où elles envisagent d’exercer leurs activités. Envisagez de consulter des professionnels du droit et de la conformité pour vous assurer que vous répondez à toutes les exigences nécessaires.

Voici un guide étape par étape pour vous inscrire et demander ce permis :

Renseignez-vous sur les réglementations propres à chaque pays : Passez en revue les lois, règles et réglementations régissant les émetteurs de fonds dans chaque endroit où votre entreprise exerce ses activités. Portez une attention particulière à toute exigence ou restriction unique.

S’inscrire auprès des autorités : Inscrivez-vous auprès de l’autorité nationale de surveillance financière de chaque pays où vous fournissez des services. Par exemple, les États-Unis disposent du Financial Crimes Enforcement Network (FinCEN) et l’Allemagne de la Federal Financial Supervisory Authority (BaFin). Aux États-Unis, les émetteurs de fonds doivent également obtenir des permis dans chaque État où ils envisagent d’exercer leurs activités.

Obtenir un cautionnement ou une autre garantie financière : Obtenez un cautionnement ou une autre forme acceptable de garantie financière, généralement d’un montant allant de 50 000 $ à plusieurs millions de dollars. Le montant dépend du territoire de compétence et du volume d’affaires prévu.

Élaborer un programme de conformité en matière de lutte contre le blanchiment d’argent : Établissez des politiques, des procédures et des contrôles complets pour prévenir le blanchiment d’argent, le financement du terrorisme et d’autres activités illicites. Désignez un responsable de la conformité, offrez une formation continue aux employés et mettez en place des systèmes de suivi et de déclaration des transactions.

Soumettre la demande : Soumettez le dossier de demande dûment rempli, accompagné de tous les documents justificatifs requis et des frais, à l’organisme de réglementation chargé de superviser les émetteurs de fonds. L’organisme de réglementation examinera votre demande, vérifiera vos antécédents et pourra vous demander des informations supplémentaires ou des éclaircissements.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.