Les virements bancaires sont largement utilisés pour l’envoi de fonds entre deux parties. En 2024, [plus de 200 millions de transferts bancaires ont été réalisés, soit une hausse de 9 % par rapport à l’année précédente. Dans le cadre de votre activité, les virements bancaires doivent-ils faire partie de votre stratégie d’envoi et de réception d’argent? Voici ce que vous devez savoir sur le fonctionnement des virements bancaires ainsi que leurs avantages et inconvénients potentiels pour votre entreprise.

Que contient cet article?

- Qu’est-ce qu’un virement bancaire?

- Comment fonctionnent les virements bancaires?

- Virements bancaires et transferts ACH

- Virements bancaires internationaux

- Quel est le délai d’un virement bancaire?

- Les virements bancaires sont-ils sûrs?

- Peut-on annuler un virement bancaire?

- frais de virement bancaire;

- Avantages et inconvénients des virements bancaires pour les entreprises

- Stripe est là pour vous aider

Qu’est-ce qu’un virement bancaire?

Un virement bancaire est un moyen de transférer des fonds par voie électronique d’une partie à une autre, soit directement, entre deux comptes bancaires, soit de personne à personne, à l’aide d’un service de virement tiers non bancaire, comme MoneyGram ou Western Union. Les virements bancaires sont un moyen rapide, fiable et sûr de transférer de l’argent à l’échelle nationale et internationale.

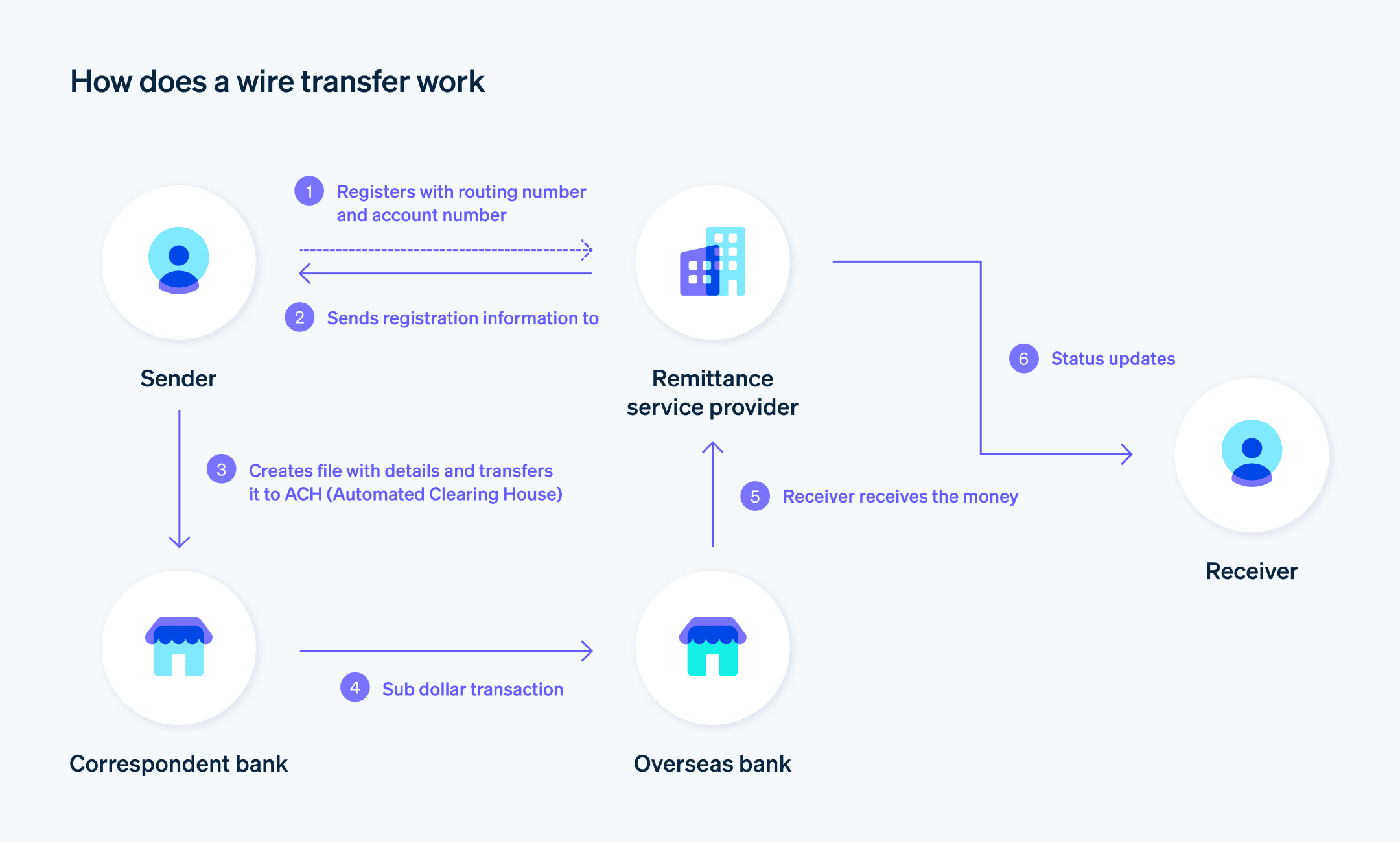

Comment fonctionnent les virements bancaires?

Dans le cas des virements traditionnels de banque à banque, les fonds sont transmis par l’intermédiaire de réseaux. Au Canada, la Réserve Fédérale gère le réseau que les banques utilisent pour envoyer et recevoir des fonds par virement bancaire: le Federal Reserve Wire Network (communément appelé Fedwire ). Le Fedwire est un système de règlement en temps réel, en monnaie de banque centrale, utilisé pour faciliter électroniquement les transactions entre des institutions financières. Ce réseau est utilisé par les entreprises, les consommateurs, les banques et les agences gouvernementales pour transférer des fonds rapidement et en toute sécurité.

Les transferts filaires sont populaires en raison de leur facilité et de leur rapidité, et le Fedwire champ beaucoup de trafic de transferts. En 2024, il y avait plus de 800 000 transferts quotidiens moyens.

Les titulaires de compte peuvent effectuer des virements bancaires directement par l’intermédiaire de leur banque. Pour réaliser un virement bancaire, l’émetteur doit fournir les renseignements suivants:

- Numéro d’acheminement ABA et numéro de compte bancaire de l’émetteur

- Nom du bénéficiaire

- Nom de la banque du bénéficiaire

- Numéro d’acheminement ABA et numéro de compte bancaire du bénéficiaire

- Adresse du bénéficiaire

- Montant à envoyer

Comme une banque n’approuvera un transfert que si le montant est couvert par les fonds disponibles, le bénéficiaire n’a pas à attendre l’approbation. Dans la plupart des cas, les transfert domestiques quitteront votre compte le jour même où vous requête le transfert.

Virements bancaires et transferts ACH

Transferts bancaires et transferts ACH sont des types populaires de transferts électroniques de fonds (TEF) qui envoient et reçoivent des fonds sans utiliser de papier-monnaie, chèques physiques, ou cartes de crédit. Tous deux s'appuient sur un réseau tiers pour déplacer de l'argent entre les comptes dans différentes institutions financières.

Mais virements et transferts ACH ne sont pas interchangeables et présentent en fait quelques différences essentielles:

1. Ils utilisent différents réseaux

Les transferts ACH utilisent l'Automated Clearing House (ACH), un réseau financier centralisé des États-Unis, pour transmettre des fonds entre les comptes. Il est administré par la National Automated Clearing House Association (Nacha), une organisation indépendante détenue par un grand groupe de banques, de coopératives de crédit et d'entreprises de traitement des paiements. Les virements bancaires, quant à eux, passent par le réseau Fedwire.

2. Les transferts sont généralement plus rapides

Les virements bancaires, qui sont réglés en temps réel, peuvent prendre de quelques heures à deux jours ouvrables pour être traités et sont généralement plus rapides que les virements ACH. Les virements ACH prennent généralement entre un et quatre jours ouvrables - bien que les règlements ACH effectués le jour même sont de plus en plus fréquents.

3. Les transferts télégraphiques coûtent généralement plus cher

Alors que les transferts ACH sont gratuits ou ne coûtent que quelques dollars, les virements bancaires nationaux peuvent coûter jusqu’à 35 $ et les virements internationaux entre 35 $ et 50 $.

4. Les virements peuvent envoyer de l'argent à l'international

Les transferts ACH ne peuvent être utilisés qu’avec des comptes bancaires établis aux Canada. Les virements bancaires peuvent être utilisés pour les transferts nationaux et internationaux.

|

Virements ACH |

Virements bancaires |

|

|---|---|---|

|

Réseau |

National Automated Clearing House Association (Nacha) |

Federal Reserve Wire Network, aussi appelé Fedwire |

|

Rapidité |

1 à 4 jours |

De quelques heures à 2 jours |

|

Frais d’envoi |

Normalement gratuit, sinon quelques dollars |

National: jusqu’à 35 $ |

Virements bancaires internationaux

Les virements bancaires internationaux sont également connus sous le nom de « transferts de fonds », un terme désignant les TEF envoyés par une personne aux États-Unis à un particulier ou à une entreprise d’un autre pays. Les virements bancaires internationaux sont soumis à la protection du gouvernement fédéral. En octobre 2012, le Consumer Financial Protection Bureau a adopté un ensemble de règles visant à protéger les consommateurs américains lorsqu’ils envoient de l’argent à l’étranger. Ces règles comprennent les dispositions suivantes, qui visent toutes à réduire les risques pour les consommateurs:

Déclarations

Les institutions financières qui effectuent des transferts de fonds sont tenues de déclarer certains renseignements aux consommateurs avant qu'un transfert ne puisse être effectué, notamment:- Le taux de change, c’est-à-dire la valeur de la devise d’origine (dans ce cas, le dollar canadien) dans la devise locale du pays de destination du transfert.

- Tous les frais, y compris ceux de la banque (ou de toute autre entité) à l’origine du transfert, ainsi que ceux des agents bénéficiaires et intermédiaires à l’étranger.

- Le montant final qui sera envoyé, moins les frais et les taxes.

- Le taux de change, c’est-à-dire la valeur de la devise d’origine (dans ce cas, le dollar canadien) dans la devise locale du pays de destination du transfert.

Reçu

Une fois le virement bancaire déclenché, l’émetteur doit recevoir un reçu contenant les renseignements suivants:- La date à laquelle les fonds devraient arriver à destination

- Délai durant lequel l’émetteur peut annuler la transaction (généralement 30 minutes)

- Les mesures que l’émetteur peut prendre pour annuler la transaction

- La marche à suivre pour déposer des réclamations et laisser des commentaires liés au transfert

- La date à laquelle les fonds devraient arriver à destination

Les règles stipulent également comment l’agent de l’émetteur (généralement sa banque ou une entreprise de virement bancaire tierce) doit transmettre les éléments susmentionnés. Il doit remettre à l’émetteur les déclarations avant d’envoyer le transférer et le reçu détaillé une fois le transférer effectué.

Quel est le délai d’un virement bancaire?

Les virements bancaires nationaux sont généralement traités et livrés sous un jour entreprise. Il est toutefois possible que les fonds transférés n’arrivent à destination que le lundi suivant (ou le jour remporté(e) suivant, si le lundi est un jour férié), si le transfert est émis tardivement le vendredi.

Les virements bancaires internationaux en provenance du Canada prennent généralement un à cinq jours ouvrables pour arriver à destination. Ce délai de traitement supplémentaire s’explique en partie par des exigences de sécurité renforcées visant à réduire le risque de fraude et de blanchiment d’argent associé aux virements bancaires internationaux. De plus, ces transferts impliquent souvent des conversions de devises, ce qui allonge le délai de traitement.

Les virements bancaires sont-ils sûrs?

Les transferts télégraphiques et le réseau télégraphique lui-même sont largement considérés comme sécurisés, à condition de connaître la partie à laquelle vous envoyez des fonds. Les institutions qui fournissent des services de virement bancaire doivent suivre des règles et des règlements stricts.

Peut-on annuler un virement bancaire?

Les virements bancaires internationaux peuvent parfois être annulés dans les 30 minutes suivant leur déclenchement, à condition que les fonds n’aient pas encore été traités et versés.

Frais de virement bancaire

Comparés à d’autres méthodes de transfert de fonds, les virements bancaires sont relativement coûteux. Le coût varie en fonction de quelques facteurs:

- Le lieu d’émission du virement

- La destination des fonds

- Votre rôle (émetteur ou bénéficiaire)

Différentes institutions financières facturent différents montants pour initier des virements, mais la plupart coûtent des frais forfaitaires de 25 $ pour envoyer de l’argent à une autre personne au Canada et de 35 à 50 $ pour envoyer de l’argent à l’international. Selon leur banque, un bénéficiaire de virement bancaire pourrait avoir besoin de payer 10 à 20 $ pour recevoir les fonds.

Avantages et inconvénients des virements bancaires pour les entreprises

Les virements bancaires constituent-ils un bon choix pour votre entreprise? Considérez les avantages et les inconvénients suivants:

Avantages

Rapidité

Bien que les virements bancaires ne soient pas aussi rapides que les paiements par carte, ils restent l’un des moyens les plus rapides de transfert de fonds par voie électronique.Sécurité

Les virements bancaires constituent un moyen sécurisé de transférer des fonds entre deux parties.Fiabilité

À moins que l’émetteur se trompe dans la saisie des coordonnées du compte du bénéficiaire, les virements bancaires laissent peu de place à l’erreur.

Inconvénients

Annulation difficile

Comme les transferts sont réglés peu de temps après leur lancement, ils sont difficiles à annuler.Prix élevé

Le coût dissuade de nombreuses entreprises d'utiliser les transferts télégraphiques comme principale méthode de transfert de fonds.

Comment Stripe peut vous aider

Stripe Payments permet aux entreprises de configurer et d’accepter plus de 100 modes de paiement, y compris les transferts bancaires, et rend le rapprochement automatique. Il fournit une solution unifiée, paiement global qui aide toute entreprise – des startups à l’échelle mondiale – à accepter des paiements en ligne, en personne et dans le monde entier.

Paiements Stripe peut vous aider à:

- Rapprocher automatiquement les paiements: Rapprochez facilement les transferts bancaires à un paiement ou facture spécifique grâce à un moteur de rapprochement automatique qui utilise des comptes bancaires virtuels pour chaque client et des outils de dépannage.

- Simplifier les fonds: Effectuer des remboursements ou reverser au client les fonds excédentaires.

- Optimisez votre expérience de paiement: Créez une expérience client sans friction et économisez des milliers d'heures d'ingénierie grâce à des interfaces de paiement prédéfinies et lien, le portefeuille numérique de Stripe.

- Unifier les paiements en personne et en ligne : Créez une expérience de commerce unifiée sur les canaux en ligne et en personne pour personnaliser les interactions, récompenser la fidélité et augmenter les revenus.

- Améliorer la performance des paiements : Augmentez vos revenus grâce à une gamme d'outils de paiement personnalisables et faciles à configurer, y compris une protection contre la fraude sans code et des capacités avancées pour améliorer les taux d'autorisation.

- Se développer plus rapidement grâce à une plateforme de croissance flexible et fiable : Développez-vous sur une plateforme conçue pour évoluer avec vous, avec un temps de disponibilité de 99,999 % et une fiabilité inégalée dans le secteur.

Apprenez-en davantage sur la façon dont Stripe Payements peut alimenter vos paiements en ligne et en personne, ou commencer dès aujourd'hui.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.