Penningöverförare underlättar överföringar av pengar mellan olika platser och över internationella gränser. Företag eller privatpersoner som arbetar inom detta område måste förstå vad som är speciellt med penningöverförare och det regulatoriska landskapet för att säkerställa efterlevnad och expandera till nya marknader.

Nedan följer en guide till penningöverförarnas värld: vad de är, hur de fungerar, vilka kundsegment de vänder sig till, vilket regelverk de måste följa och viktiga konsekvenser för företag.

Vad innehåller den här artikeln?

- Vad är en penningöverförare?

- Vad gör penningöverförare?

- Penningöverförare kontra betalleverantörer

- Penningtjänstföretag kontra penningöverförare

- Licenskrav för penningöverföring

- Vem behöver en licens för penningöverföring?

- Så här får man en licens för penningöverföring

Vad är en penningöverförare?

En penningöverförare, ofta även kallad ”penningtjänstföretag" (MSB), är ett företag eller en privatperson som underlättar överföring av pengar från en person eller enhet till en annan, ofta mellan olika geografiska platser och över internationella gränser.

Dessa tjänster innebär vanligtvis att man tar emot pengar från kunder och sedan överför dem till en utsedd mottagare. Penningöverförare erbjuder många olika metoder för att överföra pengar, bland annat via banköverföring och andra elektroniska överföringar av pengar (EFT), mobilbaserade överföringar eller tredjepartsleverantörer av betaltjänster.

Penningöverförare omfattas av regler och tillsyn för att förhindra penningtvätt, finansiering av terrorism och annan olaglig verksamhet. I många länder, däribland USA, måste penningöverförare registrera sig hos lämpliga tillsynsmyndigheter – till exempel Financial Crimes Enforcement Network (FinCEN) eller myndigheter på delstatsnivå – och uppfylla specifika rapporterings- och efterlevnadskrav.

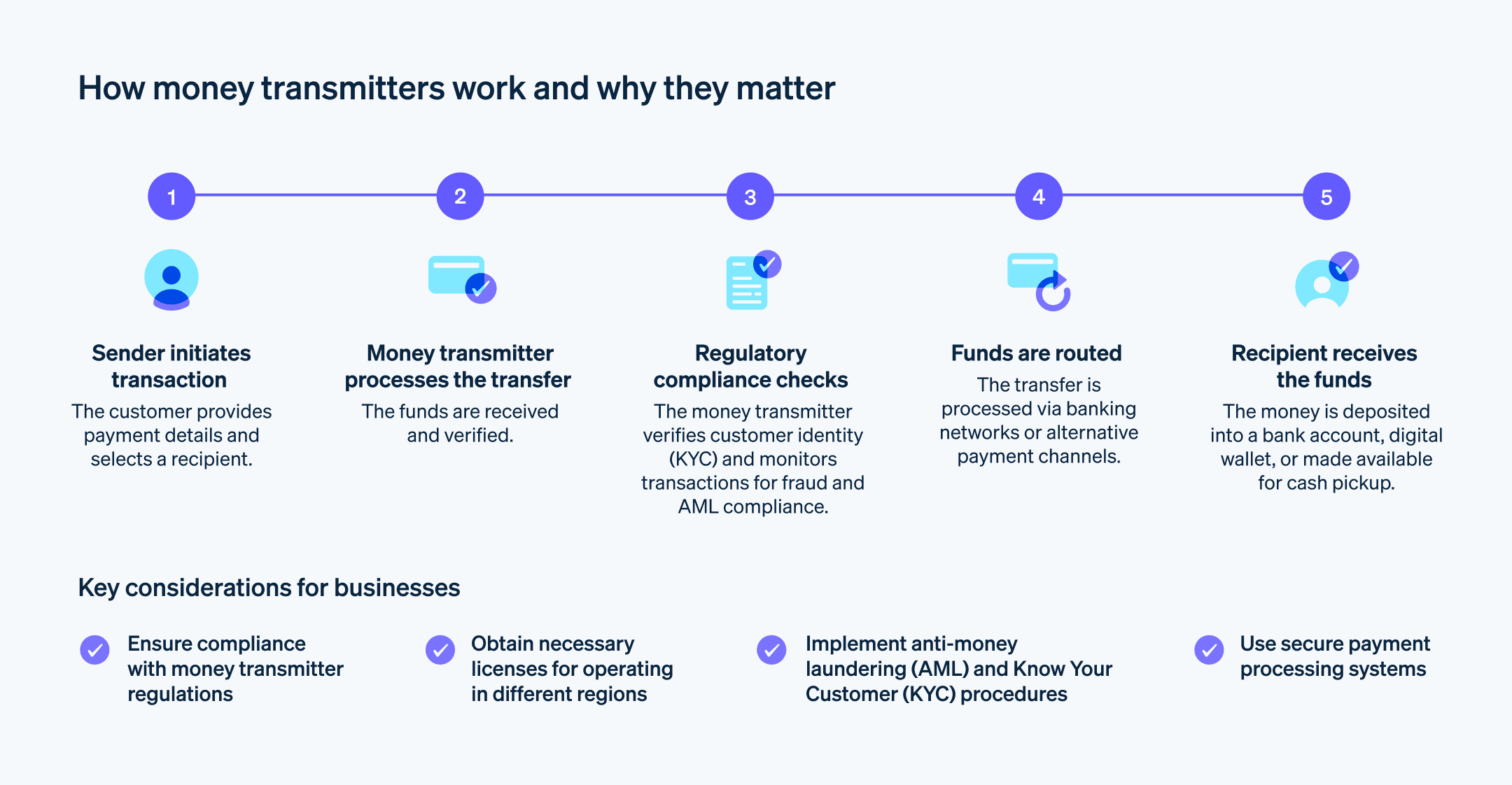

Vad gör penningöverförare?

Penningöverförare tillhandahåller främst tjänster som gör det möjligt för privatpersoner och företag att skicka och ta emot pengar. De fungerar som mellanhänder och gör det lättare att flytta medel mellan privatpersoner och företag, både nationellt och internationellt.

Här är några av de viktigaste funktionerna och aktiviteterna som utförs av penningöverförare:

Överföring av pengar

Penningöverförare underlättar överföringen av pengar från en plats till en annan. De tar emot pengar från avsändaren och överför dem till mottagaren med olika metoder. Exakt vilka metoder som är tillgängliga varierar vanligtvis beroende på varifrån pengarna skickas och vart de skickas.Internationella överföringar

Penningöverförare gör det möjligt för privatpersoner att skicka pengar över internationella gränser. De erbjuder tjänster som gör det möjligt för invandrare och personer som arbetar utomlands att skicka pengar till sina familjer eller företag i sina hemländer.Betaltjänster

Penningöverförare tillhandahåller ofta betaltjänster, vilket gör det möjligt för kunderna att betala för varor och tjänster. Detta kan inkludera hantering av onlinebetalningar, fakturabetalningar och underlättande av transaktioner via mobilappar eller andra digitala plattformar.Valutaväxling

Vissa penningöverförare erbjuder valutaväxlingstjänster, vilket gör det möjligt för kunderna att konvertera en valuta till en annan. Detta är särskilt användbart för resenärer eller personer som är involverade i internationella affärstransaktioner.Finansiella tjänster för personer som saknar eller har bristande tillgång till banktjänster

Penningöverförare vänder sig ofta till personer som inte har tillgång till traditionella banktjänster. De tillhandahåller ett sätt för dessa personer att lagra och överföra pengar, betala räkningar eller ta emot pengar och erbjuder på så sätt ekonomisk inkludering och tillgänglighet.Efterlevnad och regler

Penningöverförare omfattas av regler och tillsyn för att förhindra penningtvätt, finansiering av terrorism och annan olaglig verksamhet. De måste följa regulatoriska krav, som att registrera sig hos lämpliga myndigheter, upprätthålla förfaranden för bekämpning av penningtvätt (AML) och kundkännedom (KYC) och rapportera misstänkta transaktioner.

Penningöverförare kontra betalleverantörer

Penningöverförare och betalleverantörer hanterar båda monetära transaktioner, men deras specifika roller, tjänster och kundbaser skiljer sig åt. Här är en översikt över skillnaderna mellan dem:

Transaktionstyper

Penningöverförare flyttar pengar mellan avsändare och mottagare, men det finns en rad olika anledningar till att pengar växlas i dessa transaktioner. De kan inkludera överföringar från en person till en annan, överföringar och företagsbetalningar. Betalleverantörer är specialiserade på att behandla transaktionsbetalningar mellan köpare och säljare, där den ena parten ger den andra parten pengar i utbyte mot varor och tjänster. Detta inkluderar onlineköp, POS-transaktioner, återkommande betalningar, e-handelstransaktioner och betalningar som görs med kreditkort, bankkort och e-plånböcker.Tillsyn

Både penningöverförare och betalleverantörer bedriver verksamhet inom ramen för regelverk. Penningöverförare omfattas av särskilda regler och tillsyn, vilket ofta kräver registrering hos tillsynsmyndigheter som FinCEN eller myndigheter på statlig nivå. De måste följa penningtvätts- och KYC-reglerna för att förhindra olaglig verksamhet. Betalleverantörers verksamhet omfattas också av tillsyn, även om nivån på granskning och efterlevnadskrav kan variera beroende på jurisdiktion och de typer av transaktioner de hanterar. De måste följa standarder för datasäkerhet, regler för betalningsnätverk och andra branschföreskrifter.Mervärdestjänster

Penningöverförare kan erbjuda ytterligare tjänster utöver överföringar av pengar. Dessa tjänster kan inkludera valutaväxling, fakturabetalningstjänster eller skräddarsydda finansiella tjänster som riktar sig till befolkningsgrupper som saknar eller har bristande tillgång till banktjänster. Betalleverantörer tillhandahåller ofta även olika mervärdestjänster: identifiering och förebyggande av bedrägeri, återkreditering, återkommande fakturering och detaljerad transaktionsrapportering.Kundbas

Penningöverförare riktar sig särskilt till privatpersoner och företag som behöver skicka pengar över gränserna eller till personer som inte har tillgång till traditionella banktjänster. Betalleverantörer betjänar ett brett spektrum av kunder, inklusive onlineföretag, återförsäljare, tjänsteleverantörer och e-handelsplattformar.

För att skapa en säker och effektiv penningöverföringsupplevelse måste man förstå skillnaderna mellan penningöverförare och betalleverantörer och fatta ett välgrundat beslut om vilken tjänst som bäst passar företagens behov.

Penningtjänstföretag kontra penningöverförare

Penningöverförare kallas ofta för "penningtjänstföretag", särskilt i USA. Även om vissa människor använder dessa termer synonymt, finns det skillnader mellan de båda enheterna. Att förstå skillnaden mellan penningtjänstföretag och penningöverförare är viktigt för regelefterlevnad och för privatpersoner eller företag som söker specifika finansiella tjänster. Här är vad du bör veta:

Tjänsternas omfattning

Penningtjänstföretag tillhandahåller en rad finansiella tjänster utöver penningöverföring. De kan också erbjuda valutaväxlingstjänster, vilket gör det möjligt för kunder att omvandla en valuta till en annan. Dessutom tillhandahåller penningtjänstföretag ofta checkinlösentjänster. Vissa penningtjänstföretag kan erbjuda förbetalda kort eller utfärda postanvisningar, som är betalningsinstrument som liknar checkar. Penningöverförare är en undergrupp till penningtjänstföretag och inriktar sig främst på att underlätta överföring av medel. De kan eventuellt erbjuda ytterligare tjänster som ligger inom ramen för penningtjänstföretag i vidare bemärkelse.

Regelkrav

Både penningtjänstföretag och penningöverförare omfattas av tillsyn och efterlevnadskrav för att förhindra olaglig verksamhet och skydda konsumenterna. I USA måste penningtjänstföretag registrera sig hos FinCEN, en byrå inom det amerikanska finansdepartementet. Penningtjänstföretag – inklusive penningöverförare – måste följa reglerna för bekämpning av penningtvätt, implementera robusta KYC-protokoll och rapportera misstänkta transaktioner.

Penningöverförare måste även följa ytterligare regler som är specifika för deras roll när det gäller att underlätta överföringar av medel. De är vanligtvis skyldiga att registrera sig hos tillsynsmyndigheter på statlig nivå, upprätthålla tillräckliga kapitalreserver och följa specifika rapporterings- och efterlevnadsförfaranden. Dessa krav syftar till att säkerställa transparens, laglighet och säkerhet i penningöverföringsverksamheten.

Licenskrav för penningöverförare

Licenskraven för penningöverförare varierar beroende på jurisdiktion och de specifika regler som finns. Det finns dock gemensamma krav som ofta ingår i tillståndsprocessen för penningöverförare:

Registrering och ansökan

Penningöverförare måste vanligtvis registrera sig hos lämplig tillsynsmyndighet. Detta kan vara på federal nivå, till exempel FinCEN i USA, eller på delstatsnivå, där de flesta penningöverföringslicenser utfärdas. Ansökningsprocessen innebär vanligtvis att man skickar in detaljerad information om verksamheten, dess ägare, tjänstemän och styrelseledamöter, samt eventuell stödjande dokumentation som krävs av tillsynsmyndigheten.Finansiella krav

Penningöverförare måste vanligtvis uppfylla vissa ekonomiska krav för att få en licens. Detta kan inkludera att tillhandahålla reviderade finansiella rapporter, visa att man har tillräckliga kapitalreserver och upprätthålla en borgensförbindelse eller annan form av finansiell säkerhet för att skydda kunder.Bakgrundskontroller

Penningöverförare och deras nyckelpersoner, såsom ägare, tjänstemän och styrelsemedlemmar, är ofta föremål för bakgrundskontroller. Det kan handla om kontroller av fingeravtryck, brottsregister och tidigare regelöverträdelser eller sanktioner. Dessutom kan tillsynsmyndigheter bedöma lämplighetskriterierna och utvärdera kompetensen, integriteten och det ekonomiska ansvaret hos de personer som är knutna till verksamheten.Program för regelefterlevnad

Penningöverförare måste visa att de har implementerat ett robust efterlevnadsprogram. Detta inkluderar att ha policyer och förfaranden på plats för att förhindra penningtvätt, finansiering av terrorism och annan olaglig verksamhet. Efterlevnadsprogram innebär vanligtvis implementering av KYC-protokoll och policyer, transaktionsövervakningssystem, personalutbildning och noggrann rapportering av misstänkta aktiviteter.Rapportering och journalföring

Penningöverförare är i allmänhet skyldiga att föra detaljerade register över sina transaktioner, kundinformation och annan relevant dokumentation. De måste följa rapporteringskraven, vilket kan inkludera att lämna in regelbundna rapporter till tillsynsmyndigheten, såsom transaktionsrapporter, finansiella rapporter eller rapporter om misstänkt aktivitet.Löpande efterlevnad och revisioner

När penningöverförare väl har licensierats har de löpande efterlevnadsskyldigheter. Detta kan innebära periodiska revisioner, regulatoriska undersökningar eller inspektioner för att säkerställa fortsatt efterlevnad av licenskrav och tillämpliga bestämmelser.

De specifika kraven för att få en licens för penningöverföring kan variera avsevärt beroende på jurisdiktion. Privatpersoner eller företag som är intresserade av att bli penningöverförare bör konsultera relevanta tillsynsmyndigheter i sin jurisdiktion eller söka juridisk rådgivning för att förstå de specifika krav och processer som de skulle omfattas av med tanke på tjänsternas omfattning, målkunder och de viktigaste jurisdiktioner som berörs.

Vem behöver en licens för penningförmedling?

I många länder behöver varje privatperson eller företag som ägnar sig åt att överföra pengar en licens för penningöverföring. Här är några av de aktiviteter som kräver licens:

Försäljning eller utgivning av betalningsinstrument: Detta inkluderar aktiviteter som att sälja eller utfärda checkar, postanvisningar, resecheckar eller kontantkort.

Ta emot pengar för överföring: Detta inkluderar alla företag som tar emot pengar från kunder i syfte att överföra dem till en annan person eller plats, antingen nationellt eller internationellt.

Överföring av pengar: Detta avser processen att skicka pengar för en kunds räkning med hjälp av metoder som banköverföringar och elektroniska överföringar av pengar.

Valutaväxling eller valutahandel: Detta avser köp eller försäljning av utländska valutor åt kunder.

Drift av en betalningsplattform: Detta omfattar alla onlineplattformar eller mobilappar som underlättar penningöverföringar mellan användare.

Vissa enheter är i allmänhet undantagna från kravet på licens för penningöverföring, till exempel följande:

Banker och kreditföreningar: Bankmyndigheter reglerar redan dessa institutioner, så de behöver i allmänhet inte någon separat licens för penningöverföring.

Statliga myndigheter: Federala, statliga och lokala myndigheter är vanligtvis undantagna från licenskrav när de bedriver officiell verksamhet.

Vissa ombud för licenstagare: Ombud som agerar på uppdrag av licensierade penningöverförare kan vara undantagna från kravet att skaffa en egen licens, men de måste verka under den licensierade enhetens övervaknings- och efterlevnadsprogram.

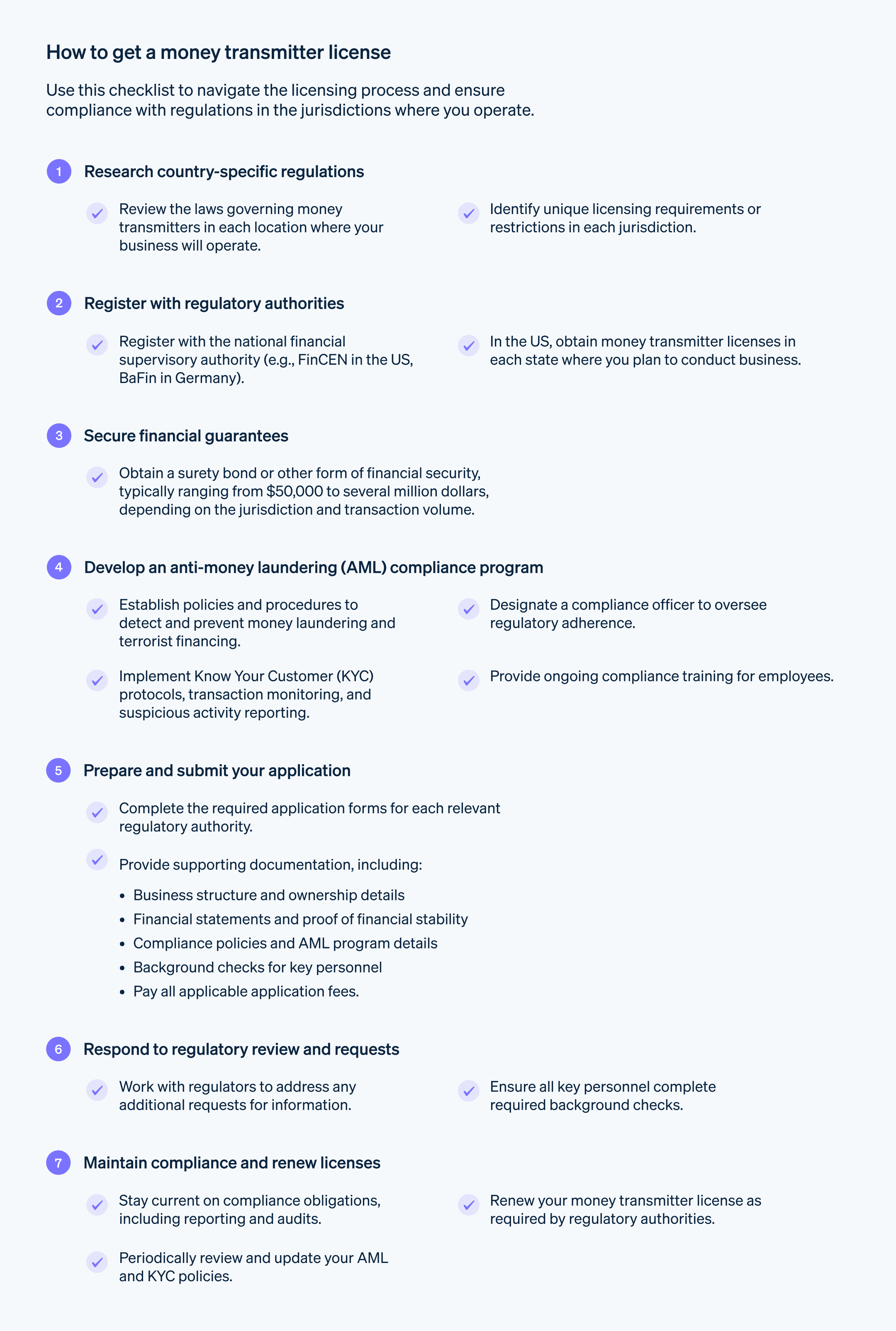

Så här får man en licens för penningöverföring

Att få en licens för penningöverföring är en flerstegsprocess som kan ta flera månader eller längre att slutföra. Företag som ansöker om denna licens måste vanligtvis registrera sig hos federala myndigheter och få licens i varje land där de planerar att bedriva verksamhet. Överväg att samarbeta med jurister och efterlevnadsexperter för att säkerställa att du uppfyller alla nödvändiga krav.

Här är en steg-för-steg-guide om hur du gör för att registrera dig och ansöka om den här licensen:

Landsspecifika regler för forskning: Läs igenom de lagar, regler och föreskrifter som gäller för penningöverförare på varje plats där ditt företag är verksamt. Var uppmärksam på eventuella unika krav eller begränsningar.

Registrera dig hos myndigheterna: Registrera dig hos den nationella finansinspektionen i varje land där du tillhandahåller tjänster. USA har exempelvis Financial Crimes Enforcement Network (FinCEN) och Tyskland har Federal Financial Supervisory Authority (BaFin). I USA måste penningöverförare också skaffa licenser i varje delstat där de planerar att bedriva verksamhet.

Säkra en obligation eller annan ekonomisk säkerhet: Säkra en borgensförbindelse eller annan acceptabel form av ekonomisk säkerhet, vanligtvis till ett belopp som omfattar alltifrån 50 000 dollar till flera miljoner dollar. Beloppet beror på jurisdiktionen och din förväntade affärsvolym.

Utveckla ett program för efterlevnad av penningtvätt: Upprätta omfattande policyer, förfaranden och kontroller för att förhindra penningtvätt, finansiering av terrorism och annan olaglig verksamhet. Utse en efterlevnadsansvarig, genomföra löpande personalutbildning och implementera transaktionsövervakning och rapporteringssystem.

Skicka in ansökan: Skicka in det ifyllda ansökningspaketet tillsammans med all nödvändig styrkande dokumentation och avgifter till den tillsynsmyndighet som ansvarar för att övervaka penningöverförare. Tillsynsmyndigheten kommer att granska din ansökan, genomföra bakgrundskontroller och kan begära ytterligare information eller förtydliganden.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.