Un nombre record de 5,5 millions de nouvelles demandes d’entreprise ont été déposées aux États-Unis en 2023, et cette croissance entrepreneuriale peut profiter aux non-résidents comme aux Américains. Les personnes qui ne sont ni résidentes ni citoyennes des États-Unis peuvent créer une entité commerciale formelle telle qu’une société par actions ou une société à responsabilité limitée (SARL) aux États-Unis en suivant la procédure décrite dans ce guide. Les spécificités de ce processus varient en fonction de l’État dans lequel l’entreprise est enregistrée, et l’entreprise est tenue de se conformer à toutes les réglementations fédérales et étatiques, y compris aux obligations fiscales et aux documents commerciaux appropriés. L’enregistrement d’une entreprise en tant que non-résident implique une complexité supplémentaire, mais c’est un objectif réalisable.

Ci-dessous, nous aborderons les étapes de l’enregistrement d’une entreprise aux États-Unis en tant que non-résident, y compris le choix de la bonne structure d’entreprise et la gestion des exigences en matière d’immigration et de visa.

Que contient cet article?

- Choix de la bonne structure d’entreprise

- Sélection d’un État pour l’enregistrement des entreprises

- Processus d’inscription et de conformité

- Mise en place d’une infrastructure financière

- Maintien de la conformité légale et réglementaire

- Considérations relatives à l’immigration et aux visas

Choix de la bonne structure d’entreprise

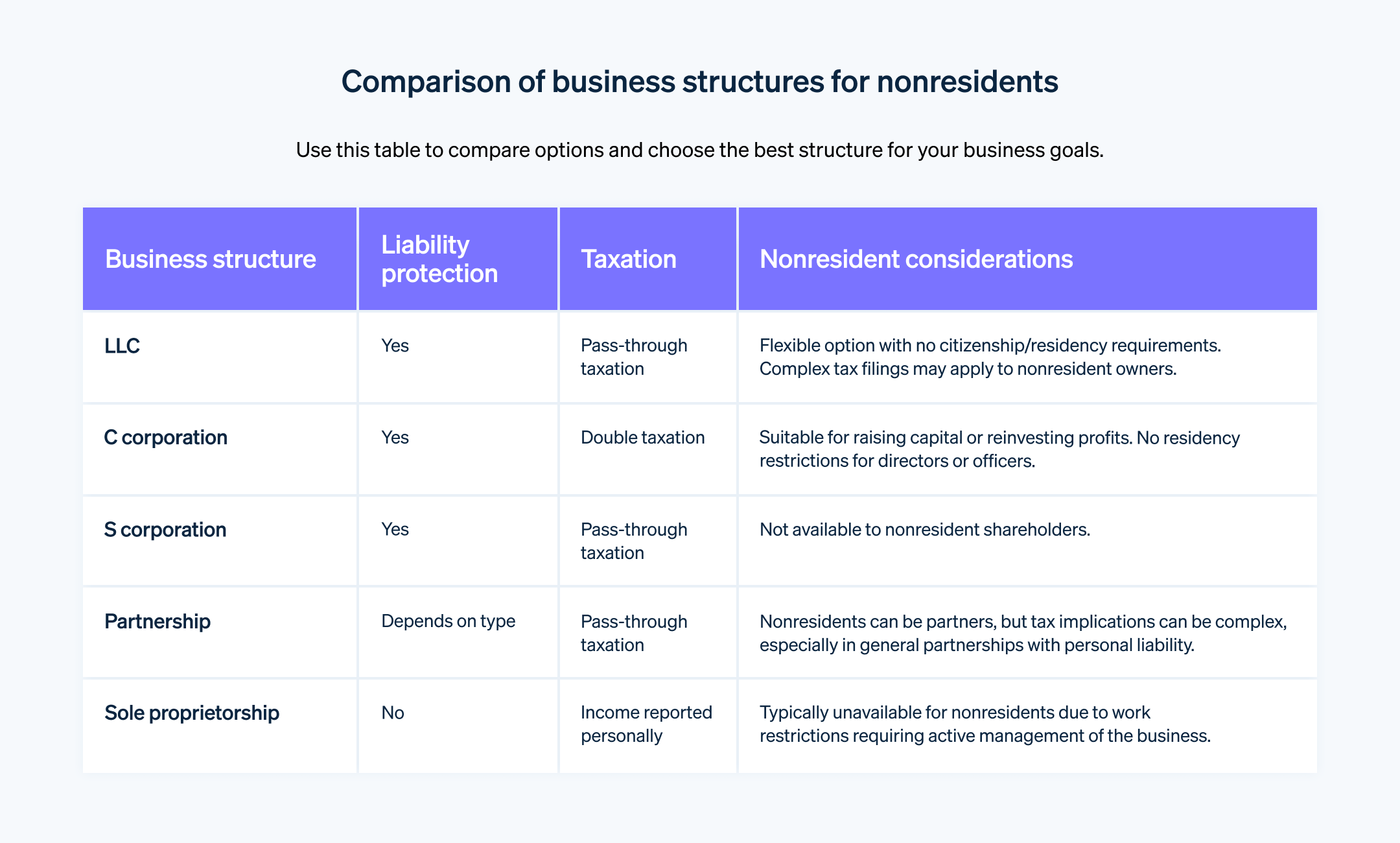

La sélection de la structure d’entreprise est la première étape de la création d’une entreprise, quel que soit votre statut de résidence. Votre choix influencera vos impôts, vos exigences en matière de paperasse, votre responsabilité personnelle et votre capacité à collecter des fonds. Lorsqu’ils examinent différentes structures d’entreprise, les non-résidents doivent tenir compte de l’importance de la protection des actifs personnels, des obligations fiscales, des exigences en matière de tenue de registres et des normes de conformité. D’autres facteurs peuvent vous aider à déterminer la bonne structure, notamment la nécessité de mobiliser des capitaux et vos objectifs à long terme pour l’entreprise.

Voici un aperçu des principales structures d’entreprise aux États-Unis, ainsi que des principaux éléments à prendre en compte pour les non-résidents.

Société à responsabilité limitée

Une SARL offre une protection en matière de responsabilité personnelle, ce qui signifie que les actifs personnels sont généralement protégés en cas de dettes professionnelles ou de poursuites. Les SARL ont moins d’exigences en matière de déclaration que les sociétés.

Taxation : En règle générale, une SARL est une entité intermédiaire à des fins fiscales, ce qui signifie que l’entreprise ne paie pas d’impôts, mais que les bénéfices et les pertes sont répercutés sur les déclarations de revenus personnelles des propriétaires. Cependant, les non-résidents sont confrontés à un paysage fiscal complexe et peuvent avoir besoin de remplir des formulaires spécifiques ou de choisir de traiter la SARL différemment à des fins fiscales.

Contrepartie pour les non-résidents : La flexibilité et la protection d’une SARL en font un choix populaire pour les non-résidents. Il n’est pas nécessaire que les membres soient citoyens ou résidents américains.

Société de type C

Une société de type C est une entité juridique distincte de ses propriétaires et offre le plus haut niveau de protection en matière de responsabilité personnelle. Elle peut obtenir des capitaux en émettant des actions et est tenu d’avoir un conseil d’administration et de tenir des réunions régulières.

Taxation : Les sociétés de type C sont soumises à l’impôt sur le revenu des sociétés. Les bénéfices distribués sous forme de dividendes sont à nouveau imposés au niveau de l’actionnaire, ce qui entraîne une double imposition. Pour les non-résidents, cependant, cela pourrait être moins un problème s’ils ne prennent pas de dividendes et qu’ils réinvestissent les bénéfices dans l’entreprise.

Contrepartie pour les non-résidents : Les non-résidents peuvent être propriétaires d’une société de type C, et il n’y a pas d’exigences de résidence pour les administrateurs ou les dirigeants. Il s’agit d’une bonne option si vous envisagez de réinvestir vos bénéfices ou de rechercher du capital-risque.

Société S

Une société de type S est une entité intermédiaire comme une SARL et a des exigences de structure similaires à celles d’une société de type C.

Taxation : Les revenus sont répercutés dans les déclarations de revenus des actionnaires. Elle n’est pas soumise à la double imposition.

Contrepartie pour les non-résidents : Les non-résidents ne peuvent pas être actionnaires d’une société de type S, de sorte que cette option n’est généralement pas disponible pour les propriétaires d’entreprise non-résidents.

Partenariat

Dans le cadre d’une société de personnes, deux personnes ou plus se partagent la propriété. Il existe plusieurs types de sociétés de personnes, notamment les sociétés en nom collectif (GP) et les sociétés en commandite (LP).

Taxation : Il s’agit d’une entité intermédiaire, et les profits et les pertes sont répercutés sur les déclarations de revenus personnelles des associés.

Contrepartie pour les non-résidents : Bien que les non-résidents puissent être associés, les implications fiscales peuvent être complexes, en particulier dans le cas d’une société en nom collectif dans laquelle les associés sont personnellement responsables des dettes de l’entreprise.

Entreprise individuelle

Il s’agit de la forme la plus simple d’entreprise, détenue et exploitée par une seule personne sans distinction entre le propriétaire et l’entreprise.

Taxation : Les revenus sont déclarés dans la déclaration de revenus personnelle du propriétaire.

Contrepartie pour les non-résidents : En règle générale, les non-résidents ne peuvent pas établir une entreprise individuelle aux États-Unis, car cela oblige le propriétaire à travailler dans l’entreprise, ce qui est en conflit avec les réglementations en matière de visa et de permis de travail.

Sélection d’un État pour l’enregistrement des entreprises

Choisir où immatriculer votre entreprise est une autre étape clé. Les lois, les taxes et les exigences commerciales varient considérablement d’un État à l’autre. Voici les facteurs que les non-résidents doivent prendre en compte lorsqu’ils choisissent un État pour l’enregistrement de leur entreprise :

Taxation : Certains États, comme le Wyoming, le Nevada et le Dakota du Sud, sont connus pour leurs politiques fiscales favorables, qui peuvent inclure une baisse des impôts sur les sociétés ou l’absence d’impôt sur le revenu de l’État.

Système juridique : Considérez à quel point le système juridique de l’État est favorable aux entreprises. Le Delaware, par exemple, est connu pour être favorable aux entreprises et pour son ensemble établi de droit des sociétés.

Frais de dépôt : Les frais de dépôt initial et les frais de rapport annuel varient d’un État à l’autre.

Taxes de franchise : Certains États imposent une taxe de franchise aux entreprises, ce qui peut être un facteur important en fonction de la taille et des revenus de votre entreprise.

Présence physique ou lien de parenté : Quel que soit l’État dans lequel votre entreprise est enregistrée, le fait d’avoir une présence physique dans n’importe quel État peut créer un lien fiscal. Si votre entreprise a besoin d’un emplacement physique ou si vous prévoyez d’avoir des employés aux États-Unis, tenez compte de la logistique et des coûts de ces opérations dans différents États.

Confidentialité : Certains États offrent plus de protection de la vie privée aux propriétaires d’entreprise que d’autres. Par exemple, le Wyoming et le Nevada n’exigent pas la divulgation des informations à l’intention des actionnaires ou des administrateurs.

Accès au marché : Si votre entreprise cible un marché géographique spécifique, envisagez de vous inscrire à cet endroit ou à proximité pour un meilleur accès et des possibilités de réseautage.

Soutien professionnel : La disponibilité de services professionnels tels que les services juridiques et comptables, en particulier ceux qui sont familiers avec les propriétaires d’entreprises internationales, peut être un facteur important.

États populaires pour l’enregistrement

Delaware : Connu pour ses lois favorables aux entreprises, le Delaware est un choix populaire auprès des entreprises nationales et étrangères. La Cour de chancellerie du Delaware est spécialisée dans le droit des affaires, offrant clarté et prévisibilité pour les litiges en matière d’entreprise.

Nevada et Wyoming : Ces États sont attrayants en raison de leurs politiques fiscales favorables et de leurs considérations en matière de protection de la vie privée.

Californie et New York : Bien que ces États ne soient pas les plus avantageux pour les impôts, ils peuvent être un bon choix en raison de leurs marchés importants et de leur accès facile aux réseaux d’affaires, surtout si vos activités commerciales y sont concentrées.

Processus d’inscription et de conformité

Pour les non-résidents, l’enregistrement d’une entreprise aux États-Unis implique plusieurs étapes de conformité légale et réglementaire. Voici un aperçu du processus.

Choisir un agent agréé

Aux États-Unis, les entreprises sont tenues d’avoir un agent enregistré. Cet agent reçoit des documents juridiques et de la correspondance gouvernementale au nom de votre entreprise et doit avoir une adresse physique dans l’État où votre entreprise est enregistrée.

Enregistrer votre entité commerciale

Selon la structure de l’entreprise, vous devrez déposer différents documents pour enregistrer votre entreprise auprès du bureau de déclaration des entreprises de l’État. Ces documents comprennent les statuts constitutifs d’une société ou les statuts d’une SARL.

Obtenir un EIN

Un numéro d’identification d’employeur (EIN) est nécessaire à des fins fiscales, pour l’embauche d’employés et pour l’ouverture d’un compte bancaire professionnel. Les non-résidents peuvent obtenir un EIN en remplissant un formulaire IRS SS-4 et devront peut-être appeler l’IRS pour terminer le processus.

Licences et permis d’exploitation

En fonction du type d’entreprise et de son emplacement, vous devrez peut-être obtenir des licences et des permis spécifiques pour exercer légalement votre activité aux États-Unis.

Rapports annuels et taxes de franchise

La plupart des États exigent des entreprises qu’elles produisent des rapports annuels et paient des taxes de franchise. Les exigences varient selon l’État et la structure de l’entreprise.

Obligations fiscales fédérales

Les propriétaires d’entreprise non-résidents doivent se conformer aux lois fiscales fédérales américaines. Vos obligations fiscales sont déterminées par la nature de vos activités commerciales aux États-Unis et peuvent également être affectées par la convention fiscale entre votre pays d’origine et les États-Unis.

Obligations fiscales de l’État

En fonction de l’État dans lequel votre entreprise est enregistrée et de la nature de votre entreprise, vous pouvez être soumis à l’impôt sur le revenu de l’État, la taxe de vente, ainsi que d’autres taxes propres à un État. Si votre entreprise est présente dans un État de manière substantielle, vous devrez peut-être payer des taxes d’État, même si vous n’y êtes pas enregistré. La définition d’une présence substantielle peut varier d’un État à l’autre.

Transactions bancaires et financières

L’ouverture d’un compte bancaire professionnel aux États-Unis peut s’avérer difficile pour les non-résidents, car nombre d’entre eux nécessitent une présence physique locale. Certaines institutions financières peuvent vous permettre d’ouvrir un compte à distance, mais cela nécessite souvent des documents et une vérification supplémentaires. Tenez compte des réglementations bancaires et financières qui s’appliquent à votre entreprise, y compris les lois sur la Foreign Account Tax Compliance Act (FATCA) et la lutte contre le blanchiment de capitaux (AML).

Mise en place d’une infrastructure financière

La mise en place de l’infrastructure financière d’une entreprise basée aux États-Unis implique plusieurs éléments clés pour le bon déroulement des opérations financières et la conformité aux réglementations américaines.

Ouverture d’un compte bancaire professionnel aux États-Unis

Pour ouvrir un compte professionnel, vous avez généralement besoin de votre passeport, d’une preuve d’enregistrement de votre entreprise (statuts constitutifs ou organisation, par exemple), d’un EIN et parfois d’une adresse américaine. Certaines institutions financières peuvent exiger des documents supplémentaires. Lorsque vous choisissez une institution financière, recherchez-en une qui a de l’expérience dans les relations avec les clients internationaux et qui peut vous aider à configurer votre compte à distance si vous ne pouvez pas vous rendre aux États-Unis.

Comptabilité et tenue de livres

Une bonne tenue de dossiers est importante pour la conformité fiscale et la gestion financière. Utilisez un logiciel de comptabilité pour gérer vos finances, faire le suivi de vos revenus et de vos dépenses, et vous préparer à la période des impôts. Des options telles que QuickBooks, Xero ou FreshBooks sont populaires parmi les petites entreprises. Conservez un registre minutieux de toutes les transactions financières, y compris les factures, les reçus et les relevés bancaires.

Obligations fiscales

Vous devrez payer des impôts fédéraux sur les revenus gagnés par votre entreprise aux États-Unis. Les obligations spécifiques dépendent de la structure et des activités de votre entreprise. Renseignez-vous sur les exigences fiscales nationales et locales, qui peuvent inclure l’impôt sur le revenu, la taxe de vente et d’autres taxes applicables en fonction de l’emplacement et des activités de votre entreprise. La convention fiscale entre les États-Unis et votre pays d’origine peut également avoir une incidence sur vos obligations fiscales. Envisagez de consulter un fiscaliste spécialisé dans les affaires internationales.

Services de traitement des paiements

Lors du choix d’un prestataire de services de paiement, tenez compte des frais du sous-traitant, de sa facilité d’intégration à votre site Web ou à votre plateforme de vente et de sa capacité à traiter des transactions internationales. Avec Stripe, par exemple, les entreprises peuvent traiter des transactions en ligne et en personne. Stripe s’agit d’un choix judicieux pour les non-résidents, car il permet aux entreprises d’accepter des paiements de clients du monde entier et n’oblige pas les entreprises à créer leur propre compte marchand.

Planification et gestion financière

Établissez un budget qui décrit les revenus et les dépenses prévus pour maintenir la santé financière de votre entreprise. Examinez régulièrement les états financiers pour évaluer le rendement financier de votre entreprise et prendre des décisions éclairées. Envisagez de mettre des fonds de côté pour couvrir les dépenses imprévues ou les fluctuations des flux de trésorerie.

Conformité et rapports

Vos pratiques financières sont soumises aux lois et réglementations américaines, y compris les lois sur la lutte contre le blanchiment de capitaux et la FATCA. Vous devrez peut-être déclarer certaines activités financières aux autorités américaines, en particulier si vous transférez d’importantes sommes d’argent à l’étranger.

Maintien de la conformité légale et réglementaire

Toutes les entreprises exerçant leurs activités aux États-Unis doivent le faire dans le respect des lois et réglementations fédérales, étatiques et locales. Cela inclut les obligations fiscales, le droit du travail et les normes régissant la responsabilité des entreprises, la protection de l’environnement et la propriété intellectuelle. C’est une bonne idée d’examiner périodiquement les opérations de votre entreprise pour s’assurer qu’elles sont conformes à toutes les exigences pertinentes : cela peut impliquer des auto-audits ou l’embauche de consultants. Les obligations légales et réglementaires qui incombent aux entreprises américaines sont décrites ci-dessous.

Conformité fédérale

Conformité fiscale : Tenez-vous au courant des obligations fiscales fédérales, y compris l’impôt sur le revenu et l’impôt sur l’emploi. Produire des déclarations de revenus annuelles et effectuer des paiements d’impôt estimatifs si nécessaire.

Conformité à la Securities and Exchange Commission (SEC) : Si votre activité implique la négociation ou l’émission de titres, vous serez soumis aux réglementations de la SEC.

Réglementations spécifiques à l’industrie : En fonction de votre secteur d’activité, vous devrez peut-être respecter les réglementations fédérales spécifiques à votre secteur (par exemple, les réglementations régissant les soins de santé, la finance ou l’industrie alimentaire et des boissons). Si votre entreprise implique la fabrication ou le traitement de matières dangereuses, vous devrez vous conformer aux normes de l’Agence de protection de l’environnement (EPA).

Conformité nationale et locale

Rapports annuels : La plupart des États exigent des entreprises qu’elles déposent des rapports annuels et paient des frais de dépôt. Ces rapports permettent de mettre à jour les informations sur votre entreprise auprès de l’État.

Impôts d’État : Conformez-vous aux exigences de l’État en matière d’impôt sur le revenu, de vente et de masse salariale. Il peut s’agir de déclarations et de paiements trimestriels ou annuels.

Licences et permis : Renouvelez toutes les licences et tous les permis locaux ou d’État pour que votre entreprise reste autorisée à exercer ses activités légalement.

Réglementations spécifiques à l’État : Soyez conscient de toutes les lois spécifiques à un État qui pourraient affecter votre entreprise, telles que les lois sur la protection des consommateurs, les lois sur l’emploi et les réglementations environnementales.

Conformité de l’entreprise

Gouvernance d’entreprise : Maintenez de bonnes pratiques de gouvernance d’entreprise, ce qui peut inclure la tenue d’assemblées annuelles, la tenue de procès-verbaux et le respect des règlements administratifs ou de l’accord d’exploitation de votre entreprise.

Tenue de dossiers : Tenez des registres détaillés de toutes les activités commerciales, des transactions financières, des efforts de conformité et des décisions prises par la direction de l’entreprise.

Conformité au droit du travail américain

Droit du travail : Si vous avez des employés aux États-Unis, respectez les lois du travail fédérales et étatiques en matière de salaires, de conditions de travail, de non-discrimination et d’avantages sociaux.

Conformité en matière d’immigration pour les employés : Assurez-vous que tous les travailleurs étrangers ont les visas et les permis de travail appropriés.

Conformité en matière de propriété intellectuelle

- Enregistrement de la propriété intellectuelle : Enregistrez vos marques commerciales, droits d’auteur et brevets aux États-Unis pour protéger votre propriété intellectuelle. Surveillez et faites respecter régulièrement vos droits de propriété intellectuelle afin d’éviter toute violation.

Conformité en matière de confidentialité et de sécurité des données

Protection des données : Respectez les lois américaines sur la protection des données, telles que la California Consumer Privacy Act (CCPA) et la Health Insurance Portability and Accountability Act (HIPAA), en fonction de votre type d’entreprise et de votre emplacement.

Cybersécurité : Mettez en œuvre des mesures de cybersécurité solides pour protéger les données de l’entreprise et des clients.

Considérations relatives à l’immigration et aux visas

Les non-résidents qui souhaitent gérer activement ou travailler dans leur entreprise basée aux États-Unis doivent passer par le système d’immigration américain. Voici quelques considérations importantes relatives à l’immigration et aux visas :

Processus de demande de visa : Le processus de demande peut être complexe et varie selon le type de visa. Il s’agit généralement de déposer une pétition, d’assister à un entretien dans une ambassade ou un consulat des États-Unis et de fournir une documentation complète sur votre entreprise et votre investissement.

Répercussions fiscales : Les titulaires d’un visa sont soumis aux lois fiscales américaines et peuvent être considérés comme des résidents fiscaux en fonction du temps qu’ils ont passé aux États-Unis. Comprenez vos obligations fiscales en tant que titulaire d’un visa pour éviter les problèmes juridiques.

Maintien du statut de visa : Différentes classifications de visas permettent différentes activités. La violation des conditions de votre visa peut entraîner la perte du statut ou l’expulsion.

Cheminement vers la résidence permanente : Certains visas, tels que l’EB-5, offrent une voie directe vers la résidence permanente. D’autres, y compris le visa E-2, ne conduisent pas automatiquement à une carte verte, mais peuvent offrir des voies potentielles par d’autres moyens, tels qu’un changement de statut ou un parrainage par l’employeur.

Personnes à charge : Considérez les options de visa pour vos personnes à charge (c’est-à-dire votre conjoint et vos enfants). Certains visas permettent aux personnes à charge de vous accompagner aux États-Unis et, dans certains cas, votre conjoint peut obtenir une autorisation de travail.

Types de visas et de cartes vertes

Visa temporaire de visiteur d’affaires B-1 : Le visa B-1 est principalement destiné aux visiteurs d’affaires qui assistent à des réunions ou à des conférences ou qui négocient des contrats. Il ne permet pas de gérer activement une entreprise ou d’être employé aux États-Unis, mais convient aux visites de courte durée liées à votre entreprise.

Visa d’investisseur E-2 : Le visa E-2 permet aux individus de travailler aux États-Unis pour une entreprise dans laquelle ils ont investi un montant substantiel de capital. Il n’y a pas d’investissement minimum spécifié, mais le montant doit être substantiel par rapport au coût total d’achat ou de création de l’entreprise. Ce type de visa est disponible pour les personnes originaires de pays avec lesquels les États-Unis maintiennent un traité de commerce et de navigation.

Visa de cessionnaire intra-entreprise L-1 : Le visa L-1 permet le transfert de gestionnaires, de cadres ou d’employés spécialisés vers la succursale américaine d’une entreprise qui opère aux États-Unis et à l’étranger. Le visa L-1A est spécifiquement destiné aux cadres et aux gestionnaires, tandis que le visa L-1B est destiné aux employés ayant des connaissances spécialisées.

Visa d’investisseur EB-5 : Le visa EB-5 permet aux investisseurs de devenir des résidents permanents s’ils investissent 1,8 million de dollars (ou 900 000 dollars dans une zone d’emploi ciblée) dans une nouvelle entreprise commerciale qui crée au moins 10 emplois à temps plein pour les travailleurs américains.

Comment Stripe Atlas peut vous aider

Stripe Atlas met en place les fondements juridiques de votre entreprise afin que vous puissiez lever des fonds, ouvrir un compte bancaire et accepter des paiements dans un délai de deux jours ouvrables, où que vous soyez dans le monde.

Rejoignez plus de 75 000 entreprises constituées à l’aide d’Atlas, notamment des jeunes entreprises soutenues par des investisseurs de premier plan, tels que Y Combinator, a16z et General Catalyst.

Faire une demande auprès d’Atlas

La demande de création d’une entreprise avec Atlas prend moins de 10 minutes. Vous choisirez la structure de votre entreprise, confirmerez instantanément si le nom de votre entreprise est disponible et ajouterez jusqu’à quatre cofondateurs. Vous déciderez également de la répartition du capital, réserverez une partie du capital pour les futurs investisseurs et employés, nommeriez les dirigeants, puis signerez électroniquement tous vos documents. Tous les cofondateurs recevront également des courriels les invitant à signer électroniquement leurs documents.

Accepter des paiements et effectuez des opérations bancaires avant l’arrivée de votre EIN

Après la déclaration de votre entreprise, Atlas demande votre EIN. Les fondateurs disposant d’un numéro de sécurité sociale, d’une adresse et d’un numéro de téléphone portable aux États-Unis peuvent bénéficier d’un traitement accéléré par l’IRS, tandis que les autres recevront un traitement standard, ce qui peut prendre un peu plus de temps. En outre, Atlas permet d’effectuer des paiements et des opérations bancaires avant l’obtention de l’EIN, de sorte que vous pouvez commencer à accepter des paiements et à effectuer des transactions avant l’arrivée de votre EIN.

Achat dématérialisé des actions du fondateur

Les fondateurs peuvent acheter des actions initiales en utilisant leur propriété intellectuelle (par exemple, des droits d’auteur ou des brevets) au lieu d’argent liquide, la preuve d’achat étant conservée dans votre Dashboard Atlas. Votre propriété intellectuelle doit être évaluée à 100 dollars ou moins pour pouvoir utiliser cette fonctionnalité; si vous possédez une propriété intellectuelle d’une valeur supérieure, consultez un avocat avant de poursuivre.

Déclaration fiscale automatique au titre de l’article 83(b)

Les fondateurs peuvent déposer une déclaration fiscale 83(b) afin de réduire leurs impôts sur le revenu. Atlas se chargera de la déposer pour vous, que vous soyez un fondateur américain ou non, par courrier certifié USPS avec suivi. Vous recevrez une déclaration 83(b) signée et une preuve de dépôt directement dans votre Dashboard Stripe.

Documents juridiques d’entreprise de classe mondiale

Atlas fournit tous les documents juridiques dont vous avez besoin pour démarrer votre entreprise. Les documents Atlas C corp sont élaborés en collaboration avec Cooley, l’un des principaux cabinets d’avocats spécialisés dans le capital-risque au monde. Ces documents sont conçus pour vous aider à lever des fonds immédiatement et à garantir la protection juridique de votre entreprise, en couvrant des aspects tels que la structure de propriété, la répartition du capital et la conformité fiscale.

Une année gratuite d’utilisation de Stripe Payments, plus 50 000 dollars de crédits et de remises chez nos partenaires

Atlas collabore avec des partenaires de premier plan afin d’offrir aux fondateurs des remises et des crédits exclusifs. Il s’agit notamment de remises sur des outils essentiels pour l’ingénierie, la fiscalité, la finance, la conformité et les opérations, proposées par des leaders du secteur tels que AWS, Carta et Perplexity. Nous vous fournissons également gratuitement l’agent agréé au Delaware dont vous avez besoin pendant votre première année. De plus, en tant qu’utilisateur d’Atlas, vous bénéficierez d’avantages Stripe supplémentaires, notamment jusqu’à un an de traitement gratuit des paiements pour un volume maximal de 100 000 dollars.

Découvrez comment Atlas peut vous aider à créer votre nouvelle entreprise rapidement et facilement, et commencez dès aujourd’hui.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.