En 2023 se presentaron en EE. UU. 5.5 millones de nuevas solicitudes empresariales, una cifra récord, y este crecimiento empresarial puede beneficiar tanto a los no residentes como a los estadounidenses. Las personas que no son residentes o ciudadanos de Estados Unidos pueden establecer una entidad empresarial formal, como una sociedad anónima o una sociedad de responsabilidad limitada (LLC) en los EE. UU., siguiendo el proceso descrito en esta guía. Los detalles de este proceso varían en función del estado en el que se registre la empresa, por lo que esta debe cumplir todas las normativas federales y estatales, incluidas las obligaciones fiscales y la documentación empresarial adecuada. Registrar una empresa como no residente implica una complejidad adicional, pero es un objetivo alcanzable.

A continuación, se explican los pasos necesarios para registrar una empresa en EE. UU. como no residente, incluida la elección de la estructura corporativa adecuada y la gestión de los requisitos de inmigración y visados.

¿Qué contiene este artículo?

- Elección de la estructura empresarial adecuada

- Selección de un estado para registrar la empresa

- Proceso de registro y cumplimiento de la normativa

- Creación de una infraestructura financiera

- Mantenimiento del cumplimiento legal y normativo

- Consideraciones sobre inmigración y visados

Elección de la estructura empresarial adecuada

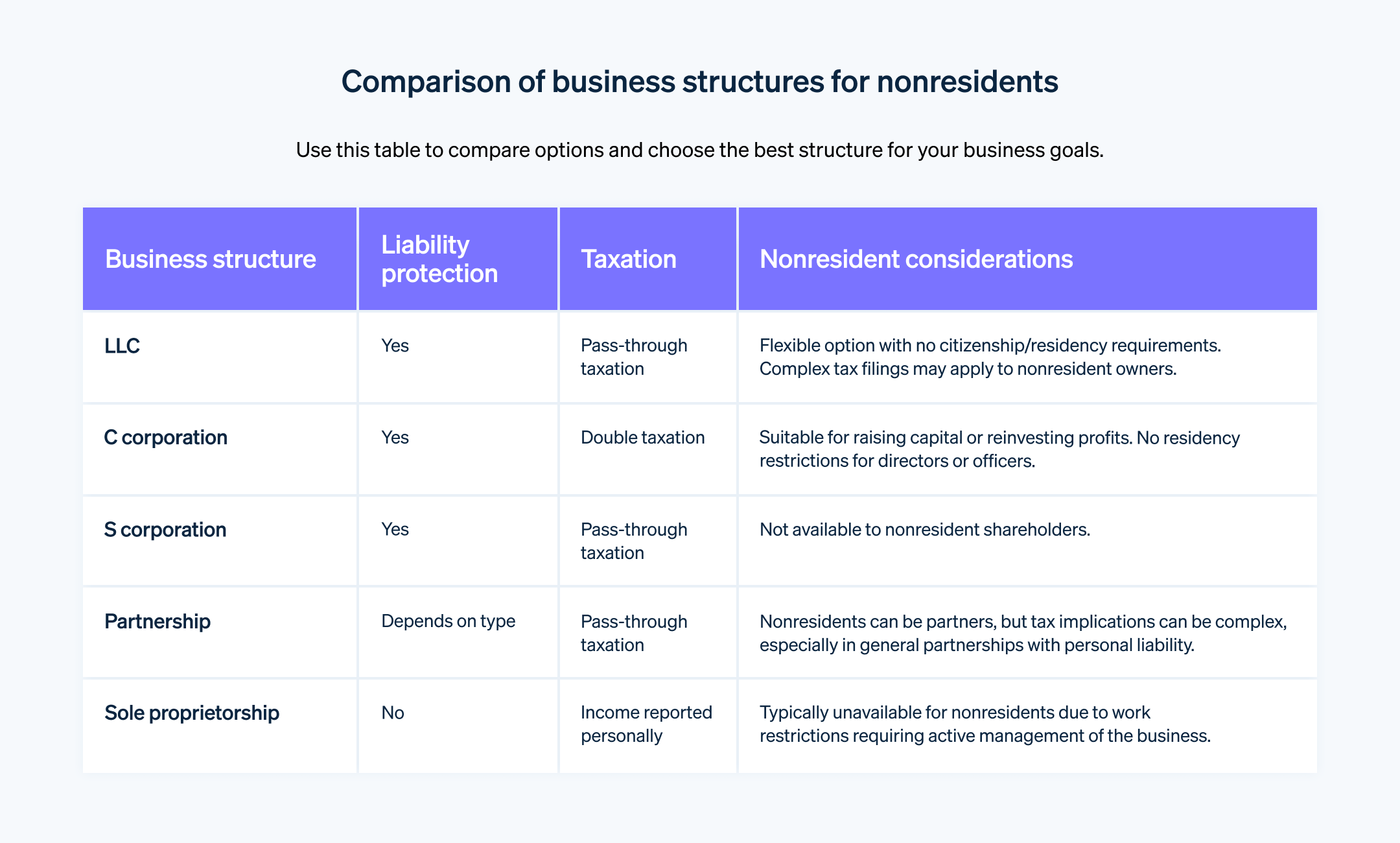

Seleccionar la estructura empresarial adecuada es el primer paso para crear cualquier empresa, independientemente de tu estado de residencia. Tu elección influirá en tus impuestos, requisitos de papeleo, responsabilidad personal y capacidad para recaudar fondos. Al estudiar las distintas estructuras empresariales, los no residentes deben tener en cuenta la importancia de la protección de los activos personales, las obligaciones fiscales, los requisitos de mantenimiento de registros y las normas de cumplimiento. Otros factores que podrían ayudar a determinar la estructura adecuada son si necesitarás reunir capital y tus objetivos a largo plazo para la empresa.

A continuación, se ofrece una visión general de las principales estructuras societarias en EE. UU., junto con las consideraciones clave para los no residentes.

LLC

Una LLC ofrece protección de la responsabilidad personal, lo que significa que los activos personales suelen estar protegidos en caso de que la empresa contraiga deudas o de que se entablen demandas en su contra. Las LLC tienen menos requisitos de presentación de informes que las sociedades anónimas.

Tributación: Por lo general, una LLC es una entidad de transferencia a efectos fiscales, lo que significa que la empresa no paga impuestos, pero los beneficios y las pérdidas se transfieren a las declaraciones de impuestos personales de los propietarios. Sin embargo, los no residentes se enfrentan a un panorama fiscal complejo y pueden tener que presentar formularios específicos o elegir que la LLC reciba un trato fiscal diferente.

Consideraciones para no residentes: La flexibilidad y protección de una LLC la convierten en una opción popular para los no residentes. No es necesario que los miembros sean ciudadanos o residentes estadounidenses.

Sociedad de tipo C

Una sociedad de tipo C es una entidad jurídica independiente de sus propietarios y proporciona el más alto nivel de protección de la responsabilidad personal. Puede reunir capital mediante la emisión de acciones y está obligada a tener una junta directiva y celebrar reuniones periódicas.

Tributación: Las sociedades de tipo C están sujetas al impuesto a los ingresos corporativos. Los beneficios distribuidos como dividendos se gravan de nuevo a nivel del accionista, lo que da lugar a una doble imposición. Sin embargo, para los no residentes esto puede ser menos problemático si no perciben dividendos y reinvierten los beneficios en la empresa.

Consideraciones para no residentes: Los no residentes pueden poseer una sociedad de tipo C y no hay requisitos de residencia para directores ni ejecutivos. Es una buena opción si piensas reinvertir los beneficios o buscar capital de riesgo.

Sociedad de tipo S

Una sociedad de tipo S es una entidad de transferencia como una LLC y tiene requisitos de estructura similares a los de una sociedad de tipo C.

Tributación: Los ingresos se transfieren a las declaraciones de impuestos personales de los accionistas. No está sujeta a doble imposición.

Consideraciones para no residentes: Los no residentes no pueden ser accionistas de una sociedad de tipo S, por lo que esta opción no suele estar disponible para los propietarios de empresas que no son residentes.

Sociedad colectiva

En una sociedad colectiva, dos o más personas comparten la propiedad. Existen varios tipos de sociedades colectivas, incluidas las sociedades colectivas generales (GP) y las sociedades colectivas en comandita (LP).

Tributación: Se trata de una entidad de transferencia, por lo que los beneficios y las pérdidas se transfieren a las declaraciones fiscales personales de los socios.

Consideraciones para no residentes: Aunque los no residentes pueden ser socios, las implicaciones fiscales pueden ser complejas, especialmente en el caso de una sociedad colectiva general, en la que los socios son personalmente responsables de las deudas de la empresa.

Sociedad unipersonal

Se trata de la forma más sencilla de empresa, cuyo propietario y gestor es una sola persona, sin distinción entre el propietario y la empresa.

Tributación: Los ingresos se declaran en la declaración de impuestos personal del propietario.

Consideraciones para no residentes: Por lo general, los no residentes no pueden establecer una sociedad unipersonal en EE. UU., porque requiere que el propietario trabaje en la empresa, lo que entra en conflicto con la normativa sobre visados y permisos de trabajo.

Selección de un estado para registrar la empresa

Elegir dónde registrar tu empresa es otro paso clave. Las leyes, los impuestos y los requisitos empresariales varían considerablemente de un estado a otro. Estos son los factores que los no residentes deben tener en cuenta a la hora de elegir un estado para registrar su empresa:

Tributación: Algunos estados, como Wyoming, Nevada y Dakota del Sur, son conocidos por sus políticas fiscales favorables, que pueden incluir impuestos empresariales más bajos o la ausencia de impuestos estatales sobre la renta.

Régimen jurídico: Considera hasta qué punto el régimen jurídico del estado es favorable para los negocios. Delaware, por ejemplo, es conocido por ser favorable para las empresas y por su consolidado derecho societario.

Tarifas de declaración: Las tarifas de declaración inicial y de informe anual varían según el estado.

Impuestos de franquicia: Algunos estados imponen un impuesto de franquicia a las empresas, que puede ser una consideración importante en función del tamaño y las ganancias de tu empresa.

Presencia física o nexo: Independientemente del estado en el que esté registrada tu empresa, tener presencia física en cualquier estado puede crear obligaciones fiscales de nexo. Si tu empresa requiere una ubicación física o tienes previsto tener empleados en EE. UU., considera la logística y los costos de esas operaciones en diferentes estados.

Privacidad: Algunos estados protegen más que otros la privacidad de los propietarios de empresas. Por ejemplo, Wyoming y Nevada no obligan a revelar la identidad de los accionistas o directores.

Acceso al mercado: Si tu empresa se dirige a un mercado geográfico específico, considera la posibilidad de registrarte en ese lugar o cerca de este para tener mejor acceso y oportunidades de establecer contactos.

Apoyo profesional: La disponibilidad de servicios profesionales, como los jurídicos y contables, en especial los que están familiarizados con los propietarios de empresas internacionales, puede ser un factor importante.

Estados más populares para registrarse

Delaware: Conocido por sus leyes favorables para las empresas, Delaware es una opción popular entre las empresas nacionales y extranjeras. El Tribunal de Cancillería de Delaware se especializa en derecho comercial y proporciona claridad y previsibilidad para los litigios corporativos.

Nevada y Wyoming: Estos estados son atractivos por sus políticas fiscales favorables y sus consideraciones sobre privacidad.

California y Nueva York: Aunque estos estados no son los más ventajosos desde el punto de vista fiscal, pueden ser una buena opción por sus mercados sustanciales y su fácil acceso a las redes empresariales, especialmente si tus actividades empresariales se centran allí.

Proceso de registro y cumplimiento de la normativa

Para los no residentes, registrar una empresa en EE. UU. implica varios pasos para el cumplimiento legal y normativo Aquí ofrecemos una descripción del proceso.

Elegir un agente registrado

Las empresas de EE. UU. están obligadas a tener un agente registrado. Este agente recibe los documentos legales y la correspondencia gubernamental en nombre de tu empresa, y debe tener una dirección física en el estado donde está registrada tu empresa.

Registrar la entidad comercial

Dependiendo de la estructura de la empresa, tendrás que presentar diferentes documentos para registrar tu empresa en la oficina de registro de empresas del estado. Estos documentos incluyen las actas constitutivas de sociedades o LLC.

Obtener un EIN

Necesitarás un número de identificación del empleador (EIN) a efectos fiscales, tanto para la contratación de empleados como para abrir una cuenta bancaria comercial. Los no residentes pueden obtener un EIN completando un formulario SS-4 del IRS y es posible que tengan que llamar al Servicio de Impuestos Internos de los Estados Unidos (IRS) para completar el proceso.

Licencias y permisos comerciales

Según el tipo de empresa y su ubicación, es posible que debas obtener licencias y permisos específicos para operar legalmente en EE. UU.

Informes anuales e impuestos de franquicia

La mayoría de los estados exigen que las empresas presenten informes anuales y paguen impuestos de franquicia. Los requisitos varían según el estado y la estructura de la empresa.

Obligaciones tributarias federales

Los propietarios de empresas no residentes deben cumplir la legislación tributaria federal de EE. UU. La naturaleza de tus actividades empresariales en EE. UU. determinan tus obligaciones fiscales y estas también pueden verse afectadas por el convenio fiscal entre tu país de origen y EE. UU.

Obligaciones tributarias estatales

Dependiendo del estado en el que esté registrada tu empresa y de la naturaleza de tu actividad, puedes estar sujeto al impuesto estatal sobre la renta, al impuesto sobre las ventas y a otros impuestos específicos del estado. Si tu empresa tiene una presencia sustancial en un estado, es posible que tengas que pagar impuestos estatales aunque no te hayas registrado allí. La definición de «presencia sustancial» puede variar según el estado

Transacciones bancarias y financieras

Abrir una cuenta bancaria en EE. UU. puede ser difícil para los no residentes porque muchos bancos exigen una presencia física local. Algunos bancos pueden permitirte abrir una cuenta a distancia, pero esto suele requerir documentación y comprobaciones adicionales. Ten en cuenta la normativa bancaria y financiera que se aplica a tu empresa, incluida la Ley sobre el Cumplimiento Fiscal para Cuentas en el Extranjero (FATCA) y las leyes contra el lavado de dinero (AML).

Creación de una infraestructura financiera

La creación de una infraestructura financiera para una empresa radicada en EE. UU. implica varios componentes clave para el buen funcionamiento de las operaciones financieras y el cumplimiento de la normativa estadounidense.

Apertura de una cuenta bancaria comercial en EE. UU.

Para abrir una cuenta de empresa, normalmente necesitarás tu pasaporte, una prueba del registro de la empresa (como el acta constitutiva), un EIN y, a veces, una dirección en EE. UU. Algunos bancos pueden exigir documentación adicional. Cuando elijas un banco, busca uno que tenga experiencia con clientes internacionales y que pueda ayudarte a abrir la cuenta a distancia si no puedes viajar a EE. UU.

Contabilidad y teneduría de libros

Llevar un buen mantenimiento de registros es importante para el cumplimiento de la normativa fiscal y la gestión financiera. Utiliza software de contabilidad para gestionar tus finanzas, realizar un seguimiento de los ingresos y gastos, y prepararte para las declaraciones fiscales. Opciones como QuickBooks, Xero o FreshBooks son populares entre las pequeñas empresas. Lleva un registro minucioso de todas las transacciones financieras, lo que incluye facturas, recibos y extractos bancarios.

Obligaciones tributarias

Tendrás que pagar impuestos federales sobre los ingresos obtenidos por tu empresa en EE. UU. Las obligaciones específicas dependen de la estructura y las operaciones de tu empresa. Asegúrate de conocer los requisitos fiscales estatales y locales, que pueden incluir el impuesto sobre la renta, el impuesto sobre las ventas y otros impuestos aplicables en función de la ubicación y las actividades de tu empresa. El acuerdo tributario entre EE. UU. y tu país de origen también puede afectar tus obligaciones tributarias. Considera la posibilidad de consultar a un experto tributario con experiencia en negocios internacionales.

Servicios de procesamiento de pagos

A la hora de elegir un procesador de pagos, ten en cuenta sus tarifas, la facilidad de integración con tu sitio web o plataforma de ventas, y su capacidad para gestionar transacciones internacionales. Con Stripe, por ejemplo, las empresas pueden procesar transacciones en línea y en persona. Stripe es una opción inteligente para los no residentes porque permite que las empresas acepten pagos de clientes de todo el mundo y no requiere que estas obtengan su propia cuenta de comerciante.

Planificación y gestión financiera

Elabora un presupuesto en el que se describan los ingresos y gastos previstos para mantener la estabilidad financiera de tu empresa. Revisa periódicamente los estados financieros para evaluar el rendimiento financiero de tu empresa y tomar decisiones fundamentadas. Considera la posibilidad de reservar fondos para cubrir gastos imprevistos o fluctuaciones en el flujo de caja.

Cumplimiento de la normativa y presentación de informes

Tus prácticas financieras están sujetas a las leyes y normativas de EE. UU., incluidas las leyes AML y FATCA. Es posible que tengas que informar sobre ciertas actividades financieras a las autoridades estadounidenses, en especial si mueves grandes sumas de dinero a través de las fronteras.

Mantenimiento del cumplimiento legal y normativo

Todas las empresas que operan en EE. UU. deben hacerlo cumpliendo las leyes y normativas federales, estatales y locales. Esto incluye las obligaciones fiscales, las leyes laborales y las normas que rigen la responsabilidad corporativa, la protección del medio ambiente y la propiedad intelectual. Es una buena idea revisar periódicamente las operaciones de tu empresa para comprobar el cumplimiento de todos los requisitos pertinentes: esto puede implicar autoauditorías o la contratación de consultores. A continuación, se describen las obligaciones legales y reglamentarias de las empresas estadounidenses.

Cumplimiento de la normativa federal

Cumplimiento de la normativa fiscal: Mantente al día con las obligaciones tributarias federales, incluidos el impuesto sobre la renta y los impuestos sobre el empleo. Presenta declaraciones de impuestos anuales y, si es necesario, realiza pagos de impuestos estimados.

Cumplimiento de la Comisión de Bolsa y Valores (SEC): Si tu empresa implica la negociación o emisión de valores, estarás sujeto a la normativa de la SEC.

Normativas específicas del sector: Según tu sector empresarial, es posible que tengas que adherirte a normativas federales específicas del sector (p. ej., las normativas que regulan la atención médica, las finanzas o la industria de alimentos y bebidas). Si tu empresa implica la fabricación o el tratamiento de materiales peligrosos, deberás cumplir las normas de la Agencia de Protección Ambiental (EPA).

Cumplimiento de la normativa estatal y local

Informes anuales: La mayoría de los estados exigen que las empresas presenten informes anuales y paguen una tarifa de declaración. Estos informes mantienen actualizada la información de la empresa ante el estado.

Impuestos estatales: Cumple con los requisitos de los impuestos estatales sobre la renta, las ventas y las nóminas. Esto puede incluir declaraciones y pagos trimestrales o anuales.

Licencias y permisos: Renueva todas las licencias y permisos estatales o locales para que tu empresa pueda operar legalmente.

Normativa estatal específica: Conoce las leyes específicas de cada estado que puedan afectar a tu empresa, como las leyes de protección del consumidor, las leyes laborales y las normas medioambientales.

Cumplimiento de la normativa corporativa

Gobernanza corporativa: Mantén prácticas adecuadas de gobernanza corporativa, que pueden incluir la celebración de reuniones anuales, la elaboración de actas y el cumplimiento de los estatutos o el acuerdo de funcionamiento de tu empresa.

Mantenimiento de registros: Mantén registros detallados de todas las actividades empresariales, las transacciones financieras, los esfuerzos de cumplimiento y las decisiones que haya tomado la dirección de la empresa.

Cumplimiento de la legislación laboral de EE. UU.

Leyes laborales: Si tienes empleados en EE. UU., cumple las leyes laborales federales y estatales sobre salarios, condiciones de trabajo, no discriminación y prestaciones.

Cumplimiento de las leyes de inmigración para los empleados: Asegúrate de que los trabajadores extranjeros tengan los visados y permisos de trabajo adecuados.

Cumplimiento de la normativa sobre propiedad intelectual

- Registro de la propiedad intelectual: Registra tus marcas, derechos de autor y patentes en EE. UU. para proteger tu propiedad intelectual. Supervisa y haz cumplir regularmente tus derechos de propiedad intelectual para evitar infracciones.

Cumplimiento de la normativa sobre privacidad y seguridad de los datos

Protección de datos: Cumple las leyes estadounidenses de protección de datos, como la Ley de Privacidad del Consumidor de California (CCPA) y la Ley de Portabilidad y Responsabilidad de Seguros Médicos (HIPAA), en función de tu tipo de empresa y ubicación.

Ciberseguridad: Aplica fuertes medidas de ciberseguridad para proteger los datos de tu empresa y de tus clientes.

Consideraciones sobre inmigración y visados

Los no residentes que deseen gestionar o trabajar activamente en tu empresa con sede en EE. UU. deben pasar por el sistema de inmigración estadounidense. A continuación, se detallan algunas consideraciones importantes relacionadas con la inmigración y los visados:

Proceso de solicitud de visados: El proceso de solicitud puede ser complejo y varía según el tipo de visado. Por lo general, implica presentar una petición, asistir a una entrevista en una embajada o consulado de EE. UU., y aportar abundante documentación sobre tu empresa e inversión.

Implicaciones fiscales: Los titulares de un visado están sujetos a las leyes fiscales de EE. UU. y pueden considerarse residentes fiscales en función del tiempo que pasen en EE. UU. Para evitar problemas legales, comprende tus obligaciones tributarias como titular de un visado.

Mantenimiento del estatus del visado: Las diferentes clasificaciones de visados permiten diferentes actividades. Infringir las condiciones de tu visado puede suponer la pérdida del estatus o la expulsión.

Camino hacia la residencia permanente: Algunos visados, como el EB-5, ofrecen una vía directa hacia la residencia permanente. Otros, como el visado E-2, no conducen automáticamente a una tarjeta verde, pero pueden ofrecer vías potenciales a través de otros medios, como un cambio de estatus o el patrocinio del empleador.

Dependientes: Considera las opciones de visado para tus dependientes (es decir, cónyuge e hijos). Algunos visados permiten que tus dependientes te acompañen a EE. UU. y, en algunos casos, tu cónyuge puede obtener autorización de trabajo.

Tipos de visados y tarjetas verdes

Visado temporal de negocios B-1: El visado B-1 está destinado principalmente a visitantes en viajes de negocios que deben asistir a reuniones o conferencias, o negociar contratos. No permite dirigir activamente una empresa ni trabajar en EE. UU., pero es adecuado para visitas cortas relacionadas con tu negocio.

Visado E-2 para inversores: El visado E-2 les permite a las personas trabajar en EE. UU. para una empresa en la que han invertido una cantidad sustancial de capital. No se especifica una inversión mínima, pero la cantidad debe ser sustancial en relación con el costo total de adquisición o establecimiento de la empresa. Este tipo de visado está disponible para personas procedentes de países con los que EE. UU. mantiene un tratado de comercio y navegación.

Visado L-1 para trabajadores trasladados dentro de una misma empresa: El visado L-1 permite el traslado de gerentes, ejecutivos o empleados con conocimientos especializados a la sucursal estadounidense de una empresa que opera en EE. UU. y en el extranjero. El visado L-1A es específico para ejecutivos y gerentes, mientras que el visado L-1B es para empleados con conocimientos especializados.

Visado EB-5 para inversores: El visado EB-5 les permite a los inversores convertirse en residentes permanentes si invierten 1.8 millones de dólares (o USD 900 000 en una zona de empleo específica) en una nueva empresa comercial que cree al menos 10 puestos de trabajo a tiempo completo para trabajadores estadounidenses.

¿Cómo puede ayudar Stripe Atlas?

Stripe Atlas establece las bases legales de tu empresa para que puedas recaudar fondos, abrir una cuenta bancaria y aceptar pagos dentro de dos días hábiles desde cualquier parte del mundo.

Únete a más de 75,000 empresas constituidas mediante Atlas, las cuales incluyen Startups respaldadas por importantes inversores, como Y Combinator, a16z y General Catalyst.

Solicitud de ingreso a Atlas

Solicitar la creación de una empresa con Atlas toma menos de 10 minutos. Elegirás la estructura de tu empresa, confirmarás al instante si el nombre de tu empresa está disponible y añadirás hasta cuatro cofundadores. También decidirás cómo dividir el capital, reservar un fondo común para futuros inversores y empleados, nombrar directivos y, finalmente, firmar de forma electrónica todos tus documentos. Los cofundadores también recibirán correos electrónicos invitándolos a firmar de manera electrónica sus documentos.

Acepta pagos y operaciones bancarias antes de que llegue tu EIN

Después de constituir tu empresa, Atlas solicita tu EIN. Los fundadores con número de Seguro Social, dirección y número de teléfono celular de EE. UU. pueden optar por el trámite acelerado del IRS (Servicio de Impuestos Internos de los Estados Unidos), mientras que otros recibirán el trámite estándar, que puede tardar un poco más. Además, Atlas permite realizar pagos y operaciones bancarias antes de obtener tu EIN para que puedas empezar a aceptar pagos y realizar transacciones antes de recibir tu EIN.

Compra de acciones del fundador sin efectivo

Los fundadores pueden adquirir acciones iniciales utilizando su propiedad intelectual (por ejemplo, derechos de autor o patentes) en lugar de efectivo, con el comprobante de compra almacenado en tu Dashboard de Atlas. Tu propiedad intelectual debe tener un valor de $100 o menos para usar esta funcionalidad. Si posees una propiedad intelectual por encima de ese valor, consulta con un abogado antes de proceder.

Declaración automática de la elección de impuestos 83(b)

Los fundadores pueden presentar una solicitud de elección fiscal 83(b) para reducir el impuesto sobre la renta personal. Atlas la presentará por ti, ya seas un fundador estadounidense o extranjero, con correo certificado de USPS y seguimiento. Recibirás una solicitud de elección 83(b) firmada y un comprobante de presentación directamente en tu Dashboard de Stripe.

Documentos legales de empresas de primer nivel

Atlas proporciona todos los documentos legales que necesitas para empezar a gestionar tu empresa. Los documentos de la corporación Atlas C se elaboran en colaboración con Cooley, uno de los estudios jurídicos de capital de riesgo más importantes del mundo. Estos documentos están diseñados para ayudarte a recaudar fondos de inmediato y garantizar la protección legal de tu empresa, que cubren aspectos como la estructura de titularidad, la distribución del capital y el cumplimiento de la normativa fiscal.

Un año gratis de Stripe Payments, más $50,000 en créditos y descuentos para socios

Atlas colabora con socios de primer nivel para ofrecer a los fundadores descuentos y créditos no incluidos. Estos incluyen descuentos en herramientas esenciales para ingeniería, impuestos, finanzas, cumplimiento de la normativa y operaciones de líderes del sector, como AWS, Carta y Perplexity. También te proporcionamos el agente registrado de Delaware que necesitas gratis durante el primer año. Además, como usuario de Atlas, accederás a beneficios adicionales de Stripe, lo que incluye hasta un año de procesamiento de pagos gratuito para un volumen de pagos de hasta $100,000.

Obtén más información sobre cómo Atlas puede ayudarte a preparar tu nueva empresa de forma rápida y sencilla y empieza hoy mismo.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.