Nel 2023 negli Stati Uniti è stato depositato il numero record di 5,5 milioni di domande di costituzione di nuove attività e di questa crescita imprenditoriale possono beneficiare sia i non residenti che gli americani. Le persone non residenti o che non hanno la cittadinanza degli Stati Uniti possono creare un'entità aziendale formale come una corporation o una società a responsabilità limitata (LLC) all'interno degli Stati Uniti seguendo le procedure descritte in questa guida. Le specifiche di questo processo variano a seconda dello stato in cui viene registrata l'attività, che è inoltre tenuta a rispettare tutte le normative federali e statali, compresi gli obblighi fiscali e la corretta documentazione aziendale. La registrazione di un'attività come non residente comporta ulteriori complessità, ma è un obiettivo raggiungibile.

Di seguito, illustreremo le procedure per la registrazione di un'attività negli Stati Uniti in qualità di non residente, compresa la scelta della giusta struttura aziendale e la gestione dei requisiti per immigrazione e visti.

Contenuto dell'articolo

- Scelta della giusta struttura aziendale

- Selezione di uno stato per la registrazione dell'attività

- Processo di registrazione e conformità

- Impostazione dell'infrastruttura finanziaria

- Conformità legale e normativa

- Considerazioni su immigrazione e visti

Scelta della giusta struttura aziendale

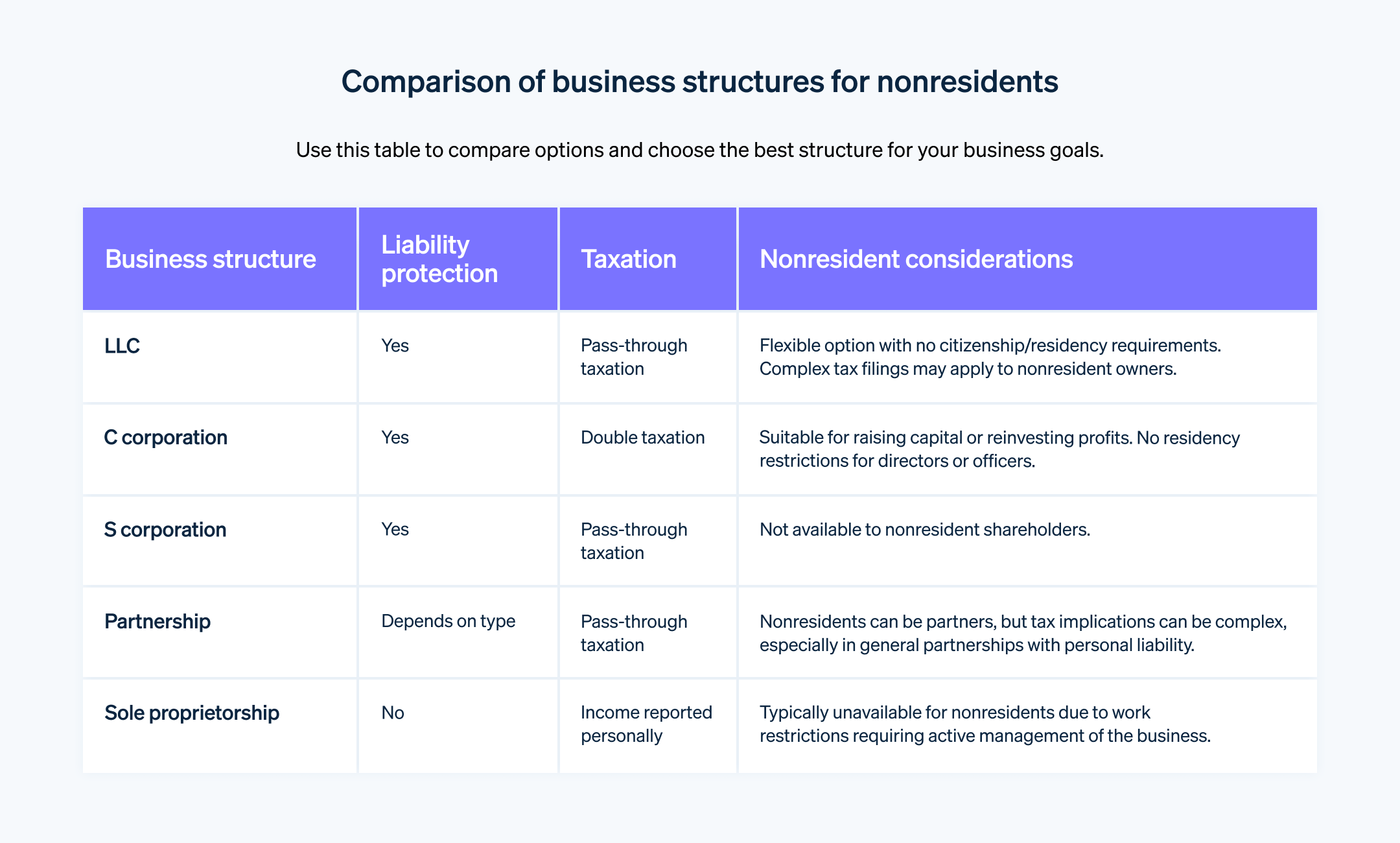

La scelta della struttura aziendale appropriata è il primo passo per la creazione di qualsiasi attività, indipendentemente dal tuo status residenziale. La scelta influenzerà le tasse, i requisiti burocratici, la responsabilità personale e la capacità di raccogliere fondi. Nell'esaminare le diverse strutture aziendali, i non residenti devono considerare l'importanza della protezione del patrimonio personale, gli obblighi fiscali, i requisiti di registrazione e gli standard di conformità. Altri fattori che possono aiutare a determinare la struttura giusta sono l'eventuale necessità di raccogliere capitali e gli obiettivi a lungo termine dell'attività.

Ecco una panoramica delle principali strutture societarie negli Stati Uniti, insieme alle considerazioni principali per i non residenti.

LLC

Una LLC offre una protezione dalla responsabilità personale, il che significa che i beni personali sono solitamente protetti in caso di debiti o cause legali dell'attività. Le LLC hanno meno obblighi di rendicontazione rispetto alle corporation.

Tassazione: in genere, una LLC è un'entità "pass-through" ai fini fiscali, il che significa che l'attività non paga le tasse ma i profitti e le perdite vengono trasferiti alle dichiarazioni dei redditi personali dei titolari. I non residenti, tuttavia, devono affrontare un panorama fiscale complesso e potrebbero dover presentare moduli specifici o scegliere un trattamento fiscale diverso per la LLC.

Considerazione per i non residenti: la flessibilità e la protezione di una LLC la rendono una scelta popolare per i non residenti. Non è necessario che i soci siano cittadini o residenti negli Stati Uniti.

C-Corporation

Una C-Corporation è una persona giuridica separata dai titolari e offre il massimo livello di protezione dalla responsabilità personale. Può raccogliere capitali tramite emissione di azioni e deve avere un consiglio di amministrazione e tenere riunioni regolari.

Tassazione: le C-Corporation sono soggette all'imposta sul reddito delle società. Gli utili distribuiti come dividendi sono nuovamente tassati a livello di singolo azionista, con conseguente doppia imposizione. Per i non residenti, tuttavia, questo potrebbe essere un problema minore se non prendono dividendi e reinvestono gli utili nell'attività.

Considerazioni per i non residenti: i non residenti possono essere titolari di una C-Corporation e non ci sono requisiti di residenza per i direttori o i funzionari. Si tratta di una buona opzione se hai intenzione di reinvestire gli utili o di cercare venture capital.

S Corporation

Una S Corporation è un'entità pass-through come una LLC e ha requisiti di struttura simili a quelli di una C-Corporation.

Tassazione: il reddito viene trasferito nella dichiarazione dei redditi personale degli azionisti e non è soggetto a doppia imposizione.

Considerazioni per i non residenti: i non residenti non possono essere soci di una S Corporation, pertanto questa opzione non è tipicamente disponibile per i titolari di attività non residenti.

Partnership

In una partnership, due o più persone condividono la proprietà. Esistono diversi tipi di partnership, tra cui le partnership generali e quelle limitate.

Tassazione: si tratta di un'entità pass-through e i profitti e le perdite confluiscono nella dichiarazione dei redditi personale dei soci.

Considerazioni per i non residenti: anche se i non residenti possono essere soci, le implicazioni fiscali possono essere complesse, soprattutto in una partnership generale in cui i soci sono personalmente responsabili dei debiti dell'attività.

Ditta individuale

È la forma più semplice di attività, posseduta e gestita da una sola persona, senza distinzione tra titolare e attività.

Tassazione: il reddito viene riportato nella dichiarazione dei redditi personale del titolare.

Considerazioni per i non residenti: in genere, i non residenti non possono aprire una ditta individuale negli Stati Uniti perché è richiesto che il titolare lavori nell'attività, il che è in conflitto con le norme sui visti e sui permessi di lavoro.

Selezione di uno stato per la registrazione dell'attività

Scegliere dove registrare la tua attività è un altro passo fondamentale. Le leggi, le imposte e i requisiti aziendali variano notevolmente da uno stato all'altro. Ecco i fattori che i non residenti dovrebbero considerare per la scelta di uno stato in cui registrare la loro attività:

Tassazione: alcuni stati, come il Wyoming, il Nevada e il Sud Dakota, sono noti per le loro politiche fiscali favorevoli, che possono includere imposte sul reddito di impresa più basse o l'assenza di imposte sul reddito.

Sistema legale: tieni conto di quanto sia favorevole per le attività il sistema legale dello stato. Il Delaware, ad esempio, è noto per essere favorevole per le attività e per il suo consolidato diritto societario.

Oneri amministrativi: le tariffe di registrazione iniziale e le tasse per il rapporto annuale variano a seconda dello stato.

Tasse di concessione: alcuni stati impongono una tassa di concessione (franchise tax) alle imprese, che può essere un elemento importante da considerare a seconda delle dimensioni e dei guadagni della tua attività.

Presenza fisica o nexus: indipendentemente dallo stato in cui è registrata l'attività, la presenza fisica in qualsiasi stato può creare obblighi di nexus tax. Se la tua attività richiede una sede fisica o prevedi di avere dei dipendenti negli Stati Uniti, considera la logistica e i costi di queste operazioni nei diversi stati.

Privacy: alcuni stati prevedono misure di tutela della privacy dei titolari di attività maggiori di altri. Ad esempio, il Wyoming e il Nevada non richiedono la divulgazione degli azionisti o degli amministratori.

Accesso al mercato: se la tua attività si rivolge a un mercato geografico specifico, prendi in considerazione la possibilità di registrarti in quell'area o nelle sue vicinanze per avere un accesso migliore e maggiori opportunità di networking.

Supporto professionale: la disponibilità di servizi professionali come quelli legali e contabili, in particolare quelli che hanno familiarità con gli imprenditori internazionali, può essere un fattore importante.

Stati popolari per la registrazione

Delaware: noto per le sue leggi favorevoli alle imprese, il Delaware è una scelta popolare tra le attività nazionali e straniere. La Court of Chancery del Delaware è specializzata in diritto commerciale e garantisce chiarezza e prevedibilità per i contenziosi societari.

Nevada e Wyoming: questi stati sono interessanti per le loro politiche fiscali favorevoli e per le considerazioni sulla privacy.

California e New York: sebbene questi stati non siano i più vantaggiosi dal punto di vista fiscale, potrebbero essere una buona scelta grazie ai loro mercati consistenti e alla facilità di accesso alle reti commerciali, soprattutto se le tue attività commerciali sono concentrate in quelle aree.

Processo di registrazione e conformità

Per i non residenti, registrare un'attività negli Stati Uniti comporta diversi passaggi per la conformità legale e normativa. Ecco un riepilogo della procedura.

Scegliere un agente autorizzato

Negli Stati Uniti le attività devono avere un agente registrato che riceve i documenti legali e la corrispondenza governativa per conto dell'attività e deve avere un indirizzo fisico nello stato in cui è registrata l'attività.

Registrare l'entità aziendale

A seconda della struttura aziendale, dovrai presentare diversi documenti per registrare l'attività presso l'ufficio apposito dello stato. Questi documenti comprendono l'atto costitutivo per una corporation o lo statuto per una LLC.

Ottenere un EIN

Il numero di identificazione del datore di lavoro (EIN) è necessario ai fini fiscali per assumere dipendenti e per aprire un conto bancario aziendale. I non residenti possono ottenere un EIN compilando il modulo IRS Form SS-4 e potrebbero dover chiamare l'IRS per completare la procedura.

Licenze commerciali e permessi

A seconda del tipo di business e della sua posizione, potresti dover ottenere licenze e permessi specifici per operare legalmente negli Stati Uniti.

Rapporti annuali e tasse di concessione

La maggior parte degli stati richiede alle attività di presentare rapporti annuali e di pagare le tasse di concessione. I requisiti variano a seconda dello stato e della struttura aziendale.

Obblighi fiscali federali

I titolari di attività non residenti devono rispettare le leggi fiscali federali degli Stati Uniti. I tuoi obblighi fiscali dipendono dalla natura delle tue attività commerciali negli Stati Uniti e potrebbero anche essere influenzati da convenzioni fiscali tra il tuo paese d'origine e gli Stati Uniti.

Obblighi fiscali dello stato

A seconda dello stato in cui è registrata la tua attività e della natura dell'attività, potresti essere soggetto all'imposta sul reddito, all'imposta sulle vendite e ad altre imposte specifiche dello stato. Se la tua attività ha una presenza sostanziale in uno stato, potresti dover pagare le tasse statali anche se l'attività non è registrata in tale stato. La definizione di presenza sostanziale può variare a seconda dello stato.

Transazioni bancarie e finanziarie

Aprire un conto bancario negli Stati Uniti può essere difficile per i non residenti, perché molti richiedono una presenza fisica locale. Alcune banche potrebbero permetterti di aprire un conto a distanza, ma spesso questo richiede documentazione e verifiche aggiuntive. Considera le normative bancarie e finanziarie applicabili alla tua attività, tra cui il Foreign Account Tax Compliance Act (FATCA) e le leggi antiriciclaggio (AML).

Impostazione dell'infrastruttura finanziaria

La creazione di un'infrastruttura finanziaria per un'attività con sede negli Stati Uniti comporta diversi componenti chiave per il buon funzionamento delle operazioni finanziarie e la conformità alle normative statunitensi.

Apertura di un conto bancario business negli Stati Uniti

Per aprire un conto business, in genere sono necessari il passaporto, la prova della registrazione dell'attività (come lo statuto o l'atto costitutivo), un EIN e talvolta un indirizzo negli Stati Uniti. Alcune banche potrebbero richiedere ulteriori documenti. Per la scelta della banca, cercane una che abbia esperienza con i clienti internazionali e che sia in grado di fornire assistenza per la creazione del conto a distanza se non puoi recarti negli Stati Uniti.

Contabilità e tenuta dei libri

Una buona tenuta dei libri contabili è importante per la conformità fiscale e la gestione finanziaria. Utilizza un software di contabilità per gestire le finanze, tenere traccia delle entrate e delle uscite e prepararti per le scadenze fiscali. Opzioni come QuickBooks, Xero o FreshBooks sono popolari tra le piccole imprese. Conserva un'accurata documentazione di tutte le transazioni finanziarie, inclusi fatture, ricevute ed estratti conto bancari.

Obblighi fiscali

Dovrai pagare le imposte federali sul reddito prodotto dalla tua attività negli Stati Uniti. Gli obblighi specifici dipendono dalla struttura e dalle attività aziendali. Assicurati di essere al corrente dei requisiti fiscali statali e locali, che possono includere l'imposta sul reddito, l'imposta sulle vendite e altre imposte applicabili in base alla sede e alle attività. Anche le convenzioni fiscali tra gli Stati Uniti e il tuo paese d'origine potrebbero influire sugli obblighi fiscali. Valuta la possibilità di consultare un commercialista esperto in affari internazionali.

Servizi di elaborazione dei pagamenti

Per la scelta di un elaboratore di pagamento, considera le tariffe, la facilità di integrazione con il tuo sito web o la piattaforma di vendita e la capacità di gestire transazioni internazionali. Con Stripe, ad esempio, le attività possono elaborare transazioni online e di persona. Stripe è una scelta intelligente per i non residenti perché consente alle attività di accettare pagamenti da clienti di tutto il mondo e non richiede loro di ottenere un conto esercente proprio.

Pianificazione e gestione finanziaria

Sviluppa un budget che delinei le entrate e le uscite previste per mantenere l'attività finanziariamente sana. Esamina regolarmente i bilanci per valutare le prestazioni finanziarie della tua attività e prendere decisioni informate. Considera la possibilità di accantonare fondi per coprire spese impreviste o fluttuazioni del flusso di cassa.

Conformità e reportistica

Le tue pratiche finanziarie sono soggette alle leggi e ai regolamenti degli Stati Uniti, comprese le leggi antiriciclaggio e FATCA. Potresti dover segnalare alcune attività finanziarie alle autorità statunitensi, soprattutto per gli spostamenti di grandi somme di denaro oltre confine.

Conformità legale e normativa

Tutte le attività che operano negli Stati Uniti devono rispettare le leggi e i regolamenti a livello federale, statale e locale, inclusi gli obblighi fiscali, le leggi sul lavoro e gli standard che regolano la responsabilità aziendale, la protezione dell'ambiente e la proprietà intellettuale. È consigliabile rivedere periodicamente le operazioni aziendali per verificarne la conformità a tutti i requisiti pertinenti, tramite audit condotti in autonomia o con la collaborazione di consulenti esterni. Gli obblighi legali e normativi per le attività statunitensi sono illustrati di seguito.

Conformità a livello federale

Conformità fiscale: aggiornati sugli obblighi fiscali federali, comprese le imposte sul reddito e sul lavoro. Presenta la dichiarazione delle imposte annuale e, se necessario, effettua i pagamenti fiscali stimati.

Conformità alla SEC (Securities and Exchange Commission): se la tua attività comporta la negoziazione o l'emissione di titoli, sarà soggetta ai regolamenti della SEC.

Regolamenti specifici del settore: a seconda del settore di attività, potresti dover rispettare normative federali specifiche del settore (ad esempio, le normative che regolano la sanità, la finanza o il settore alimentare). Se la tua è un'attività manifatturiera o che prevede il trattamento di materiali pericolosi, dovrai rispettare gli standard dell'Agenzia per la protezione dell'ambiente (EPA).

Conformità a livello statale e locale

Rapporti annuali: la maggior parte degli stati richiede alle attività di presentare rapporti annuali e di pagare una commissione per la registrazione. Questi rapporti consentono di comunicare allo stato informazioni aggiornate sulla tua attività.

Imposte statali: rispetta i requisiti statali in materia di imposte sul reddito, sulle vendite e sui salari, che potrebbero includere dichiarazioni e pagamenti trimestrali o annuali.

Licenze e permessi: rinnova tutte le licenze e i permessi statali e locali per assicurarti che l'attività sia sempre autorizzata a operare legalmente.

Regolamenti specifici dello stato: tieni conto di tutte le leggi specifiche dello stato con potenziali effetti sulla tua attività, come le leggi a tutela dei consumatori, le leggi sull'occupazione e le norme ambientali.

Conformità aziendale

Governance aziendale: applica con continuità pratiche corrette di governance aziendale, che possono includere lo svolgimento di riunioni annuali, la redazione di verbali e l'osservanza dello statuto o dell'accordo operativo dell'attività.

Documentazione: tieni registri dettagliati di tutte le attività aziendali, delle transazioni finanziarie, delle iniziative per la conformità e delle decisioni prese dalla direzione.

Conformità al diritto del lavoro degli Stati Uniti

Leggi sul lavoro: se hai dipendenti negli Stati Uniti, rispetta le leggi federali e statali sul lavoro in materia di salari, condizioni di lavoro, non discriminazione e benefit.

Conformità all'immigrazione per i dipendenti: assicurati che i lavoratori stranieri abbiano i visti e i permessi di lavoro appropriati.

Conformità alla proprietà intellettuale

- Registrazione della proprietà intellettuale: registra i tuoi brand, copyright e brevetti negli Stati Uniti per proteggere la proprietà intellettuale. Controlla regolarmente e fai rispettare i tuoi diritti di proprietà intellettuale per prevenire le violazioni.

Conformità alla privacy e alla sicurezza dei dati

Protezione dei dati: rispetta le leggi statunitensi sulla protezione dei dati, come il California Consumer Privacy Act (CCPA) e l'Health Insurance Portability and Accountability Act (HIPAA), a seconda del tipo di business e della sua posizione.

Sicurezza informatica: implementa solide misure di sicurezza informatica per proteggere i dati aziendali e dei clienti.

Considerazioni su immigrazione e visti

I non residenti che vogliono gestire o lavorare attivamente nella loro attività con sede negli Stati Uniti devono operare attraverso il sistema di immigrazione statunitense. Ecco alcune considerazioni importanti relative all'immigrazione e ai visti:

Processo di richiesta del visto: la procedura di richiesta può essere complessa e varia a seconda del tipo di visto. In genere si tratta di presentare un'istanza, di partecipare a un colloquio presso un'ambasciata o un consolato degli Stati Uniti e di fornire un'ampia documentazione sull'attività e l'investimento.

Implicazioni fiscali: i titolari di visto sono soggetti alle leggi fiscali statunitensi e potrebbero essere considerati residenti fiscali a seconda del tempo trascorso negli Stati Uniti. Appura quali sono i tuoi obblighi fiscali in qualità di titolare di un visto per evitare problemi legali.

Mantenimento dello status del visto: le diverse classificazioni dei visti consentono attività diverse. La violazione dei termini del visto può comportare la perdita dello status o l'espulsione.

Percorso per la residenza permanente: alcuni visti, come l'EB-5, offrono un percorso diretto verso la residenza permanente. Altri, tra cui il visto E-2, non portano automaticamente alla carta verde, ma possono offrire potenziali percorsi attraverso altri mezzi, come il cambiamento di status o la sponsorizzazione del datore di lavoro.

Persone a carico: considera le opzioni di visto per le persone a carico (ovvero coniuge e figli). Alcuni visti consentono alle persone a carico di accompagnarti negli Stati Uniti e, in alcuni casi, il tuo coniuge può ottenere un'autorizzazione al lavoro.

Tipi di visti e carte verdi

Visto temporaneo per motivi d'affari B-1: Il visto B-1 è destinato principalmente ai visitatori per la partecipazione a riunioni o conferenze o la negoziazione di contratti. Non consente di gestire attivamente un'attività o di essere impiegati negli Stati Uniti, ma è adatto per brevi visite legate alla propria attività.

Visto E-2 per investitori riconosciuti dal trattato: il visto E-2 consente alle persone di lavorare negli Stati Uniti per un'attività in cui hanno investito una quantità sostanziale di capitale. Non è previsto un investimento minimo, ma l'importo deve essere consistente rispetto al costo totale dell'acquisto o della costituzione dell'attività. Questo tipo di visto è disponibile per le persone provenienti da paesi con cui gli Stati Uniti hanno un trattato di commercio e navigazione.

Visto per trasferimento intrasocietario L-1: il visto L-1 consente il trasferimento di manager, dirigenti o dipendenti con conoscenze specialistiche alla filiale statunitense di un'attività che opera negli Stati Uniti e all'estero. Il visto L-1A è specifico per dirigenti e manager, mentre il visto L-1B è per dipendenti con conoscenze specialistiche.

Visto per investitori EB-5: il visto EB-5 consente agli investitori di diventare residenti permanenti se investono 1,8 milioni di dollari (o 900.000 dollari in un'area occupazionale mirata) in una nuova impresa commerciale che crea almeno 10 posti di lavoro a tempo pieno per lavoratori statunitensi.

Come Stripe Atlas può essere d'aiuto

Stripe Atlas costituisce le basi giuridiche della tua azienda in modo che tu possa raccogliere fondi, aprire un conto bancario e accettare pagamenti entro due giorni lavorativi da qualsiasi parte del mondo.

Unisciti alle oltre 75.000 aziende costituite con Atlas, tra cui start-up sostenute da investitori di primo piano come Y Combinator, a16z e General Catalyst.

Candidatura ad Atlas

Richiedere la costituzione di un'azienda con Atlas richiede meno di 10 minuti. Potrai scegliere la struttura della tua azienda, verificare immediatamente la disponibilità del nome della tua azienda e aggiungere fino a quattro cofondatori. Potrai anche decidere come suddividere il capitale, riservare una quota di capitale per futuri investitori e dipendenti, nominare i funzionari e quindi firmare elettronicamente tutti i tuoi documenti. Anche i cofondatori riceveranno un'email con l'invito a firmare elettronicamente i loro documenti.

Accettare pagamenti ed effettuare operazioni bancarie prima dell'arrivo del tuo EIN

Dopo aver costituito la tua azienda, Atlas richiede il tuo EIN. I fondatori che dispongono di un numero di previdenza sociale statunitense, un indirizzo e un numero di cellulare sono idonei per l'elaborazione accelerata da parte dell'IRS, mentre gli altri riceveranno un'elaborazione standard, che può richiedere un po' più di tempo. Inoltre, Atlas consente pagamenti e operazioni bancarie pre-EIN, in modo che tu possa iniziare ad accettare pagamenti ed effettuare transazioni prima che arrivi il tuo EIN.

Acquisto di azioni da parte del fondatore senza contanti

I fondatori possono acquistare azioni iniziali utilizzando la loro proprietà intellettuale (ad esempio, diritti d'autore o brevetti) invece che denaro contante, con la prova dell'acquisto salvata nella tua Dashboard di Atlas. Per poter utilizzare questa funzione, il valore della tua proprietà intellettuale deve essere pari o inferiore a 100 $; se possiedi una proprietà intellettuale di valore superiore, consulta un avvocato prima di procedere.

Presentazione automatica della dichiarazione fiscale 83(b)

I fondatori possono presentare una dichiarazione fiscale 83(b) per ridurre le imposte sul reddito personale. Atlas la presenterà per te, che tu sia un fondatore statunitense o meno, tramite USPS Certified Mail e tracciabilità. Riceverai una dichiarazione fiscale 83(b) firmata e la prova dell'avvenuta presentazione direttamente nella tua Dashboard Stripe.

Documenti legali aziendali con idoneità mondiale

Atlas fornisce tutti i documenti legali necessari per avviare la tua azienda. I documenti Atlas C-corp sono redatti in collaborazione con Cooley, uno dei principali studi legali al mondo specializzati in venture capital. Questi documenti sono pensati per aiutarti a raccogliere fondi immediatamente e garantire la protezione legale della tua azienda, coprendo aspetti quali la struttura proprietaria, la distribuzione del capitale e la conformità fiscale.

Un anno gratuito di Stripe Payments, più 50.000 $ in crediti e sconti da partner

Atlas collabora con partner di alto livello per offrire ai fondatori sconti e crediti esclusivi. Questi includono sconti su strumenti essenziali per l'ingegneria, la fiscalità, la finanza, la conformità e le operazioni di leader del settore come AWS, Carta e Perplexity. Ti forniamo inoltre gratuitamente l'agente registrato nel Delaware richiesto per il tuo primo anno. Inoltre, come utente Atlas, avrai accesso a ulteriori vantaggi Stripe, tra cui fino a un anno di elaborazione dei pagamenti gratuita per un volume di pagamenti fino a 100.000 $.

Scopri di più su come Atlas può aiutarti ad avviare la tua nuova attività in modo semplice e rapido e inizia oggi stesso.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.