Les relances de paiement ont lieu lorsqu'une entreprise tente de traiter un paiement après l'échec de la première tentative. Il s'agit d'un scénario courant dans les modèles de paiement en ligne, d'abonnements et de facturation récurrente. Pour les entreprises, la relance de paiement vise un objectif principal : effectuer la transaction sans mesure supplémentaire de la part du client.

Dans l'article ci-dessous, nous présentons pourquoi les échecs de paiement se produisent, en quoi les relances de paiement sont si importantes et les stratégies que les entreprises doivent mettre en place pour assurer le succès de ces relances. À l'heure où le marché mondial du paiement devrait dépasser les 3 000 milliards de revenus d'ici 2027, il est crucial pour les entreprises de comprendre le mécanisme des relances de paiement ainsi que les manières de les gérer efficacement. Voici ce que vous devez savoir.

Sommaire

- Pourquoi les échecs de paiements se produisent-ils?

- En quoi les relances de paiement font-elles partie intégrante de la récupération des recettes?

- Comment fonctionnent les relances de paiement?

- Les défis liés aux relances de paiement pour les entreprises

- Bonnes pratiques en matière de relances de paiement

- Comment Stripe peut vous aider

Pourquoi les échecs de paiement se produisent-ils?

Il existe de nombreuses raisons qui expliquent les échecs de paiements. Voici les plus fréquentes.

Motifs d'ordre technique

Les interruptions de service du système : Les systèmes de traitement des paiements peuvent subir des interruptions de service ponctuelles en raison de problèmes techniques, d'une surcharge ou encore d'une maintenance.

Les problèmes de réseau : Une mauvaise connexion Internet ou des perturbations peuvent interrompre les communications entre le client, l'entreprise et le prestataire de services de paiement.

Les erreurs logicielles : Les bogues du logiciel de paiement peuvent être la cause d'un traitement erroné ou d'un échec de transaction.

Les failles de sécurité : Les cyberattaques et autres problèmes de sécurité sont des facteurs qui peuvent compromettre les systèmes de paiement et provoquer des perturbations.

Motifs liés aux clients

Des fonds insuffisants : Il s'agit de l'une des raisons les plus courantes de l'échec des paiements, particulièrement en ce qui concerne les paiements récurrents.

Des informations incorrectes : La saisie incorrecte des informations de carte (p. ex. le numéro, la date d'expiration ou le code CVC peut entraîner le refus de la transaction.

Les cartes expirées : L'utilisation d'une carte expirée entraînera un échec de paiement.

Le dépassement de la limite de crédit : Si un client dépasse la limite de sa carte de crédit, l'institution financière émettrice déclenchera un refus de paiement.

Les activités frauduleuses : Les institutions financières peuvent refuser les transactions suspectes afin de protéger les clients de la fraude, et ce, même s'il s'agit au départ d'une tentative légitime de paiement.

Motifs liés à l'entreprise

Un système de paiement obsolète : Les entreprises qui utilisent un système de paiement obsolète ou incompatible peuvent rencontrer des problèmes de compatibilité.

Les erreurs de facturation : Des informations de facturation erronées ou incomplètes peuvent engendrer des délais ou des refus de paiement.

Des mesures de prévention de la fraude insuffisantes : Des mesures de sécurité insuffisantes risquent d'exposer votre entreprise aux transactions frauduleuses, ce qui pourrait entraîner des contestations de paiement et des échecs de paiement.

Autres motifs

Des problèmes avec l'émetteur de la carte : Les échecs de paiement peuvent découler de problèmes avec les institutions financières, comme une maintenance du système ou une désactivation de la carte.

Les transactions internationales : Les conversions de devises, au même titre que les frais de transactions internationales, peuvent se traduire par des refus de paiement ou nécessiter une vérification supplémentaire avant le traitement du paiement.

Les erreurs liées aux abonnements ou aux paiements récurrents : Les échecs de transactions relatifs aux abonnements ou aux services récurrents peuvent résulter de problèmes avec les systèmes de facturation automatique ou d'informations de paiement obsolètes.

En quoi les relances de paiement font-elles partie intégrante de la récupération des recettes?

Les relances de paiement sont cruciales pour la récupération des recettes des entreprises ainsi que pour le programme de gestion de l'attrition. Voici pourquoi.

Réduction de l'attrition involontaire

La conséquence des échecs de paiement est souvent une attrition involontaire. Cette dernière correspond à l'abandon involontaire des services d'abonnement de la part d'un client, lorsque des difficultés de paiement entravent le renouvellement de l'abonnement. En effectuant une relance par suite de l'échec de paiement, les entreprises sont en mesure de résoudre ces problèmes et donc de retenir des clients qu'elles auraient autrement perdus.Meilleure expérience client

Une relance de paiement simplifiée évite au client de saisir à nouveau ses informations de paiement ou de joindre le service d'assistance à la clientèle pour résoudre les problèmes. Un processus fluide se traduira par un gain de temps et par moins de frustration, ce qui entraîne une expérience client positive.Amélioration de la régularité du flux de trésorerie

Les relances de paiement jouent un rôle important dans le maintien d'un flux de trésorerie régulier, car elles permettent de recouvrir les revenus issus de transactions qui ont échoué dans un premier temps. Le flux de revenus est alors plus stable et prévisible pour les entreprises.Stratégies relatives aux relances intelligentes

L'analyse des données relatives aux échecs de paiement permet d'élaborer des stratégies de relances intelligentes. Par exemple, le fait de comprendre les moments où les transactions réussissent le plus souvent ou les raisons typiques des échecs peut orienter la logistique des relances et augmenter leur taux de réussite.Réduction de l'interruption du service

Pour les entreprises qui fonctionnent avec un modèle par abonnement, le fait d'assurer un service en continu est primordial pour la satisfaction des clients. Les relances de paiement contribuent à éviter les interruptions causées par les échecs de paiement, assurant ainsi que les clients continuent de recevoir le service attendu, et ce, sans interruption.Baisse des coûts opérationnels

Traiter manuellement chaque échec de paiement est une tâche qui exige beaucoup de ressources. Les systèmes qui intègrent des relances de paiement automatisées réduisent le besoin d'une intervention administrative importante. Les coûts opérationnels sont réduits et le personnel peut se concentrer sur des tâches plus stratégiques.Augmentation du taux de transactions réussies

Les relances de paiement offrent aux entreprises une seconde chance de traiter une transaction, ce qui augmente le taux de réussite, ce qui est indispensable pour évaluer la santé financière et l'efficacité du système de traitement des paiements.Optimisation de la valeur à vie des clients

La valeur à vie des clients constitue un indicateur important pour les entreprises, et plus particulièrement pour celles qui présentent des modèles d'abonnements. En évitant l'attrition involontaire au moyen des relances de paiement, les entreprises ont la possibilité de conserver des relations avec leurs clients à long terme tout en optimisant le potentiel des revenus de chaque client au fil du temps.Adaptation à différents moyens de paiement

Chaque moyen de paiement a son propre taux d'échec, qui présente lui-même ses propres causes. Les entreprises peuvent développer des mécanismes de relances personnalisés afin de répondre aux exigences et caractéristiques particulières des divers moyens de paiement, ce qui rend le processus plus efficace.Garantie de conformité réglementaire

Le traitement des paiements doit être conforme à un éventail d'exigences réglementaires, qui peuvent varier en fonction des régions et des moyens de paiement. Des mécanismes de relances de paiement bien conçus assure la conformité dans le cas où ils prennent en compte ces réglementations. Vous éviterez ainsi de potentielles pénalités tant juridiques que financières.

Comment fonctionnent les relances de paiement?

Les relances de paiement peuvent fonctionner de différentes manières, en fonction de la nature du système de paiement et de la raison de l'échec du paiement. En voici un aperçu :

Selon la raison de l'échec

Souvent, c'est la cause de l'échec initial qui déterminera de quelle manière procéder à la relance de paiement. Par exemple, si un paiement échoue en raison de fonds insuffisants, alors la nouvelle tentative pourra être prévue à une date ultérieure pour donner au client le temps de régler le problème. À l'inverse, en cas d'erreur technique, la relance peut avoir lieu presque instantanément.Des stratégies de synchronisation

Le moment de la relance est essentiel. Alors que certains systèmes utilisent des intervalles fixes, d'autres emploient des intervalles variables fondés sur les données des transactions précédentes et le comportement du client. Par exemple, certaines journées, une relance effectuée tôt le matin peut s'avérer plus efficace pour certains groupes démographiques, car cela coïncide avec les dépôts directs de salaire.Des algorithmes de relances intelligentes

Les systèmes de paiement avancés se servent d'algorithmes d'apprentissage automatique afin d'analyser les données des transactions précédentes. Ces algorithmes sont en mesure de prévoir la meilleure méthode et le meilleur moment pour retenter un paiement ayant échoué. Les chances de réussite s'en voient alors accrues. Pour ce faire, ils prennent différents facteurs en compte : l'historique de transaction, l'heure, le moyen de paiement ou encore le jour de la semaine.Des moyens de paiement multiples

Si plusieurs moyens de paiement sont enregistrés pour un même client, alors l'échec d'une transaction avec l'un d'entre eux peut entraîner une relance de paiement avec un autre moyen. Cela permet de réduire le délai de traitement des paiements et d'améliorer les chances de recouvrement.Des notifications pour les clients

Dans certains systèmes, les notifications aux clients font partie du processus de relance. Les clients sont donc informés de l'échec de paiement et de la relance à venir. Ils ont ainsi l'occasion de mettre leurs informations de paiement à jour, le cas échéant. Cette transparence améliore non seulement la confiance des clients, mais elle permet également de réduire l'attrition involontaire.Le respect de la conformité et des réglementations

Il est indispensable que les relances de paiement soient conformes aux réglementations financières, qui peuvent être différentes selon les régions. Cela implique de respecter les règles concernant le nombre de relances autorisées, la durée entre chaque relance et les exigences de communication avec le client.Des limites de relances personnalisables

Souvent, les entreprises définissent des limites quant au nombre de relances autorisées pour un échec de paiement. Le but est d'éviter la frustration de la part du client ainsi que d'éventuels frais bancaires. En général, ces limites peuvent être personnalisées en fonction des besoins de l'entreprise et du profil de chaque client.Les différentes pratiques du secteur

Chaque secteur dispose de ses propres pratiques en matière de relance de paiement. Par exemple, pour les services par abonnement, la fréquence des relances peut être plus souple que pour les plateformes d'achat ponctuel, ce qui reflète la nature permanente de la relation avec le client.Des procédures de secours

Si les relances échouent en permanence, des procédures de secours existent. Il peut s'agir de contacts avec le client afin d'obtenir ses nouvelles informations de paiement, ou, dans le cas d'un abonnement, d'une suspension temporaire des services jusqu'à la résolution du problème.L'intégration à des systèmes de gestion de la relation client (GRC)

Les mécanismes de relances de paiement sont souvent intégrés aux systèmes de GRC. Les entreprises bénéficient alors d'une vision globale des interactions avec le client avec l'entreprise. Les stratégies personnalisées de relances prennent ainsi en compte l'ensemble de la relation avec le client et sa valeur pour l'entreprise.

Les défis liés aux relances de paiement

La gestion des relances de paiement s'accompagne de défis, quel que soit le système de paiement. Voici quelques obstacles courants auxquels vous risquez de faire face et comment les surmonter.

Le défi : Distinguer les différents types d'échecs de transaction

Il peut s'avérer compliqué de différencier les différents types d'échecs de transaction dans un système de paiement complexe. Les échecs peuvent aller de problèmes simples, comme une interruption du réseau, à des scénarios plus complexes, tels que des échecs d'authentification multifacteur ou des problèmes liés à la limite de crédit. Chaque type d'échec nécessite une stratégie distincte, et une catégorisation incorrecte peut conduire à des stratégies de relances inefficaces, à des coûts opérationnels plus élevés et/ou à l'insatisfaction des clients.

La solution : Des analyses diagnostiques avancées

La mise en place d'analyses diagnostiques sophistiquées et de l'apprentissage automatique permettra de décortiquer et de catégoriser les échecs de transaction avec plus de précision. Le but est de distinguer les échecs de paiement temporaires des échecs persistants afin de personnaliser les stratégies de relances et d'améliorer leur taux de réussite.

Le défi : Optimiser les algorithmes de relances

En général, les algorithmes classiques ne disposent pas de la flexibilité nécessaire pour s'adapter aux différents scénarios d'échecs. Ils ne tiennent pas compte de certaines variables, comme le comportement du client, le type de transaction ou bien les codes d'erreurs spécifiques. Des fréquences et intervalles de relances erronés risquent d'exacerber le taux d'échec et les inefficacités opérationnelles.

La solution : Un calendrier de relances dynamique

En développant un algorithme dynamique de relances qui s'adapte à différents facteurs, vous augmentez la probabilité de réussite des transactions. Cette technique fondée sur des données peut optimiser le calendrier et la fréquence des relances, créant alors un équilibre entre le taux de réussite, les coûts opérationnels et l'expérience client.

Le défi : Des relances sécurisées et conformes à la réglementation

S'assurer que chaque relance de paiement est conforme aux évolutions des normes réglementaires et aux protocoles de sécurité est une tâche complexe, mais primordiale. Les exigences en matière de conformité et de sécurité numérique ne cessent d'évoluer et requièrent des entreprises qu'elles mettent à jour leurs processus de façon continue. Un manquement à ces exigences ou des failles de sécurité dans les relances peuvent engendrer des risques sérieux en matière de réputation et de légalité.

La solution : Un suivi continu de la conformité et un chiffrement avancé

La mise en place d'un suivi permanent de la conformité associé à des techniques de chiffrement avancées assure la sécurité et la conformité des relances. Il est indispensable de mettre à jour et d'auditer ces systèmes régulièrement afin d'avoir une longueur d'avance sur les nouvelles menaces et les modifications réglementaires.

Le défi : Réduire les coûts opérationnels des relances de paiement

Le processus de relance de paiement augmente les coûts opérationnels et le nombre d'interventions manuelles. Si l'on conjugue cela à des frais de transaction supérieurs et à davantage de demandes auprès du service à la clientèle, le montant peut grimper en flèche. L'équilibre entre une gestion judicieuse de ces dépenses et un taux de réussite élevé des relances est donc délicat.

La solution : Une analyse coûts-avantages et une automatisation du processus

Une analyse coûts-avantages approfondie des différentes stratégies de relances vous permettra de déterminer les solutions les plus adaptées à votre entreprise. L'automatisation du processus de relances réduit les tâches manuelles et les coûts associés tout en conservant la cohérence et l'exactitude de ces relances.

Le défi : Intégrer de nouvelles technologies et moyens de paiement

En raison de l'évolution des technologies et des moyens de paiement, il est difficile de maintenir les systèmes de paiement à jour et compatibles. Une incapacité à s'adapter rapidement aux nouveaux moyens de paiement risque de provoquer des échecs de transaction et d'avoir un impact négatif sur la satisfaction des clients.

La solution : Une architecture système agile

La conception d'une architecture de système de paiement agile est synonyme d'une adaptation rapide aux nouvelles technologies. Cela suppose de créer des API flexibles et des composants de système modulables qui peuvent intégrer les nouvelles technologies et plateformes de paiement, afin de toujours proposer un système efficace et pertinent.

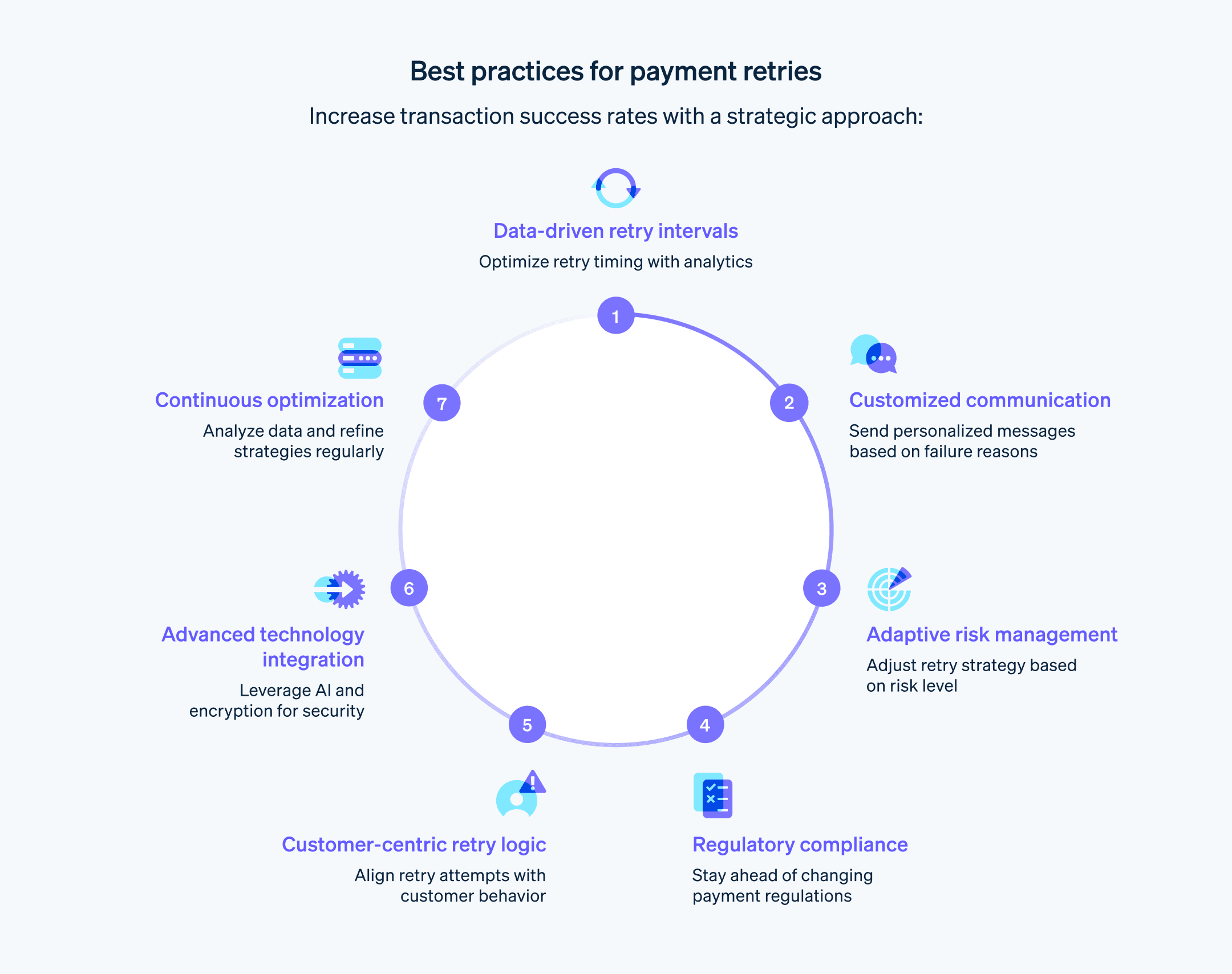

Bonnes pratiques en matière de relances de paiement

Il existe beaucoup de différences entre chaque stratégie de récupération des recettes et de gestion des relances. Lorsque vous élaborez une stratégie de relances de paiement pour votre entreprise, respectez les bonnes pratiques ci-dessous.

Des intervalles de relances axés sur les données

Pour déterminer les meilleurs intervalles de relances, appuyez-vous sur des données analytiques précises. Analysez les tendances de paiement des clients, les types de transactions et l'historique des taux de réussite pour établir des calendriers de relances sur mesure. Cette approche va au-delà des calendriers de relances classiques. En effet, elle se sert des données afin de prévoir les moments les plus opportuns pour les relances, augmentant ainsi la probabilité de transactions réussies.Des stratégies de communication personnalisées

Élaborez un plan de communication qui s'aligne avec le processus de relances. Pour ce faire, n'hésitez pas à envoyer des messages personnalisés aux clients, en fonction du motif de l'échec de la transaction. Par exemple, si un paiement échoue en raison d'une carte expirée, la communication devra orienter le client vers la mise à jour de ses informations de paiement. Pensez également aux tests A/B, car ils vous aideront à affiner ces messages afin de déterminer ce qui sera le plus adapté à votre clientèle.Une gestion adaptative des risques

Intégrez un modèle d'évaluation des risques dynamique à votre processus de relances. Ce modèle doit évaluer les risques associés à chaque type d'échec de transaction et ajuster la stratégie de relances en conséquence. Pour les scénarios les plus risqués, comme la suspicion de fraude, le système devrait faire escalader automatiquement le problème à une équipe de vérification manuelle ou spécialisée dans la détection de la fraude.Conformité réglementaire

Restez à l'affût des évolutions réglementaires mondiales et régionales qui affectent les relances de paiement. N'oubliez pas de mettre en place des systèmes qui sont mis à jour automatiquement de manière à être conformes aux nouvelles réglementations. Cette étape revêt une importance particulière pour les entreprises internationales qui doivent faire face à des divergences réglementaires entre plusieurs territoires. Ce segment est d'ailleurs en pleine croissance : les paiements internationaux ont atteint les 150 milliards de dollars en 2022, soit une augmentation de 13 % par rapport à l'année précédente.Une logique de relances orientée client

Intégrez une perspective orientée client à votre logique de relance. Pour ce faire, vous devez comprendre les comportements et préférences de chaque client et personnaliser le processus de relances en conséquence. Par exemple, certains clients peuvent préférer que les relances aient lieu certains jours du mois ou après réception d'une notification.Une intégration avancée des technologies

Utilisez les dernières technologies en matière de traitement des paiements et de cybersécurité. Vous pouvez, par exemple, vous appuyer sur l'IA et l'apprentissage automatique dans le cadre des analyses prédictives; la chaîne de blocs pour l'enregistrement des transactions sécurisées; et des méthodes de chiffrement avancé pour la protection des données. Rester à la pointe des dernières technologies vous permet non seulement d'améliorer l'efficacité du processus de relances, mais aussi de renforcer la sécurité et la confiance des clients.Une optimisation continue des processus

Pensez à vérifier et à optimiser régulièrement vos processus de relances de paiement. La surveillance des indicateurs de performance et des commentaires des clients doit d'ailleurs faire partie de cette démarche constante. Inspirez-vous de ces données pour ajuster vos stratégies et vous adapter aux conditions changeantes du secteur et aux besoins de vos clients.

Comment Stripe peut vous aider

Stripe met des fonctionnalités intégrées à la disposition des entreprises. Ainsi, elles peuvent créer une stratégie simplifiée pour traiter la récupération des recettes, la gestion des relances et les relances de paiement. Voici comment Stripe peut vous aider.

Une logique de relances automatisée

La logique de relances automatisée de Stripe est conçue de manière à optimiser le calendrier et la fréquence des relances de paiement. Ce système a recours à l'apprentissage automatique afin d'analyser l'historique des données de paiement, ce qui permet de déterminer le meilleur moment pour procéder à une relance de paiement après un échec. Les chances de réussite du paiement s'en voient alors augmentées, et les relances inutiles réduites.Des outils de relances intelligentes

Stripe propose des outils avancés de relance qu'il est possible de personnaliser en fonction de vos besoins. Lorsqu'un paiement échoue, ces outils envoient automatiquement une notification aux clients pour leur rappeler de mettre leurs informations de paiement à jour. Les entreprises peuvent configurer le système de relances de Stripe de manière à envoyer ces rappels à des moments précis et par l'entremise de différents canaux de communication, comme les courriels ou les messages texte.Des cycles de facturation personnalisables

Avec Stripe, vous pouvez personnaliser les cycles de facturation ainsi que les calendriers de relances. L'objectif est de s'adapter à chaque segment de clientèle. Cette flexibilité permet une approche plus personnalisée du recouvrement des paiements, ce qui peut s'avérer particulièrement utile pour les modèles fondés sur des abonnements ou pour les entreprises à la clientèle diversifiée.Des analyses et rapports en temps réel

Stripe propose des fonctionnalités complètes d'analyse et de production de rapports qui vous fourniront des renseignements en temps réel sur les transactions de paiement. Elles englobent des rapports détaillés sur les échecs de paiement, le taux de réussite des relances ainsi que les réponses des clients aux démarches de relance. Ces analyses sont primordiales dans le cadre du perfectionnement et de l'amélioration continus de vos stratégies de récupération des recettes.La conformité et la sécurité

Stripe respecte les normes les plus strictes en matière de conformité et de sécurité, assurant ainsi que les relances de paiement et les démarches de relance sont sécurisées et conformes aux réglementations en vigueur. Stripe respecte les normes de sécurité de l'industrie des cartes de paiement (PCI DSS) et utilise des méthodes avancées de chiffrement afin de protéger les données sensibles.Une intégration aux logiciels comptables et de GRC

La plateforme Stripe peut facilement s'intégrer à une large gamme de logiciels de GRC et de comptabilité, facilitant ainsi une stratégie cohésive de récupération des recettes et de gestion des relances qui maintient les données des clients et les dossiers financiers synchronisés et à jour.Des règles personnalisées et des modèles d'apprentissage automatique

Dans la plateforme Stripe, les entreprises peuvent créer des règles personnalisées pour les relances de paiement et la gestion des relances. De plus, les modèles d'apprentissage automatique de Stripe peuvent prévoir et déterminer les éventuels problèmes de paiement avant qu'ils ne surviennent. Il est alors possible de prendre des mesures proactives pour empêcher toute perte de revenus.Des devises et des moyens de paiement internationaux

Grâce à son large éventail de moyens de paiement et ses plus de 135 devises, Stripe est la solution idéale pour les entreprises qui disposent d'une clientèle internationale. Il s'agit d'une garantie que les relances de paiement sont aussi inclusives et adaptables que possible, afin que les clients du monde entier puissent utiliser leur moyen de paiement favori.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.