Die Bearbeitung einer Zahlung wird erneut versucht, wenn der erste Versuch fehlgeschlagen ist. Solche Fälle treten häufig bei Online-Zahlungen, Abonnements und bei Modellen der wiederkehrenden Abrechnung auf. Für Unternehmen besteht das Hauptziel von erneuten Zahlungsversuchen darin, eine Transaktion erfolgreich abzuschließen, ohne dass die Kundin oder der Kunde weitere Maßnahmen ergreifen muss.

Im Folgenden befassen wir uns damit, warum es zu Zahlungsausfällen kommt, warum wiederholte Zahlungsversuche wichtig sind und welche Strategien Unternehmen anwenden sollten, um einen Zahlungsversuch erfolgreich zu wiederholen. Angesichts des erwarteten weltweiten Umsatzes im Zahlungsverkehr von mehr als 3 Bio. USD im Jahr 2027 müssen sich Unternehmen mit diesem Thema auseinandersetzen und herausfinden, wie sie Zahlungsversuchswiederholungen effektiv verwalten können. Nachfolgend erfahren Sie, was Sie wissen müssen.

Worum geht es in diesem Artikel?

- Warum kommt es zu Zahlungsausfällen?

- Warum die Wiederholung von Zahlungsversuchen ein wichtiger Bestandteil der Umsatzsicherung ist

- Wie funktioniert die Wiederholung eines Zahlungsversuchs?

- Herausforderungen im Zusammenhang mit der Wiederholung von Zahlungsversuchen

- Best Practices für die Wiederholung von Zahlungsversuchen

- So kann Stripe Sie unterstützen

Warum kommt es zu Zahlungsausfällen?

Es gibt viele Ursachen für den Ausfall von Zahlungen. Dazu gehören u. a. folgende:

Technische Gründe

Systemausfälle: Bei Zahlungsverarbeitungssystemen kann es aufgrund von technischen Problemen, Überlastung oder Wartungsarbeiten zu vorübergehenden Ausfällen kommen.

Netzwerkprobleme: Schlechte Internetverbindungen oder Unterbrechungen können die Kommunikation zwischen Kundinnen und Kunden, Unternehmen und Zahlungsabwicklern beeinträchtigen.

Softwarefehler: Programmfehler oder Pannen in der Zahlungssoftware können zu fehlerhafter Verarbeitung und fehlgeschlagenen Transaktionen führen.

Sicherheitsverletzungen: Cyberangriffe und andere Sicherheitsprobleme können Zahlungssysteme gefährden und Störungen verursachen.

Ursachen im Zusammenhang mit den Kundinnen und Kunden

Unzureichende Geldmittel: Diese Ursache gehört zu den häufigsten Gründen für fehlgeschlagene Zahlungen, insbesondere bei wiederkehrenden Zahlungen.

Falsche Angaben: Die Eingabe falscher Kartendaten, wie z. B. der Nummer, des Ablaufdatums oder des CVV-Codes, kann zur Ablehnung einer Transaktion führen.

Abgelaufene Karten: Der Versuch, mit einer abgelaufenen Karte zu bezahlen, führt zu einem Zahlungsausfall.

Überschreitung des Kreditlimits: Überschreitet eine Kundin oder ein Kunde ihr bzw. sein Kreditkartenlimit, wird der Zahlungsversuch von der ausstellenden Bank abgelehnt.

Betrügerische Aktivitäten: Banken können verdächtige Transaktionen ablehnen, um ihre Kundinnen und Kunden vor Betrug zu schützen, selbst wenn es sich um legitime Zahlungsversuche handelt.

Gründe im Zusammenhang mit den Unternehmen

Veraltetes Zahlungssystem: Bei Unternehmen, die veraltete oder inkompatible Zahlungssysteme verwenden, kann es zu Kompatibilitätsproblemen kommen.

Abrechnungsfehler: Falsche oder unvollständige Abrechnungsdaten können zu Verzögerungen oder Ablehnungen führen.

Unzureichende Maßnahmen zur Betrugsprävention: Unzureichende Sicherheitsmaßnahmen können Unternehmen anfällig für betrügerische Transaktionen machen, was Rückbuchungen und Zahlungsausfälle zur Folge haben kann.

Sonstige Gründe

Probleme mit dem Kartenaussteller: Aufgrund von Problemen mit Banken, wie z. B. Systemwartung oder Kartendeaktivierung, kann es ebenfalls zu Zahlungsausfällen kommen.

Internationale Transaktionen: Währungsumrechnungen und internationale Transaktionsgebühren können zu Ablehnungen führen oder eine zusätzliche Überprüfung erfordern, bevor die Zahlungen ausgeführt werden können.

Fehler bei Abonnements oder wiederkehrenden Zahlungen: Probleme mit automatischen Abrechnungssystemen oder veraltete Zahlungsdaten können fehlgeschlagene Transaktionen für Abonnements oder wiederkehrende Dienste zur Folge haben.

Warum die Wiederholung von Zahlungsversuchen ein wichtiger Bestandteil der Umsatzsicherung ist

Die Wiederholung von Zahlungsversuchen ist der Schlüssel für die Umsatzsicherung und das Abwanderungsmanagement eines Unternehmens. Im Folgenden erfahren Sie, warum dies so ist:

Reduziert ungewollte Abwanderung

Zahlungsausfälle führen häufig zu ungewollter Abwanderung. Diese tritt auf, wenn Kundinnen und Kunden unfreiwillig Abonnementdienste aufgeben – und zwar nicht, weil sie sich dafür entschieden haben, sondern weil Zahlungsschwierigkeiten eine Verlängerung des Abonnements verhinderten. Fehlgeschlagene Zahlungen erneut zu versuchen, kann dieses Problem lösen und Kundinnen und Kunden, die sonst abwandern würden, an das Unternehmen binden.Verbessert die Kundenerfahrung

Durch die einfache Wiederholung von Zahlungsversuchen ersparen Sie Ihren Kundinnen und Kunden die erneute Eingabe ihrer Zahlungsdaten oder die Kontaktaufnahme mit dem Kundensupport, um Zahlungsprobleme zu lösen. Dieser reibungslose Prozess spart Zeit und reduziert Frustration, was zu einer positiveren Kundenerfahrung führt.Verbessert die Liquiditätslage

Die Wiederholung von Zahlungsversuchen spielt eine wichtige Rolle bei der Aufrechterhaltung eines kontinuierlichen Cashflows. Die Einnahmen aus Transaktionen, die zunächst fehlgeschlagen sind, werden zurückgewonnen, was für eine stabilere und vorhersehbare Umsatzquelle sorgt.Ermöglicht intelligente Strategien für Versuchswiederholungen

Die Analyse der Daten aus fehlgeschlagenen Zahlungen kann intelligente Strategien für Wiederholungsversuche liefern. Wenn Sie z. B. ermitteln, zu welchen Zeiten Transaktionen am häufigsten erfolgreich waren oder welche Gründe für das Scheitern von Zahlungen typisch sind, können Sie die Logistik der Wiederholungsversuche steuern und deren Erfolgsquote erhöhen.Minimiert Dienstausfälle und -unterbrechungen

Für Unternehmen mit einem Abonnementmodell ist die Aufrechterhaltung eines kontinuierlichen Dienstes der Schlüssel zur Kundenzufriedenheit. Die Wiederholung von Zahlungsversuchen trägt dazu bei, Unterbrechungen durch Zahlungsausfälle zu vermeiden, und sorgt dafür, dass Kundinnen und Kunden weiterhin ohne Unterbrechung in den Genuss des gewohnten Dienstes kommen.Reduziert die Betriebskosten

Jede einzelne fehlgeschlagene Zahlung manuell zu bearbeiten ist ressourcenintensiv. Automatisierte Systeme zur Wiederholung von Zahlungsversuchen machen umfangreiche administrative Eingriffe überflüssig, senken die Betriebskosten und geben den Mitarbeitenden die Möglichkeit, sich auf strategischere Aufgaben zu konzentrieren.Erhöht die Erfolgsrate bei Transaktionen

Die Wiederholung von Zahlungsversuchen bietet Unternehmen eine zweite Chance, eine Transaktion zu bearbeiten. Dadurch erhöht sich die Erfolgsquote, was für die Bewertung der finanziellen Gesundheit und Effizienz des Zahlungsverarbeitungssystems entscheidend ist.Maximiert den Lifetime Value von Kundinnen und Kunden

Der Customer Lifetime Value (CLTV) ist eine wichtige Kennzahl für Unternehmen, insbesondere für solche mit Abonnementmodellen. Indem sie ungewollte Abwanderung durch die Wiederholung von Zahlungsversuchen verhindern, können Unternehmen langfristige Kundenbeziehungen aufrechterhalten und das Umsatzpotenzial für jede Kundin und jeden Kunden über die Zeit maximieren.Passt sich an unterschiedliche Zahlungsmethoden an

Verschiedene Zahlungsmethoden haben unterschiedliche Fehlerquoten und Fehlerursachen. Unternehmen können maßgeschneiderte Wiederholungsmechanismen entwickeln, um den spezifischen Anforderungen und Merkmalen der verschiedenen Zahlungsmethoden gerecht zu werden und den Wiederholungsprozess effektiver zu gestalten.Gewährleistet aufsichtsrechtliche Compliance

Bei der Zahlungsabwicklung müssen eine Reihe von gesetzlichen Vorschriften eingehalten werden, die je nach Region und Zahlungsmethode variieren können. Sorgfältig gestaltete Mechanismen zur Wiederholung von Zahlungsversuchen gewährleisten die Einhaltung dieser Vorschriften und vermeiden so potenzielle rechtliche und finanzielle Strafen.

Wie funktioniert die Wiederholung eines Zahlungsversuchs?

Die Wiederholung von Zahlungsversuchen kann ganz unterschiedlich funktionieren, je nachdem, wie das Zahlungssystem beschaffen und aus welchem Grund die Zahlung fehlgeschlagen ist. Übersicht:

Ursache für das Fehlschlagen

Die Vorgehensweise bei der Wiederholung eines Zahlungsversuchs hängt oft von dem Grund für das ursprüngliche Fehlschlagen ab. Wenn eine Zahlung beispielsweise wegen unzureichender Deckung fehlschlägt, kann der erneute Versuch für einen späteren Zeitpunkt angesetzt werden, um der Kundin oder dem Kunden Zeit zur Behebung des Problems zu geben. Bei einem technischen Fehler hingegen kann der erneute Versuch fast sofort erfolgen.Timing-Strategien

Das Timing der Wiederholungsversuche ist wichtig. Manche Systeme arbeiten mit festen Intervallen, andere mit unterschiedlichen Intervallen, die sich nach den Transaktionsdaten und dem Kundenverhalten in der Vergangenheit richten. So kann beispielsweise ein Wiederholungsversuch in den frühen Morgenstunden für bestimmte Bevölkerungsgruppen an bestimmten Tagen erfolgreicher sein, da der Versuch mit der Direkteinzahlung des Gehalts zusammenfällt.Intelligente Algorithmen für Wiederholungsversuche

Moderne Zahlungssysteme verwenden Algorithmen des maschinellen Lernens, um zurückliegende Transaktionsdaten zu analysieren. Diese Algorithmen können den optimalen Zeitpunkt und die beste Methode für den erneuten Versuch einer fehlgeschlagenen Zahlung vorhersagen und so die Erfolgschancen vergrößern. Dabei werden Faktoren wie Transaktionsverlauf, Tageszeit, Zahlungsmethode und sogar der Wochentag berücksichtigt.Mehrere Zahlungsmethoden

In Fällen, in denen Kundinnen und Kunden mehrere Zahlungsmethoden hinterlegt haben, kann eine fehlgeschlagene Transaktion mit einer bestimmten Methode automatisch einen erneuten Versuch mit einer anderen Methode auslösen. Dadurch wird die Verzögerung bei der Zahlungsabwicklung verringert und die Chancen auf eine erfolgreiche Abwicklung werden erhöht.Kundenbenachrichtigungen

Manche Systeme sehen Kundenbenachrichtigungen als Teil des Wiederholungsverfahrens vor. Das bedeutet, dass Kundinnen und Kunden über die fehlgeschlagene Zahlung und den bevorstehenden Wiederholungsversuch informiert werden und die Möglichkeit haben, ihre Zahlungsdaten bei Bedarf zu aktualisieren. Diese Transparenz kann das Kundenvertrauen stärken und die ungewollte Abwanderung verringern.Compliance und Einhaltung von Vorschriften

Die Wiederholung von Zahlungsversuchen muss den Bank- und Finanzvorschriften entsprechen, die je nach Region variieren können. Dazu gehören die Einhaltung von Vorschriften über die Anzahl der zulässigen Wiederholungsversuche, die Dauer zwischen den Wiederholungsversuchen und die Anforderungen an die Kommunikation mit Kundinnen und Kunden.Anpassbare Grenzen für Wiederholungsversuche

Unternehmen legen häufig Grenzen für die Anzahl der Wiederholungsversuche bei einer fehlgeschlagenen Zahlung fest, um Frustration bei Kundinnen und Kunden und mögliche Bankgebühren zu vermeiden. Diese Limits lassen sich in der Regel auf Grundlage von Geschäftsanforderungen und Kundenprofilen anpassen.Unterschiedliche Branchenpraktiken

In verschiedenen Branchen gibt es möglicherweise unterschiedliche Praktiken für die Wiederholung von Zahlungsversuchen. Bei Abonnementdiensten kann die Wiederholung von Zahlungen beispielsweise nachsichtiger gehandhabt werden als bei Plattformen für einmalige Käufe, da die Kundenbeziehungen hier längerfristig sind.Ausweichverfahren

Schlagen Wiederholungsversuche ständig fehl, werden Ausweichverfahren eingeleitet. Dazu gehört beispielsweise, die Kundin oder den Kunden erneut um Zahlungsdaten zu bitten oder im Falle von Abonnements die Dienste vorübergehend auszusetzen, bis das Problem gelöst ist.Integration in CRM-Systeme (Customer Relationship Management)

Mechanismen zur Wiederholung von Zahlungsversuchen werden häufig in CRM-Systeme integriert. Auf diese Weise erhalten Unternehmen einen ganzheitlichen Überblick über die Kundeninteraktion. Dadurch sind individuelle Wiederholungsstrategien möglich, die die Gesamtbeziehung und den Wert der Kundin oder des Kunden für das Unternehmen berücksichtigen.

Herausforderungen im Zusammenhang mit der Wiederholung von Zahlungsversuchen

Bei jedem Zahlungssystem kann die Wiederholung von Zahlungsversuchen zahlreiche Schwierigkeiten mit sich bringen. Im Folgenden finden Sie ein paar typische Hindernisse und Tipps für deren Beseitigung:

Herausforderung: Zwischen verschiedenen Arten von Transaktionsfehlern unterscheiden

Bei einem komplexen Zahlungssystem kann die Unterscheidung zwischen verschiedenen Arten von Transaktionsfehlern schwierig sein. Die Fehler reichen von einfachen Problemen wie Netzwerkausfällen bis hin zu komplexeren Szenarien wie Fehlern bei der Multi-Faktor-Authentifizierung oder Problemen mit dem Kreditlimit. Jede Art von Fehler erfordert eine eigene Strategie. Dabei kann eine falsche Kategorisierung zu ineffektiven Wiederholungsstrategien, erhöhten Betriebskosten und/oder Kundenunzufriedenheit führen.

Lösung: Fortgeschrittene diagnostische Analyse

Durch den Einsatz moderner diagnostischer Analysen mit maschinellem Lernen können Transaktionsfehler genauer untersucht und kategorisiert werden. Dadurch kann zwischen vorübergehenden und dauerhaften Fehlern unterschieden werden, was maßgeschneiderte Wiederholungsstrategien und höhere Erfolgsquoten ermöglicht.

Herausforderung: Optimierung von Wiederholungsalgorithmen

Standardalgorithmen für Wiederholungsversuche fehlt oft die Flexibilität, um sich an verschiedene Fehlerszenarien anzupassen. Sie berücksichtigen keine Variablen wie das Kundenverhalten, die Art der Transaktion oder bestimmte Fehlercodes. Falsche Intervalle und Häufigkeiten für Wiederholungsversuche hingegen können die Ausfallraten und die betriebliche Ineffizienz verschlimmern.

Lösung: Dynamische Planung von Wiederholungsversuchen

Die Entwicklung eines dynamischen Wiederholungsalgorithmus, der sich auf Grundlage verschiedener Faktoren anpasst, erhöht die Erfolgswahrscheinlichkeit von Transaktionen. Mit dieser datengesteuerten Strategie können Sie den Zeitpunkt und die Häufigkeit von Wiederholungsversuchen optimieren und auf diese Weise die Erfolgsquoten mit den Betriebskosten und der Kundenerfahrung in Einklang bringen.

Herausforderung: Einhaltung gesetzlicher Vorschriften und Sicherheit bei Wiederholungen

Dafür zu sorgen, dass jede Wiederholung von Zahlungsversuchen den sich entwickelnden regulatorischen Standards und Sicherheitsprotokollen entspricht, ist eine schwierige, aber wichtige Aufgabe. Die Anforderungen an die Compliance und die digitale Sicherheit ändern sich ständig und verlangen eine kontinuierliche Überarbeitung der Prozesse. Die Nichteinhaltung von Vorschriften oder Sicherheitsverletzungen bei Zahlungswiederholungen können zu erheblichen rechtlichen Konsequenzen und Reputationsrisiken führen.

Lösung: Kontinuierliche Überwachung der Compliance und fortschrittliche Verschlüsselung

Die kontinuierliche Überwachung der Compliance und moderne Verschlüsselungsverfahren sorgen dafür, dass Wiederholungen sowohl sicher als auch gesetzeskonform sind. Regelmäßige Aktualisierungen und Kontrollen dieser Systeme sind notwendig, um aufkommenden Bedrohungen und gesetzlichen Änderungen immer einen Schritt voraus zu sein.

Herausforderung: Minimierung der Betriebskosten für die Wiederholung von Zahlungsversuchen

Die Wiederholung von Zahlungsversuchen erhöht die Betriebskosten. Darüber hinaus können manuelle Eingriffe in den Wiederholungsprozess in Verbindung mit erhöhten Transaktionsgebühren und Anfragen an den Kundenservice diese Kosten schnell in die Höhe treiben. Diesen Aufwand effizient zu verwalten und gleichzeitig eine hohe Erfolgsquote bei Wiederholungen aufrechtzuerhalten, ist ein schwieriges Gleichgewicht.

Lösung: Kosten-Nutzen-Analyse und Prozessautomatisierung

Durch eine gründliche Kosten-Nutzen-Analyse verschiedener Wiederholungsstrategien können Sie die beste Option für Ihr Unternehmen ermitteln. Die Automatisierung des Wiederholungsprozesses reduziert den manuellen Aufwand und die damit verbundenen Kosten und sorgt gleichzeitig für Einheitlichkeit und Genauigkeit bei den Wiederholungen.

Herausforderung: Einbindung neuer Zahlungstechnologien und -methoden

Die Entwicklung von Zahlungstechnologien und -methoden stellt eine Herausforderung dar, weil die Zahlungssysteme auf dem neuesten Stand und kompatibel bleiben müssen. Wenn Sie sich nicht schnell an die neuen Zahlungsmethoden anpassen, können Transaktionen verloren gehen, was die Kundenzufriedenheit sinken lässt.

Lösung: Agile Systemarchitektur

Der Aufbau einer agilen Zahlungssystemarchitektur ermöglicht eine schnelle Anpassung an neue Technologien. Dazu gehört die Schaffung flexibler APIs und modularer Systemkomponenten, die die Integration neuer Zahlungsplattformen und -technologien ermöglichen und somit die Relevanz und Effizienz des Systems gewährleisten.

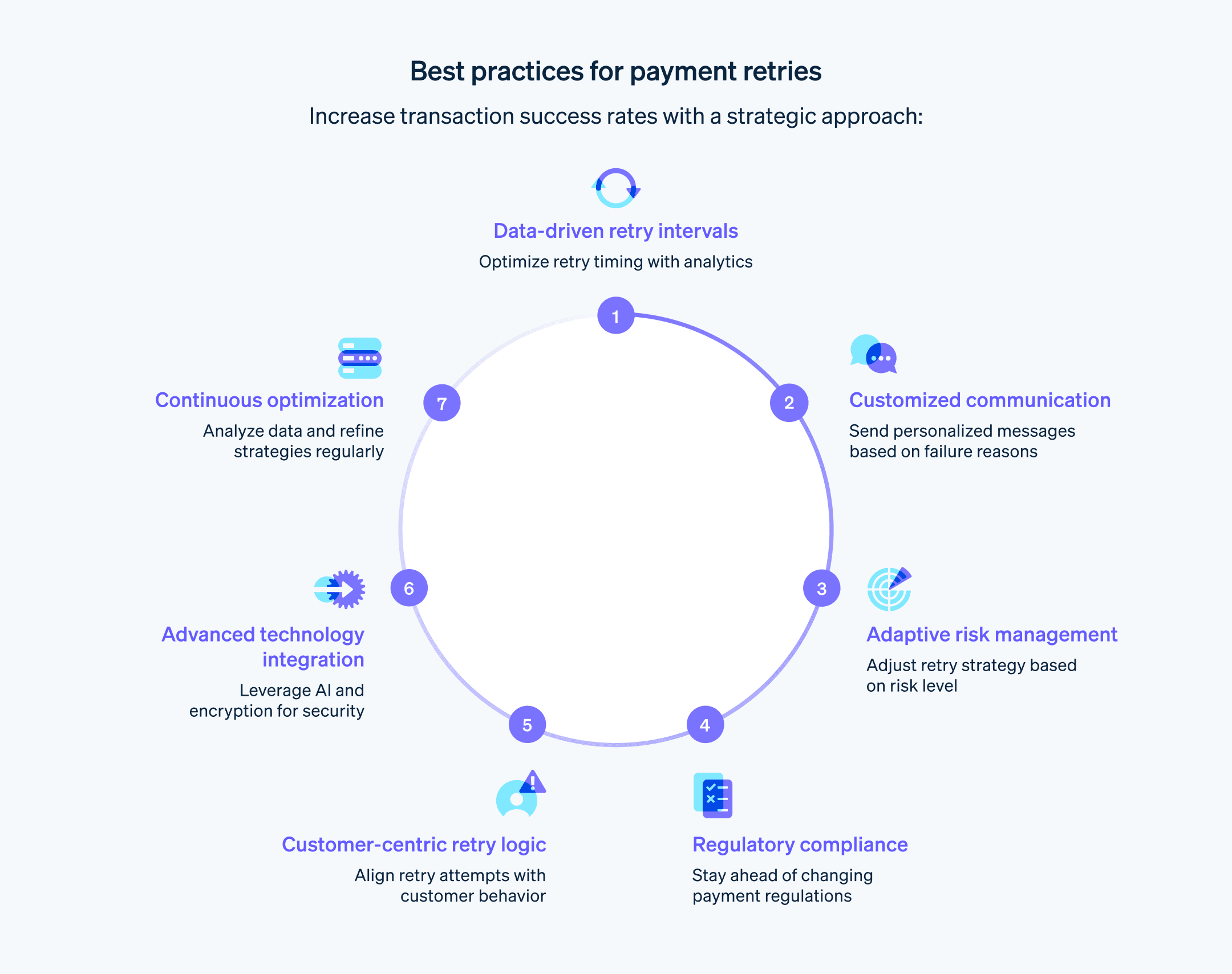

Best Practices für die Wiederholung von Zahlungsversuchen

Die Strategien für die Umsatzsicherung und das Mahnwesen (Dunning) unterscheiden sich teilweise sehr stark voneinander. Bei der Entwicklung der Strategie für die Wiederholung von Zahlungsversuchen in Ihrem Unternehmen sollten Sie die folgenden Best Practices beachten:

Datengesteuerte Wiederholungsintervalle

Verwenden Sie moderne Analyseverfahren, um die optimalen Wiederholungsintervalle zu ermitteln. Analysieren Sie das Zahlungsverhalten der Kundinnen und Kunden, die Transaktionsarten und die bisherigen Erfolgsquoten, um maßgeschneiderte Zeitpläne für Wiederholungsversuche zu erstellen. Dieser Ansatz geht über allgemeine Zeitpläne für Wiederholungsversuche hinaus und setzt Daten ein, um die besten Zeiten für Wiederholungsversuche vorherzusagen und die Wahrscheinlichkeit erfolgreicher Transaktionen zu erhöhen.Maßgeschneiderte Kommunikationsstrategien

Entwickeln Sie einen Kommunikationsplan, der auf den Wiederholungsprozess abgestimmt ist. Dazu gehört das Versenden von individuellen Nachrichten an Kundinnen und Kunden auf Grundlage der jeweiligen Ursache für das Fehlschlagen einer Transaktion. Wenn beispielsweise eine Zahlung aufgrund einer abgelaufenen Karte fehlschlägt, sollte die Mitteilung die Kundin oder den Kunden auffordern, ihre bzw. seine Zahlungsdaten zu aktualisieren. Mithilfe von A/B-Tests lassen sich diese Nachrichten optimieren. Dadurch können Sie herausfinden, welche Botschaften bei der Kundenbasis den größten Erfolg haben.Adaptives Risikomanagement

Bauen Sie ein dynamisches Risikobewertungsmodell in Ihren Wiederholungsprozess ein. Anhand des Modells können Sie das mit den verschiedenen Arten von Transaktionsfehlern verbundene Risiko bewerten und die Wiederholungsstrategie entsprechend anpassen. Bei Hochrisikoszenarien, wie z. B. Betrugsverdacht, sollte das System den Fall automatisch an eine manuelle Überprüfung oder ein spezialisiertes Betrugserkennungsteam weiterleiten.Aufsichtsrechtliche Compliance

Behalten Sie den Überblick über globale und regionale gesetzliche Änderungen, die sich auf die Wiederholung von Zahlungsversuchen auswirken. Führen Sie darüber hinaus Systeme ein, die automatisch an neue Vorschriften angepasst werden. Dieser Punkt ist besonders wichtig für internationale Unternehmen, die in verschiedenen Ländern von unterschiedlichen Vorschriften betroffen sind. Dieser Bereich wird immer größer: Der grenzüberschreitende Zahlungsverkehr erreichte im Jahr 2022 ein Volumen von 150 Bio. USD, was einem Anstieg von 13 % gegenüber dem Vorjahr entspricht.Kundenorientierte Wiederholungslogik

Berücksichtigen Sie bei Ihrer Wiederholungslogik eine kundenorientierte Perspektive. Dazu gehört, dass Sie die Vorlieben und Verhaltensweisen Ihrer Kundinnen und Kunden analysieren und den Wiederholungsprozess auf diese Vorlieben abstimmen. So bevorzugen manche Kundinnen und Kunden beispielsweise Wiederholungsversuche an bestimmten Tagen im Monat oder nach Erhalt einer Benachrichtigung.Einsatz moderner Technologien

Nutzen Sie die neuesten Technologien für die Zahlungsabwicklung und Cybersicherheit. Dazu gehören der Einsatz von KI und maschinellem Lernen für vorausschauende Analysen, Blockchain für die sichere Aufzeichnung von Transaktionen und moderne Verschlüsselungsverfahren zum Schutz von Daten. Auf dem neuesten Stand der Technik zu bleiben, erhöht nicht nur die Effizienz Ihres Wiederholungsprozesses, sondern stärkt auch die Sicherheit und das Vertrauen Ihrer Kundinnen und Kunden.Kontinuierliche Prozessoptimierung

Überprüfen und optimieren Sie Ihre Wiederholungsprozesse für Zahlungsversuche regelmäßig. Hierbei sollten Sie die Leistungskennzahlen und das Kundenfeedback kontinuierlich überwachen. Nutzen Sie die gewonnenen Erkenntnisse, um Ihre Strategien zu optimieren und an die sich ändernden Marktbedingungen und Bedürfnisse Ihrer Kundinnen und Kunden anzupassen.

So kann Stripe Sie unterstützen

Stripe verfügt über integrierte Funktionen, mit denen Unternehmen eine optimierte Strategie für die Umsatzsicherung, das Mahnwesen (Dunning) und die Wiederholung von Zahlungsversuchen entwickeln können. So kann Stripe Sie unterstützen:

Automatisierte Wiederholungslogik

Die automatisierte Wiederholungslogik von Stripe wurde entwickelt, um den Zeitpunkt und die Häufigkeit der Wiederholung von Zahlungsversuchen zu optimieren. Das auf maschinellem Lernen basierende System analysiert vergangene Zahlungsdaten und hilft dabei, die besten Zeitpunkte für die Wiederholung einer fehlgeschlagenen Zahlung zu ermitteln. So werden die Chancen auf erfolgreiche Abbuchungen erhöht und unnötige Versuche reduziert.Intelligente Tools für das Mahnwesen (Dunning)

Stripe bietet moderne Tools für das Mahnverfahren, die Unternehmen an ihre spezifischen Bedürfnisse anpassen können. Diese Tools senden automatische Benachrichtigungen an Kundinnen und Kunden, wenn eine Zahlung fehlgeschlagen ist, und erinnern sie daran, ihre Zahlungsdaten zu aktualisieren. Unternehmen können das Mahnverfahren von Stripe so konfigurieren, dass diese Erinnerungen in bestimmten Zeitintervallen und über verschiedene Kommunikationskanäle wie E-Mail oder SMS gesendet werden.Individuell anpassbare Abrechnungszyklen

Mit Stripe können Sie Abrechnungszyklen und Wiederholungszeitpläne an unterschiedliche Kundinnen und Kunden anpassen. Dank dieser Flexibilität können Sie den Zahlungseinzug besser auf Ihre Bedürfnisse zuschneiden, was besonders für Modelle auf Abonnementbasis oder Unternehmen mit einer vielfältigen Kundenbasis nützlich sein kann.Echtzeitanalysen und -berichte

Stripe bietet umfassende Analyse- und Berichtsfunktionen, die Einblicke in den Zahlungsverkehr in Echtzeit ermöglichen. Dazu gehören ausführliche Berichte über fehlgeschlagene Zahlungen, Erfolgsquoten von Wiederholungsversuchen und Kundenreaktionen auf Mahnungen. Diese Analysen tragen dazu bei, die Strategien zur Umsatzsicherung kontinuierlich zu optimieren.Compliance und Sicherheit

Stripe erfüllt die strengsten Compliance- und Sicherheitsstandards und garantiert, dass die Wiederholung von Zahlungsversuchen und das Mahnverfahren sicher und gesetzeskonform ablaufen. Stripe arbeitet nach dem Payment Card Industry Data Security Standard (PCI DSS) und setzt moderne Verschlüsselungsverfahren zum Schutz vertraulicher Daten ein.Integration in CRM- und Buchhaltungssoftware

Die Stripe-Plattform lässt sich problemlos in eine Vielzahl von CRM- und Buchhaltungsprogramme integrieren und ermöglicht so eine einheitliche Strategie für die Umsatzsicherung und das Mahnwesen, bei der Kunden- und Finanzdaten synchronisiert und auf dem neuesten Stand gehalten werden.Nutzerdefinierte Regeln und Modelle des maschinellen Lernens

Unternehmen können auf der Plattform von Stripe nutzerdefinierte Regeln für die Wiederholung von Zahlungsversuchen und das Mahnungsmanagement erstellen. Darüber hinaus können die Modelle des maschinellen Lernens von Stripe potenzielle Zahlungsprobleme vorhersagen und frühzeitig erkennen, sodass proaktive Maßnahmen zur Vermeidung von Umsatzverlusten möglich sind.Globale Zahlungsmethoden und Währungen

Stripe unterstützt eine breite Palette von Zahlungsmethoden und mehr als 135 Währungen und ist damit ideal für Unternehmen mit einer internationalen Kundenbasis. Dadurch wird gewährleistet, dass die Wiederholung von Zahlungsversuchen so umfassend und anpassungsfähig wie möglich ist und den bevorzugten Zahlungsmethoden von Kundinnen und Kunden aus verschiedenen Regionen Rechnung trägt.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.