スタートアップの創業者や初期投資家が、適格中小企業株式 (QSBS) を保有することで、キャピタルゲイン税の負担が大幅に減る可能性があります。最大 1,000 万ドルまたは元の投資額の 10 倍まで、連邦のキャピタルゲイン税に対して最大 100% の免除を受けることができます。収益を最大化するために QSBS を活用する、情報に通じた起業家たちがますます増えています。

全米ベンチャーキャピタル協会の報告書によると、2022 年の米国におけるスタートアップの買収に関する平均取引額は 2 億ドル未満でした。これは QSBS の税免除や減税が大きな影響を及ぼす可能性がある、取引額として理想的な範囲と言えます。しかし、小規模事業者やその利害関係者の中には、QSBS 株式の取得から最終的な売却まで、この税制上の優遇措置を十分に活用する方法を理解していない人たちもいます。

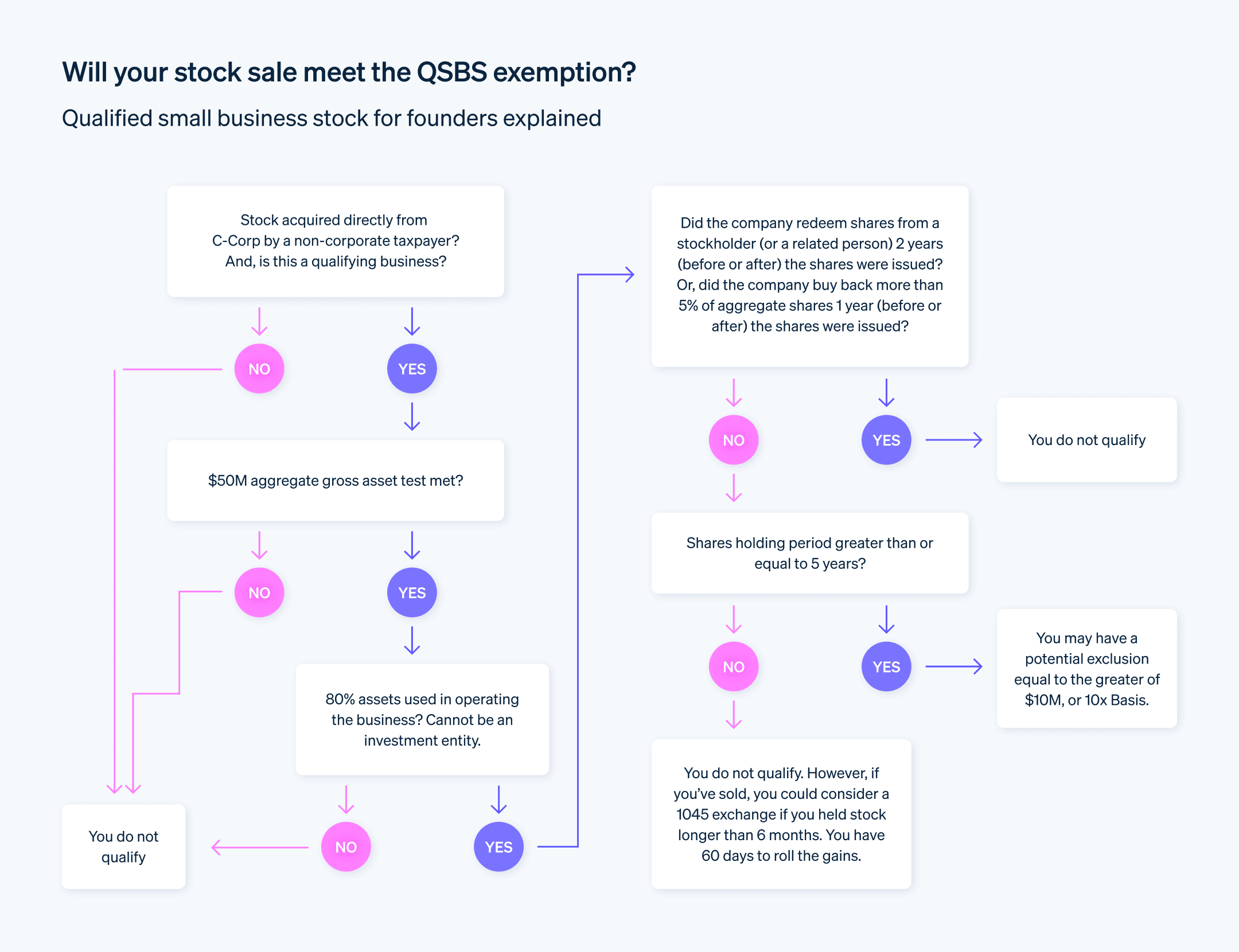

以下では、QSBS の資格を満たす方法、税制上のメリット、および株式が QSBS の対象外となってしまう条件について説明します。株式の発行時に使用する価値の算定方法、継続的なコンプライアンスの確認、QSBS の保有に関連する制限とリスクについても説明します。創業者や初期投資家は、以下について理解している必要があります。

この記事の内容

- 創業者向けの適格中小企業株式 (QSBS) とは

- QSBS を利用するための条件

- QSBS の獲得方法

- QSBS の売却方法

- QSBS の税制上のメリット

- QSBS の制限とリスク

創業者向けの適格中小企業株式 (QSBS) とは

適格中小企業株式 (QSBS) とは、内国歳入法第 1202 条と第 1045 条で規定されている要件を満たした C 株式会社によって発行される株式の一種です。QSBS では、株主に対する大きな税制優遇措置が規定されており、特に創業者や初期投資家が大きな恩恵を受けます。このタイプの株式を所有し、売却した場合、一定の金額まで、売却によって得た利益に対して連邦所得税を支払う必要がありません。

QSBS の適格性基準

QSBS によって多額の税制優遇措置を受けるには、発行会社と投資家の両方が一連の要件を満たしている必要があります。このルールには特定の基準が設けられており、1 つでも欠けていた場合、税制優遇措置を受けられなくなる可能性があります。適格性要件の概要は次のとおりです。

業種

- C 株式会社:株式は、C 株式会社によって発行されるものでなければなりません。S 株式会社および LLC は、QSBS を発行する資格を持ちません。

- 活動地域:米国に拠点を置く会社である必要があります。外国の株式会社は要件を満たしません。

資産要件

- 総資産:会社の総資産は、株式発行時および発行直後に 5,000 万ドルを超えてはなりません。この基準額には、現金だけでなく、取得価額で評価された他のすべての資産も含みます。

経営基準

- 積極的な経営:会社の資産価値の少なくとも 80% を 1 つ以上の適格事業の積極的な運営に使用することが求められます。資産の用途には、賃貸用不動産の所有による受動的な収入活動などは含まれません。

株式の基準

- 会社発行株:投資家は、企業から直接株式を購入する必要があります。セカンダリーマーケットで購入した株式は適格性を満たしません。

- 株式の種類:普通株式または優先株式は、他の基準が満たされている限り、適格な株式として認められます。

保有期間

- 5 年ルール:QSBS 免税措置の恩恵を十分に受けたい場合、投資家が最低 5 年間株式を保有している必要があります。ただし、短期で保有する株式に対しては、特定のロールオーバー戦略をとることが可能です。

非課税に関する制限

- 非課税上限額:非課税の対象となる利益の額は、1,000 万ドルまたは株式の課税標準額の 10 倍に制限されています。

文書化

- 事務処理:発行会社と株主は、QSBS の適格性を立証するために、株券や財務諸表などの綿密な記録を保持する義務があります。

これは長期にわたる、非常に細かい要件ですが、創業者や初期の投資家にとっては、得られる財務上のメリットがこの要件を遵守する十分な動機付けとなっています。

QSBS の獲得方法

QSBS を獲得するには、一連の手順を慎重に考慮しながら進める必要があります。税制のルールを遵守することが鍵になりますが、同時に、戦略的かつ長期的な視野を持って、税負担や資産成長について考慮する必要があります。QSBS を獲得することによって得られる大きな税制上の利点は、求められる財務、法務、管理上の細かい作業に十分に見合うものとなります。

QSBS の獲得に関するプロセスの概要を以下に示します。

C 株式会社の設立

会社を設立する場所は、法令遵守と運用の柔軟性に大きな影響を与える可能性があります。たとえば、会社法がよく整備されており、事業者にとって予測可能で有利な環境を築きやすいため、デラウェア州が最も人気があります。

C 株式会社を設立する場所を問わず、すべての場所で州務長官に定款を提出する必要があります。これらの文書で、事業目的、認可済み総株式数、株式の額面など、組織に関する重要な事項を明確に定義します。さらに、取締役会の実施、投票権、役員の役割と責任など、内部手続きを定める包括的な社内規定を作成する必要があります。

財務レビュー

QSBS の必要条件を満たすには、詳細な財務レビューが必要です。財務アドバイザーや監査人と密に連携しながら、資産を評価します。これは通常、包括的な貸借対照表に最もよく表されます。また、株式発行前と発行直後の時点で、法人の総資産が 5,000 万ドルの制限を超えていないことを確認する必要があります。最大の精度を確保するために、サードパーティーによる資産評価または完全な監査が必要になる場合もあります。

法律顧問

株式発行と QSBS コンプライアンスに関する複雑な問題に対応する、証券取引法に特化した法律チームを起用します。契約書を作成し、相互の関係を正式に定め、作業範囲を明確に定義します。チームはコンプライアンスレビューを実施し、株式発行に関するすべての事項が連邦および州の規制に従っていることを確認します。通常これには、証券に関連した免除を確認し、必要な申告書を作成することが含まれます。

株式関連の文書

株式売買契約書 (SPA) や株主間契約などの契約書を作成し、株式の売買およびその後の所有権に関する条件を明示します。SPA では、購入価格、株式の数量、ベスティングスケジュールなどの制限事項が具体的に規定されます。株主間契約は、投票権、新規株式への優先権、タッグアロングやドラッグアロングの規定など、詳細にわたる事項を明示することで、利益を保護する役割を果たします。

株式元帳と資本政策表を維持しておくことは、株式の所有権を追跡し、IRS 監査が行われた際に証拠を提示し、適格性を立証するのに欠かせません。

役員会承認

株式の発行は取締役会の承認を必要とし、この会議の議題には関連する対応項目が明示的に示されているべきです。発行が承認された後、取締役会はこれらの決議を会議議事録に文書化しなければならず、これらは後に会社の公式文書の一部として保存されます。

株式の発行

発行済み株式を正確に文書化します。従来の株式証明書は所有権を証明するものとなり、発行日、額面価格、制約事項などの詳細が記載されている必要があります。しかし一部の企業では、安全で容易に譲渡可能な所有権の表明として、ブロックチェーン技術を基にしたデジタルトークンを採用しています。

継続的な法令遵守

QSBS の条件が継続的に遵守されているか見守る必要があります。企業の資産価値が適切な範囲内に保たれるよう、定期的な財務評価を実施します。また、会社が成長するにつれてビジネス活動が変化する可能性があるため、定期的に法務アドバイザーに相談し、自社のビジネス活動が引き続き QSBS の必要条件を満たしていることを確認する必要があります。

QSBS の売却方法

QSBS を売却する際には、注意深く計画を立て、税制上の優遇措置を受けるための手順を徹底的に実施して、取引を円滑に行えるようにします。売却プロセスには多くの規制が定められ、複雑な法的な枠組みが設けられています。また、税務上の影響も複雑ですが、適切な計画と税務アドバイザーからのサポートがあれば適切に対処できます。QSBS の売却方法を以下に示します。

保有期間の確認: まず、5 年間の保有期間に関する要件を満たしていることを確認することから始めます。これは、株式の新規発行日から、売却日までの期間です。計算は簡単ですが、QSBS の税制優遇措置を受けるには絶対に欠かせません。保有期間を確認し、税務上の関連事項を検討するために、税務アドバイザーと緊密に連携して作業します。

税分析: 次に、売却による税務上の結果を徹底的に検証します。QSBS に適用される税率は、通常の所得税率とは大きく異なるため、よく確認してください。一定の制限内でキャピタルゲイン税が免除されるなど、受けられる可能性のある減税効果を、費用対効果分析に組み込みます。

書類の確認: 売却を開始する前に、株式所有に関連するすべての書類を確認します。これには、株式売買契約書、株主間契約書、株式証明書 (発行された場合) が含まれます。株式の売却に影響を与える制限や権利 (たとえば他の株主に対する優先権など) を識別し、対応します。

法務コンサルティング: 株式売却に必要な書類すべてを準備し、確認するために、証券取引に精通した法律チームに協力を求めます。これには通常、売却価格から合意条件までの取引条件、また両当事者からの表明と保証の概要を示した売買契約書が含まれます。

買い手のためのデューデリジェンス: 株式売却に外部の買い手が関係する場合、それらの買い手が独自のデューデリジェンスを実施することを想定しておきます。必要な書類すべてを準備します。これには、財務諸表から知的財産契約書までさまざまな書類が含まれる可能性があります。十分に協力しつつ、機密情報が保護されるように適切な手順を踏みます。

最終承認: 売却の最終段階では、多くの場合、取締役会の正式な承認が必要であり、社内規定や州法によっては株主の投票が必要な場合もあります。この承認プロセスを文書化し、明確な記録として残るようにします。

取引の完了: 株式売買契約書、売却を確認した取締役会決議書、支払いの振込用紙など、必要な書類すべてに署名捺印し、売却手続きを完了させます。各当事者は、記録保存および将来の監査に備えて、署名済みの最終書類のコピーすべてを保持する必要があります。

売却後の申告および通知: 売却が確定したら、会社の株式元帳を更新し、所有権の変更を反映させます。また、売却について文書化し、株主記録を更新するために必要な規制当局への申告も行う必要があります。

納税申告書: 最後に、QSBS の売却を納税申告書に記載する必要があります。通常、資産取引を文書化するには、納税申告書のフォーム 8949 とフォーム 1040 のスケジュール D が必要になります。すべての詳細を適切に記載できるように、信頼できる税務アドバイザーに協力を求めてください。

QSBS 売却プロセスの各ステップは複雑であり、これらの 1 つでも見落とすと、税制上の優遇措置を受けられない恐れがあります。法務および税務アドバイザーのサポートを受けることで、プロセス全体でコンプライアンスを確保し、最良の財務成果を上げることが容易になります。

QSBS の税制上のメリット

QSBS の手続きには手間がかかりますが、大抵の場合、受けられる財務上のメリットが大きいため、その労力をかける価値があります。以下はその例です。

キャピタルゲイン税の免除

QSBS の最も魅力的な点の 1 つは、連邦のキャピタルゲイン税からかなりの金額を控除できることです。具体的には、IRS は利益の 100% を最大 1,000 万ドルまたは株式の調整基準額の 10 倍のいずれか大きい金額の控除を認めています。代替ミニマム税 (AMT) の減税措置

AMT は、控除や免除を受けても高額な所得を持つ個人や法人が最低限の納税義務を回避できないようにするための分離課税制度です。通常、資本利得の免除を受けても、AMT の事項が検討される可能性があります。しかし、QSBS の控除は AMT の目的に対しても有効であり、投資家にとって二重の救済策となります。ロールオーバー規定

QSBS を売却し、その売却で得た利益を 60 日以内に別の QSBS に再投資することにした場合、資本利得の認識を先送りすることができます。これにより、即時の税務上の影響を受けずに、税効率の良い再投資やポートフォリオの調整が可能となります。州税に関するメリット

いくつかの州では、連邦が定める QSBS 規定に準拠しており、連邦税での優遇措置と類似した州税でのメリットを受けられます。ただし、適用方法は一律でないため、受けられる節税を最適化するには、州ごとの分析が必要です。連邦税率の減額対象資格

株式が全額控除の条件を満たさない場合でも、その利得は依然として連邦のキャピタルゲイン税率の軽減対象となります。これらの税率が通常の所得税率よりも大幅に低くなる可能性があります。非課税配当

QSBS を発行する企業は大抵、成長段階にあり、利益を配当として分配するよりは、再投資する傾向があります。そのため、戦略は長期的な資本増価にシフトされますが、その利得は控除限度まで非課税となります。控除の譲渡可能性

一部のシナリオでは、QSBS の税制上の優遇措置を信託に移したり、世代を超えて税務効率を維持しつつ相続人に引き継いだりすることができます。損失処理

QSBS では主に利益に焦点が当てられていますが、損失についても特別措置を受けられる場合があります。特定の条件下では、QSBS の売却時に生じる損失が、資本損失ではなく通常の損失として認められ、税制上の優遇措置を受けられることがあります。パススルー企業を介した投資

特定のパススルー企業 (たとえば、共同経営や S 株式会社) を通じても、QSBS を保有することができます。少し複雑で制約もありますが、税制上のメリットは、個々のメンバーに還元されることがあります。

これらのメリットを一貫性のある多層的な税務戦略に統合することによって、QSBS から本当の価値が得られます。それぞれのメリットは、他のメリットと組み合わさることで増幅し、さらに資産を成長させ、リスクを軽減することができます。

QSBS の制限とリスク

QSBS には多くの財務上のメリットがありますが、考慮すべき難点もあります。QSBS を取得、保有、売却する際に、失敗しないために知っておくべきことを以下にまとめます。

保有期間

主な制限の 1 つは、5 年間の保有期間に関する要件です。QSBS の優遇措置を受けるには、株式を 5 年以上保有している必要があります。この期間を達成できないと、控除を喪失してしまう可能性があります。資産の限度額

QSBS のステータスは、株式の発行直後において、総資産が 5,000 万ドルを超えない企業に適用されます。この制限を超えると、新規株式の QSBS ステータスが無効になる可能性があります。対象となる事業

すべての産業が QSBS の対象となるわけではありません。ヘルスケア、法律、金融などのサービス業は通常、QSBS の対象となりません。対象および対象外の業種について詳しくは、こちらのリンクを参照してください。税率の変更

QSBS の優遇措置は税法に基づいており、変更される可能性があります。法令が改正されたり、控除額が見直されたりする可能性があり、長期的な計画においてある程度の不確実さを抱えることにとなります。所有率

個人が総所得から控除できる QSBS には限度があり、これは通常、企業の所有割合に依存することがよくあります。投資家が納税申告の際に予想外のトラブルを防ぐため、これらの微妙な違いに注意を払う必要があります。州税

QSBS は連邦税での優遇措置を規定しているため、州の課税措置は州によって大きく異なる可能性があります。一部の州では連邦の規定に準拠していますが、QSBS の控除をまったく認めない州もあります。カリフォルニア州はその典型例です。資本損失

事業が失敗した場合、QSBS における損失は資本損失と見なされます。これには独自の税法や制限があります。通常の事業損失とは異なり、資本損失にはその控除に制限があります。

Stripe Atlas でできること

Stripe Atlas は、会社の法的基盤を構築し、世界中どこからでも 2 営業日以内に資金調達、銀行口座開設、決済の受け付けを行うことができます。

Y Combinator、a16z、General Catalyst などの一流投資家が支援するスタートアップを含む、Atlas を利用して法人化された 7 万 5,000 以上の企業に参加できます。

Atlas への申し込み

Atlas での会社設立には 10 分もかかりません。会社形態を選択し、会社名が使用可能かどうかを即座に確認し、共同創業者を最大 4 名まで追加します。また、株式の分割方法を決定し、将来の投資家や従業員のために株式のプールを確保し、役員を任命し、すべての書類に電子署名を行います。共同創業者にも電子署名を促すメールが届きます。

EIN が到着する前に決済を受け付け、銀行取引を行う

会社設立後、Atlas は EIN を申請します。アメリカの社会保障番号、住所、携帯電話番号をお持ちの創業者は、IRS の迅速処理を利用できます。その他の創業者は、より時間のかかる通常の手続きを行います。また、Atlas では EIN の取得前決済や銀行取引が可能ですので、EIN 到着前に決済の受け付けや取引を行うことができます。

創業者株式のキャッシュレス購入

創業者は、現金の代わりに知的財産 (著作権や特許など) を使って初期株式を購入することができ、購入証明は Atlas ダッシュボードに保管されます。この機能を利用するには、知的財産の評価額が $100 以下である必要があります。それ以上の知的財産を所有している場合は、手続きを進める前に弁護士にご相談ください。

自動 83(b) 課税選択申請

創業者は 83(b) 課税選択を申請し、個人所得税を軽減することができます。創業者がアメリカ人であっても、アメリカ人でなくても、Atlas が USPS 配達証明付き郵便と追跡サービスで申請を代行します。署名された 83(b) 選択と申請証明は、Stripe ダッシュボードで直接受け取ることができます。

世界クラスの企業法的文書

Atlas は、会社経営に必要なすべての 法的文書 を提供します。Atlas の C corp 文書は、世界有数のベンチャーキャピタル法律事務所である Cooley と共同で作成されています。これらの文書は、すぐに資金調達ができ、会社が法的に保護されるように設計されており、所有権構造、株式分配、税務法令遵守をカバーしています。

Stripe Payments を 1 年間無料でご利用いただけるほか、5 万ドルのパートナークレジットと割引もご利用いただけます

Atlas は トップクラスのパートナー と提携し、創業者限定の割引やクレジットを提供しています。AWS、Carta、Perplexity などの業界最大手による、エンジニアリング、税務、財務、法令遵守、オペレーションに不可欠なツールの割引が含まれます。また、初年度はデラウェア州の登録エージェントを無料で提供します。さらに、Atlas ユーザーであれば、10 万ドルまでの決済量に対して 1 年間無料の決済処理など、Stripe の特典をご利用いただけます。

Atlas がどのように 新規ビジネスの立ち上げを支援 するのか、その詳細をご覧いただき、今すぐ 始める ことができます。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。