Der Besitz von Qualified Small Business Stocks (QSBS) kann die Kapitalertragssteuerpflicht für Start-up-Gründer/innen und Frühinvestorinnen und -investoren radikal verändern. So haben sie die Möglichkeit, eine 100-prozentige Steuerbefreiung für Kapitalgewinne auf nationaler Ebene bis zu einer Höhe von 10 Millionen USD bzw. dem Zehnfachen der ursprünglichen Investition zu erhalten. Erfahrene Unternehmer/innen nutzen QSBS zunehmend, um ihre finanziellen Erträge zu maximieren.

Einem Bericht der National Venture Capital Association zufolge lag der durchschnittliche Transaktionswert für Übernahmen von Start-ups in den USA im Jahr 2022 unter 200 Millionen USD – ein idealer Bereich für Transaktionen, in dem potenzielle QSBS-Steuerbefreiungen oder -ermäßigungen eine erhebliche Wirkung haben können. Doch nicht alle Kleinunternehmen und ihre Verantwortlichen kennen die Möglichkeiten, diesen Steuervorteil in vollem Umfang zu nutzen – vom Erwerb von QSBS-Anteilen bis zum möglichen Verkauf.

Im Folgenden erfahren Sie, wie Sie sich für QSBS qualifizieren, welche Steuervorteile damit verbunden sind und unter welchen Bedingungen eine Aktie nicht mehr als QSBS gilt. Ferner gehen wir darauf ein, welche Bewertungsmethoden Sie bei der Ausgabe von Aktien anwenden sollten, wie Sie die Compliance laufend überprüfen und welche Einschränkungen und Risiken mit dem Besitz von QSBS verbunden sind. Nachfolgend erfahren Sie, was Gründer/innen und Frühinvestorinnen und -investoren wissen müssen.

Worum geht es in diesem Artikel?

- Was ist Qualified Small Business Stock (QSBS) für Gründer/innen?

- Anspruchsvoraussetzungen für QSBS

- So erwerben Sie QSBS

- So verkaufen Sie QSBS

- Steuervorteile durch QSBS

- Einschränkungen und Risiken von QSBS

Was ist Qualified Small Business Stock (QSBS) für Gründer/innen?

Qualified Small Business Stock (QSBS) ist eine Art von Aktien, die von einer C-Corporation ausgegeben werden und die Anforderungen des Internal Revenue Code (das US-Bundesgesetz zur Besteuerung von Einzelpersonen und Organisationen) erfüllen, insbesondere der Abschnitte 1202 und 1045. QSBS bietet den Aktionärinnen und Aktionären, insbesondere Gründerinnen und Gründern sowie Frühinvestorinnen und -investoren, erhebliche Steuervorteile. Wer diese Art von Aktien besitzt und sie dann verkauft, kann bis zu einem bestimmten Betrag die Zahlung von nationalen Einkommensteuern auf den Erlös aus dem Verkauf vermeiden.

QSBS-Zulassungskriterien

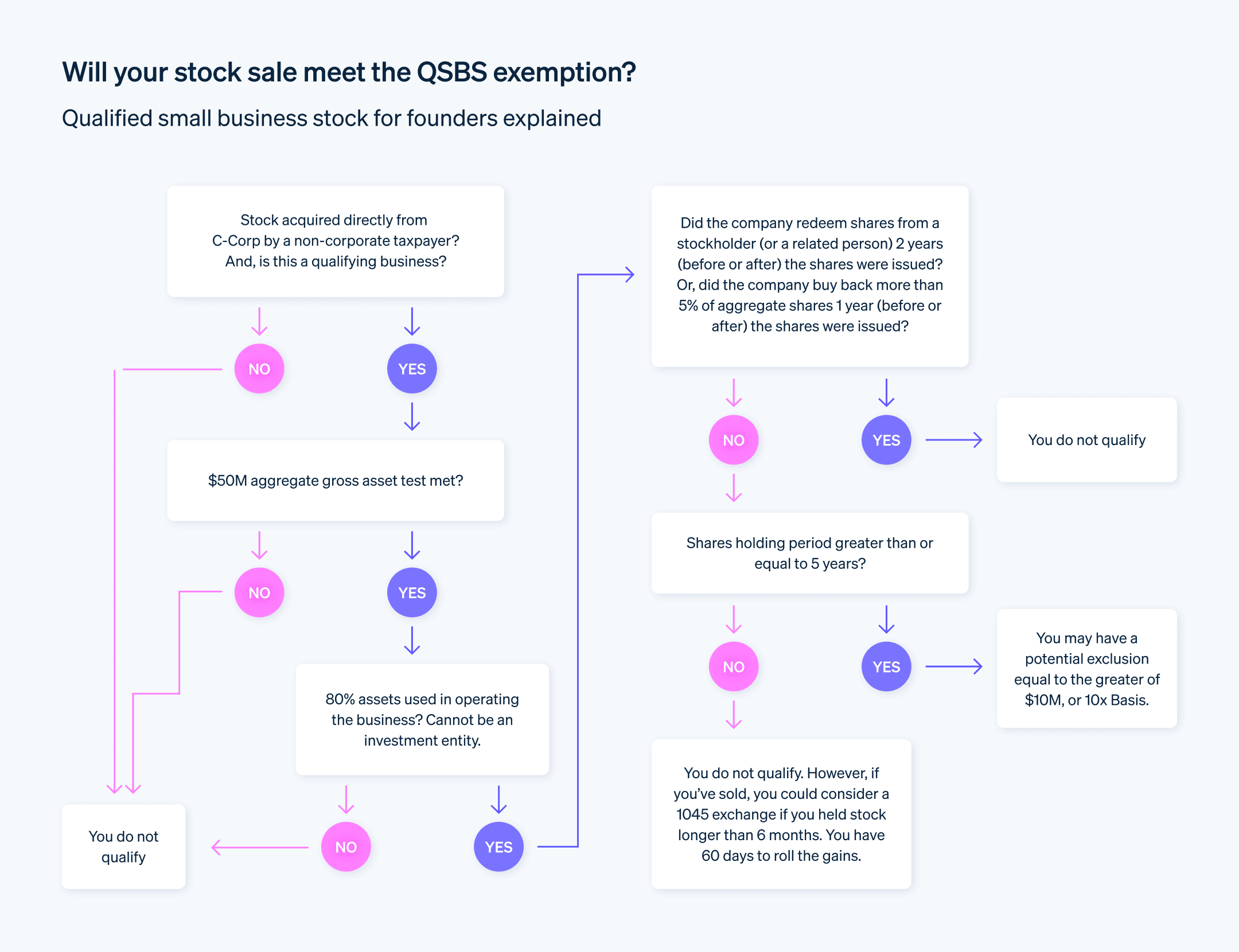

Um sich für die erheblichen Steuervorteile im Rahmen des QSBS zu qualifizieren, müssen sowohl das emittierende Unternehmen als auch der/die Anleger/in eine Reihe detaillierter Anforderungen erfüllen. Für diese Vorschriften gelten bestimmte Parameter, und die Nichteinhaltung auch nur eines dieser Parameter kann dazu führen, dass die Steuervorteile verloren gehen. Hier ist eine Übersicht über die Anspruchsvoraussetzungen:

Unternehmenstyp

- C-Corporation: Die Aktien müssen von einer C-Corporation ausgegeben werden. S-Corporations und LLCs sind nicht zur Ausstellung von QSBS berechtigt.

- Inland: Das Unternehmen sollte seinen Sitz in den USA haben. Ausländische Unternehmen sind nicht anspruchsberechtigt.

Vermögenstest

- Bruttovermögen: Das Bruttovermögen des Unternehmens darf zum Zeitpunkt der Aktienausgabe und unmittelbar danach 50 Millionen US-Dollar nicht überschreiten. Dies umfasst Barmittel und auch alle anderen Vermögenswerte, die zu ihren ursprünglichen Anschaffungskosten bewertet werden.

Betriebliche Kriterien

- Aktive geschäftliche Anforderung: Mindestens 80 % der Vermögenswerte des Unternehmens müssen für die aktive Führung eines oder mehrerer berechtigter Unternehmen verwendet werden. Davon ausgenommen sind Aktivitäten mit passivem Einkommen, wie der Besitz von Immobilien zur Vermietung.

Kriterien für Aktien

- Erstausgabe von Aktien: Der/die Anleger/in muss die Aktien direkt vom Unternehmen kaufen. Käufe aus zweiter Hand sind ausgeschlossen.

- Aktientyp: Stamm- oder Vorzugsaktien können die Voraussetzungen erfüllen, sofern weitere Kriterien erfüllt sind.

Haltedauer

- 5-Jahresregel: Der/die Anleger/in muss die Aktie mindestens fünf Jahre lang halten, um in vollem Umfang von der Steuerbefreiung gemäß QSBS profitieren zu können. Sie können jedoch bestimmte Rollover-Strategien für Aktien anwenden, die für kürzere Zeiträume gehalten werden.

Beschränkungen der Ausschlüsse

- Ausschlussobergrenze: Die Höhe des Gewinns, der für die Steuerbefreiung in Frage kommt, ist auf 10 Millionen US-Dollar oder das 10-fache der Steuerbasis der Aktien begrenzt.

Dokumentation

- Verwaltungsaufwand: Sowohl das emittierende Unternehmen als auch der/die Aktionär/in sollten sorgfältige Aufzeichnungen führen, einschließlich Aktienzertifikate und Jahresabschlüsse, führen, um die QSBS-Berechtigung nachzuweisen.

Die Liste der Anforderungen ist lang und sehr spezifisch – aber für Gründer/innen und frühre Investoren/Investorinnen sind die finanziellen Vorteile oft Motivation genug, sich an diese Anforderungen zu halten.

So erwerben Sie QSBS

Der Erwerb von QSBS umfasst eine Reihe von sorgfältig durchdachten Schritten. Die Compliance in Bezug auf Steuervorschriften ist von zentraler Bedeutung, doch auch strategische Überlegungen, die Ihre Steuerverbindlichkeiten und Ihr Vermögenswachstum langfristig beeinflussen können, spielen eine Rolle. Die beträchtlichen Steuervorteile, die der Erwerb von QSBS mit sich bringt, sind die detaillierte finanzielle, rechtliche und administrative Arbeit wert.

Hier ein Überblick über das Verfahren zum Erwerb von QSBS:

Gründung einer C-Corporation

Die Wahl des Standorts für Ihr Unternehmen kann die aufsichtsrechtliche Compliance und die betriebliche Flexibilität erheblich beeinflussen. Der US-Bundesstaat Delaware ist beispielsweise eine beliebte Wahl, weil sein bewährtes Unternehmensrecht sowohl vorhersehbar als auch günstig für Unternehmen ist.

Egal, wo Sie Ihre C-Corporation gründen, Sie müssen die Gründungsurkunde beim Secretary of State einreichen. Darin sollten die wichtigsten organisatorischen Elemente wie der Geschäftszweck, die Gesamtzahl der zugelassenen Aktien und der Nennwert jeder Aktie klar definiert sein. Außerdem müssen Sie eine umfassende Unternehmenssatzung ausarbeiten, um interne Verfahren wie den Ablauf von Vorstandssitzungen, Stimmrechte und die Aufgaben und Zuständigkeiten der Führungskräfte zu regeln.

Finanzprüfung

Eine detaillierte Finanzprüfung ist Voraussetzung für die QSBS-Qualifizierung. Arbeiten Sie eng mit Finanzberaterinnen und -beratern oder Wirtschaftsprüferinnen bzw. -prüfern zusammen, um Ihr Vermögen zu bewerten. Dies geschieht in der Regel am besten durch eine umfassende Bilanz. Vergewissern Sie sich auch, dass das Gesamtvermögen des Unternehmens sowohl vor als auch unmittelbar nach der Ausgabe der Aktien die Grenze von 50 Millionen USD nicht überschreitet. Dies kann eine Bewertung der Vermögenswerte durch Dritte oder sogar eine umfassende Prüfung erfordern, um höchstmögliche Genauigkeit zu gewährleisten.

Rechtsberatung

Engagieren Sie ein auf Wertpapierrecht spezialisiertes Rechtsteam, um die Komplexität der Aktienausgabe und die Compliance im Zusammenhang mit QSBS zu bewältigen. Eine Verpflichtungserklärung dient der Formalisierung Ihrer Beziehung und der klaren Definition des Arbeitsumfangs. Das Team sollte die Compliance überprüfen, um sicherzustellen, dass alle Elemente der Aktienausgabe sowohl den nationalen als auch den bundesstaatlichen Vorschriften entsprechen. Dies beinhaltet in der Regel die Prüfung auf Wertpapierbefreiungen und die Vorbereitung der erforderlichen Unterlagen.

Bestandsdokumentation

Setzen Sie Verträge wie Aktienkaufverträge (Stock Purchase Agreements, SPAs) und Aktionärsvereinbarungen auf, um die Bedingungen des Aktienverkaufs und der späteren Inhaberschaft zu umreißen. Im SPA werden der Kaufpreis, die Anzahl der Aktien und etwaige Beschränkungen wie z. B. Vesting-Zeitpläne festgelegt. Die Aktionärsvereinbarung dient dem Schutz der Interessen, indem sie Fragen wie Stimmrechte, Vorkaufsrechte für neue Aktien und Tag-Along- oder Drag-Along-Bestimmungen, d. h. Mitverkaufsrechte und -pflichten, regelt.

Das Führen eines Aktienbuchs und einer Kapitalisierungstabelle ist zwingend erforderlich, um den Aktienbesitz nachzuvollziehen und bei etwaigen Prüfungen durch die Steuerbehörde zu überzeugen.

Zustimmung durch den Vorstand

Die Ausgabe von Aktien muss vom Vorstand genehmigt werden und in der Tagesordnung für diese Sitzung sollten die entsprechenden Punkte ausdrücklich aufgeführt werden. Nach der Genehmigung der Ausgabe muss der Vorstand diese Beschlüsse im Sitzungsprotokoll dokumentieren, das anschließend in den offiziellen Unternehmensunterlagen archiviert wird.

Aktienausgabe

Dokumentieren Sie jede ausgegebene Aktie genau. Klassische Aktienzertifikate dienen als Eigentumsnachweis und müssen Angaben wie das Ausgabedatum, den Nennwert und etwaige Einschränkungen enthalten. Einige Unternehmen entscheiden sich auch für digitale Token, die auf Blockchain-Technologie basieren und eine sichere und leicht übertragbare Inhaberstruktur aufweisen.

Kontinuierliche Compliance

Die Compliance mit den QSBS-Kriterien muss laufend überwacht werden. Führen Sie regelmäßige Finanzprüfungen durch, um sicherzustellen, dass der Vermögenswert des Unternehmens innerhalb der Grenzwerte bleibt. Sie sollten regelmäßig Rechtsberater/innen konsultieren, um sicherzugehen, dass die Geschäftsaktivitäten weiterhin den QSBS-Kriterien entsprechen, da sich diese Aktivitäten mit dem Wachstum des Unternehmens ändern können.

So verkaufen Sie QSBS

Planen Sie den Verkauf von QSBS sorgfältig und befolgen Sie die Schritte genau, um alle verfügbaren Steuervorteile zu erhalten und die Transaktion reibungslos abzuschließen. Der Verkaufsprozess ist mit vielen behördlichen Auflagen, komplizierten rechtlichen Rahmenbedingungen und komplexen steuerlichen Auswirkungen verbunden – mit der richtigen Planung und der Unterstützung von Steuerberaterinnen und -beratern ist er jedoch machbar. So verkaufen Sie QSBS:

Überprüfen der Haltedauer: Zunächst müssen Sie sicherstellen, dass Sie die fünfjährige Haltefrist eingehalten haben. Diese Frist beginnt mit dem ursprünglichen Ausgabedatum der Aktien und endet am Tag des Verkaufs. Die Berechnung ist einfach, aber absolut notwendig, um die QSBS-Steuervorteile in Anspruch nehmen zu können. Arbeiten Sie eng mit Ihren Steuerberaterinnen und Steuerberatern zusammen, um die Haltedauer zu bestätigen und mögliche steuerliche Auswirkungen zu besprechen.

Steueranalyse: Als Nächstes sollten Sie die steuerlichen Folgen des Verkaufs gründlich prüfen. Machen Sie sich mit den Steuersätzen vertraut, die für QSBS gelten, denn sie unterscheiden sich erheblich von den normalen Einkommensteuersätzen. Berücksichtigen Sie bei Ihrer Kosten-Nutzen-Analyse auch die potenziellen Steuervorteile, z. B. die Befreiung von der Kapitalertragssteuer bis zu einer bestimmten Grenze.

Überprüfen der Unterlagen: Prüfen Sie vor dem Verkauf alle Dokumente, die mit dem Aktienbesitz in Zusammenhang stehen. Dazu gehören Aktienkaufverträge, Aktionärsvereinbarungen und Aktienzertifikate, falls diese ausgegeben wurden. Ermitteln Sie alle Einschränkungen oder Rechte, die sich auf den Verkauf der Aktien auswirken, wie z. B. Vorkaufsrechte für andere Aktionärinnen und Aktionäre.

Rechtsberatung: Beauftragen Sie ein juristisches Team, das mit Wertpapiergeschäften vertraut ist, mit der Vorbereitung und Prüfung aller für den Aktienverkauf erforderlichen Unterlagen. Dazu gehört häufig ein Kauf- und Verkaufsvertrag, in dem die Bedingungen des Geschäfts – vom Verkaufspreis bis zu den Abschlussbedingungen – sowie alle Zusicherungen und Verpflichtungen beider Parteien festgelegt sind.

Prüfung der Sorgfaltspflicht der Käufer/innen: Wenn an dem Aktienverkauf externe Käufer/innen beteiligt sind, sollten Sie davon ausgehen, dass diese ihre eigene Prüfung der Sorgfaltspflicht durchführen. Bereiten Sie sich darauf vor, alle erforderlichen Unterlagen vorzulegen, von Jahresabschlüssen bis hin zu Vereinbarungen über geistiges Eigentum. Zeigen Sie sich uneingeschränkt kooperativ und ergreifen Sie gleichzeitig geeignete Maßnahmen zum Schutz vertraulicher Informationen.

Abschließende Genehmigungen: Für die letzte Phase des Verkaufs ist wahrscheinlich eine formelle Genehmigung des Vorstands und möglicherweise eine Abstimmung der Aktionärinnen und Aktionäre erforderlich, je nach Satzung des Unternehmens und dem Recht des jeweiligen Bundesstaates. Vergewissern Sie sich, dass dieser Genehmigungsprozess dokumentiert wird, um einen nachvollziehbaren schriftlichen Nachweis zu erbringen.

Abschluss der Transaktion: Schließen Sie den Verkauf ab, indem Sie alle erforderlichen Dokumente ausstellen. Dazu gehören häufig der Aktienkaufvertrag, Unternehmensbeschlüsse, die den Verkauf bestätigen, und der Zahlungstransfer. Alle Beteiligten müssen Exemplare sämtlicher endgültigen, ausgefertigten Dokumente für die Buchführung und für mögliche künftige Prüfungen aufbewahren.

Einreichungen und Benachrichtigungen nach dem Verkauf: Nach dem Verkauf ist das Aktienbuch des Unternehmens zu aktualisieren, um die Änderung der Inhaberschaft zu dokumentieren. Außerdem müssen Sie alle erforderlichen behördlichen Einreichungen vornehmen, um den Verkauf zu dokumentieren und die Aktionärsunterlagen zu aktualisieren.

Steuererklärung: Schließlich müssen Sie den QSBS-Verkauf in Ihrer Steuererklärung angeben. Für die Dokumentation von Kapitaltransaktionen sind in der Regel die Formulare 8949 und Schedule D des Formulars 1040 erforderlich. Ziehen Sie eine kompetente Steuerberaterin oder einen kompetenten Steuerberater hinzu, um sicherzustellen, dass Sie alle Details richtig erfassen.

Die einzelnen Schritte des QSBS-Verkaufsprozesses sind komplex und wenn Sie einen davon übersehen, setzen Sie mögliche Steuervorteile aufs Spiel. Mit einer guten Rechts- und Steuerberatung ist es viel einfacher, während des gesamten Prozesses die Vorschriften einzuhalten und das beste wirtschaftliche Ergebnis zu erzielen.

Steuervorteile durch QSBS

Auch wenn der Umgang mit QSBS mühselig sein kann, lohnt sich der Aufwand in der Regel dank der vielen finanziellen Vorteile. Dazu gehören:

Steuerbefreiung für Kapitalgewinne

Einer der attraktivsten Aspekte von QSBS ist die Möglichkeit der Befreiung von nationalen Steuern für einen erheblichen Teil der Kapitalgewinne. Konkret erlaubt die IRS eine Befreiung für 100 % des Gewinns bis zu einer Höhe von 10 Millionen USD bzw. dem Zehnfachen der bereinigten Basis der Aktien, je nachdem, welcher Wert höher ist.Erleichterung der alternativen Mindeststeuer (Alternative Minimum Tax, AMT)

Die AMT ist eine separate Einkommensteuerberechnung, die sicherstellt, dass Einzelpersonen und Unternehmen mit hohem Einkommen nicht durch Abzüge und Befreiungen eine Mindeststeuerschuld vermeiden können. So kommt bei der Steuerbefreiung für Kapitalgewinne in der Regel die AMT ins Spiel. Allerdings ist die Steuerbefreiung für QSBS auch für AMT-Zwecke wirksam, was eine doppelte Entlastung für die Investorinnen und Investoren bedeutet.Rollover-Klausel

Wenn Sie sich entscheiden, Ihren QSBS zu verkaufen und den Erlös innerhalb von 60 Tagen in einen anderen QSBS zu reinvestieren, können Sie die Erfassung der Kapitalgewinne aufschieben. Dies ermöglicht eine steuereffiziente Reinvestition und Portfolioanpassung ohne unmittelbare steuerliche Folgen.Steuervorteile auf Bundesstaatsebene

Etliche US-Bundesstaaten entsprechen den nationalen QSBS-Vorschriften und gewähren Steuervorteile, die Vergünstigungen auf nationaler Ebene ähnlich sind. Eine solche Konformität ist jedoch nicht überall gegeben und eine Analyse der einzelnen Bundesstaaten ist erforderlich, um die potenziellen Steuereinsparungen zu optimieren.Anspruch auf ermäßigte nationale Steuersätze

Erfüllen die Aktien nicht die Kriterien für eine vollständige Steuerbefreiung, kann der Gewinn dennoch zu ermäßigten Steuersätzen auf nationaler Ebene besteuert werden, die deutlich unter den normalen Einkommensteuersätzen liegen können.Steuerfreie Dividenden

Unternehmen, die QSBS ausgeben, befinden sich häufig in einer Wachstumsphase und werden ihre Gewinne wahrscheinlich eher reinvestieren, als sie als Dividenden auszuschütten. Dadurch verlagert sich die Strategie auf einen langfristigen Kapitalzuwachs, der bis zur Befreiungsgrenze steuerfrei ist.Übertragbarkeit der Steuerbefreiung

In einigen Fällen können die QSBS-Steuervergünstigungen auf Trusts übertragen oder an die Erbinnen/Erben weitergegeben werden. Damit bleibt die steuerliche Effizienz über Generationen hinweg erhalten.Umgang mit Verlusten

Der Schwerpunkt bei QSBS liegt zwar auf Gewinnen, doch können auch Verluste eine besondere Behandlung erfahren. Unter bestimmten Bedingungen können Verluste aus dem Verkauf von QSBS als gewöhnliche Verluste und nicht als Kapitalverluste eingestuft werden, was zu einer günstigeren steuerlichen Behandlung führt.Investitionen über „Pass-Through Entities“

Sie können QSBS auch über bestimmte sogenannte „Pass-Through“-Gesellschaften halten, z. B. Personengesellschaften oder S-Corporations. Die Steuervorteile können an die einzelnen Mitglieder weitergegeben werden, allerdings mit einigen Schwierigkeiten und Einschränkungen.

Der eigentliche Vorteil von QSBS ergibt sich aus der Integration dieser Vorteile in eine kohärente, vielschichtige Steuerstrategie. Jeder Vorteil verstärkt sich, wenn er mit den anderen kombiniert wird, was zu noch größerem Vermögenswachstum und besserer Risikominderung führt.

Einschränkungen und Risiken von QSBS

Trotz der vielen finanziellen Vorteile von QSBS müssen auch die Nachteile berücksichtigt werden. Im Folgenden erfahren Sie, was Sie wissen sollten, um Fehler beim Erwerb, Besitz und Verkauf von QSBS zu vermeiden:

Haltedauer

Eine der wichtigsten Einschränkungen ist die vorgeschriebene fünfjährige Haltedauer. Um für die QSBS-Regelung berechtigt zu sein, müssen Sie die Aktien für mehr als fünf Jahre halten. Wird diese Frist nicht eingehalten, gehen die Steuervergünstigungen unter Umständen verloren.Vermögensgrenze

Der QSBS-Status gilt für Unternehmen mit Bruttovermögenswerten, die unmittelbar nach der Aktienemission 50 Millionen USD nicht überschreiten. Bei Überschreitung dieser Grenze kann der QSBS-Status der neuen Aktien aufgehoben werden.Berechtigte Unternehmen

Nicht alle Branchen kommen für QSBS infrage. Dienstleistungsunternehmen wie das Gesundheitswesen sowie die Rechts- und Finanzbranche erfüllen in der Regel nicht die Voraussetzungen. Hier finden Sie weitere Informationen darüber, welche Arten von Unternehmen berechtigt sind und welche nicht.Änderungen der Steuersätze

Die QSBS-Leistungen sind an Steuerkennzeichen gebunden, die sich ändern können. Der Gesetzgeber könnte die Vorteile überarbeiten oder abschaffen, was die langfristige Planung etwas unsicher macht.Eigentumsanteil in Prozent

Es gibt Grenzen dafür, wie viel QSBS eine Einzelperson vom Bruttoeinkommen freistellen kann. Das hängt oft vom Prozentsatz der Unternehmensbeteiligung ab. Investorinnen und Investoren sollten sich dieser Nuancen bewusst sein, um Überraschungen bei der Steuererklärung zu vermeiden.Bundesstaatssteuer

Während QSBS auf nationaler Ebene steuerliche Vorteile bietet, kann die steuerliche Behandlung in den einzelnen US-Bundesstaaten sehr unterschiedlich sein. Einige Bundesstaaten folgen den nationalen Vorschriften, während andere die QSBS-Vorteile überhaupt nicht anerkennen – insbesondere Kalifornien.Kapitalverlust

Wenn das Unternehmen scheitert, wird der Verlust aus QSBS als Kapitalverlust betrachtet, für den eigene Steuervorschriften und -beschränkungen gelten. Im Gegensatz zu gewöhnlichen Geschäftsverlusten sind Kapitalverluste nur begrenzt absetzbar.

So kann Stripe Atlas Sie unterstützen

Stripe Atlas legt das rechtliche Fundament für Ihr Unternehmen, damit Sie innerhalb von zwei Werktagen von überall auf der Welt Kapital aufnehmen, ein Bankkonto eröffnen und Zahlungen akzeptieren können.

Über 75.000 Unternehmen wurden bereits mit Atlas gegründet – darunter viele Start-ups mit namhaften Investoren wie Y Combinator, a16z und General Catalyst.

Gründen mit Atlas

Die Gründung eines Unternehmens mit Atlas dauert weniger als 10 Minuten. Sie wählen die passende Rechtsform, prüfen sofort, ob Ihr Firmenname verfügbar ist und können bis zu vier Mitgründer/innen hinzufügen. Zudem legen Sie die Geschäftsführung, die Verteilung der Anteile sowie eine Beteiligungsreserve für künftige Investorinnen und Investoren oder Mitarbeitende fest. Sie können sämtliche Dokumente digital unterzeichnen. Ihre Mitgründer/innen erhalten automatisch eine Einladung zur elektronischen Unterzeichnung.

Zahlungen und Bankgeschäfte vor Erhalt der EIN

Nach der Gründung beantragt Atlas Ihre Employer Identification Number (EIN) beim IRS. Gründer/innen mit US-amerikanischer Sozialversicherungsnummer, Adresse und Telefonnummer erhalten eine beschleunigte Bearbeitung. Alle anderen durchlaufen das Standardverfahren, das etwas länger dauern kann. Atlas ermöglicht jedoch bereits vor Erhalt der EIN erste Zahlungen und Transaktionen.

Gründeraktien ohne Geldeinsatz

Gründer/innen können ihre ersten Aktien auch mit geistigem Eigentum statt mit Geld erwerben. Dies können beispielsweise Urheberrechte oder Patente sein. Der Erwerbsnachweis wird im Atlas-Dashboard gespeichert. Diese Option steht zur Verfügung, wenn das geistige Eigentum einen Wert von 100 USD oder weniger hat. Bei höherem Wert empfiehlt sich die Rücksprache mit einer Anwältin beziehungsweise einem Anwalt.

Automatische Einreichung des 83(b)-Steuerantrags

Gründer/innen können das 83(b)-Steuerformular einreichen, um ihre persönliche Einkommensteuerlast zu senken. Atlas übernimmt die Einreichung für Sie – unabhängig davon, ob Sie in den USA oder im Ausland ansässig sind – per USPS Certified Mail mit Sendungsverfolgung. Das unterschriebene 83(b)-Formular und den Nachweis der Einreichung erhalten Sie direkt in Ihrem Stripe-Dashboard.

Erstklassige juristische Unternehmensdokumente

Atlas stellt alle notwendigen Rechtsdokumente bereit, um sofort mit Ihrem Unternehmen zu starten. Die Unterlagen für eine C-Corporation wurden gemeinsam mit der renommierten Kanzlei Cooley erstellt, die im Bereich Venture Capital führend ist. Sie enthalten unter anderem die Regelungen zu Eigentumsstruktur, Anteilsausgabe und Steuerkonformität. Damit können Sie schnell investieren und sind rechtlich abgesichert.

Ein Jahr Stripe Payments gratis, plus 50.000 US-Dollar in Partnerguthaben

Atlas arbeitet mit führenden Partnern zusammen, um Gründerinnen und Gründern exklusive Rabatte und Guthaben zu bieten. Dazu zählen Vorteile für Tools aus den Bereichen Technik, Steuern, Finanzen, Compliance und Geschäftsbetrieb, unter anderem von AWS, Carta und Perplexity. Zusätzlich erhalten Sie im ersten Jahr einen kostenlosen Delaware Registered Agent. Als Atlas-Nutzer/in profitieren Sie darüber hinaus von gebührenfreiem Zahlungsverkehr über Stripe – für bis zu 100.000 US-Dollar Umsatz im ersten Jahr.

Erfahren Sie mehr darüber, wie Atlas Ihnen dabei helfen kann, Ihr neues Unternehmen schnell und unkompliziert zu gründen und starten Sie noch heute.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.