La soumission au QSBS (Qualified Small Business Stock) peut radicalement modifier la taxe sur les gains en capital pour les fondateurs de start-up et les premiers investisseurs. Ce traitement fiscal peut en effet leur permettre de bénéficier d'une exonération de 100 % de la taxe fédérale sur les gains en capital allant jusqu'à 10 millions de dollars ou jusqu'à 10 fois l'investissement initial. Il séduit par conséquent de plus en plus d'entrepreneurs avertis qui l'utilisent pour maximiser leurs rendements financiers.

Selon un rapport de la National Venture Capital Association, la valeur moyenne des acquisitions de start-up américaines en 2022 était inférieure à 200 millions de dollars, une fourchette idéale, dans laquelle les exonérations ou réductions fiscales QSBS potentielles peuvent avoir un impact significatif. Néanmoins, toutes les petites entreprises et leurs parties prenantes ne savent pas comment exploiter pleinement cet avantage fiscal, depuis l'acquisition des actions QSBS jusqu'à leur éventuelle revente.

Cet article vous explique comment bénéficier du QSBS, les avantages fiscaux associés et les critères qui peuvent empêcher une action d'y être éligible. Il aborde les procédés d'estimation à utiliser au moment de l'émission d'actions, les contrôles continus de conformité ainsi que les limites et les risques associés à la détention d'actions QSBS. En résumé, vous y trouverez les points essentiels à maîtriser en tant que fondateur et investisseur préliminaire.

Sommaire

- Caractéristiques du QSBS (Qualified Small Business Stock)

- Critères d'admissibilité au QSBS

- Acquisition d'actions QSBS

- Vente d'actions QSBS

- Avantages fiscaux du QSBS

- Limites et risques liés au QSBS

Caractéristiques du QSBS (Qualified Small Business Stock)

Les QSBS (Qualified Small Business Stocks) sont un type d'action émises par les entreprises de type C (C-corp) qui répondent aux exigences de l'Internal Revenue Code, en particulier à ses articles 1202 et 1045. Les QSBS offrent des avantages fiscaux substantiels aux actionnaires, en particulier aux fondateurs et aux premiers investisseurs. La vente de telles actions s'accompagne en effet d'une exonération de l'impôt fédéral sur les gains, jusqu'à un certain montant.

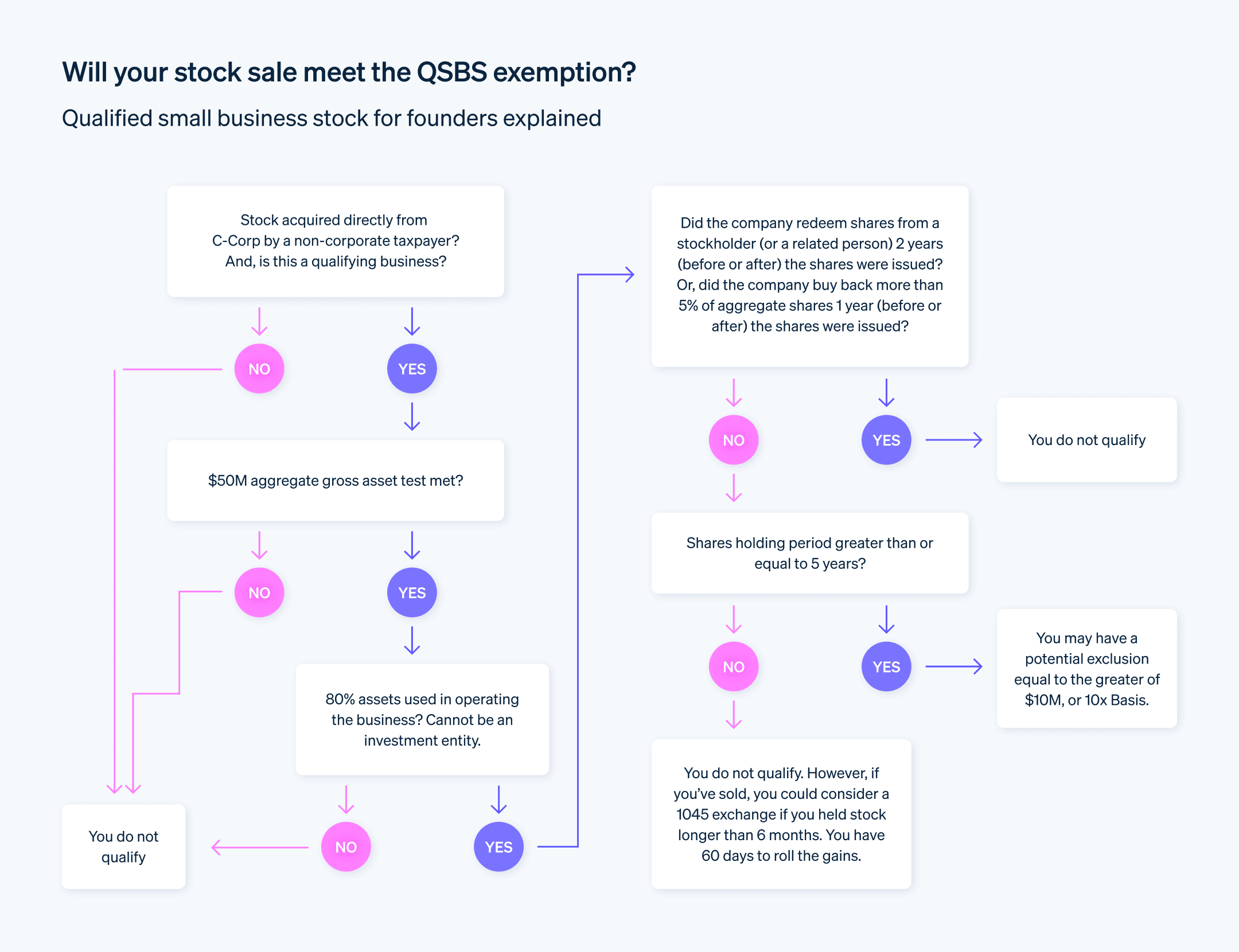

Critères d’admissibilité au QSBS

Pour bénéficier des avantages fiscaux substantiels offerts par le QSBS, l’entreprise émettrice des actions et l’investisseur doivent tous deux satisfaire à une série d’exigences détaillées. Ces règles sont assorties de paramètres spécifiques, et le non-respect de l’un d’entre eux peut entraîner la perte des avantages fiscaux. Voici un aperçu des critères d’admissibilité.

Type d’entreprise

- Entreprise de type C : les actions doivent être émises par une entreprise de type C. Les entreprises de type S et les LLC ne sont pas éligibles à l’émission d’actions QSBS.

- Entreprise nationale : l’entreprise doit être établie aux États-Unis. Les entreprises étrangères ne sont pas éligibles.

Estimation de l’actif

- Actif brut : l’actif brut de l’entreprise ne doit pas dépasser 50 millions de dollars au moment de l’émission des actions ni immédiatement après. Ce montant comprend les liquidités ainsi que tous les autres actifs évalués à leur coût d’origine.

Critères opérationnels

- Exigences relatives à l’activité : au moins 80 % de la valeur des actifs de l’entreprise doivent être utilisés pour la conduite active d’une ou de plusieurs activités éligibles. Les activités à revenus passifs telles que la détention de biens immobiliers destinés à la location sont exclues.

Critères relatifs aux actions

- Émission initiale : les actions doivent être achetées par l’investisseur directement auprès de la société concernée. Les achats sur le marché secondaire ne sont pas éligibles.

- Type d’action : les actions ordinaires et de priorité sont éligibles à condition que les autres critères soient remplis.

Période de détention

- Règle des cinq ans : l’investisseur doit détenir les actions pendant au moins cinq ans pour bénéficier pleinement de l’exonération fiscale au titre du QSBS. Il peut toutefois recourir à certaines stratégies de transfert (rollover) pour les actions détenues pendant des périodes plus courtes.

Restrictions

- Plafond restrictif : le montant des gains éligible à l’exonération fiscale est limité à 10 millions de dollars ou à 10 fois la valeur fiscale de base des actions.

Documentation

- Formalités administratives : afin d’établir l’éligibilité au QSBS, la société émettrice et l’actionnaire doivent tous deux tenir des registres méticuleux, dans lesquels figurent notamment les certificats d’action et les états financiers.

S’il s’agit d’une longue liste d’exigences très spécifiques, les avantages financiers sont souvent une motivation suffisante pour que les fondateurs et les premiers investisseurs s’y conforment.

Acquisition d'actions QSBS

L'acquisition d'actions QSBS implique une série d'étapes soigneusement étudiées. Le respect des règles fiscales est essentiel, mais il existe également des considérations stratégiques qui peuvent influencer vos obligations relatives et la croissance de vos actifs à long terme. Les avantages fiscaux substantiels liés à l'acquisition d'actions QSBC peuvent valoir le coup de fournir les minutieux efforts requis sur les plans financier, juridique et administratif.

Voici un aperçu de la procédure d'acquisition d'actions QSBS.

Constitution d'une entreprise de type C

L'endroit où vous choisissez de constituer votre entreprise peut avoir un impact significatif sur la conformité réglementaire et sur votre flexibilité opérationnelle. Par exemple, l'État du Delaware constitue un choix de premier ordre dans la mesure où son droit reconnu des sociétés est à la fois prévisible et favorable aux entreprises.

Quel que soit l'endroit où vous créez votre entreprise de type C, vous devez en déposer les statuts auprès du secrétaire d'État. Ces derniers doivent définir clairement les éléments organisationnels clés, tels que l'objet social, le nombre total d'actions autorisées et la valeur nominale de chaque action. Vous devrez également élaborer des statuts complets qui régissent vos procédures internes telles que le déroulement des réunions du conseil d'administration, les droits de vote ainsi que les rôles et les responsabilités des dirigeants.

Examen financier

La réalisation d'un examen financier détaillé constitue une condition préalable en matière d'éligibilité au QSBS. Collaborez étroitement avec des conseillers financiers ou des commissaires aux comptes pour évaluer vos actifs, généralement présentés sous la forme d'un bilan complet. Vous devrez également confirmer que le total des actifs de votre entreprise ne dépasse pas le plafond de 50 millions de dollars ni avant ni immédiatement après l'émission des actions. Cela peut nécessiter l'estimation des actifs par des tiers, voire un audit complet pour une précision maximale.

Conseil juridique

Faites appel à une équipe juridique spécialisée dans le droit des valeurs mobilières pour résoudre les problèmes complexes liés à l'émission d'actions et à la conformité au QSBS. Une lettre de mission structurera votre relation et définira clairement l'étendue des tâches à accomplir. L'équipe doit procéder à un examen de conformité pour s'assurer que tous les éléments de l'émission d'actions respectent les réglementations fédérales et des États. Cette étape implique généralement de vérifier l'existence d'exemptions en matière de valeurs mobilières et de préparer les déclarations nécessaires.

Documentation relative aux actions

Élaborez des contrats du type SPA (Share Purchase Agreement) et pacte d'actionnaires pour définir les conditions de vente des actions et leur propriété ultérieure. Le SPA précise le prix d'achat, le nombre d'actions et les restrictions éventuelles, telles que les calendriers d'acquisition. Le pacte d'actionnaires sert quant à lui à protéger les intérêts en détaillant des points tels que les droits de vote, les droits de préemption sur les nouvelles actions et les clauses de tag-along et de drag-along.

La tenue d'un registre et d'une table de capitalisation est obligatoire pour suivre l'évolution de la propriété des actions et faire valoir vos arguments lors d'éventuels contrôles de l'IRS.

Approbation du conseil d'administration

L'émission d'actions doit être approuvée par le conseil d'administration et l'ordre du jour de la réunion associée doit énumérer explicitement les mesures à prendre. Une fois l'émission d'actions approuvée, le conseil d'administration doit consigner ses résolutions dans le procès-verbal de la réunion, qui sera ensuite placé dans les archives officielles de la société.

Émission des actions

Consignez précisément chaque action émise. Les certificats d'actions traditionnels servent de preuve de propriété et doivent contenir des informations telles que la date d'émission, la valeur nominale et les éventuelles restrictions. Certaines entreprises optent toutefois pour des jetons numériques basés sur la technologie de blockchain comme représentation sécurisée et facilement transférable de la propriété.

Conformité continue

Vous êtes tenu de contrôler en permanence votre conformité aux critères du QSBS. Procédez à des évaluations financières régulières pour vous assurer que la valeur des actifs de l'entreprise reste dans les limites fixées. Il vous faudra également régulièrement consulter des conseillers juridiques pour confirmer que les activités de votre entreprise continuent, à mesure qu'elle se développe, de répondre aux exigences du QSBS.

Vente d'actions QSBS

La vente d'actions QSBS implique de planifier soigneusement et de suivre scrupuleusement les étapes associées afin de préserver tous les avantages fiscaux disponibles et de réaliser la transaction de façon fluide. Si le processus de vente comporte de nombreuses dispositions réglementaires, des cadres juridiques et des implications fiscales complexes, il est tout à fait possible de le mener à bien moyennant une planification adéquate et le soutien de conseillers fiscaux. Nous vous expliquons ci-dessous le processus de vente d'actions QSBS.

Vérification de la période de détention : la première étape consiste à confirmer que vous satisfaites à la condition de détention de cinq ans. Cette période commence à la date d'émission initiale des actions et se termine le jour de la vente. Il s'agit d'un calcul simple, mais absolument nécessaire pour bénéficier des avantages fiscaux du QSBS. Collaborez étroitement avec vos conseillers fiscaux pour confirmer la période de détention et discuter des éventuelles implications fiscales.

Analyse fiscale : il convient ensuite d'examiner attentivement les conséquences fiscales de la vente. Dans la mesure où ils diffèrent considérablement des taux classiques, familiarisez-vous avec les taux d'imposition qui s'appliquent aux actions éligibles au QSBS. Tenez compte, dans votre analyse coûts-bénéfices, des avantages fiscaux potentiels, tels que l'exonération de l'impôt sur les gains en capital jusqu'à un certain seuil.

Vérification de la documentation : avant d'entamer la vente, passez en revue tous les documents relatifs à la propriété des actions. Cette documentation inclut les SPA, les pactes d'actionnaires et les certificats d'actions, le cas échéant. Identifiez et traitez toute restriction ou tout droit éventuels qui peuvent affecter la vente des actions, tels que les droits de préemption pour les autres actionnaires.

Consultation juridique : faites appel à une équipe juridique qui maîtrise les opérations sur titres pour préparer et examiner tous les documents nécessaires à la vente des actions. Cette documentation comprend souvent un accord d'achat et de vente qui décrit les conditions de l'opération, depuis le prix de vente jusqu'aux conditions de clôture, ainsi que les déclarations et les garanties des deux parties.

Diligence raisonnable pour les acheteurs : lorsque la vente d'actions implique un acheteur externe, il est fort probable que ce dernier effectue ses propres vérifications préalables. Soyez prêt à fournir tous les documents requis, qui peuvent aller des états financiers aux accords de propriété intellectuelle. Coopérez pleinement, tout en prenant les mesures appropriées pour protéger les informations sensibles.

Approbations finales : la dernière étape de la vente nécessitera probablement l'approbation formelle du conseil d'administration et éventuellement un vote des actionnaires, en fonction des statuts de l'entreprise et de la législation de l'État. Veillez à consigner ce processus d'approbation afin de disposer d'une trace écrite claire.

Opération de clôture : finalisez la vente en signant tous les documents requis, ce qui inclut souvent le SPA, les résolutions de l'entreprise confirmant la vente et le transfert des fonds. Chaque partie devra conserver dans ses archives des copies de tous les documents finaux signés, en prévision d'éventuels audits.

Déclarations et notifications post-vente : une fois la vente finalisée, mettez à jour le registre des actions de votre entreprise de façon à refléter le changement de propriétaire. Vous devrez également effectuer toutes les déclarations réglementaires nécessaires à la consignation de la vente et à la mise à jour des registres des actionnaires.

Déclarations fiscales : enfin, vous devrez faire figurer la vente de titres QSBS dans votre déclaration de revenus. La consignation des transactions en capital est généralement réalisée par le biais du formulaire 8949 et de l'annexe D du formulaire 1040. Faites appel à des conseillers fiscaux compétents pour vous assurer que toutes les informations indiquées sont correctes.

Chaque étape du processus de vente d'actions QSBS comporte ses complexités, et le fait de négliger l'une d'entre elles peut compromettre les avantages fiscaux potentiels. L'aide de conseillers juridiques et fiscaux vous permettra de rester beaucoup plus facilement en conformité tout au long du processus et de retirer les meilleurs avantages financiers.

Avantages fiscaux du QSBS

Bien que la gestion du QSBS puisse être fastidieuse, les efforts associés en valent généralement la peine du fait des nombreux avantages financiers qu'ils procurent. En voici la liste.

Exclusion des gains en capital

L'un des aspects les plus attrayants du QSBS est la possibilité d'exclure de la taxation fédérale une part substantielle des gains en capital. Plus précisément, l'IRS autorise l'exclusion de 100 % de ces gains, dans la limite de 10 millions de dollars ou de 10 fois la valeur fiscale de base ajustée des actions (selon le montant le plus élevé).Allégement de l'impôt minimum de remplacement (IMR)

L'IMR correspond à un calcul distinct de l'impôt sur le revenu qui empêche les particuliers et les entreprises à hauts revenus de s'éviter un niveau minimum d'imposition via l'application de déductions et d'exemptions. En règle générale, les exclusions des gains en capital peuvent donner lieu à des considérations relatives à l'IMR. L'exclusion des QSBS s'applique toutefois également à l'IMR, ce qui constitue un double avantage pour les investisseurs.Disposition de transfert

Si vous décidez de vendre des QSBS et d'en réinvestir les bénéfices dans d'autres QSBS dans les 60 jours, vous avez la possibilité de différer la reconnaissance des gains en capital. Cette approche permet un réinvestissement et un ajustement fiscalement avantageux du portefeuille, sans conséquences immédiates.Avantages fiscaux au niveau des États

Plusieurs États se conforment aux règles fédérales en matière de QSBS, ce qui leur permet de bénéficier d'avantages fiscaux similaires aux avantages fiscaux fédéraux. Toutefois, la conformité n'est pas universelle et une analyse État par État est nécessaire pour optimiser les potentielles économies d'impôt.Admissibilité aux taux fédéraux réduits

Si l'action ne remplit pas les critères d'exclusion totale, les gains peuvent encore être éligibles à des taux d'imposition fédéraux réduits, qui peuvent être nettement inférieurs aux taux d'imposition classiques.Exonération des dividendes

Les entreprises qui émettent des QSBS sont souvent en phase de croissance et sont généralement plus susceptibles de réinvestir leurs bénéfices que de les distribuer sous forme de dividendes. La stratégie s'oriente ainsi vers une appréciation du capital à long terme, qui est exonéré d'impôt jusqu'à la limite d'exclusion.Transférabilité des exclusions

Dans certains cas, les avantages fiscaux du QSBS peuvent être transférés à des fiducies ou transmis aux héritiers, ce qui permet de préserver l'efficacité du système d'une génération à l'autre.Gestion des pertes

Bien que le QSBS soit principalement axé sur les gains, les pertes peuvent également faire l'objet d'un traitement spécial. Dans certaines situations, les pertes sur la vente de QSBS peuvent être considérées comme des pertes ordinaires plutôt que comme des pertes en capital, ce qui offre un traitement fiscal plus favorable.Investissement via des entités intermédiaires

Vous pouvez également détenir des QSBS via certaines entités intermédiaires, telles que des partenariats ou des entreprises de type S. Les avantages fiscaux sont alors transférables aux membres individuels, moyennant certaines complexités et restrictions.

Le véritable intérêt du QSBS réside dans l'intégration de ces avantages dans une stratégie fiscale cohérente à plusieurs niveaux. En effet, chaque avantage est amplifié dès lors qu'il est combiné avec les autres, ce qui permet d'accroître les actifs et d'atténuer les risques.

Limites et risques liés au QSBS

Bien qu'il présente de nombreux avantages financiers, le QSBS comporte également des inconvénients. Retrouvez ci-dessous les éléments à prendre en considération pour éviter les erreurs dans le cadre de l'acquisition, de la détention et de la vente d'actions QSBS.

Période de détention

L'une des principales restrictions réside dans la période minimale de détention de cinq ans. Pour être éligible au QSBS, vous devez détenir les actions depuis plus de cinq ans. Le non-respect de ce délai peut entraîner la perte des avantages fiscaux.Limite en matière d'actifs

Le statut lié au QSBS s'applique aux entreprises dont l'actif brut ne dépasse pas 50 millions de dollars immédiatement après l'émission des actions. Le dépassement de ce plafond peut annuler l'éligibilité au QSBS des nouvelles actions.Entreprises éligibles

Tous les secteurs d'activité ne sont pas éligibles au QSBS. Les entreprises de services, notamment dans les soins de santé, le droit et la finance, ne remplissent généralement pas les conditions requises. Cliquez ici pour en savoir plus sur les types d'entreprises éligibles ou non.Variation du taux d'imposition

Les avantages du QSBS sont liés aux codes fiscaux, qui sont sujets à modifications. La législation pourrait très bien réviser ou supprimer les avantages associés, ce qui rend la planification à long terme quelque peu incertaine.Pourcentage de propriété

Il existe des limites au montant de QSBS qu'un individu peut exclure de son revenu brut, qui dépend souvent du pourcentage de parts qu'il possède dans l'entreprise. Les investisseurs doivent être conscients de ces nuances afin de s'éviter toute surprise lors de la déclaration de leurs impôts.Taxe d'État

Si le QSBS offre des avantages fiscaux au niveau fédéral, le traitement fiscal au niveau des États peut varier considérablement. Certains États se conforment aux règles fédérales, tandis que d'autres ne reconnaissent pas du tout les avantages du QSBS. C'est notamment le cas de la Californie.Perte de capital

En cas de contre-performance de l'entreprise, la perte en matière de QSBS est considérée comme une perte en capital, laquelle est soumise à ses propres règles et limitations fiscales. Contrairement aux pertes commerciales ordinaires, les pertes en capital font l'objet de restrictions quant à leur déductibilité.

Comment Stripe Atlas peut aider

Stripe Atlas met en place les bases juridiques de votre entreprise afin que vous puissiez collecter des fonds, ouvrir un compte bancaire et accepter des paiements sous deux jours ouvrables depuis n’importe où dans le monde.

Rejoignez plus de 75 000 entreprises incorporées sur Atlas, y compris des startups soutenues par des investisseurs de premier plan, tels que Y Combinator, a16z et General Catalyst.

L’inscription sur Atlas

La création d’une entreprise avec Atlas prend moins de 10 minutes. Vous choisissez la structure de votre entreprise, vérifiez instantanément si le nom de votre entreprise est disponible et ajoutez jusqu’à quatre cofondateurs. Vous décidez également de la répartition du capital, réservez une partie du capital pour les futurs investisseurs et employés, nommez les dirigeants, puis signez électroniquement tous vos documents. Tous les cofondateurs recevront également un e-mail les invitant à signer électroniquement leurs documents.

Accepter des paiements et effectuer des opérations bancaires avant l’obtention de votre EIN

Après avoir créé votre entreprise, Atlas vous demande votre numéro EIN. Les fondateurs disposant d’un numéro de sécurité sociale, d’une adresse et d’un numéro de téléphone portable originaire des États-Unis peuvent bénéficier d’un processus de traitement accéléré par l’IRS, tandis que les autres bénéficieront d’un processus de traitement standard qui peut prendre un peu plus de temps. De plus, Atlas permet d’effectuer des paiements et des opérations bancaires avant l’obtention du numéro EIN, afin que vous puissiez commencer à accepter des paiements et à effectuer des transactions avant que votre numéro EIN ne vous soit attribué.

Achat dématérialisé des actions du fondateur

Les fondateurs peuvent acheter des actions initiales en utilisant leur propriété intellectuelle (par exemple, des droits d’auteur ou des brevets) plutôt que de l’argent liquide, la preuve d’achat étant sauvegardée dans votre Dashboard Atlas. Votre propriété intellectuelle doit être évaluée à 100 $ ou moins pour utiliser cette fonctionnalité ; si vous possédez une propriété intellectuelle d’une valeur supérieure, consultez un avocat avant de procéder.

Déclaration automatique relative au formulaire d’élection fiscale 83(b)

Les fondateurs peuvent déposer un formulaire 83(b) pour réduire l’impôt sur le revenu des personnes physiques. Atlas se chargera de l’envoyer en recommandé USPS avec suivi, que vous soyez un fondateur originaire des États-Unis ou non. Vous recevrez un formulaire 83(b) signé et une preuve de déclaration directement dans votre Dashboard Stripe.

Documents juridiques de l’entreprise de classe mondiale

Atlas fournit tous les documents juridiques dont vous avez besoin pour commencer à gérer votre entreprise. Les documents Atlas C corp sont élaborés en collaboration avec Cooley, l’un des principaux cabinets d’avocats spécialisés dans le capital-risque. Ces documents sont conçus pour vous aider à lever des fonds immédiatement et à garantir la protection juridique de votre entreprise, en couvrant des aspects tels que la structure de propriété, la distribution des actions et la conformité fiscale.

Une année gratuite de Stripe Payments, plus 50 000 $ en crédits et remises partenaires

Atlas collabore avec des partenaires de premier plan pour offrir aux fondateurs des remises et des crédits exclusifs. Profitez de réductions sur les outils indispensables en matière d’ingénierie, de fiscalité, finance de conformité et gestion, grâce à des partenaires de renom comme AWS, Carta et Perplexity. Nous vous fournissons également gratuitement, durant votre première année, l’agent enregistré requis dans le Delaware. De plus, en tant qu’utilisateur d’Atlas, vous bénéficierez d’avantages Stripe supplémentaires, incluant jusqu’à un an de traitement des paiements gratuit pour un volume maximal de 100 000 $.

Découvrez comment Atlas peut vous aider à créer votre nouvelle entreprise rapidement et facilement, et démarrez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.