Stripe のプラットフォームは、多岐にわたる機能を備えています。その背景には、当社の基本的な考え方があります。多くの企業が自社の課題を解決できる決済サービスプロバイダーを求めている一方で、従来の決済処理機能では現代のニーズを十分に満たせないというものです。この 10 年で決済処理の役割は大きく変わり、「利益を生まないコストセンター」から「イノベーションや収益拡大、ビジネス変革を推進するための戦略的な手段」となりました。そのため、単に「低コストで便利」といった要素以上の価値が求められるのは当然と言えます。

多くの企業が Stripe を選ぶ理由の 1 つに、柔軟性に欠ける旧式のシステムから脱却し、保守が容易でコスト効率の良いシステムへの移行を目指していることが挙げられます。これらの企業が求めるのは、幅広い機能を提供する先進的な決済サービスプロバイダーです。システム全体で取引データを統合し、ビジネスのイノベーションを加速させると同時に、既存のテクノロジースタックと簡単に連携できるようなプロバイダーを必要としているのです。こうしたニーズに応える形で、Stripe ではプラットフォームのジュール化を推進し、相互運用性を高めてきました。また、基本的な決済処理にとどまらず、決済フローの最適化、不正利用の検出、請求処理、収益認識、レポート作成といった幅広い機能も提供しています。

この決済サービスプロバイダー選定ガイドでは、企業がプロバイダーを選ぶ際に検討すべき最も重要な機能や、見落とされがちなポイントについて解説します。また、Stripe を導入した企業が、以前のプロバイダーとの契約時に「これを確認しておけばよかった」と語った質問もまとめています。選定基準となる要素をすべて網羅するものではありませんが、中核となる決済処理やゲートウェイに関する質問に加え、企業にとって有益な検討事項の答えを導くための質問を盛り込んでいます。

すぐに選定プロセスを始めたい場合は、このガイドの最後にある RFP (提案依頼書) テンプレートをご活用ください。最も重要な以下の考慮事項に関する質問を確認できます。

- ビジネスモデルの特性に合わせた要件

- 導入の簡単さ

- アーキテクチャー

- 決済のパフォーマンス

- 国際対応と決済フローの最適化

- リスクマネジメント

- レポート作成と分析

- データ照合

- プライバシーとセキュリティ

- プロフェッショナルサービスとアカウント管理

ビジネスモデルの特性に合わせた要件

選定プロセスを正式に始める前に、まず自社のビジネスモデルについて考えてみてください。「現在どのようなビジネスモデルを採用しているのか」、そして「今後 5 年から 10 年の間にどのように変化する可能性があるのか」。

自問した結果、「決済を導入する」という基本的なニーズを満たすだけではなく、長期的な戦略目標の実現に向けて一緒に取り組むことができるプロバイダーが必要だという判断に至るかもしれません。それには最先端のプロバイダーが求められます。進化し続ける決済環境において常に時代の先を行き、統合型のプラットフォームでさまざまなビジネスモデルに柔軟に対応できる、業界内でリーダー的な存在のプロバイダーです。

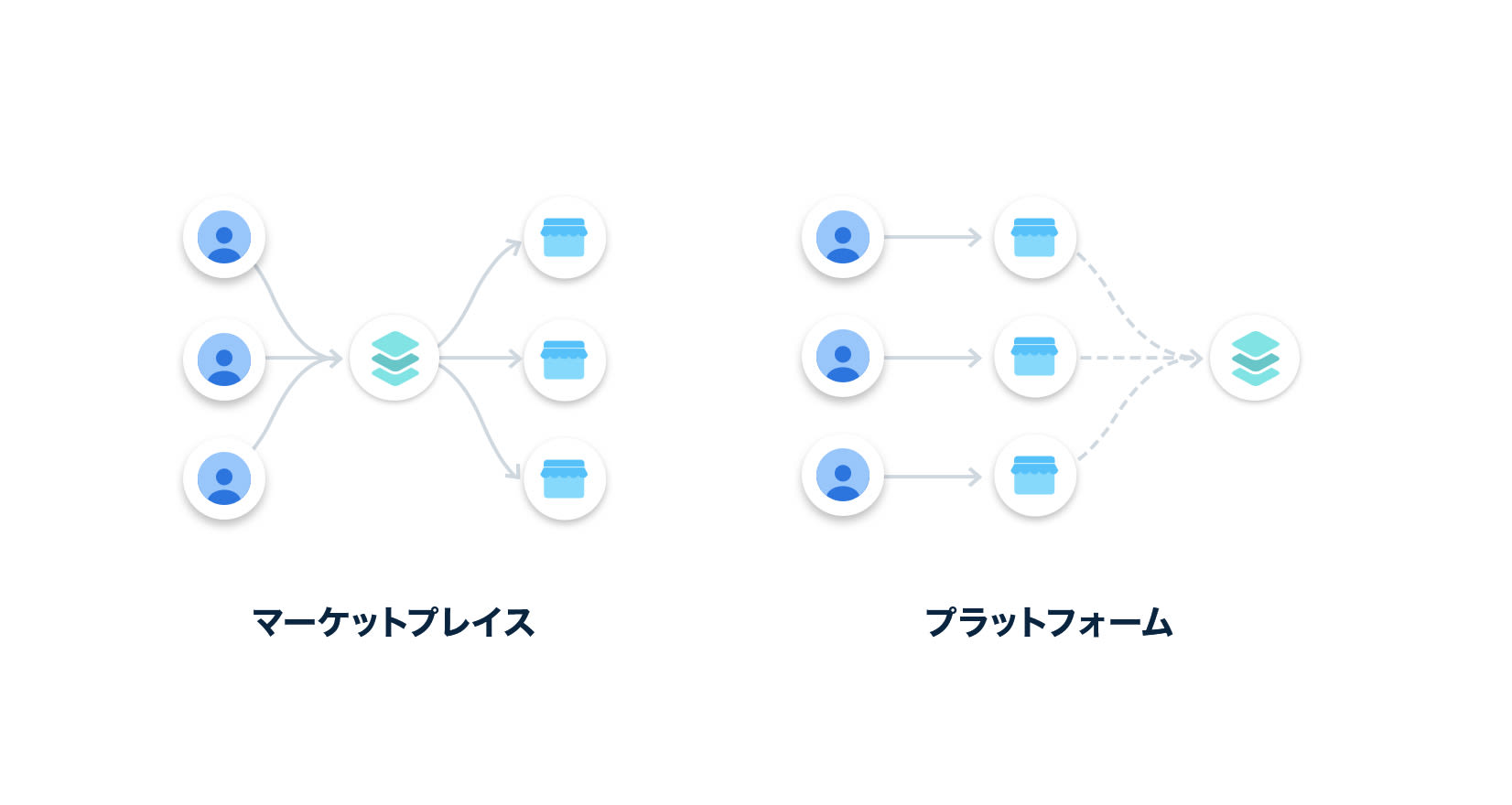

たとえば、小売業者が新しい顧客層を取り込むために消費者向けマーケットプレイスの立ち上げを検討している場合を考えましょう。この場合、売上を分割して送金する仕組みや、法令を沿った売り手の登録、国際入金機能などが求められます。そのため、複数企業によって成立するビジネスモデルをサポートできるプロバイダーを選ばなければなりません。また、会員制プログラムを導入して経常収益や顧客維持率の向上を目指す場合には、解約防止策や収益認識、レポート作成などの機能が備わっていることに加え、予定している料金体系やサブスクリプション請求モデルに対応できるプロバイダーが必要です。さらに、販売チャネルの境界が曖昧になってきている現在、オンラインと対面サービスの連携など、総合的なオムニチャネルサービスに対応できるプロバイダーであるかどうかも確認事項のひとつに挙げられます。

プロバイダーに尋ねるべき質問

このガイドで説明する EC ビジネスに必要な決済機能だけでなく、ここではまず、自社で採用するビジネスモデルの特性に合わせた要件について見てみましょう。

経常収益型のビジネスの場合

SaaS ビジネス、デジタルコンテンツプロバイダー、オンデマンド配信サービス、E コマースブランドなど、サブスクリプションや有料会員制、ロイヤルティプログラムを活用する企業は少なくありません。これらのビジネスでは、定期的に支払いを回収する仕組みが必要不可欠です。このようなモデルを採用している場合、以下の質問を検討してください。

-

決済サービスプロバイダーが提供する製品には、請求ソリューションも備わっていますか?

-

備わっていない場合、他の請求プロバイダーと直接連携できますか?請求機能と決済ロジックを統合することで、コスト削減や運用の効率化が可能ですか?

-

意図しない解約を防ぐための機能は備わっていますか?その機能がどれほど効果的であるかを示すデータはありますか?

-

請求プロバイダーは、どのような料金体系モデルに対応していますか?例: 使用量または従量課金ベース、ユーザー数に応じた料金、段階制料金、定額料金+超過料金、無料試用期間、割引

-

サブスクリプションや請求書の売上税や VAT を自動的に計算して徴収することで、法令を遵守した運営を支援しますか?

-

標準機能として、多様な決済手段に対応していますか?例: サブスクリプション期間前の前払い、サブスクリプションの事前予約、サブスクリプションの遡及適用、分割払いでの請求

-

オンライン決済フローの中で、サブスクリプション登録を促したり、月次プランから年次プランへのアップグレードを提案したりする仕組みがありますか?

-

利用者が自身のサブスクリプションや請求情報を管理したり、支払い情報を確認・更新したりできる専用ポータルを提供していますか?

-

取引データを収益認識の図表 (推移表など) や会計報告書 (貸借対照表、損益計算書、仕訳帳など) に自動的に取り込む機能はありますか?

-

請求プロバイダーを既存の CRM や ERP と簡単に連携できますか?

-

請求プロバイダーとのシステム連携にはどれくらいの時間がかかりますか?また、連携後に新しい料金体系をすぐに適用できますか?

請求に関するさらなる検討事項については、Stripe の請求ソフトウェアの選び方を参照してください。

マーケットプレイスやプラットフォームの場合

-

段階的なアカウント登録機能は用意されていますか?アカウント作成時に、利用者 (加盟店、売り手、サービスプロバイダー) が法令遵守に必要な最低限の情報を入力し、残りの情報を後から登録できる仕組みはありますか?

-

売り手の本人確認をサポートするため、どのようなツールが提供されていますか?本人確認はプログラムで自動化されていますか?それとも手動で実施されていますか?

-

プラットフォームやマーケットプレイス、さらに顧客向けに、あらかじめ構築されたダッシュボードやレポート機能を提供していますか?

-

数量、売上、コストを分析し、価格の変更が利益率に与える影響を確認できる機能はありますか?

-

その製品は、ソリューションの完全なホワイトラベル化に対応していますか?対応している場合、ブランドを自由にカスタマイズしたり、顧客体験全体を独自に構築したりすることが可能になりますか?

-

自社で管理する機能と、プロバイダーに任せる機能をどの程度柔軟に選択できますか?

-

入金スケジュールにはどのようなオプションがありますか?それらは即時入金に対応していますか?

-

リスク管理、返金対応、不審請求の申し立てへの対処のために、どのようなツールが利用可能ですか?

-

世界中の売り手やサービスプロバイダーがアカウント登録を行える仕組みになっていますか?

-

一般的なマーケットプレイスやプラットフォームを立ち上げる際、どのようなプロセスと時間が必要ですか?当社のビジネス規模や複雑さに類似した顧客事例がありますか?

-

売り手やサービスプロバイダーが利用できるデジタルウォレットや、現地の決済手段はどのようなものがありますか?例: 後払い

-

対面支払い、継続支払い、請求書による支払いに対応していますか?

-

外国為替債務を効率的に管理できるよう、複数通貨決済に対応していますか?

-

対面支払い、即時入金、融資などの決済サービスや金融サービスを追加して収益化できますか?

-

収益分配や処理レートに基づいて、決済処理を通じて収益を上げることが可能ですか?

対面支払いを受け付けるビジネスの場合

オンラインと店舗の両方で支払いを受け付ける企業は、ユニファイドコマース体験が重要な検討事項となります。

-

オンライン決済と対面支払いを一元管理することで、レポート作成の効率化や顧客データの統合管理が可能ですか?

-

チャネル間の顧客行動や分析データを取得し、それをマーケティング戦略や顧客に合ったサービスの提供、ロイヤルティプログラムに活用できますか?

-

プロバイダーを通じて、チャネル間で一貫性のある顧客体験を提供できますか?

-

自社の POS システムを利用して決済フローをカスタマイズしたり、サードパーティ製 POS と連携したりできますか?

-

客席での決済や、オンライン注文の商品を店舗で受け取るサービスなど、シームレスな顧客体験を提供できますか?

-

Apple Pay や Google Pay のようなデジタルウォレットをはじめ、一般的な決済手段の受け付けに対応していますか?

-

提供されるカードリーダーはスマートフォンと連携できますか?また、オフラインモードを搭載し、ネット接続が不十分な環境でも決済できますか?

-

カードリーダーを管理・監視できる中央管理ダッシュボードはありますか?

-

最小限の開発作業で、新しい販売チャネルや市場にスムーズに拡大できますか?

導入の簡単さ

新しいプロバイダーを選ぶために時間やリソースを割く決断をするとき、その背景には必ずと言っていいほど事業に大きな影響を与える課題があります。たとえば、現在のプロバイダーでオーソリ率が低下している、顧客関係管理のパフォーマンスが悪化している、技術的制約でイノベーションが妨げられている、あるいは最悪の場合、サービスが停止してしまった、などの状況が考えられます。また、パフォーマンスを最大化したい、不正利用を減らしたい、新たな国に進出したい、あるいは新しい決済手段を追加したい、という目的で新しいプロバイダーを検討するケースもあるでしょう。

このような状況では、限られた時間内で導入するために、適切なツールや技術、サービスが整っているかを確認します。たとえば、API ドキュメントや導入手順が明確であれば、まずそれをもとにプロバイダーの技術力を評価できます。また、必要な連携インターフェイスが用意されているかにも着目します。たとえば、自社のビジネス活動や E コマース、IT システムとスムーズに統合するための既存の連携インターフェイスやコネクターなどです。さらに、これまでに付き合いのある実装パートナーやコンサルティングパートナーと検討中のプロバイダーが提携している場合、そのプロバイダーを選ぶメリットがさらに高まります。個別の要件に対応できるかどうか、自社の決済スタックを改良するカスタムソリューションを作成するための技術的手段が備わっているプロバイダーであるかも重要です。

プロバイダーに尋ねるべき質問

-

既存の決済サービスプロバイダーとの連携を通じて、複数の決済代行業者の設定を行い、プロバイダーの決済処理やソフトウェアサービスを利用できる環境は整っていますか?

-

プロバイダーは決済処理だけでなく、補助的な製品・サービスも提供していますか?例: 不正防止、オーソリの最適化、決済フローチャート最適化ツール、請求処理、税金処理、請求書の発行、売上の照合、分析・レポート

-

重要なワークフローと連携するために、どのようなアプリやコネクターが用意されていますか?

-

短期間での立ち上げや連携を最大限に活用するために、認定コンサルティング、グローバルシステムインテグレーター (GSI)、テクノロジーパートナーのネットワークはありますか?

-

本番稼働までの平均的な期間を教えてください。また、どのような開発リソースを利用できますか?決済手段を導入する際にどのようなサポートを受けられますか?

-

サポートの質について教えてください。技術リソースの導入を依頼した場合、それが完了するまでにどれくらいの時間がかかりますか?

-

提供される API はどのプログラミング言語に対応していますか?また、サンプルコードや SDK、明確で使いやすいドキュメントなどは揃っていますか?

-

コードスニペット、詳細な手順、簡単な使い方などのドキュメントは提供されていますか?

-

開発時間を短縮するために、ローコードやノーコードのソリューションを提供していますか?

-

特殊な決済ニーズを試すためのテスト環境やサンドボックス環境、テスト用のカード、銀行口座は用意されていますか?

-

開発時間の短縮やコスト削減の具体的な効果はどの程度見込めますか?

アーキテクチャー

プロバイダーを選ぶ際には、複数のシステムを連携させる手間が不要な、統合プラットフォームを備えていることが重要です。たとえば、決済、請求管理、不正防止機能が統合されているプロバイダーを選ぶことで、ビジネスの全体像を把握しやすくなるだけでなく、複数のサプライヤーを導入・連携する必要がなくなるため、時間とリソースの節約にもつながります。社内の開発チームが継続的な保守にどの程度関与しなければならないかも考慮しましょう。開発者への投資を重視しているプロバイダーを選ぶことで、システムの稼働維持にリソースを割かず、よりビジネス価値の高いプロジェクトに集中することが可能になります。最も基本的なポイントとして、安定性、柔軟性、拡張性が十分にあり、自社の将来の成長に対応できるプロバイダーを選ぶことが大切です。

安定性

1 日の取引処理件数が数百万件にも及ぶ場合、システムのダウンタイムが発生すると、莫大なコストがかかることになります。一般的な業界標準では稼働時間は 99.95% とされていますが、これは年間で約 263 分のダウンタイムに相当します。業界トップレベルの可用性を誇るプロバイダーでは稼働時間が 99.999% に達し、年間ダウンタイムをわずか 5 分 15 秒に抑えることが可能です。ダウンタイムが発生した場合、ただ売上を失うだけでなく、顧客生涯価値にも悪影響を及ぼします。中断によって取引が承認されなかった顧客は、競合他社に流れてしまうリスクが生じるのです。その結果、ブランド資産価値が損なわれる可能性があります。決済サービスプロバイダーを選ぶ際は、過去の稼働実績が良好であり、ダウンタイムを最小限に抑える取り組みをしているかを確認します。また、プラットフォームの健全性に関する指標を積極的に公開しているかどうかもポイントになります。これまでの稼働時間の実績について問い合わせてください。計画外のシステム停止に備えたフェイルオーバー手順が整備されており、ダウンタイムなしで保守作業を実施できるプロバイダーが理想です。

柔軟性

世界規模で利用可能な API ベースの統合決済インフラを備えたプロバイダーを選ぶことで、開発のスピードが向上します。また、イノベーションの推進、新しい決済手段の追加、新しい市場への進出、新しい決済体験や金融サービスの構築を柔軟に行うことができます。理想的なパートナーの要件として、多彩なオプションを提供しており、モジュール機能を必要なタイミングで追加できる柔軟性を持ち、最小限の開発作業と導入期間で新機能を追加できることが挙げられます。特に、単一のグローバルプラットフォーム上に構築された信頼性の高いインフラを初めから持つプロバイダーでは障害が発生しにくく、保守作業の手間が少なく済みます。その結果、開発リソースを他の重要な業務に集中させることが可能になります。

拡張性

取引量が急増するピーク期にしっかりと対応できるかもポイントのひとつです。その点において、通常の取引量とプロバイダーが対応可能な最大処理量について、具体的な数値を把握しておきましょう。たとえば、セール期間や祝日、メディアで注目されたタイミングで取引量が急増するケースを想定し、基準を設定します。仮に取引量が 70% 増加する場合、プロバイダーがその負荷に対応できるかどうかを確認します。負荷テストの実施方法や、過去に同様のトラフィック急増に対処した実績があるかどうかを尋ねましょう。

将来性を考慮した構築

決済サービスプロバイダーが開発チームにどれだけ重きを置いているかは極めて重要です。活発な開発チームを持つプロバイダーは、新機能のリリースや変化する市場動向への迅速な対応、常に変化し続ける決済環境での優位性の確保が可能です。 継続的な変化とイノベーションに対応できる強固な基盤を持つプロバイダーを選ぶことで、将来的に高額なコストをかけてプラットフォームを再構築したり、プロバイダーを選び直したりするリスクを軽減できます。ロードマップとの適合性も見逃せないポイントです。自社の要件に合わせて、プロバイダーのロードマップに影響を与えられることが理想です。

プロバイダーに尋ねるべき質問

-

プロバイダーはアップタイムを公開し、プラットフォームの健全性指標をリアルタイムでわかりやすく表示していますか?

-

API の可用性について SLA (サービス品質保証) でどのように規定されていますか?過去 12 カ月間の稼働率実績は?

-

ペイメントプロバイダーの技術は、既存システムを補完および改善して、複雑さを軽減し、決済環境の将来に対応するものですか?

-

新しい決済手段への対応を可能にするまでの時間をどれだけ短縮できますか?

-

インフラの信頼性と拡張性はどの程度ですか?休日、ブラックフライデー、サイバーマンデーなどのピーク時にも常に高いアップタイムを維持できますか?

-

貴社の処理量に合わせて拡張させ、ピーク時に対応できるだけの能力がありますか?

決済のパフォーマンス

決済サービスプロバイダーを選ぶ際の最重要事項は、自社のビジネスに必要な決済手段に対応しているかどうかです。カード決済業界の仕組みや大手企業が抱える固有の要件を考えると、この問題は単にネットワークを介してカード発行会社にオーソリメッセージを送信すれば解決する、というほど単純ではありません。決済サービスプロバイダーを選ぶ際には、基本的な決済機能が自社のビジネスモデルに合致しているかを確認します。特に、オーソリやキャプチャーのプロセスを柔軟に変更できるかどうかは、重要な検討ポイントとなります。たとえば、配車サービスやオンデマンド配送サービス、あるいはチップが含まれるサービスでは、オーソリ後に取引総額が変動する場合があります。このような場合、増分オーソリやオーバーキャプチャーといった機能が必要です。旅行業界のようにサービス提供後にオーソリの拡張を利用し、売上をキャプチャーする仕組みが必要な場合もあります。これらの機能を備えているかどうかは、幅広いユースケースでの決済に対応可能なプロバイダーかどうかを示す指標になります。

オーソリの最適化

ネットワークオーソリがわずか 0.01% 変動するだけで、売上が数百万ドル規模で変わることがあります。このような状況において、購入完了率とオーソリ率を最大化しつつ、チャージバック率や不正利用率を抑えるためには、取引を効率的に最適化できる決済サービスプロバイダーを選ぶことが非常に重要です。このためには、プロバイダーが決済業界の変化に適応し、決済業務やパフォーマンスを最適化できる能力を持ち、戦略的なパートナーとして信頼できるかどうかを確認する必要があります。優れた決済サービスプロバイダーは、初回オーソリとリアルタイムの再試行の両方で機械学習を活用し、カード発行会社やネットワーク設定に合わせて最適なオーソリ戦略を採用しています。さらに、ネットワークと直接連携し、カード発行会社と強力なパートナーシップを築くことで、継続的なデータ共有やコミュニケーションが可能になります。このようなプロバイダーは、企業に代わって新たなチャネルを広げることができ、機械学習モデルの改善やオーソリ全体のパフォーマンス向上を実現します。

承認されなかった取引に関するインサイトや、成功したオーソリの詳細情報を求める企業のニーズをしっかりと理解していることも重要です。この点においても、カードネットワークと直接連携し、統合プラットフォームを持つ決済サービスプロバイダーの方が有利です。このようなプロバイダーであれば、取引が失敗した際に詳細な拒否コードや未加工のレスポンスコードといった拡張データフィールドを含むレスポンスが取得可能です。これらのデータを活用することで、オーソリ率、最適化の効果、拒否の根本原因を正確に把握できます。こうしたデータを積極的に活用し、改善のための戦略を提案する能力があるプロバイダーが理想です。また、カード発行会社と密接に連携し、問題に対処したり、ビジネスモデルに基づいて最適化を図ったりすることでオーソリ率を向上させる姿勢が求められます。

カード発行に携わる決済サービスプロバイダーは複数の方法でオーソリ率の向上に貢献できます。まず、カード発行会社を兼ねる決済サービスプロバイダーは、オーソリの最適化に必要な高精度のデータを取得できます。この種のプロバイダーは、自社のカードを受け付けたすべてのアクワイアラーによるリアルタイムの ISO メッセージや再試行アクティビティーにアクセスできます。また、さまざまな種類のクレジットカードやデビットカードを扱うプロバイダーほど、取引全体のパフォーマンスに関する独自のインサイトを得ることができます。このインサイトを利用することで、オーソリ率を継続的に改善するための情報を企業に提供できます。さらに、カード発行会社との深い関係を持つ決済サービスプロバイダーは、企業の戦略に大きく貢献できます。たとえば、カード決済の不承認が急増した場合、その背景にあるカード発行会社の行動を深く理解し、適切な最適化戦略を構築することで問題の根本原因に対応します。積極的なプロバイダーは、カード発行会社の意思決定モデルを理解し、連携を強化することで、決済パフォーマンスを向上させる取り組みを行います。

サブスクリプションとカードオンファイル

サブスクリプションやカードオンファイルを扱う企業の場合、優れたプロバイダーを選ぶことで取引の成功率を高められます。プロバイダーは通常、カード情報のトークン化と安全な保管機能を提供しています。この機能により、繰り返しの購入や継続的な支払いへの対応が可能となります。多くの決済サービスプロバイダーがネットワークトークン機能を提供していますが、業界トップクラスのプロバイダーの場合、ネットワークトークンやプライマリーアカウント番号 (PAN) を動的に活用し、取引成功率を最大化しています。加えて、自動カード更新機能などのツールを提供し、カード情報を常に最新の状態に保つ仕組みを整えています。さらに、機械学習を活用したスマートな再試行ロジックを適用することで、失敗したサブスクリプション支払いを効率的に回収します。ネットワークに直接接続することで得られる詳細な拒否コードを活用することで、最適な再試行戦略の構築とデータ処理が可能になり、支払いの失敗を最小限に抑えられます。

コスト

コスト面に関しては、決済処理に伴うコストを最小限に抑えられるような取り組みを行っているかを見極めます。最善の取り組みとしては、ネットワークコストやインターチェンジフィーといった取引レベルの正確なデータを示していることです。収集されたデータを活用し、コストを削減しながら適切で最低限のインターチェンジフィーを実現する戦略を提案できるプロバイダーを選ぶ必要があります。さらに、ダウングレードを防止するためのツールや戦略を提供していることも要件の 1 つです。たとえば、顧客の負担を最小限に抑えながらダウングレードを避けるために必要な情報を収集できるプロバイダーを選ぶことで、決済フローの最適化に役立てることができます。

強力な顧客認証 (SCA)

ヨーロッパで事業を展開している企業にとって、SCA 要件が全面的に導入されることに伴い、堅牢で信頼できるソリューションが不可欠です。動的 3DS などの高度で負担が少ない SCA サービスを提供するプロバイダーを選ぶことが重要です。実際には、必要に応じて 3DS1.0 と 3DS2.x の間で最適化を行い、できるだけ免除を最大限に活用することが求められます。特に平均取引価値が高い企業においては、免除に対応しているか、免除の自動リクエスト機能があるか、また決済サービスプロバイダーの取引リスク評価 (TRA) のしきい値に注意を払う必要があります。

プロバイダーに尋ねるべき質問

-

増分オーソリ、オーソリ期間の拡張、オーバーキャプチャーなど、追加のオーソリやキャプチャーのユースケースに対応していますか?

-

購入完了率とオーソリ率をどのように最適化していますか?

-

機械学習や AI を活用した最適化を実施していますか?

-

オーソリ率を向上させるための情報を取得し、企業ごとの特徴を考慮してパフォーマンスの把握と改善が可能ですか?

-

カード発行会社と連携して、受け入れ率を高める取り組みを行っていますか?

-

各取引に伴うインターチェンジフィーやブランドフィーの詳細や、コスト削減が可能な部分など、決済コストに関する詳しい情報を取得できますか?

-

支払い情報を常に最新の状態に保ち、取引成功率を最大限に引き上げるためにどのような対策を講じていますか?

-

リアルタイムや一括での自動カード更新機能は備わっていますか?- どの市場でサービスを利用できますか?

-

ネットワークトークンに対応していますか?また、トークンや PAN を動的に振り分けることで、使用を最適化し、オーソリ率を最大化することは可能ですか?- どの市場でサービスを利用できますか?

-

カスタム再試行ルールを用いた自動再試行や、機械学習を活用したスマート再試行ロジックなど、失敗した支払いを回収するための適切な督促ロジックに対応していますか?

-

それらのロジックを開発作業なしでカスタマイズできますか?

国際対応と決済フローの最適化

複数の国で事業を展開する場合、その国ごとに異なるニーズをプロバイダーがどれだけ満たせるかは重要なポイントです。特に、新しい決済手段を追加したいとき、導入に関する追加作業や現地法人の登録をすることなく、簡単に有効化できるかどうかを確認する必要があります。決済手段をスムーズに有効化できれば、商品の市場投入をスピードアップさせたり、購入完了率を向上させたりすることが大幅に容易になります。さらに、売上を増やしつつ運用コストを削減できるような、強力な決済手段管理ツールを提供しているプロバイダーであるかを見極めなければなりません。また、機械学習による最適化機能や、カスタムロジックの作成機能など、各企業の特性に最適な決済手段を提案するソリューションが用意されているかも考慮しましょう。

理想的には、ターゲット市場に精通し、規則や規制の変更への対応を可能にするプロバイダーが望ましいです。さらに、現地アクワイアリングを利用することで、オーソリ成功率の向上とコスト削減という 2 つのメリットを得ることができます。マーケットプレイスやプラットフォームを運営している場合は、プロバイダーが現地通貨での売上処理に対応しているかや、請求時と売上処理時の為替レート変動のリスクをプロバイダーが引き受けているかも重要な検討材料になります。

プロバイダーに尋ねるべき質問

決済体験

-

高速決済機能を提供していますか?例: カード情報や銀行情報を保存してワンクリックで決済できる機能

-

クレジットカードのメリットを兼ね備えた銀行決済処理機能を提供していますか?例: 取引の即時確認、一般的な ACH 失敗からの保護、クレジットカードの処理よりも安価で高速な決済

-

ウェブサイトのデザインに合わせてカスタマイズ可能な決済フォームの機能はありますか?

-

決済手段に起因する支払い失敗を最小限にするため、適格判定ロジックを管理していますか?

-

住所の自動入力機能が提供されていますか?

-

課税対象の取引において、税額を自動計算・表示・徴収する機能は備わっていますか?

-

取引失敗時のエラーメッセージを自動で表示する機能がありますか?

-

取引の送信前に、無効なカード番号、有効期限切れ、セキュリティコード / CVV の誤り、有効期限の誤りを自動的に検出できる仕組みはありますか?

国際・地域対応

-

展開する地域でオーソリ率を最大化しながら、法令遵守の手間を最小化するため、現地規制への対応に関するサポートを受けられますか?

-

現地通貨での金額表示など、顧客の所在地に応じて決済フローを動的に最適化する機能はありますか?

-

製品はどの言語に対応していますか?カスタマーサポートの担当者はどの言語で対応可能ですか?

-

どの市場で製品を利用できますか?

-

現地アクワイアリングはどの市場で行っていますか?

-

直接連携しているカードネットワークはどの市場に対応していますか?

-

どの市場の通貨での金額表示に対応していますか?決済が行われる通貨は何ですか?

地域固有の決済手段

-

決済手段の追加手順はどうなっていますか?新しい決済手段が有効になるまで、どれくらい時間がかかりますか?

-

新しい決済手段を追加する際、利用者側で追加の開発作業が必要ですか?

-

決済手段の設定や、表示タイミングを調整するカスタムルールを作成できる機能はありますか?

-

地域固有の決済手段を追加する場合、現地法人として登録が必要ですか?

-

決済手段のパフォーマンスを最適化する仕組みは備わっていますか?

-

決済手段に関する A/B テストを実行する機能はありますか?

-

レポート作成や照合作業をスムーズに行うため、各種の決済手段によるすべての支払いを確認できる統合画面は提供されていますか?

-

後払いなどの利用可能な資金調達手段を表示して、決済時の問題を減らし、購入完了率を向上させる仕組みはありますか?

国際取引の売上処理

-

現地で売上処理ができるようにするには、現地での法人登録が必要ですか?

-

プロバイダーはどの国のどの通貨で売上処理ができますか?

-

プロバイダーは支払いから売上処理までの期間に生じる為替変動リスクを負うことができますか?

リスクマネジメント

不正利用

不正利用率の高まりが事業に与える悪影響を考えると、高度な不正防止ソリューションについても検討しなければなりません。最先端の不正防止ソリューションは、決済フローに直接統合されており、数十億件もの取引データを基にした機械学習モデルによって不正な取引を検出・阻止します。このような適応型のアルゴリズムは、新たな不正の手口に対応するために常に学習を続け、誤検出や実際の不正利用を最小限に抑えます。不正防止ソリューションが豊富なプロバイダーを利用することで、チャージバックの増加を防ぎつつ、オーソリ率を向上させることができます。特に、企業ごとに異なるニーズに柔軟に対応できる不正防止ツールを提供するプロバイダーが理想です。たとえば、さまざまなリスクスコアに基づいたカスタムルールやビジネスロジックを作成できるかがポイントとなります。不正利用の手口は急速に変化するため、業界有数のプロバイダーはカスタム開発を必要とせず、不正防止ルールの変更やバックテストを簡単に実行できるようにしています。また、プロバイダーが高リスクと判断した取引を、利用者が確認できる機能も求められます。

不審請求の申し立て

決済を受け付ける上で、不審請求の申し立ては避けられない負担となります。しかし、これが必ずしも運営上の大きな負担や顧客体験の低下を引き起こすわけではありません。信頼できるプロバイダーであれば、不審請求の申し立ての軽減と対応に役立つツールや専門知識を提供します。まず、動的ディスクリプタの使用や、Visa 請求管理や Mastercom との直接連携など、不審請求の申し立てを事前に防ぐ手段を提供しているかを確認します。不審請求の申し立てが避けられない場合に、反証資料の提出や書式設定が自動化され、手作業を最小限に抑える仕組みがあることも重要です。手動での対応が必要な不審請求の申し立てに関しては、大手プロバイダーは主張が認められる割合を最大限に高めるためのツールと戦略を提供しています。ほとんどのプロバイダーは、不審請求の申し立てへの対応をポータルやダッシュボード上でできるようにしていますが、最先端のプロバイダーは API を介してプログラムで対応を管理できる仕組みを備えています。

プロバイダーに尋ねるべき質問

不正利用

-

不正防止ソリューションは組み込まれていますか?搭載されていない場合、どのように不正防止ソリューションの連携を行いますか?また、連携完了までにどれくらい時間がかかりますか?監視や更新が必要になりますか?

-

不正利用の誤検出を防ぐツールには、どのような仕組みが使われていますか?

-

不正防止ツールはリスクスコアを算定しますか?リスクスコアに柔軟に対応できる仕組みが整っていますか?

-

リスクスコアの判定や不正利用リスクの評価に使われるデータの種類について教えてください。

-

不正防止ツールに機械学習が使用されていますか?使用されている場合、不正利用モデルの学習に用いられている取引データの規模はどのくらいですか?

-

カスタム不正防止ルールを作成して、企業が入金処理の方法や不審なアクティビティーをブロックする方法を管理できますか?

-

不正防止ツールでは、不審な取引を手動で確認する機能はありますか?

-

機械学習を活用して不審請求の申し立てが予想される取引を特定し、返金すべき請求を個別に提案してくれる機能はありますか?

-

作成したルールをバックテストして、どの取引がブロックされたかを確認できますか?不審請求の申し立ての対象になった取引を手動で特定する必要はありますか?

-

不正防止ソリューションは、カードテスティングなどの新しい不正利用手法に対してどのように機能しますか?

-

機械学習アルゴリズムを自社のビジネスに合わせてカスタマイズすることは可能ですか?

-

不正利用の分析機能はありますか?例: 不正利用の発生前に不審なパターンを発見し、防止するための傾向分析機能や予防的な提案・警告機能

-

他の決済代行業者が処理した取引のリスクスコアを評価する機能はありますか?

不審請求の申請

-

チャージバックを抑制するツールやサービスは提供されていますか?

-

成功率を最大化するため、不審請求の申し立てへの対応をどのように最適化し、自動化していますか?

-

不審請求の申し立てごとに主張が認められる割合を算定し、対応の優先順位を付けるための機能はありますか?

-

反証資料のアップロードや不審請求の申し立てへの対応、Webhook を使用した不審請求の申し立てイベントの通知など、不審請求の申し立てを API を通じてプログラムで管理できる機能はありますか?

-

不審請求の申し立てごとに必要な反証資料を提案する機能はありますか?

-

不審請求の申し立てのリスクを軽減するために、Verifi や Ethoca といったネットワークソリューションと連携していますか?または、これらとの別途連携が必要になりますか?

-

不審請求の申し立ての発生率を低下させる機能や、特定の取引に対する返金を自動化する機能は提供されていますか?

レポート作成と分析

決済に関するすべてのデータを一括で表示できる機能を備えたプロバイダーを利用することで、必要なデータを詳細かつ適切なフォーマットとインターフェイスで取得できます。カードネットワークプラットフォームと直接連携している統合プラットフォームを提供するプロバイダーは、この点で優位性を持っています。データを積極的に活用しているプロバイダーでは、必要なフォーマットで取引別の詳細情報を取得し、カスタムレポートの作成、アドホッククエリの実行、既存システムとの連携を行うことができます。自社の多様なニーズを満たすためには、幅広いオプションを備えたプロバイダーが必要です。具体的には、ダッシュボードのデフォルトレポートを自由に更新し要約を作成できる機能や、カスタムレポートを作成して決済チームが任意の KPI を追跡できる機能、さらにはデータを会計台帳や ERP、ビジネスインテリジェンスツールと連携させ、組織内の各チームが必要な決済データにアクセスできる機能などが挙げられます。

プロバイダーに尋ねるべき質問

-

任意のオブジェクトと関連付けられるカスタムデータフィールドを作成できますか?例: 特定の取引 ID のライフサイクルを追跡するフィールド

-

ダッシュボードから標準で確認できる主要な指標や KPI にはどのようなものがありますか?デフォルトで用意されているレポートにはどのようなものがありますか?

-

レポートシステムはリアルタイムで更新されますか?

-

継続的なデータの取り込みや、既存のフローや監視ツールとの連携はサポートされていますか?

-

データを既存のインフラにインポートするための API は提供されていますか?

-

データ分析や可視化を任意のタイミングで行うため、どのようなツールが利用可能ですか?

-

決済データを外部のデータストレージプロバイダーと連携させる仕組みはありますか?

データ照合

データ照合はレポート作成の一環とみなされていますが、実際には財務指標の正確性を確保し、ビジネス全体を一元的に管理しつつ、法令遵守チェックや監査を適切に実施するための重要な独立タスクです。照合は重要性の高い機能ですが、照合プロセスが複雑すぎると、作業が増え、ミスが起きやすくなります。そのため、自動化、一貫性、制御機能を備え、業務負担を軽減し、バックオフィスの機能を強化できるプロバイダーでなければなりません。照合プロセスは正確で効率的に完了すること、そして売上処理後にデータがスピーディーに利用可能になることが求められます。優れた決済サービスプロバイダーは、集計レポートと個別の取引レポートの両方を提供します。それぞれのレポートには、返金、チャージバック、相殺、手数料に関する詳細で明確な情報が含まれています。不一致が発生した場合や例外が生じたときに、迅速にデータ照合を支援してくれる、あるいは必要な情報を適時に提供してくれるかどうかも注目すべきポイントです。クレジットカードとデビットカード以外の決済手段を受け付けている場合、すべての決済手段 (カード、振込など) を統合して管理できる機能が必要です。この機能があることで、照合プロセスを簡単に行えるようになります。さらに、CRM や ERP、あるいは独自のカスタムシステムとデータを連携できるプロバイダーを選ぶことで、特定のレポート要件に応じた柔軟な対応が可能になります。

プロバイダーに尋ねるべき質問

-

プロバイダーは、組織全体の決済を確認できる統合表示機能を提供しますか?

-

関連するすべての手数料を含めた取引レベルのレポートをサポートしていますか?

-

チャネル (POS やオンライン) にかかわらず、一意の取引 ID を使用して、発生から売上処理までを追跡できますか?

-

プロバイダーは、どのような消し込みプロセスを自動化していますか?

-

プロバイダーは総額または正味の売上処理をサポートしていますか?

-

売上処理後にどれくらい早くデータを入手できますか?

プライバシーとセキュリティ

セキュリティの観点から、財務リスクや評判リスクを伴うセキュリティ侵害の可能性を軽視することはできません。プロバイダーのセキュリティアーキテクチャーに脆弱性がある場合、利用企業が大きな損害を被る可能性があります。この点は、いくら強調してもし過ぎることはありません。現代のサイバー攻撃はますます巧妙化しており、特に個人データに関する規制は国・地域によって異なるため、細心の注意が求められます。少なくとも、ペイメントカード業界 (PCI) 準拠の確保は必須です。信頼できるプロバイダーであれば、最も厳しい PCI レベル 1 サービスプロバイダーの認定を受けています。PCI 対応の負担を軽減するため、プロバイダーが PCI パケットを提供しているかどうかも確認しましょう。カードデータを保存し、PCI 認定審査機関 (PCI QSA) と連携している企業では、プロバイダーが迅速に監査プロセスを進める能力を持っていることが求められます。高度なプロバイダーは、一般的なウェブの脆弱性や新しい攻撃手法に対応するため、強制的かつ一貫性のある保護機能を備えたセキュリティ層を設けています。プライバシー面でも、一般データ保護規則 (GDPR) などの各種規制に対応し、法令遵守とセキュリティに関する負担を軽減できるプロバイダーを選ぶ必要があります。

プロバイダーに尋ねるべき質問

-

サービスは PCI データセキュリティ標準 (PCI DSS) に準拠していますか?その準拠性は第三者により検証されていますか?

-

監査済みの SOC 1 および 2、PCI レポートを確認できますか?

-

DoS 攻撃からシステムを保護するために、どのような対策を実施していますか?

-

決済体験の柔軟性と制御を損なうことなく、PCI 対応の負担を最小化または排除するためのツールを提供していますか?

-

顧客とのやり取りの際に PAN をトークン化できますか?

-

データを安全に移転し、PCI 標準および関連する現地規制 (GDPR など) への準拠を確保するため、どのようにデータを管理していますか?

プロフェッショナルサービスとアカウント管理

スムーズな導入とビジネスの成長を支えるためには、優れたプロフェッショナルサービスを提供するプロバイダーを選ぶことが欠かせません。理想的なプロフェッショナルサービスチームは、導入プロセスのすべての段階で高度な技術的専門知識を提供します。これにより、迅速なシステム立ち上げや新しい市場への進出、セットアップに伴うリスク軽減を支援し、企業がプロバイダーのサービスを最大限に活用できるようにします。導入時だけでなく、利用期間全体を通じてサポートを提供してくれるプロバイダーは貴重な存在です。先を見越した適切なコンサルティングを通じて、既存のシステム連携の最適化やビジネス目標の達成を支援してくれます。

プロバイダーに尋ねるべき質問

-

市場ごとに担当コンサルタントを配置していますか?地域ごとの特徴に関する助言や、その市場で活動している他の企業から得た知見を提供してくれますか?

-

似た課題の解決に取り組んでいる企業の事例や詳細なケーススタディを提供してもらえますか?

-

将来の成長を見据えた拡張性のあるソリューション構築の際、プロフェッショナルサービスチームから設計上の考慮事項を予測するための支援を受けられますか?

-

プロフェッショナルサービスチームから、導入に関する技術的な支援だけでなく、製品、開発、財務、会計、運用、顧客サービスといった各チームの変更管理の支援も受けられますか?

-

導入サービスチームから、目標期限内での立ち上げを達成するためのサポートを受けられますか?

-

プロフェッショナルサービスチームから、決済、不正利用、請求に関する既存の戦略を最適化して売上の増加とコストの削減を実現するための支援を受けられますか?

-

プロフェッショナルサービスチームから、新しい事業分野や市場への進出、規制変更や財務動向の予測について支援を受けられますか?

-

プロバイダーのロードマップに関する最新情報を定期的に受け取ることは可能ですか?

-

フィードバックを提供したり、ロードマップに影響を与えたりする機会はありますか?

Stripe の取り組み

Ford、Amazon、Lyft、Atlassian などの企業が、Stripe と提携して業界固有の決済課題を解決し、顧客体験を向上させています。これらの企業は、Stripe の完全な金融インフラプラットフォームを活用し、ビジネスモデルを変革するとともに、顧客層をグローバルに拡大しています。さらに、決済にかかる時間やリソースを削減し、本来のビジネスに集中できる環境を整えています。

新たなビジネスモデルをサポート。柔軟性の高い Stripe のインフラは、消費者への直接販売、サブスクリプション、マーケットプレイスなどのビジネスモデルに対応します。売上の分割や決済のグローバルな振り分け、即時入金などの機能を利用し、運営コストを抑えながら資金フロー全体を最適化できます。

構築・立ち上げ・拡張を早期に実現。テクノロジーに重点を置き、強力な API や詳細なドキュメントなどを備えるソリューションで事業を加速させます。一度構築したシステムは、他の地域や市場に展開する際にも活用できます。また、体系的な財務レポート機能を利用したり、カスタムクエリを作成したり、Stripe のデータを社内のデータウェアハウスと連携したりすることで、帳簿の締め処理をスピーディーに行い、豊富なビジネスインサイトを得ることができます。

決済インフラの将来性を保証。信頼性、拡張性、柔軟性に優れる決済アーキテクチャーで将来のニーズも応えます。業界をリードする高い稼働率を誇り、ピーク時の処理量にも十分対応できる信頼性を持ち、新しい決済手段の追加や、業界トップクラスの顧客体験の構築が可能なモジュール性も備えています。

売上の最大化、コストの最小化。機械学習を活用したオーソリ最適化やスマートな再試行、ネットワークとの直接連携、そしてカード発行会社レベルのインサイトを通じて、売上アップとコスト削減を実現します。ビジネスのニーズに応じて柔軟に調整可能なオーソリやキャプチャーを提供し、決済業界の最先端を走り続けています。

顧客層をグローバルに拡大。主要市場での現地アクワイアリングに対応し、購入完了率やオーソリ率を向上させます。1 回の連携作業で地域ごとの決済手段を有効化し、決済体験を完全に現地化することで、顧客の所在地に応じた動的で最適な体験を提供できます。

詳細については、Stripe の営業チームにお問い合わせください。

ペイメントプロバイダー RFP テンプレート

ビジネスモデルの特性に合わせた要件

このガイドで説明する EC ビジネスに必要な決済機能だけでなく、ここではまず、自社で採用するビジネスモデルの特性に合わせた要件について見てみましょう。

経常収益型のビジネスの場合

-

決済サービスプロバイダーが提供する製品には、請求ソリューションも備わっていますか?

-

備わっていない場合、他の請求プロバイダーと直接連携できますか?請求機能と決済ロジックを統合することで、コスト削減や運用の効率化が可能ですか?

-

意図しない解約を防ぐための機能は備わっていますか?その機能がどれほど効果的であるかを示すデータはありますか?

-

請求プロバイダーは、どのような料金体系モデルに対応していますか?例: 使用量または従量課金ベース、ユーザー数に応じた料金、段階制料金、定額料金+超過料金、無料試用期間、割引

-

サブスクリプションや請求書の売上税や VAT を自動的に計算して徴収することで、法令を遵守した運営を支援しますか?

-

標準機能として、多様な決済手段に対応していますか?例: サブスクリプション期間前の前払い、サブスクリプションの事前予約、サブスクリプションの遡及適用、分割払いでの請求

-

オンライン決済フローの中で、サブスクリプション登録を促したり、月次プランから年次プランへのアップグレードを提案したりする仕組みがありますか?

-

利用者が自身のサブスクリプションや請求情報を管理したり、支払い情報を確認・更新したりできる専用ポータルを提供していますか?

-

取引データを収益認識の図表 (推移表など) や会計報告書 (貸借対照表、損益計算書、仕訳帳など) に自動的に取り込む機能はありますか?

-

請求プロバイダーを既存の CRM や ERP と簡単に連携できますか?

-

請求プロバイダーとのシステム連携にはどれくらいの時間がかかりますか?また、連携後に新しい料金体系をすぐに適用できますか?

請求に関するさらなる検討事項については、Stripe の請求ソフトウェアの選び方を参照してください。

マーケットプレイスやプラットフォームの場合

-

段階的なアカウント登録機能は用意されていますか?アカウント作成時に、利用者 (加盟店、売り手、サービスプロバイダー) が法令遵守に必要な最低限の情報を入力し、残りの情報を後から登録できる仕組みはありますか?

-

売り手の本人確認をサポートするため、どのようなツールが提供されていますか?本人確認はプログラムで自動化されていますか?それとも手動で実施されていますか?

-

プラットフォームやマーケットプレイス、さらに顧客向けに、あらかじめ構築されたダッシュボードやレポート機能を提供していますか?

-

数量、売上、コストを分析し、価格の変更が利益率に与える影響を確認できる機能はありますか?

-

その製品は、ソリューションの完全なホワイトラベル化に対応していますか?対応している場合、ブランドを自由にカスタマイズしたり、顧客体験全体を独自に構築したりすることが可能になりますか?

-

自社で管理する機能と、プロバイダーに任せる機能をどの程度柔軟に選択できますか?

-

入金スケジュールにはどのようなオプションがありますか?それらは即時入金に対応していますか?

-

リスク管理、返金対応、不審請求の申し立てへの対処のために、どのようなツールが利用可能ですか?

-

世界中の売り手やサービスプロバイダーがアカウント登録を行える仕組みになっていますか?

-

一般的なマーケットプレイスやプラットフォームを立ち上げる際、どのようなプロセスと時間が必要ですか?当社のビジネス規模や複雑さに類似した顧客事例がありますか?

-

売り手やサービスプロバイダーが利用できるデジタルウォレットや、現地の決済手段はどのようなものがありますか?例: 後払い

-

対面支払い、継続支払い、請求書による支払いに対応していますか?

-

外国為替債務を効率的に管理できるよう、複数通貨決済に対応していますか?

-

対面支払い、即時入金、融資などの決済サービスや金融サービスを追加して収益化できますか?

-

収益分配や処理レートに基づいて、決済処理を通じて収益を上げることが可能ですか?

対面支払いを受け付けるビジネスの場合

オンラインと店舗の両方で支払いを受け付ける企業は、ユニファイドコマース体験が重要な検討事項となります。

-

オンラインと店舗の両方で支払いを受け付ける企業は、ユニファイドコマース体験が重要な検討事項となります。

-

オンライン決済と対面支払いを一元管理することで、レポート作成の効率化や顧客データの統合管理が可能ですか?

-

チャネル間の顧客行動や分析データを取得し、それをマーケティング戦略や顧客に合ったサービスの提供、ロイヤルティプログラムに活用できますか?

-

プロバイダーを通じて、チャネル間で一貫性のある顧客体験を提供できますか?

-

自社の POS システムを利用して決済フローをカスタマイズしたり、サードパーティ製 POS と連携したりできますか?

-

客席での決済や、オンライン注文の商品を店舗で受け取るサービスなど、シームレスな顧客体験を提供できますか?

-

Apple Pay や Google Pay のようなデジタルウォレットをはじめ、一般的な決済手段の受け付けに対応していますか?

-

提供されるカードリーダーはスマートフォンと連携できますか?また、オフラインモードを搭載し、ネット接続が不十分な環境でも決済できますか?

-

カードリーダーを管理・監視できる中央管理ダッシュボードはありますか?

-

最小限の開発作業で、新しい販売チャネルや市場にスムーズに拡大できますか?

導入体験

-

既存の決済サービスプロバイダーとの連携を通じて、複数の決済代行業者の設定を行い、プロバイダーの決済処理やソフトウェアサービスを利用できる環境は整っていますか?

-

プロバイダーは決済処理だけでなく、補助的な製品・サービスも提供していますか?例: 不正防止、オーソリの最適化、決済フローチャート最適化ツール、請求処理、税金処理、請求書の発行、売上の照合、分析・レポート

-

重要なワークフローと連携するために、どのようなアプリやコネクターが用意されていますか?

-

短期間での立ち上げや連携を最大限に活用するために、認定コンサルティング、GSI、テクノロジーパートナーのネットワークはありますか?

-

本番稼働までの平均的な期間を教えてください。また、どのような開発リソースを利用できますか?決済手段を導入する際にどのようなサポートを受けられますか?

-

サポートの質について教えてください。技術リソースの導入を依頼した場合、それが完了するまでにどれくらいの時間がかかりますか?

-

提供される API はどのプログラミング言語に対応していますか?また、サンプルコードや SDK、明確で使いやすいドキュメントなどは揃っていますか?

-

コードスニペット、詳細な手順、簡単な使い方などのドキュメントは提供されていますか?

-

開発時間を短縮するために、ローコードやノーコードのソリューションを提供していますか?

-

特殊な決済ニーズを試すためのテスト環境やサンドボックス環境、テスト用のカード、銀行口座は用意されていますか?

-

開発時間の短縮やコスト削減の具体的な効果はどの程度見込めますか?

アーキテクチャー

-

稼働時間のデータを公開していますか?また、プラットフォームの健全性に関する指標をリアルタイムで提供していますか?

-

API の可用性について、どのような SLA (サービス品質保証) が設定されていますか?過去 12 カ月間の実際の稼働時間について教えてください。

-

決済サービスプロバイダーのテクノロジーを利用することで、システムの複雑さを軽減し、決済スタックの将来性を確保しながら、既存のシステムを補完・改善することが期待できますか?

-

新しい決済手段を導入する際、どれくらいの時間が必要ですか?

-

インフラの信頼性や拡張性はどの程度ですか?休日やブラックフライデー、サイバーマンデーなど、取引量が急増する時期でも高い稼働率を維持できますか?

-

ピーク時に対応できるよう、処理量に応じた拡張が可能ですか?

決済のパフォーマンス

-

増分オーソリ、オーソリ期間の拡張、オーバーキャプチャーなど、追加のオーソリやキャプチャーのユースケースに対応していますか?

-

購入完了率とオーソリ率をどのように最適化していますか?

-

機械学習や AI を活用した最適化を実施していますか?

-

オーソリ率を向上させるための情報を取得し、企業ごとの特徴を考慮してパフォーマンスの把握と改善が可能ですか?

-

カード発行会社と連携して、受け入れ率を高める取り組みを行っていますか?

-

各取引に伴うインターチェンジフィーやブランドフィーの詳細や、コスト削減が可能な部分など、決済コストに関する詳しい情報を取得できますか?

-

支払い情報を常に最新の状態に保ち、取引成功率を最大限に引き上げるためにどのような対策を講じていますか?

-

リアルタイムや一括での自動カード更新機能は備わっていますか?- どの市場でサービスを利用できますか?

-

ネットワークトークンに対応していますか?また、トークンや PAN を動的に振り分けることで、使用を最適化し、オーソリ率を最大化することは可能ですか?- どの市場でサービスを利用できますか?

-

カスタム再試行ルールを用いた自動再試行や、機械学習を活用したスマート再試行ロジックなど、失敗した支払いを回収するための適切な督促ロジックに対応していますか?

-

それらのロジックを開発作業なしでカスタマイズできますか?

国際対応と決済フローの最適化

決済体験

-

高速決済機能を提供していますか?例: カード情報や銀行情報を保存してワンクリックで決済できる機能

-

クレジットカードのメリットを兼ね備えた銀行決済処理機能を提供していますか?例: 取引の即時確認、一般的な ACH 失敗からの保護、クレジットカードの処理よりも安価で高速な決済

-

ウェブサイトのデザインに合わせてカスタマイズ可能な決済フォームの機能はありますか?

-

決済手段に起因する支払い失敗を最小限にするため、適格判定ロジックを管理していますか?

-

住所の自動入力機能が提供されていますか?

-

課税対象の取引において、税額を自動計算・表示・徴収する機能は備わっていますか?

-

取引失敗時のエラーメッセージを自動で表示する機能がありますか?

-

取引の送信前に、無効なカード番号、有効期限切れ、セキュリティコード / CVV の誤り、有効期限の誤りを自動的に検出できる仕組みはありますか?

国際・地域対応

-

展開する地域でオーソリ率を最大化しながら、法令遵守の手間を最小化するため、現地規制への対応に関するサポートを受けられますか?

-

現地通貨での金額表示など、顧客の所在地に応じて決済フローを動的に最適化する機能はありますか?

-

製品はどの言語に対応していますか?カスタマーサポートの担当者はどの言語で対応可能ですか?

-

どの市場で製品を利用できますか?

-

現地アクワイアリングはどの市場で行っていますか?

-

直接連携しているカードネットワークはどの市場に対応していますか?

-

どの市場の通貨での金額表示に対応していますか?決済が行われる通貨は何ですか?

地域固有の決済手段

-

決済手段の追加手順はどうなっていますか?新しい決済手段が有効になるまで、どれくらい時間がかかりますか?

-

新しい決済手段を追加する際、利用者側で追加の開発作業が必要ですか?

-

決済手段の設定や、表示タイミングを調整するカスタムルールを作成できる機能はありますか?

-

地域固有の決済手段を追加する場合、現地法人として登録が必要ですか?

-

決済手段のパフォーマンスを最適化する仕組みは備わっていますか?

-

決済手段に関する A/B テストを実行する機能はありますか?

-

レポート作成や照合作業をスムーズに行うため、各種の決済手段によるすべての支払いを確認できる統合画面は提供されていますか?

-

後払いなどの利用可能な資金調達手段を表示して、決済時の問題を減らし、購入完了率を向上させる仕組みはありますか?

国際取引の売上処理

-

地域固有の決済に対応するために、現地法人としての登録が必要ですか?

-

どの国と通貨での決済に対応していますか?

-

請求時から決済時までの為替レート変動リスクは、プロバイダーが負担してくれますか?

リスクマネジメント

不正利用

-

不正防止ソリューションは組み込まれていますか?搭載されていない場合、どのように不正防止ソリューションの連携を行いますか?また、連携完了までにどれくらい時間がかかりますか?監視や更新が必要になりますか?

-

不正利用の誤検出を防ぐツールには、どのような仕組みが使われていますか?

-

不正防止ツールはリスクスコアを算定しますか?リスクスコアに柔軟に対応できる仕組みが整っていますか?

-

リスクスコアの判定や不正利用リスクの評価に使われるデータの種類について教えてください。

-

不正防止ツールに機械学習が使用されていますか?使用されている場合、不正利用モデルの学習に用いられている取引データの規模はどのくらいですか?

-

カスタム不正防止ルールを作成して、企業が入金処理の方法や不審なアクティビティーをブロックする方法を管理できますか?

-

不正防止ツールでは、不審な取引を手動で確認する機能はありますか?

-

機械学習を活用して不審請求の申し立てが予想される取引を特定し、返金すべき請求を個別に提案してくれる機能はありますか?

-

作成したルールをバックテストして、どの取引がブロックされたかを確認できますか?不審請求の申し立ての対象になった取引を手動で特定する必要はありますか?

-

不正防止ソリューションは、カードテスティングなどの新しい不正利用手法に対してどのように機能しますか?

-

機械学習アルゴリズムを自社のビジネスに合わせてカスタマイズすることは可能ですか?

-

不正利用の分析機能はありますか?例: 不正利用の発生前に不審なパターンを発見し、防止するための傾向分析機能や予防的な提案・警告機能

-

他の決済代行業者が処理した取引のリスクスコアを評価する機能はありますか?

不審請求の申し立て

-

チャージバックを抑制するツールやサービスは提供されていますか?

-

成功率を最大化するため、不審請求の申し立てへの対応をどのように最適化し、自動化していますか?

-

不審請求の申し立てごとに主張が認められる割合を算定し、対応の優先順位を付けるための機能はありますか?

-

反証資料のアップロードや不審請求の申し立てへの対応、Webhook を使用した不審請求の申し立てイベントの通知など、不審請求の申し立てを API を通じてプログラムで管理できる機能はありますか?

-

不審請求の申し立てごとに必要な反証資料を提案する機能はありますか?

-

不審請求の申し立てのリスクを軽減するために、Verifi や Ethoca といったネットワークソリューションと連携していますか?または、これらとの別途連携が必要になりますか?

-

不審請求の申し立ての発生率を低下させる機能や、特定の取引に対する返金を自動化する機能は提供されていますか?

レポートと分析

-

任意のオブジェクトと関連付けられるカスタムデータフィールドを作成できますか?例: 特定の取引 ID のライフサイクルを追跡するフィールド

-

ダッシュボードから標準で確認できる主要な指標や KPI にはどのようなものがありますか?デフォルトで用意されているレポートにはどのようなものがありますか?

-

レポートシステムはリアルタイムで更新されますか?

-

継続的なデータの取り込みや、既存のフローや監視ツールとの連携はサポートされていますか?

-

データを既存のインフラにインポートするための API は提供されていますか?

-

データ分析や可視化を任意のタイミングで行うため、どのようなツールが利用可能ですか?

-

決済データを外部のデータストレージプロバイダーと連携させる仕組みはありますか?

消し込み

-

組織内のすべての決済を一元的に確認する機能はありますか?

-

すべての関連手数料を含む取引別レポートの作成に対応していますか?

-

取引が行われたチャネル (POS、オンライン) に関係なく、一意の取引 ID を使用して取引全体を追跡できますか?

-

自動化されている照合プロセスには、どのようなものがありますか?

-

グロス決済やネット決済に対応していますか?

-

決済からデータが利用可能になるまで、どれくらいの時間がかかりますか?

プライバシーとセキュリティー

-

サービスは PCI データセキュリティ標準 (PCI DSS) に準拠していますか?その準拠性は第三者により検証されていますか?

-

監査済みの SOC 1 および 2、PCI レポートを確認できますか?

-

DoS 攻撃からシステムを保護するために、どのような対策を実施していますか?

-

決済体験の柔軟性と制御を損なうことなく、PCI 対応の負担を最小化または排除するためのツールを提供していますか?

-

顧客とのやり取りの際に PAN をトークン化できますか?

-

データを安全に移転し、PCI 標準および関連する現地規制 (GDPR など) への準拠を確保するため、どのようにデータを管理していますか?

プロフェッショナルサービスとアカウント管理

-

市場ごとに担当コンサルタントを配置していますか?地域ごとの特徴に関する助言や、その市場で活動している他の企業から得た知見を提供してくれますか?

-

似た課題の解決に取り組んでいる企業の事例や詳細なケーススタディを提供してもらえますか?

-

将来の成長を見据えた拡張性のあるソリューション構築の際、プロフェッショナルサービスチームから設計上の考慮事項を予測するための支援を受けられますか?

-

プロフェッショナルサービスチームから、導入に関する技術的な支援だけでなく、製品、開発、財務、会計、運用、顧客サービスといった各チームの変更管理の支援も受けられますか?

-

導入サービスチームから、目標期限内での立ち上げを達成するためのサポートを受けられますか?

-

プロフェッショナルサービスチームから、決済、不正利用、請求に関する既存の戦略を最適化して売上の増加とコストの削減を実現するための支援を受けられますか?

-

プロフェッショナルサービスチームから、新しい事業分野や市場への進出、規制変更や財務動向の予測について支援を受けられますか?

-

プロバイダーのロードマップに関する最新情報を定期的に受け取ることは可能ですか?

-

フィードバックを提供したり、ロードマップに影響を与えたりする機会はありますか?