コンプライアンスの確保に加え、税務上の分類は企業にとって重要です。税率、法的責任、経営の柔軟性、成長に向けた道筋など、ビジネスのさまざまな側面に影響します。また、投資家、債権者、その他の利害関係者との相互作用にも影響します。税制上のステータスによっては、事業にとって資金調達が容易になる一方で、運営上の複雑さや高い税負担をもたらす可能性があります。

米国での事業に対して特定の課税区分を求める場合は、フォーム 8832 を提出する必要があります。

以下では、フォーム 8832 の概要、その目的、誰が提出する必要があるのか、企業が考慮すべきガイドラインは何かなど、フォーム 8832 に関する重要な情報を説明します。

この記事の内容

- フォーム 8832 とは

- フォーム 8832 を提出する必要があるのは誰か

- フォーム 8832 はいつ提出する必要があるか

フォーム 8832 とは

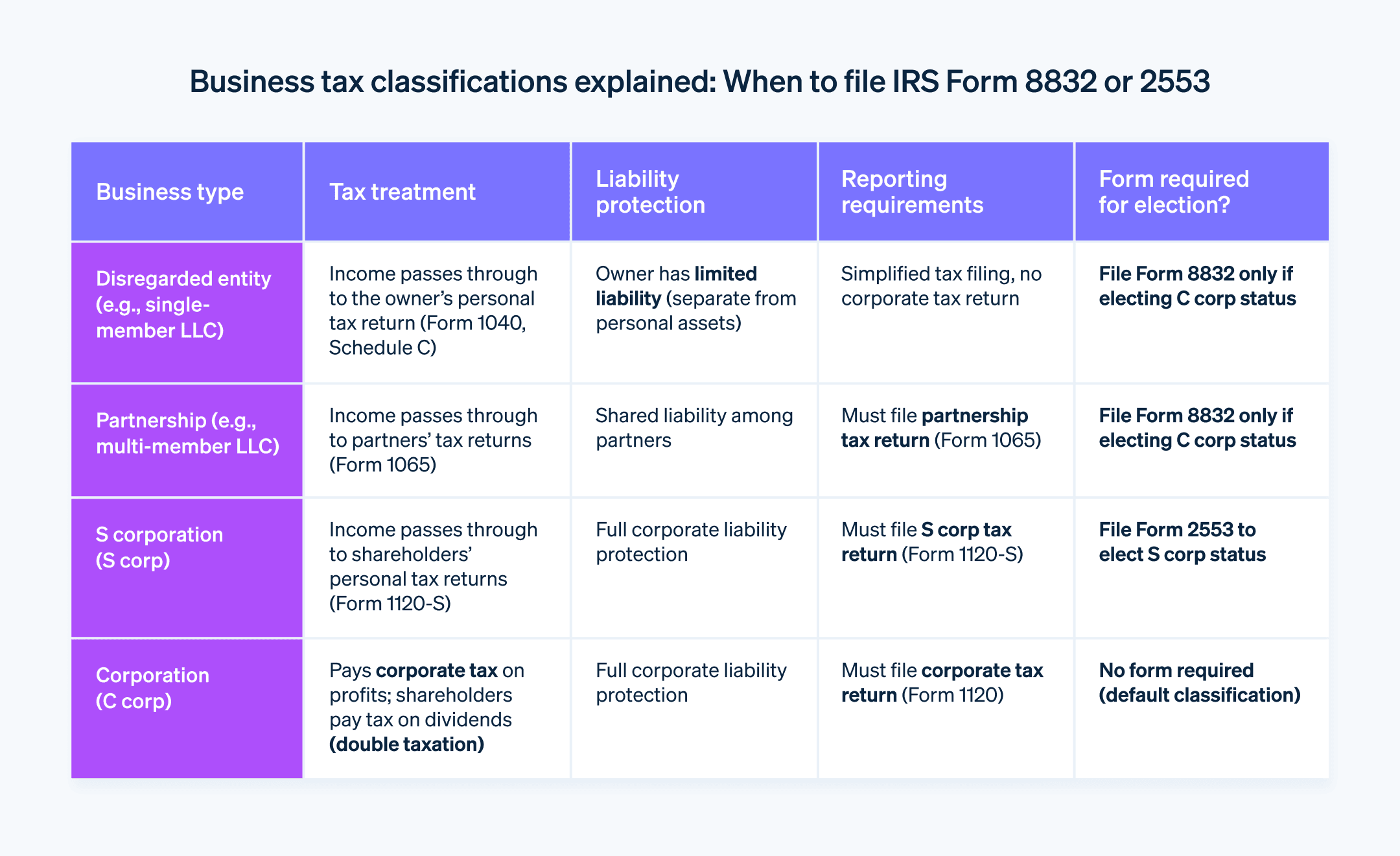

フォーム 8832 は、適格企業が米国内国歳入庁 (IRS) に提出する書類で、連邦税法上の分類を選択できます。各分類には、それぞれの資格基準があります。以下は、企業がフォーム 8832 で選択できる税区分です。

フォーム 8832 を提出する必要があるのは誰か

通常、フォーム 8832 は、IRS から割り当てられた既定の課税区分を変更する企業が提出します。国内企業および特定の外国企業がこのフォームを提出する資格があります。米国中小企業庁によると、2023 年現在、米国には 3,300 万以上の中小企業があります。これらの多くは、フォーム 8832 を使用して課税方法を選択できる可能性があります。

以下は、フォーム 8832 の提出を検討する可能性がある具体的な事業形態の種類です。

有限責任会社 (LLC): 単一メンバーの LLC と複数メンバーの LLC は、LLC としてではなく C 株式会社として課税されることを希望する場合、フォーム 8832 を提出できます。

パートナーシップ: ジェネラルパートナーシップ、リミテッドパートナーシップ、リミテッドライアビリティーパートナーシップは、フォーム 8832 を提出し、C 株式会社として課税されることを選択できます。

法人化されていない団体: 信託や協同組合などの事業体も、課税区分を変更して法人として課税されることを希望する場合は、このフォームを提出できます。

特定の外国企業: 一部の外国企業は、税務上、法人として扱うことができます。これらの事業体は、フォーム 8832 を提出し、米国税法上の課税区分を選択できます。

フォーム 8832 では、課税区分を柔軟に選択できる一方で、いくつかの制限もあります。企業が税法を遵守し、合法的な事業目的が達成されていることを確認するために、一定の規制や制限により選択プロセスが管理されます。これらの規制や制限について、詳しく説明します。

資格の制限

多くの企業が課税区分を変更することができる一方で、事業の性質上、変更することが制限されている企業もあります。ここではその例をいくつかご紹介します。

金融機関: 銀行など特定の種類の金融機関は、特定の事業構造の下で運営することが法律で義務付けられている場合があります。この要件が適用される場合、別の税区分を選択することはできません。

保険会社: 保険会社は、業界の規制や収入の性質上、多くの場合、パートナーシップとしての課税を選択することが制限されます。

内国国際販売法人 (DISC): DISC は、米国からの輸出を奨励するために設立される特殊法人です。このような法人には、税務上 C 株式会社に分類されなければならないなど、特別なルールとメリットがあります。

60 カ月制限ルール

フォーム 8832 を提出し、新しい分類を選択すると、60 カ月制限ルールが適用されます。この選択を行った後、通常は 60 カ月間、つまり 5 年間は、再度分類を変更することが制限されます。この規則は、企業が税制優遇のために分類変更を頻繁に行って悪用することを防ぐものです。

ただし、60 カ月ルールには例外がある点に注意することが重要です。たとえば、事業者が事実誤認で選択した場合、IRS は 60 カ月より早く変更を認める場合があります。この規則のもう一つの例外は、事業の所有権の 50% 以上が変更された場合です。その場合、IRS は制限期間よりも早く分類変更を許可する場合があります。

フォーム 8832 はいつ提出する必要があるか

フォーム 8832 をいつ提出するかは、事業の目標、現在の分類、構造や所有者の変更など、いくつかの要因によって決まります。フォーム 8832 を提出する一般的なシナリオと、それぞれに必要なタイミングについて説明します。

初期の分類

新規に設立された事業で、IRS が設定した既定の区分とは異なる税区分を選択する場合は、フォーム 8832 を提出する必要があります。この選択を事業開始日から有効にするには、企業は設立日から 75 日以内にフォームを提出する必要があります。現行の分類の変更

また、既存の事業者が税区分を変更する場合にも、フォーム 8832 を提出する必要があります。このフォームは、申請された新区分の発効日の 75 日前までに提出する必要があります。また、希望する発効日から 12 カ月以内であれば提出できますが、この場合、IRS が受理するために追加の書類や裏付けが必要になることがあります。関連する変更への対応

また、所有の形態が変更され、既定の分類が変更されるような「関連する変更」があった場合にも、フォーム 8832 の提出が必要となることがあります。この変更が発生した日から 75 日以内にフォームを提出し、変更日以降に異なる区分を設定する必要があります。60 カ月経過後

過去にフォーム 8832 を提出した企業が、再度税区分を変更する場合は、60 カ月経過後に再度提出できます (例外が適用される場合を除く)。この場合、タイミングについて、既存の分類を変更する場合と同じルールが適用されます。申請書は、IRS が指示する追加書類や裏付けとなる書類を条件として、申請された発効日の 75 日前、または希望する発効日の 12 カ月以内に提出する必要があります。ミスの修正

企業が誤って間違った分類を選択した場合、または以前に提出したフォーム 8832 に誤りがあった場合は、できるだけ早く正しいフォームを新たに提出し、是正措置を講じる必要があります。IRS は遡及的な救済を認める場合もありますが、これには通常、詳細な説明と裏付けとなる書類が必要になります。

期限は、フォーム 8832 を提出する場合の重要な要素です。希望する発効日の 75 日前または 12 カ月以内の期間外に申請した場合、IRS は自動的に選択を拒否することがあります。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。