Die Steuerklassifizierung ist für Unternehmen nicht nur im Hinblick auf die Compliance wichtig. Sie wirkt sich auf viele Aspekte eines Unternehmens wie Steuersätze, Haftung, betriebliche Flexibilität und Wachstumsentwicklung aus. Sie beeinflusst, wie ein Unternehmen mit Investorinnen/Investoren, Gläubigern und anderen Beteiligten verfährt. Gewisse Steuerstatus können einem Unternehmen die Kapitalbeschaffung erleichtern, aber auch zu betrieblicher Komplexität oder höheren Steuerbelastungen führen.

Wenn Sie für Ihr Unternehmen eine bestimmte Steuerklassifizierung in den Vereinigten Staaten anstreben, müssen Sie das Formular 8832 einreichen.

Im Folgenden finden Sie die wichtigsten Informationen zum Formular 8832: worum es sich handelt, was es bewirkt, wer es einreichen muss und welche Richtlinien Unternehmen dafür beachten müssen.

Worum geht es in diesem Artikel?

- Was ist das Formular 8832?

- Wer muss das Formular 8832 einreichen?

- Wann muss ich das Formular 8832 einreichen?

Was ist das Formular 8832?

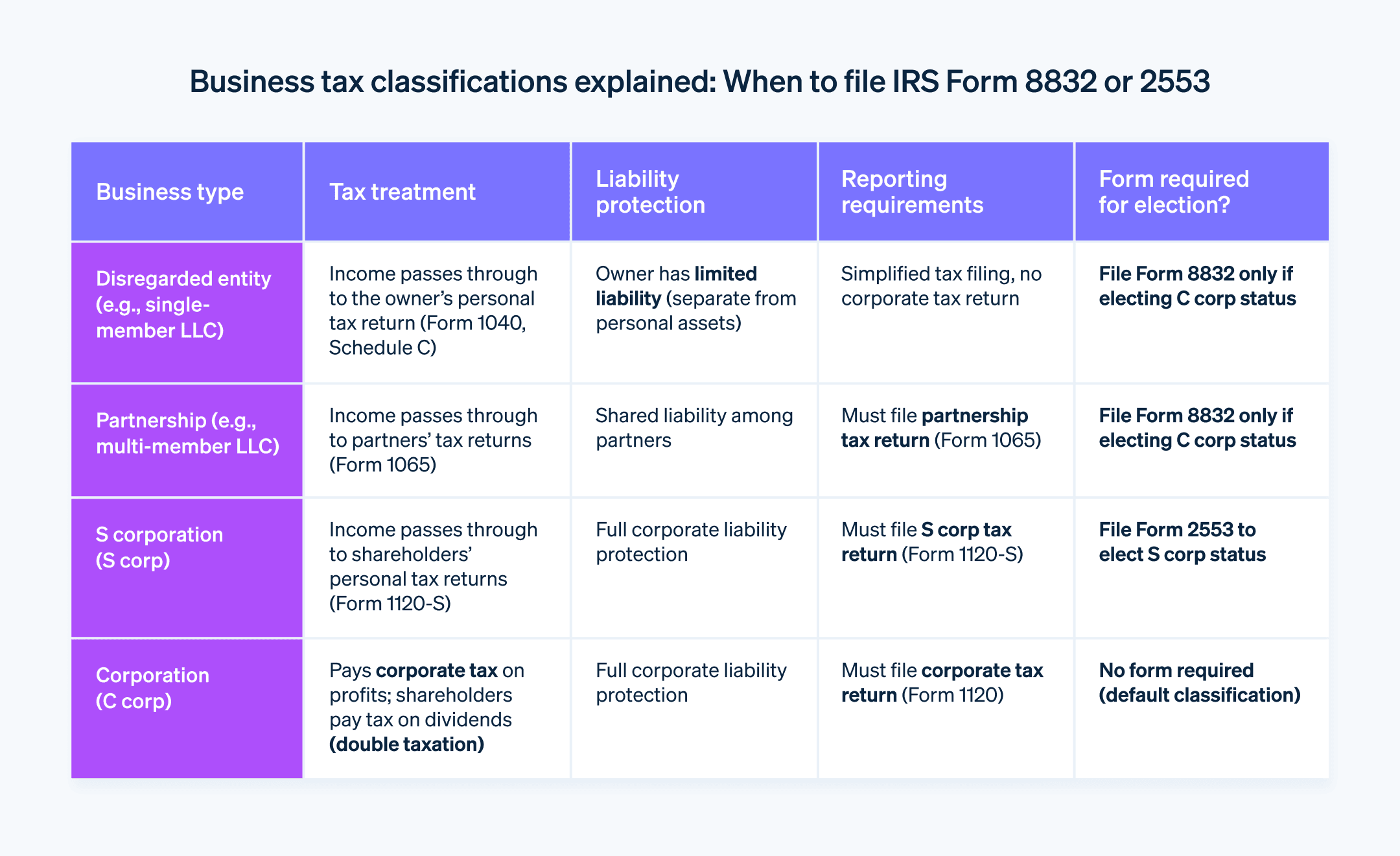

Das Formular 8832 ist ein Dokument, das berechtigte Unternehmen bei der US-Steuerbehörde (Internal Revenue Service, IRS), einreichen müssen, um anzugeben, wie sie für nationale Steuerzwecke eingestuft werden möchten. Für jede Einstufung gibt es spezifische Kriterien der Berechtigung. Im Folgenden sind die Steuerklassifizierungen aufgeführt, die Unternehmen auf dem Formular 8832 wählen können:

Kapitalgesellschaft: Ein Unternehmen kann sich dafür entscheiden, als Kapitalgesellschaft besteuert zu werden, und zwar sowohl als C-Corporation als auch als S-Corporation. Wer sich für die Behandlung als S-Corporation entscheidet, muss eine separate Erklärung im Formular 2553 abgeben.

Personengesellschaft: Unternehmen mit zwei oder mehr Mitgliedern können sich für die Besteuerung als Personengesellschaft („Partnership“) entscheiden.

„Disregarded Entity“ (Nicht berücksichtige juristische Person): Ein Unternehmen mit einer einzigen Inhaberin oder einem einzigen Inhaber kann sich dafür entscheiden, eine „Disregarded Entity“ zu sein. Das bedeutet, dass es für nationale US-Steuerzwecke nicht berücksichtigt wird und seine Aktivitäten in der persönlichen Steuererklärung der Inhaberin bzw. des Inhabers angegeben werden.

Wer muss das Formular 8832 einreichen?

Das Formular 8832 wird im Allgemeinen von Unternehmen eingereicht, die ihre von der IRS zugewiesene Standard-Steuerklassifizierung ändern möchten. Sowohl US-amerikanische als auch bestimmte ausländische Unternehmen sind berechtigt, dieses Formular einzureichen. Nach Angaben der US Small Business Administration gibt es 2023 über 33 Millionen kleine Unternehmen in den USA. Viele von ihnen können mit dem Formular 8832 die Art ihrer Besteuerung wählen.

Im Folgenden werden die spezifischen Unternehmensstrukturen aufgeführt, für die das Formular 8832 infrage kommt:

Limited Liability Companies (Gesellschaften mit beschränkter Haftung, LLCs): Sowohl Einpersonen- als auch Mehrpersonen-LLCs können das Formular 8832 einreichen, wenn sie als C-Corporation und nicht als LLC besteuert werden wollen.

Personengesellschaften: Offene Personengesellschaften, Kommanditgesellschaften und Limited Liability Companies können das Formular 8832 einreichen, um als C-Corporation besteuert zu werden.

Unternehmen ohne eigene Rechtspersönlichkeit: Juristische Personen wie Trusts oder Genossenschaften können dieses Formular ebenfalls einreichen, wenn sie ihre Steuerklassifizierung ändern und als Kapitalgesellschaften besteuert werden möchten.

Bestimmte ausländische Unternehmen: Manche ausländische Unternehmen können für Steuerzwecke wie eine Kapitalgesellschaft behandelt werden. Diese Unternehmen können das Formular 8832 einreichen, um ihre Steuerklassifizierung nach US-Steuerrecht zu wählen.

Das Formular 8832 bietet zwar Flexibilität bei der Wahl der Steuerklassifizierung, es gibt jedoch auch einige Einschränkungen. Bestimmte Vorschriften und Beschränkungen regeln das Wahlverfahren, um sicherzustellen, dass die Unternehmen die Steuergesetze einhalten und dass legitime Geschäftszwecke verfolgt werden. Nachfolgend sind nähere Informationen zu diesen Vorschriften und Einschränkungen aufgeführt:

Einschränkungen der Berechtigung

Viele Unternehmen können ihre Steuerklassifizierung ändern, während andere aufgrund der Art ihrer Geschäftstätigkeit dazu nicht berechtigt sind. Im Folgenden sind einige Beispiele aufgeführt:

Finanzinstitute: Bestimmte Arten von Finanzinstituten wie z. B. Banken sind unter Umständen gesetzlich verpflichtet, in einer bestimmten Unternehmensstruktur zu arbeiten. In diesem Fall sind sie nicht berechtigt, eine andere Steuerklassifizierung zu wählen.

Versicherungen: Versicherungsgesellschaften dürfen aufgrund von Branchenvorschriften und der Art ihres Einkommens oft nicht als Personengesellschaften besteuert werden.

Domestic International Sales Corporations (DISCs): DISCs sind spezialisierte Unternehmen, die gegründet wurden, um Exporte aus den USA zu fördern. Für sie gelten besondere Regeln und Vorteile, einschließlich der Tatsache, dass sie für Steuerzwecke als C-Corporation eingestuft werden müssen.

Die 60-Monats-Regelung

Sobald ein Unternehmen durch Einreichung des Formulars 8832 eine neue Klassifizierung gewählt hat, unterliegt es der 60-Monats-Regelung. Nachdem es diese Wahl getroffen hat, darf das Unternehmen in der Regel 60 Monate bzw. fünf Jahre lang keine weitere Änderung der Klassifizierung vornehmen. Diese Regel verhindert, dass Unternehmen durch häufige Änderungen ihrer Klassifizierung Steuervorteile erlangen.

Allerdings gibt es Ausnahmen von der 60-Monats-Regelung. Wenn ein Unternehmen beispielsweise seine Wahl irrtümlich getroffen hat, kann die IRS eine Änderung auch vor Ablauf der 60 Monate zulassen. Eine weitere Ausnahme von dieser Regel besteht, wenn sich mehr als 50 % der Inhaberschaft an einem Unternehmen ändert. Auch in diesem Fall kann die Steuerbehörde eine frühere Wahl zulassen.

Wann muss ich das Formular 8832 einreichen?

Wann das Formular 8832 einzureichen ist, hängt von mehreren Faktoren ab, u. a. von den Zielen des Unternehmens, seiner aktuellen Klassifizierung und etwaigen Änderungen der Struktur oder der Inhaberschaft. Hier einige übliche Szenarien für die Einreichung des Formulars 8832 und der jeweils erforderliche Zeitpunkt:

Erstmalige Klassifizierung

Ein neu gegründetes Unternehmen, das eine andere Steuerklassifizierung als die von der IRS vorgegebene wählen möchte, muss das Formular 8832 einreichen. Damit die Wahl mit dem Gründungsdatum des Unternehmens wirksam wird, sollten die Unternehmen das Formular innerhalb von 75 Tagen nach dem Gründungsdatum einreichen.Ändern einer bestehenden Klassifizierung

Ein bereits existierendes Unternehmen, das seine Steuerklassifizierung ändern möchte, muss ebenfalls das Formular 8832 einreichen. Das Formular muss innerhalb der 75-Tage-Frist vor dem beantragten Datum des Inkrafttretens der neuen Klassifizierung eingereicht werden. Das entsprechende Unternehmen kann das Formular auch bis zu 12 Monate nach dem gewünschten Datum des Inkrafttretens der neuen Klassifizierung einreichen. In diesem Fall sind möglicherweise zusätzliche Unterlagen oder Belege erforderlich, die von der IRS anerkannt werden müssen.Nach einer maßgeblichen Änderung

Wenn ein Unternehmen eine „maßgebliche Änderung“ durchläuft, wie z. B. eine Änderung der Inhaberstruktur, die die Standardklassifizierung ändert, muss es möglicherweise auch das Formular 8832 einreichen. Das Formular muss innerhalb von 75 Tagen nach der Änderung eingereicht werden, um eine neue, ab dem Datum der Änderung geltende Klassifizierung zu erhalten.Nach Ablauf der 60-Monats-Frist

Wenn ein Unternehmen bereits das Formular 8832 eingereicht hat und seine Steuerklassifizierung nochmals ändern möchte, kann es dies nach Ablauf von 60 Monaten erneut tun (es sei denn, es gilt eine Ausnahme). In diesem Fall gelten dieselben Fristen wie bei der Änderung einer bestehenden Klassifizierung: Das Formular muss innerhalb der 75-Tage-Frist vor dem gewünschten Datum des Inkrafttretens oder 12 Monate nach dem gewünschten Datum des Inkrafttretens eingereicht werden, vorbehaltlich zusätzlicher Unterlagen oder Belege, wie von der IRS vorgeschrieben.Fehlerkorrektur

Hat ein Unternehmen versehentlich die falsche Klassifizierung gewählt oder liegt ein Fehler im zuvor eingereichten Formular 8832 vor, sollte es so bald wie möglich Korrekturmaßnahmen ergreifen und ein neues, korrektes Formular einreichen. Die IRS kann rückwirkende Erleichterungen gewähren, dafür sind in der Regel jedoch eine ausführliche Erklärung und entsprechende Unterlagen erforderlich.

Die Fristen spielen bei der Einreichung des Formulars 8832 eine zentrale Rolle. Eine Einreichung außerhalb der 75-Tage-Frist vor oder der 12-Monats-Frist nach dem gewünschten Datum des Inkrafttretens kann dazu führen, dass die IRS die Wahl automatisch ablehnt.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.