การจัดประเภทภาษีมีความสำคัญต่อธุรกิจนอกเหนือจากการรักษาการปฏิบัติตามกฎระเบียบ โดยมีผลกระทบต่อธุรกิจหลายด้าน ไม่ว่าจะเป็นอัตราภาษี ความรับผิด ความยืดหยุ่นด้านการปฏิบัติงาน และแนวโน้มการเติบโต องค์ประกอบนี้ส่งผลต่อวิธีที่ธุรกิจโต้ตอบกับนักลงทุน ผู้ให้เครดิต และผู้มีส่วนเกี่ยวข้องอื่นๆ สถานะภาษีบางสถานะจะช่วยให้ธุรกิจระดมทุนได้ง่ายขึ้น แต่อาจสร้างความซับซ้อนของการปฏิบัติงานหรือภาระด้านภาษีที่สูงขึ้นได้

หากคุณกําลังมองหาประเภทภาษีที่เฉพาะเจาะจงในสหรัฐอเมริกาสําหรับธุรกิจของคุณ คุณจะต้องยื่นแบบฟอร์ม 8832

ในบทความนี้ เราจะแชร์ข้อมูลสําคัญเกี่ยวกับแบบฟอร์ม 8832 ซึ่งได้แก่ แบบฟอร์มคืออะไร แบบฟอร์มทำอะไรได้บ้าง ใครที่ต้องยื่น รวมถึงแนวทางที่ธุรกิจต่างๆ ต้องพิจารณา

มีอะไรในบทความนี้บ้าง

- แบบฟอร์ม 8832 คืออะไร

- ใครต้องยื่นแบบฟอร์ม 8832 บ้าง

- ฉันต้องยื่นแบบฟอร์ม 8832 เมื่อใด

แบบฟอร์ม 8832 คืออะไร

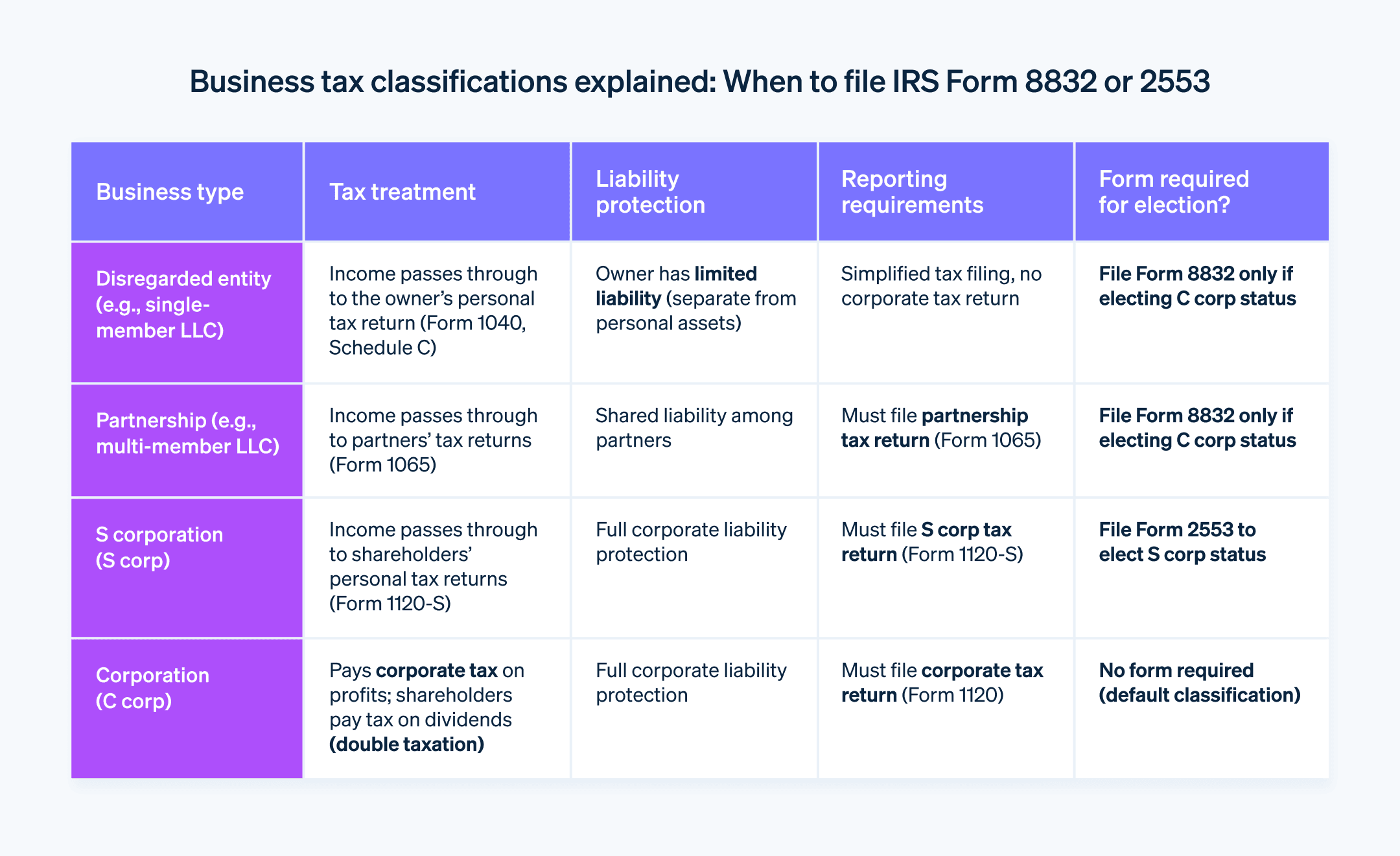

แบบฟอร์ม 8832 เป็นเอกสารที่ธุรกิจที่มีสิทธิ์ยื่นให้กับกรมสรรพากรของสหรัฐอเมริกา (IRS) ที่อนุญาตให้ธุรกิจเลือกวิธีจัดหมวดหมู่ธุรกิจเพื่อวัตถุประสงค์ด้านภาษีของรัฐบาลกลาง โดยการจำแนกประเภทแต่ละรายการมีเกณฑ์เฉพาะสําหรับการมีสิทธิ์ ประเภทภาษีที่ธุรกิจสามารถเลือกได้แบบฟอร์ม 8832 มีดังนี้

บริษัท: นิติบุคคลสามารถเลือกชำระภาษีเป็นบริษัทได้ ซึ่งได้แก่บริษัทประเภท C และบริษัทประเภท S การเลือกสถานะเป็นบริษัทประเภท S ยังต้องมีการเลือกสถานะภาษีแยกกันผ่านแบบฟอร์ม 2553 อีกด้วย

ห้างหุ้นส่วน: นิติบุคคลที่มีสมาชิกอย่างน้อย 2 คนสามารถเลือกชำระภาษีเป็นห้างหุ้นส่วนได้

นิติบุคคลที่ไม่ถือเป็นนิติบุคคล: ธุรกิจที่มีเจ้าของคนเดียวสามารถเลือกเป็น "นิติบุคคลที่ไม่ถือเป็นนิติบุคคล" ซึ่งหมายความว่าธุรกิจจะไม่ถูกนับรวมเพื่อจุดประสงค์ด้านภาษีของรัฐบาลกลาง และจะมีการรายงานกิจกรรมในส่วนของแบบแสดงรายการภาษีส่วนบุคคลของเจ้าของ

ใครจําเป็นต้องยื่นแบบฟอร์ม 8832

โดยทั่วไปแล้ว แบบฟอร์ม 8832 จะยื่นโดยธุรกิจที่ต้องการเปลี่ยนประเภทภาษีเริ่มต้นตามที่กําหนดโดย IRS ธุรกิจในประเทศและธุรกิจในต่างประเทศบางแห่งมีสิทธิ์ยื่นแบบฟอร์มนี้ ตามข้อมูลของสํานักงานบริหารธุรกิจขนาดเล็กในสหรัฐอเมริการะบุว่ามีธุรกิจขนาดเล็กกว่า 33 ล้านแห่งเมื่อปี 2023 ธุรกิจหลายแห่งเหล่านี้อาจใช้แบบฟอร์ม 8832 เพื่อเลือกวิธีการเรียกเก็บภาษี

โครงสร้างธุรกิจประเภทต่างๆ ที่อาจพิจารณาการยื่นแบบฟอร์ม 8832 มีดังนี้

บริษัทจํากัด (LLC): บริษัทจํากัดทั้งที่มีสมาชิกคนเดียวและหลายคนLLCsสามารถยื่นแบบฟอร์ม 8832 ได้ หากต้องการชำระภาษีเป็นบริษัทประเภท Cแทนที่จะเป็นบริษัทจํากัด

ห้างหุ้นส่วน: ห้างหุ้นส่วนทั่วไป ห้างหุ้นส่วนจํากัด และห้างหุ้นส่วนจํากัดความรับผิดสามารถยื่นแบบฟอร์ม 8832 เพื่อเลือกชำระภาษีในฐานะบริษัทประเภท C

สมาคมที่ไม่ได้จดทะเบียนนิติบุคคล: นิติบุคคล เช่น ทรัสต์หรือสหกรณ์สามารถยื่นแบบฟอร์มนี้ได้เช่นกันหากต้องการเปลี่ยนประเภทภาษีและชำระภาษีในฐานะบริษัท

ธุรกิจในต่างประเทศบางประเภท: ธุรกิจในต่างประเทศบางแห่งมีสิทธิ์ได้รับการถือว่าเป็นบริษัทเพื่อจุดประสงค์ทางภาษี โดยนิติบุคคลเหล่านี้สามารถยื่นแบบฟอร์ม 8832 เพื่อเลือกประเภทภาษีของตนตามกฎหมายภาษีของสหรัฐอเมริกา

แม้แบบฟอร์ม 8832 จะมีความยืดหยุ่นในการเลือกประเภทภาษี แต่ยังมีข้อจํากัดบางประการ ระเบียบข้อบังคับและข้อจํากัดบางอย่างที่กํากับดูแลกระบวนการเลือกสถานะภาษีเพื่อให้แน่ใจว่าธุรกิจต่างๆ ปฏิบัติตามกฎหมายภาษีและเพื่อให้ดำเนินการตามวัตถุประสงค์ทางธุรกิจที่ชอบด้วยกฎหมาย รายละเอียดเพิ่มเติมเกี่ยวกับข้อกําหนดและข้อจํากัดเหล่านี้มีดังนี้

ข้อจํากัดด้านคุณสมบัติ

แม้ธุรกิจหลายๆ แห่งอาจเปลี่ยนประเภทภาษีของตนได้ แต่ธุรกิจอื่นๆ ก็ถูกจํากัดไม่ให้ทําได้เนื่องด้วยลักษณะธุรกิจของตน ต่อไปนี้คือตัวอย่างบางส่วน:

สถาบันการเงิน: สถาบันทางการเงินบางประเภท เช่น ธนาคาร อาจจําเป็นต้องดําเนินงานภายใต้โครงสร้างธุรกิจที่เฉพาะเจาะจง ดังนั้นจึงไม่มีสิทธิ์เลือกประเภทภาษีอื่นเนื่องด้วยข้อกําหนดนี้

บริษัทประกันภัย: บริษัทประกันภัยมักจะถูกจํากัดไม่ให้เลือกชำระภาษีเป็นห้างหุ้นส่วนเนื่องจากระเบียบข้อบังคับของอุตสาหกรรมและลักษณะของรายได้

บริษัทขายต่างประเทศภายในประเทศ (DISC): DISC เป็นนิติบุคคลเฉพาะทางที่สร้างขึ้นเพื่อกระตุ้นให้เกิดการส่งออกจากสหรัฐอเมริกา พวกเขาอยู่ภายใต้กฎและสิทธิประโยชน์บางอย่าง รวมถึงต้องจัดเป็นบริษัทประเภท Cเพื่อวัตถุประสงค์ทางภาษี

กฎการจํากัดระยะเวลา 60 เดือน

เมื่อธุรกิจได้เลือกประเภทใหม่โดยการยื่นแบบฟอร์ม 8832 แล้ว ก็จะต้องปฏิบัติตามกฎการจํากัดระยะเวลา 60 เดือน โดยปกติหลังจากเลือกสถานะภาษีแล้ว ธุรกิจจะถูกจํากัดไม่ให้เปลี่ยนประเภทธุรกิจเป็นเวลาอีก 60 เดือนหรือ 5 ปี กฎดังกล่าวป้องกันไม่ให้ธุรกิจแสวงหาประโยชน์จากการเปลี่ยนแปลงการจัดประเภทบ่อยครั้งเพื่อประโยชน์ด้านภาษี

อย่างไรก็ตาม สิ่งสําคัญที่ควรทราบคือกฎ 60 เดือนมีข้อยกเว้น ตัวอย่างเช่น หากธุรกิจเลือกสถานะภาษีด้วยความผิดพลาดอันเป็นข้อเท็จจริง IRS อาจอนุญาตให้เปลี่ยนแปลงได้เร็วกว่า 60 เดือน ข้อยกเว้นอีกประการสําหรับกฎนี้คือเมื่อมีการเปลี่ยนแปลงสิทธิ์การเป็นเจ้าของธุรกิจมากกว่า 50% โดยเมื่อเกิดเหตุการณ์เช่นนี้ IRS อาจอนุญาตให้เลือกสถานะภาษีเร็วขึ้น

ฉันต้องยื่นแบบฟอร์ม 8832 เมื่อใด

เวลาที่ต้องยื่นแบบฟอร์ม 8832 นั้นขึ้นอยู่กับหลายปัจจัย ซึ่งได้แก่เป้าหมายของธุรกิจ ประเภทปัจจุบัน และการเปลี่ยนแปลงโครงสร้างหรือกรรมสิทธิ์ ต่อไปนี้เป็นสถานการณ์ทั่วไปสําหรับการยื่นแบบฟอร์ม 8832 และช่วงเวลาที่ต้องยื่นสําหรับแต่ละสถานการณ์:

ประเภทเบื้องต้น

ธุรกิจที่ก่อตั้งใหม่ซึ่งต้องการเลือกประเภทภาษีอื่นจากค่าเริ่มต้นที่ IRS กําหนดไว้จะต้องยื่นแบบฟอร์ม 8832 หากต้องการให้การเลือกสถานะภาษีตั้งมีผลนับตั้งแต่วันที่ก่อตั้งธุรกิจ ธุรกิจควรส่งแบบฟอร์มภายใน 75 วันนับจากวันที่ก่อตั้งการเปลี่ยนประเภทปัจจุบัน

ธุรกิจปัจจุบันที่ขอเปลี่ยนประเภทภาษีจะต้องยื่นแบบฟอร์ม 8832 ด้วยเช่นกัน โดยควรยื่นแบบฟอร์มภายใน 75 วันก่อนวันที่คําขอของการจัดประเภทใหม่จะมีผล นอกจากนี้ยังสามารถยื่นแบบฟอร์มได้ภายในระยะเวลาไม่เกิน 12 เดือนหลังจากวันที่มีผลตามที่ต้องการ แต่อาจจำเป็นต้องให้ IRS ยอมรับเอกสารหรือการสนับสนุนเพิ่มเติมหลังการเปลี่ยนแปลงที่เกี่ยวข้อง

หากธุรกิจได้รับ "การเปลี่ยนแปลงที่เกี่ยวข้อง" เช่น การเปลี่ยนโครงสร้างการเป็นเจ้าของที่เปลี่ยนประเภทเริ่มต้น นิติบุคคลก็อาจต้องยื่นแบบฟอร์ม 8832 ด้วย โดยจะต้องส่งแบบฟอร์มภายใน 75 วันนับจากที่การเปลี่ยนแปลงดังกล่าวเกิดขึ้นเพื่อกําหนดประเภทธุรกิจอื่นนับตั้งแต่วันที่มีการเปลี่ยนแปลงเป็นต้นไประยะเวลาหลัง 60 เดือน

หากนิติบุคคลได้ยื่นแบบฟอร์ม 8832 มาก่อนหน้านี้และต้องการเปลี่ยนแปลงประเภทภาษีอีกครั้ง นิติบุคคลดังกล่าวอาจยื่นแบบฟอร์มอีกครั้งหลังจากเลยกําหนด 60 เดือน (เว้นแต่จะมีข้อยกเว้น) ในกรณีนี้ กฎกําหนดเวลาเดียวกันจะมีผลบังคับกับการเปลี่ยนประเภทธุรกิจที่มีอยู่ โดยจะต้องยื่นแบบฟอร์มในรอบ 75 วันก่อนวันที่ส่งคําขอหรือ 12 เดือนหลังจากวันที่มีผลบังคับใช้ที่ต้องการ โดยต้องยื่นเอกสารเพิ่มเติมหรือให้การสนับสนุนตามข้อมูลที่ IRS ระบุไว้การแก้ไขข้อผิดพลาด

หากนิติบุคคลเลือกประเภทที่ไม่ถูกต้องหรือเกิดข้อผิดพลาดในการยื่นแบบฟอร์ม 8832 ก่อนหน้านี้ ควรดําเนินการแก้ไขโดยเร็วที่สุดด้วยการยื่นแบบฟอร์มใหม่ที่ถูกต้อง IRS อาจอนุญาตให้มีการบรรเทาความเคลื่อนไหวในเชิงรุก แต่โดยทั่วไปแล้วจะต้องมีคําอธิบายโดยละเอียดและเอกสารสนับสนุน

วันครบกําหนดเป็นองค์ประกอบสําคัญในการยื่นแบบฟอร์ม 8832 การยื่นเอกสารนอกกรอบเวลา 75 วันก่อนหรือกรอบเวลา 12 เดือนหลังจากวันที่มีผลบังคับใช้ที่ต้องการอาจทําให้ IRS ปฏิเสธการเลือกสถานะภาษีโดยอัตโนมัติ

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ