La classificazione fiscale è importante per le attività, al di là della necessità di mantenere la conformità. Ha effetto su molti aspetti di un'attività, tra cui le aliquote fiscali, la responsabilità, la flessibilità operativa e il percorso di crescita. Influisce sul modo in cui un'attività interagisce con gli investitori, i creditori e le altre parti interessate. Alcuni status fiscali possono facilitare la reperibilità di capitali per un'attività, ma possono causare complessità operative o comportare oneri fiscali più elevati.

Se vuoi ottenere una specifica classificazione fiscale per la tua attività negli Stati Uniti, dovrai presentare il modulo 8832.

In questo articolo condivideremo le informazioni principali sul modulo 8832: che cos'è, a cosa serve, chi deve presentarlo e quali linee guida devono seguire le attività.

Contenuto dell'articolo

- Che cos'è il modulo 8832?

- Chi deve presentare il modulo 8832?

- Quando si deve presentare il modulo 8832?

Che cos'è il modulo 8832?

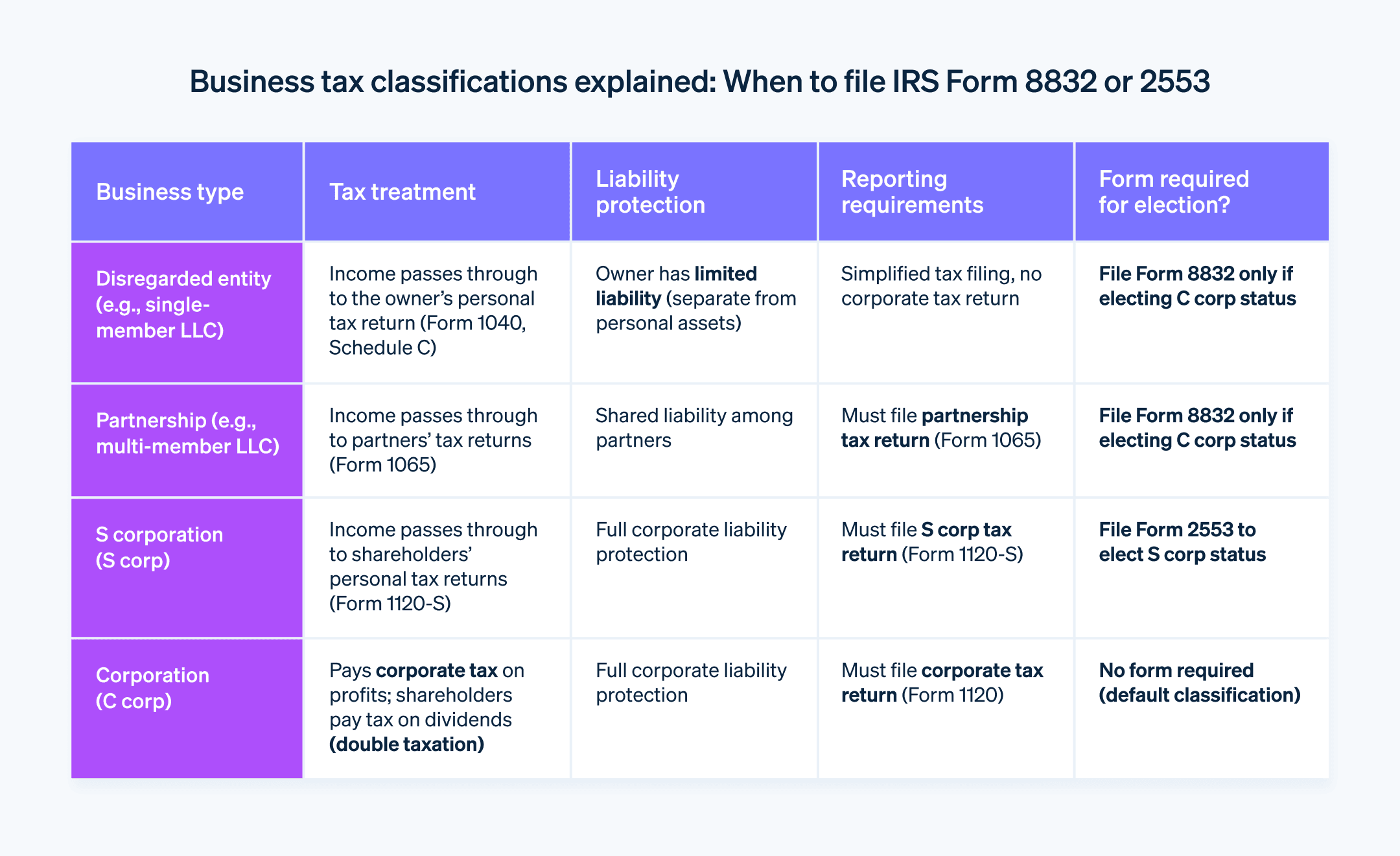

Il modulo 8832 è un documento che le attività idonee presentano all'Internal Revenue Service (IRS) degli Stati Uniti e che consente loro di scegliere come essere classificate ai fini dell'imposta federale. Ogni classificazione prevede criteri specifici per l'idoneità. Di seguito sono indicate le classificazioni fiscali che le attività possono scegliere compilando il modulo 8832:

Corporation: un'entità può scegliere di essere tassata come corporation, incluse le C-Corporation e le S-Corporation. La scelta di essere trattata come S-Corp presuppone anche una richiesta separata tramite il modulo 2553.

Partnership: le entità con due o più membri possono scegliere di essere tassate come partnership.

Entità indistinta: un'entità con un unico proprietario può scegliere di essere classificata come "indistinta", ossia di essere ignorata ai fini fiscali federali, lasciando che le attività svolte siano riportate nella dichiarazione dei redditi personale del proprietario.

Chi deve presentare il modulo 8832?

Il modulo 8832 viene in genere presentato dalle attività che desiderano cambiare la classificazione fiscale predefinita assegnata dall'IRS. Il modulo può essere presentato sia da attività che operano sul territorio nazionale sia da alcune attività estere. Secondo la Small Business Administration statunitense, al 2023 risultano esistere oltre 33 milioni di piccole attività negli Stati Uniti. Molte di queste avrebbero la possibilità di utilizzare il modulo 8832 per scegliere il regime di tassazione.

Di seguito sono elencati i tipi specifici di strutture aziendali che potrebbero valutare l'opportunità di presentare il modulo 8832:

Società a responsabilità limitata (LLC, Limited Liability Company): sia le LLC a socio unico sia quelle con più soci possono presentare il modulo 8832 se vogliono essere tassate come C-Corporation anziché come LLC.

Partnership: le General Partnership, le Limited Partnership e le Limited Liability Partnership possono presentare il modulo 8832 per scegliere di essere tassate come C-Corporation.

Associazioni non costituite in forma societaria: anche entità quali i trust o le cooperative possono presentare questo modulo se desiderano cambiare la loro classificazione fiscale ed essere tassate come corporation.

Determinate attività estere: alcune attività estere possono scegliere di essere trattate come corporation ai fini fiscali. Tali entità possono presentare il modulo 8832 per scegliere la loro classificazione fiscale in base alla legislazione fiscale statunitense.

Sebbene il modulo 8832 offra una certa flessibilità nella scelta della classificazione fiscale, vi sono alcune limitazioni. La procedura di richiesta è regolata da alcune norme e restrizioni per garantire che le attività rispettino le leggi fiscali e perseguano finalità di business legittime. Di seguito sono riportati maggiori dettagli su ciò che comportano queste norme e restrizioni:

Limiti di idoneità

Sebbene molte attività possano cambiare la propria classificazione fiscale, altre sono limitate a farlo in base alla natura del loro business. Ecco alcuni esempi:

Istituti finanziari: alcuni tipi di istituti finanziari, come le banche, potrebbero essere obbligati per legge a operare con una specifica struttura aziendale. Quando si applica questo requisito, non è possibile richiedere una diversa classificazione fiscale.

Compagnie di assicurazione: le compagnie di assicurazione spesso non possono scegliere di essere tassate come partnership a causa delle normative del settore e della natura del loro reddito.

Domestic International Sales Corporations (DISC): le DISC sono entità specializzate create per incoraggiare le esportazioni dagli Stati Uniti. Possono usufruire di determinati vantaggi e sono disciplinate da norme particolari, tra cui il fatto di dover essere classificate come C-Corporation ai fini fiscali.

Regola della limitazione per 60 mesi

Dopo aver scelto una nuova classificazione presentando il modulo 8832, un'attività è soggetta alla regola della limitazione per 60 mesi. Una volta effettuata la scelta, l'attività è in genere impossibilitata a cambiare la propria classificazione fiscale per 60 mesi, ovvero per cinque anni. La regola impedisce alle attività di apportare frequenti modifiche alla loro classificazione per ottenere vantaggi fiscali.

Esistono tuttavia alcune eccezioni alla regola dei 60 mesi. Se, ad esempio, un'attività ha effettuato la scelta per errore, l'IRS potrebbe consentire una modifica prima dei 60 mesi. Un'altra eccezione riguarda il caso in cui più del 50% della titolarità di un'attività cambia. In tal caso, l'IRS potrebbe consentire la scelta anticipata di una nuova classificazione.

Quando si deve presentare il modulo 8832?

Il momento opportuno in cui presentare il modulo 8832 dipende da diversi fattori, tra cui gli obiettivi dell'attività, la sua attuale classificazione e le eventuali modifiche alla struttura o alla titolarità. Ecco alcuni scenari comuni relativi alla presentazione del modulo 8832 e i tempi da rispettare per ciascuno di essi:

Classificazione iniziale

Un'attività di nuova costituzione che vuole scegliere una classificazione fiscale diversa da quella predefinita dall'IRS deve presentare il modulo 8832. Per rendere effettiva la nuova classificazione scelta a partire dalla data di costituzione dell'attività, è necessario presentare il modulo entro 75 giorni dalla data di costituzione.Modifica di una classificazione esistente

Anche un'attività già esistente che vuole cambiare la propria classificazione fiscale deve presentare il modulo 8832. La presentazione del modulo deve avvenire entro i 75 giorni precedenti la data di entrata in vigore richiesta per la nuova classificazione. In realtà, il modulo può essere presentato anche entro i 12 mesi successivi alla data di entrata in vigore desiderata, ma per l'accettazione da parte dall'IRS può essere necessario presentare documentazione aggiuntiva a sostegno della richiesta.Dopo un cambiamento importante

Se un'attività subisce un "cambiamento importante", come una variazione dell'assetto proprietario che altera la classificazione predefinita, potrebbe avere la necessità di presentare il modulo 8832. Per stabilire una diversa classificazione a partire dalla data in cui si è verificato il cambiamento, il modulo deve essere presentato entro 75 giorni da tale data.Dopo il periodo di 60 mesi

Se un'entità ha già presentato un modulo 8832 e desidera cambiare nuovamente la classificazione fiscale, può presentare nuovamente la richiesta dopo che sono trascorsi 60 mesi (salvo eccezioni). In questo caso, si applicano le stesse regole di tempistica previste per la modifica di una classificazione esistente: il modulo deve essere presentato nel periodo di 75 giorni precedente la data di entrata in vigore richiesta o entro 12 mesi dalla data di entrata in vigore desiderata, purché venga fornita documentazione aggiuntiva a sostegno della richiesta, secondo quanto stabilito dall'IRS.Correzione di errori

Se un'entità sceglie per errore la classificazione sbagliata o se è presente un errore nel modulo 8832 già presentato, deve intraprendere un'azione correttiva il prima possibile presentando un nuovo modulo corretto. L'IRS può consentire una correzione con valore retroattivo, ma in genere richiede una spiegazione dettagliata e documentazione di supporto.

Le scadenze hanno un'importanza fondamentale nella presentazione del modulo 8832. Se il modulo viene presentato al di fuori del periodo di 75 giorni precedenti o dei 12 mesi successivi alla data di entrata in vigore desiderata, è possibile che la richiesta venga respinta automaticamente dall'IRS.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.