グローバル化した現代社会では、複数の州や国で事業を行う企業が増えています。その結果、より多くの市場で支持を得るチャンスが広がるのと同時に、複雑な税の問題も発生します。

「ネクサス」と「売上税ネクサス」という 2 つの重要な税務用語を理解することは、売上税の納税義務を遵守する必要のあるビジネスを拡大していくうえで不可欠です。これを怠ると、多額の罰金を科されかねません。売上税の納税義務を適切に管理していない企業は、評判を下げ、法的な措置を講じられる恐れさえあります。また、売上税ネクサスを理解することは、売上税の徴収および納付義務のある場所を企業が理解し、さまざまな管轄区域でビジネスを行うためのコストを正確に計算し、税法を遵守するのに役立ちます。

この記事では、ネクサスと売上税ネクサスとは何かを説明します。たとえば、売上税ネクサスが生じるアクティビティ、さまざまなタイプのネクサス、および特定の管轄区域に売上税ネクサスがあるかどうかを企業が判断する方法について説明します。また、企業が売上税の納税義務を管理し、コンプライアンスを維持し、罰金や法的な措置を受けないようにするのに役立つベストプラクティスについても説明します。

この記事の内容

- ネクサス税とは

- 売上税ネクサスのタイプ

- 売上税ネクサス

- Stripe にできること

Stripe、IDC MarketScape で「リーダー」企業に選ばれる

「IDC MarketScape: 世界規模で提供される SaaS およびクラウド対応 SaaS 売上税・使用税自動化ソフトウェア (中小企業向け) の 2024 年版ベンダー評価レポート」において、Stripe は税務自動化ソフトウェア部門の「リーダー」企業に選ばれました。導入のしやすさ、信頼性、プラットフォームとマーケットプレイスへのサポートが評価された結果です。もっと知る。

ネクサス税とは

ネクサス税は、「ネクサス手数料」や「ネクサス追加料金」とも呼ばれる税または手数料の一種です。州または管轄地域によって課され、その境界内で売上税ネクサスを持つ企業が対象です。売上税ネクサスが生じるのは、企業が、ある州や管轄区域に対し、物理的な拠点や経済活動などの形で十分な関係や存在を持ち、売上税の徴収義務が発生する場合です。

ネクサス税は、企業が売上税ネクサスを持つ州または管轄区域の特定の規則または率に基づいて計算されます。通常、ネクサス税は、企業が州または管轄区域内で生み出す総売上または総収入に対する割合で決まります。正確な割合は、州または管轄区域によって大きく異なり、州によっては追加の手数料や追加料金が課される場合もあります。

売上税ネクサスを持つ企業が、その州内で得た課税対象の売上に対して州および地方の売上税を徴収および納付する必要のある州の例を以下に示します。

カリフォルニア州

カリフォルニア州の売上税は現在 7.25% ですが、地方売上税率は具体的な場所によって 0.1% から 2.5% まで差があります。ニューヨーク州

ニューヨーク州の売上税は現在 4% ですが、地方売上税率は具体的な場所によって 3% から 4.875% まで差があります。テキサス州

テキサス州の売上税は現在 6.25% ですが、地方売上税率は具体的な場所によって 0.5% から 2% まで差があります。

売上税ネクサスのタイプ

売上税ネクサスとは、企業と、売上税の納税義務が発生する州または管轄区域との間のつながりまたは関係のことです。売上税の徴収および納付の義務が発生する売上税ネクサスには、次のタイプがあります。

物理的ネクサス

物理的ネクサスが生じるのは、企業が店舗、倉庫、オフィスなどの物理的な拠点を、その州または管轄区域内に持つ場合です。このタイプのネクサスは、売上税徴収の伝統的な基準となるもので、さまざまな裁判例を通じて確立されています。物理的ネクサスの例には、州内に物理的な拠点、従業員、在庫を持つ企業が含まれます。エコノミックネクサス

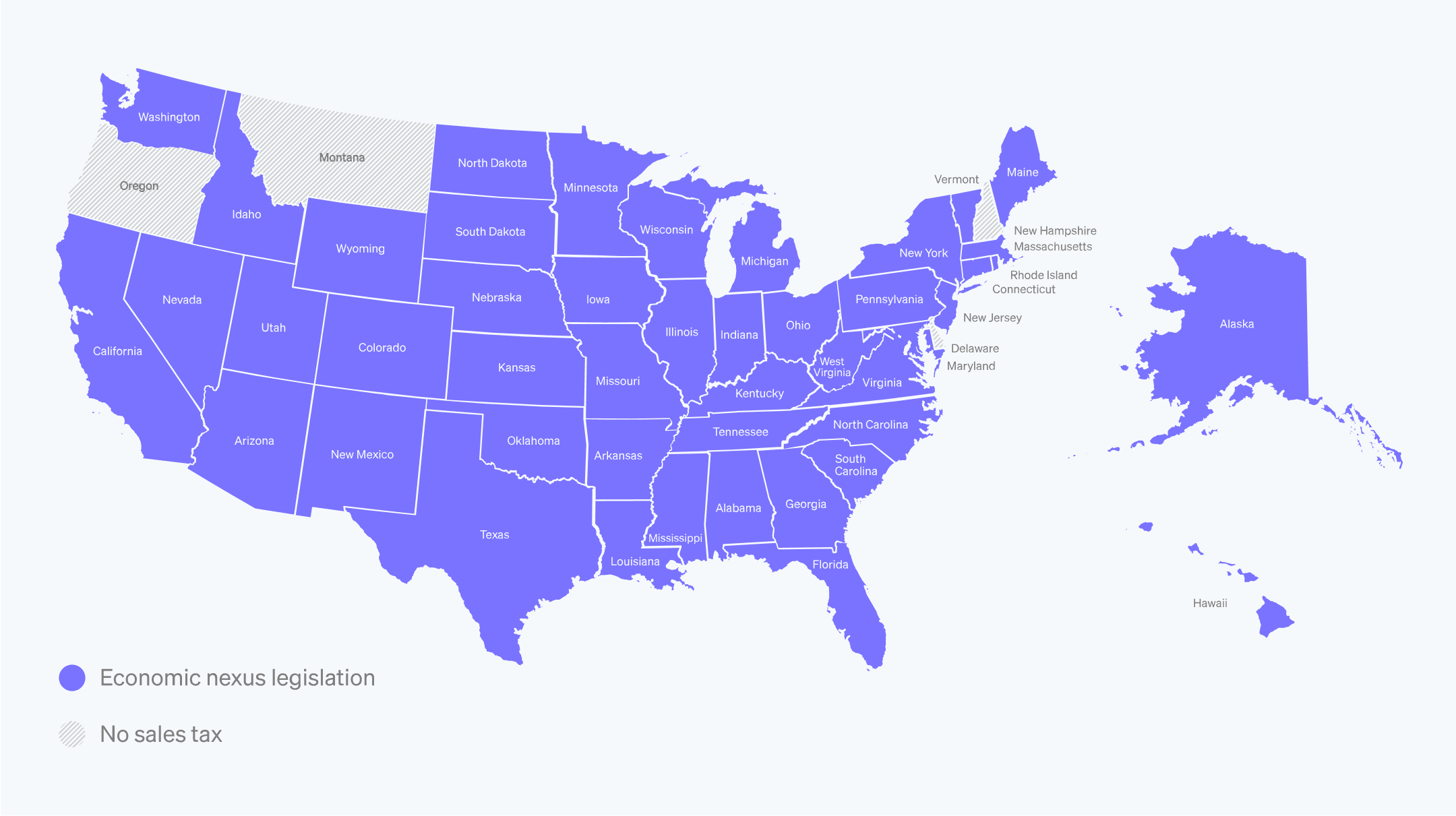

企業がある州または管轄区域内に物理的な拠点を持たないとしても、その領域内で一定レベルの経済活動を行う場合、エコノミックネクサスが生じます。通常、エコノミックネクサス法では、州内で発生する売上、取引、収入に対するしきい値が設定されます。そのしきい値に達するかしきい値を超過した企業には、売上税を徴収および納付する義務が発生します。近年、多くの州がエコノミックネクサス法を採択してきましたが、これは サウスダコタ州対Wayfair の最高裁判決 を受けたものです。この判決では、企業に対し、たとえ物理的な拠点を持たない州であっても、1 年に取引が 200 件を超えるか売上が $100,000 を超える州では、取引の売上税を徴収および納付することが義務付けられています。アフィリエイトネクサス

アフィリエイトネクサスは、企業が、ある州に物理的な拠点を持つ別の企業と関係を持つ場合に生じます。これが起こり得るのは、企業が、ある州に、オーナーやブランディングが共通であるなど、自社に関係のある関連会社や子会社を持つ場合です。その企業の関連会社がその州に物理的な拠点を持つ場合、一般に、アフィリエイトネクサス法では、その企業に対し、売上税の徴収および納付を行うよう義務付けています。クリックスルーネクサス

クリックスルーネクサスは、企業が、ある州のサードパーティーの売り手または紹介業者と関係を持つ場合に生じます。これは、サードパーティーがそのウェブサイトやマーケティング活動で得た売上に対して、企業が委託手数料や紹介手数料を支払う場合に発生することがあります。一般に、クリックスルーネクサス法では、その企業に対し、そのサードパーティーがその州に物理的な拠点を持つ場合、売上税の徴収および納付を行うよう義務付けています。

売上税ネクサス

売上税ネクサスとは、企業と、売上税の徴収および納付義務が発生する州政府または地方自治体とのつながりを表すために使用される用語です。企業がその州で売上税を徴収して納付する義務を負う前に、その州で行う必要がある事業活動の最小しきい値が定められています。

たとえば、手作りのキャンドルを販売するオンラインストアを運営しているとします。アリゾナ州を拠点としていますが、カリフォルニア州、テキサス州、ニューヨーク州でもキャンドルを販売しています。州ごとに固有の売上税法と税率があるため、各州で売上税ネクサスの対象となるかどうかを判断する必要があります。

たとえば、カリフォルニア州では、当年または前暦年の売上が 50 万ドルを超える場合に売上税ネクサスを確立します。2019 年 4 月 25 日をもって、カリフォルニア州は取引件数に関する以前のしきい値を削除しました。一方、コロラド州では、1 年間の売上が 10 万ドルを超える企業は、売上税ネクサスの対象となります。

売上税ネクサスは、州や管轄区域における物理的な拠点、経済活動、関連会社との関係、クリックスルーの関係など、さまざまな活動や要因を考慮して設定されます。売上税ネクサスが確立されると、事業者は州または管轄区域内で行われた課税対象の売上に対して売上税を徴収して納付する必要があります。売上税ネクサスに関する規則と要件は州や管轄区域によって異なるため、企業は売上税ネクサスの義務を理解し、適用されるすべての税法を遵守して、罰則や法的措置の可能性を回避することが重要です。

売上税ネクサスを確立するための基準

売上税ネクサスを確立するための一貫した基準はありませんが、一般的に、事業者が特定の州または管轄区域で売上税の義務を負うかどうかを判断する際には、いくつかの要因が考慮されます。売上税ネクサスを確立するための一般的な基準には、次のようなものがあります。

物理的な拠点

物理的な拠点によって、州または管轄区域で売上税ネクサスを確立できます。これには、州内に物理的な事業所、店舗、倉庫、またはその他の不動産を持つこと、または州内で勤務する従業員または独立請負業者がいることが含まれます。経済活動

多くの州ではエコノミックネクサス法が採用されており、州内で生み出される売上、取引、収益について一定の基準を満たす企業に対して売上税が課せられます。これらのしきい値は州によって大きく異なる可能性があり、変更されることもあります。アメリカ各州のエコノミックネクサス基準の全リストをご覧ください。関連会社との関係

一部の州ではアフィリエイトネクサス法が制定されており、州内の関連会社または子会社と関係のある事業者には売上税の義務が課せられます。これは、事業者が州内の関連会社や子会社と共通の所有者、ブランディング、またはその他のつながりを持っている場合に発生する可能性があります。クリックスルー関係

一部の州ではクリックスルーネクサス法が制定されており、州内のサードパーティーの販売者や紹介エージェントと関係のある事業者には売上税の納税義務が課せられます。これは、事業者がウェブサイトやマーケティング活動を通じて行われた販売に対して、サードパーティーに手数料や紹介料を支払った場合に発生する可能性があります。

売上税ネクサスが事業者に与える影響

売上税ネクサスが事業者に与える影響は、各州や管轄区域の特定の状況や要件によっては、大きなものになる可能性があります。事業者は、売上税ネクサスが設定されている州や管轄区域とその影響を把握しておくことが重要です。

法規制対応コスト

売上税ネクサスが企業に及ぼす最も大きな影響の 1 つは、州および地方の税法を遵守するためのコストです。複数の州や管轄区域に売上税ネクサスがある事業者では、売上税許可証の登録、課税対象売上に対する売上税の徴収と納付、定期的な売上税申告書の提出、回収した売上と徴収した税金に関する詳細な記録の保持が必要になる場合があります。罰金と利息

売上税ネクサス要件を遵守していない事業者は、申告や支払いの遅延や誤りに対して罰金や利息を課せられる可能性があります。このような罰金は多額になることがあり、すぐに積み重なり、企業に追加コストと経済的負担をもたらす可能性があります。競争面での不利益

売上税の納税義務を適切に管理していない企業は、税法を遵守している企業と比較して、競争上不利な立場に立たされる可能性があります。規制に準拠している企業は、さまざまな管轄区域で事業を運営するためのコストを正確に計算できますが、規制に準拠していない企業は、価格やその他の要因で競争に苦労する可能性があります。風評被害

売上税ネクサス要件に準拠しなければ、事業者に対する風評被害が生まれる可能性もあります。利用者が過去に税務コンプライアンスの問題があった企業と取引する可能性は低く、またネガティブな評判や法的措置によって、企業の評判やブランドが損なわれる可能性もあります。

売上税ネクサス法を遵守するために企業が実行できるステップ

売上税ネクサス法の遵守は、特に複数の州や管轄区域で売上税の義務を負う企業にとって、複雑で困難な作業になる可能性があります。ここでは、売上税ネクサスに関する法律を遵守するために企業が実行できるステップをいくつかご紹介します。

売上税ネクサスが設定されている場所を特定する

売上税ネクサス法を遵守するための最初のステップは、事業者が売上税の納税義務を負う場所を特定することです。これには、事業者が物理的な拠点を置く場所、経済活動、関連会社との関係、クリックスルー関係を特定し、事業活動を行う各州または管轄区域の売上税ネクサス要件を理解することが含まれます。売上税許可証を登録する

売上税の納税義務がある場所を特定したら、ネクサスがある州または管轄区域ごとに売上税許可証を登録する必要があります。通常は申請書に記入し、連邦税の納税者番号、事業形態、連絡先情報など、事業に関する情報を提供します。このプロセスを効率化するには、Stripe がアメリカでの税務登録を管理できるようにします。これにより、申請の詳細を事前入力するシンプルなプロセスを活用して時間を節約し、現地の規制を確実に遵守できます。売上税の徴収と納付

売上税許可証を登録したら、ネクサスが設定された各州または管轄区域で行われた課税対象の売上に対する売上税を徴収して納付する必要があります。これには通常、利用者に適切な売上税率を請求し、回収した売上と徴収した税金を追跡し、定期的に売上税申告書を提出し、州または管轄区域に売上税を納付するステップが含まれます。詳細な記録を保持する

売上税ネクサス法を遵守するには、回収された売上と徴収された税金のすべてに関する詳細な記録を保持することが不可欠です。これには、売上税の徴収と納付を裏付ける売上請求書、領収書、およびその他の書類の記録の保持が含まれます。売上税ネクサス要件に関する最新情報を入手する

売上税ネクサス要件は頻繁に変更される可能性があるため、ネクサスがある各州または管轄区域の売上税に関する法律と規制を常に把握しておくことが重要です。これには、売上税率、しきい値、および規則の変更を監視し、資格のある税務専門家と協力して、適用されるすべての税法を確実に遵守するステップが含まれます。

Stripe にできること

税金、法令遵守、法律や規制の変更の継続的な監視に、最も効率的なアプローチで対処することを望む企業には、これらの懸念事項を管理するために従来行われていた手作業を取り除く、テクノロジーを活用したソリューションが用意されています。Stripe Tax は、企業が 1 つのシステムで世界中の支払いに対する税金の計算、徴収、申告を自動化できる総合的な税務ソリューションです。これには、企業が税務登録する場所の把握と、適切な税額の自動徴収に加えて、企業が納税申告書を提出するために必要なすべてのレポートの生成が含まれます。

ここでは、Stripe Tax が特に売上税ネクサスの問題に関して企業に利益をもたらすことができる方法をいくつかご紹介します。

売上税の自動計算

Stripe Tax は、リアルタイムの売上税率と規則を使用して、事業者が売上税の納税義務を負う各州または管轄区域の特定の売上税ネクサス要件を考慮し、各取引の売上税を自動的に計算します。これにより、企業は正しい金額の売上税を正確に徴収していることを確認し、法令遵守に関する潜在的な問題を回避できます。広範囲にわたる売上税への対応

Stripe Tax は、全米 50 州とワシントン D.C.、および多くの国際司法管轄区域の売上税ネクサス要件に対応しているため、Stripe Tax を利用する事業者は、複数の州や管轄区域の売上税要件に簡単に準拠できます。申告と納付がシンプルに

Stripe Tax を使用すると、申告と納付が簡単になります。当社の信頼できるグローバルパートナーを利用することで、ユーザーは Stripe の取引データにシームレスに接続できるというメリットを享受でき、パートナーが申告書を管理できるようになるため、お客様は事業者の成長に集中できます。拡張可能な売上税ソリューション

Stripe Tax は、事業の成長や拡大に合わせて拡張できるように設計されています。企業は、新しい州や管轄区域で売上税ネクサスを確立する際に、売上税の税務コンプライアンスを自社で管理することを心配する必要なく、新しい売上税の義務を簡単に追加できます。

Stripe Tax は、特に売上税ネクサスの問題に関して、売上税の税務コンプライアンス義務の効率化と自動化を検討している企業にとって強力なソリューションです。Stripe Tax を使用することで、企業は複雑な売上税の規則や要件に自分たちで対処する必要なく、売上税の義務がある各州または管轄区域で売上税を正確に徴収して納付することができます。詳細については、こちらをご覧ください。

この記事の内容は、一般的な情報および教育のみを目的としており、法律上または税務上のアドバイスとして解釈されるべきではありません。Stripe は、記事内の情報の正確性、完全性、妥当性、または最新性を保証または請け合うものではありません。特定の状況については、管轄区域で活動する資格のある有能な弁護士または会計士に助言を求める必要があります。