In der globalisierten Welt von heute ist eine zunehmende Zahl von Unternehmen in mehreren Staaten oder Ländern aktiv. Dies eröffnet einerseits Chancen, auf weiteren Märkten Fuß zu fassen, hat aber andererseits komplexe steuerliche Folgen.

Daher müssen aufstrebende Unternehmen für ihre Verpflichtungen rund um das Thema Umsatzsteuer (Sales Tax) zwei wichtige steuerliche Begriffe kennen: Nexus und Umsatzsteuer-Nexus. Ansonsten drohen erhebliche Strafzahlungen. Unternehmen, die ihren Verpflichtungen im Hinblick auf die Umsatzsteuer nicht ordnungsgemäß nachkommen, bezahlen dies entweder mit ihrer Reputation oder mit rechtlichen Verfahren, die gegen sie angestrengt werden. Wenn Unternehmen das Konzept des Umsatzsteuer-Nexus genau kennen, können sie bestimmen, an welcher Stelle sie Umsatzsteuer erheben und zahlen müssen. Dies gibt ihnen die Möglichkeit, die Kosten für ihre unternehmerische Tätigkeit in verschiedenen Gebietskörperschaften genau zu ermitteln und die geltenden Steuergesetze einzuhalten.

Wir gehen auf die Begriffe „Nexus“ und „Umsatzsteuer-Nexus“ ein und klären, welche Aktivitäten einen Umsatzsteuer-Nexus begründen. Darüber hinaus stellen wir verschiedene Nexus-Typen vor und erläutern, wie Unternehmen feststellen, ob sie in einer bestimmten Gebietskörperschaft einen Umsatzsteuer-Nexus aufweisen. Außerdem lernen Sie Best Practices kennen, mit denen Ihr Unternehmen seine Umsatzsteuerverpflichtungen erfüllen, regelkonform arbeiten und potenzielle Strafzahlungen oder Gerichtsverfahren abwenden kann.

Worum geht es in diesem Artikel?

- Was bedeutet Nexus-Steuer?

- Arten von Umsatzsteuer-Nexus

- Umsatzsteuer-Nexus

- So kann Stripe Sie unterstützen

Stripe ist „Leader“ im IDC MarketScape

In „IDC MarketScape: Worldwide SaaS and Cloud-Enabled SaaS Sales and Use Tax Automation Software for Small and Midmarket 2024 Vendor Assessment“ wurde Stripe als „Leader“ für Software zur Steuerautomatisierung ausgezeichnet – vor allem wegen der einfachen Integration, der hohen Zuverlässigkeit und seiner Eignung für Plattformen und Marktplätze. Mehr erfahren.

Was bedeutet Nexus-Steuer?

Die Nexus-Steuer (auch als „Nexus-Gebühr“ oder „Nexus-Zuschlag“ bezeichnet) ist eine Art Unternehmenssteuer oder -gebühr, die von US-Bundestaaten oder anderen Gebietskörperschaften in ihrem Zuständigkeitsbereich erhoben wird. Ein Umsatzsteuer-Nexus, das heißt ein Anknüpfungspunkt zur Erhebung einer Steuer, liegt dann vor, wenn ein Unternehmen über ausreichend Verbindung zu einem US-Bundestaat oder zu einer Gebietskörperschaft verfügt oder dort physisch oder durch wirtschaftliche Aktivität ausreichend präsent ist. In diesem Fall gilt eine Verpflichtung zur Erhebung der Umsatzsteuer.

Die Nexus-Steuer errechnet sich aus den konkreten Regeln und Sätzen des Staates oder der Gebietskörperschaft, in der das Unternehmen einen Umsatzsteuer-Nexus aufweist. In der Regel ist die Nexus-Steuer ein Anteil am Gesamtumsatz, den ein Unternehmen in einem Staat oder einer Gebietskörperschaft erwirtschaftet. Der genaue Prozentwert kann je nach Staat oder Gebietskörperschaft stark variieren. In einigen Staaten fallen eventuell noch zusätzliche Gebühren oder Kosten an.

Unter anderem in den folgenden Staaten müssen Unternehmen mit Umsatzsteuer-Nexus die Steuer auf bundesstaatlicher und lokaler Ebene für den zu versteuernden Umsatz im Staat erheben und abführen:

Kalifornien

Die Umsatzsteuer auf Bundesstaaten-Ebene beträgt aktuell 7,25 %, aber lokale Steuersätze schwanken je nach Ort zwischen 0,1 % und 2,5 %.New York

Die Umsatzsteuer auf Bundesstaaten-Ebene beträgt aktuell 4 %, aber lokale Steuersätze schwanken je nach Ort zwischen 3 und 4,875 %.Texas

Die Umsatzsteuer auf Bundesstaaten-Ebene beträgt aktuell 6,25 %, aber lokale Steuersätze schwanken je nach Ort zwischen 0,5 und 2 %.

Arten von Umsatzsteuer-Nexus

Der Umsatzsteuer-Nexus ist die Verbindung oder Beziehung zwischen einem Unternehmen und einem Staat (oder einer Gebietskörperschaft), die zu einer Steuerpflicht führt. Es gibt verschiedene Arten von Umsatzsteuer-Nexus, die ein Erheben und Abführen der Umsatzsteuer notwendig machen. Hierzu zählen unter anderem:

Physischer Nexus

Ein physischer Nexus ist gegeben, wenn ein Unternehmen in einem Staat oder einer Gebietskörperschaft physisch präsent ist (zum Beispiel mit einem Geschäft, einem Lager oder einem Büro). Diese Form von Nexus ist traditionell die Standardbegründung für die Erhebung der Umsatzsteuer, die in zahlreichen Gerichtsentscheidungen bestätigt wurde. Beispiele für einen physischen Nexus sind ein Unternehmen, das einen Standort in einem Bundesstaat betreibt, dort Mitarbeiter beschäftigt oder Bestände lagert.Wirtschaftlicher Nexus

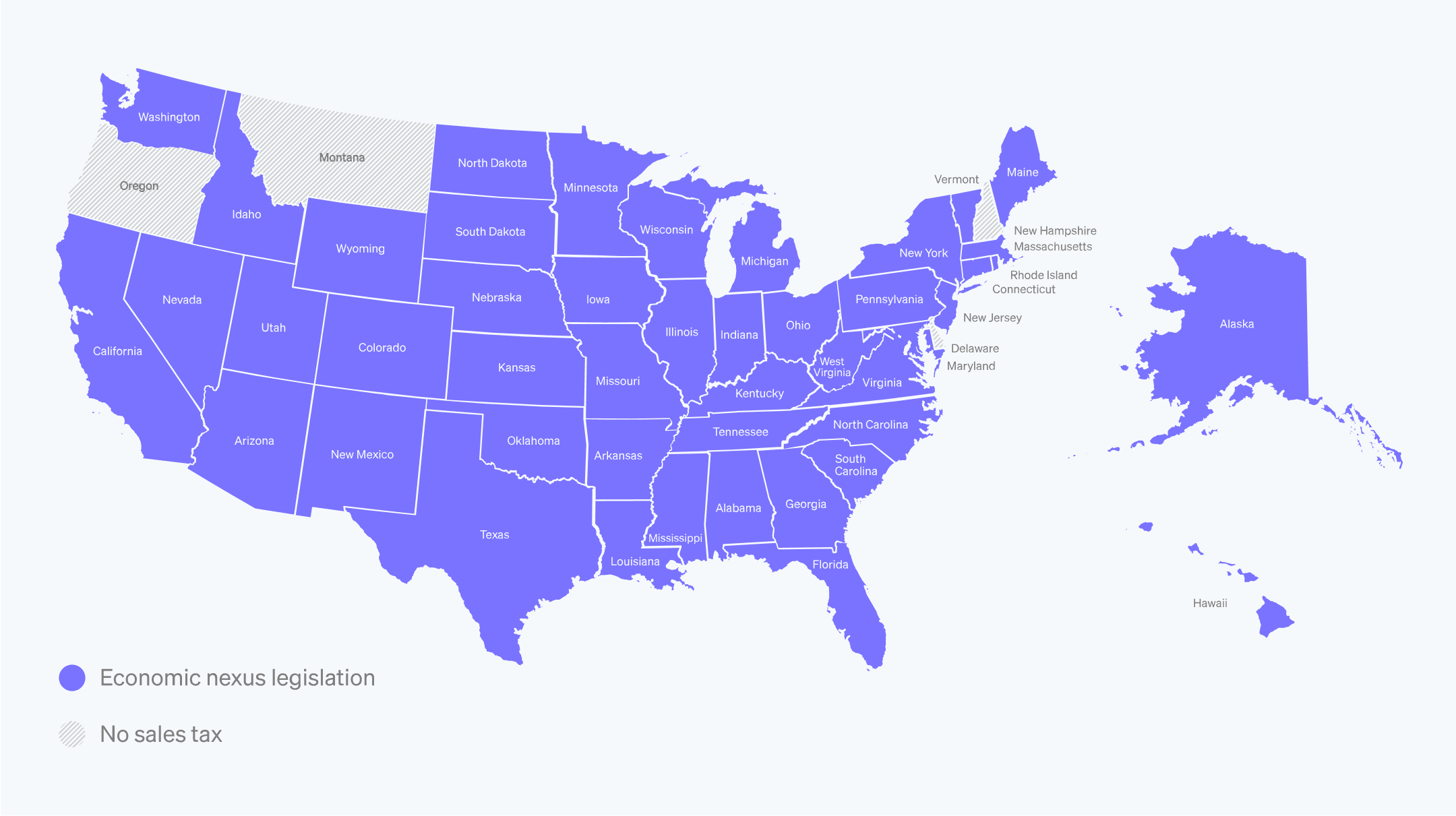

Ein wirtschaftlicher Nexus ist gegeben, wenn ein Unternehmen in einem Staat oder einer Gebietskörperschaft ein bestimmtes Niveau an wirtschaftlicher Aktivität erreicht, selbst wenn es physisch dort nicht präsent ist. In den Gesetzestexten ist der wirtschaftliche Nexus in der Regel über einen Schwellenwert für den in diesem Staat generierten Umsatz oder die dort generierten Transaktionen oder Einnahmen definiert. Wenn der Schwellenwert überschritten wird, muss das Unternehmen Umsatzsteuer erheben und abführen. Viele US-Bundesstaaten haben in den vergangenen Jahren als Reaktion auf die Entscheidung des Supreme Court im Verfahren South Dakota gegen Wayfair Gesetze zum wirtschaftlichen Nexus verabschiedet. Laut Urteil müssen Unternehmen in jedem Staat, in dem sie im Jahr mehr als 200 Transaktionen abschließen oder 100.000 $ Umsatz erzielen, Umsatzsteuer erheben und abführen, selbst wenn sie in diesem Staat physisch nicht präsent sind.Affiliate-Nexus

Ein Affiliate-Nexus liegt vor, wenn ein Unternehmen eine Beziehung zu einem anderen Unternehmen unterhält, das in einem Bundesstaat physisch präsent ist. Das kann der Fall sein, wenn ein Unternehmen eine Tochtergesellschaft oder Zweigniederlassung (mit gleicher Inhaberin oder gleichem Inhaber oder identischem Markenauftritt usw.) in einem Bundesstaat hat. Gesetze zum Affiliate-Nexus sehen in der Regel vor, dass das Unternehmen die Umsatzsteuer erhebt und abführt, wenn die Tochtergesellschaft in dem Bundesstaat physisch präsent ist.Click-through-Nexus

Der Click-through-Nexus ist gegeben, wenn ein Unternehmen eine Beziehung zu einem externen Handelsunternehmen oder zu Beraterinnen/Beratern unterhält. Dies kann der Fall sein, wenn ein Unternehmen Dritten eine Provision oder Empfehlungsgebühr für über deren Website getätigte Verkäufe oder dort erfolgte Marketinganstrengungen zahlt. Gesetze zum Click-through-Nexus sehen in der Regel vor, dass das Unternehmen die Umsatzsteuer erhebt und abführt, wenn die Drittpartei in dem Bundesstaat physisch präsent ist.

Sales Tax-Nexus

Der Begriff „Sales Tax-Nexus“ beschreibt die Verbindung zwischen einem Unternehmen und einer bundesstaatlichen oder lokalen Behörde, die die Verpflichtung zur Erhebung und Abführung der Sales Tax auslöst. Dies ist die Mindestaktivitätsschwelle, die ein Unternehmen in einem Bundesstaat aufweisen muss, bevor es verpflichtet ist, Sales Tax in diesem Bundesstaat zu erheben und abzuführen.

Nehmen wir zum Beispiel an, Sie betreiben einen Online-Shop, der handgefertigte Kerzen verkauft. Ihr Unternehmen hat seinen Sitz in Arizona, aber Sie verkaufen Ihre Kerzen auch in Kalifornien, Texas und New York. Jeder Bundesstaat hat seine eigenen Sales Tax-Gesetze und -sätze. Daher müssen Sie selbst entscheiden, ob Sie sich für den Sales Tax-Nexus in diesen Bundestaaten qualifizieren oder nicht.

In Kalifornien beispielsweise entsteht ein Sales Tax-Nexus, wenn Sie im laufenden oder vorherigen Kalenderjahr einen Umsatz von mehr als 500.000 USD erzielt haben. Am 25. April 2019 hat Kalifornien den bisherigen Schwellenwert für die Anzahl der Transaktionen aufgehoben. In Colorado hingegen qualifizieren sich Unternehmen, die in einem bestimmten Jahr mehr als 100.000 USD Umsatz erzielen, für einen Sales Tax-Nexus.

Ein Sales Tax-Nexus kann durch verschiedene Aktivitäten oder Faktoren entstehen, wie z. B. eine physische Präsenz, eine wirtschaftliche Tätigkeit, verbundene Unternehmen oder Beziehungen mit Klicks in einem Bundesstaat oder einer Gerichtsbarkeit. Sobald ein Sales Tax-Nexus besteht, ist das Unternehmen verpflichtet, Sales Tax auf steuerpflichtige Verkäufe innerhalb des Bundesstaates oder der Gerichtsbarkeit zu erheben und abzuführen. Die Regeln und Anforderungen für einen Sales Tax-Nexus variieren je nach Bundesstaat und Zuständigkeit. Daher ist es wichtig, dass Unternehmen ihre Verpflichtungen aus einem Sales Tax-Nexus kennen und alle geltenden Steuergesetze einhalten, um potenzielle Strafen oder rechtliche Schritte zu vermeiden.

Kriterien für die Feststellung eines Sales Tax-Nexus

Es gibt keine allgemeingültigen Kriterien für die Feststellung eines Sales Tax-Nexus. Grundsätzlich werden jedoch mehrere Faktoren berücksichtigt, wenn ermittelt wird, ob ein Unternehmen in einem bestimmten Bundesstaat oder einer bestimmten Gerichtsbarkeit zur Sales Tax verpflichtet ist. Einige der gängigen Kriterien für die Feststellung eines Sales Tax-Nexus lauten:

Physische Präsenz

Eine physische Präsenz kann einen Sales Tax-Nexus in einem Bundesstaat oder einer Gerichtsbarkeit begründen. Dies kann ein physisches Büro, ein Geschäft, ein Lager oder eine andere Immobilie im Bundesstaat oder die Beschäftigung von Mitarbeiterinnen und Mitarbeitern oder unabhängigen Auftragnehmern im Bundesstaat umfassen.Wirtschaftliche Tätigkeit

Viele Bundesstaaten haben wirtschaftliche Nexus-Gesetze verabschiedet, die eine Sales Tax-Pflicht für Unternehmen schaffen, die bestimmte Schwellenwerte für Verkäufe, Transaktionen oder Einnahmen in dem Bundesstaat erreichen. Diese Grenzwerte können je nach Bundesstaat variieren und sich ändern. Hier finden Sie eine vollständige Liste der Standards für den wirtschaftlichen Nexus für jeden US-Bundesstaat.Beziehungen zu verbundenen Unternehmen

In einigen Bundesstaaten gelten Nexus-Gesetze zum Zusammenhang mit verbundenen Unternehmen, die eine Sales Tax-Pflicht für Unternehmen schaffen, die eine Geschäftsbeziehung zu einem verbundenen Unternehmen oder einer Tochtergesellschaft in dem Bundesstaat unterhalten. Dies kann vorkommen, wenn ein Unternehmen eine/n gemeinsame/n Eigentümer/in, ein gemeinsames Branding oder eine andere Verbindung zu einem verbundenen Unternehmen oder einer Tochtergesellschaft im Bundesstaat hat.Click-Through-Beziehungen

Einige Bundesstaaten haben Click-Through-Nexus-Gesetze, die eine Sales Tax-Pflicht für Unternehmen schaffen, die eine Beziehung zu einem Drittanbieter oder Vermittler in dem Bundesstaat haben. Dies kann vorkommen, wenn ein Unternehmen eine Provision oder Empfehlungsgebühr an Dritte für Verkäufe zahlt, die über seine Website oder Marketingmaßnahmen getätigt werden.

Auswirkungen des Sales Tax-Nexus auf Unternehmen

Die Auswirkungen des Sales Tax-Nexus auf Unternehmen können erheblich sein, abhängig von den spezifischen Gegebenheiten und Anforderungen der einzelnen Bundesstaaten oder Gerichtsbarkeiten. Für Unternehmen ist es wichtig zu wissen, in welchen Bundesstaaten und Gerichtsbarkeiten sie einen Sales Tax-Nexus haben und welche Auswirkungen dies hat. Dazu gehören:

Kosten für Compliance

Eine der wichtigsten Auswirkungen des Sales Tax-Nexus auf Unternehmen sind die Kosten für die Einhaltung staatlicher und lokaler Steuergesetze. Unternehmen, die in mehreren Bundesstaaten oder Gerichtsbarkeiten einen Sales Tax-Nexus haben, müssen sich möglicherweise für Sales Tax-Genehmigungen registrieren, Sales Tax auf steuerpflichtige Verkäufe erheben und abführen, regelmäßig Sales Tax-Erklärungen einreichen und detaillierte Aufzeichnungen über die erhobenen Umsätze und Steuern führen.Strafen und Zinsen

Unternehmen, die die Anforderungen an den Sales Tax-Nexus nicht erfüllen, müssen mit Strafen und Zinsen für verspätete oder fehlerhafte Einreichungen oder Zahlungen rechnen. Diese Strafen können erheblich sein und sich schnell summieren, was zu zusätzlichen Kosten und finanziellen Belastungen für Unternehmen führt.Wettbewerbsnachteil

Unternehmen, die ihren Steuerpflichten nicht ordnungsgemäß nachkommen, können im Vergleich zu Unternehmen, die die Steuervorschriften einhalten, einen Wettbewerbsnachteil erleiden. Unternehmen, die sich an die Vorschriften halten, können die Kosten für die Geschäftstätigkeit in verschiedenen Rechtsprechungen genau berechnen, während Unternehmen, die sich nicht an die Vorschriften halten, möglicherweise Schwierigkeiten haben, über den Preis oder andere Faktoren zu konkurrieren.Rufschädigung

Die Nichteinhaltung der Vorschriften im Zusammenhang mit des Sales Tax-Nexus kann auch zu Reputationsschäden für Unternehmen führen. Kundinnen und Kunden sind möglicherweise weniger geneigt, mit einem Unternehmen Geschäfte zu machen, das in der Vergangenheit Probleme mit der Einhaltung von Steuervorschriften hatte, und negative Publicity oder rechtliche Schritte können dem Ruf und der Marke eines Unternehmens schaden.

Welche Schritte Unternehmen durchführen können, um die Gesetze zum Sales Tax-Nexus einzuhalten

Die Einhaltung von Gesetzen in Zusammenhang mit dem Sales Tax-Nexus kann für Unternehmen eine komplexe und herausfordernde Aufgabe sein, insbesondere für solche, die in mehreren Bundesstaaten oder Gerichtsbarkeiten zur Sales Tax verpflichtet sind. Im Folgenden finden Sie einige Schritte, die Unternehmen zur Einhaltung der Sales Tax-Nexus-Gesetze durchführen können:

Sales Tax-Nexus ermitteln

Der erste Schritt zur Einhaltung der Gesetze zum Zusammenhang mit dem Sales Tax-Nexus besteht darin, zu ermitteln, wo Ihr Unternehmen zur Sales Tax verpflichtet ist. Dabei müssen Sie insbesondere ermitteln, wo Ihr Unternehmen eine physische Präsenz, eine wirtschaftliche Tätigkeit, Partnerbeziehungen oder Klick-Through-Beziehungen aufweist und die Anforderungen an den Sales Tax-Nexus in den einzelnen Bundesstaaten oder Gerichtsbarkeiten, in denen Sie geschäftlich tätig sind, kennen.Für Sales Tax-Genehmigungen registrieren

Sobald Sie ermittelt haben, wo Sie zur Sales Tax verpflichtet sind, müssen Sie sich in jedem Bundesstaat oder Zuständigkeitsbereich, in dem Sie einen Nexus haben, für Sales Tax-Genehmigungen registrieren. In der Regel müssen Sie einen Antrag ausfüllen und Informationen zu Ihrem Unternehmen angeben, z. B. Ihre US-Steueridentifikationsnummer, Ihren Unternehmenstyp und Ihre Kontaktinformationen. Um diesen Prozess zu optimieren, überlassen Sie Stripe die Verwaltung Ihrer Steuerregistrierungen in den USA und profitieren Sie von einem vereinfachten Prozess, bei dem die Antragsdetails vorab ausgefüllt werden – so sparen Sie Zeit und stellen die Einhaltung lokaler Vorschriften sicher.Sales Tax einreichen und abführen

Nachdem Sie sich für Sales Tax-Genehmigungen registriert haben, müssen Sie Sales Tax auf steuerpflichtige Verkäufe in jedem Bundesstaat oder Zuständigkeitsbereich, in dem Sie einen Nexus haben, erheben und abführen. In der Regel geht es darum, Kundinnen und Kunden den entsprechenden Sales Tax-Satz in Rechnung zu stellen, die Einnahmen und erhobenen Steuern nachzuverfolgen, regelmäßige Sales Tax-Erklärungen einzureichen und Sales Tax-Zahlungen an den Bundesstaat oder die Gerichtsbarkeit abzuführen.Detaillierte Aufzeichnungen führen

Um die geltenden Gesetze einzuhalten, ist es unerlässlich, detaillierte Aufzeichnungen über alle erhobenen Verkäufe und Steuern zu führen. Dies kann die Führung von Aufzeichnungen über Verkaufsrechnungen, Belege und andere Unterlagen zur Unterstützung Ihrer Sales Tax-Erhebungen und -überweisungen umfassen.Bezüglich der Anforderungen in Bezug auf Sales Tax-Nexus auf dem Laufenden bleiben

Die Anforderungen in Bezug auf Sales Tax-Nexus können sich häufig ändern. Daher ist es wichtig, dass Sie in Bezug auf die Umsatzsteuergesetze und -vorschriften in allen US-Bundesstaaten oder Rechtsordnungen, in denen Sie einen steuerlichen Anknüpfungspunkt haben, auf dem Laufenden bleiben. Dies kann die Überwachung von Änderungen der Steuersätze, Schwellenwerte und Regeln für Sales Tax sowie die Zusammenarbeit mit einer qualifizierten Steuerberatung umfassen, um die Einhaltung aller geltenden Steuergesetze sicherzustellen.

So kann Stripe Sie unterstützen

Für Unternehmen, die Steuern, Compliance und die laufende Überwachung von Änderungen von Gesetzen und Vorschriften so effizient wie möglich handhaben möchten, gibt es technologiegestützte Lösungen, die Ihnen die manuelle Arbeit abnehmen, die traditionell mit der Verwaltung dieser Belange verbunden ist. Stripe Tax ist eine umfassende Steuerlösung, mit der Unternehmen die Berechnung, Einziehung und Berichterstattung von Steuern auf Zahlungen weltweit automatisieren können – alles mit nur einer einzigen Integration. Dazu gehört, dass wir Unternehmen darüber informieren, wo sie sich registrieren lassen müssen, und automatisch den richtigen Steuerbetrag einziehen. Außerdem erstellen wir alle Berichte, die ein Unternehmen für die Abgabe seiner Steuererklärungen benötigt.

Hier sind einige Möglichkeiten, wie Stripe Tax Unternehmen speziell in Bezug auf das Thema Sales Tax-Nexus Vorteile bieten können:

Automatisierte Sales Tax-Berechnungen

Stripe Tax verwendet Sales Tax-Sätze und -regeln in Echtzeit, um die Sales Tax für jede Transaktion automatisch zu berechnen und berücksichtigt dabei die spezifischen Sales Tax-Anforderungen jedes Bundesstaates oder Zuständigkeitsbereichs, in dem das Unternehmen einer Sales Tax-Pflicht unterliegt. So können Unternehmen sicherstellen, dass sie den richtigen Sales Tax-Betrag korrekt erheben und potenzielle Compliance-Probleme vermeiden.Umfassende Sales Tax-Abdeckung

Stripe Tax deckt die Anforderungen des Sales Tax-Nexus in allen 50 US-Bundesstaaten und Washington D.C. sowie in vielen internationalen Gerichtsbarkeiten ab. So können Unternehmen, die Stripe Tax nutzen, die Sales Tax-Anforderungen in mehreren Bundesstaaten und Gerichtsbarkeiten leicht erfüllen.Vereinfachte Einreichung und Abführung

Stripe Tax kann die Einreichung und Abführung vereinfachen. Bei unseren internationalen Partnern profitieren Nutzer/innen von einem reibungslosen Ablauf unter Verwendung Ihrer Stripe-Transaktionsdaten. Unsere Partner übernehmen die Steuererklärung für Sie, damit Sie sich ganz auf Ihr Unternehmenswachstum konzentrieren können.Skalierbare Sales Tax-Lösungen

Stripe Tax ist so konzipiert, dass es mit Unternehmen mitwächst, wenn diese expandieren und ihre Geschäftstätigkeit ausweiten. Unternehmen können leicht neue Sales Tax-Pflichten hinzufügen, wenn sie in neuen Bundesstaaten oder Gerichtsbarkeiten einen Sales Tax-Nexus herstellen, ohne sich selbst um die Einhaltung der Sales Tax-Vorschriften kümmern zu müssen.

Stripe Tax ist eine leistungsstarke Lösung für Unternehmen, die ihre Verpflichtungen zur Sales Tax-Compliance vereinfachen und automatisieren möchten, insbesondere im Zusammenhang mit dem Thema Sales Tax-Nexus. Durch den Einsatz von Stripe Tax können Unternehmen sicherstellen, dass sie die Sales Tax in jedem Bundesstaat oder Zuständigkeitsbereich, in dem sie zur Sales Tax verpflichtet sind, korrekt erheben und abführen, ohne sich selbst um komplexe Sales Tax-Vorschriften und -Anforderungen kümmern zu müssen. Hier erfahren Sie mehr.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.