ในโลกยุคโลกาภิวัตน์ในปัจจุบัน ธุรกิจต่างๆ มากมายดำเนินการอยู่ในหลายรัฐหรือหลายประเทศ แม้สิ่งนี้จะเปิดโอกาสที่จะได้รับการยอมรับในตลาดมากขึ้น แต่ก็สามารถสร้างผลกระทบทางภาษีที่ซับซ้อนได้ด้วย

การทําความเข้าใจข้อกําหนดด้านภาษีที่สําคัญ 2 ข้อ ได้แก่ ความเชื่อมโยงและความเชื่อมโยงด้านภาษีการขายจําเป็นต่อการขยายธุรกิจที่ต้องปฏิบัติตามภาระหน้าที่ด้านภาษีการขาย การไม่ดําเนินการดังกล่าวอาจส่งผลให้เกิดค่าปรับทางการเงินจำนวนมาก และธุรกิจที่ไม่บริหารจัดการภาระภาษีขายอย่างเหมาะสมอาจต้องเผชิญกับความเสียหายต่อชื่อเสียงหรืออาจถึงขั้นถูกดำเนินคดีทางกฎหมายได้ นอกจากนี้ การทําความเข้าใจถึงความเชื่อมโยงด้านภาษีการขายยังช่วยให้ธุรกิจกําหนดได้ว่าต้องเรียกเก็บและนําส่งภาษีการขายที่ไหน เพื่อให้คํานวณค่าใช้จ่ายในการดําเนินธุรกิจในเขตอํานาจศาลต่างๆ ได้อย่างถูกต้อง และยังเป็นไปตามกฎหมายภาษีอีกด้วย

เราจะอธิบายว่าความเชื่อมโยงและความเชื่อมโยงด้านภาษีการขายคืออะไร รวมถึงกิจกรรมที่สามารถสร้างความเชื่อมโยงด้านภาษีการขาย ความสัมพันธ์ประเภทต่างๆ และวิธีที่ธุรกิจสามารถระบุได้ว่าตนมีความเชื่อมโยงด้านภาษีการขายในเขตอํานาจศาลใด นอกจากนี้ คุณยังจะได้เรียนรู้แนวทางปฏิบัติที่ดีที่สุดในการช่วยให้ธุรกิจของคุณจัดการภาระผูกพันด้านภาษีการขาย ปฏิบัติตามกฎหมาย และหลีกเลี่ยงค่าปรับหรือการดำเนินคดีทางกฎหมายที่อาจเกิดขึ้น

บทความนี้ให้ข้อมูลอะไรบ้าง

- ภาษีความเชื่อมโยงคืออะไร

- ประเภทของความเชื่อมโยงด้านภาษีการขาย

- ความเชื่อมโยงด้านภาษีการขาย

- Stripe ช่วยอะไรได้บ้าง

Stripe เป็นผู้นําใน IDC MarketScape

“IDC MarketScape: การประเมินผู้ให้บริการซอฟต์แวร์ระบบภาษีขายและการใช้งานอัตโนมัติแบบ SaaS และ Saas บนคลาวด์ทั่วโลกสำหรับตลาดขนาดเล็กและขนาดกลางปี 2024" ยกให้ Stripe เป็นผู้นําด้านซอฟต์แวร์ระบบภาษีอัตโนมัติ ซึ่งได้รับการยอมรับในด้านความสะดวกในการผสานการทํางาน ความน่าเชื่อถือ และความสามารถในการรองรับสําหรับแพลตฟอร์มและมาร์เก็ตเพลส ดูข้อมูลเพิ่มเติม

ภาษีความเชื่อมโยงคืออะไร

ภาษีความเชื่อมโยง หรือที่เรียกว่า "ค่าธรรมเนียมความเชื่อมโยง" หรือ "ค่าธรรมเนียมเพิ่มเติมสำหรับความเชื่อมโยง" คือภาษีหรือค่าธรรมเนียมประเภทหนึ่งที่รัฐหรือเขตอํานาจศาลกําหนดไว้สําหรับธุรกิจที่มีความเชื่อมโยงด้านภาษีการขายภายในเขตแดนของตน ความเชื่อมโยงด้านภาษีการขายจะถูกสร้างขึ้นเมื่อธุรกิจมีความเชื่อมโยงหรือมีสถานะเพียงพอในรัฐหรือเขตอำนาจศาล เช่น การมีสถานะทางกายภาพหรือกิจกรรมทางเศรษฐกิจ ซึ่งก่อให้เกิดภาระผูกพันในการจัดเก็บภาษีขาย

ภาษีความเชื่อมโยงคํานวณโดยอิงตามกฎและอัตราเฉพาะของรัฐหรือเขตอํานาจศาลที่ธุรกิจมีความเชื่อมโยงด้านภาษีการขาย โดยทั่วไปแล้ว ภาษีความเชื่อมโยงคือเปอร์เซ็นต์ของยอดขายหรือรายรับทั้งหมดที่ธุรกิจภายในรัฐหรือเขตอํานาจศาลสร้างขึ้น เปอร์เซ็นต์ที่แน่นอนอาจแตกต่างกันไปขึ้นอยู่กับรัฐหรือเขตอํานาจศาล และบางรัฐอาจเรียกเก็บค่าธรรมเนียมหรือค่าธรรมเนียมเพิ่มเติมอีกด้วย

ตัวอย่างของรัฐที่ธุรกิจที่มีความเชื่อมโยงด้านภาษีการขายต้องเรียกเก็บและนำส่งภาษีขายของรัฐและท้องถิ่นจากการขายที่ต้องเสียภาษีที่เกิดขึ้นภายในรัฐ ได้แก่

แคลิฟอร์เนีย

ปัจจุบันอัตราภาษีการขายของรัฐแคลิฟอร์เนียอยู่ที่ 7.25% แต่อัตราภาษีการขายท้องถิ่นจะแตกต่างกันไปตั้งแต่ 0.1% ถึง 2.5% ทั้งนี้ขึ้นอยู่กับตําแหน่งที่ตั้งแต่ละที่นิวยอร์ก

ปัจจุบันอัตราภาษีการขายของรัฐนิวยอร์กอยู่ที่ 4% แต่อัตราภาษีการขายท้องถิ่นจะแตกต่างกันไปตั้งแต่ 3% ถึง 4.875% ทั้งนี้ขึ้นอยู่กับตําแหน่งที่ตั้งเฉพาะแต่ละที่เท็กซัส

ปัจจุบันอัตราภาษีการขายของรัฐเท็กซัสอยู่ที่ 6.25% แต่อัตราภาษีการขายท้องถิ่นจะแตกต่างกันไปตั้งแต่ 0.5% ถึง 2% ทั้งนี้ขึ้นอยู่กับตําแหน่งที่ตั้งเฉพาะแต่ละที่

ประเภทของความเชื่อมโยงด้านภาษีการขาย

ความเชื่อมโยงด้านภาษีการขายคือความเชื่อมโยงหรือความสัมพันธ์ระหว่างธุรกิจกับรัฐหรือเขตอํานาจศาลที่สร้างภาระหน้าที่ด้านภาษีการขาย ความเชื่อมโยงด้านภาษีการขายมีหลายประเภทที่สามารถทริกเกอร์ข้อกําหนดเพื่อเรียกเก็บและนําส่งภาษีการขาย ซึ่งประกอบด้วย

ความเชื่อมโยงทางกายภาพ

ความเชื่อมโยงทางกายภาพสร้างขึ้นเมื่อธุรกิจมีที่ตั้งทางกายภาพในรัฐหรือเขตอํานาจศาล เช่น ร้านค้า คลังสินค้า หรือสํานักงาน ความเชื่อมโยงประเภทนี้เป็นมาตรฐานดั้งเดิมสําหรับการเก็บภาษีการขายและกำหนดขึ้นผ่านคดีในศาลต่างๆ ตัวอย่างของความเชื่อมโยงทางกายภาพ ได้แก่ ธุรกิจที่มีที่ตั้งทางกายภาพ พนักงาน หรือสินค้าคงคลังในรัฐหนึ่งๆความเชื่อมโยงทางเศรษฐกิจ

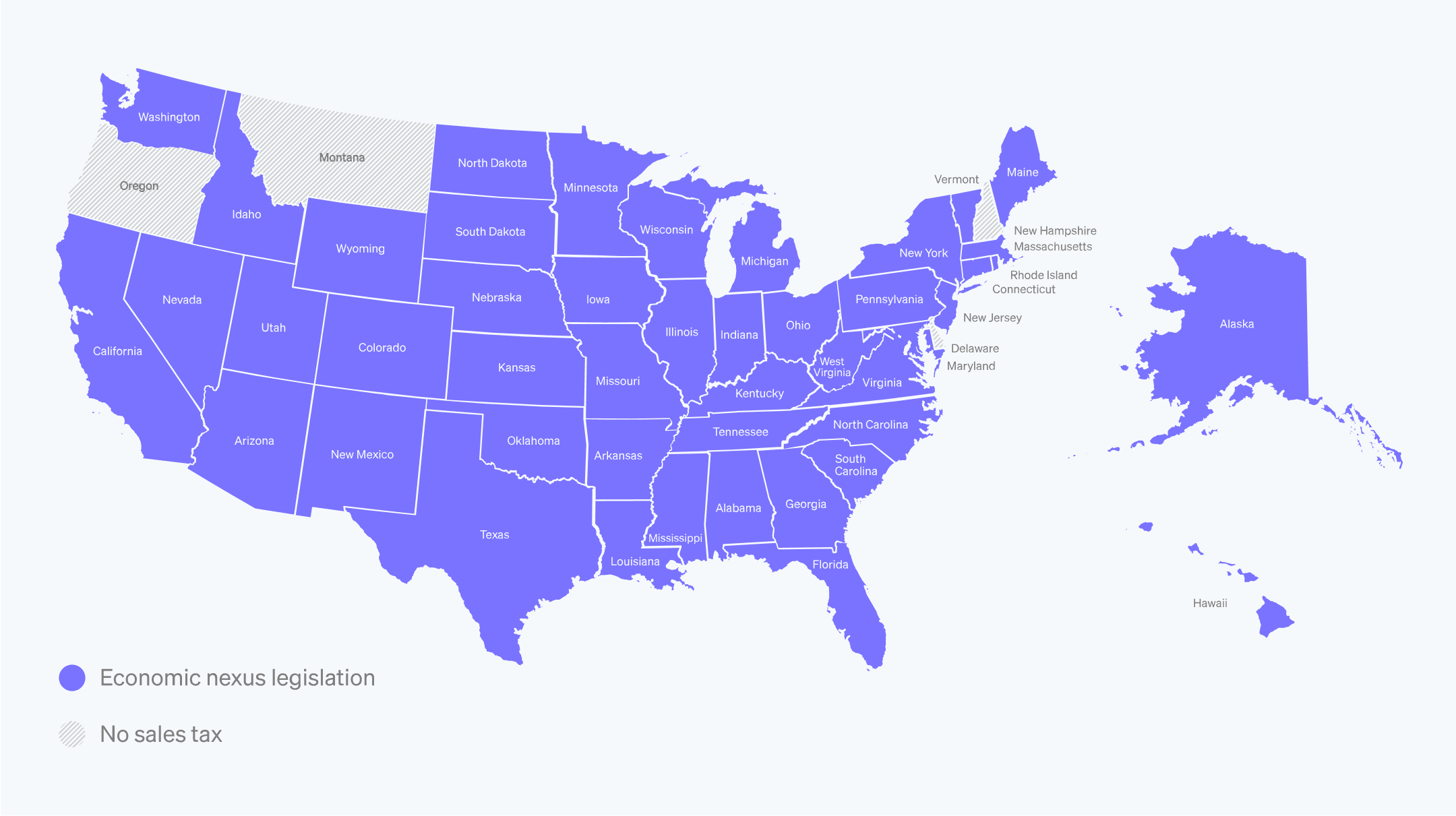

ความเชื่อมโยงทางเศรษฐกิจจะเกิดขึ้นเมื่อธุรกิจมีกิจกรรมทางเศรษฐกิจในระดับหนึ่งในรัฐหรือเขตอํานาจศาลหนึ่ง แม้ว่าจะไม่มีที่ตั้งทางกายภาพก็ตาม โดยปกติกฎหมายความเชื่อมโยงทางเศรษฐกิจจะกําหนดเกณฑ์สําหรับการขาย ธุรกรรม หรือรายรับที่สร้างขึ้นในรัฐ หากเกินเกณฑ์ที่กําหนด ธุรกิจจะต้องเรียกเก็บและนําส่งภาษีการขาย ในช่วงไม่กี่ปีที่ผ่านมา รัฐหลายแห่งได้นำกฎหมายความเชื่อมโยงทางเศรษฐกิจมาใช้เพื่อตอบสนองต่อการตัดสินของศาลฎีกาในคดี South Dakota v. Wayfair ซึ่งกำหนดให้ธุรกิจต่างๆ ต้องเรียกเก็บและจ่ายภาษีการขายจากธุรกรรมในรัฐใดก็ตามที่มีการทำธุรกรรมมากกว่า 200 ธุรกรรมหรือมียอดขายมูลค่า 100,000 ดอลลาร์ต่อปี แม้ว่าธุรกิจเหล่านั้นจะไม่มีสถานที่ตั้งทางกายภาพในรัฐนั้นก็ตามความเชื่อมโยงของบริษัทในเครือ

ความเชื่อมโยงของบริษัทในเครือนั้นจะถูกสร้างขึ้นเมื่อธุรกิจมีความสัมพันธ์กับอีกธุรกิจหนึ่งที่มีสถานที่ตั้งทางกายภาพในรัฐนั้น กรณีนี้อาจเกิดขึ้นเมื่อธุรกิจมีบริษัทในเครือหรือบริษัทย่อยในรัฐที่เกี่ยวข้องกับธุรกิจ เช่น เจ้าของทั่วไปหรือการสร้างแบรนด์ โดยปกติแล้ว กฎหมายความเชื่อมโยงของบริษัทในเครือกําหนดให้ธุรกิจต้องเรียกเก็บและนําส่งภาษีการขาย หากธุรกิจในเครือมีที่ตั้งทางกายภาพในรัฐนั้นความเชื่อมโยงแบบคลิกผ่าน

ความเชื่อมโยงแบบคลิกผ่านสร้างขึ้นเมื่อธุรกิจมีความสัมพันธ์กับผู้ขายบุคคลที่สามหรือตัวแทนผู้แนะนําในรัฐหนึ่งๆ กรณีนี้อาจเกิดขึ้นเมื่อธุรกิจจ่ายค่าคอมมิชชันหรือค่าธรรมเนียมการแนะนําให้แก่บุคคลที่สามเพื่อการขายผ่านเว็บไซต์หรือความพยายามด้านการตลาด โดยปกติแล้ว กฎหมายความเชื่อมโยงแบบคลิกผ่านมักจะกําหนดให้ธุรกิจเรียกเก็บและนําส่งภาษีการขาย หากบุคคลที่สามมีที่ตั้งทางกายภาพในรัฐนั้น

ความเชื่อมโยงด้านภาษีการขาย

ความเชื่อมโยงด้านภาษีการขายคือข้อความที่ใช้อธิบายการเชื่อมโยงระหว่างธุรกิจกับรัฐหรือรัฐบาลท้องถิ่นที่ทริกเกอร์ข้อกําหนดในการเรียกเก็บและนําส่งภาษีการขาย ซึ่งเป็นเกณฑ์ขั้นต่ําของกิจกรรมที่ธุรกิจต้องมีในรัฐหนึ่งๆ ก่อนที่จะมีภาระหน้าที่ในการเรียกเก็บและนําส่งภาษีการขายในรัฐนั้น

ตัวอย่างเช่น สมมติว่าคุณเปิดร้านค้าออนไลน์ที่ขายเทียนทําด้วยมือ ธุรกิจของคุณตั้งอยู่ในรัฐแอริโซนา และคุณก็ขายเทียนในแคลิฟอร์เนีย เท็กซัส และนิวยอร์กด้วย แต่ละรัฐมีกฎหมายและอัตราภาษีการขายของตัวเอง ดังนั้นคุณจึงต้องพิจารณาว่าตนเองมีคุณสมบัติสําหรับความเชื่อมโยงด้านภาษีการขายในรัฐดังกล่าวหรือไม่

ตัวอย่างเช่น ในรัฐแคลิฟอร์เนีย จะถือว่าคุณได้สร้างความเชื่อมโยงด้านภาษีการขายหากมียอดขายมากกว่า 500,000 ดอลลาร์ในปีปฏิทินปัจจุบันหรือปีปฏิทินก่อนหน้า ณ วันที่ 25 เมษายน 2019 รัฐแคลิฟอร์เนียได้ยกเลิกเกณฑ์เดิมเกี่ยวกับจำนวนธุรกรรม แต่ในทางกลับกัน ในโคโลราโด ธุรกิจที่มียอดขายมากกว่า 100,000 ดอลลาร์ในแต่ละปีจะมีสิทธิ์ได้รับการยกเว้นภาษีขาย

ความเชื่อมโยงด้านภาษีการขายสามารถสร้างขึ้นผ่านกิจกรรมหรือปัจจัยต่างๆ เช่น มีตัวตนทางกายภาพ กิจกรรมทางเศรษฐกิจ ความสัมพันธ์กับบริษัทในเครือ หรือความสัมพันธ์แบบคลิกผ่านในรัฐหรือเขตอํานาจศาลหนึ่งๆ เมื่อสร้างความเชื่อมโยงด้านภาษีการขายแล้ว ธุรกิจจะต้องเรียกเก็บและนําส่งภาษีการขายที่ต้องเสียภาษีซึ่งดําเนินการภายในรัฐหรือเขตอํานาจศาล กฎและข้อกําหนดสําหรับความเชื่อมโยงด้านภาษีการขายจะแตกต่างกันไปตามรัฐและเขตอํานาจศาล และเป็นสิ่งสำคัญที่ธุรกิจต่างๆ จะต้องเข้าใจภาระผูกพันด้านภาษีขายและปฏิบัติตามกฎหมายภาษีที่เกี่ยวข้องทั้งหมด เพื่อหลีกเลี่ยงค่าปรับหรือการดำเนินคดีทางกฎหมายที่อาจเกิดขึ้น

เกณฑ์สําหรับการสร้างความเชื่อมโยงด้านภาษีการขาย

ไม่มีเกณฑ์สากลสำหรับการกำหนดความเชื่อมโยงด้านภาษีการขาย แต่โดยทั่วไปแล้วจะมีปัจจัยหลายประการที่นำมาพิจารณาเมื่อต้องกำหนดว่าธุรกิจมีภาระผูกพันด้านภาษีขายในรัฐหรือเขตอำนาจศาลใดหรือไม่ เกณฑ์ทั่วไปบางข้อสําหรับการสร้างความเชื่อมโยงด้านภาษีการขาย ได้แก่

ตัวตนทางกายภาพ

ตัวตนทางกายภาพสามารถสร้างความเชื่อมโยงด้านภาษีการขายในรัฐหรือเขตอํานาจศาลได้ ตัวอย่างเช่น การมีสํานักงานจริง ร้านค้า คลังสินค้า หรือทรัพย์สินอื่นๆ ในรัฐ หรือการมีพนักงานหรือผู้รับจ้างอิสระที่ทํางานในรัฐนั้นกิจกรรมทางเศรษฐกิจ

หลายรัฐได้นํากฎหมายความเชื่อมโยงทางเศรษฐกิจมาใช้ ซึ่งสร้างภาระหน้าที่ด้านภาษีการขายให้กับธุรกิจที่มีคุณสมบัติตรงตามเกณฑ์บางประการสำหรับการขาย ธุรกรรม หรือรายได้ที่เกิดขึ้นในรัฐ เกณฑ์เหล่านี้อาจแตกต่างกันไปตามรัฐและอาจมีการเปลี่ยนแปลงได้ นี่คือรายชื่อมาตรฐานความเชื่อมโยงทางเศรษฐกิจทั้งหมดสําหรับทุกรัฐของสหรัฐอเมริกาความสัมพันธ์ของบริษัทในเครือ

รัฐบางแห่งมีกฎหมายความเชื่อมโยงระหว่างบริษัทในเครือ ซึ่งสร้างภาระหน้าที่ด้านภาษีการขายให้กับธุรกิจที่มีความสัมพันธ์กับบริษัทในเครือหรือบริษัทย่อยในรัฐ ซึ่งกรณีนี้อาจเกิดขึ้นเมื่อธุรกิจมีเจ้าของ การสร้างแบรนด์ หรือมีความเกี่ยวข้องอื่นๆ กับบริษัทในเครือหรือบริษัทย่อยในรัฐความสัมพันธ์แบบคลิกผ่าน

บางรัฐมีกฎหมายความเชื่อมโยงแบบคลิกผ่าน ซึ่งสร้างภาระหน้าที่ด้านภาษีการขายสําหรับธุรกิจที่มีความสัมพันธ์กับผู้ขายหรือตัวแทนผู้แนะนําบุคคลที่สามในรัฐ กรณีนี้อาจเกิดขึ้นเมื่อธุรกิจจ่ายค่าคอมมิชชันหรือค่าธรรมเนียมการแนะนําให้แก่บุคคลที่สามเพื่อการขายผ่านเว็บไซต์หรือความพยายามด้านการตลาด

ผลกระทบของความเชื่อมโยงด้านภาษีการขายที่มีต่อธุรกิจ

ผลกระทบของความเชื่อมโยงด้านภาษีการขายที่มีต่อธุรกิจอาจมีความสําคัญ ขึ้นอยู่กับสถานการณ์และข้อกําหนดเฉพาะของแต่ละรัฐหรือเขตอํานาจศาล ธุรกิจจะต้องทราบถึงรัฐและเขตอำนาจศาลที่ต้องเสียภาษีขายและผลกระทบของภาษีดังกล่าว ซึ่งประกอบด้วย

ค่าใช้จ่ายในการปฏิบัติตามข้อกําหนด

ผลกระทบที่มีนัยสําคัญที่สุดอย่างหนึ่งของความเชื่อมโยงด้านภาษีการขายต่อธุรกิจ คือค่าใช้จ่ายในการปฏิบัติตามกฎหมายภาษีของรัฐและท้องถิ่น ธุรกิจที่มีความเชื่อมโยงด้านภาษีการขายในหลายรัฐหรือเขตอํานาจศาลอาจจะต้องจดทะเบียนใบอนุญาตภาษีการขาย เรียกเก็บและนําส่งภาษีการขายที่ต้องเสียภาษี ยื่นขอคืนภาษีการขายตามปกติ และเก็บบันทึกการขายและภาษีที่เรียกเก็บอย่างละเอียดค่าปรับและดอกเบี้ย

ธุรกิจที่ปฏิบัติตามข้อกําหนดความเชื่อมโยงด้านภาษีการขายอาจต้องเสียค่าปรับและเสียดอกเบี้ยสําหรับการยื่นหรือชําระเงินล่าช้าหรือไม่ถูกต้อง ค่าปรับเหล่านี้อาจสูงและเพิ่มขึ้นอย่างรวดเร็ว ส่งผลให้เกิดต้นทุนเพิ่มเติมและภาระทางการเงินสำหรับธุรกิจข้อเสียในการแข่งขัน

ธุรกิจที่ไม่จัดการภาระหน้าที่ทางภาษีการขายอย่างถูกต้องอาจต้องเผชิญกับข้อเสียทางการแข่งขันเมื่อเทียบกับธุรกิจที่ปฏิบัติตามกฎหมายภาษี ธุรกิจที่ปฏิบัติตามข้อกําหนดสามารถคํานวณค่าใช้จ่ายในการทําธุรกิจในเขตอํานาจศาลต่างๆ ได้อย่างถูกต้อง ในขณะที่ธุรกิจที่ไม่ปฏิบัติตามข้อกําหนดอาจต้องแข่งขันกับราคาหรือปัจจัยอื่นๆความเสียหายต่อชื่อเสียง

การไม่ปฏิบัติตามข้อกําหนดความเชื่อมโยงด้านภาษีการขายอาจนำไปสู่ความเสียหายต่อชื่อเสียงของธุรกิจได้ ลูกค้าอาจมีแนวโน้มน้อยลงที่จะทำธุรกิจกับบริษัทที่มีประวัติปัญหาการปฏิบัติตามข้อกำหนดด้านภาษี และการประชาสัมพันธ์เชิงลบ หรือการดำเนินคดีทางกฎหมายอาจส่งผลเสียต่อชื่อเสียงแลแบรนด์ของธุรกิจได้

ขั้นตอนที่ธุรกิจสามารถดําเนินการได้เพื่อปฏิบัติตามกฎหมายความเชื่อมโยงด้านภาษีการขาย

การปฏิบัติตามกฎหมายความเชื่อมโยงด้านภาษีการขายอาจเป็นงานที่ท้าทายและซับซ้อนสําหรับธุรกิจ โดยเฉพาะงานที่มีภาระหน้าที่ทางภาษีการขายในหลายรัฐหรือเขตอํานาจศาล ต่อไปนี้คือขั้นตอนบางส่วนที่ธุรกิจใช้ได้เพื่อปฏิบัติตามกฎหมายความเชื่อมโยงด้านภาษีการขาย

กําหนดว่าคุณมีความเชื่อมโยงด้านภาษีการขายที่ใด

ขั้นตอนแรกในการปฏิบัติตามกฎหมายความเชื่อมโยงด้านภาษีการขายคือ การกําหนดว่าธุรกิจของคุณมีภาระหน้าที่ด้านภาษีการขายที่ไหน ส่วนนี้เกี่ยวข้องกับการระบุว่าธุรกิจของคุณมีสถานที่ตั้งทางกายภาพ กิจกรรมทางเศรษฐกิจ ความสัมพันธ์กับพาร์ทเนอร์ หรือความสัมพันธ์แบบคลิกผ่านที่ใด และการมีความเข้าใจข้อกำหนดความเชื่อมโยงด้านภาษีการขายของแต่ละรัฐหรือเขตอำนาจศาลที่คุณมีกิจกรรมทางธุรกิจจดทะเบียนใบอนุญาตภาษีการขาย

เมื่อพิจารณาแล้วว่าคุณมีภาระหน้าที่ด้านภาษีการขายที่ไหน คุณจะต้องลงทะเบียนขอใบอนุญาตภาษีขายในแต่ละรัฐหรือเขตอำนาจศาลที่คุณมีความเชื่อมโยงด้วย โดยทั่วไปจะต้องกรอกใบสมัครและให้ข้อมูลเกี่ยวกับธุรกิจของคุณ เช่น หมายเลขประจำตัวผู้เสียภาษีของรัฐบาลกลาง ประเภทธุรกิจ และข้อมูลการติดต่อ หากต้องการเพิ่มประสิทธิภาพให้กับขั้นตอนนี้ ให้ Stripeจัดการการจดทะเบียนภาษีในสหรัฐอเมริกา และรับประโยชน์จากกระบวนการที่ง่ายขึ้นซึ่งจะกรอกรายละเอียดใบสมัครล่วงหน้า คุณจึงไม่ต้องเสียเวลาและดูแลให้เป็นไปตามระเบียบข้อบังคับในแต่ละประเทศเรียกเก็บและนําส่งภาษีการขาย

หลังจากที่คุณจดทะเบียนใบอนุญาตภาษีการขายแล้ว คุณจะต้องเรียกเก็บและนําส่งภาษีการขายที่ต้องเสียภาษีจากยอดขายที่ต้องเสียภาษีในแต่ละรัฐหรือเขตอํานาจศาลที่คุณมีความเชื่อมโยงด้วย โดยทั่วไปแล้ว จะเกี่ยวข้องกับการเรียกเก็บเงินภาษีขายในอัตราที่เหมาะสมจากลูกค้า การติดตามการขายและภาษีที่จัดเก็บ และการยื่นแบบภาษีขายตามปกติ และการส่งเงินภาษีขายให้กับรัฐหรือเขตอำนาจศาลเก็บข้อมูลไว้แบบละเอียด

การเก็บบันทึกภาษีการขายและภาษีทั้งหมดที่เรียกเก็บไว้โดยละเอียดเพื่อให้เป็นไปตามกฎหมายความเชื่อมโยงด้านภาษีการขาย ซึ่งอาจรวมถึงการเก็บรักษาบันทึกใบแจ้งหนี้การขาย ใบเสร็จ และเอกสารอื่นๆ ที่รองรับการเรียกเก็บภาษีขายและการส่งเงินติดตามข้อมูลล่าสุดเกี่ยวกับข้อกำหนดด้านภาษีการขาย

ข้อกําหนดความเชื่อมโยงด้านภาษีการขายอาจเปลี่ยนแปลงบ่อย และคุณควรติดตามกฎหมายและข้อบังคับด้านภาษีการขายในแต่ละรัฐหรือเขตอํานาจศาลที่คุณมีความเชื่อมโยงด้วย ซึ่งอาจเกี่ยวข้องกับการติดตามการเปลี่ยนแปลงอัตราภาษีขาย เกณฑ์ และกฎเกณฑ์ต่างๆ รวมถึงการทำงานร่วมกับผู้เชี่ยวชาญด้านภาษีที่มีคุณสมบัติเหมาะสมเพื่อให้แน่ใจว่าเป็นไปตามกฎหมายภาษีที่เกี่ยวข้องทั้งหมด

Stripe จะช่วยได้อย่างไร

สําหรับธุรกิจที่ต้องการจัดการเรื่องภาษี การปฏิบัติตามข้อกําหนด และการติดตามตรวจสอบการเปลี่ยนแปลงกฎหมายและระเบียบข้อบังคับอย่างต่อเนื่องโดยใช้แนวทางที่มีประสิทธิภาพที่สุด มีโซลูชันที่ขับเคลื่อนด้วยเทคโนโลยีที่ไม่ต้องดําเนินการเองซึ่งแต่เดิมมีส่วนในการจัดการข้อกังวลเหล่านี้ Stripe Tax เป็นโซลูชันภาษีที่ครอบคลุมซึ่งช่วยให้ธุรกิจคํานวณ เรียกเก็บ และรายงานภาษีสําหรับการชําระเงินทั่วโลกได้โดยอัตโนมัติ ทั้งหมดนี้ทําทั้งหมดนี้ได้ด้วยการผสานการทํางานครั้งเดียว ซึ่งรวมถึงการช่วยให้ธุรกิจทราบว่าจะต้องจดทะเบียนและเรียกเก็บภาษีในจํานวนที่ถูกต้องได้โดยอัตโนมัติที่ไหน รวมทั้งสร้างรายงานทั้งหมดที่ธุรกิจจําเป็นต้องใช้ในการยื่นแบบคืนภาษี

Stripe Tax มีประโยชน์ต่อธุรกิจ โดยเฉพาะในเรื่องที่เกี่ยวกับความเชื่อมโยงด้านภาษีการขาย:

การคํานวณภาษีการขายอัตโนมัติ

Stripe Tax ใช้อัตราและกฎภาษีการขายแบบเรียลไทม์ในการคํานวณภาษีการขายโดยอัตโนมัติในธุรกรรมแต่ละรายการ โดยพิจารณาจากข้อกําหนดที่เจาะจงเกี่ยวกับภาษีการขายของแต่ละรัฐหรือเขตอํานาจศาลที่ธุรกิจมีภาระหน้าที่ด้านภาษีการขาย ซึ่งจะช่วยให้ธุรกิจมั่นใจได้ว่าธุรกิจเหล่านั้นเรียกเก็บภาษีการขายในจํานวนที่ถูกต้องได้อย่างถูกต้อง อีกทั้งยังหลีกเลี่ยงปัญหาด้านการปฏิบัติตามข้อกําหนดที่อาจเกิดขึ้นคุ้มครองภาษีขายอย่างครอบคลุม

Stripe Tax ครอบคลุมข้อกําหนดด้านภาษีการขายของรัฐทั้งหมด 50 รัฐในสหรัฐอเมริกาและวอชิงตัน ดี.ซี. รวมถึงในเขตอํานาจศาลระหว่างประเทศต่างๆ ทําให้ธุรกิจที่ใช้ Stripe Tax ปฏิบัติตามข้อกําหนดด้านภาษีการขายในหลายรัฐและเขตอํานาจศาลได้ง่ายขึ้นการยื่นและนําส่งที่เรียบง่าย

Stripe Tax ทําให้การยื่นเอกสารและนําส่งภาษีเป็นเรื่องง่ายขึ้น พาร์ทเนอร์ทั่วโลกที่เชื่อถือได้ของเราช่วยให้ผู้ใช้ได้รับประสบการณ์ที่ราบรื่นและเชื่อมต่อกับข้อมูลธุรกรรม Stripe ของคุณ ให้พาร์ทเนอร์ของเราจัดการยื่นเอกสารให้คุณ เพื่อที่คุณจะสามารถมุ่งเน้นไปที่การเติบโตของธุรกิจได้โซลูชันภาษีการขายที่ปรับขนาดได้

Stripe Tax ได้รับการออกแบบมาให้ขยายไปพร้อมกับธุรกิจที่เติบโตและขยายการดําเนินงาน ธุรกิจต่างๆ สามารถเพิ่มภาระหน้าที่ทางภาษีการขายใหม่ๆ ได้ง่ายๆ เพราะสามารถสร้างความเชื่อมโยงด้านภาษีการขายในรัฐหรือเขตอํานาจศาลใหม่ได้โดยไม่ต้องกังวลเกี่ยวกับการจัดการการปฏิบัติตามข้อกําหนดด้านภาษีการขายด้วยตัวเอง

Stripe Tax เป็นโซลูชันที่มีประสิทธิภาพสําหรับธุรกิจที่ต้องการปรับให้การปฏิบัติตามข้อกําหนดด้านภาษีการขายเป็นเรื่องง่ายและเป็นอัตโนมัติ โดยเฉพาะในด้านปัญหาความเชื่อมโยงด้านภาษีการขาย เมื่อใช้ Stripe Tax ธุรกิจจะมั่นใจได้ว่าจะเรียกเก็บและนําส่งภาษีการขายในแต่ละรัฐหรือเขตอํานาจศาลที่ธุรกิจมีภาระหน้าที่ทางภาษีการขายได้อย่างถูกต้องแม่นยํา โดยไม่ต้องใช้กฎและข้อกําหนดด้านภาษีการขายที่ซับซ้อนด้วยตัวเอง ดูข้อมูลเพิ่มเติมที่นี่

เนื้อหาในบทความนี้มีไว้เพื่อให้ข้อมูลทั่วไปและมีจุดประสงค์เพื่อการศึกษาเท่านั้น ไม่ควรใช้เป็นคําแนะนําทางกฎหมายหรือภาษี Stripe ไม่รับประกันหรือรับประกันความถูกต้อง ความสมบูรณ์ ความไม่เพียงพอ หรือความเป็นปัจจุบันของข้อมูลในบทความ คุณควรขอคําแนะนําจากทนายความที่มีอํานาจหรือนักบัญชีที่ได้รับใบอนุญาตให้ประกอบกิจการในเขตอํานาจศาลเพื่อรับคําแนะนําที่ตรงกับสถานการณ์ของคุณ