ธุรกิจออนไลน์ในปัจจุบันจําหน่ายสินค้าหรือบริการให้กับลูกค้าในหลายรัฐของสหรัฐอเมริกาและพื้นที่อื่นๆ อีกมากมาย อันที่จริงแล้ว ธุรกิจสตาร์ทอัพกว่า 80% ที่ใช้ Stripe ขายสินค้าและบริการในกว่า 20 รัฐและประเทศ การเข้าถึงลูกค้าทางออนไลน์นั้นเป็นเรื่องง่ายกว่าที่เคย แต่การจําหน่ายในตำแหน่งที่ตั้งจำนวนมากขึ้นอาจเพิ่มความยุ่งยากซับซ้อนให้คุณได้

ภาษีการขายเป็นหนึ่งในตัวอย่างของความซับซ้อนนี้: หากธุรกิจของคุณขายสินค้าหรือบริการให้กับลูกค้าในสหรัฐอเมริกา คุณต้องปฏิบัติตามกฎหมายภาษีการขายในรัฐของสหรัฐอเมริกา ซึ่งคุณมีคุณสมบัติตรงตามเกณฑ์การจดทะเบียน เกณฑ์ กฎภาษี และอัตราที่บังคับใช้เหล่านี้จะแตกต่างกันไปตามรัฐและตามผลิตภัณฑ์ ยิ่งคุณขายสินค้าจำนวนมากเท่าไร และยิ่งจำหน่ายในตําแหน่งที่ตั้งมากขึ้น แง่มุมเรื่องภาษีก็จะมีความยุ่งยากมากขึ้นตามไปด้วย

คู่มือนี้เหมาะสําหรับธุรกิจที่จําหน่ายสินค้าและบริการให้กับลูกค้าในสหรัฐอเมริกา โดยจะครอบคลุมข้อมูลพื้นฐานเกี่ยวกับความเชื่อมโยงทางเศรษฐกิจ คุณจะได้เรียนรู้วิธีการระบุเมื่อตนเองถึงเกณฑ์การจดทะเบียน วิธีการกําหนดอัตราภาษีที่ถูกต้องโดยขึ้นอยู่กับว่าคุณจําหน่ายผลิตภัณฑ์ใดและที่ไหน ตลอดจนวิธียื่นและนําส่งภาษี นอกจากนี้ คุณยังจะได้เรียนรู้วิธีการที่ Stripe Tax ช่วยให้คุณปฏิบัติตามข้อกําหนดเหล่านั้นได้

หากต้องการข้อมูลเพิ่มเติมเกี่ยวกับภาษีเมื่อจําหน่ายสินค้าหรือบริการแก่ลูกค้าในยุโรป โปรดดูคู่มือเกี่ยวกับ VAT ของสหภาพยุโรปและ VAT OSS

ความเชื่อมโยงทางเศรษฐกิจคืออะไร

คําว่า ความเชื่อมโยงทางเศรษฐกิจ หมายถึงตัวตนของธุรกิจในรัฐของสหรัฐอเมริกาที่ทำให้ผู้ขายที่อยู่นอกรัฐต้องมีภาระหน้าที่ในการเก็บภาษีการขายที่รัฐแห่งนั้น เมื่อทําธุรกรรมหรือทํากิจกรรมการขายถึงระดับหนึ่งๆ ในสหรัฐฯ ภาษีการขายอยู่ภายใต้การควบคุมระดับรัฐเป็นหลัก และทุกรัฐมีกฎหมายและกฎที่แตกต่างกัน ก่อนที่อินเทอร์เน็ตจะมีการใช้งานแพร่หลายมากขึ้น การพิจารณาว่าคุณมีความเชื่อมโยงทางเศรษฐกิจในพื้นที่หนึ่งๆ นั้นเป็นเรื่องที่ง่าย โดยหากคุณมีร้านค้า สํานักงาน คลังสินค้า พนักงาน หรืองานแสดงสินค้าชั่วคราวในรัฐหนึ่งๆ คุณจะต้องเก็บภาษีการขายที่นั่น

แต่ทุกอย่างกลับเปลี่ยนไปเมื่อมีอีคอมเมิร์ซ เมื่อเศรษฐกิจบนโลกอินเทอร์เน็ตได้รับความนิยมเพิ่มมากขึ้นเรื่อยๆ ผู้ค้าปลีกออนไลน์ก็มีข้อได้เปรียบหนือธุรกิจในท้องถิ่น เพราะไม่ต้องเรียกเก็บและนําส่งภาษีการขายอย่างอย่างเต็มประสิทธิภาพ นอกจากนี้ รัฐต่างๆ ยังพลาดรายรับที่ต้องเสียภาษีเป็นจำนวนรวมถึง 3.3 หมื่นล้านดอลลาร์สหรัฐต่อปี

ในปี 2018 ศาลฎีกาพิจารณาและกำหนดบรรทัดฐานใหม่ใหม่ในการตัดสินคดีระหว่างรัฐเซาท์ ดาโกต้าและบริษัท Wayfair ปัจจุบัน รัฐสามารถกําหนดให้ธุรกิจเรียกเก็บภาษีการขายได้แล้ว แม้ว่าจะไม่มีร้านค้าจริงหรือตัวแทนขายในรัฐนั้นก็ตาม ตั้งแต่นั้นมา ตัวตน "ทางเศรษฐกิจ" หรือการมีระดับธุรกรรมหรือกิจกรรมการขายถึงเกณฑ์ที่กําหนดไว้ ก็เพียงพอที่จะสร้างสถานะความเชื่อมโยงสําหรับรัฐนั้นๆ และแน่นอนว่าคุณจะต้องจดทะเบียนในรัฐใดๆ ก็ตามที่คุณมีตัวตนทางกายภาพ

ผลลัพธ์ของการไม่ปฏิบัติตามกฎหมายด้านความเชื่อมโยงทางเศรษฐกิจคืออะไร

เจ้าของธุรกิจต้องเข้าใจความเชื่อมโยงทางภาษีการขายและความรับผิดที่เกี่ยวข้อง เพื่อหลีกเลี่ยงความจําเป็นในการชําระภาษีที่ไม่ได้เรียกเก็บ รวมถึงค่าปรับและดอกเบี้ย คุณจะต้องยื่นภาษีในทุกรัฐที่คุณจดทะเบียนเพื่อเรียกเก็บภาษี แม้ว่าคุณจะไม่มีภาระด้านภาษีการขายในรอบนั้นก็ตาม

หากคุณควรเรียกเก็บภาษีการขายจากลูกค้าแต่ไม่ได้ดำเนินการ คุณจะต้องชําระภาษีการขายที่เกินกําหนดชําระเองโดยเสียดอกเบี้ยและค่าปรับเฉลี่ย 30% ของยอดภาษีการขายที่ครบกําหนดชําระ

วิธีปฏิบัติตามกฎและข้อบังคับด้านภาษีการขาย

การปฏิบัติตามความเชื่อมโยงทางเศรษฐกิจเป็นกระบวนการที่ประกอบด้วยหลายส่วน ซึ่งขึ้นอยู่กับตําแหน่งที่ตั้งที่แน่นอนของธุรกิจและลูกค้า ปริมาณการขาย และผลิตภัณฑ์ที่คุณขาย ต่อไปนี้คือ 3 ขั้นตอนหลักในการปฏิบัติตามกฎหมายด้านภาษีของสหรัฐอเมริกาในฐานะธุรกิจ

1. กําหนดว่าคุณมีความเชื่อมโยงที่ใด

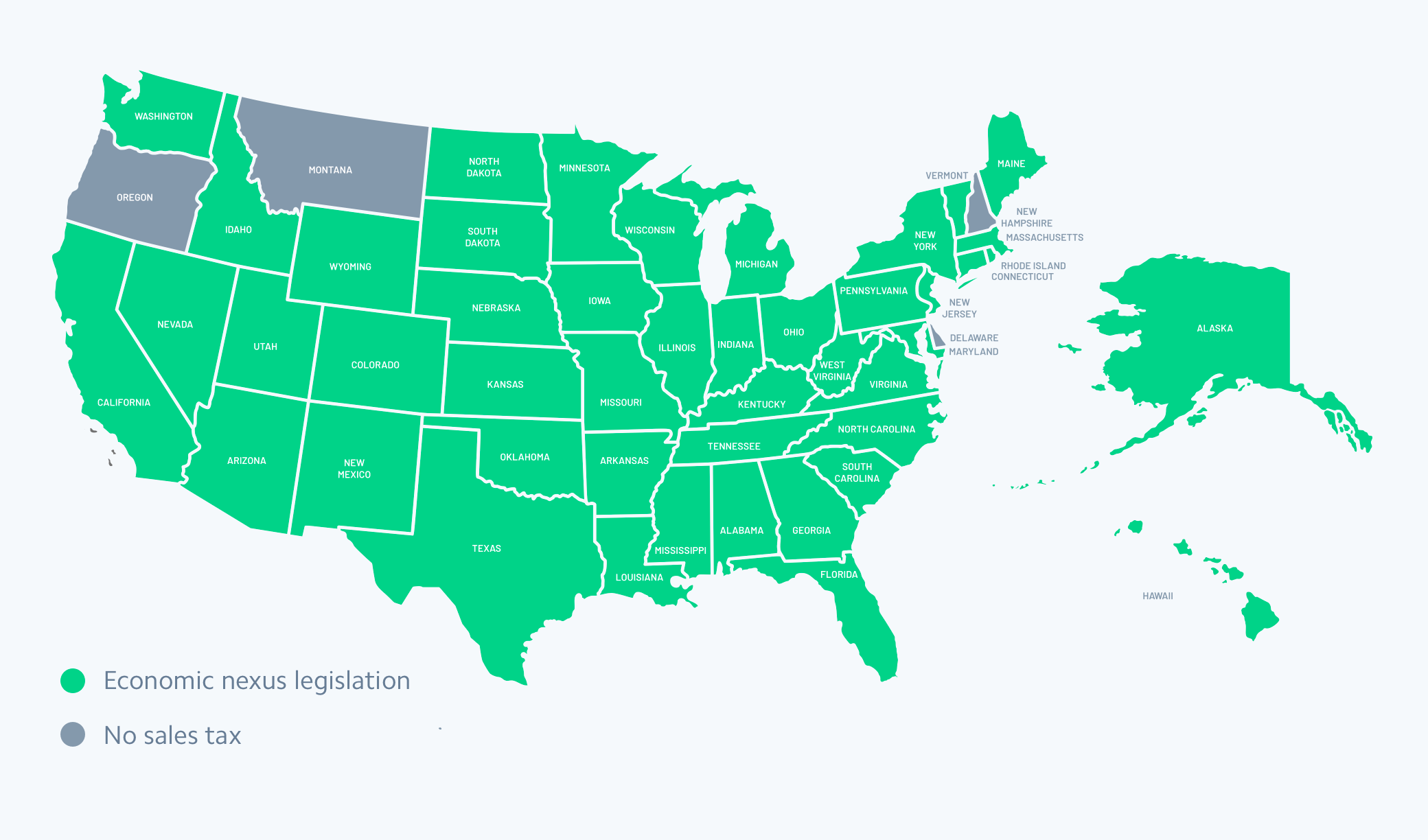

มี 46 รัฐในสหรัฐอเมริกาที่มีกฎหมายด้านความเชื่อมโยงทางเศรษฐกิจ ทั้งนี้ การมีความเชื่อมโยงทางเศรษฐกิจมักจะเกิดขึ้นหลังจากที่คุณถึงเกณฑ์ที่เจาะจงของธุรกรรมหรือรายรับ เกณฑ์เหล่านี้ส่วนใหญ่จะอิงจากกิจกรรมในช่วง 12 เดือนที่ผ่านมา โดยข้อกําหนดและวันครบกําหนดในการจดทะเบียนกับรัฐเพื่อจ่ายภาษีจะแตกต่างกันออกไป

รูปภาพนี้แสดงให้เห็นว่ารัฐใดในสหรัฐอเมริกามีกฎหมายความเชื่อมโยงทางเศรษฐกิจ

ในรัฐส่วนใหญ่ เกณฑ์สําหรับความเชื่อมโยงทางเศรษฐกิจคือ 100,000 ดอลลาร์สหรัฐหรือธุรกรรม 200 รายการในช่วง 12 เดือน อย่างไรก็ตามมีข้อยกเว้น ตัวอย่างเช่น ในรัฐเท็กซัสและแคลิฟอร์เนีย เกณฑ์คือ 500,000 ดอลลาร์สหรัฐ

ธุรกิจควรทําอย่างไรหากถึงเกณฑ์ความเชื่อมโยงด้านภาษีการขาย

เมื่อธุรกิจมีความเชื่อมโยงทางเศรษฐกิจถึงเกณฑ์ในเขตอํานาจศาลท้องถิ่น ก็จะต้องจดทะเบียนเพื่อเรียกเก็บภาษีบนเว็บไซต์สําหรับหน่วยงานของรัฐที่รับผิดชอบด้านภาษีการขาย ธุรกิจไม่ควรเก็บภาษีหากยังไม่ได้จดทะเบียนในเขตอํานาจศาลที่เกี่ยวข้อง ข้อกําหนดการจดทะเบียนของแต่ละรัฐล้วนแตกต่างกัน ตัวอย่างเช่นในรัฐเท็กซัส ธุรกิจนอกรัฐจะต้องจดทะเบียนภายในวันแรกของเดือนที่สี่ หลังจากถึงเกณฑ์ความเชื่อมโยงทางเศรษฐกิจ ขณะที่ในรัฐโรดไอแลนด์ ธุรกิจจะมีเวลาถึง 1 มกราคมของปีถัดไปในการจดทะเบียน เรียกเก็บ และเริ่มนําส่งภาษีการขายหลังจากถึงเกณฑ์ความเชื่อมโยงทางเศรษฐกิจ

นอกจากนี้ ข้อกฎหมายที่เจาะจงยังขึ้นอยู่กับว่าคุณจําหน่ายผลิตภัณฑ์ที่จับต้องได้ ผลิตภัณฑ์ดิจิทัล หรือซอฟต์แวร์ในฐานะบริการ (SaaS) หรือไม่ ผลิตภัณฑ์ดิจิทัล เช่น อีบุ๊ก หลักสูตรออนไลน์ ไฟล์เพลง และการเป็นสมาชิกเว็บไซต์ อาจมีความซับซ้อนเป็นพิเศษ ทั้งนี้ ไม่ใช่ทุกรัฐที่จะเก็บภาษีสินค้าดิจิทัล เขตอํานาจศาลที่เรียกเก็บภาษีสินค้าเหล่านี้มีคําจํากัดความของตนเองเกี่ยวกับผลิตภัณฑ์ดิจิทัล

แม้ว่าผลิตภัณฑ์ SaaS จะนับเป็นผลิตภัณฑ์ดิจิทัล แต่มักมีระเบียบข้อบังคับเฉพาะตัวเนื่องจากอาจไม่ได้มีการดาวน์โหลด ตัวอย่างเช่น ยอดขาย SaaS ต้องเสียภาษี 100% ในรัฐคอนเนทิคัตแต่ไม่ต้องเสียภาษีในรัฐแคลิฟอร์เนีย และในรัฐเท็กซัส ผลิตภัณฑ์ SaaS ต้องเสียภาษีที่ 80% ของราคาขาย ในขณะที่ซอฟต์แวร์ที่ดาวน์โหลดนั้นเสียภาษีเต็มจํานวน ดูตำแหน่งที่ตั้งที่ SaaS ถือเป็นผลิตภัณฑ์ที่ต้องเสียภาษีได้ที่นี่

2. ตรวจสอบเขตอํานาจศาลของคุณและระบุอัตราภาษี

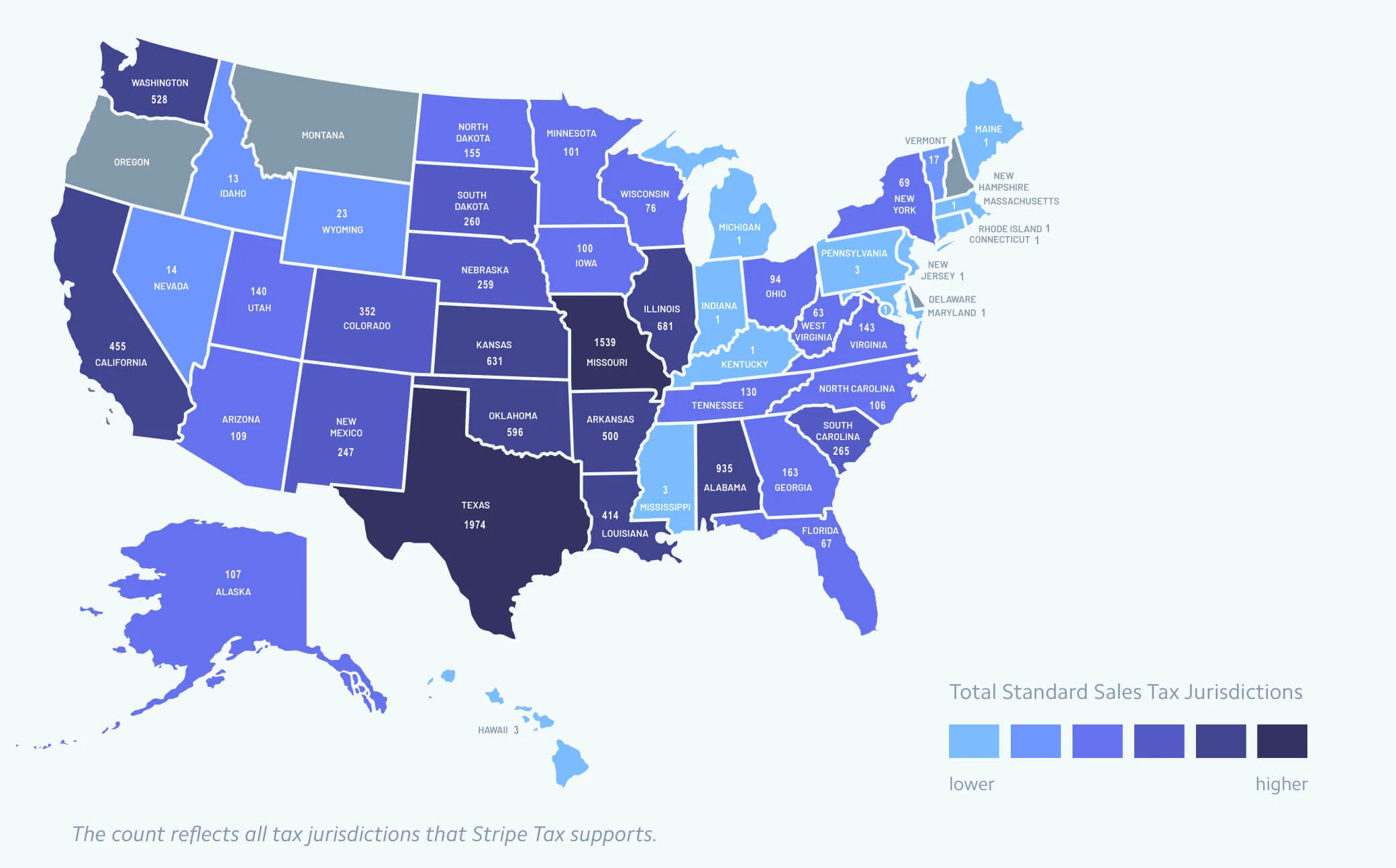

มีเขตอํานาจศาลภาษีกว่า 11,000 แห่งในสหรัฐฯ โดยทั้งหมดนี้มีข้อบังคับที่แตกต่างกัน ในรัฐแอละแบมาแห่งเดียวนั้นมีเขตอํานาจศาลภาษีมากกว่า 900 แห่ง และรัฐเท็กซัสมีมากกว่า 1,900 แห่ง ทว่ารัฐที่มีเขตอํานาจศาลภาษีน้อยกว่าก็ไม่ได้ช่วยลดความซับซ้อน เนื่องจากกระบวนการด้านการดูแลจัดการและการบังคับใช้อาจมีความแตกต่างกันอย่างมาก คุณต้องศึกษาแต่ละรัฐและเขตอํานาจศาลแต่ละแห่งเพื่อให้แน่ใจว่าได้ยื่นเอกสารอย่างถูกต้อง

อัตราภาษีจะแตกต่างกันไปขึ้นอยู่กับสิ่งที่คุณจําหน่ายและสถานที่ โดยจะมีการปรับเปลี่ยนอย่างต่อเนื่อง การเปลี่ยนแปลงอัตราภาษีหลายร้อยรายการเกิดขึ้นในสหรัฐฯ ทุกปี

อัตราภาษีการขายอิงตามต้นทางเทียบกับอัตราภาษีการขายอิงตามปลายทาง

เมื่อธุรกิจมียอดขายถึงเกณฑ์สําหรับความเชื่อมโยงทางเศรษฐกิจ เราก็จําเป็นจะต้องทําความเข้าใจความแตกต่างระหว่างอัตราภาษีการขายที่อิงตามต้นทางกับภาษีการขายที่อิงตามปลายทาง

หากธุรกิจของคุณอยู่ในรัฐต้นทาง คุณจะเรียกเก็บภาษีการขายของรัฐและอัตราภาษีการขายท้องถิ่นสําหรับตำแหน่งที่ธุรกิจของคุณตั้งอยู่

สําหรับรัฐปลายทาง คุณจะคํานวณอัตราภาษีการขายสําหรับสถานที่ที่ผู้ซื้ออยู่ (หรือสถานที่ที่จัดส่งสินค้า)

รัฐ 24 รัฐต่างเข้าร่วมข้อตกลงภาษีการขายและภาษีโภคภัณฑ์ที่มีประสิทธิภาพ (SSUTA) ซึ่งเป็นคณะกรรมการที่ก่อตั้งขึ้นเพื่อช่วยธุรกิจจัดการภาระหน้าที่ทางภาษีของตนในเขตอํานาจศาลต่างๆ อย่างไรก็ตาม เนื่องจากหลายรัฐไม่ได้เข้าร่วมจึงไม่ได้สร้างระบบสากลสำหรับทุกรัฐ นอกจากนี้ คุณยังต้องให้ความสําคัญกับหลักเกณฑ์เฉพาะของแต่ละรัฐอย่างใกล้ชิดด้วย

3. ยื่นและนําส่งภาษีของคุณ

เข้าไปที่เว็บไซต์ของแต่ละรัฐที่มีหน้าที่รับผิดชอบในการดูแลจัดการภาษีการขาย เพื่อดูรายละเอียดเกี่ยวกับวิธีการยื่นและข้อมูลที่สำคัญยิ่งกว่า ซึ่งก็คือเวลาที่ต้องยื่น วันครบกําหนดจะแตกต่างกันไปในแต่ละรัฐ และความถี่ในการยื่นเอกสารจะแตกต่างกันไปตามตําแหน่งที่ตั้งของคุณและความรับผิดทางภาษีของคุณด้วย

ในรัฐเทนเนสซี คุณต้องยื่นภาษีการขายรายปีหากความรับผิดทางภาษีรายเดือนนั้นไม่เกิน 200 ดอลลาร์สหรัฐ แต่หากความรับผิดด้านภาษีเกิน 200 ดอลลาร์สหรัฐ คุณต้องยื่นภาษีรายเดือนภายในวันที่ 20 ของเดือนถัดไป ตัวอย่างเช่น คุณควรยื่นภาษีการขายภายในวันที่ 20 กุมภาพันธ์ สำหรับการขายในเดือนมกราคม ในทางตรงกันข้าม แผนกภาษีและการเงินของนิวยอร์กกําหนดความถี่ในการยื่นภาษี (รายเดือน รายไตรมาส หรือรายปี) ให้กับธุรกิจแต่ละแห่งที่ขายในรัฐ โดยขึ้นอยู่กับปริมาณการขาย

Stripe Tax ช่วยอะไรได้บ้าง

Stripe ช่วยมาร์เก็ตเพลสต่างๆ สร้างและขยายธุรกิจการชำระเงินและบริการทางการเงินระดับโลกที่ทรงประสิทธิภาพได้ โดยใช้เวลาการทำงานน้อยลงและมีโอกาสในการเติบโตมากขึ้น Stripe Tax ลดความซับซ้อนในการปฏิบัติตามข้อกำหนดด้านภาษีทั่วโลก เพื่อให้คุณมีเวลาทุ่มเทกับการพัฒนาธุรกิจให้เติบโต โดยระบบจะคำนวณและเก็บภาษีการขาย ภาษีมูลค่าเพิ่ม และภาษี GST โดยอัตโนมัติจากทั้งสินค้าที่จับต้องได้และสินค้าดิจิทัล รวมไปถึงบริการในทุกรัฐของสหรัฐอเมริกาและอีก 100 ประเทศ Stripe Tax สร้างขึ้นภายใน Stripe โดยเฉพาะ และช่วยให้คุณเริ่มใช้งานได้รวดเร็วขึ้นโดยที่ไม่ต้องมีการผสานการทำงานหรือใช้ปลั๊กอินของบริษัทอื่น

Stripe Tax ช่วยคุณทำสิ่งต่อไปนี้ได้

- ทำความเข้าใจว่าต้องจดทะเบียนและเรียกเก็บภาษีที่ไหน: ดูประเทศที่คุณอาจต้องเรียกเก็บภาษีตามธุรกรรม Stripe หลังจากจดทะเบียนแล้ว คุณสามารถปิดใช้การเรียกเก็บภาษีในรัฐหรือประเทศใหม่ได้ในไม่กี่วินาที คุณจะเริ่มเรียกเก็บภาษีได้โดยเพิ่มโค้ดเพียงบรรทัดเดียวลงในการผสานการทำงาน Stripe ที่ใช้อยู่ หรือเพิ่มการเรียกเก็บภาษีลงในผลิตภัณฑ์ Stripe ที่ไม่ต้องเขียนโค้ด เช่น Invoicing ด้วยการคลิกเพียงปุ่มเดียว

- จดทะเบียนชำระภาษี: หากคุณมีธุรกิจอยู่ในสหรัฐอเมริกา สามารถให้ Stripe จัดการการจดทะเบียนภาษีแทนคุณ ช่วยกรอกรายละเอียดการสมัครล่วงหน้าและรับประโยชน์จากขั้นตอนที่ง่ายขึ้น ถ้าคุณอยู่นอกประเทศสหรัฐอเมริกา Stripe พารท์เนอร์กับ Taxually ในการจดทะเบียนภาษีกับสำนักงานสรรพากรในพื้นที่ ให้คุณประหยัดเวลาและปฏิบัติตามระเบียบข้อบังคับท้องถิ่นได้ง่ายขึ้น

- เก็บภาษีการขายโดยอัตโนมัติ: Stripe Tax จะคำนวณและเก็บภาษีตามจำนวนที่ค้างชำระ โดยรองรับสินค้าและบริการหลายร้อยรายการ ทั้งยังมีข้อมูลล่าสุดเกี่ยวกับกฎและการเปลี่ยนแปลงอัตราภาษี

- ทำให้การยื่นและนำส่งเป็นเรื่องง่ายขึ้น: พาร์ทเนอร์ทั่วโลกที่ได้รับความไว้วางใจของเราจะช่วยให้ผู้ใช้ได้รับประสบการณ์ที่ราบรื่นซึ่งเชื่อมต่อกับข้อมูลธุรกรรมใน Stripe ของคุณ ให้พาร์ทเนอร์ของเราช่วยจัดการการยื่นเอกสารให้คุณ เพื่อให้คุณมีเวลาไปมุ่งเน้นในการพัฒนาธุรกิจให้เติบโต

ดูข้อมูลเพิ่มเติมเกี่ยวกับ Stripe Tax