As empresas online de hoje vendem para clientes em vários estados dos EUA e internacionalmente. Na verdade, mais de 80% das startups que usam a Stripe vendem para mais de 20 estados e países. Nunca foi tão fácil alcançar clientes online, mas a venda de produtos e serviços em mais locais pode aumentar a complexidade.

O imposto sobre vendas é um exemplo dessa complexidade. Se a sua empresa vende para clientes nos EUA, você precisa cumprir as leis de imposto sobre vendas dos estados em que você atinge o limite para cadastro. Esses limites, as regras de impostos e as alíquotas aplicáveis variam conforme o estado e o produto. Quanto mais produtos você vender e em mais locais operar, mais difícil será gerenciar os impostos.

Este guia é direcionado a empresas que vendem para clientes nos EUA e aborda os princípios básicos do domicílio tributário econômico. Você aprenderá a identificar quando alcançou os limites para cadastro, a determinar a alíquota correta de acordo com o que e onde você vende e a declarar e repassar seus impostos. Você também aprenderá como o Stripe Tax pode ajudar a manter a conformidade.

Para obter mais informações sobre impostos ao vender para clientes na Europa, consulte nosso Guia para o IVA e o IVA OSS na UE.

O que é domicílio tributário econômico?

O termo domicílio tributário econômico refere-se à presença comercial em um estado dos EUA que torna um vendedor de fora desse estado responsável por recolher imposto sobre vendas nesse local quando atinge um nível predeterminado de transações ou atividades de vendas. Nos EUA, o imposto sobre vendas é, em sua maior parte, regulamentado no nível estadual, sendo que cada estado tem suas próprias leis e regras. Antes do advento da Internet, era simples identificar se você tinha domicílio tributário econômico em um determinado local. Se você tinha uma loja, escritório, armazém, funcionário ou exposição temporária em um estado, você precisava recolher imposto sobre vendas lá.

Esse era o padrão até a chegada do e-commerce. Quando a economia digital ganhou força, os varejistas online tiveram vantagem sobre as empresas locais porque não precisavam cobrar e repassar imposto sobre vendas. Com isso, os estados perderam, no total, US$ 33 bilhões de rendimentos tributáveis por ano.

Em 2018, a Suprema Corte dos EUA se pronunciou e abriu um precedente com a decisão do caso da Dakota do Sul versus Wayfair. Agora, um estado pode exigir que uma empresa recolha imposto sobre vendas mesmo que ela não tenha uma loja física ou um representante de vendas nesse estado. Desde então, ter uma presença econômica em um estado ou alcançar um nível predeterminado de transações ou atividades de vendas é suficiente para constituir o status de domicílio tributário nesse estado. E, é claro, você deverá se cadastrar em todos os estados em que tiver presença física.

Quais são as consequências para empresas que não cumprem as leis de domicílio tributário econômico?

Os proprietários de empresas precisam entender o domicílio tributário de seu imposto sobre vendas e a responsabilidade associada para evitar o pagamento de impostos não recolhidos com multas e juros. Você tem a obrigação de declarar impostos em todos os estados nos quais está cadastrado para recolher impostos, mesmo que você não tenha que pagar imposto sobre vendas durante esse período.

Se você devia ter recolhido imposto sobre vendas de seus clientes, mas não fez isso, você precisará pagar o imposto sobre vendas vencido de seu próprio bolso com juros e multas que chegam a, em média, 30% da quantia devida de imposto sobre vendas.

Como cumprir a legislação do imposto sobre vendas

A conformidade com o nexo econômico é um processo em várias partes, que depende da localização exata de sua empresa e seus clientes, de seu volume de vendas e dos produtos que você vende. Veja as três etapas principais para sua empresa cumprir as leis tributárias nos EUA:

1. Determine onde a empresa tem nexo

Dos estados dos EUA, 46 têm leis de nexo econômico. O status de nexo econômico geralmente ocorre quando a empresa atinge um certo limite de transações ou receitas. A maioria desses limites é definida pelos últimos 12 meses de atividade, com requisitos e prazos diversos para se cadastrar no estado para pagar impostos.

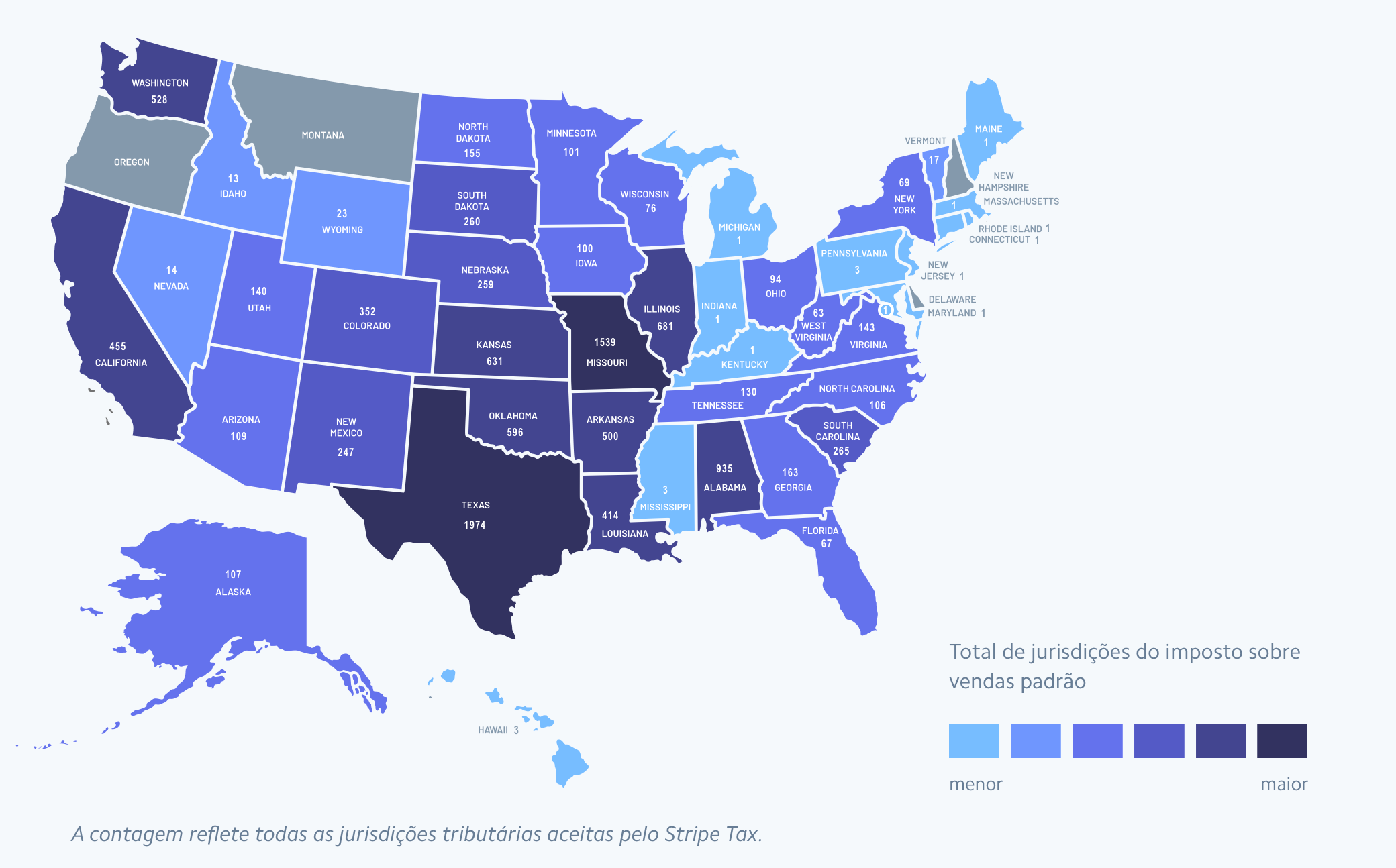

Veja na imagem quais estados têm leis de nexo econômico.

Na maioria dos estados, o limite para domicílio tributário econômico é US$ 100.000 em vendas ou 200 transações em 12 meses. No entanto, existem exceções. Por exemplo, no Texas e na Califórnia, o limite é US$ 500.000.

O que as empresas deverão fazer se atingirem o limite de domicílio tributário de imposto sobre vendas?

Quando uma empresa atingir o limite para domicílio tributário econômico em uma jurisdição, ela deverá se cadastrar para recolher impostos no site do órgão estadual responsável pelo imposto sobre vendas. As empresas não deverão recolher impostos se ainda não tiverem se cadastrado na jurisdição aplicável. Os requisitos de cadastro variam conforme o estado. Por exemplo, no Texas, as empresas de fora desse estado precisam se cadastrar até o primeiro dia do quarto mês depois de atingirem o limite de domicílio tributário econômico. Em Rhode Island, as empresas têm até 1º de janeiro do ano seguinte após atingirem o limite de domicílio tributário econômico para se cadastrar, recolher e começar a repassar o imposto sobre vendas.

As leis específicas também dependem do tipo de produto que você vende: físico, digital ou SaaS (software como serviço). Os produtos digitais (como e-books, cursos online, arquivos de música e assinaturas de sites) podem ser bastante complexos. Nem todos os estados tributam produtos digitais. As jurisdições que tributam esses produtos têm suas próprias definições do que constitui um produto digital.

Embora produtos de SaaS sejam considerados digitais, eles costumam ter regulamentações exclusivas porque nem sempre são obtidos por download. Por exemplo, vendas de SaaS são 100% tributáveis em Connecticut, mas não são tributáveis na Califórnia. No Texas, produtos de SaaS são tributados a 80% do preço de venda, enquanto os softwares baixados são totalmente tributados. Veja aqui onde SaaS são tributados.

2. Verifique as alíquotas de sua jurisdição.

Há mais de 11.000 jurisdições fiscais nos EUA, cada uma com sua regulamentação. Só o Alabama tem mais de 900 jurisdições fiscais; o Texas, mais de 1.900. Infelizmente, estados com poucas jurisdições fiscais nem sempre são menos complicados, pois há muita diversidade nos processos administrativos e nas aplicação das leis. Pesquise cada estado e jurisdição separadamente para garantir declarações corretas.

As alíquotas variam conforme o que você vende e de onde, e são alteradas com frequência. Centenas de alíquotas são alteradas nos EUA todos os anos.

Alíquotas de impostos sobre vendas na origem e no destino

Quando a empresa atinge o limite do nexo econômico, é importante compreender a diferença entre as alíquotas de impostos sobre vendas na origem e no destino.

Se sua empresa estiver localizada em um que cobra por origem, você cobrará a alíquota do imposto sobre vendas estadual e local onde sua empresa está localizada.

Se o estado cobrar pelo destino, você calcula a alíquota do imposto sobre vendas pela localização do comprador (ou para onde os itens estão sendo enviados).

Vinte e quatro estados participam do Acordo Simplificado para Imposto sobre Vendas e Uso (SSUTA), um conselho criado para ajudar as empresas a gerenciar suas obrigações fiscais entre jurisdições. Mas como muitos estados não participam, isso não cria um sistema uniforme entre os estados. Ainda é preciso ficar atento às diretrizes específicas de cada estado.

3. Declare e pague seus impostos

Acesse o site do órgão de cada estado responsável pela administração dos impostos sobre vendas para saber como declarar e, mais importante, quando declarar. Os prazos variam conforme o estado, e a frequência com que você declara também depende de sua localização e obrigação fiscal.

No Tennessee, é preciso declarar o imposto sobre vendas anualmente quando o valor do imposto devido é igual ou inferior a US$ 200. Mas quando o valor do imposto devido ultrapassa US$ 200, é necessário declarar mensalmente até o dia 20 do mês seguinte. Por exemplo, você declararia até 20 de fevereiro o imposto sobre vendas referente às vendas de janeiro. Já em Nova York, o Departamento de Tributação e Finanças considera o volume de vendas no estado de cada empresa e atribui individualmente a ela uma frequência de declaração (mensal, trimestral ou anual).

Como o Stripe Tax pode ajudar

A Stripe ajuda marketplaces a criar e expandir empresas globais de pagamentos e serviços financeiros com menos gastos operacionais e mais oportunidades de crescimento. O Stripe Tax reduz a complexidade da conformidade fiscal global para que você possa se concentrar no crescimento de seus negócios. Ele calcula e recolhe automaticamente impostos sobre vendas, IVA e GST sobre bens e serviços físicos e digitais em todos os estados dos EUA e em 100 países. O Stripe Tax já vem integrado à Stripe para que você possa começar mais rápido, sem integração ou plugins de terceiros.

O Stripe Tax pode ajudar você a:

- Entender onde cadastrar e recolher impostos: Veja onde pode ser necessário recolher impostos com base nas suas transações na Stripe. Depois de se cadastrar, você pode ativar em segundos o recolhimento de impostos em um novo estado ou país. É possível começar a recolher impostos com uma única linha de código adicionada à sua integração da Stripe ou usar o recolhimento de impostos com produtos no-code da Stripe, como o Invoicing, com um clique.

- Cadastre-se para pagar impostos: Se a sua empresa estiver localizada nos Estados Unidos, deixe que a Stripe administre seus cadastros fiscais e se beneficie de um processamento simplificado que automatiza os detalhes de cadastro, economizando tempo e simplificando a conformidade com as regulamentações locais. Se você estiver localizado fora dos EUA, a Stripe tem parceria com o Tax para ajudá-lo a se cadastrar nas autoridades fiscais locais.

- Recolher automaticamente impostos sobre vendas: O Stripe Tax calcula e recolhe o valor do imposto devido. Ele é compatível com centenas de produtos e serviços, além de estar atualizado sobre mudanças de regras fiscais e alíquotas.

- Simplifique a declaração e a remessa de impostos: Com nossos parceiros globais confiáveis, os usuários se beneficiam de uma experiência perfeita que se conecta aos seus dados de transação na Stripe, permitindo que nossos parceiros gerenciem suas declarações para que você possa se concentrar no crescimento da sua empresa.

Saiba mais sobre o Stripe Tax