Nätföretag säljer idag till kunder i flera delstater i USA och utanför landet. Faktum är att mer än 80 % av alla startup-företag som använder Stripe säljer till över 20 delstater och länder. Även om det nu är enklare än någonsin att nå kunder online, kan försäljning på fler platser leda till ökad komplexitet.

Omsättningsskatt är ett exempel på den här komplexiteten: Om ditt företag säljer till kunder i USA måste du följa lagstiftningen om omsättningsskatt i de amerikanska delstater där du uppfyller tröskelvärdet för registrering. Dessa tröskelvärden, skatteregler och de skattesatser som gäller varierar beroende på delstat och produkt. Ju fler produkter du säljer och ju fler platser du säljer till, desto svårare blir skattearbetet.

Den här guiden riktar sig till företag som säljer till kunder i USA. Den går igenom grunderna i ekonomiska förbindelseregler. Du får lära dig hur du vet var du har nått tröskelvärden för registrering, hur du fastställer rätt skattesats beroende på var och vad du säljer samt hur du deklarerar och betalar skatt. Du får också lära dig hur Stripe Tax kan hjälpa dig att efterleva dessa regler.

För mer information om skatt vid försäljning till europeiska kunder, se vår Guide till moms inom EU och OSS-moms.

Vad är ekonomiska förbindelseregler/economic nexus?

Termen ekonomisk förbindelse avser ett företags närvaro i en amerikansk delstat som medför att en säljare från utanför delstaten blir skyldig att ta ut omsättningsskatt i den delstaten när en viss transaktionsnivå eller försäljningsaktivitet har uppnåtts. I USA regleras omsättningsskatten främst på delstatsnivå, och varje delstat har olika lagar och regler. Innan det fanns internet var det enkelt att avgöra om man hade ekonomisk förbindelse på en viss plats. Om du hade en butik, ett kontor, ett lager, en anställd eller en tillfällig mässa i en viss delstat behövde du ta ut moms där.

Detta fungerade fram tills e-handeln kom. När internetekonomin väl tog fart fick e-handlare en fördel gentemot lokala företag eftersom de i praktiken inte behövde ta ut och betala in omsättningsskatt Dessutom gick delstaterna miste om totalt upp till 33 miljarder dollar i beskattningsbar inkomst per år.

År 2018 vägde USA:s högsta domstol in och satte ett nytt prejudikat i domen South Dakota vs. Wayfair. En delstat kan nu kräva att ett företag tar ut omsättningsskatt även om de inte har en fysisk butik eller säljare i delstaten i fråga. Sedan dess räcker det med en "ekonomisk" närvaro, eller att man når en viss nivå av transaktioner eller försäljningsaktivitet, för att utlösa en s.k. "nexus status" för det tillståndet. Och naturligtvis måste du registrera dig i alla stater där du har en fysisk närvaro.

Vad blir följderna om man inte följer de ekonomiska förbindelsereglerna?

Företagare måste förstå dessa ekonomiska förbindelseregler för omsättningsskatt och skyldigheterna de medför för att inte behöva betala in skatter man inte tagit ut samt straffavgifter och ränta. Du måste deklarera skatt i alla delstater där du är registrerad för att ta ut skatt, även om du inte är skattskyldig för omsättningsskatt under den perioden.

Om du borde ha tagit ut omsättningsskatt från dina kunder men inte gjort det måste du betala försenad omsättningsskatt ur egen ficka med ränta och straffavgifter som i genomsnitt uppgår till 30 % av den omsättningsskatt som ska betalas.

Så här följer du regler och bestämmelser för omsättningsskatt

Att följa ekonomiska förbindelseregler är en process i flera delar som beror på den exakta platsen för ditt företag och dina kunder, din försäljningsvolym och vilka produkter du säljer. Här beskriver vi de tre viktigaste stegen för att följa skattelagarna i USA som företag:

1. Identifiera var förbindelsereglerna gäller för dig

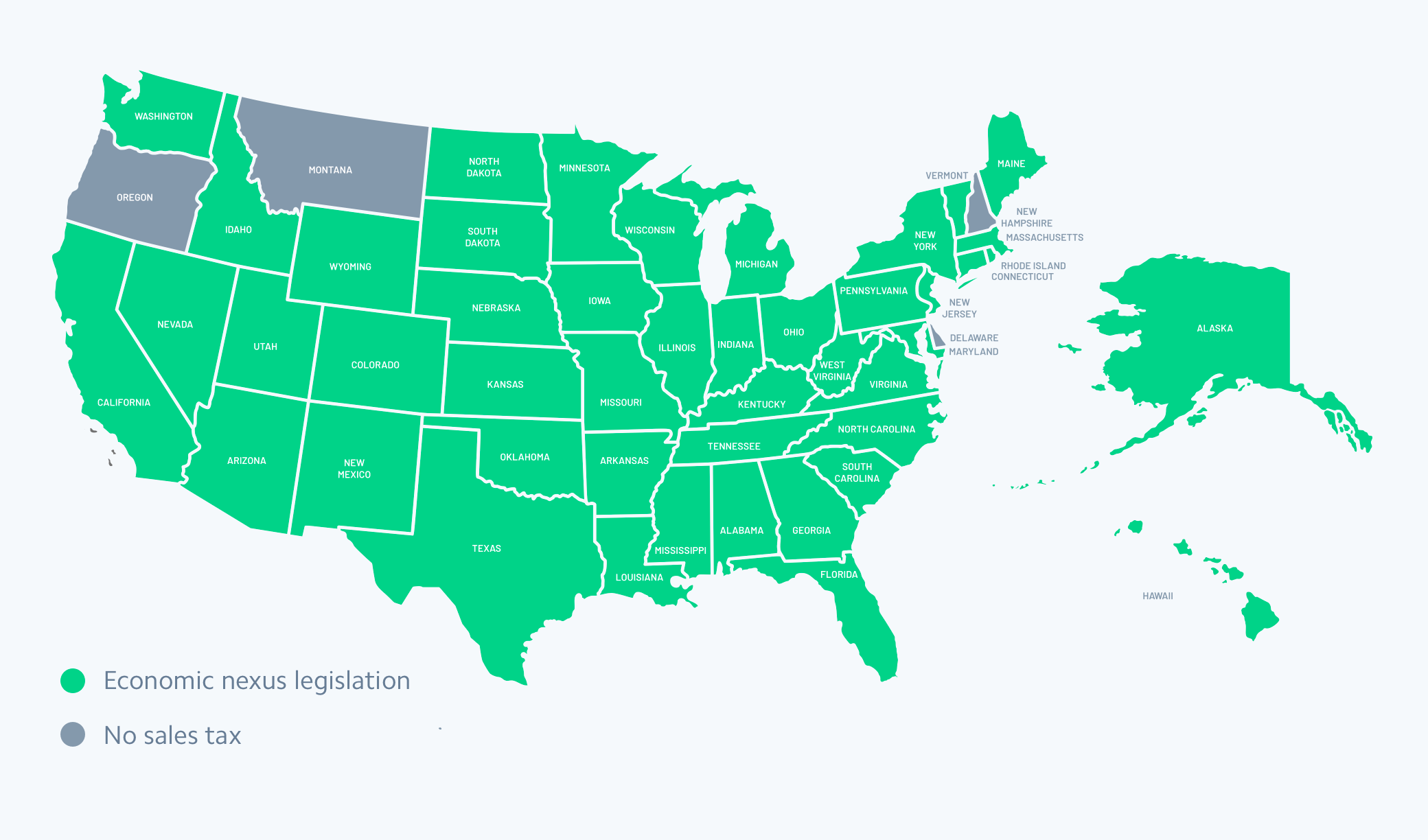

Det finns 46 amerikanska delstater som har ekonomiska förbindelseregler. Du uppnår status för ekonomisk förbindelse vanligtvis när du har passerat en viss transaktions- eller intäktsgräns. Dessa tröskelvärden baseras generellt på företagets verksamhet de senaste 12 månaderna, och kraven och tidsfristerna för skatteregistrering i delstaten varierar också.

Den här bilden visar vilka amerikanska delstater som har ekonomiska förbindelseregler.

I de flesta delstater är tröskelvärdet för ekonomisk förbindelse 100 000 USD i omsättning eller 200 transaktioner under 12 månader. Det finns dock undantag. I Texas och Kalifornien är tröskelvärdet till exempel 500 000 dollar.

Vad ska företag göra om de når tröskelvärdet för förbindelseregler för omsättningsskatt?

När företag når tröskelvärdet i en lokal jurisdiktion ska de registrera sig för att ta ut skatt på webbplatsen för den relevanta delstatliga myndigheten. Företag ska inte ta ut skatt om de inte ännu har registrerat sig i tillämplig jurisdiktion. Registreringskraven skiljer sig åt mellan olika delstater. I Texas skulle till exempel företag utanför delstaten behöva registrera sig senast den första dagen i den fjärde månaden efter att de nått tröskelvärdet för ekonomisk förbindelse. I Rhode Island har företag fram till den 1 januari året efter att de nått tröskeln för ekonomisk förbindelse på sig att registrera sig, ta ut och börja betala in omsättningsskatt.

Lagarna varierar också beroende på om du säljer fysiska varor, digitala produkter eller SaaS-produkter (molnbaserad mjukvarutjänst). Digitala produkter – som e-böcker, onlinekurser, musikfiler och webbplatsmedlemskap – kan vara särskilt komplexa. Alla delstater beskattar inte digitala varor. Jurisdiktioner där dessa varor är skattepliktiga har egna definitioner av vad som utgör en digital produkt.

Även om SaaS-produkter räknas som digitala produkter omfattas de ofta av särskilda regler eftersom de inte nödvändigtvis laddas ner. Till exempel är SaaS-försäljning 100 % skattepliktig i Connecticut men inte skattepliktig i Kalifornien. Och i Texas beskattas SaaS-produkter på 80 % av försäljningspriset, medan nedladdad programvara beskattas fullt ut. Se var SaaS anses vara skattepliktigt här.

2. Kontrollera din jurisdiktion och fastställ din skattesats

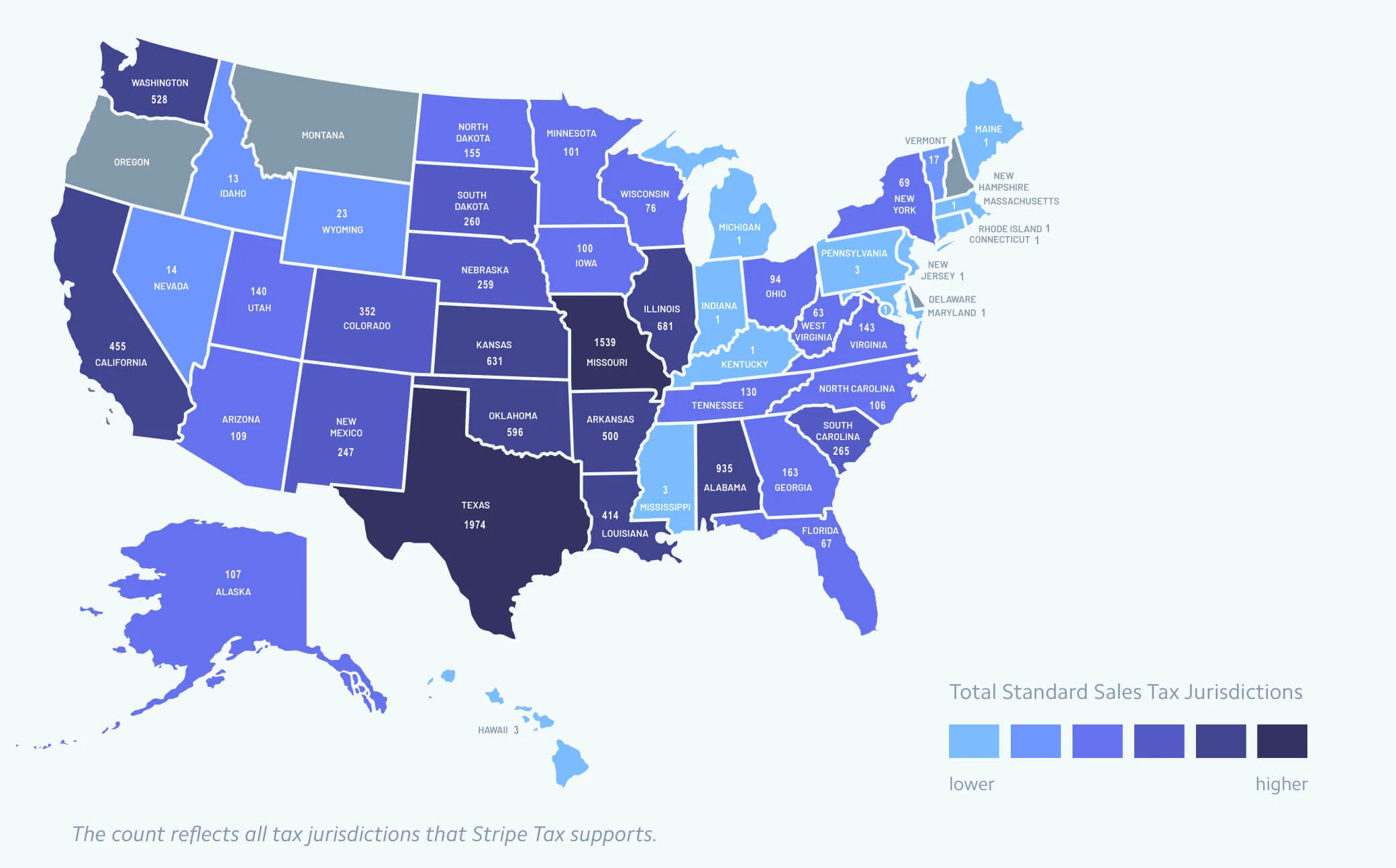

Det finns fler än 11 000 skattejurisdiktioner i USA, och alla har olika regler. Bara i Alabama finns det över 900 skattejurisdiktioner, och Texas har fler än 1 900. Tyvärr är delstater med färre skattejurisdiktioner inte nödvändigtvis mindre komplicerade eftersom det kan förekomma enorma variationer i administrativa processer och verkställighet. Du måste undersöka varje delstat och jurisdiktion individuellt för att säkerställa att du deklarerar korrekt.

Skattesatserna varierar beroende på vad du säljer och var, och de uppdateras ständigt. Varje år ändras hundratals skattesatser i USA.

Ursprungsbaserade kontra destinationsbaserade omsättningsskattesatser

När företag når upp till tröskeln för ekonomiska förbindelser är det viktigt att förstå skillnaden mellan ursprungs- och destinationsbaserad omsättningsskatt.

Om ditt företag är beläget i en ursprungsbaserad delstat skulle du debitera den delstatliga och lokala omsättningsskattesatsen för platsen där ditt företag är beläget.

För en destinationsbaserad delstat skulle du beräkna omsättningsskattesatsen för platsen där din köpare befinner sig (eller dit varorna skickas).

Tjugofyra delstater deltar i Streamlined Sales and Use Tax Agreement (SSUTA), en organisation som inrättades för att hjälpa företag att hantera sina skattskyldigheter i olika jurisdiktioner. Men eftersom många stater inte deltar skapar det dock inte ett enhetligt system. Du måste fortfarande vara uppmärksam på varje delstats specifika riktlinjer.

3. Deklarera och betala skatt

Besök webbplatsen för varje delstats myndighet som ansvarar för administrationen av omsättningsskatter för information om hur du deklarerar, och kanske ännu viktigare, när du ska deklarera. Tidsfristerna varierar mellan delstaterna, och hur ofta du deklarerar varierar också avsevärt beroende på din plats och din skattskyldighet.

I Tennessee deklarerar du omsättningsskatt en gång om året om din månatliga skattskyldighet uppgår till högst 200 USD. Men om din skattskyldighet överstiger 200 USD måste du deklarera varje månad senast den 20:e den följande månaden. Du skulle till exempel deklarera moms för omsättningen i januari senast den 20 februari. I New York däremot tilldelar skatte- och finansdepartement varje företag som säljer i delstaten en deklarationsfrekvens (månads-, kvartals- eller årsvis), beroende på försäljningsvolym.

Så här kan Stripe Tax hjälpa till

Stripe hjälper marknadsplatser att bygga och skala upp kraftfulla globala företag inom betalningar och finansiella tjänster med lägre omkostnader och fler tillväxtmöjligheter. Stripe Tax minskar komplexiteten i global efterlevnad av skatteregler så att du kan fokusera på att utveckla ditt företag. Tax beräknar och tar automatiskt ut omsättningsskatt, moms och GST på både fysiska och digitala varor och tjänster i alla USA:s delstater och 100 andra länder. Stripe Tax är integrerat i Stripe så att du kan komma igång snabbare – ingen integration av tredje part eller insticksprogram krävs.

Stripe Tax kan hjälpa dig att:

- Förstå var du ska registrera dig och ta ut skatt: Se var du kan behöva ta ut skatt baserat på dina Stripe-transaktioner. När du har registrerat dig kan du aktivera skatteuppbörd i en ny stat eller ett nytt land på några sekunder. Du kan börja ta ut skatt genom att lägga till en rad kod i den befintliga Stripe-integrationen eller lägga till skatteuttag i Stripes kodfria produkter, till exempel Invoicing, med ett enda klick.

- Registrera sig för att betala skatt: Om ditt företag är baserat i USA kan du låta Stripe hantera dina skatteregistreringar och dra nytta av en förenklad process där du fyller i ansökan automatiskt, vilket sparar tid och förenklar efterlevnaden av lokala regelverk. Om du befinner dig utanför USA samarbetar Stripe med Taxually för att hjälpa dig att registrera dig hos lokala skattemyndigheter.

- Ta ut omsättningsskatt automatiskt: Stripe Tax beräknar och tar ut det skattebelopp som ska betalas. Den stöder hundratals produkter och tjänster, och innehåller alla de senaste skattereglerna och skattesatsändringarna.

- Enklare deklaration och betalning: Med våra betrodda globala partners kan användarna dra nytta av en smidig upplevelse som är kopplad till dina Stripe-transaktionsdata, så att våra partners kan hantera dina deklarationer så att du kan fokusera på att utveckla ditt företag.

Läs mer om Stripe Tax.