Hoy en día, las empresas en línea venden a clientes en varios estados de los EE. UU. y más allá. De hecho, más del 80 % de las startups que utilizan Stripe operan en más de 20 estados y países. A pesar de que nunca fue tan fácil llegar a los clientes gracias a la modalidad en línea, operar en más de un lugar puede resultar complejo.

El impuesto sobre las ventas es un ejemplo de esta complejidad: si tu empresa tiene clientes en los EE. UU., debes cumplir con las leyes del impuesto sobre las ventas de los estados de ese país donde alcances los límites para la inscripción. Los límites, las normativas fiscales y las tasas aplicables varían según el estado y el producto. Cuantos más productos vendas y en más ubicaciones, más compleja será la gestión de los impuestos.

Esta guía está dirigida a las empresas que venden a clientes de los EE. UU. y comprende los conceptos básicos del nexo económico. Te ayudará a identificar dónde alcanzaste los límites para la inscripción, cómo determinar la tasa impositiva correcta en función de qué vendes y dónde, y cómo declarar y enviar impuestos. También obtendrás información sobre la ayuda que Stripe Tax puede brindarte para cumplir con la normativa.

Para obtener información en materia impositiva cuando vendes a clientes europeos, consulta nuestra Guía sobre el IVA y la ventanilla única del IVA de la UE.

¿Qué es el nexo económico?

El término nexo económico se refiere a la presencia de una empresa en un estado de los EE. UU. que exige a un vendedor no establecido allí la responsabilidad de cobrar el impuesto sobre las ventas una vez alcanzada una determinada cantidad de transacciones o ventas. En los EE. UU., cada estado es el principal regulador de este impuesto, y tiene sus propias leyes y normativas. Antes del surgimiento de Internet, era sencillo determinar si correspondía el nexo económico en un determinado lugar. Si tenías una tienda, una oficina, un almacén o un empleado, o bien participabas de una exposición comercial, debías cobrar el impuesto sobre las ventas allí.

Así fue hasta la llegada del comercio electrónico. Cuando la actividad económica en Internet ganó terreno, los comerciantes minoristas en línea tenían una ventaja con respecto a las empresas locales, ya que, en efecto, no debían cobrar ni enviar el impuesto sobre las ventas. Además, los estados perdían un total de USD 33,000 millones de ingresos sujetos a impuestos por año.

En 2018, la Corte Suprema intervino y sentó un precedente con el fallo del caso Dakota del Sur contra Wayfair. En la actualidad, un estado puede exigir el cobro del impuesto sobre las ventas a una empresa que no tenga una tienda física o un representante de ventas allí. Desde entonces, una presencia «económica» (o alcanzar una determinada cantidad de transacciones o ventas) es suficiente para que se establezca un nexo fiscal con ese estado. Por supuesto, es obligatorio, además, inscribirse en aquellos estados donde se tenga presencia física.

¿Cuáles son las consecuencias de no cumplir con las leyes de nexo económico?

Los titulares de empresas deben entender su nexo fiscal sobre las ventas, y su correspondiente responsabilidad, para evitar pagar los impuestos no cobrados, además de multas e intereses. Debes presentar declaraciones de impuestos en todos los estados en los que estés inscrito para el cobro de impuestos, incluso si no tienes responsabilidades con respecto al impuesto sobre las ventas durante ese período.

Si no cobraste a tus clientes el impuesto sobre las ventas que correspondía, deberás pagar dicho importe vencido y pendiente de pago de tu propio bolsillo, además de intereses y multas que, en promedio, alcanzan el 30 % del importe adeudado.

Cómo cumplir con las normativas y reglas del impuesto sobre las ventas

Cumplir con el nexo económico es un proceso de varias partes que depende de la ubicación precisa de la empresa y sus clientes, el volumen de ventas y los productos que se venden. Estos son los tres pasos clave para que tu empresa cumpla con las leyes fiscales de los EE. UU.:

1. Determinar dónde corresponde el nexo

Hay 46 estados de EE. UU. que tienen leyes de nexo económico. Para alcanzar el estado de nexo económico, se debe superar un límite específico de transacciones o ingresos. La mayoría de estos límites se basan en los últimos 12 meses de actividad, con requisitos y plazos de registro en el estado para pagar impuestos que también varían.

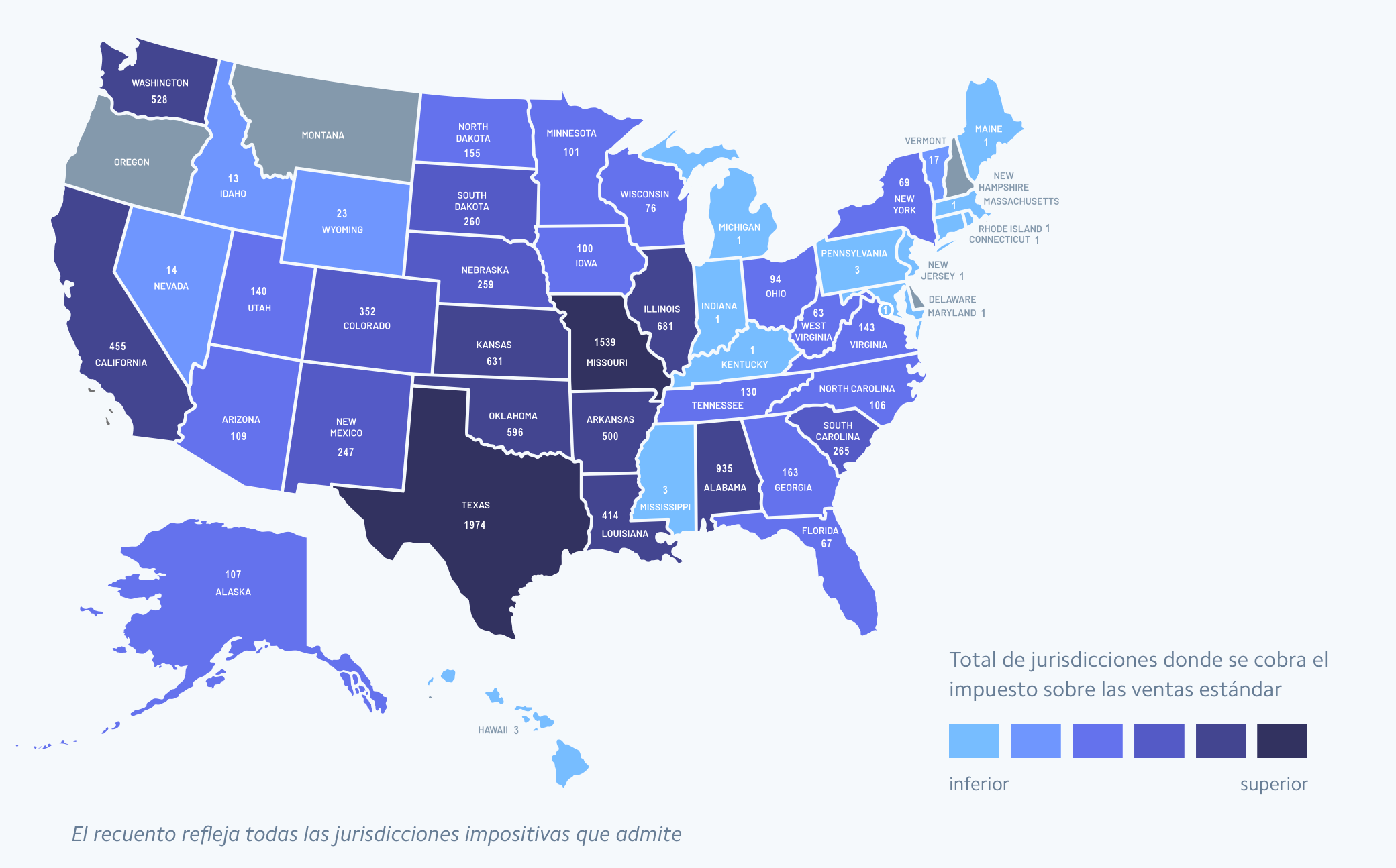

En esta imagen se muestran los estados de EE. UU. que tienen leyes de nexo económico.

En la mayoría de los estados, el límite para el nexo económico es de USD 100,000 en ventas o 200 transacciones durante 12 meses. Sin embargo, hay excepciones. Por ejemplo, en Texas y California el límite es de USD 500,000.

¿Qué deben hacer las empresas que alcanzan el límite del nexo fiscal sobre las ventas?

Cuando las empresas alcanzan el límite del nexo económico en una jurisdicción local, deben inscribirse para el cobro de impuestos en el sitio web del organismo estatal responsable del impuesto sobre las ventas. Las empresas no deben cobrar impuestos si aún no se inscribieron en la jurisdicción correspondiente. Los requisitos para la inscripción varían de un estado a otro. Por ejemplo, en Texas, las empresas no establecidas en ese estado deben inscribirse antes del primer día del cuarto mes posterior a haber alcanzado el límite de nexo económico. En Rhode Island, las empresas tienen hasta el 1 de enero del año posterior a alcanzar el límite de nexo económico para inscribirse, cobrar el impuesto sobre las ventas y empezar a enviarlo.

Las leyes específicas también varían en función de si los productos que se venden son tangibles, digitales o de SaaS (Software como Servicio). Los productos digitales (como libros electrónicos, cursos en línea, archivos de música y membresías de sitios web) pueden resultar especialmente complejos. No todos los estados gravan los productos digitales. Las jurisdicciones que lo hacen tienen sus propias definiciones de qué constituye un producto digital.

Aunque los productos de SaaS (Software como Servicio) se consideran productos digitales, suelen tener normativas únicas porque no necesariamente son productos que se descargan. Por ejemplo, las ventas de SaaS están sujetas a impuestos en un 100 % en Connecticut, pero no lo están en California. En Texas, los productos de SaaS se gravan al 80 % del precio de venta, mientras que el software descargado se grava en su totalidad. Haz clic aquí para consultar dónde los productos de SaaS están sujetos a impuestos.

2. Consulta tu jurisdicción y determina las tasas impositivas

Hay más de 11,000 jurisdicciones fiscales en los EE. UU., y todas tienen diferentes normativas. Solo en Alabama, hay más de 900 jurisdicciones fiscales, y Texas tiene más de 1900. Lamentablemente, que un estado tenga menos jurisdicciones fiscales no siempre significa que sea menos complicado, ya que puede haber una enorme diferencia en los procesos administrativos y en la aplicación de la normativa. Debes investigar cada estado y jurisdicción en particular para asegurarte de que estás presentando la declaración correctamente.

Las tasas impositivas varían según lo que vendas y dónde, y se actualizan constantemente. Cada año se producen cientos de cambios en las tasas impositivas en los EE. UU.

Diferencia entre las tasas del impuesto sobre las ventas basadas en el origen y las basadas en el destino

Una vez que las empresas alcanzan el umbral para el nexo económico, es importante comprender la diferencia entre las tasas del impuesto sobre las ventas basadas en el origen y las basadas en el destino.

Si tu empresa está ubicada en un estado basado en el origen, cobrarás la tasa del impuesto sobre las ventas estatal y local del lugar donde esté ubicada tu empresa.

Para un estado basado en el destino, deberás calcular la tasa del impuesto sobre las ventas del lugar donde se encuentra el comprador (o del lugar al que se envían los productos).

Veinticuatro estados participan en el Acuerdo Simplificado del Impuesto sobre las Ventas y el Uso (SSUTA), una junta que se estableció para ayudar a las empresas a gestionar sus obligaciones fiscales en distintas jurisdicciones. Sin embargo, dado que muchos estados no participan, no se crea un sistema uniforme para todos ellos. Aun así, debes prestar mucha atención a las pautas específicas de cada estado.

3. Presenta y remite tus impuestos

Visita el sitio web del organismo responsable de la administración de los impuestos sobre las ventas en cada estado para obtener información sobre cómo presentar la declaración y, quizás lo más importante, cuándo hacerlo. Los plazos variarán de un estado a otro, y la frecuencia con la que presentes la declaración también variará significativamente según tu ubicación y responsabilidad fiscal.

En Tennessee, la presentación de la declaración del impuesto sobre las ventas se realiza anualmente si la responsabilidad fiscal mensual es de USD 200 o menos. Sin embargo, si la responsabilidad fiscal excede los USD 200, la presentación es mensual y se realiza antes del día 20 del mes siguiente. Por ejemplo, se debe presentar la declaración del impuesto sobre las ventas del mes de enero antes del 20 de febrero. En cambio, el Departamento de Impuestos y Finanzas de Nueva York asigna una frecuencia de presentación (mensual, trimestral o anual) a cada empresa que opera en ese estado en función del volumen de ventas.

Cómo puede ayudarte Stripe Tax

Stripe permite que los marketplaces desarrollen y amplíen importantes pagos internacionales y empresas de servicios financieros con menos gastos generales y más oportunidades de crecimiento. Stripe Tax reduce la complejidad del cumplimiento de la normativa fiscal en todo el mundo para que puedas centrarte en el crecimiento de tu empresa. Calcula y recauda automáticamente los impuestos sobre las ventas, el IVA y el GST, tanto sobre productos y servicios físicos como digitales, en todos los estados de EE. UU. y en 100 países. Stripe Tax está integrado en Stripe de forma nativa, por lo que puedes empezar a utilizarlo con mayor rapidez, sin necesidad de integración de terceros ni de complementos.

Stripe Tax puede ayudarte con lo siguiente:

- Saber dónde registrarte y cobrar impuestos: consulta dónde podrías tener que cobrar impuestos en función de tus transacciones de Stripe. Después de registrarte, puedes activar el cobro de impuestos en un nuevo estado o país en cuestión de segundos. Puedes empezar a recaudar impuestos agregando una línea de código a tu integración existente de Stripe o la recaudación de impuestos a los productos de Stripe que no requieran programación, como Invoicing, con tan solo un clic.

- Inscribirte para pagar impuestos: si tu empresa está en EE. UU., deja que Stripe gestione tus registros fiscales y benefíciate de un proceso simplificado que completa previamente los datos de la solicitud, lo que te ahorra tiempo y simplifica el cumplimiento de la normativa local. Si estás ubicado fuera de EE. UU., Stripe trabaja con Taxually para ayudarte a registrarte ante las autoridades fiscales locales.

- Cobrar de forma automática el impuesto sobre las ventas: Stripe Tax calcula y recauda el importe de los impuestos adeudados. Admite cientos de productos y servicios y está al día sobre las normas fiscales y los cambios de tasas.

- Simplificar la declaración fiscal y la remisión de impuestos: con nuestros socios globales de confianza, los usuarios se benefician de una experiencia fluida que se conecta con los datos de tus transacciones con Stripe, lo que les permite a nuestros socios gestionar las declaraciones fiscales para que puedas concentrarte en el crecimiento de tu empresa.

Obtén más información sobre Stripe Tax.