今日、オンラインビジネスの販売網は、アメリカのさまざまな州だけでなく、アメリカ以外の国にも広がっています。実際、Stripe を導入しているスタートアップの 80% 以上が、20 を超える州や国で販売を行っています。オンラインでの顧客開拓はかつてないほど容易になりましたが、販売地域が広がることで、状況が複雑化する可能性があります。

売上税がその一例です。アメリカ内の顧客に販売を行っている場合、取引量や販売活動が定められた基準値に達している州では、その州における売上税の法律を遵守する必要があります。基準値、税法、適用される税率は、州や商品によって異なります。つまり、商品が売れれば売れるほど、そして販売地域が広がれば広がるほど、税務業務が煩雑化することになります。

このガイドでは、アメリカ内の顧客に販売を行う企業を対象に、エコノミックネクサスの基本事項について説明します。具体的には、定められた基準値に達している管轄地域を特定する方法、販売する商品と販売地域に合わせて適切な税率を算出する方法、税金の申告と納税方法について見ていきます。また、Stripe Tax を利用した税務コンプライアンスの遵守についてもご紹介します。

欧州の顧客に販売を行う際の税金の詳細については、EU の VAT および VAT OSS の概要をご覧ください。

エコノミックネクサスとは

エコノミックネクサスとは、アメリカの州に拠点を置く企業が、拠点外の州において取引量や販売活動が一定のレベルに達した際に、売上税の徴収義務が発生することを指しています。アメリカでは、売上税は基本的に州ごとに規定されており、州によって法律や規則は異なります。インターネットビジネスが発達する前は、特定の場所でエコノミックネクサスが生じているかどうかを判断するのは簡単でした。州内に店舗やオフィス、倉庫があったり、あるいは従業員を雇用していたり、一時的に展示会で販売していたりすれば、その州で売上税の徴収義務が発生しました。

この方法は、EC ストアが台頭するまでは問題ありませんでした。しかし、インターネット経済の発展に伴って、オンライン小売業者は地元企業よりも有利な立場を得ました。オンライン小売業者には事実上、売上税の徴収と納税の義務がなかったためです。加えて、各州は最大で年間 330 億ドルもの課税対象所得からの税収を失っていました。

2018 年、最高裁判所はサウスダコタ州とウェイフェア社の係争において、これまでの見解を覆しました。この判決により、州は州内に実店舗のない企業や営業担当者を置いていない企業に対しても売上税の徴収義務を課せるようになりました。その判決以降、「経済的な」拠点がある、すなわち取引量や販売活動が一定のレベルに達した場合、該当する州との間にネクサスが発生する (つながりがある) とみなされるようになりました。もちろん、物理的な拠点がある州でも売上税の登録は必要です。

エコノミックネクサス法を遵守しなかった場合、どのような影響があるのか

ビジネスオーナーは、未徴収の税金に加えて罰金や利息を支払うような事態にならないよう、売上税のネクサスとそれに伴う義務を理解しておく必要があります。たとえ該当期間中に売上税の納税義務が発生しなかったとしても、徴収登録をしているすべての州で税務申告をしなければなりません。

顧客から売上税を徴収する必要があったのにもかかわらず、徴収しなかった場合、納付期限を過ぎた売上税に加えて、納付すべき売上税の平均 30% に相当する利息と罰金を自費で支払うことになります。

売上税に関する規則および規制を遵守するには

エコノミックネクサスを遵守するプロセスは複数に分かれており、自社と顧客の正確な所在地、販売額、販売商品によって異なります。ここでは、アメリカにおいて企業が税法を遵守するための 3 つの重要なステップをご紹介します。

1. ネクサスが生じる州を把握する

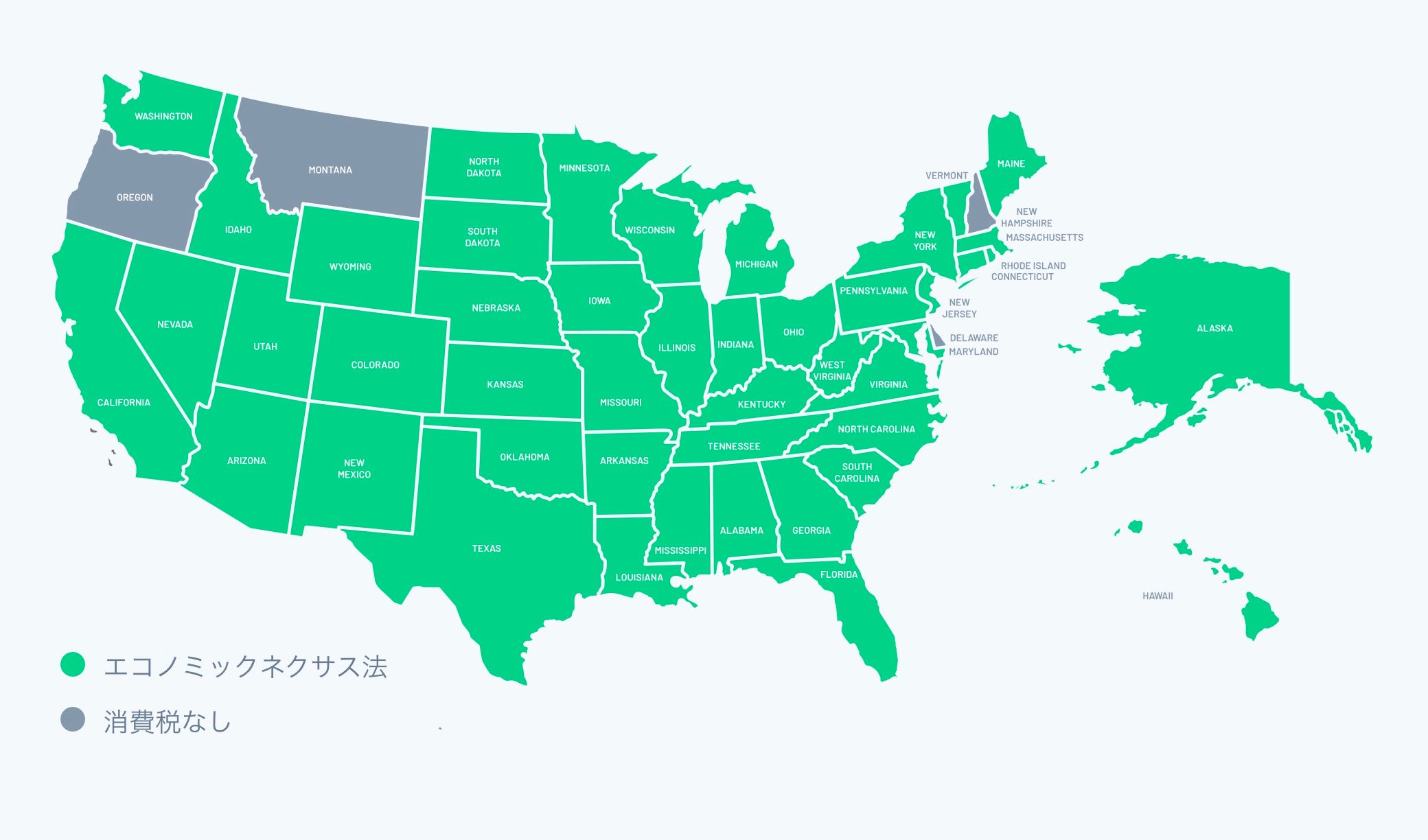

アメリカの 46 州にエコノミックネクサス法が存在します。通常は、取引または売上が一定のしきい値を超えたときからエコノミックネクサスのステータスが発生します。多くの場合、このしきい値は過去 12 カ月間の企業活動に基づくもので、州への納税登録を行う要件や期限もさまざまに異なります。

この画像は、エコノミックネクサス法が存在するアメリカの州を示しています。

ほとんどの州では、エコノミックネクサスの基準値として、過去 12 カ月の売上高が 10 万ドルまたは取引件数が 200 件という値が設定されています。ただし例外もあり、たとえば、テキサス州とカリフォルニア州では基準値を 50 万ドルとしています。

売上税のネクサスの基準値に達した場合、どのような手続きが必要か

現地の管轄区域においてエコノミックネクサスの基準値に達した場合、売上税を管轄する州機関のウェブサイトから徴収のための登録を行う必要があります。該当する管轄区域にまだ登録をしていないのであれば、徴収は行うべきではありません。登録要件は各州によって異なります。たとえばテキサス州では、州外の企業はエコノミックネクサスの基準値に達してから 4 カ月目の第 1 日までに登録する必要があります。ロードアイランド州では、エコノミックネクサスの基準値に達した翌年の 1 月 1 日までに売上税の登録をし、徴収を行い、納税を開始します。

販売しているのが、物理的な商品なのか、デジタル商品なのか、サービスとしてのソフトウェア (SaaS) 商品なのかによっても、各税法で課税対象になるかどうかが変わります。デジタル商品の例としては、電子書籍、オンラインコース、音楽ファイル、ウェブサイトのメンバーシップなどがあります。こうした商品の扱いは特に複雑です。すべての州がデジタル商品を課税対象としているわけではありません。課税対象とする管轄区域では、何がデジタル商品にあたるかについて独自の定義を設けています。

SaaS 製品はデジタル製品に分類されるものの、必ずしもダウンロードされるものではないため、ほとんどの場合、独自の規制が適用されます。たとえば、コネチカット州では SaaS の売上は 100% 課税対象ですが、カリフォルニア州では課税対象外です。また、テキサス州では SaaS 製品の販売価格の 80% が課税対象ですが、ダウンロードが必要なソフトウェアは全額が課税対象になります。SaaS が課税対象と見なされる地域については、こちらをご覧ください。

2. 管轄区域の確認と税率の特定

アメリカだけでも 1 万 1,000 を超える税管轄区域があり、それぞれ規制が異なります。アラバマ州だけでも 900 を超える税務管轄区域があり、テキサス州では 1,900 を超えます。残念ながら、税管轄区域が少ない州であっても、必ずしも税制がシンプルとは限りません。行政手続きや施行方法に大きなばらつきがある場合があるからです。税務申告を正しく行うためには、各州や管轄区域を個別に調査する必要があります。

税率は販売するものや場所によって異なり、改定も頻繁に行われます。アメリカでは、毎年何百もの税率の変更が行われています。

売上税の税率の基準: 発送元か、仕向地か

エコノミックネクサスの基準値に達した場合は、発送元基準の売上税率と仕向地基準の売上税率の違いを理解しておくことが重要です。

発送元基準の週に所在する企業は、企業が所在する地域で、州およびその地方の売上税を徴収することになります。

仕向地基準の州の場合、購入者の所在地 (または商品の配送先) の売上税率で計算します。

売上・使用税簡素化協定 (SSUTA) は、企業が管轄区域を超えて納税義務を管理できるように設立された委員会であり、24 の州が参加しています。しかし、参加していない州も多いため、すべての州を対象にした統一的なシステムとなっているわけではありません。このため、各州に固有のガイドラインに細心の注意を払う必要があります。

3. 税金の申告と納付

売上税の申告方法、そしておそらくそれ以上に重要な申告期限の詳細については、各州の担当機関のウェブサイトをご確認ください。期限は州ごとに異なり、申告の頻度も所在地と納税義務によって大きく異なります。

テネシー州では、月々の納税額が 200 ドル以下の場合、売上税の申告は 1 年に 1 回です。しかし、納税額が 200 ドルを超えると、翌月の 20 日までに月次で申告する必要があります。たとえば、1 月の売上税は 2 月 20 日までに申告します。一方で、ニューヨーク州の税務財務局では、州内で販売を行う各企業の売上高に応じて、申告頻度 (月次、四半期、年次) を定めています。

Stripe Tax でできること

Stripe は、マーケットプレイスがオーバーヘッドを減らし、成長する機会を増やしながら、強力なグローバル決済サービスおよび金融サービスのビジネスを構築および拡大できるよう支援します。Stripe Tax は、グローバルな税務コンプライアンスの複雑さが軽減されるよう設計されているため、その分、ユーザーはビジネスの拡大に専念できます。これを使用すると、アメリカのすべての州と 100 カ国以上で、物理的およびデジタルの商品とサービスの両方に対する売上税、VAT、GST が自動的に計算され、徴収されます。Stripe Tax は Stripe にネイティブに組み込まれているため、サードパーティとの連携やプラグインを必要とせず、すぐに使い始めることができます。

Stripe Tax は、次のような場面でお客様のビジネスを支援します。

- 税金を登録して徴収する必要がある場所を理解する: Stripe の取引に基づいて税金を徴収する必要がある場所を確認します。登録後は、新しい州や国での税金の徴収を数秒で有効にできます。既存の Stripe のシステムにコードを 1 行追加するだけで開始できます。また、Invoicing などの Stripe のノーコードプロダクトには、ボタンをクリックするだけで税金徴収を追加できます。

- 税務登録: アメリカで事業を行っている場合は、Stripe に税務登録の管理を任せてください。申請の詳細を事前入力するシンプルなプロセスにより、時間を節約し、現地の法令遵守を簡素化できます。アメリカ国外に事業拠点を置いている場合は、Stripe は、Taxually と提携して現地の税務当局への登録を支援します。

- 売上税の自動徴収: Stripe Tax は未払いの税額を計算して徴収します。何百もの商品とサービスをサポートしており、税法と税率の最新の変更に対応しています。

- 申告と納付を簡素化: Stripe の信頼できるグローバルパートナーを利用すると、Stripe の取引データとシームレスに連携するメリットを活用できます。これによりユーザーは、申告の管理をパートナーに任せて、ビジネスの成長に専念できます。

Stripe Tax についてもっと知る。