Online bedrijven verkopen vandaag de dag aan klanten in meerdere Amerikaanse staten en ook internationaal. Een interessant weetje: meer dan 80% van alle start-ups die Stripe gebruiken, verkoopt in meer dan 20 Amerikaanse staten en landen. Een voordeel is dat je klanten online gemakkelijker kunt bereiken, maar als je op meerdere locaties verkoopt, leidt dat ook tot meer complexiteit.

Een voorbeeld hiervan is omzetbelasting: Als jouw bedrijf verkoopt aan klanten in de Verenigde Staten, moet je voldoen aan alle relevante belastingwetgeving in de Amerikaanse staten waar je de drempelwaarden voor registratie overschrijdt. Deze drempelwaarden, de belastingwetgeving en de toepasselijke tarieven verschillen per staat en per product. Belastingen worden steeds ingewikkelder als je meer producten verkoopt en in meer regio's actief bent.

Deze gids is voor bedrijven die verkopen aan klanten in de Verenigde Staten en beslaat alle basisbeginselen van economische nexus. Je leert hoe je bepaalt wanneer de drempelwaarden voor registratie zijn overschreden, hoe je het juiste belastingtarief gebruikt voor de artikelen en locaties waar je verkoopt, en hoe je belasting moet aangeven en afdragen. Ook lees je hoe Stripe Tax je kan helpen je naleving te waarborgen.

Voor meer informatie over je btw-verplichtingen bij verkoop aan Europese klanten verwijzen we je naar onze Gids voor btw-regels en de OSS-portal voor btw in de EU.

Wat is economische nexus?

De term economische nexus verwijst naar de aanwezigheid van een bedrijf in een Amerikaanse staat, waardoor een verkoper die niet aldaar is gevestigd alsnog verplicht is om omzetbelasting te innen zodra een bepaald aantal transacties of een bepaalde waarde aan verkoopactiviteiten wordt bereikt. In de Verenigde Staten wordt de omzetbelasting primair gereguleerd op staatsniveau, en voor elke staat kunnen weer andere regels en wetten gelden. Vóór het internet kon heel eenvoudig worden nagegaan of je economische nexus had op een bepaalde locatie. Als je een winkel, kantoor, warenhuis of werknemers had, of op een tijdelijke vakbeurs zakendeed in een bepaalde staat, moest je daar ook omzetbelasting innen.

Dit werkte prima tot de komst van e-commercebedrijven. Toen de internet-economie een enorme vlucht nam, kregen online retailers voordelen over de lokale bedrijven omdat ze feitelijk geen omzetbelasting hoefden door te rekenen aan de klant en af te dragen. Bovendien liepen Amerikaanse staten jaarlijks in totaal $ 33 miljard aan belastbaar inkomen mis.

In 2018 nam het Amerikaanse Supreme Court een belangrijk besluit dat een nieuw precedent vestigde in het vonnis in de zaak South Dakota vs. Wayfair. Een staat kan bedrijven nu verplichten tot het innen van omzetbelasting, ook als een bedrijf daar geen fysieke winkel of verkoopvertegenwoordiger heeft. Sinds die uitspraak is een 'economische' aanwezigheid, of het bereiken van een bepaald aantal transacties of bepaalde waarde aan verkoopactiviteiten voldoende om de nexusstatus voor de desbetreffende staat te activeren. Natuurlijk blijf je als bedrijf verplicht om je te registreren in een staat waar je ook een fysieke aanwezigheid hebt.

Wat zijn de gevolgen van het niet naleven van de wetten inzake economische nexus?

Bedrijfseigenaren moeten een duidelijk inzicht hebben in hun economische nexus en de bijbehorende belastingplicht om te voorkomen dat ze alsnog moeten betalen voor niet-geïnde belasting, boetes en achterstallige rente. Je moet belasting aangeven in alle staten waar je bent geregistreerd voor het innen van belasting, ook als je gedurende die periode geen verplichtingen ten aanzien van omzetbelasting hebt.

Als je wel omzetbelasting van je klanten hebt geïnd, maar dat niet hebt aangegeven, moet je de achterstallige verplichte omzetbelasting uit eigen zak betalen, inclusief rente en boetes die gemiddeld 30% van de verplichte omzetbelasting bedragen.

Naleving van regels en wetgeving inzake omzetbelasting

Naleving van de wetgeving inzake economische nexus is een proces van meerdere stappen dat afhankelijk is van de exacte locatie van je bedrijf, je klanten, je verkoopvolume en de producten die je verkoopt. De drie onderstaande stappen zijn belangrijk voor de naleving van de Amerikaanse belastingwetgeving als bedrijf:

1. Bepalen waar de nexus-regelgeving op jou van toepassing is

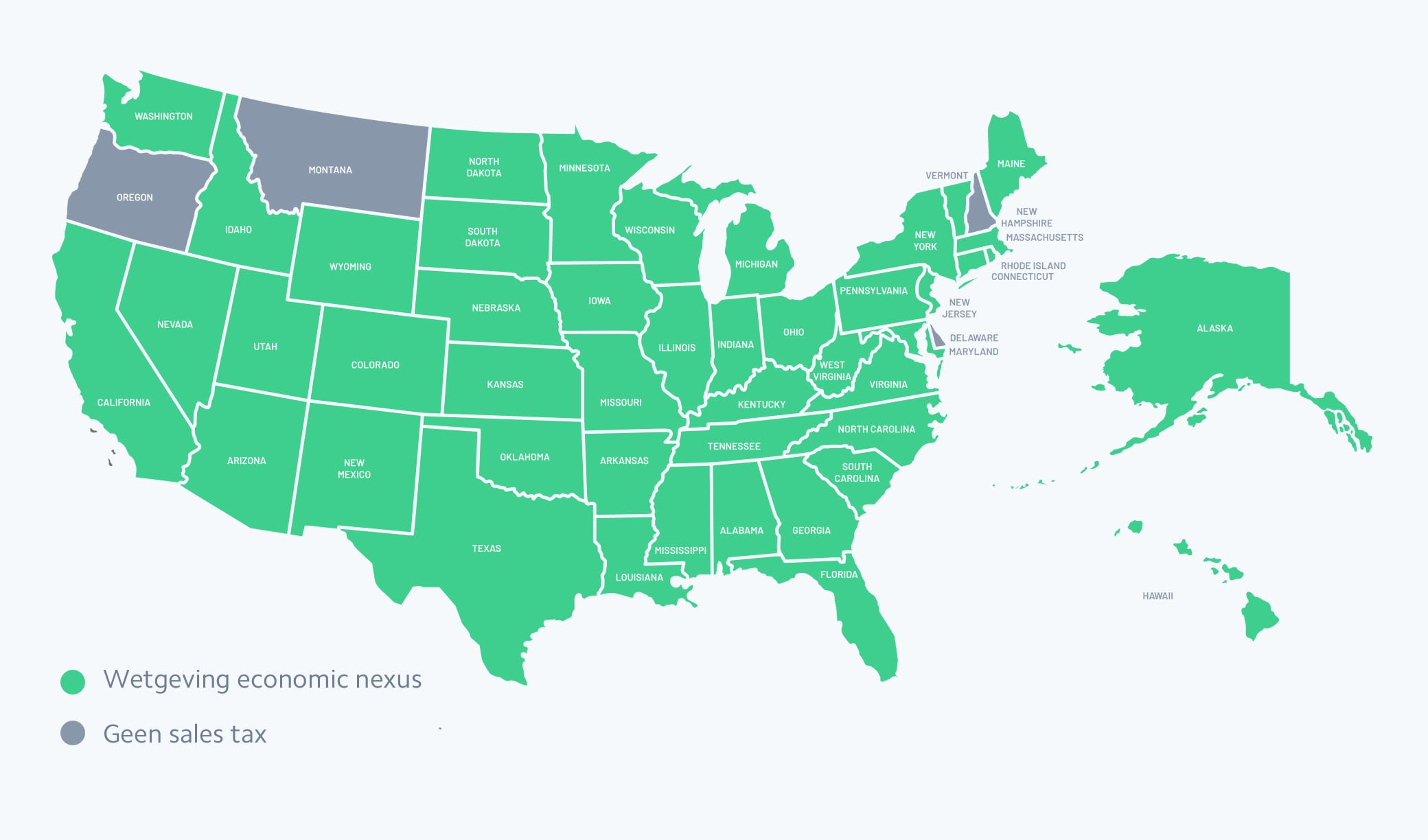

Er zijn 46 Amerikaanse staten met economische nexus-wetten. Economische nexus is normaal gesproken van toepassing nadat je een bepaalde drempelwaarde voor transacties of omzet hebt bereikt. De meeste drempelwaarden zijn gebaseerd op de bedrijfsactiviteiten in de afgelopen 12 maanden. De vereisten en deadlines voor aangifte in de belastingplichtige staat variëren ook.

Deze afbeelding toont in welke Amerikaanse staten de economische nexus-wetgeving van kracht is.

In de meeste staten ligt de drempelwaarde voor de status van economische nexus op $ 100.000 aan omzet of 200 transacties binnen een periode van 12 maanden. Er zijn natuurlijk uitzonderingen. Zo ligt de drempel in Texas en Californië bijvoorbeeld op $ 500.000.

Wat moeten bedrijven doen als ze de nexusdrempel voor de omzetbelasting bereiken?

Zodra bedrijven de drempelwaarde voor de status van economische nexus in een lokale jurisdictie bereiken, moeten ze zich registreren voor het innen van belasting. Dit gebeurt op de website van het staatsagentschap dat verantwoordelijk is voor de omzetbelasting. Bedrijven mogen geen belasting innen als ze niet zijn geregistreerd voor de toepasselijke jurisdictie. Elke staat heeft weer andere registratievereisten. In Texas moeten bedrijven die buiten de staat zijn gevestigd, zich bijvoorbeeld registreren op de eerste dag van de vierde maand na het bereiken van de drempelwaarde voor de economische nexus. In Rhode Island hebben bedrijven tot 1 januari van het jaar na het bereiken van de drempelwaarde voor de economische nexus de tijd om zich te registreren en te starten met het innen en afdragen van omzetbelasting.

De specifieke wetgeving varieert ook, afhankelijk van het feit of je fysieke producten, digitale producten of SaaS-producten (Software as a Service) verkoopt. Met name digitale producten, zoals e-books, online trainingen, muziekbestanden en lidmaatschappen van websites, zijn complex. Digitale goederen worden niet in alle staten belast. In jurisdicties waar deze goederen wel worden belast, gelden eigen definities voor een digitaal product.

Hoewel SaaS-producten worden gezien als digitale producten, gelden er vaak unieke regels omdat deze producten niet altijd worden gedownload. Zo worden SaaS-verkopen in Connecticut voor 100% belast en in Californië juist weer helemaal niet. En in Texas worden SaaS-producten belast tegen 80% van de verkoopprijs, terwijl gedownloade software volledig wordt belast. Lees hier waar SaaS als belastbaar wordt beschouwd.

2. Je rechtsgebied controleren en je belastingtarieven bepalen

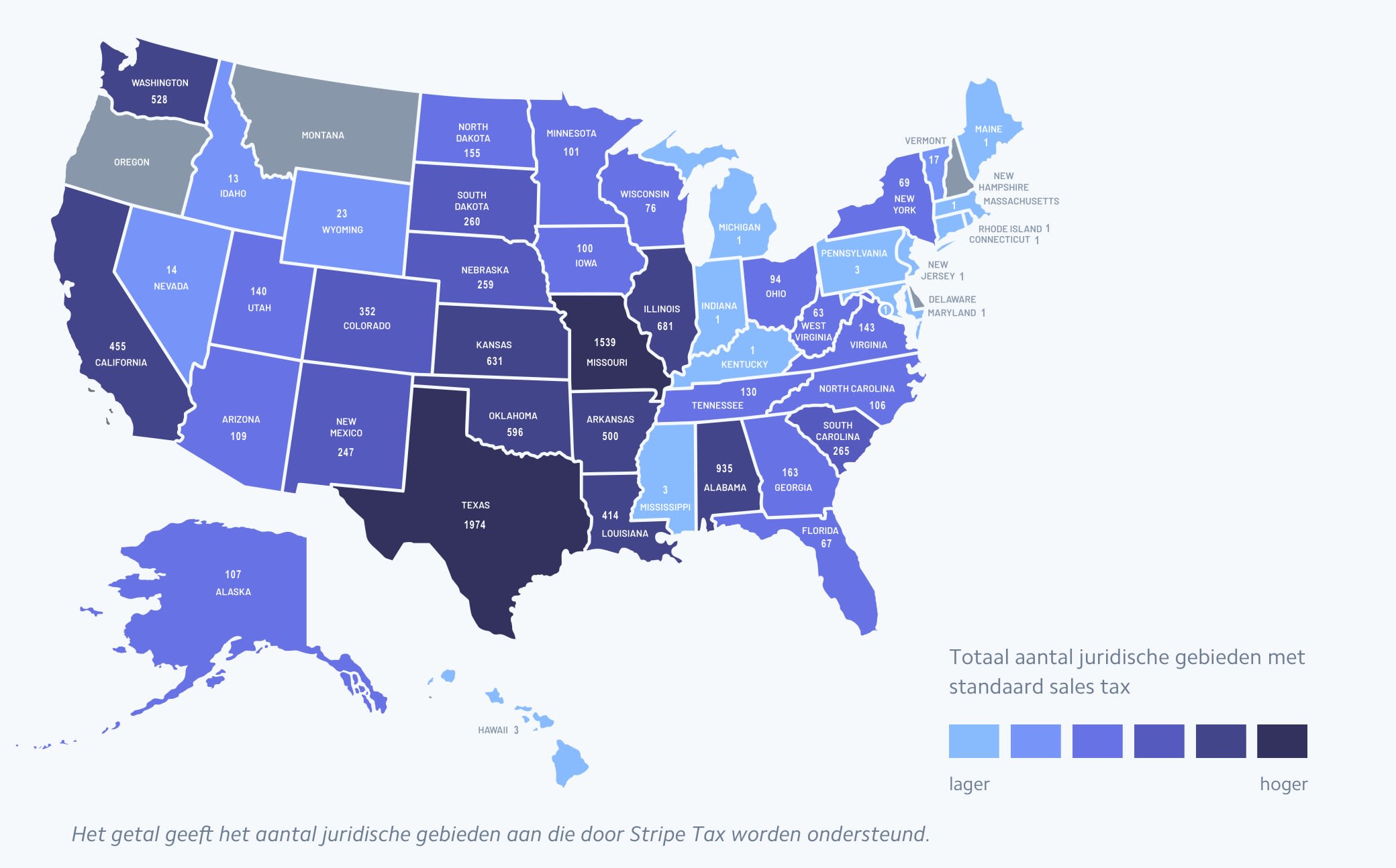

Er zijn meer dan 11.000 rechtsgebieden in de Verenigde Staten, die allemaal hun eigen regelgeving hebben. Alleen al in Alabama zijn er meer dan 900 rechtsgebieden en Texas heeft er meer dan 1900. Helaas is de situatie in staten met minder rechtsgebieden niet altijd eenvoudiger: de administratieve processen en wetshandhaving lopen vaak enorm uiteen. Je moet voor elke staat en elk rechtsgebied afzonderlijk op zoek gaan naar informatie zodat je geen fouten maakt bij de belastingaangifte.

De belastingtarieven zijn afhankelijk van wat je verkoopt en waar je verkoopt. De tarieven worden constant bijgewerkt. Elk jaar worden er in de Verenigde Staten honderden wijzigingen in belastingtarieven doorgevoerd.

Omzetbelastingtarieven op basis van herkomst versus bestemming

Zodra ondernemingen de drempelwaarde voor de economische nexus bereiken, is het belangrijk om het verschil te kennen tussen omzetbelastingtarieven op basis van herkomst en op basis van bestemming.

Als je onderneming is gevestigd in een staat van herkomst, breng je het staats- en lokale tarief in rekening voor de locatie van je bedrijf.

Voor een staat van bestemming bereken je het omzetbelastingtarief voor de locatie van de koper (of de locatie waarnaar de artikelen worden verzonden).

Vierentwintig Amerikaanse staten nemen deel aan de Streamlined Sales and Use Tax Agreement (SSUTA), een raad die is opgericht om ondernemingen te helpen bij het beheer van hun belastingverplichtingen in meerdere rechtsgebieden. Aangezien er ook veel staten zijn die niet meedoen, is er nog steeds geen sprake van een uniform systeem. Je moet dus heel goed letten op de specifieke richtlijnen van elke staat.

3. Belastingaangifte doen en belasting betalen

Bekijk voor elke staat de website van het agentschap dat verantwoordelijk is voor de administratie van de omzetbelasting, zodat je precies weet hoe en wanneer je deze belasting moet aangeven. De deadlines variëren per staat en de tijdstippen voor aangifte zullen ook aanzienlijk variëren, afhankelijk van je locatie en verschuldigde belasting.

In Tennessee moet je omzetbelasting jaarlijks aangeven als je maandelijkse belastingplicht niet hoger is dan $ 200. Maar als de belastingplicht hoger uitvalt dan $ 200, moet je maandelijks aangifte doen op de 20e dag van de volgende maand. Je verkopen voor januari geef je dus aan op 20 februari. Het New York Department of Taxation and Finance heeft daarentegen voor bedrijven die binnen de staat New York verkopen een betaalperiode (maandelijks, elk kwartaal of jaarlijks) ingesteld die afhangt van het verkoopvolume.

Hoe Stripe Tax kan helpen

Stripe helpt marktplaatsen krachtige wereldwijde betaal- en financiële diensten op te bouwen en op te schalen, met minder overhead en meer kansen om te groeien. Stripe Tax maakt compliance met internationale belastingregels eenvoudiger, zodat je je volledig kunt richten op de groei van je bedrijf. Met Stripe Tax worden de omzetbelasting, btw en GST automatisch berekend en geïnd voor zowel fysieke als digitale producten en diensten in alle staten in de VS en in 100 landen. Stripe Tax is volledig geïntegreerd in Stripe, zodat je meteen aan de slag kunt, zonder integratie of plug-ins van derden.

Stripe Tax kan je helpen met:

- Krijg inzicht in waar je je moet registreren en belasting moet berekenen: Weet waar je mogelijk belasting moet berekenen op basis van je Stripe-transacties. Nadat je je hebt geregistreerd, kun je binnen enkele seconden de functie voor het berekenen van belastingen in een nieuw land of nieuwe Amerikaanse staat inschakelen. Eén regel code in je bestaande Stripe integratie is vaak al voldoende om te starten met het berekenen van belasting, of voeg deze functie met één muisklik toe aan Stripe-producten zoals Invoicing, zonder dat je iets hoeft te programmeren.

- Registreer je om belasting te betalen: als je onderneming in de VS is gevestigd, laat Stripe dan je belastingregistraties beheren en profiteer van een vereenvoudigd proces waarbij de aanvraaggegevens vooraf worden ingevuld, waardoor je tijd bespaart en je gemakkelijker aan de lokale regelgeving kunt voldoen. Als je buiten de VS gevestigd bent, werkt Stripe samen met Taxually om je te helpen bij de registratie bij de lokale belastingdienst.

- Omzetbelasting automatisch berekenen: Stripe Tax berekent de verschuldigde belasting en zorgt ervoor dat deze wordt geïnd. Het programma ondersteunt honderden producten en diensten, en is up-to-date met wijzigingen in belastingregels en belastingtarieven.

- Vereenvoudig aangifte en afdracht: Met onze betrouwbare wereldwijde partners profiteren gebruikers van een naadloze ervaring die aansluit op je Stripe-transactiegegevens, waardoor onze partners je aangiften kunnen beheren, zodat jij je kunt concentreren op de groei van je bedrijf.

Lees meer over Stripe Tax.