En el mundo globalizado actual, cada vez son más las empresas que operan en varios países o estados. Si bien esto pone a tu disposición oportunidades para desarrollar tu empresa en otros mercados, también genera implicaciones fiscales complejas.

Comprender estos dos términos fiscales importantes, a saber, el nexo (o conexión fiscal) y el nexo de impuesto sobre las ventas, es imprescindible para poder expandir cualquier empresa que deba cumplir con obligaciones a efectos del impuesto sobre las ventas. De lo contrario, puede sufrir importantes sanciones económicas. Además, las empresas que no gestionan correctamente sus obligaciones fiscales pueden tener que hacer frente a daños reputacionales o incluso a procedimientos judiciales. Además, comprender el nexo de impuesto sobre las ventas puede ayudar a las empresas a determinar dónde están obligadas a cobrar y remitir los impuestos sobre las ventas. De este modo, pueden calcular con precisión los costes de operar en distintas jurisdicciones y cumplir la legislación tributaria en todo momento.

Vamos a explicar qué son el nexo o conexión fiscal y el nexo de impuesto sobre las ventas, así como las actividades que lo generan, los distintos tipos de conexión fiscal y cómo determinar si tienes un nexo de impuesto sobre las ventas en una jurisdicción concreta. También aprenderás las mejores prácticas para facilitar la gestión de las obligaciones fiscales de tu empresa, cumplir la normativa en todo momento y evitar posibles sanciones o procedimientos judiciales.

¿De qué trata este artículo?

- ¿Qué es el impuesto basado en el nexo?

- Tipos de nexos del impuesto sobre las ventas

- Nexo de impuesto sobre las ventas

- Cómo puede ayudarte Stripe

Stripe, una empresa líder en IDC MarketScape

«IDC MarketScape: Evaluación de proveedores de software SaaS y SaaS en la nube de automatización del impuesto sobre las ventas y el consumo para pequeñas y medianas empresas 2024» nombró a Stripe «empresa líder» en software de automatización de impuestos por su facilidad de integración, fiabilidad y soporte disponible para plataformas y marketplaces. Más información.

¿Qué es el impuesto basado en el nexo?

El impuesto basado en el nexo, también denominado «tasa de nexo» o «recargo de nexo», es un tipo de impuesto o tasa que algunos estados o jurisdicciones imponen a las empresas que tienen un nexo de impuesto sobre las ventas dentro de sus fronteras. Un nexo de impuesto sobre las ventas se crea cuando una empresa tiene una conexión suficiente con un estado o jurisdicción o la suficiente presencia en su territorio (ya sea presencia física o una actividad económica), para generar una obligación de recaudación del impuesto sobre las ventas.

El impuesto basado en el nexo se calcula en función de las reglas y tarifas específicas del estado o de la jurisdicción con los que la empresa tiene el nexo de impuesto sobre las ventas. Normalmente, el impuesto basado en el nexo es un porcentaje de las ventas o de los ingresos totales generados por la empresa en ese estado o jurisdicción. El porcentaje exacto puede variar en gran medida en función del estado o de la jurisdicción que, en algunos casos, pueden imponer tasas o recargos adicionales.

A continuación se enumeran algunos ejemplos de estados donde las empresas con un nexo de impuesto sobre las ventas están obligadas a recaudar y remitir los impuestos estatales y locales sobre las ventas sujetas a impuestos realizadas dentro del estado:

California

El tipo impositivo aplicado actualmente sobre las ventas en el estado de California es del 7,25 %; sin embargo, los impuestos sobre las ventas locales pueden oscilar entre el 0,1 % y el 2,5 %, según la ubicación concreta.Nueva York

El tipo impositivo aplicado actualmente sobre las ventas en el estado de Nueva York es del 4 %; sin embargo, los impuestos sobre las ventas pueden oscilar entre el 3 % y el 4,875 %, según la ubicación concreta.Texas

El tipo impositivo aplicado actualmente sobre las ventas en el estado de Texas es del 6,25 %; sin embargo, los impuestos sobre las ventas pueden oscilar entre el 0,5 % y el 2 %, según la ubicación concreta.

Tipos de nexos de impuesto sobre las ventas

El nexo de impuesto sobre las ventas es la conexión o relación que se establece entre una empresa y un estado o jurisdicción que crea una obligación fiscal sobre las ventas. Existen distintos tipos de nexos del impuesto sobre las ventas que pueden generar el requisito de recaudar y remitir el impuesto sobre las ventas, a saber:

Nexo físico

El nexo físico surge cuando una empresa tiene presencia física en un estado o jurisdicción, como una tienda, un almacén o una oficina. Este tipo de nexo o conexión es tradicionalmente el más habitual para la recaudación del impuesto sobre las ventas y ha quedado establecido a raíz de diversos procesos judiciales. Ejemplos de nexo físico incluyen aquellas empresas que tienen una ubicación física, empleados o inventario en un estado.Nexo económico

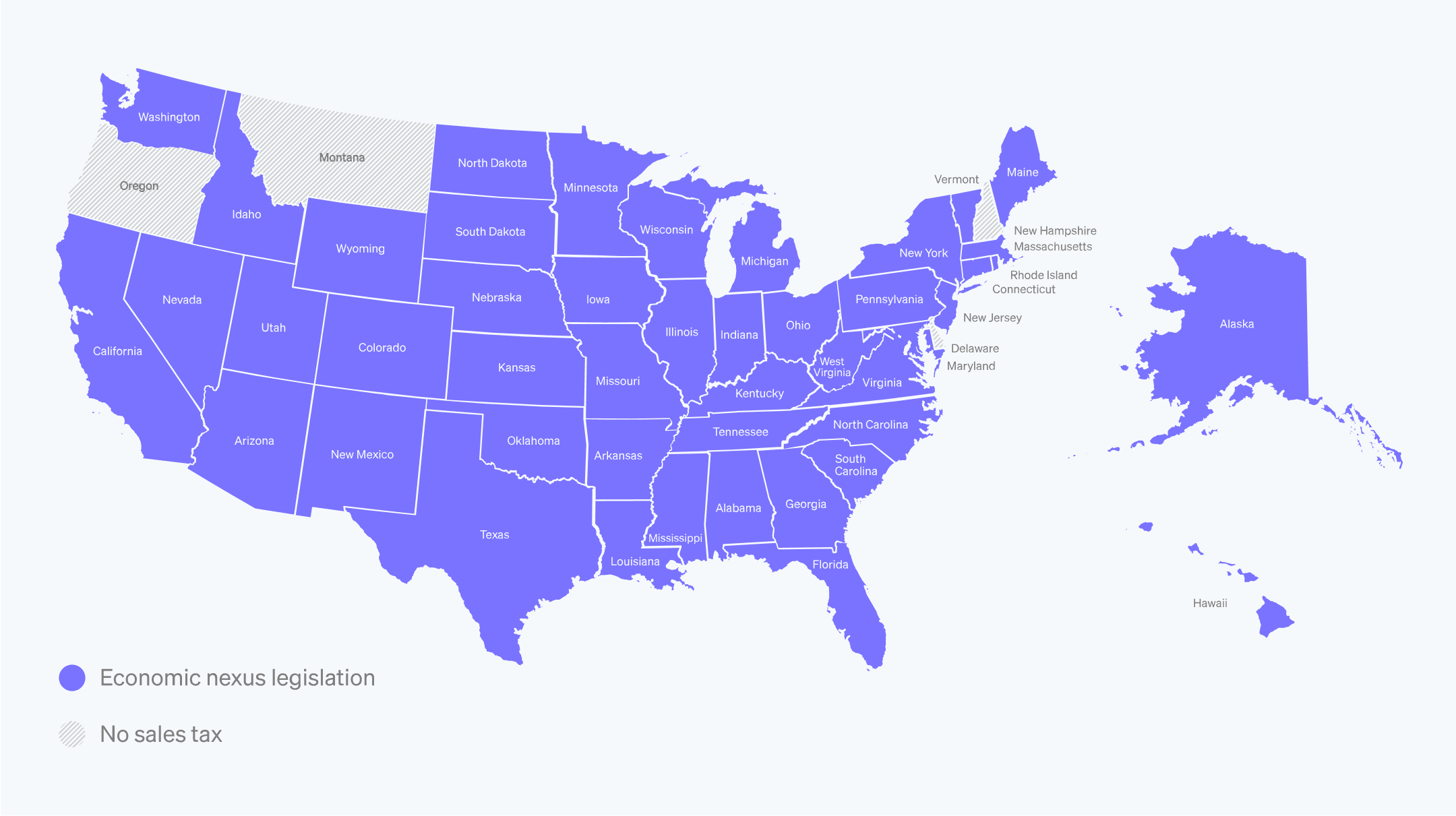

El nexo económico se crea cuando una empresa tiene determinado nivel de actividad económica en un estado o jurisdicción, aunque no tenga presencia física en él. Las leyes sobre el nexo económico suelen estipular un umbral de ventas, transacciones o ingresos generados en un estado; si este umbral se alcanza o supera, la empresa está obligada a recaudar y remitir el impuesto sobre las ventas. Muchos estados han promulgado leyes sobre el nexo económico en los últimos años en respuesta a la sentencia del Tribunal Supremo estadounidense en el caso de Dakota del Sur contra Wayfair, en la que se dicta que las empresas están obligadas a recaudar y remitir el impuesto sobre las ventas sobre las transacciones realizadas en un estado cuando lleven a cabo más de 200 transacciones o 100.000 $ en ventas al año, aunque no tengan presencia física en ese estado.Nexo de afiliación

El nexo de afiliación se genera cuando una empresa tiene una relación con otra que sí tiene presencia física en un estado. Esto puede suceder cuando una empresa tiene una filial o una subsidiaria en un estado que está relacionada con la actividad empresarial, por ejemplo, un propietario o una imagen de marca comunes. Las leyes sobre el nexo de afiliación suelen exigir a las empresas que recauden y remitan el impuesto sobre las ventas si la empresa afiliada tiene presencia física en el estado.Nexo de transferencia

El nexo de transferencia se crea cuando una empresa tiene una relación con un vendedor o un agente comercial externo en un estado. Esto puede suceder cuando una empresa paga una comisión a un tercero por las ventas realizadas a través de su sitio web o gracias a sus actividades de marketing. Las leyes sobre el nexo de transferencia suelen exigir que la empresa recaude y remita los impuestos sobre las ventas si el tercero tiene presencia física en el estado.

Nexo del impuesto sobre las ventas

El nexo del impuesto sobre las ventas es un término utilizado para describir la conexión entre una empresa y el gobierno estatal o local que activa el requisito de recaudar y remitir el impuesto sobre las ventas. Es el umbral mínimo de actividad que una empresa debe tener en un estado antes de estar obligada a recaudar y remitir el impuesto sobre las ventas en ese estado.

Por ejemplo, supongamos que tienes una tienda en línea que vende velas artesanales. Tu negocio tiene la sede en Arizona, pero también vendes tus velas en California, Texas y Nueva York. Cada estado tiene sus propias leyes y tasas de impuestos sobre las ventas, por lo que debes determinar si cumples o no con los requisitos para el nexo del impuesto sobre las ventas en esos estados.

En California, por ejemplo, se establece un nexo de impuesto sobre las ventas si tienes más de 500.000 $ en ventas en el año natural actual o en el anterior. El 25 de abril de 2019, California eliminó el umbral anterior en torno al número de transacciones. En Colorado, por otro lado, las empresas que liquidan más de 100.000 $ en ventas durante un año determinado están admitidas para el nexo del impuesto sobre las ventas.

El nexo del impuesto sobre las ventas puede crearse a través de diversas actividades o factores, como tener presencia física, actividad económica, relaciones de afiliación o relaciones de destino en un estado o jurisdicción. Una vez que se establece un nexo con el impuesto sobre las ventas, la empresa debe recaudar y remitir el impuesto sobre las ventas sobre las ventas imponibles realizadas dentro del estado o jurisdicción. Las normas y requisitos para el nexo del impuesto sobre las ventas varían según el estado y la jurisdicción, y es importante que las empresas comprendan sus obligaciones del nexo del impuesto sobre las ventas y cumplan con todas las leyes fiscales aplicables para evitar posibles sanciones o acciones legales.

Criterios para establecer un nexo de impuesto sobre ventas

No existe un conjunto universal de criterios para establecer el nexo con el impuesto sobre las ventas, pero, en general, se tienen en cuenta varios factores a la hora de determinar si una empresa tiene una obligación impositiva sobre las ventas en un estado o jurisdicción concretos. Algunos de los criterios comunes para establecer un nexo de impuesto sobre las ventas incluyen:

Presencia física

La presencia física puede establecer un nexo con el impuesto sobre las ventas en un estado o jurisdicción. Esto puede incluir tener una oficina física, tienda, almacén u otra propiedad en el estado, o tener empleados o contratistas independientes trabajando en el estado.Actividad económica

Muchos estados han adoptado leyes de nexo económico, que crean una obligación de impuesto sobre las ventas para las empresas que alcanzan ciertos umbrales para las ventas, transacciones o ingresos generados en el estado. Estos umbrales pueden variar mucho según el estado y están sujetos a cambios. Aquí hay una lista completa de los estándares de nexo económico para cada estado de EE. UU..Relaciones de afiliación

Algunos estados tienen leyes de nexo de afiliados, que crean una obligación de impuesto sobre las ventas para las empresas que tienen una relación con una filial o subsidiaria en el estado. Esto puede ocurrir cuando una empresa tiene un propietario, una marca u otra conexión común con una filial o subsidiaria en el estado.Relaciones de clics

Algunos estados tienen leyes de nexo de clic, que crean una obligación de impuesto sobre las ventas para las empresas que tienen una relación con un vendedor externo o un agente de referencia en el estado. Esto puede ocurrir cuando una empresa paga una comisión o tarifa de referencia a un tercero por las ventas realizadas a través de su sitio web o acciones de marketing.

Efecto del nexo del impuesto sobre ventas en las empresas

El impacto del nexo del impuesto sobre ventas en las empresas puede ser significativo, dependiendo de las circunstancias y los requisitos específicos de cada estado o jurisdicción. Es importante que las empresas conozcan los estados y jurisdicciones en los que tienen un nexo con el impuesto sobre las ventas y su impacto, lo que incluye:

Costes de cumplimiento de normativa

Uno de los impactos más significativos del nexo del impuesto sobre las ventas en las empresas es el coste de cumplir con las leyes fiscales estatales y locales. Es posible que las empresas que tienen un nexo con el impuesto sobre las ventas en varios estados o jurisdicciones deban registrarse para obtener permisos de impuesto sobre las ventas, recaudar y remitir el impuesto sobre las ventas sobre las ventas sujetas a impuestos, presentar declaraciones periódicas del impuesto sobre las ventas y llevar un registro detallado de las ventas y los impuestos recaudados.Multas e intereses

Las empresas que no cumplan con los requisitos relativos al impuesto sobre ventas pueden enfrentarse a multas y cargos por intereses por presentaciones o pagos tardíos o incorrectos. Estas sanciones pueden ser sustanciales y acumularse rápidamente, lo que genera costes adicionales y cargas financieras para las empresas.Desventaja competitiva

Las empresas que no gestionan adecuadamente sus obligaciones fiscales pueden enfrentarse a una desventaja competitiva en comparación con las empresas que sí cumplen con la legislación fiscal. Las empresas que cumplen con las normas pueden calcular con precisión los costes de hacer negocios en diferentes jurisdicciones, mientras que las empresas que incumplen las normas pueden tener dificultades a la hora de competir en precio u otros factores.Daño reputacional

El incumplimiento de los requisitos de nexo del impuesto sobre las ventas también puede provocar daños a la reputación de las empresas. Es menos probable que los clientes hagan negocios con una empresa que tiene un historial de problemas de cumplimiento fiscal; además, la publicidad negativa o las acciones legales pueden dañar la reputación y la marca de una empresa.

Pasos que pueden dar las empresas para cumplir la legislación sobre el impuesto sobre ventas relacionada con el nexo

Cumplir con la legislación en materia de impuesto sobre ventas puede ser una tarea compleja y dificultosa para las empresas, especialmente para aquellas que tienen la obligación de pagar el impuesto sobre las ventas en varios estados o jurisdicciones. Estos son algunos de los pasos que las empresas pueden dar para cumplir la normativa en materia de impuesto sobre ventas:

Determina dónde tienes un nexo con el impuesto sobre las ventas

El primer paso para cumplir con la legislación en materia de impuesto sobre ventas es determinar si tu empresa tiene la obligación de pagar el impuesto sobre las ventas. Esto puede implicar identificar dónde tiene tu empresa presencia física, actividad económica, relaciones de afiliación o relaciones de clics, y comprender los requisitos de nexo del impuesto sobre las ventas de cada estado o jurisdicción donde tengas actividades comerciales.Regístrate para obtener permisos de impuestos sobre las ventas

Una vez que hayas determinado dónde tienes una obligación de impuesto sobre las ventas, deberás registrarte para obtener permisos de impuesto sobre las ventas en cada estado o jurisdicción donde tengas nexo. Por lo general, esto implica completar una solicitud y proporcionar información sobre tu empresa, como tu número de identificación fiscal federal, tipo de empresa e información de contacto. Para simplificar este proceso, confía en Stripe para que gestione tus registros fiscales en los EE. UU. y benefíciate de un proceso simplificado que rellena automáticamente los datos de la solicitud, lo que te ahorrará tiempo y garantizará el cumplimiento de la normativa local.Recauda y remite el impuesto sobre las ventas

Una vez que te hayas registrado para obtener los permisos de impuesto sobre ventas, deberás recaudar y remitir el impuesto sobre ventas sobre las ventas sujetas a impuestos realizadas en cada estado o jurisdicción donde tengas nexo. Por lo general, esto implica cobrar a los clientes la tasa impositiva adecuada sobre las ventas, hacer un seguimiento de las ventas y los impuestos recaudados, presentar declaraciones periódicas de impuestos sobre las ventas y remitir los pagos de impuestos sobre las ventas al estado o la jurisdicción.Mantén registros detallados

Es vital mantener registros detallados de todas las ventas e impuestos recaudados para cumplir con las leyes de nexo del impuesto sobre las ventas. Esto puede incluir el mantenimiento de registros de facturas de ventas, recibos y otra documentación que respalde tus cobros y remesas de impuestos sobre las ventas.Debes estar al día de los requisitos del impuesto sobre ventas relacionados con el nexo

Los requisitos del impuesto sobre ventas pueden cambiar con frecuencia y, por lo tanto, es importante estar al día sobre las leyes y normativas del impuesto sobre las ventas en cada estado o jurisdicción donde tengas un nexo. Esto puede implicar supervisar los cambios en las tasas, los umbrales y las reglas del impuesto sobre las ventas, así como trabajar con un profesional de impuestos acreditado para garantizar el cumplimiento de todas las leyes fiscales aplicables.

Cómo puede ayudarte Stripe

Para las empresas que desean gestionar los impuestos, el cumplimiento de la normativa y el seguimiento continuo de los cambios en las leyes y normativas con el enfoque más eficiente posible, existen soluciones tecnológicas que eliminan el trabajo manual que tradicionalmente se realiza para gestionar estos problemas. Stripe Tax es una solución integral para impuestos que ayuda a las empresas a automatizar el cálculo, el cobro y la elaboración de informes de impuestos sobre pagos a nivel internacional, todo ello con una única integración. Esto incluye ayudar a las empresas a saber dónde registrarse y cobrar automáticamente el importe correcto de impuestos, además de generar todos los informes que una empresa necesita para presentar sus declaraciones de impuestos.

A continuación, te presentamos algunas formas en las que Stripe Tax puede beneficiar a las empresas específicamente en relación con el tema del nexo del impuesto sobre ventas:

Cálculo automatizado del impuesto sobre las ventas

Stripe Tax utiliza tipos y reglas impositivas sobre las ventas en tiempo real para calcular automáticamente el impuesto sobre las ventas en cada transacción, teniendo en cuenta los requisitos específicos del nexo del impuesto sobre las ventas de cada estado o jurisdicción donde la empresa tiene una obligación de impuesto sobre las ventas. Esto puede ayudar a las empresas a asegurarse de que están recaudando con precisión la cantidad correcta de impuestos sobre las ventas y evitar posibles problemas de cumplimiento.Cobertura integral del impuesto sobre las ventas

Stripe Tax cubre los requisitos de nexo de impuesto sobre ventas en los 50 estados de EE. UU. y Washington D.C., así como en muchas jurisdicciones internacionales, lo que facilita a las empresas que utilizan Stripe Tax el cumplimiento de los requisitos de impuesto a las ventas en múltiples estados y jurisdicciones.Simplificación de las declaraciones fiscales y los envíos

Stripe Tax facilita la presentación y remisión de impuestos. Con nuestros socios globales de confianza, los usuarios se benefician de una experiencia fluida que se conecta con tus datos de transacciones de Stripe, lo que permite a nuestros socios gestionar tus presentaciones para que puedas concentrarte en hacer crecer tu empresa.Soluciones escalables para el impuesto sobre las ventas

Stripe Tax se ha diseñado para escalar con las empresas a medida que crecen y amplían sus operaciones. Las empresas pueden añadir fácilmente nuevas obligaciones de impuestos sobre las ventas a medida que establecen un nexo de impuesto sobre las ventas en nuevos estados o jurisdicciones, sin necesidad de preocuparse por su cuenta de gestionar el cumplimiento de los impuestos sobre ventas.

Stripe Tax es una potente solución para las empresas que desean simplificar y automatizar sus obligaciones de cumplimiento del impuesto sobre ventas, especialmente en lo que respecta al nexo del impuesto sobre ventas. Al usar Stripe Tax, las empresas pueden asegurarse de que están recaudando y remitiendo con precisión el impuesto sobre las ventas en cada estado o jurisdicción donde tengan una obligación de impuesto sobre las ventas, sin necesidad de navegar por las complejas normas y requisitos del impuesto sobre las ventas por su cuenta. Más información aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.