Nel mondo globalizzato di oggi sempre più aziende operano in più stati o paesi. Se da un lato ciò apre opportunità per guadagnare terreno in più mercati, dall'altro comporta anche complesse implicazioni fiscali.

Comprendere importanti termini fiscali come "nesso" (nexus) e "nesso di imposta sulle vendite" è essenziale per le aziende in crescita che devono rispettare gli obblighi fiscali sulle vendite. In caso contrario, si rischiano sanzioni finanziarie significative e le aziende che non gestiscono adeguatamente i propri obblighi fiscali sulle vendite rischiano danni alla reputazione o addirittura azioni legali. Inoltre, comprendere il nesso di imposta sulle vendite può aiutare le aziende a determinare dove sono tenute a riscuotere e versare tale imposta e quindi a calcolare con precisione i costi associati all'attività in giurisdizioni diverse, rimanendo conformi alle leggi fiscali.

In questo articolo vedremo cosa sono il nesso e il nesso di imposta sulle vendite, quali attività possono comportare un nesso di imposta sulle vendite, i diversi tipi di nesso e in che modo è possibile determinare l'esistenza di un nesso di imposta sulle vendite in una particolare giurisdizione. Scoprirai inoltre le pratiche ottimali per aiutarti a gestire gli obblighi fiscali sulle vendite, mantenere la conformità ed evitare potenziali sanzioni o azioni di carattere legale.

Contenuto dell'articolo

- Che cos'è la nexus tax?

- Tipi di nesso di imposta sulle vendite

- Nesso di imposta sulle vendite

- I vantaggi di Stripe

Stripe azienda leader nello studio IDC MarketScape

"IDC MarketScape: Worldwide SaaS and Cloud-Enabled SaaS Sales and Use Tax Automation Software for Small and Midmarket 2024 Vendor Assessment" ha nominato Stripe azienda leader nel software di automazione fiscale e ha riconosciuto i suoi punti di forza in termini di facilità di integrazione, affidabilità e supporto per piattaforme e marketplace. Per saperne di più.

Che cos'è la nexus tax?

La nexus tax, nota in inglese anche come "nexus fees" o "nexus surcharges", è un tipo di tassa o commissione imposta da stati o giurisdizioni alle aziende che hanno un nesso di imposta sulle vendite all'interno dei loro confini. Un nesso di imposta sulle vendite si crea quando un'azienda ha una connessione o una presenza sufficiente in uno stato o in una giurisdizione, come una presenza fisica o un'attività economica, che fa scattare un obbligo di riscossione dell'imposta sulle vendite.

La nexus tax viene calcolata sulla base di regole e aliquote specifiche dello stato o della giurisdizione a cui le vendite dell'attività sono fiscalmente correlate. In genere, la nexus tax è una percentuale delle vendite o dei ricavi totali generati dall'attività all'interno dello stato o della giurisdizione. La percentuale esatta può variare notevolmente a seconda dello stato o della giurisdizione e alcuni stati potrebbero imporre anche commissioni aggiuntive o sovrattasse.

Di seguito sono riportati alcuni esempi di stati in cui le aziende con nesso di imposta sulle vendite sono tenute a riscuotere e versare l'imposta statale e locale sulle vendite imponibili effettuate al loro interno.

California

L'aliquota dell'imposta sulle vendite dello stato della California è attualmente del 7,25%, ma le aliquote fiscali locali sulle vendite possono variare dallo 0,1% al 2,5%, a seconda della località specifica.New York

L'aliquota dell'imposta sulle vendite dello stato di New York è attualmente del 4%, ma le aliquote fiscali locali sulle vendite possono variare dal 3% al 4,875%, a seconda della località specifica.Texas

L'aliquota dell'imposta sulle vendite dello stato del Texas è attualmente del 6,25%, ma le aliquote fiscali locali sulle vendite possono variare dallo 0,5% al 2%, a seconda della località specifica.

Tipi di nesso di imposta sulle vendite

Il nesso di imposta sulle vendite è la connessione o la relazione tra un'attività e uno stato o una giurisdizione che crea un obbligo fiscale sulle vendite. Esistono diversi tipi di nesso di imposta sulle vendite che possono far scattare l'obbligo di riscuotere e versare tale imposta, tra cui:

Nesso fisico

Il nesso fisico si crea quando un'azienda ha una presenza fisica in uno stato o in una giurisdizione, come un negozio, un magazzino o un ufficio. Questo tipo di nesso è lo standard tradizionale per la riscossione dell'imposta sulle vendite ed è stato stabilito attraverso vari casi giudiziari. Esempi di nesso fisico includono attività con sede fisica, dipendenti o inventario in uno stato.Nesso economico

Il nesso economico si crea quando un'azienda ha un certo livello di attività economica in uno stato o in una giurisdizione, anche se non vi ha una presenza fisica. Le leggi relative al nesso economico in genere stabiliscono una soglia per le vendite, le transazioni o i ricavi generati in uno stato; se tale soglia viene raggiunta o superata, l'azienda è tenuta a riscuotere e versare l'imposta sulle vendite. Negli ultimi anni molti stati hanno adottato leggi sul nesso economico in risposta alla sentenza della Corte Suprema nel caso South Dakota v. Wayfair, che impose alle aziende di riscuotere e versare le imposte sulle vendite sulle transazioni in qualsiasi stato in cui effettuino più di 200 transazioni o vendite per un valore di 100.000 dollari all'anno, anche senza una presenza fisica in quello stato.Nesso di affiliazione

Il nesso di affiliazione si crea quando un'azienda ha una rapporto con un'altra che ha una presenza fisica in uno stato. Ciò può verificarsi quando un'azienda ha in uno stato una società affiliata o controllata a cui è collegata, ad esempio, attraverso uno stesso titolare o branding. Le leggi sul nesso di affiliazione richiedono in genere che l'azienda riscuota e versi l'imposta sulle vendite se l'affiliata ha una presenza fisica nello stato.Nesso da click-through

Il nesso da click-through si crea quando un'azienda ha un rapporto con un venditore terzo o un agente di referral in uno stato. Questa situazione può verificarsi quando un'azienda paga a terze parti una commissione sui referral per le vendite effettuate tramite il loro sito web o le loro attività di marketing. Le leggi sul nesso da click-through richiedono in genere che l'attività riscuota e versi l'imposta sulle vendite se la terza parte ha una presenza fisica nello stato.

Nesso in materia di imposta sulle vendite

Il termine nesso in materia di imposta sulle vendite viene utilizzato per descrivere il collegamento tra un'azienda e un'amministrazione statale o locale che determina l'obbligo di riscossione e versamento dell'imposta sulle vendite. È la soglia minima di attività che un'attività deve avere in uno stato prima di essere obbligata a riscuotere e versare l'imposta sulle vendite in quello stato.

Ad esempio, supponiamo che tu gestisca un negozio online che vende candele fatte a mano. La tua attività ha sede in Arizona, ma vendi le tue candele anche in California, Texas e New York. Ogni stato applica le proprie leggi e aliquote per l'imposta sulle vendite, quindi devi determinare se sei idoneo o meno per il nesso in materia di imposta sulle vendite in quegli stati.

In California, ad esempio, stabilisci un nesso in materia di imposta sulle vendite se le vendite sono superiori a 500.000 USD nell'anno solare corrente o in quello precedente. Il 25 aprile 2019 la California ha rimosso la precedente soglia relativa al numero di transazioni. In Colorado, invece, le aziende che superano 100.000 $ di vendite in un determinato anno sono idonee per l'applicazione del nesso in materia di imposta sulle vendite.

Il nesso in materia di imposta sulle vendite può essere creato tramite varie attività o fattori, come una presenza fisica, un'attività economica, relazioni di affiliazione o relazioni di clickthrough in uno stato o giurisdizione. Una volta stabilito un nesso in materia di imposta sulle vendite, l'attività è tenuta a riscuotere e versare l'imposta sulle vendite imponibili effettuate nello stato o nella giurisdizione. Le regole e i requisiti relativi al nesso in materia di imposta sulle vendite variano a seconda dello stato e della giurisdizione. È importante che le attività comprendano quali sono i loro obblighi per il nesso in materia di imposta sulle vendite e rispettino tutte le leggi fiscali vigenti per evitare potenziali sanzioni o azioni legali.

Criteri per stabilire il nesso in materia di imposta sulle vendite

Non esiste un insieme universale di criteri per stabilire un nesso in materia di imposta sulle vendite, ma in genere vengono presi in considerazione diversi fattori per determinare se un'azienda ha un obbligo di imposta sulle vendite in un determinato stato o giurisdizione. Alcuni dei criteri più comuni per stabilire il nesso in materia di imposta sulle vendite sono:

Presenza fisica

Una presenza fisica può stabilire un nesso in materia di imposta sulle vendite in uno stato o in una giurisdizione, ad esempio avere un ufficio fisico, un negozio, un magazzino o un'altra proprietà nello stato o avere dipendenti o contrattisti indipendenti che lavorano nello stato.Attività economica

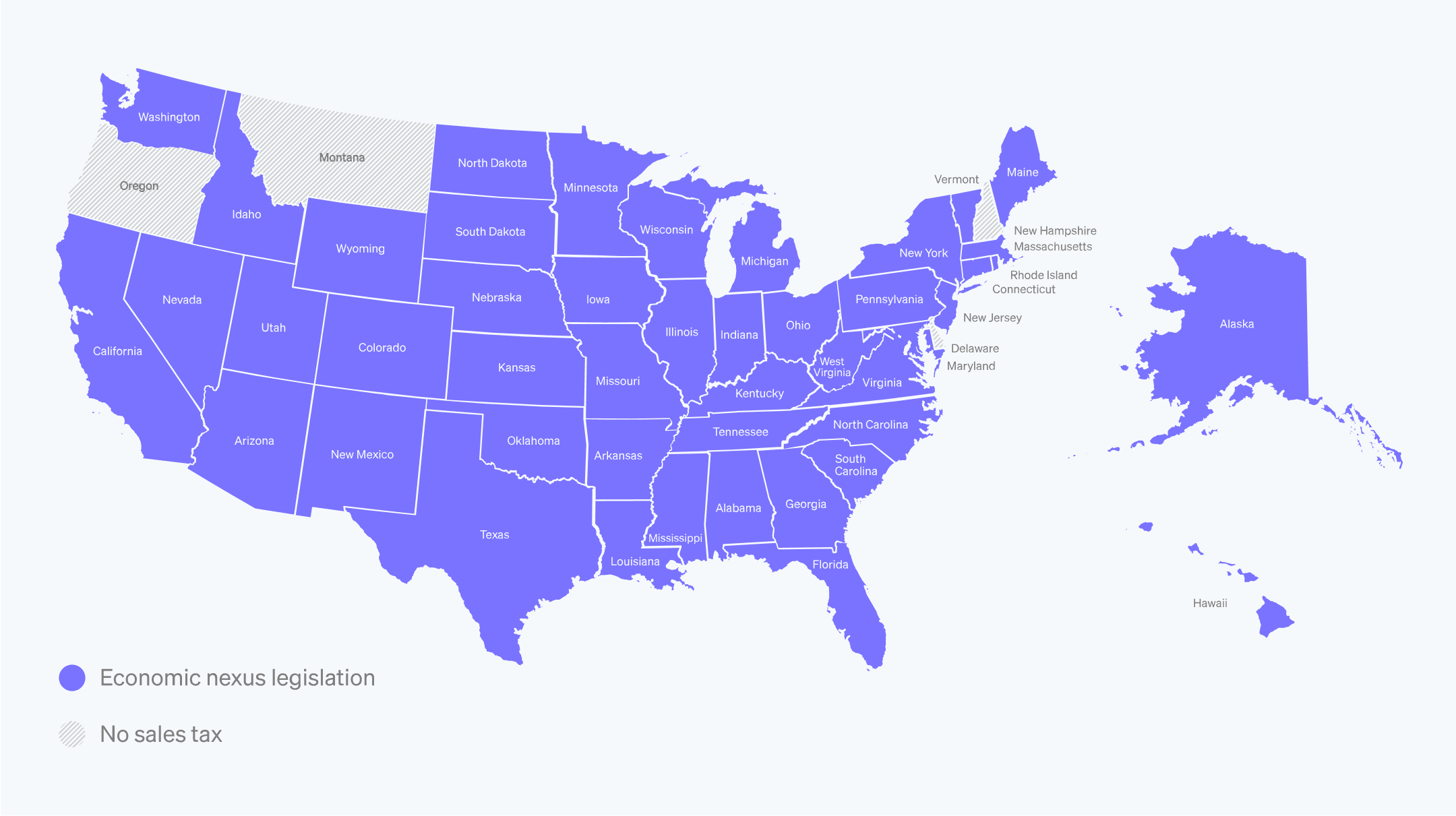

Molti stati hanno adottato leggi sul nesso economico che creano un obbligo di imposta sulle vendite per le attività che raggiungono determinate soglie di vendite, transazioni o ricavi generati nello stato. Queste soglie possono variare notevolmente da stato a stato e sono soggette a modifica. Di seguito è riportato un elenco completo degli standard di nesso economico per ogni stato degli Stati Uniti.Relazioni di affiliazione

In alcuni stati sono in vigore leggi sul nesso di affiliazione che impongono l'obbligo di imposta sulle vendite per le attività che hanno una relazione con una società affiliata o controllata nello stato. Ciò può verificarsi quando un'attività ha un proprietario, un marchio o un altro collegamento comune con un'affiliata o una controllata nello stato.Relazioni clickthrough

In alcuni stati sono in vigore leggi sul nesso di clickthrough che impongono l'obbligo di imposta sulle vendite alle attività che hanno una relazione con un venditore di terze parti o un agente di riferimento nello stato. Ciò può verificarsi quando un'attività paga una provvigione o una commissione a una terza parte per le vendite effettuate tramite il suo sito web o le sue attività di marketing.

Impatto sulle attività del nesso in materia di imposta sulle vendite

L'impatto sulle attività del nesso in materia di imposta sulle vendite può essere significativo, a seconda delle circostanze e dei requisiti specifici di ogni stato o giurisdizione. È importante che le attività conoscano gli stati e le giurisdizioni in cui è in vigore il nesso in materia di imposta sulle vendite e il suo impatto, tra cui:

Costi di conformità

Uno degli effetti più significativi dell'impatto sulle attività del nesso in materia di imposta sulle vendite è il costo per rispettare le leggi fiscali statali e locali. Le attività che hanno un nesso in materia di imposta sulle vendite in più stati o giurisdizioni potrebbero dover procedere alla registrazione per richiedere i permessi per l'imposta sulle vendite, riscuotere e versare l'imposta sulle vendite soggette a tassazione, presentare regolarmente dichiarazioni delle imposte sulle vendite e tenere registri dettagliati delle vendite e delle imposte riscosse.Sanzioni e interessi

Le attività che non rispettano i requisiti relativi al nesso in materia di imposta sulle vendite possono incorrere in sanzioni e interessi in caso di dichiarazioni o pagamenti tardivi o errati. Queste sanzioni possono essere considerevoli e possono aumentare rapidamente, comportando costi e oneri finanziari aggiuntivi per le attività.Svantaggio competitivo

Le attività che non gestiscono correttamente gli obblighi in materia di imposta sulle vendite possono trovarsi in una situazione di svantaggio competitivo rispetto alle attività che rispettano la legislazione fiscale. Le attività conformi sono in grado di calcolare con precisione i costi per operare in diverse giurisdizioni, mentre quelle non conformi possono avere difficoltà a competere in termini di prezzo o di altri fattori.Danni alla reputazione

Il mancato rispetto dei requisiti relativi al nesso in materia di imposta sulle vendite può anche causare danni alla reputazione delle attività. I clienti potrebbero essere meno propensi a fare affari con un'attività che ha avuto problemi di conformità fiscale e la pubblicità negativa o le azioni legali possono danneggiare la reputazione e il marchio di un'attività.

Misure che le attività possono adottare per rispettare le leggi sul nesso in materia di imposta sulle vendite

Rispettare le leggi sul nesso in materia di imposta sulle vendite può essere un compito complesso e impegnativo per le attività, in particolare per quelle che hanno l'obbligo di applicare l'imposta sulle vendite in più stati o giurisdizioni. Ecco alcune azioni che le attività possono intraprendere per rispettare le leggi sul nesso in materia di imposta sulle vendite:

Stabilisci dove hai un nesso in materia di imposta sulle vendite

Il primo passo per garantire la conformità alle leggi sul nesso in materia di imposta sulle vendite consiste nel determinare dove hai l'obbligo di applicare l'imposta sulle vendite. Potrebbe essere necessario identificare dove hai una presenza fisica, un'attività economica, relazioni di affiliazione o relazioni clickthrough e comprendere i requisiti relativi al nesso in materia di imposta sulle vendite di ogni stato o giurisdizione in cui svolgi l'attività.Registrati per richiedere i permessi per l'imposta sulle vendite

Una volta stabilito dove hai un obbligo di imposta sulle vendite, devi registrarti per richiedere i permessi per le imposte sulle vendite in ogni stato o giurisdizione in cui hai un nesso. In genere devi compilare una richiesta e fornire informazioni sulla tua attività, come il numero di identificazione fiscale federale, il tipo di business e le informazioni di contatto. Per semplificare la procedura, lascia che Stripe gestisca le tue registrazioni fiscali negli Stati Uniti e beneficia di una procedura semplificata per precompilare i dettagli della domanda, risparmiando tempo e garantendo la conformità alle normative locali.Riscuoti e versa l'imposta sulle vendite

Dopo aver effettuato la registrazione per richiedere i permessi per l'imposta sulle vendite, devi riscuotere e versare l'imposta sulle vendite imponibili effettuate in ogni stato o giurisdizione in cui hai un nesso. In genere ciò comporta l'addebito ai clienti dell'aliquota fiscale appropriata, il monitoraggio delle vendite e delle imposte riscosse, la presentazione di dichiarazioni periodiche dell'imposta sulle vendite e il versamento dei pagamenti dell'imposta sulle vendite allo stato o alla giurisdizione.Tieni registri dettagliati

È fondamentale tenere registri dettagliati di tutte le vendite e le imposte riscosse per rispettare le leggi sul nesso in materia di imposta sulle vendite. Ad esempio, registra le fatture di vendita, le ricevute e altri documenti giustificativi degli incassi e delle rimesse delle imposte sulle vendite.Ricevi aggiornamenti sui requisiti relativi al nesso in materia di imposta sulle vendite

I requisiti relativi al nesso in materia di imposta sulle vendite possono cambiare di frequente ed è importante aggiornarsi sulle leggi e sui regolamenti in materia di imposta sulle vendite in ogni stato o giurisdizione in cui è hai un nesso. Potrebbe essere necessario monitorare le modifiche alle aliquote, alle soglie e alle regole dell'imposta sulle vendite e rivolgersi a un commercialista qualificato per garantire la conformità a tutte le leggi fiscali vigenti.

I vantaggi di Stripe

Per le attività che vogliono gestire le imposte, la conformità e il monitoraggio continuo delle modifiche a leggi e normative con l'approccio più efficiente possibile, sono disponibili soluzioni tecnologiche che eliminano il lavoro manuale tradizionalmente necessario per la gestione di questi aspetti. Stripe Tax è una soluzione fiscale completa che consente alle attività di automatizzare il calcolo, la riscossione e la reportistica delle imposte sui pagamenti globali, il tutto con un'unica integrazione. Stripe Tax aiuta le aziende a sapere dove registrarsi e a riscuotere automaticamente le imposte corrette, oltre a generare tutti i report di cui un' attività ha bisogno per presentare la dichiarazione delle imposte.

Ecco alcuni modi in cui Stripe Tax può essere utile alle attività in particolare per quanto riguarda la questione del nesso in materia di imposta sulle vendite:

Calcolo automatizzato delle imposte sulle vendite

Stripe Tax utilizza aliquote e regole delle imposte sulle vendite in tempo reale per calcolare automaticamente l'imposta sulle vendite per ogni transazione, tenendo conto dei requisiti specifici del nesso in materia di imposta sulle vendite di ogni stato o giurisdizione in cui l'attività ha obblighi di imposta sulle vendite. In questo modo le attività possono garantire l'esatta riscossione dell'imposta sulle vendite ed evitare potenziali problemi di conformità.Copertura completa dell'imposta sulle vendite

Stripe Tax copre i requisiti relativi al nesso in materia di imposta sulle vendite in tutti i 50 stati degli Stati Uniti e a Washington D.C., nonché in molte giurisdizioni internazionali, per consentire alle attività che utilizzano Stripe Tax di rispettare facilmente i requisiti fiscali sulle vendite in più stati e giurisdizioni.Dichiarazione e versamento semplificati

Stripe Tax può semplificare le procedure di presentazione della dichiarazione e versamento. Con i nostri partner globali di fiducia, gli utenti beneficiano di un'esperienza fluida che si collega ai dati delle tue transazioni Stripe, lasciando ai nostri partner la gestione delle tue dichiarazioni così tu puoi concentrarti sullo sviluppo della tua attività.Soluzioni scalabili in materia di imposta sulle vendite

Stripe Tax è stato progettato per adeguarsi alla crescita e all'espansione delle attività. Le attività possono aggiungere facilmente nuovi obblighi in materia di imposta sulle vendite man mano che stabiliscono un nesso in materia di imposta sulle vendite in nuovi stati o giurisdizioni, senza doversi preoccupare di gestire autonomamente la conformità all'imposta sulle vendite.

Stripe Tax è un'ottima soluzione per le attività che vogliono semplificare e automatizzare gli obblighi di conformità all'imposta sulle vendite, in particolare per quanto riguarda il nesso in materia di imposta sulle vendite. Grazie a Stripe Tax le attività possono riscuotere e versare in modo accurato l'imposta sulle vendite in ogni stato o giurisdizione in cui hanno obblighi fiscali sulle vendite, senza preoccuparsi di regole e requisiti complessi in materia di imposta sulle vendite. Scopri di più qui.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.