I dagens globaliserade värld är fler företag verksamma i flera stater eller länder. Samtidigt som detta öppnar möjligheter att få dragkraft på fler marknader, skapar det också komplexa skattekonsekvenser.

Att förstå två viktiga skattetermer – ekonomisk förbindelse och förbindelse för omsättningsskatt – är nödvändigt för expanderande företag som måste uppfylla kraven på omsättningsskatt. Underlåtenhet att göra det kan leda till betydande ekonomiska påföljder, och företag som inte uppfyller sina skyldigheter i fråga om omsättningsskatt på rätt sätt kan få skadat anseende eller till och med drabbas av rättsliga åtgärder. Att förstå förbindelsereglerna för omsättningsskatt kan dessutom hjälpa företag att avgöra var de är skyldiga att ta ut och betala in omsättningsskatt, vilket gör att de på ett korrekt sätt kan beräkna kostnaderna för att bedriva verksamhet i olika jurisdiktioner och se till att skattelagar fortsatt efterlevs.

Vi tar upp vad ekonomisk förbindelse och förbindelse för omsättningsskatt är, inklusive vilka aktiviteter som kan skapa förbindelser för omsättningsskatt, olika typer av ekonomiska förbindelser samt hur företag kan avgöra om de har förbindelser för omsättningsskatt i en viss jurisdiktion. Du kommer också att lära dig bästa praxis som hjälper dina företag att hantera sina skyldigheter gällande omsättningsskatt, följa reglerna och undvika potentiella påföljder eller rättsliga åtgärder.

Vad innehåller den här artikeln?

- Vad är förbindelseskatt?

- Typer av förbindelser för omsättningsskatt

- Förbindelse för omsättningsskatt

- Så kan Stripe hjälpa dig

Stripe rankas som ledande i IDC MarketScape

IDC MarketScape: Worldwide SaaS and Cloud-Enabled SaaS Sales and Use Tax Automation Software for Small and Midmarket 2024 Vendor Assessment" har utsett Stripe till ledande inom programvara för skatteautomatisering, uppmärksammad för sin enkla integration, tillförlitlighet och stöd för plattformar och marknadsplatser. Läs mer.

Vad är förbindelseskatt?

Förbindelseskatt, även känd som ”förbindelseavgift" eller ”förbindelsetilläggsavgift", är en typ av skatt eller avgift som stater eller jurisdiktioner tar ut av företag som har förbindelser för omsättningsskatt inom sina gränser. En förbindelse för omsättningsskatt skapas när ett företag har tillräcklig koppling till eller närvaro i en delstat eller jurisdiktion, t.ex. fysisk närvaro eller ekonomisk aktivitet, som utlöser en skyldighet att ta ut omsättningsskatt.

Förbindelseskatt beräknas enligt de specifika regler och skattesatser som gäller i den delstat eller jurisdiktion där företaget har en förbindelse för omsättningsskatt. Vanligtvis utgör förbindelseskatten en procentandel av den totala försäljningen eller de totala intäkterna som verksamheten genererar inom delstaten eller jurisdiktionen. Den exakta procentsatsen kan variera kraftigt beroende på delstat eller jurisdiktion, och vissa delstater kan också ta ut ytterligare avgifter eller tilläggsavgifter.

Exempel på delstater där företag med förbindelser för omsättningsskatt måste ta ut och betala delstatlig och lokal omsättningsskatt på skattepliktig försäljning inom delstaten är:

Kalifornien

Kaliforniens delstatliga omsättningsskattesats är för närvarande 7,25 %, men lokala omsättningsskattesatser kan variera från 0,1 % till 2,5 %, beroende på den specifika platsen.New York

Kaliforniens delstatliga omsättningsskattesats är för närvarande 4 %, men lokala omsättningsskattesatser kan variera från 3 % till 4,875 %, beroende på den specifika platsen.Texas

Texas delstatliga omsättningsskattesats är för närvarande 6,25 %, men lokala omsättningsskattesatser kan variera från 0,5 % till 2 %, beroende på den specifika platsen.

Typer av förbindelser för omsättningsskatt

Förbindelse för omsättningsskatt är kopplingen eller förhållandet mellan ett företag och en delstat eller jurisdiktion som skapar en skyldighet att samla in och betala omsättningsskatt. Det finns olika typer av förbindelser för omsättningsskatt som kan utlösa ett krav på att ta ut och betala in omsättningsskatt, vilka omfattar:

Fysisk förbindelse

Fysisk förbindelse skapas när ett företag har fysisk närvaro i en delstat eller jurisdiktion, till exempel en butik, ett lager eller ett kontor. Denna typ av förbindelse är den vanliga formen för uppbörd av omsättningsskatt och har fastställts genom olika rättsfall. Exempel på fysisk förbindelse är ett företag som har en fysisk plats, anställda eller lager i en delstat.Ekonomisk förbindelse

Ekonomisk förbindelse skapas när ett företag har en viss nivå av ekonomisk aktivitet i en delstat eller jurisdiktion, även om det inte har fysisk närvaro där. Lagar om ekonomiska förbindelser anger vanligtvis ett tröskelvärde för försäljning, transaktioner eller intäkter som genereras i en delstat. Om tröskelvärdet uppnås eller överskrids är företaget skyldigt ta ut och betala in omsättningsskatt. Många delstater har under de senaste åren antagit lagar om ekonomiska förbindelser som svar på Högsta domstolens beslut i målet mellan South Dakota och Wayfair, som föreskrev att företag måste ta ut och betala in omsättningsskatt på transaktioner i alla delstater där de genomför över 200 transaktioner eller där försäljningen uppgår till ett värde av 100 000 USD om året, även om de inte har fysisk närvaro i den delstaten.Förbindelse med närstående företag

Förbindelse med närstående företag skapas när ett företag har en relation med ett annat företag som har fysisk närvaro i en delstat. Detta kan hända när ett företag har en filial eller ett dotterbolag i en delstat som är relaterad till företaget, till exempel en gemensam ägare eller varumärke. Lagar om förbindelse med närstående företag kräver vanligtvis att företaget tar ut och betalar in omsättningsskatt om det närstående företaget har fysisk närvaro i delstaten.Klickförbindelse

Klickförbindelse skapas när ett företag har en relation med en extern säljare eller förmedlare i en delstat. Detta kan inträffa när ett företag betalar en provision eller förmedlingsavgift till en tredje part för försäljning som görs på deras webbplats eller med hjälp av deras marknadsföring. Lagar om klickförbindelse kräver vanligtvis att företaget tar ut och betalar in omsättningsskatt om den tredje parten har fysisk närvaro i delstaten.

Förbindelse för omsättningsskatt

Förbindelse för omsättningsskatt är en term som används för att beskriva kopplingen mellan ett företag och delstatliga eller lokala myndigheter som utlöser kravet på att ta ut och betala in omsättningsskatt. Det är det lägsta tröskelvärdet för verksamhet som ett företag måste ha i en delstat innan det är skyldigt att ta ut och betala omsättningsskatt i den delstaten.

Låt oss till exempel säga att du driver en webbutik som säljer handgjorda ljus. Ditt företag är baserat i Arizona, men du säljer även dina ljus i Kalifornien, Texas och New York. Varje delstat har sina egna lagar och skattesatser för förbindelser för omsättningsskatt, så du måste avgöra om du har förpliktelser avseende omsättningsskatt i dessa delstater eller inte.

I Kalifornien, till exempel, uppnår du förbindelse för omsättningsskatt om du har mer än 500 000 USD i försäljning under det aktuella eller föregående kalenderåret. Den 25 april 2019 tog Kalifornien bort sitt tidigare tröskelvärde för antalet transaktioner. I Colorado, å andra sidan, uppfyller företag som har över 100 000 USD i försäljning under ett viss år tröskelvärdena för förbindelser för omsättningsskatt.

Förbindelser för omsättningsskatt kan skapas genom olika aktiviteter eller faktorer, till exempel fysisk närvaro, ekonomisk aktivitet, närståenderelationer eller klickrelationer i en delstat eller jurisdiktion. När en förbindelse för omsättningsskatt har fastställts måste företaget ta ut och betala in omsättningsskatt på skattepliktig försäljning som sker inom delstaten eller jurisdiktionen. Reglerna och kraven för förbindelser för omsättningsskatt varierar mellan delstater och jurisdiktioner, och det är viktigt för företag att förstå sina skyldigheter avseende förbindelser för omsättningsskatt, samt följa alla tillämpliga skattelagar för att undvika potentiella påföljder eller rättsliga åtgärder.

Kriterier för att fastställa förbindelse för omsättningsskatt

Det finns inga allomfattande kriterier för att fastställa förbindelse för omsättningsskatt, men i allmänhet beaktas flera faktorer när man avgör om ett företag är skyldigt att ta ut och betala omsättningsskatt i en viss delstat eller jurisdiktion. Några av de vanligaste kriterierna för att fastställa förbindelse för omsättningsskatt är:

Fysisk närvaro

Fysisk närvaro kan fastställa förbindelse till omsättningsskatt i en delstat eller jurisdiktion. Detta kan inkludera att ha ett fysiskt kontor, butik, lager eller annan fastighet i delstaten, eller att ha anställda eller oberoende entreprenörer som arbetar i delstaten.Ekonomisk verksamhet

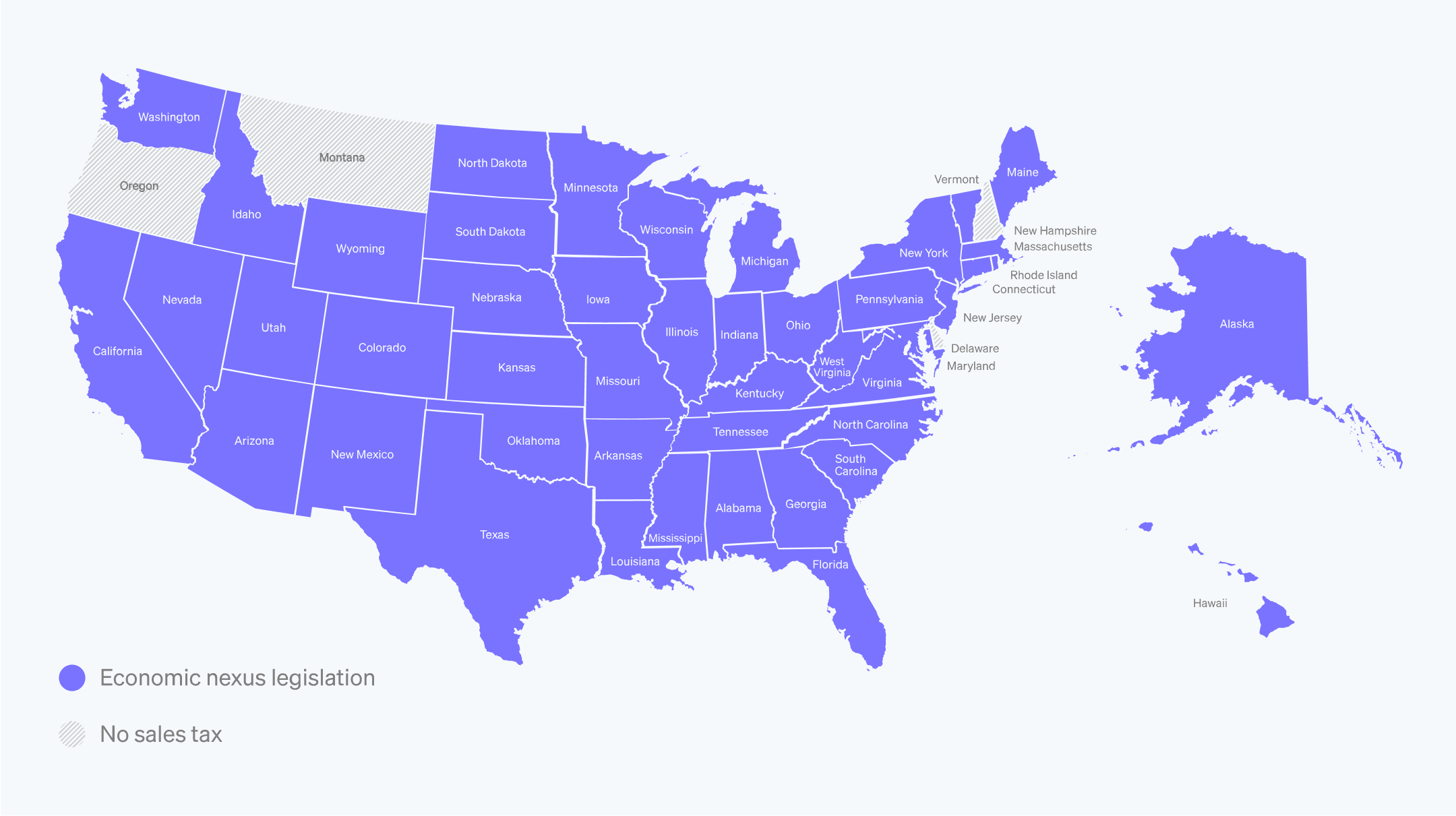

Många delstater har antagit lagar om ekonomiska förbindelser, som skapar en skyldighet avseende omsättningsskatt för företag som uppfyller vissa tröskelvärden för försäljning, transaktioner eller intäkter som genereras i delstaten. Dessa tröskelvärden kan variera kraftigt mellan delstater och kan komma att ändras. Här är en fullständig lista över normer för ekonomiska förbindelser för varje delstat i USA.Relationer med närstående

Vissa delstater har lagar om förbindelser med närstående, som skapar en skyldighet avseende omsättningsskatt för företag som har en relation med ett närstående företag eller ett dotterföretag i delstaten. Detta kan inträffa när ett företag har en gemensam ägare, samma varumärke eller annan koppling till ett närstående företag eller dotterföretag i delstaten.Klickrelationer

Vissa delstater har lagar om klickrelationer, som skapar en skyldighet avseende omsättningsskatt för företag som har en relation med en extern säljare eller förmedlare i delstaten. Detta kan inträffa när ett företag betalar en provision eller förmedlingsavgift till en tredje part för försäljning som görs på deras webbplats eller med hjälp av deras marknadsföring.

Inverkan av förbindelser för omsättningsskatt på företag

Förbindelser för omsättningsskatt kan ha betydande inverkan på företag, beroende på de specifika omständigheterna och kraven i varje delstat eller jurisdiktion. Det är viktigt att företag känner till de delstater och jurisdiktioner där de har förbindelser för omsättningsskatt och dess inverkan, inklusive:

Kostnader för regelefterlevnad

Den mest väsentliga inverkan som förbindelser för omsättningsskatt har på företag är kostnaden för att följa delstatliga och lokala skattelagar. Företag som har förbindelser för omsättningsskatt i flera delstater eller jurisdiktioner kan behöva registrera sig för tillstånd för omsättningsskatt, ta ut och betala in omsättningsskatt på skattepliktig försäljning, lämna in regelbundna omsättningsskattedeklarationer och föra detaljerade räkenskaper över försäljning och uttagna skatter.Straffavgifter och ränta

Företag som inte uppfyller kraven avseende förbindelser för omsättningsskatt kan debiteras straffavgifter och räntor för sena eller felaktiga deklarationer och betalningar. Dessa påföljder kan vara betydande och kan snabbt uppgå till höga belopp, vilket leder till ytterligare kostnader och ekonomiska bördor för företag.Konkurrensnackdel

Företag som inte uppfyller sina skyldigheter i fråga om omsättningsskatt på rätt sätt kan få en konkurrensnackdel jämfört med företag som följer skattelagstiftningen. Företag som följer reglerna kan beräkna kostnaderna för att bedriva verksamhet i olika jurisdiktioner på ett korrekt sätt, medan företag som inte följer reglerna kan ha svårt att konkurrera med pris eller andra faktorer.Skadat anseende

Om man inte följer kraven avseende förbindelser för omsättningsskatt kan det också leda till att företagets anseende skadas. Kunder kan vara mindre benägna att göra affärer med ett företag som har en historia av problem med efterlevnad av skatteregler. Dessutom kan negativ publicitet eller rättsliga åtgärder skada ett företags anseende och varumärke.

Åtgärder som företag kan vidta för att följa lagar om förbindelser för omsättningsskatt

Att följa lagar om förbindelser för omsättningsskatt kan vara en komplex och utmanande uppgift för företag, särskilt för de som har skyldigheter avseende omsättningsskatt i flera delstater eller jurisdiktioner. Här är några åtgärder som företag kan vidta för att följa lagar om förbindelser för omsättningsskatt:

Identifiera var du har förbindelser för omsättningsskatt

Den första åtgärden för att följa lagarna om förbindelser för omsättningsskatt är att fastställa var ditt företag har skyldigheter avseende omsättningsskatt. Det kan handla om att identifiera var ditt företag har fysisk närvaro, ekonomisk aktivitet, relationer med närstående eller klickrelationer, samt att förstå kraven avseende förbindelser för omsättningsskatt i varje delstat eller jurisdiktion där du bedriver verksamhet.Registrera dig för tillstånd för omsättningsskatt

När du har fastställt var du har skyldigheter avseende omsättningsskatt måste du registrera dig för tillstånd för omsättningsskatt i varje delstat eller jurisdiktion där du har förbindelser. Detta innebär vanligtvis att du fyller i en ansökan och tillhandahåller information om ditt företag, såsom ditt federala skatteregistreringsnummer, verksamhetsform och kontaktinformation. För att effektivisera den här processen kan du låta Stripe hantera dina skatteregistreringar i USA och dra nytta av en förenklad process där ansökningsuppgifterna är förifyllda, vilket sparar tid och säkerställer efterlevnad av lokala bestämmelser.Ta ut och betala in omsättningsskatt

När du har registrerat dig för tillstånd för omsättningsskatt måste du ta ut och betala in omsättningsskatt på skattepliktig försäljning som görs i varje delstat eller jurisdiktion där du har förbindelser. Detta innebär vanligtvis att debitera kunderna tillämplig omsättningsskattesats, kategorisera försäljning och skatter som tas ut samt lämna in regelbundna deklarationer avseende omsättningsskatt och betala in omsättningsskatt till delstaten eller jurisdiktionen.Föra detaljerade räkenskaper

Det är viktigt att föra detaljerade räkenskaper över all försäljning och alla skatter som tas ut för att följa lagar om förbindelser för omsättningsskatt. Detta kan inkludera att föra räkenskaper över försäljningsfakturor, kvitton och annan dokumentation som styrker dina uppbörder och betalningar av omsättningsskatt.Håll dig uppdaterad om kraven avseende förbindelser för omsättningsskatt

Kraven avseende förbindelser för omsättningsskatt kan ändras ofta, och det är viktigt att hålla dig uppdaterad om lagar och regler för omsättningsskatt i varje delstat eller jurisdiktion där du har förbindelser. Detta kan innebära övervakning av ändringar av omsättningsskattesatser, tröskelvärden och regler samt att arbeta med en kvalificerad skatterådgivare för att säkerställa efterlevnad av alla tillämpliga skattelagar.

Så kan Stripe hjälpa dig

För företag som vill hantera skatter, efterlevnad och löpande övervakning av ändringar av lagar och förordningar på ett så effektivt sätt som möjligt, finns det teknikdrivna lösningar som tar bort det manuella arbete som traditionellt går till att hantera dessa frågor. Stripe Tax är en omfattande skattelösning som hjälper företag att automatisera beräkning, uttag och rapportering av skatter på betalningar globalt – allt med en enda integration. Detta inkluderar att hjälpa företag att veta var de ska registrera sig och automatiskt ta ut rätt skattebelopp, plus att generera alla rapporter som ett företag behöver för att lämna in sina skattedeklarationer.

Här är några sätt som Stripe Tax kan gynna företag specifikt när det gäller förbindelser för omsättningsskatt:

Automatiserade beräkningar av omsättningsskatt

Stripe Tax använder skattesatser och regler för omsättningsskatt i realtid för att automatiskt beräkna omsättningsskatt på varje transaktion, med hänsyn till specifika krav på förbindelser för omsättningsskatt i varje delstat eller jurisdiktion där företaget har skyldigheter avseende omsättningsskatt. Detta kan hjälpa företag att säkerställa att de tar ut rätt omsättningsskatt på rätt sätt och undvika potentiella efterlevnadsproblem.Omfattande bevakning av omsättningsskatt

Stripe Tax omfattar krav avseende förbindelser för omsättningsskatt i alla USA:s 50 delstater och Washington D.C. samt i många internationella jurisdiktioner, vilket gör det enkelt för företag som använder Stripe Tax att uppfylla kraven på omsättningsskatt i flera delstater och jurisdiktioner.Förenklad deklaration och betalning

Stripe Tax kan göra det enklare att deklarera och betala. Med våra betrodda globala partner kan användarna dra nytta av en smidig upplevelse som ansluter till dina Stripe-transaktionsdata – så att våra partner kan hantera dina deklarationer så att du kan fokusera på att utveckla ditt företag.Skalbara lösningar för omsättningsskatt

Stripe Tax är utformat för att växa med företag när deras verksamheter växer och expanderar. Företag kan enkelt lägga till nya skyldigheter avseende förbindelser för omsättningsskatt i takt med att de etablerar förbindelser för omsättningsskatt i nya delstater eller jurisdiktioner, utan att behöva oroa sig för att hantera uppföljningen av efterlevnaden av reglerna för omsättningsskatten på egen hand.

Stripe Tax är en kraftfull lösning för företag som vill förenkla och automatisera sina skyldigheter vad gäller efterlevnaden av reglerna för omsättningsskatt, inte minst när det gäller frågan om förbindelser för omsättningsskatt. Genom att använda Stripe Tax kan företag säkerställa att de tar ut och betalar in omsättningsskatt på rätt sätt i varje delstat eller jurisdiktion där de har skyldigheter avseende omsättningsskatt, utan att på egen hand behöva hantera komplexa regler och krav för omsättningsskatt. Läs mer här.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.