À l'heure de la mondialisation, de plus en plus d'entreprises exercent leurs activités dans plusieurs États ou pays. Si cette situation permet de gagner du terrain sur un plus grand nombre de marchés, elle entraîne également des conséquences fiscales complexes.

La compréhension des termes « lien fiscal » et « lien fiscal sur les ventes » est essentielle pour les entreprises en pleine expansion qui doivent se conformer aux obligations en matière de taxe sur les ventes. À défaut, des pénalités financières importantes peuvent être appliquées et les entreprises qui ne gèrent pas correctement leurs obligations en matière de taxe sur les ventes risquent de voir leur réputation entachée, voire de faire l'objet d'une action en justice. En outre, la compréhension du lien fiscal sur les ventes peut aider les entreprises à déterminer où elles sont tenues de collecter et de reverser cette taxe, et donc de calculer avec précision les coûts liés à l'exercice de leurs activités dans différentes juridictions de façon à rester en conformité avec les lois fiscales.

Cet article vous explique ce que sont le lien fiscal et le lien fiscal sur les ventes, notamment les activités qu'ils peuvent concerner, les différents types de liens, et la manière dont les entreprises peuvent déterminer si elles y sont ou non soumises dans une juridiction donnée. Il contient également des bonnes pratiques pour vous aider à gérer les obligations en matière de taxe sur les ventes et de conformité, et à éviter les pénalités ou les actions en justice.

Sommaire

- Présentation du lien fiscal

- Types de lien fiscal sur les ventes

- Lien fiscal sur les ventes

- Comment Stripe peut vous aider

Stripe, leader selon IDC MarketScape

L'étude « IDC MarketScape: Worldwide SaaS and Cloud-Enabled SaaS Sales and Use Tax Automation Software for Small and Midmarket 2024 Vendor Assessment » a désigné Stripe comme leader des logiciels de gestion automatisée des taxes, en mettant en avant sa simplicité d'intégration, sa fiabilité et le support qu’il offre aux plateformes et aux marketplaces. En savoir plus.

Présentation du lien fiscal

Le lien fiscal, en anglais « nexus tax », « nexus fees » ou « nexus surcharges », correspond à un type de taxe ou de frais imposés par les États ou les juridictions aux entreprises qui y sont fiscalement liées. Un lien fiscal sur les ventes est créé dès lors qu'une entreprise a une connexion suffisante avec un État ou une juridiction, ou une présence dans ces derniers, qui déclenchent l'obligation de collecter la taxe sur les ventes. Il peut notamment s'agir d'une présence physique ou d'une activité économique.

Le lien fiscal est calculé en fonction de règles et de taux propres à l'État ou à la juridiction auxquels l'entreprise est fiscalement liée. Généralement, le lien fiscal représente un pourcentage de l'ensemble des ventes ou des revenus générés par l'entreprise dans un État ou une juridiction donnés. Le pourcentage exact peut varier considérablement en fonction de l'État ou de la juridiction. Certains États prélèvent même des frais ou des majorations supplémentaires.

Voici certains États dans lesquels les entreprises soumises à un lien fiscal sur les ventes sont tenues de collecter et de reverser cette taxe au niveau étatique et local sur les ventes taxables :

Californie

Le taux de taxe sur les ventes au niveau de l'État de Californie s'élève actuellement à 7,25 %. Les taux locaux peuvent en revanche varier de 0,1 à 2,5 % en fonction du lieu précis.New York

Le taux de taxe sur les ventes au niveau de l'État de New York s'élève actuellement à 4 %. Les taux locaux peuvent en revanche varier de 3 à 4,875 % en fonction du lieu précis.Texas

Le taux de taxe sur les ventes au niveau de l'État du Texas s'élève actuellement à 6,25 %. Les taux locaux peuvent en revanche varier de 0,5 à 2 % en fonction du lieu précis.

Types de lien fiscal sur les ventes

Le lien fiscal sur les ventes représente le lien ou la relation entre une entreprise et un État ou une juridiction qui engendre une obligation en matière de taxe sur les ventes. Parmi les différents types de lien fiscal qui créent l'obligation de collecter et de reverser une taxe sur les ventes, nous pouvons citer les suivants :

Lien physique

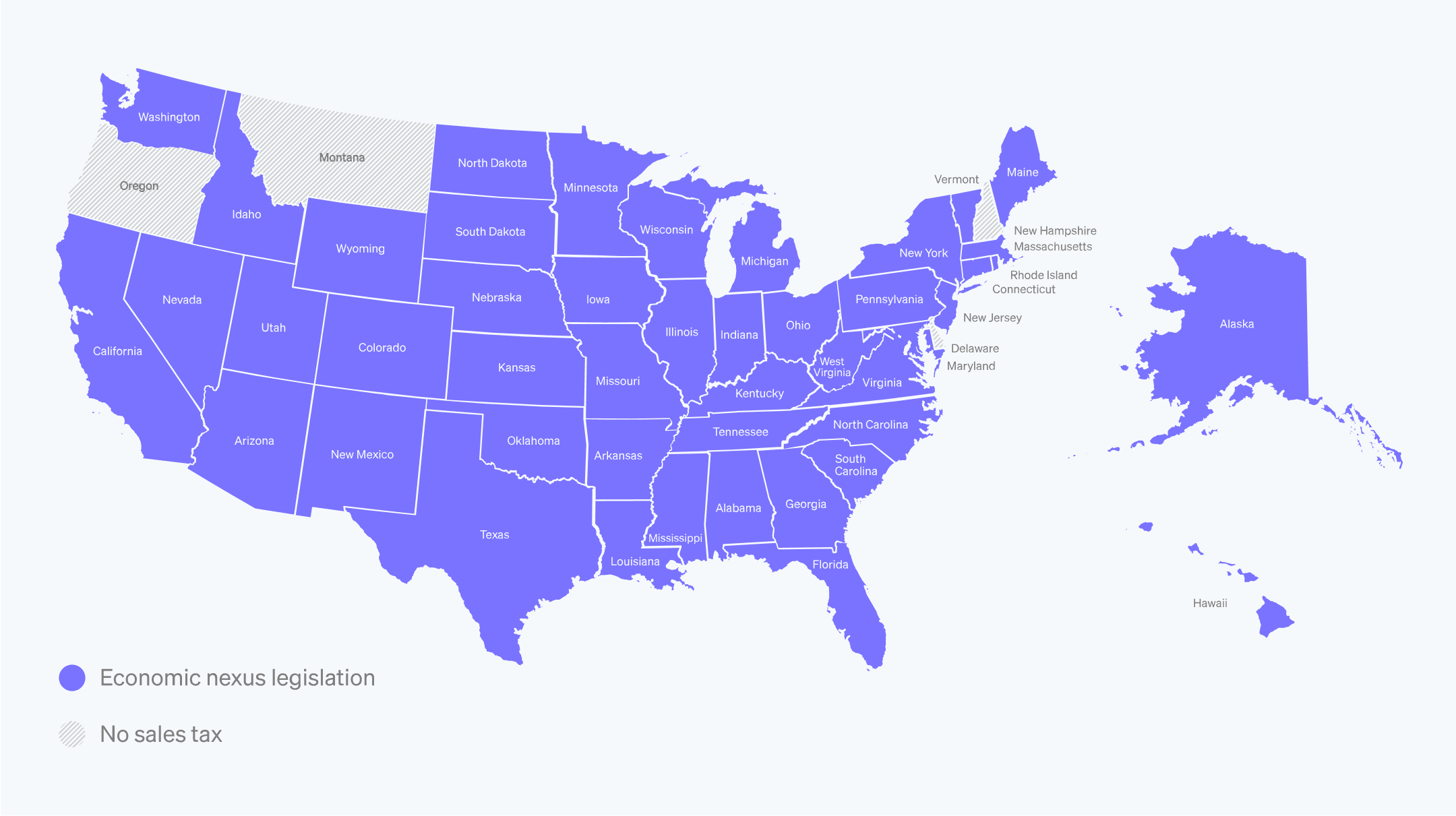

Ce lien apparaît dès lors qu'une entreprise a une présence physique dans un État ou une juridiction, qui peut prendre la forme d'une boutique, d'un entrepôt ou de bureaux. Ce type de lien constitue la norme traditionnelle pour la collecte de la taxe sur les ventes et il est régulièrement invoqué au cours d'affaires portées devant les tribunaux. Les entreprises qui possèdent un emplacement physique, des employés ou du stock entreposé dans un État sont soumises à un lien physique.Lien économique

Le lien économique est établi lorsqu'une entreprise enregistre un certain niveau d'activité économique dans un État ou une juridiction, même lorsqu'elle n'y est pas présente physiquement. Les lois sur le lien économique fixent généralement un seuil de volume de ventes, de transactions ou de revenus générés dans un État. Lorsque le seuil est atteint ou dépassé, l'entreprise est tenue de collecter et de reverser la taxe sur les ventes. Ces dernières années, de nombreux États ont adopté des lois sur le lien économique en réponse à la décision de la Cour suprême dans l'affaire qui a opposé le Dakota du Sud à Wayfair, qui a imposé aux entreprises de collecter et de reverser les taxes sur les ventes pour les transactions effectuées dans tout État où elles réalisent plus de 200 transactions ou 100 000 dollars de ventes par an, même si elles n'y ont pas de présence physique.Lien d'affiliation

Le lien d'affiliation est créé dès lors qu'une entreprise entretient une relation avec une autre entreprise ayant une présence physique dans un État. Cette situation peut survenir lorsqu'une entreprise possède dans un État une filiale avec laquelle elle est reliée, par exemple, via un propriétaire commun ou une image de marque. Les lois relatives au lien d'affiliation exigent généralement à l'entreprise de collecter et de reverser la taxe sur les ventes si l'entreprise affiliée possède une présence physique dans l'État.Lien du taux de clics

Le lien du taux de clics est créé dès lors qu'une entreprise entretient une relation avec un marchand tiers ou un agent référent dans un État. Cette situation peut survenir lorsqu'une entreprise paie une commission ou des frais de vente à un tiers pour les ventes effectuées par le biais de son site Web ou grâce à ses actions marketing. Les lois du lien du taux de clics exigent généralement à l'entreprise de collecter et de reverser la taxe sur les ventes si le tiers possède une présence physique dans l'État.

Lien fiscal pour la taxe sur les ventes

Le Lien fiscal pour la taxe sur les ventes est un terme utilisé pour décrire le lien entre une entreprise et un gouvernement local ou d’État qui déclenche l’obligation de collecter et de reverser la taxe sur les ventes. Il s'agit du seuil minimum d'activité que doit atteindre une entreprise dans un État avant d'être obligée de collecter et de reverser la taxe sur les ventes dans cet État.

Par exemple, supposons que vous gérez une boutique en ligne qui vend des bougies faites à la main. Votre entreprise est basée en Arizona, mais vous vendez également vos bougies en Californie, au Texas et à New York. Chaque État dispose de sa propre législation en matière de taxe sur les ventes et de ses propres taux. Vous devez donc déterminer si vous remplissez ou non les conditions requises concernant le seuil fiscal associé à la taxe sur les ventes dans ces États.

En Californie, par exemple, vous établissez un lien fiscal si vous avez réalisé plus de 500 000 $ de ventes au cours de l’année civile en cours ou de l’année civile précédente. Le 25 avril 2019, la Californie a supprimé son précédent seuil concernant le nombre de transactions. Au Colorado, en revanche, les entreprises qui réalisent plus de 100 000 $ de ventes au cours d’une année donnée remplissent atteignent le seuil fiscal associé à la taxe sur les ventes.

Le lien fiscal pour la taxe sur les ventes peut être créé par le biais de diverses activités ou facteurs, tels que la présence physique, l’activité économique, les relations d’affiliation ou de clics dans un État ou une juridiction. Une fois qu’un lien fiscal pour la taxe sur les ventes est établi, l’entreprise est tenue de percevoir et de reverser la taxe sur les ventes taxables réalisées dans l’État ou la juridiction. Les règles et exigences relatives au lien fiscal pour la taxe sur les ventes varient d’un État et d’une juridiction à l’autre. Il est important que les entreprises comprennent leurs obligations à cet égard et se conforment à toutes les lois fiscales applicables afin d’éviter d’éventuelles pénalités ou poursuites judiciaires.

Critères d’établissement du lien fiscal pour la taxe sur les ventes

Il n’existe pas de critères universels permettant d’établir un lien fiscal pour la taxe sur les ventes, mais plusieurs facteurs sont généralement pris en compte pour déterminer si une entreprise est assujettie à la taxe sur les ventes dans un État ou une juridiction donné(e). Voici quelques-uns des critères les plus courants pour établir un lien fiscal pour la taxe sur les ventes :

Présence physique

Une présence physique peut permettre d’établir un lien fiscal pour la taxe sur les ventes avec un État ou une juridiction. Il peut s’agir d’avoir un bureau physique, un magasin, un entrepôt ou un autre bien immobilier dans l’État, ou d’avoir des employés ou des travailleurs indépendants travaillant dans l’État.Activité économique

De nombreux États ont adopté des lois sur le lien économique, qui imposent une obligation de taxe de vente aux entreprises qui atteignent certains seuils de ventes, de transactions ou de revenus générés dans l’État. Ces seuils peuvent varier considérablement d’un État à l’autre et sont susceptibles d’évoluer. Voici une liste complète des normes relatives au lien économique pour chaque État américain.Relations d’affiliation

Dans certains États, des lois sur le lien d’affiliation créent une obligation de taxe de vente pour les entreprises qui ont une relation avec une société affiliée ou une filiale dans l’État. Cela peut se produire lorsqu'une entreprise et une société affiliée ou une filiale dans l’État ont en commun un propriétaire, une marque ou un autre lien.Relations de clics

Certains États ont des lois sur le lien fiscal pour les clics, qui créent une obligation de taxe de vente pour les entreprises qui entretiennent une relation avec un vendeur tiers ou un agent de recommandation dans l’État. Cela peut se produire lorsqu’une entreprise verse une commission ou des frais de recommandation à un tiers pour des ventes réalisées par le biais de son site Web ou de ses efforts de marketing.

Impact sur les entreprises du lien fiscal pour la taxe sur les ventes

Le lien fiscal pour la taxe sur les ventes peut avoir un impact considérable sur les entreprises en fonction des circonstances et des exigences spécifiques de chaque État ou territoire. Il est important pour les entreprises de connaître les États et territoires où elles ont un lien fiscal pour la taxe sur les ventes et d’en mesurer l’impact, notamment dans les domaines suivants :

Coûts associés à la conformité

L’un des impacts les plus importants du lien fiscal pour la taxe sur les ventes est le coût de la conformité des entreprises aux lois fiscales au niveau local et de l’État. Les entreprises qui ont un lien fiscal dans plusieurs États ou territoires peuvent avoir besoin de s’immatriculer pour obtenir des permis de taxe sur les ventes, de percevoir et de reverser la taxe sur les ventes taxables, de produire des déclarations régulières et de tenir des registres détaillés des ventes et des taxes perçues.Pénalités et intérêts

Les entreprises qui ne respectent pas les exigences en matière de lien fiscal pour la taxe sur les ventes peuvent se voir imposer des pénalités et des intérêts en cas de déclarations ou de paiements tardifs ou incorrects. Ces pénalités peuvent être importantes et s’accumuler rapidement, entraînant des coûts supplémentaires et des charges financières pour les entreprises.Désavantage concurrentiel

Les entreprises qui ne gèrent pas correctement leurs obligations en matière de taxe sur les ventes risquent d’être désavantagées par rapport aux entreprises qui respectent la législation fiscale. Les entreprises conformes peuvent calculer avec précision les coûts liés aux activités commerciales dans différentes juridictions, tandis que les entreprises non conformes peuvent avoir du mal à être compétitives sur les prix ou d’autres facteurs.Atteinte à la réputation

Le non-respect des exigences en matière de taxe sur les ventes peut également nuire à la réputation des entreprises. Les clients peuvent être moins enclins à traiter avec une entreprise qui a des antécédents de problèmes de conformité fiscale, et une publicité négative ou des poursuites judiciaires peuvent nuire à la réputation et à l’image de marque d’une entreprise.

Mesures que les entreprises peuvent prendre pour se conformer aux lois sur le lien fiscal pour la taxe sur les ventes

Se conformer aux lois sur le lien fiscal peut s’avérer une tâche complexe et difficile pour les entreprises, en particulier celles qui sont assujetties à la taxe sur les ventes dans plusieurs États ou juridictions. Voici quelques mesures que les entreprises peuvent prendre pour se conformer aux lois sur le lien fiscal :

Déterminer où vous avez un lien fiscal pour la taxe sur les ventes

La première étape pour se conformer aux lois sur le lien fiscal consiste à déterminer où votre entreprise a une obligation en matière de taxe sur les ventes. Il peut s’agir d’identifier les lieux de présence physique, d’activité économique, de relations d’affiliation ou de relations de clics de votre entreprise, et de comprendre les exigences en matière de taxe sur les ventes de chaque État ou territoire où vous exercez vos activités commerciales.S’immatriculer pour obtenir un permis de taxe sur les ventes

Une fois que vous aurez déterminé où vous avez une obligation en matière de taxe sur les ventes, vous devrez vous immatriculer pour obtenir un permis de taxe sur les ventes dans chaque État ou territoire où vous avez un lien fiscal. Cela implique généralement de remplir une demande et de fournir des informations sur votre entreprise, telles que votre numéro d’identification fiscal fédéral, votre type d’entreprise et vos coordonnées. Pour simplifier ce processus, confiez à Stripe la gestion de vos immatriculations fiscales aux États-Unis et bénéficiez d’un processus simplifié qui préremplit les détails de la demande, ce qui vous permet de gagner du temps et de garantir la conformité aux réglementations locales.Collecter et reverser la taxe sur les ventes

Une fois que vous avez immatriculé votre entreprise pour obtenir un permis de taxe sur les ventes, vous devez percevoir et reverser la taxe sur les ventes taxables effectuées dans chaque État ou territoire où vous avez un lien fiscal. Cela implique généralement de facturer aux clients le taux de taxe de vente approprié, de suivre les ventes et les taxes perçues, de déposer régulièrement des déclarations de taxe sur les ventes et de reverser les paiements de la taxe à l’État ou à la juridiction.Tenir des registres détaillés

Il est essentiel de tenir des registres détaillés de toutes les ventes effectuées et taxes perçues afin de respecter les lois sur le lien fiscal pour la taxe sur les ventes. Cela peut inclure la tenue de registres des factures de vente, des reçus et d’autres documents à l’appui de vos collectes et versements de taxes sur les ventes.Rester à jour sur les exigences en matière de taxe sur les ventes

Les exigences relatives à la taxe sur les ventes peuvent changer fréquemment, et il est important de se tenir informé des lois et réglementations en matière de taxe sur les ventes dans chaque État ou territoire où vous avez un lien fiscal. Il peut s’agir de surveiller l’évolution des taux, des seuils et des règles de la taxe sur les ventes, et de travailler avec un fiscaliste qualifié pour assurer la conformité à toutes les lois fiscales applicables.

Comment Stripe peut vous aider

Pour les entreprises qui souhaitent gérer les taxes, la conformité et la surveillance continue des modifications apportées aux lois et réglementations par une approche la plus efficace possible, il existe des solutions technologiques qui éliminent le travail manuel traditionnellement nécessaire à la gestion de ces activités. Stripe Tax est une solution fiscale complète qui permet aux entreprises d’automatiser le calcul, la collecte et la déclaration des taxes sur les paiements dans le monde entier, le tout au moyen d’une intégration unique. Cette solution permet notamment d’aider les entreprises à savoir où s’immatriculer, de collecter automatiquement le montant de taxes approprié et de générer tous les rapports dont elles ont besoin pour remplir leurs déclarations de revenus.

Voici quelques exemples d’avantages que Stripe Tax peut apporter aux entreprises en ce qui concerne le lien fiscal pour la taxe sur les ventes :

Calcul automatisé de la taxe sur les ventes

Stripe Tax calcule automatiquement la taxe applicable à chaque transaction en fonction des taux et des règles de taxe sur les ventes en temps réel, en tenant compte des exigences spécifiques de chaque État ou territoire dans lequel l’entreprise est assujettie à une taxe sur les ventes. Les entreprises peuvent ainsi s’assurer qu’elles prélèvent correctement le montant de la taxe sur les ventes et éviter d’éventuels problèmes de conformité.Couverture complète de la taxe sur les ventes

Stripe Tax couvre les exigences en matière de taxe sur les ventes dans les 50 États américains et à Washington D.C., ainsi que dans de nombreuses juridictions internationales, ce qui permet aux entreprises qui utilisent Stripe Tax de se conformer facilement aux exigences en la matière dans différents États et juridictions.Dépôt et versement simplifiés

Stripe Tax peut faciliter les déclarations et les versements. Grâce à nos partenaires mondiaux de confiance, les utilisateurs bénéficient d'une expérience transparente qui se connecte à vos données de transaction Stripe, ce qui permet à nos partenaires de gérer vos déclarations afin que vous puissiez vous concentrer sur la croissance de votre entreprise.Solutions évolutives en matière de taxe sur les ventes

Stripe Tax est conçu pour évoluer avec la croissance des entreprises et l’expansion de leurs activités. Les entreprises peuvent facilement ajouter de nouvelles obligations en matière de taxe sur les ventes lorsqu’elles établissent un lien fiscal dans de nouveaux États ou juridictions, sans avoir à se soucier elles-mêmes de la gestion de la conformité aux taxes sur les ventes.

Stripe Tax est une solution puissante pour les entreprises qui souhaitent simplifier et automatiser leurs obligations en matière de conformité à la taxe sur les ventes, en particulier en ce qui concerne le lien fiscal pour la taxe sur les ventes. En utilisant Stripe Tax, les entreprises peuvent s’assurer qu’elles collectent et reversent correctement la taxe dans chaque État ou juridiction où elles sont assujetties à une taxe sur les ventes, sans avoir à gérer elles-mêmes les règles et exigences complexes en la matière. Pour en savoir plus, cliquez ici.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.